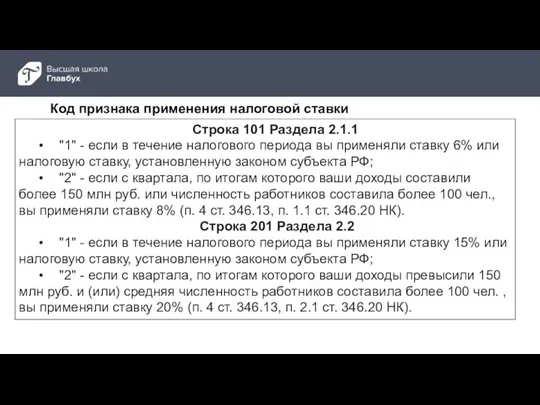

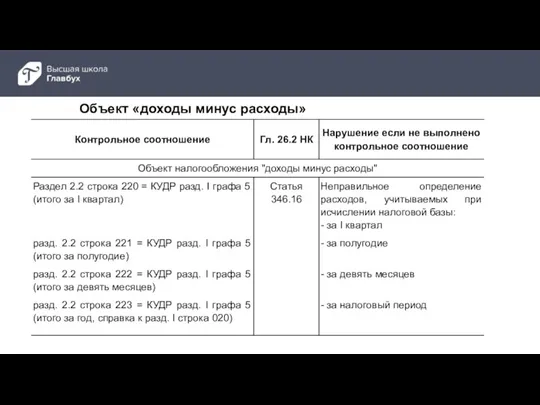

ставку 6% или налоговую ставку, установленную законом субъекта РФ;

• "2" - если с квартала, по итогам которого ваши доходы составили более 150 млн руб. или численность работников составила более 100 чел., вы применяли ставку 8% (п. 4 ст. 346.13, п. 1.1 ст. 346.20 НК).

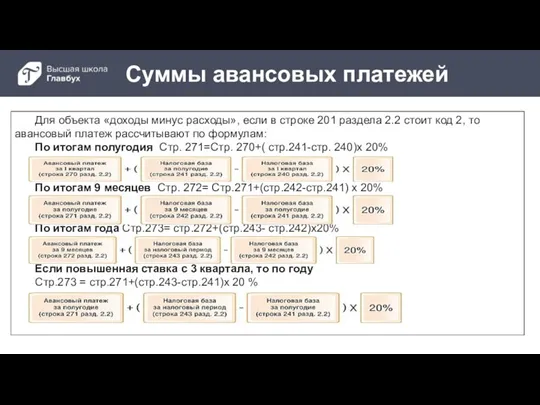

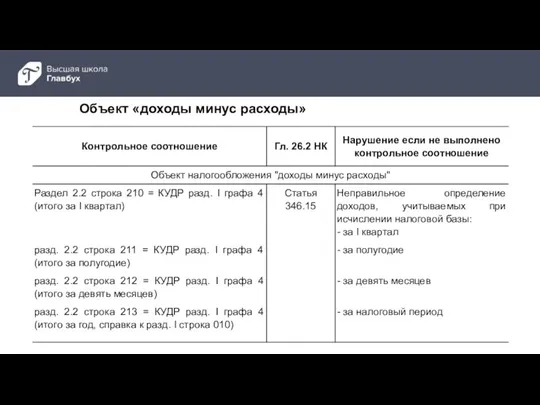

Строка 201 Раздела 2.2

• "1" - если в течение налогового периода вы применяли ставку 15% или налоговую ставку, установленную законом субъекта РФ;

• "2" - если с квартала, по итогам которого ваши доходы превысили 150 млн руб. и (или) средняя численность работников составила более 100 чел. , вы применяли ставку 20% (п. 4 ст. 346.13, п. 2.1 ст. 346.20 НК).

Код признака применения налоговой ставки

Окрас и характер кошки

Окрас и характер кошки Буква К

Буква К 101100.62 Направление подготовки «Гостиничное дело»

101100.62 Направление подготовки «Гостиничное дело» Посадка под школу биохакинга

Посадка под школу биохакинга Год тигра

Год тигра Системы менеджмента качества на транспорте

Системы менеджмента качества на транспорте Ozon Premium Giftpacks. Подарочные гифтпаки для премиум-клиентов

Ozon Premium Giftpacks. Подарочные гифтпаки для премиум-клиентов Летняя практика в Восточно-Крымском историко-культурном музее-заповеднике

Летняя практика в Восточно-Крымском историко-культурном музее-заповеднике Лекция 3. Управление организационно-техническими системами. Управление проектами

Лекция 3. Управление организационно-техническими системами. Управление проектами ребования к проектно-сметной документации в рамках кредитного продукта Ипотечный кредит с льготной процентной ставкой

ребования к проектно-сметной документации в рамках кредитного продукта Ипотечный кредит с льготной процентной ставкой ОСТЕОПОРОЗ

ОСТЕОПОРОЗ Учебный тренажёр ЕГЭ - Орфография и пунктуация

Учебный тренажёр ЕГЭ - Орфография и пунктуация Геополитическое и экономико-географическое положение России (ЭГП)

Геополитическое и экономико-географическое положение России (ЭГП) Презентация на тему Рельеф России

Презентация на тему Рельеф России Юридическая компания Whitebridge Consult трудовое право

Юридическая компания Whitebridge Consult трудовое право STM-1/4 STM-4/16

STM-1/4 STM-4/16 30 лет кафедре «Теплогазоснабжение и вентиляция, процессы и аппараты химической технологии» (ТГВ ПАХТ)

30 лет кафедре «Теплогазоснабжение и вентиляция, процессы и аппараты химической технологии» (ТГВ ПАХТ) Рекламное агентство

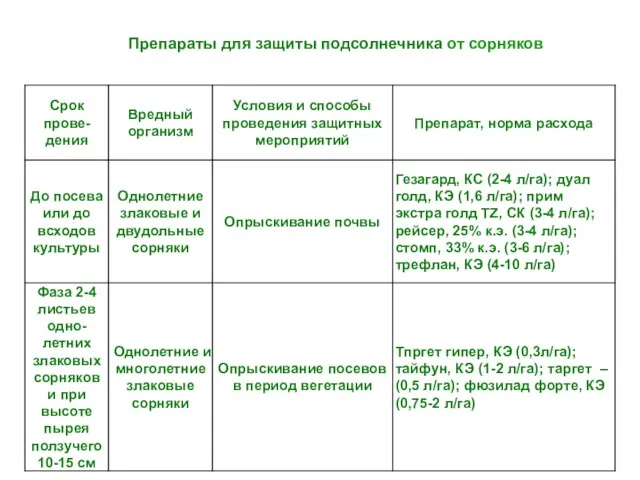

Рекламное агентство Препараты для защиты подсолнечника от сорняков

Препараты для защиты подсолнечника от сорняков Олимпийские игры

Олимпийские игры Времена года

Времена года Презентация на тему Биосферный заповедник Брянский лес

Презентация на тему Биосферный заповедник Брянский лес  Строение цветка 6 класс

Строение цветка 6 класс Карточка №1______________ как часть речи

Карточка №1______________ как часть речи 1

1 Разделочная доска с росписью по городецким мотивам

Разделочная доска с росписью по городецким мотивам Приливные электростанции

Приливные электростанции Презентация на тему Государственное регулирование оплаты труда

Презентация на тему Государственное регулирование оплаты труда