Содержание

- 2. Конъюнктура рынка До кризиса Начиная с 2001 года рынок публичного долга рос в среднем на 60%

- 3. Во время «острой фазы» кризиса Рынок первичного рублевого долга полностью закрыт для эмитентов третьего эшелона. Часть

- 4. Первый эшелон – новый драйвер рынка На данный момент суммарный объем зарегистрированных выпусков облигаций 1 и

- 5. Конъюнктура рынка Изменение структуры рынка Изменение структуры выпусков корпоративных рублевых облигаций Источник: оценка КИТ Финанс Источник:

- 6. Классификация «Третий» эшелон Группа 1 – Исполняющие обязательства В течение 2009 года около 60% от объемов

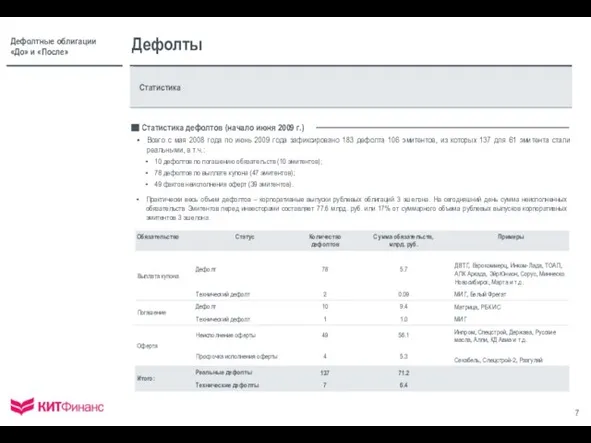

- 7. Дефолты Статистика Статистика дефолтов (начало июня 2009 г.) Всего с мая 2008 года по июнь 2009

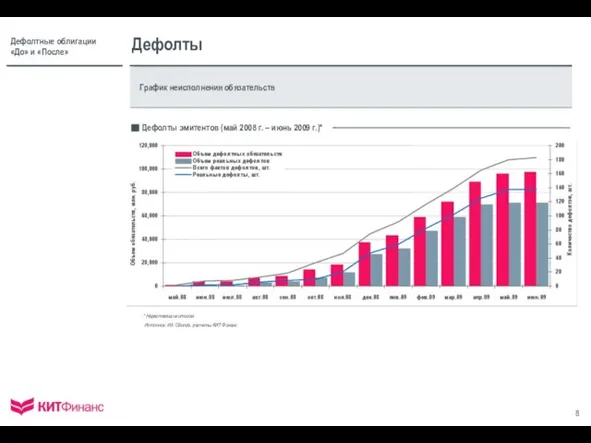

- 8. Дефолты График неисполнения обязательств Дефолты эмитентов (май 2008 г. – июнь 2009 г.)* Источник: ИА CBonds,

- 9. Что мы увидели за последние месяцы? Новые тенденции Прогнозы участников рынка были чересчур пессимистичными Эмитенты, которые

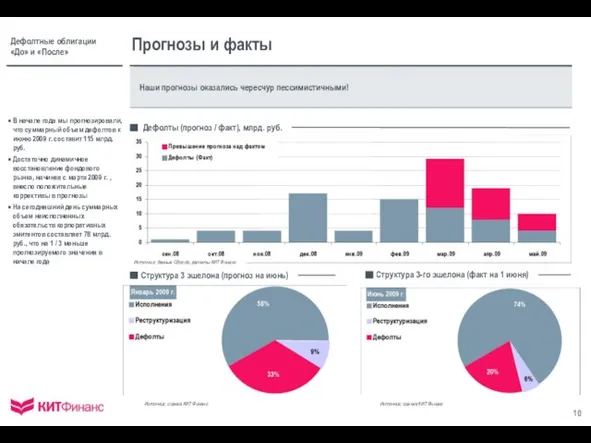

- 10. Прогнозы и факты Наши прогнозы оказались чересчур пессимистичными! В начале года мы прогнозировали, что суммарный объем

- 11. Динамика рынка «третьего» эшелона Облигации третьего эшелона По итогам 2009 года мы прогнозируем сокращение доли облигаций

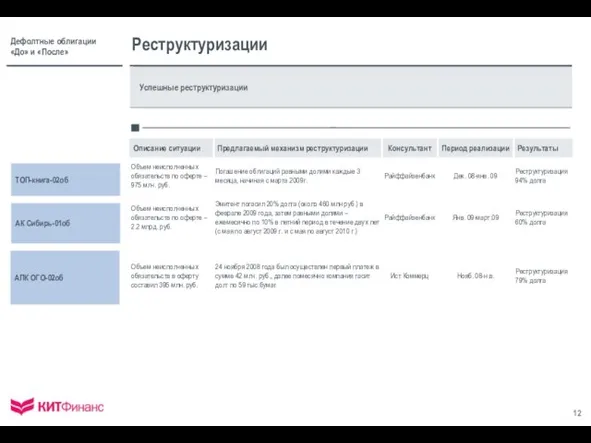

- 12. Успешные реструктуризации Реструктуризации ТОП-книга-02об АК Сибирь-01об АПК ОГО-02об

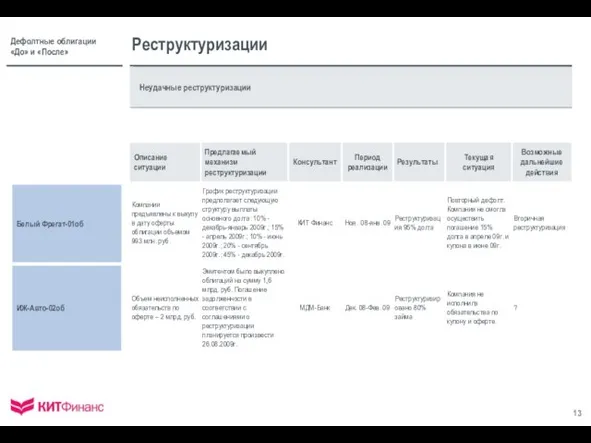

- 13. Белый Фрегат-01об ИЖ-Авто-02об Неудачные реструктуризации Реструктуризации

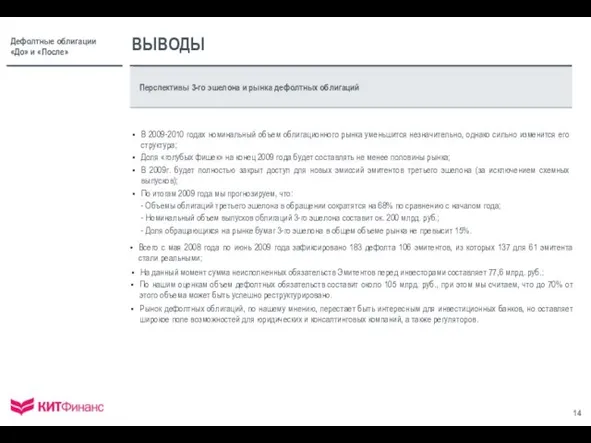

- 14. Перспективы 3-го эшелона и рынка дефолтных облигаций ВЫВОДЫ На данный момент сумма неисполненных обязательств Эмитентов перед

- 16. Скачать презентацию

Слайд 2Конъюнктура рынка

До кризиса

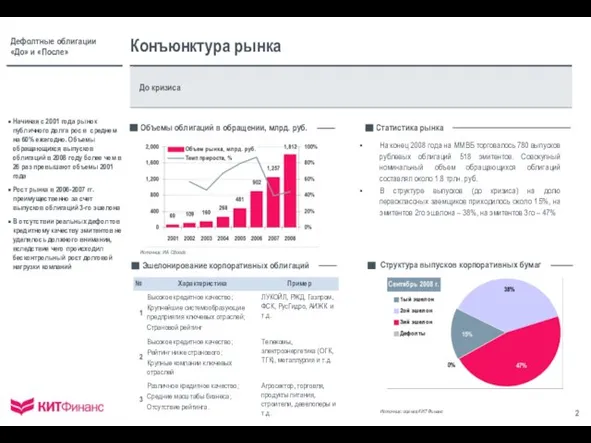

Начиная с 2001 года рынок публичного долга рос в среднем

Конъюнктура рынка

До кризиса

Начиная с 2001 года рынок публичного долга рос в среднем

Рост рынка в 2006-2007 гг. преимущественно за счет выпусков облигаций 3-го эшелона

В отсутствии реальных дефолтов кредитному качеству эмитентов не уделялось должного внимания, вследствие чего происходил бесконтрольный рост долговой нагрузки компаний

Объемы облигаций в обращении, млрд. руб.

Статистика рынка

Источник: ИА CBonds

На конец 2008 года на ММВБ торговалось 780 выпусков рублевых облигаций 518 эмитентов. Совокупный номинальный объем обращающихся облигаций составлял около 1.8 трлн. руб.

В структуре выпусков (до кризиса) на долю первоклассных заемщиков приходилось около 15%, на эмитентов 2го эшелона – 38%, на эмитентов 3го – 47%

Эшелонирование корпоративных облигаций

Структура выпусков корпоративных бумаг

Источник: оценка КИТ Финанс

Слайд 3Во время «острой фазы» кризиса

Рынок первичного рублевого долга полностью закрыт для эмитентов

Во время «острой фазы» кризиса

Рынок первичного рублевого долга полностью закрыт для эмитентов

Доступ на рынок возможен только для компаний с государственным участием, либо для т.н. схемных выпусков

Большое количество дефолтов

Новые требования инвесторов

Конъюнктура рынка

Источник: оценка КИТ Финанс

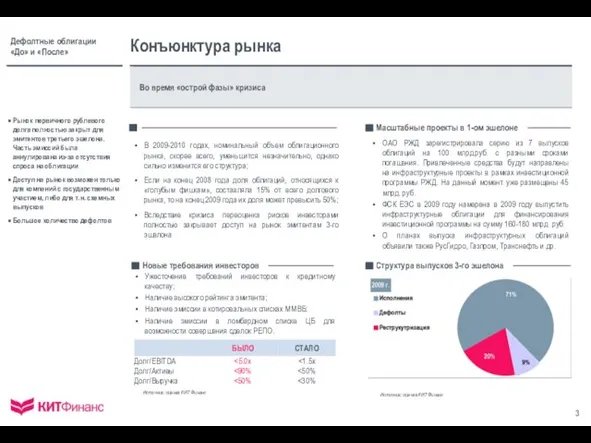

В 2009-2010 годах, номинальный объем облигационного рынка, скорее всего, уменьшится незначительно, однако сильно изменится его структура;

Если на конец 2008 года доля облигаций, относящихся к

«голубым фишкам», составляла 15% от всего долгового рынка, то на конец 2009 года их доля может превысить 50%;

Вследствие кризиса переоценка рисков инвесторами полностью закрывает доступ на рынок эмитентам 3-го эшелона

Масштабные проекты в 1-ом эшелоне

Структура выпусков 3-го эшелона

Источник: оценка КИТ Финанс

Ужесточение требований инвесторов к кредитному качеству;

Наличие высокого рейтинга эмитента;

Наличие эмиссии в котировальных списках ММВБ;

Наличие эмиссии в ломбардном списке ЦБ для возможности совершения сделок РЕПО.

ОАО РЖД зарегистрировала серию из 7 выпусков облигаций на 100 млрд.руб. с разными сроками погашения. Привлеченные средства будут направлены на инфраструктурные проекты в рамках инвестиционной программы РЖД. На данный момент уже размещены 45 млрд. руб.

ФСК ЕЭС в 2009 году намерена в 2009 году выпустить инфраструктурные облигации для финансирования инвестиционной программы на сумму 160-180 млрд .руб.

О планах выпуска инфраструктурных облигаций объявили также РусГидро, Газпром, Транснефть и др.

Слайд 4Первый эшелон – новый драйвер рынка

На данный момент суммарный объем зарегистрированных выпусков

Первый эшелон – новый драйвер рынка

На данный момент суммарный объем зарегистрированных выпусков

Мы считаем, что большая часть этого объема будет размещена в рынок до конца 2009 года

Зарегистрированные выпуски

Конъюнктура рынка

Статистика рынка

В период с января по настоящее время, размещено 33 выпуска рублевых облигаций на общую сумму 350 млрд. руб. При этом около 60% от всех размещений (204 млрд. руб.) приходится на рыночные выпуски, ок. 40% - на «схемные» выпуски (146 млрд. руб.);

Первичные рыночные размещения начали осуществляться с марта 2009 г. – было размещено 35 млрд. руб., уже к июню 2009 г. объем размещений вырос в 3,5 раза;

В основном на рынок выходят исключительно гос. корпорации, субфеды и системобразующие компании – ОАО «РЖД», ОАО «Газпромнефть», ОАО «МТС», Москва и т.п.

Новые выпуски облигаций, млрд. руб.

Источник: ИА CBonds, расчеты КИТ Финанс

Слайд 5Конъюнктура рынка

Изменение структуры рынка

Изменение структуры выпусков корпоративных рублевых облигаций

Источник: оценка КИТ Финанс

Источник:

Конъюнктура рынка

Изменение структуры рынка

Изменение структуры выпусков корпоративных рублевых облигаций

Источник: оценка КИТ Финанс

Источник:

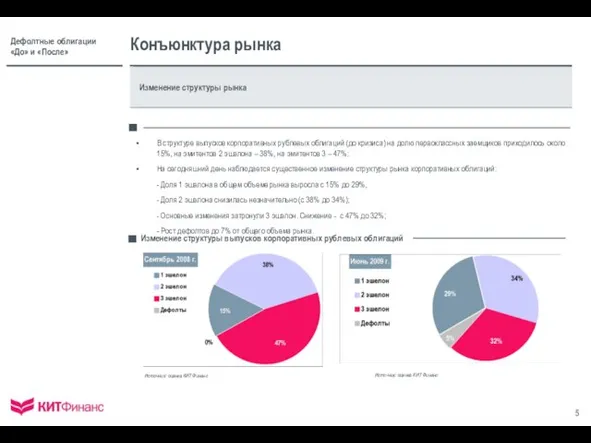

В структуре выпусков корпоративных рублевых облигаций (до кризиса) на долю первоклассных заемщиков приходилось около 15%, на эмитентов 2 эшелона – 38%, на эмитентов 3 – 47%;

На сегодняшний день наблюдается существенное изменение структуры рынка корпоративных облигаций:

- Доля 1 эшелона в общем объеме рынка выросла с 15% до 29%,

- Доля 2 эшелона снизилась незначительно (с 38% до 34%);

- Основные изменения затронули 3 эшелон. Снижение - с 47% до 32%;

- Рост дефолтов до 7% от общего объема рынка.

Слайд 6Классификация

«Третий» эшелон

Группа 1 – Исполняющие обязательства

В течение 2009 года около 60% от

Классификация

«Третий» эшелон

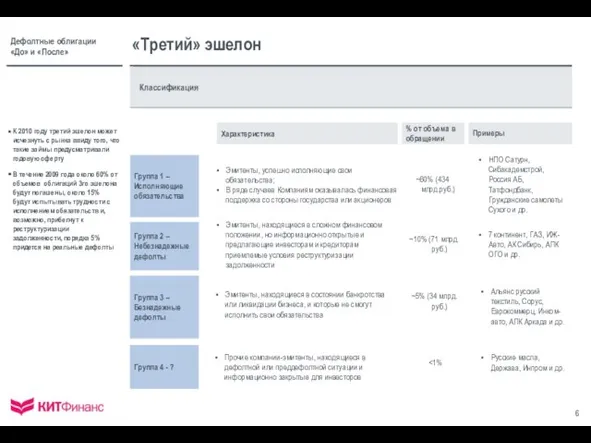

Группа 1 – Исполняющие обязательства

В течение 2009 года около 60% от

Группа 2 – Небезнадежные дефолты

Группа 3 – Безнадежные дефолты

Группа 4 - ?

Эмитенты, успешно исполняющие свои обязательства;

В ряде случаев Компаниям оказывалась финансовая поддержка со стороны государства или акционеров

НПО Сатурн, Сибакадемстрой, Россия АБ, Татфондбанк, Гружданские самолеты Сухого и др.

Характеристика

Примеры

Эмитенты, находящиеся в сложном финансовом положении, но информационно открытые и предлагающие инвесторам и кредиторам приемлемые условия реструктуризации задолженности

7 континент, ГАЗ, ИЖ-Авто, АК Сибирь, АПК ОГО и др.

Эмитенты, находящиеся в состоянии банкротства или ликвидации бизнеса, и которые не смогут исполнить свои обязательства

Альянс русский текстиль, Сорус, Еврокоммерц, Инком-авто, АПК Аркада и др.

Прочие компании-эмитенты, находящиеся в дефолтной или преддефолтной ситуации и информационно закрытые для инвесторов

Русские масла, Держава, Инпром и др.

% от объема в обращении

~60% (434 млрд.руб.)

~10% (71 млрд.руб.)

~5% (34 млрд.руб.)

<1%

К 2010 году третий эшелон может исчезнуть с рынка ввиду того, что такие займы предусматривали годовую оферту

Слайд 7Дефолты

Статистика

Статистика дефолтов (начало июня 2009 г.)

Всего с мая 2008 года по

Дефолты

Статистика

Статистика дефолтов (начало июня 2009 г.)

Всего с мая 2008 года по

10 дефолтов по погашению обязательств (10 эмитентов);

78 дефолтов по выплате купона (47 эмитентов);

49 фактов неисполнения оферт (39 эмитентов).

Практически весь объем дефолтов – корпоративные выпуски рублевых облигаций 3 эшелона. На сегодняшний день сумма неисполненных обязательств Эмитентов перед инвесторами составляет 77.6 млрд. руб. или 17% от суммарного объема рублевых выпусков корпоративных эмитентов 3 эшелона.

Слайд 8Дефолты

График неисполнения обязательств

Дефолты эмитентов (май 2008 г. – июнь 2009 г.)*

Источник: ИА

Дефолты

График неисполнения обязательств

Дефолты эмитентов (май 2008 г. – июнь 2009 г.)*

Источник: ИА

* Нарастающим итогом

Слайд 9Что мы увидели за последние месяцы?

Новые тенденции

Прогнозы участников рынка были чересчур пессимистичными

Эмитенты,

Что мы увидели за последние месяцы?

Новые тенденции

Прогнозы участников рынка были чересчур пессимистичными

Эмитенты,

Успешные, неудачные и «вялотекущие» реструктуризации

Вторичные реструктуризации

Слайд 10Прогнозы и факты

Наши прогнозы оказались чересчур пессимистичными!

В начале года мы прогнозировали, что

Прогнозы и факты

Наши прогнозы оказались чересчур пессимистичными!

В начале года мы прогнозировали, что

Достаточно динамичное восстановление фондового рынка, начиная с марта 2009 г. , внесло положительные коррективы в прогнозы

На сегодняшний день суммарных объем неисполненных обязательств корпоративных эмитентов составляет 78 млрд. руб., что на 1 / 3 меньше прогнозируемого значения в начале года

Дефолты (прогноз / факт), млрд. руб.

Структура 3-го эшелона (факт на 1 июня)

Источник: оценка КИТ Финанс

Источник: данные CBonds, расчеты КИТ Финанс

Структура 3 эшелона (прогноз на июнь)

Источник: оценка КИТ Финанс

Слайд 11Динамика рынка «третьего» эшелона

Облигации третьего эшелона

По итогам 2009 года мы прогнозируем сокращение

Динамика рынка «третьего» эшелона

Облигации третьего эшелона

По итогам 2009 года мы прогнозируем сокращение

Оценочный объем дефолтных обязательств на конец года составит ок. 105 млрд. руб., при этом мы считаем, что до 70% от этого объема может быть успешно реструктурировано

График погашения облигаций третьего эшелона в 2009 году, млрд .руб.* (нарастающим итогом)

Источник: оценка КИТ Финанс

* Номинальный объем облигаций 3-го эшелона в обращении на начало периода скорректирован на выкупы облигаций, произведенные Эмитентами в даты предыдущих оферт

График погашения облигаций третьего эшелона в 2009 году, млрд .руб.*

Слайд 12Успешные реструктуризации

Реструктуризации

ТОП-книга-02об

АК Сибирь-01об

АПК ОГО-02об

Успешные реструктуризации

Реструктуризации

ТОП-книга-02об

АК Сибирь-01об

АПК ОГО-02об

Слайд 13Белый Фрегат-01об

ИЖ-Авто-02об

Неудачные реструктуризации

Реструктуризации

Белый Фрегат-01об

ИЖ-Авто-02об

Неудачные реструктуризации

Реструктуризации

Слайд 14Перспективы 3-го эшелона и рынка дефолтных облигаций

ВЫВОДЫ

На данный момент сумма неисполненных обязательств

Перспективы 3-го эшелона и рынка дефолтных облигаций

ВЫВОДЫ

На данный момент сумма неисполненных обязательств

В 2009-2010 годах номинальный объем облигационного рынка уменьшится незначительно, однако сильно изменится его структура;

Доля «голубых фишек» на конец 2009 года будет составлять не менее половины рынка;

В 2009г. будет полностью закрыт доступ для новых эмиссий эмитентов третьего эшелона (за исключением схемных выпусков);

По итогам 2009 года мы прогнозируем, что:

- Объемы облигаций третьего эшелона в обращении сократятся на 68% по сравнению с началом года;

- Номинальный объем выпусков облигаций 3-го эшелона составит ок. 200 млрд. руб.;

- Доля обращающихся на рынке бумаг 3-го эшелона в общем объеме рынка не превысит 15%.

По нашим оценкам объем дефолтных обязательств составит около 105 млрд. руб., при этом мы считаем, что до 70% от этого объема может быть успешно реструктурировано.

Рынок дефолтных облигаций, по нашему мнению, перестает быть интересным для инвестиционных банков, но оставляет широкое поле возможностей для юридических и консалтинговых компаний, а также регуляторов.

Всего с мая 2008 года по июнь 2009 года зафиксировано 183 дефолта 106 эмитентов, из которых 137 для 61 эмитента стали реальными;

Исследование качества молока

Исследование качества молока Полезные свойства меда

Полезные свойства меда Неметаллы. Общая характеристика

Неметаллы. Общая характеристика Экспертное прогнозированиеитогов выборов по партийным спискам в законодательные органы власти субъектов РФ:методология и опыт

Экспертное прогнозированиеитогов выборов по партийным спискам в законодательные органы власти субъектов РФ:методология и опыт  Отчет о прохождении производственной практики по профессиональному модулю

Отчет о прохождении производственной практики по профессиональному модулю MoBill - IVRИнтерактивная справочная система

MoBill - IVRИнтерактивная справочная система Оригинальный мир хула-хупы

Оригинальный мир хула-хупы Вяжущие растворы, их применение в строительстве.

Вяжущие растворы, их применение в строительстве. Beautiful pictures

Beautiful pictures Чемпионат по классикам LAY’S

Чемпионат по классикам LAY’S Каналы воспрития

Каналы воспрития Обзорные материалы по Изменениям в декларировании розничной продажи алкогольной продукции пива и пивных напитков

Обзорные материалы по Изменениям в декларировании розничной продажи алкогольной продукции пива и пивных напитков Направления и тарифы сборных перевозок

Направления и тарифы сборных перевозок Варианты использования PostScript

Варианты использования PostScript The school system in Britain and Russia

The school system in Britain and Russia Радиация вокруг нас

Радиация вокруг нас Armenia. Template

Armenia. Template AMOUNT of substance

AMOUNT of substance  Понятие компетенции

Понятие компетенции Красота простоты

Красота простоты Премиум тариф курса: Бизнес с Китаем. Знакомство с китайскими площадками, регистрация на ТаоВао

Премиум тариф курса: Бизнес с Китаем. Знакомство с китайскими площадками, регистрация на ТаоВао секуляризация и Культ Разума. 8 класс

секуляризация и Культ Разума. 8 класс Питание коряков

Питание коряков СОВРЕМЕННЫЙ ПОДХОД К ОБРАЗОВАНИЮ

СОВРЕМЕННЫЙ ПОДХОД К ОБРАЗОВАНИЮ Правила варки заправочных супов

Правила варки заправочных супов Новое образовательное законодательство: ориентация на развитие человека

Новое образовательное законодательство: ориентация на развитие человека Компетентностный подход в образовании

Компетентностный подход в образовании Синдром выгорания. Факторы возникновения эмоционального выгорания

Синдром выгорания. Факторы возникновения эмоционального выгорания