Содержание

- 2. Деньги Деньги – это особый вид товара, который имеет максимальную ликвидность. При этом специфичность денег заключается

- 3. Основные характеристики денег являются инструментом для обмена товаров и услуг; позволяют измерить ценность, то есть стоимость

- 4. Функции денег Деньги как мера стоимости-именно деньги помогают определить стоимость товара или услуги; Деньги как покупательное

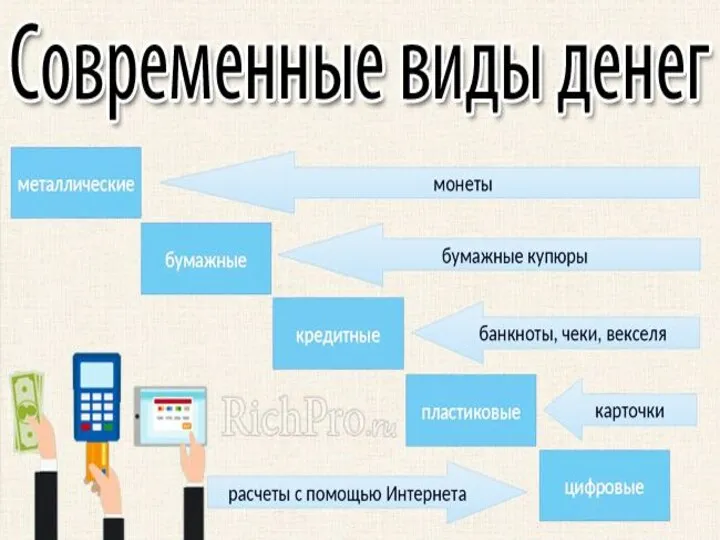

- 6. Если говорить коротко, то в наше время существует два вида денег: наличные и безналичные. ✔ Наличные

- 7. Происхождение банков Слово “банк” происходит от итальянского “banco” и означает “стол”, «скамья». Предшественниками банков были средневековые

- 8. Но едва в хранилищах древних банков появились мешки с сокровищами, как в их сторону обратился взор

- 9. Банк- это финансовая организация, основной функцией которой является получение денежных ресурсов от тех людей, у которых

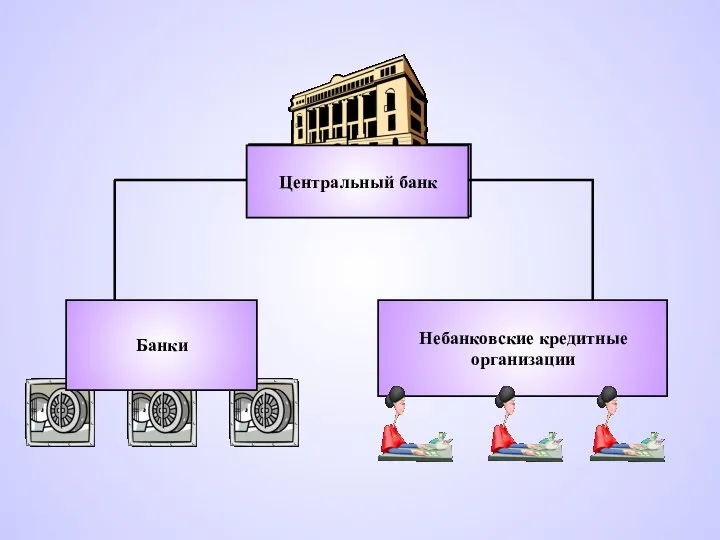

- 10. Центральный банк Небанковские кредитные организации Центральный банк Банки

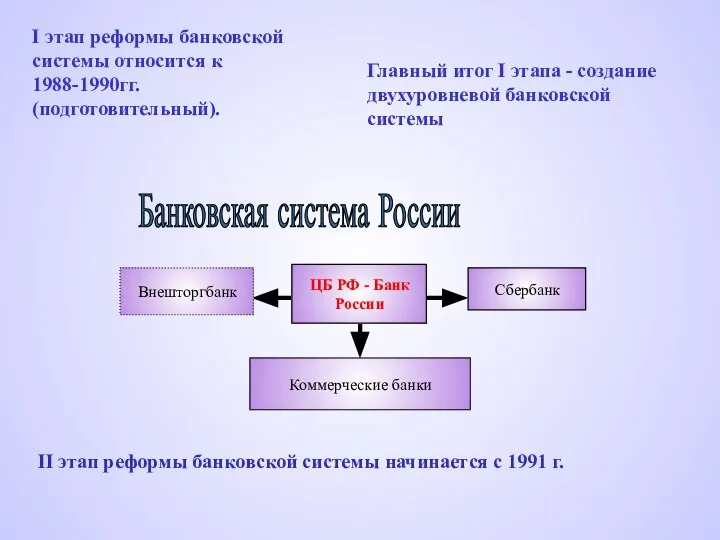

- 11. Банковская система России Внешторгбанк Сбербанк Коммерческие банки ЦБ РФ - Банк России I этап реформы банковской

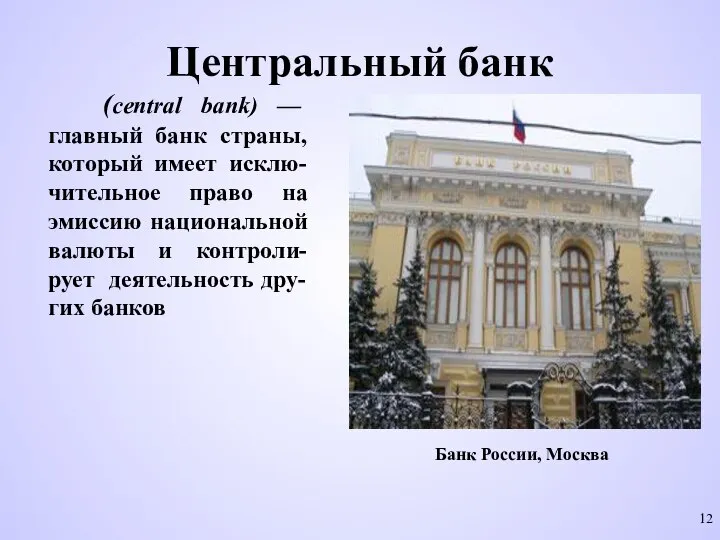

- 12. Центральный банк (central bank) — главный банк страны, который имеет исклю-чительное право на эмиссию национальной валюты

- 13. Функции ЦБ распишите функции самостоятельно, пользуясь интернет-ресурсами

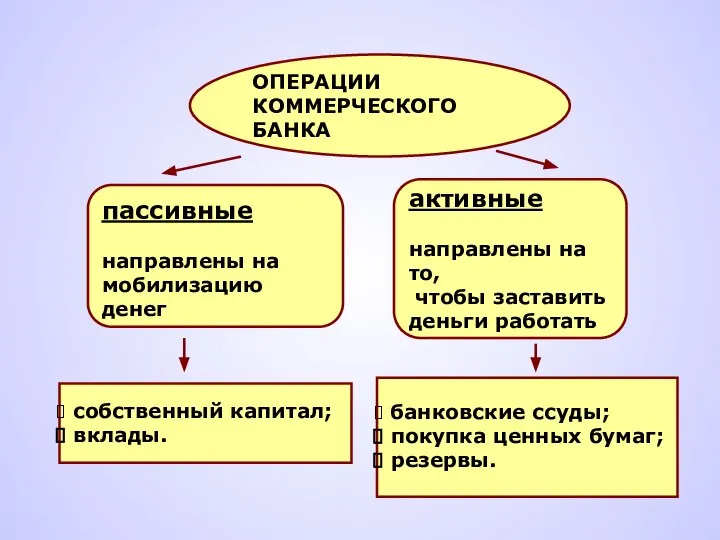

- 14. Коммерческий банк (commercial bank) — фирма, которая занимается привлечением сбережений домохозяйств и других фирм на депозиты

- 15. ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА пассивные направлены на мобилизацию денег активные направлены на то, чтобы заставить деньги работать

- 16. Термин “кредит” происходит от латинского “creditum” - ссуда, долг Кредит имеет денежную природу Банк как посредник

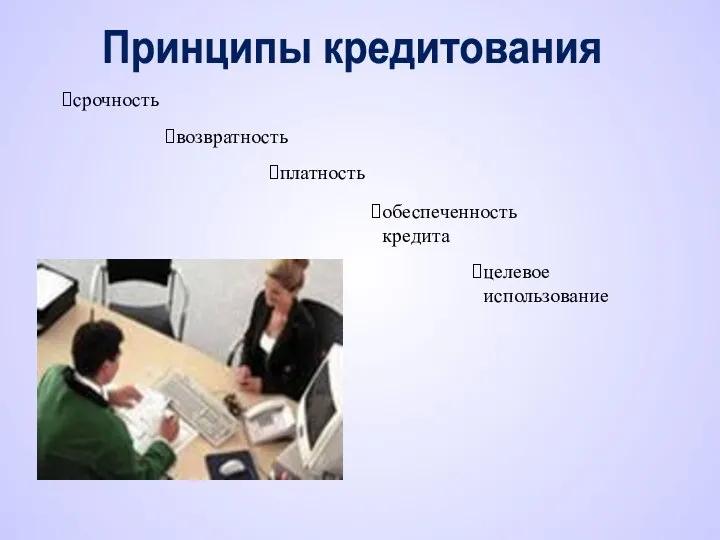

- 17. срочность возвратность платность обеспеченность кредита целевое использование Принципы кредитования

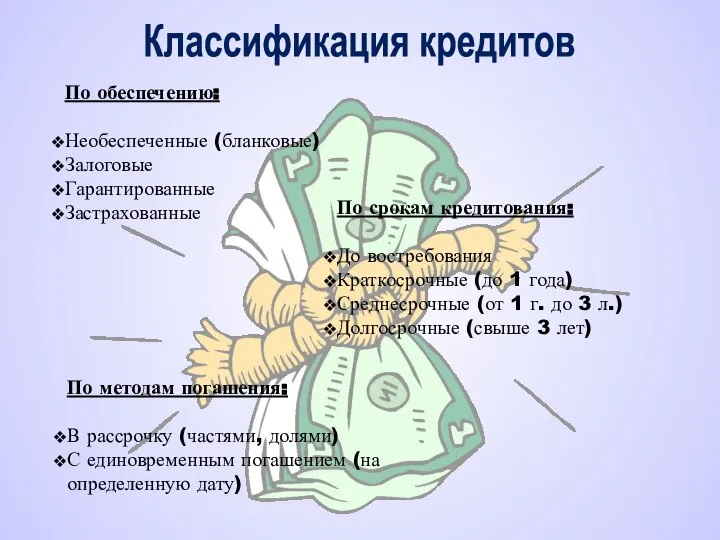

- 18. По обеспечению: Необеспеченные (бланковые) Залоговые Гарантированные Застрахованные По срокам кредитования: До востребования Краткосрочные (до 1 года)

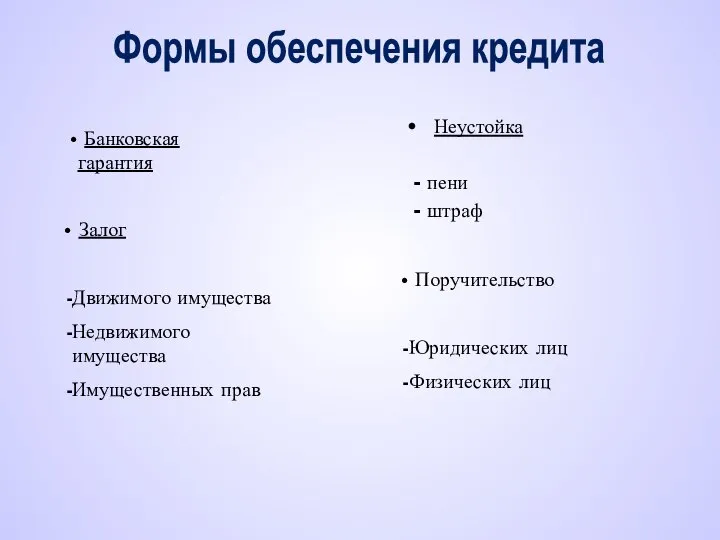

- 19. Неустойка - пени - штраф Залог Движимого имущества Недвижимого имущества Имущественных прав Банковская гарантия Поручительство Юридических

- 21. Скачать презентацию

Встречают по одежке. Искусство самопрезентации. Бренд МногоМама

Встречают по одежке. Искусство самопрезентации. Бренд МногоМама Устройства вы́вода информации

Устройства вы́вода информации Психоаналитическая теория сновидений

Психоаналитическая теория сновидений Пустыни и полупустыни России

Пустыни и полупустыни России Лексическая сочетаемость

Лексическая сочетаемость Отец света и небесный кузнец Сварог

Отец света и небесный кузнец Сварог Марки акцизного сбора

Марки акцизного сбора Способ управления и назначение

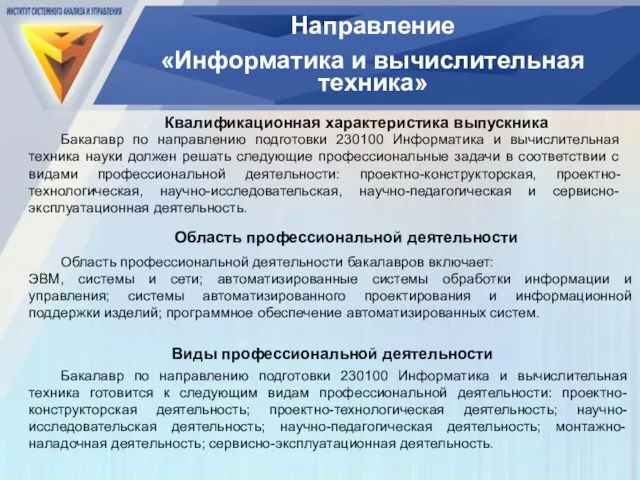

Способ управления и назначение Направление «Информатика и вычислительная техника»

Направление «Информатика и вычислительная техника» Способы получения и утраты гражданства Израиля

Способы получения и утраты гражданства Израиля Творчество В. М. Васнецова, М. А. Врубеля, М.В. Нестерова. История искусства. Часть 17

Творчество В. М. Васнецова, М. А. Врубеля, М.В. Нестерова. История искусства. Часть 17 Пленарное заседание ИСО ТК67 Сентябрь, 14-15Москва Балчуг Кемпински

Пленарное заседание ИСО ТК67 Сентябрь, 14-15Москва Балчуг Кемпински Федеративное устройство. Федеральные органы власти. 10 класс

Федеративное устройство. Федеральные органы власти. 10 класс Презентация на тему Характеристика и классификация услуг

Презентация на тему Характеристика и классификация услуг Равномерное и равноускоренное движение

Равномерное и равноускоренное движение Нарушения водно-электролитного обмена

Нарушения водно-электролитного обмена Свифт Приключения Гулливера

Свифт Приключения Гулливера Презентация на тему Составление портрета хитрого человека в художественном стиле.

Презентация на тему Составление портрета хитрого человека в художественном стиле. Комплексный маркетинг для бизнеса

Комплексный маркетинг для бизнеса Маркетинговое обоснование модели среднестатистического покупателя и ее влияния на качество обслуживания в аптечных организациях

Маркетинговое обоснование модели среднестатистического покупателя и ее влияния на качество обслуживания в аптечных организациях Guess the animal. Using the shadow

Guess the animal. Using the shadow Барокко. Краткая история

Барокко. Краткая история Особенности проектного финансирования в реальном секторе экономики

Особенности проектного финансирования в реальном секторе экономики Презентация на тему Склонение имен прилагательных мн ч

Презентация на тему Склонение имен прилагательных мн ч  Замена светильников в гарантийный период

Замена светильников в гарантийный период Презентация на тему Массаж

Презентация на тему Массаж  Роль краеведения в воспитании патриотизма

Роль краеведения в воспитании патриотизма Лабиринт знаний - презентация для начальной школы_

Лабиринт знаний - презентация для начальной школы_