Содержание

- 2. Программа тренинга 1. Основные задачи диагностики предприятия и направления финансового анализа 2. Диагностика предприятия с помощью

- 3. 1. Основные задачи диагностики предприятия и направления финансового анализа

- 4. Различные виды анализа Экспресс-диагностика - построение и анализ системы взаимосвязанных показателей, характеризующих эффективность деятельности компании с

- 5. Цели анализа Перед тем, как приступить к проведению анализа финансового состояния предприятия, требуется точно определить исходную

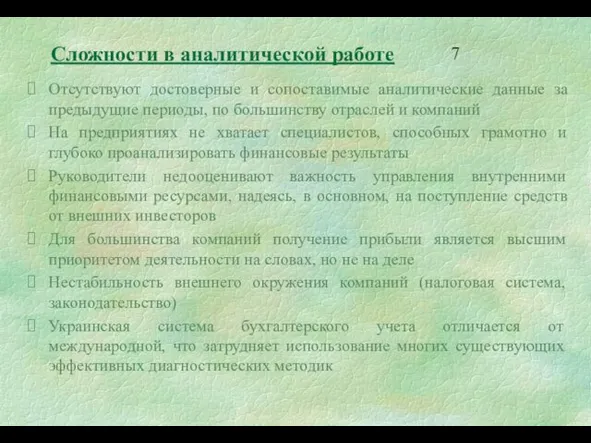

- 6. Сложности в аналитической работе Отсутствуют достоверные и сопоставимые аналитические данные за предыдущие периоды, по большинству отраслей

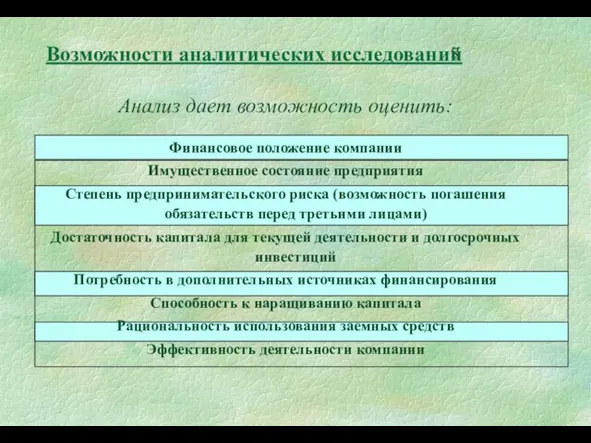

- 7. Возможности аналитических исследований Анализ дает возможность оценить: Финансовое положение компании Имущественное состояние предприятия Степень предпринимательского риска

- 8. Этапы анализа Сбор и подготовка исходной информации Финансовая отчетность Аналитические справки Интервью Статистическая информация Аналитическая работа

- 9. 2. Диагностика предприятия с помощью баланса и отчета о прибыли

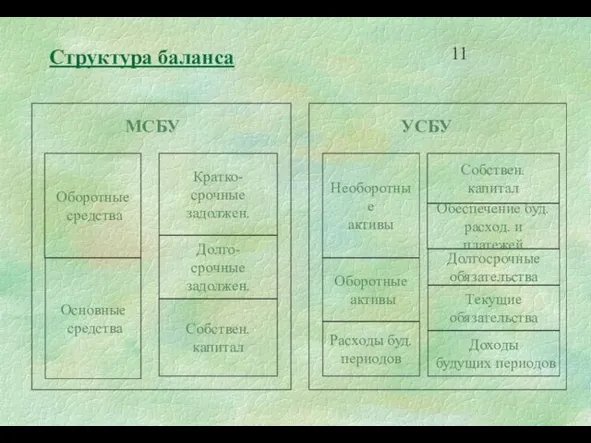

- 10. Структура баланса

- 11. Основные определения Активы предприятия – это его ресурсы, которые должны принести предприятию выгоды в будущем. Активы

- 12. Основные определения Доходы представляют собой увеличение активов предприятия, обусловленные главным образом производством и поставкой товаров и

- 13. Основные статьи баланса Денежные средства представляют собой сумму денег, оставшихся на расчетном счету банка (депозите до

- 14. Основные статьи баланса Дебиторская задолженность отражает сумму долга предприятию со стороны различных юридических и физических лиц,

- 15. Основные статьи баланса Пять шагов управления дебиторской задолженностью: Определение условий предоставления кредита при продаже товара, а

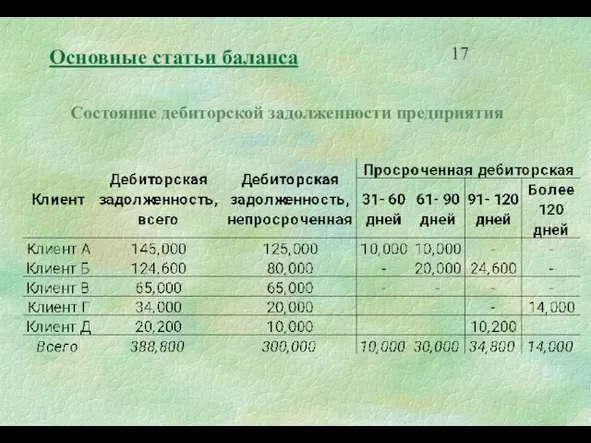

- 16. Основные статьи баланса Состояние дебиторской задолженности предприятия

- 17. Основные статьи баланса (ТМС) Товарно-материальные запасы или товарно-материальные средства (ТМС) - это активы предприятия, которые будут

- 18. Основные статьи баланса (ТМС) Два способа учета ТМС: система постоянного учета запасов, когда все закупки записываются

- 19. Основные статьи баланса (ТМС) Проблема оценки запасов возникает вследствие того, что цена на одни и те

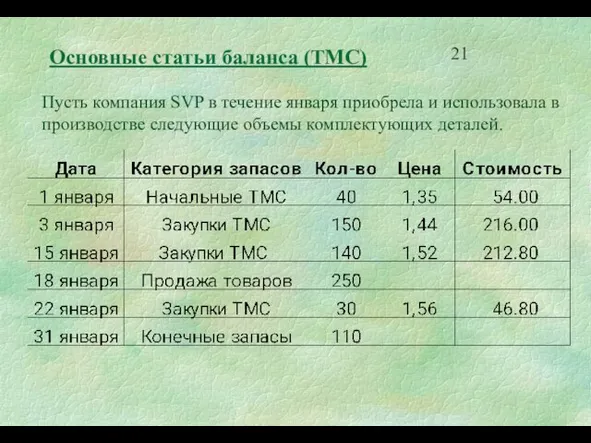

- 20. Основные статьи баланса (ТМС) Пусть компания SVP в течение января приобрела и использовала в производстве следующие

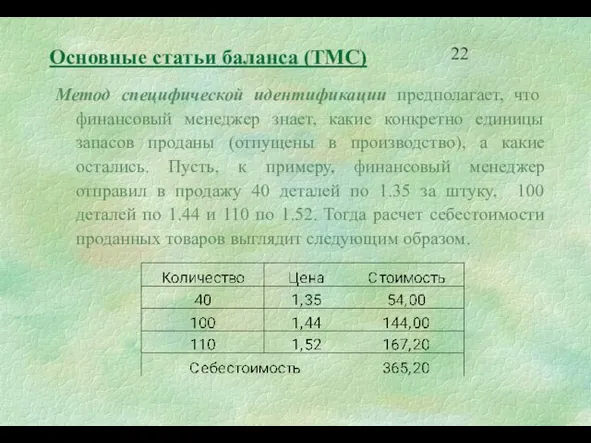

- 21. Основные статьи баланса (ТМС) Метод специфической идентификации предполагает, что финансовый менеджер знает, какие конкретно единицы запасов

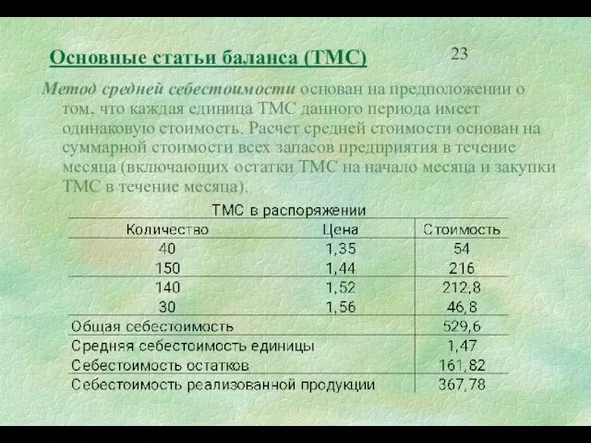

- 22. Основные статьи баланса (ТМС) Метод средней себестоимости основан на предположении о том, что каждая единица ТМС

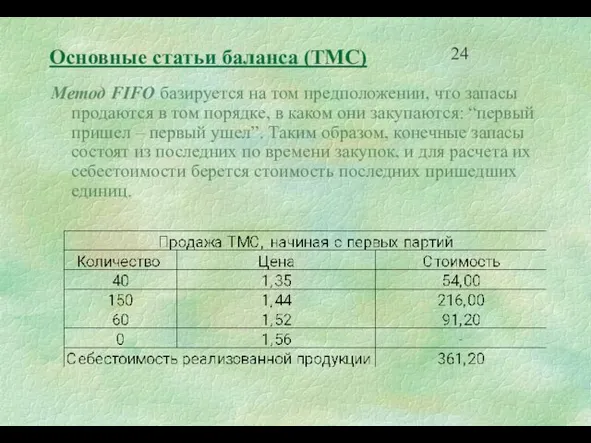

- 23. Основные статьи баланса (ТМС) Метод FIFO базируется на том предположении, что запасы продаются в том порядке,

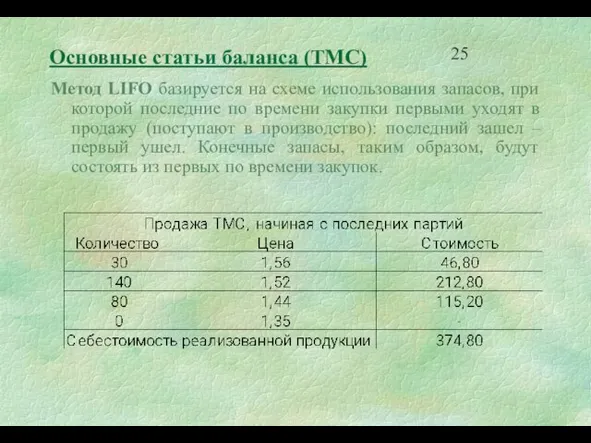

- 24. Основные статьи баланса (ТМС) Метод LIFO базируется на схеме использования запасов, при которой последние по времени

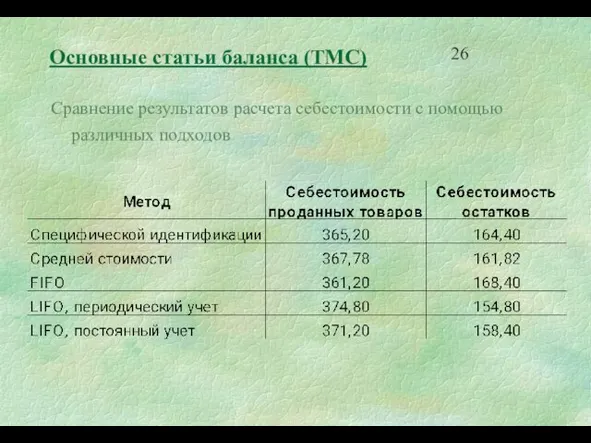

- 25. Основные статьи баланса (ТМС) Сравнение результатов расчета себестоимости с помощью различных подходов

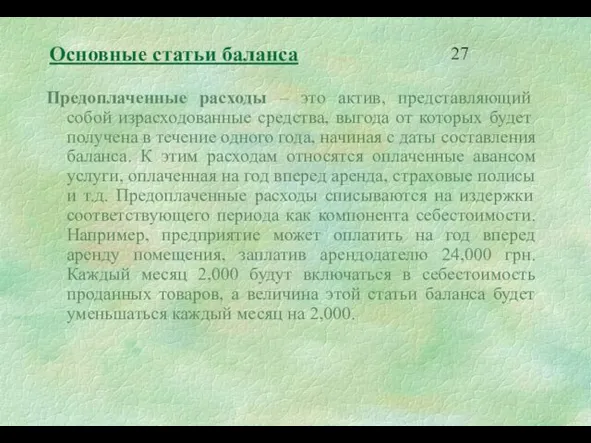

- 26. Основные статьи баланса Предоплаченные расходы – это актив, представляющий собой израсходованные средства, выгода от которых будет

- 27. Основные статьи баланса Основные средства представляют собой совокупность активов, которые используются в течение периода времени, большего

- 28. Основные статьи баланса Для характеристики материальных активов принимают во внимание следующие три признака: цель приобретения –

- 29. Основные статьи баланса Наиболее существенной проблемой учета основных средств является порядок отнесения стоимости актива на себестоимость

- 30. Основные статьи баланса Первоначальная стоимость актива включает покупную цену за вычетом скидок, таможенных сборов, невозмещаемых налогов,

- 31. Основные статьи баланса Начисление амортизации производится с помощью одного из следующих подходов: прямолинейная амортизация и ускоренная

- 32. Основные статьи баланса Ускоренная амортизация может осуществляться с помощью одного из следующих методов: метода суммы лет

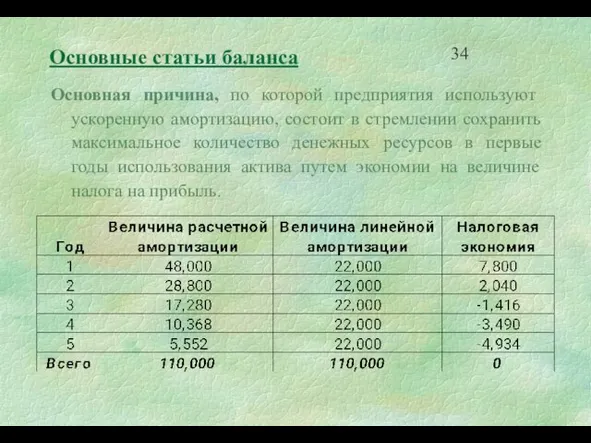

- 33. Основные статьи баланса Основная причина, по которой предприятия используют ускоренную амортизацию, состоит в стремлении сохранить максимальное

- 34. Основные статьи баланса Нематериальные активы предприятия характеризуются отсутствием материальной (физической формы), долгосрочностью использования, способностью приносить доход.

- 35. Основные статьи баланса Долгосрочные инвестиции являются специфическим видом активов предприятия, которые позволяют принести предприятию прибыли от

- 36. Основные статьи баланса Кредиторская задолженность (счета к оплате) представляет собой задолженность предприятия за товары, работы, услуги,

- 37. Основные статьи баланса Векселя к оплате бывают двух типов: торговые векселя к оплате и неторговые векселя

- 38. Основные статьи баланса Начисленные обязательства возникают при условии, что расход понесен, но не оплачен. Обычно эта

- 39. Основные статьи баланса Банковская ссуда появляется в пассивах баланса, когда предприятие прибегает к краткосрочному заимствованию в

- 40. Основные статьи баланса Долгосрочные задолженности включают в себя все остальные виды обязательств компании, которые не нашли

- 41. Основные статьи баланса Облигации являются наиболее распространенным долговым финансовым инструментом, который компании используют для привлечения денежных

- 42. Основные статьи баланса Долгосрочный банковский заем под закладную может быть получен предприятием, если оно обратится в

- 43. Основные статьи баланса Собственный капитал компании подразделяется в балансе на несколько составляющих: капитал, вложенный акционерами в

- 44. Основные статьи баланса Собственный капитал создается эмиссией акций. Акции бывают обыкновенными и привилегированными. Обыкновенные акции дают

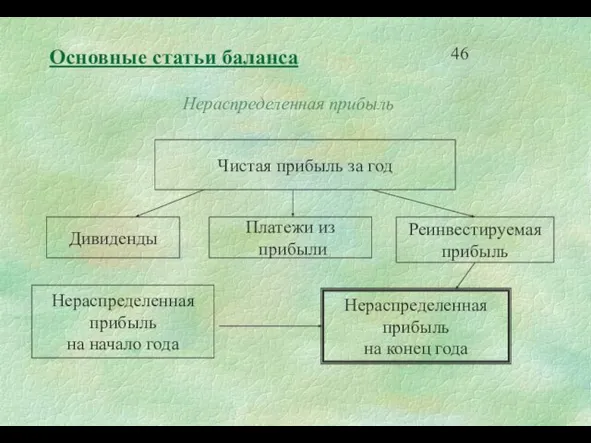

- 45. Основные статьи баланса Нераспределенная прибыль

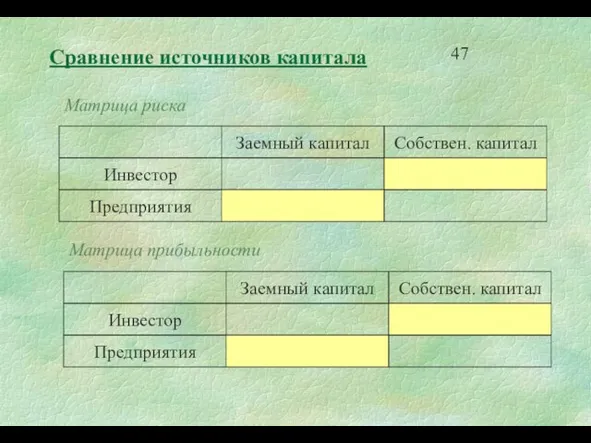

- 46. Сравнение источников капитала Матрица риска Матрица прибыльности

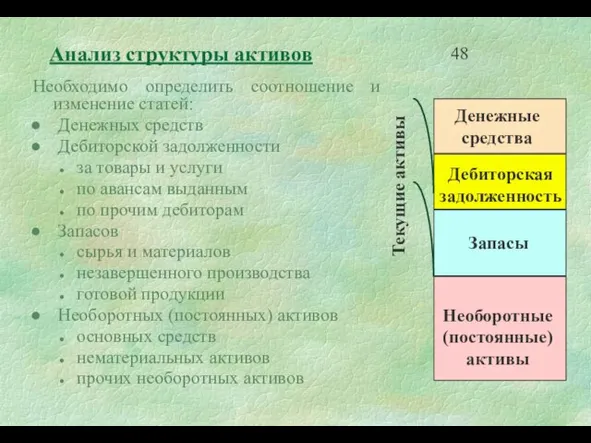

- 47. Анализ структуры активов Необходимо определить соотношение и изменение статей: Денежных средств Дебиторской задолженности за товары и

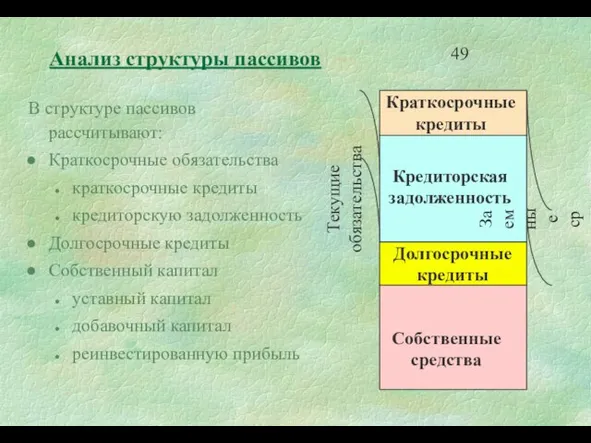

- 48. Анализ структуры пассивов В структуре пассивов рассчитывают: Краткосрочные обязательства краткосрочные кредиты кредиторскую задолженность Долгосрочные кредиты Собственный

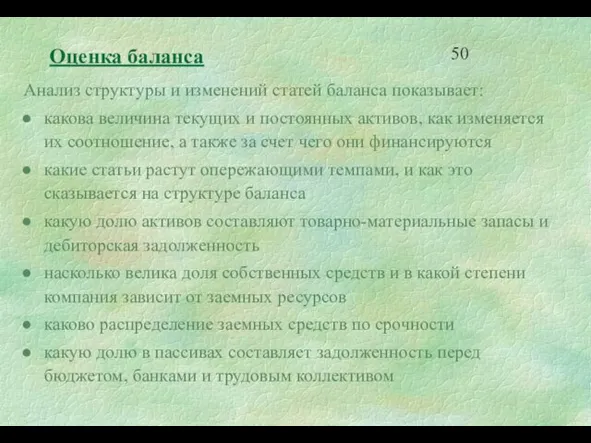

- 49. Оценка баланса Анализ структуры и изменений статей баланса показывает: какова величина текущих и постоянных активов, как

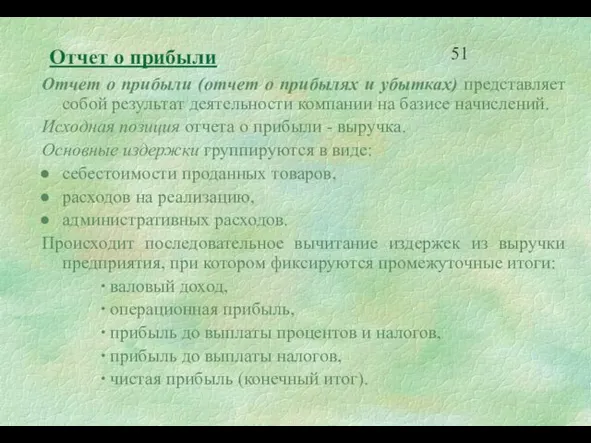

- 50. Отчет о прибыли Отчет о прибыли (отчет о прибылях и убытках) представляет собой результат деятельности компании

- 51. Отчет о прибыли Выручка от реализации отражается в “чистом” виде, т.е. без налога на добавленную стоимость.

- 52. Отчет о прибыли Операционные расходы обычно делятся на две группы: расходы, связанные с реализацией товара, и

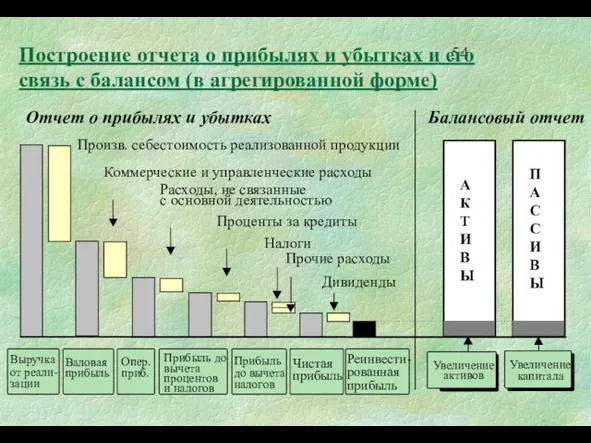

- 53. Построение отчета о прибылях и убытках и его связь с балансом (в агрегированной форме) ñîáñòâåííîãî Выручка

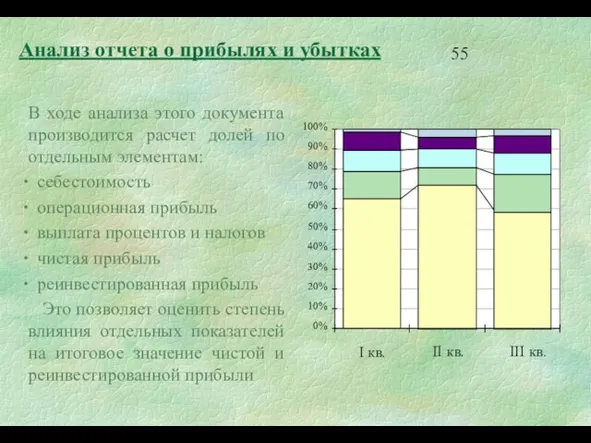

- 54. Анализ отчета о прибылях и убытках В ходе анализа этого документа производится расчет долей по отдельным

- 55. 3. Анализ денежных потоков

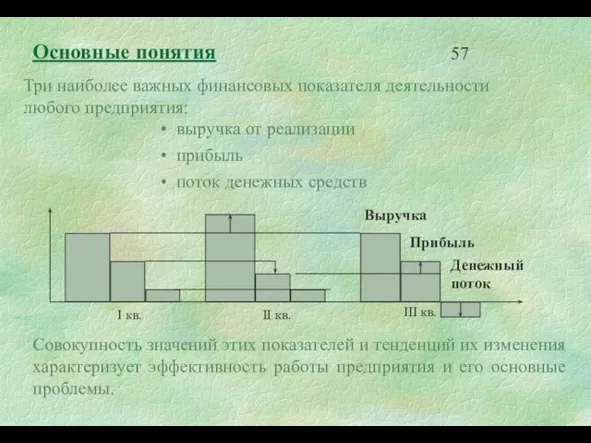

- 56. Основные понятия Три наиболее важных финансовых показателя деятельности любого предприятия: выручка от реализации прибыль поток денежных

- 57. Прибыль отражает учетные денежные и неденежные доходы в течение определенного периода, что не совпадает с реальным

- 58. Основная задача анализа денежных потоков заключается в выявлении причин недостатка (избытка) денежных средств, определении источников их

- 59. Связь между основной, инвестиционной и финансовой деятельностью предприятия Инвестиционная деятельность Финансовая деятельность Основная деятельность Денежные средства,

- 60. Основная, инвестиционная и финансовая деятельность предприятия Основная деятельность включает поступление и использование денежных средств, обеспечивающих выполнение

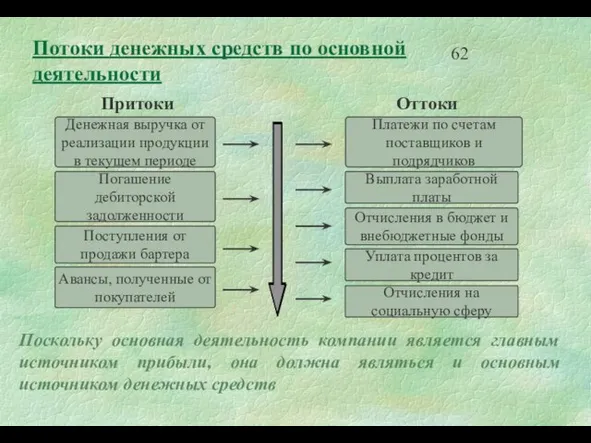

- 61. Поскольку основная деятельность компании является главным источником прибыли, она должна являться и основным источником денежных средств

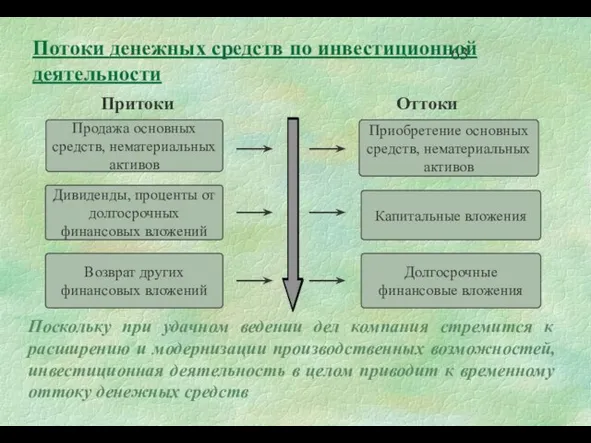

- 62. Продажа основных средств, нематериальных активов Возврат других финансовых вложений Дивиденды, проценты от долгосрочных финансовых вложений Приобретение

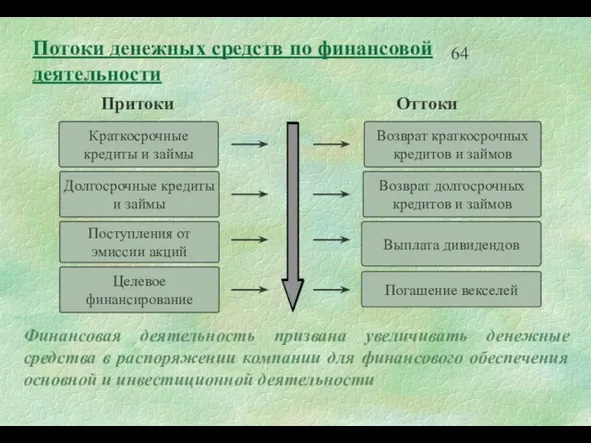

- 63. Краткосрочные кредиты и займы Поступления от эмиссии акций Долгосрочные кредиты и займы Выплата дивидендов Возврат краткосрочных

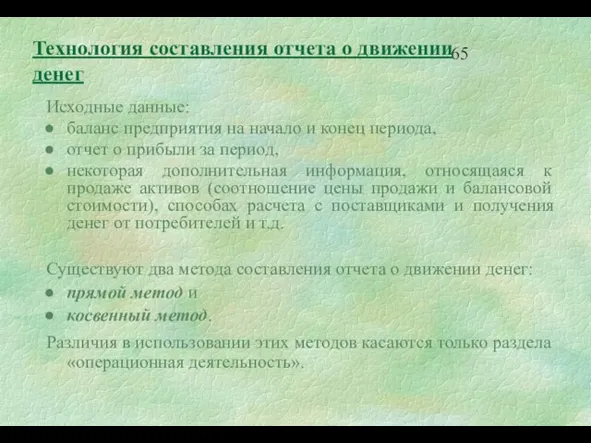

- 64. Исходные данные: баланс предприятия на начало и конец периода, отчет о прибыли за период, некоторая дополнительная

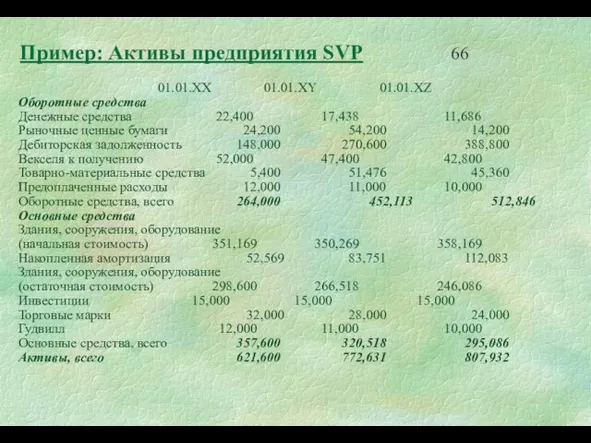

- 65. Пример: Активы предприятия SVP 01.01.ХХ 01.01.ХY 01.01.ХZ Оборотные средства Денежные средства 22,400 17,438 11,686 Рыночные ценные

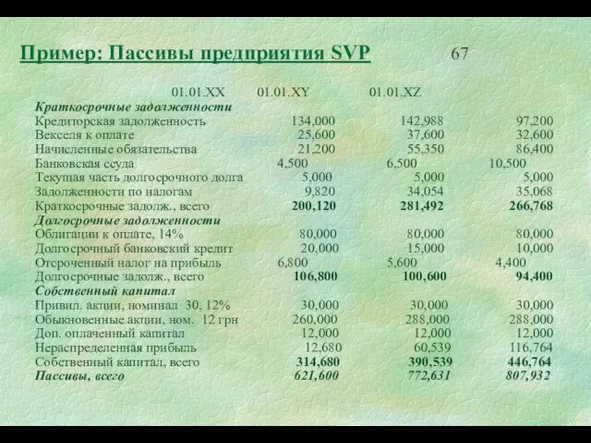

- 66. Пример: Пассивы предприятия SVP 01.01.ХХ 01.01.ХY 01.01.ХZ Краткосрочные задолженности Кредиторская задолженность 134,000 142,988 97,200 Векселя к

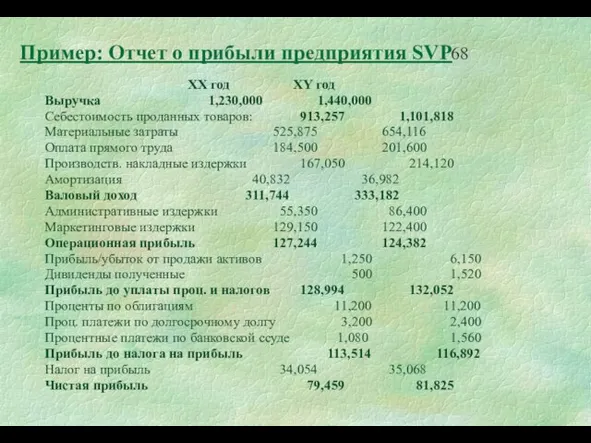

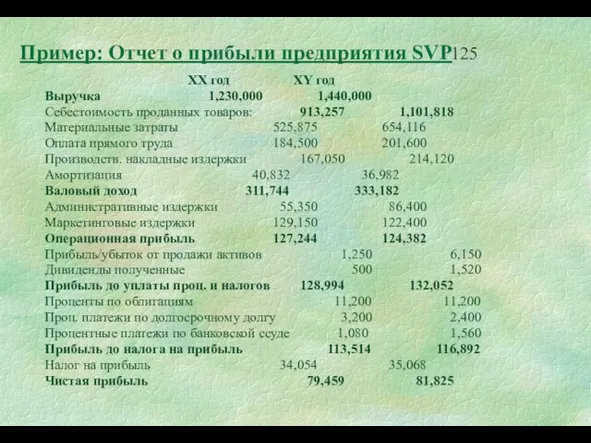

- 67. Пример: Отчет о прибыли предприятия SVP XX год XY год Выручка 1,230,000 1,440,000 Себестоимость проданных товаров:

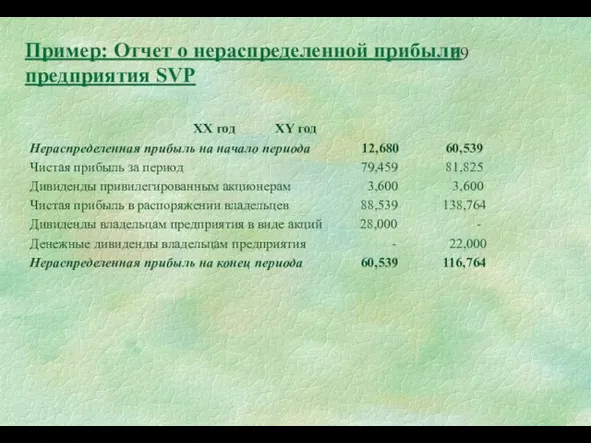

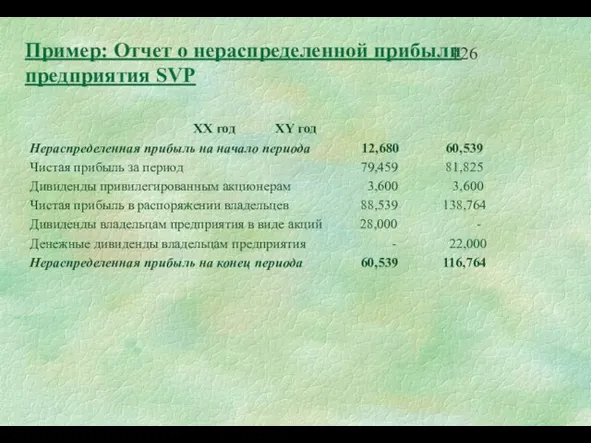

- 68. Пример: Отчет о нераспределенной прибыли предприятия SVP XX год XY год Нераспределенная прибыль на начало периода

- 69. Суть прямого метода заключается в том, что последовательно рассчитываются основные поступления и основные выплаты от операционной

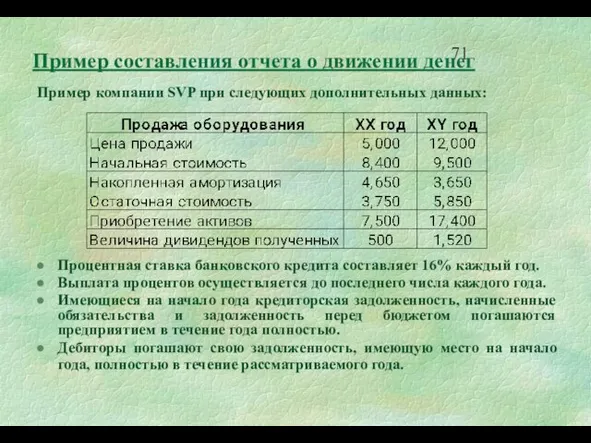

- 70. Пример компании SVP при следующих дополнительных данных: Процентная ставка банковского кредита составляет 16% каждый год. Выплата

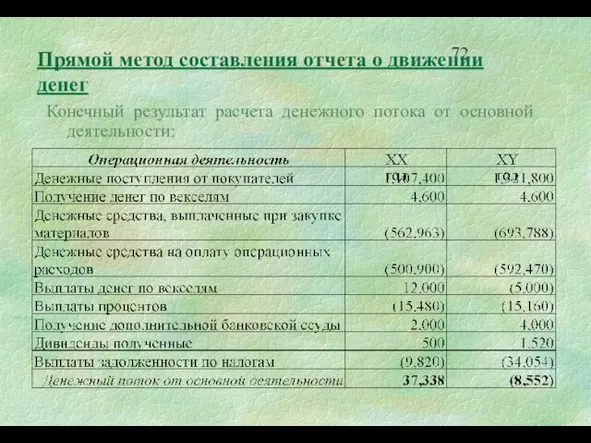

- 71. Прямой метод составления отчета о движении денег Конечный результат расчета денежного потока от основной деятельности:

- 72. Денежные средства, полученные от покупателей: Дебиторская задолженность на начало года + Выручка в течение года –

- 73. Денежные средства, выплаченные при закупке материалов. Используются два ресурсных соотношения: 1) для ТМС и 2) для

- 74. Денежные средства, затраченные на оплату операционных расходов, рассчитываются путем сопоставления двух балансовых статей: «предоплаченные расходы» и

- 75. Для компании SVP для XY года: изменение статьи «предоплаченные расходы» составляет 10,000 – 11,000 = -

- 76. Выплаты денег по векселям выданным определяются путем сопоставления балансовых значений векселей к оплате на начало и

- 77. Дивиденды, полученные компанией, являются следствием того, что она владеет акциями других предприятий в размере 15,000. Эти

- 78. Выплаты задолженности по налогам определяются путем сопоставления суммы налогов, начисленных по результатам деятельности компании в отчетном

- 79. Инвестиционная деятельность предприятия, как правило, связана с операциями, затрагивающими основные средства предприятия. Покупка активов привела к

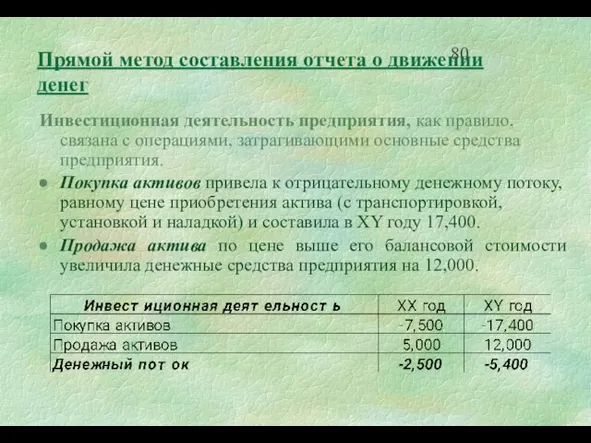

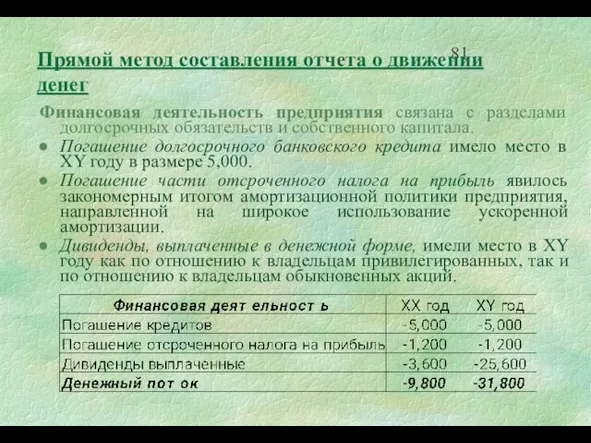

- 80. Финансовая деятельность предприятия связана с разделами долгосрочных обязательств и собственного капитала. Погашение долгосрочного банковского кредита имело

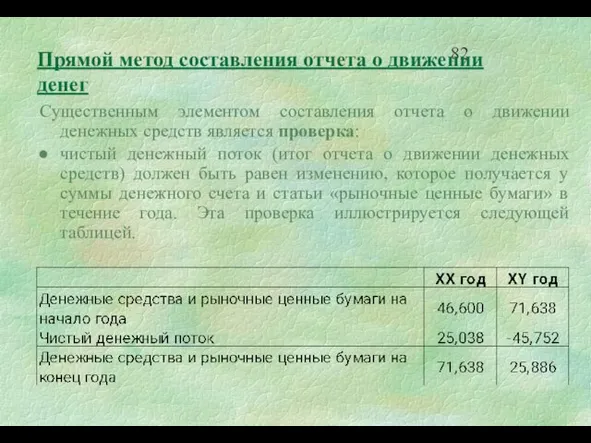

- 81. Существенным элементом составления отчета о движении денежных средств является проверка: чистый денежный поток (итог отчета о

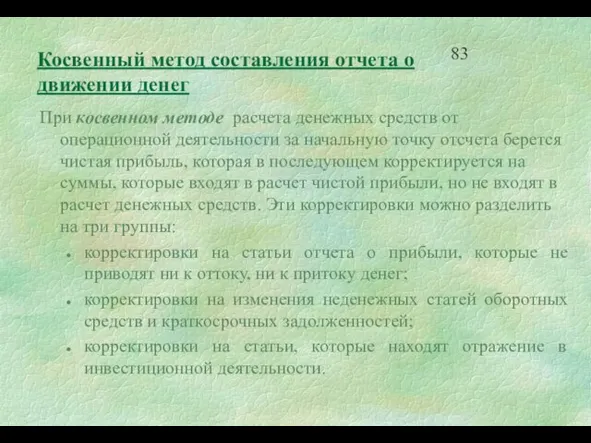

- 82. При косвенном методе расчета денежных средств от операционной деятельности за начальную точку отсчета берется чистая прибыль,

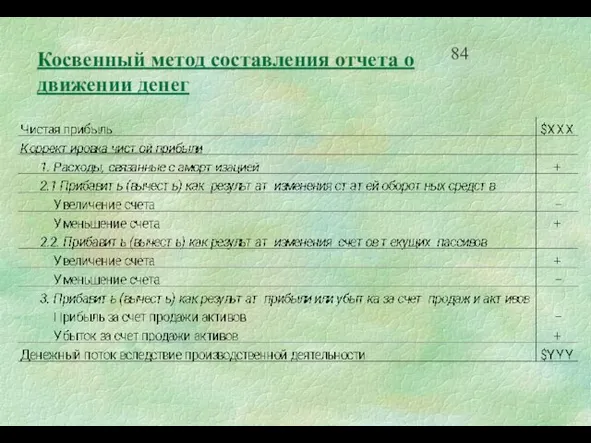

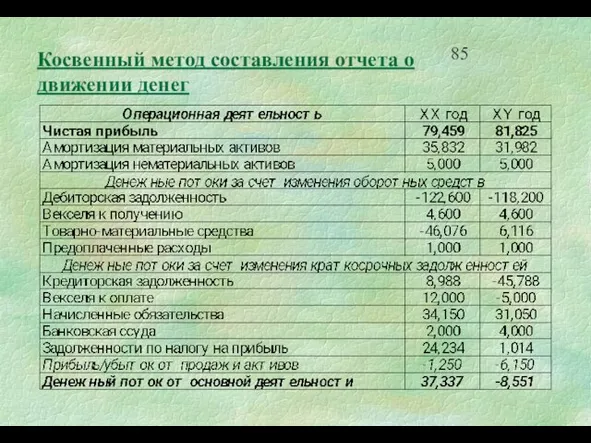

- 83. Косвенный метод составления отчета о движении денег

- 84. Косвенный метод составления отчета о движении денег

- 85. Что показывает анализ денежных потоков По результатам анализа денежных потоков можно сделать заключения по следующим вопросам:

- 86. 4. Горизонтальный и вертикальный анализ отчетности

- 87. Цель анализа Цель горизонтального и вертикального анализа финансовой отчетности состоит в том, чтобы: наглядно представить изменения,

- 88. Горизонтальный анализ заключается в сопоставлении финансовых данных предприятия за два прошедших периода (года) в относительном и

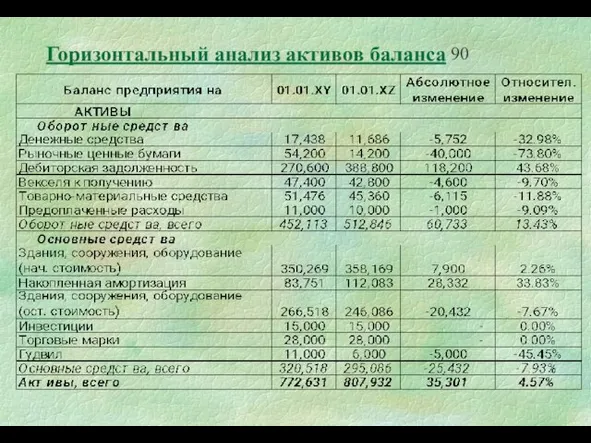

- 89. Горизонтальный анализ активов баланса

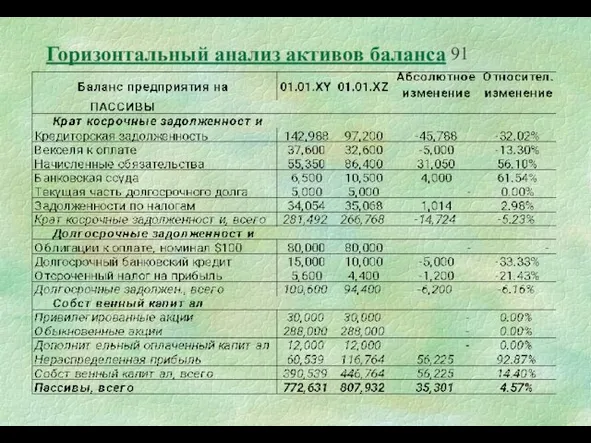

- 90. Горизонтальный анализ активов баланса

- 91. Выводы по результатам горизонтального анализа баланса 1. Общая сумма активов предприятия увеличилась на 35,301, в то

- 92. Выводы по результатам горизонтального анализа баланса 3. Сумма оборотных средств предприятия увеличилась на 60,773. Это увеличение

- 93. Горизонтальный анализ отчета о прибыли

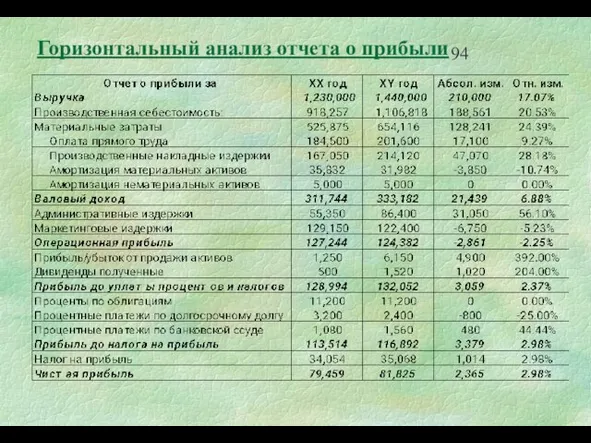

- 94. 1. Выручка предприятия увеличилась на 17.7%, в то же время валовый доход возрос только на 6.88%.

- 95. 3. Несмотря на отмеченные нежелательные темпы роста издержек предприятия, чистая прибыль предприятия осталась на том же

- 96. Отчет о движении денег также может быть проанализирован с помощью методов горизонтального анализа. Технология проведения анализа

- 97. Горизонтальный анализ отчета о движении денег (I)

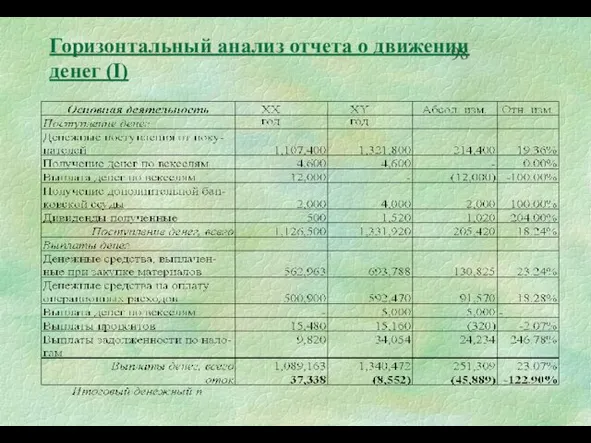

- 98. Горизонтальный анализ отчета о движении денег (II)

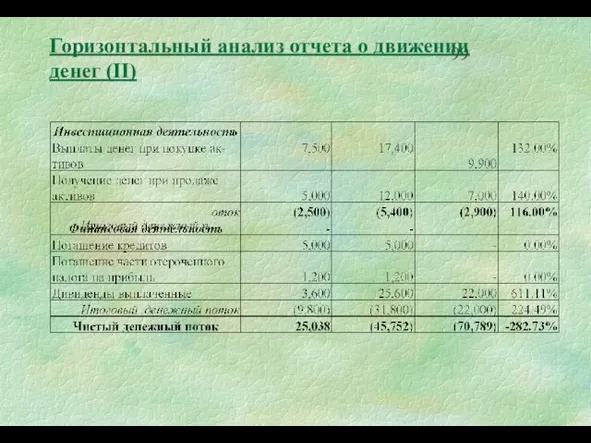

- 99. 1. Чистый денежный поток уменьшился на 70,789 как результат снижения денежной результативности основной деятельности. 2. Денежный

- 100. 4. Компания не смогла компенсировать уменьшение денежного потока от основной деятельности с помощью инвестиционной и финансовой

- 101. Как видно из самого отчета о движении денег, компания компенсировала существенное снижение денежного потока деньгами, которые

- 102. Улучшить взаимоотношение с поставщиками и потребителями с целью получения более льготного для себя соотношения дебиторской и

- 103. Вертикальный анализ Вертикальный анализ позволяет сделать вывод о структуре баланса и отчета о прибыли в текущем

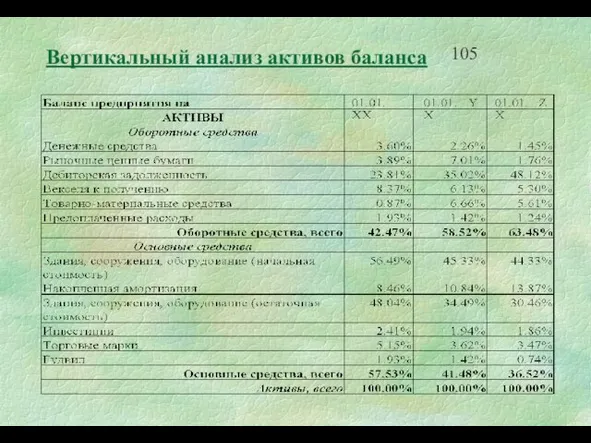

- 104. Вертикальный анализ активов баланса

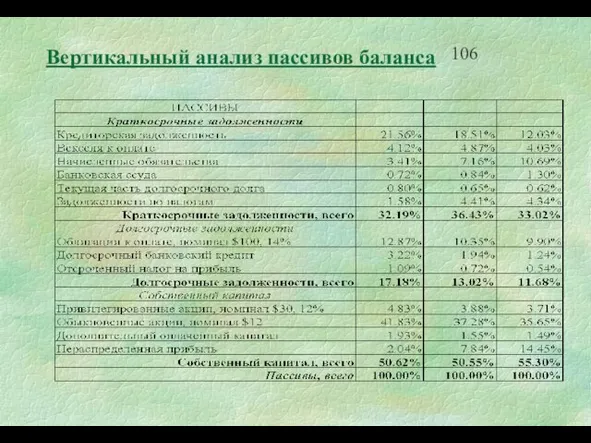

- 105. Вертикальный анализ пассивов баланса

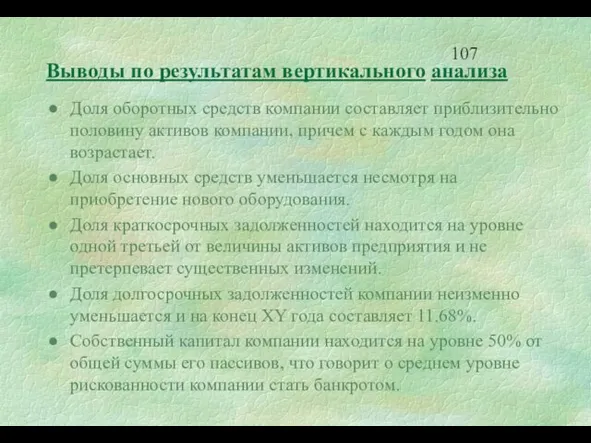

- 106. Доля оборотных средств компании составляет приблизительно половину активов компании, причем с каждым годом она возрастает. Доля

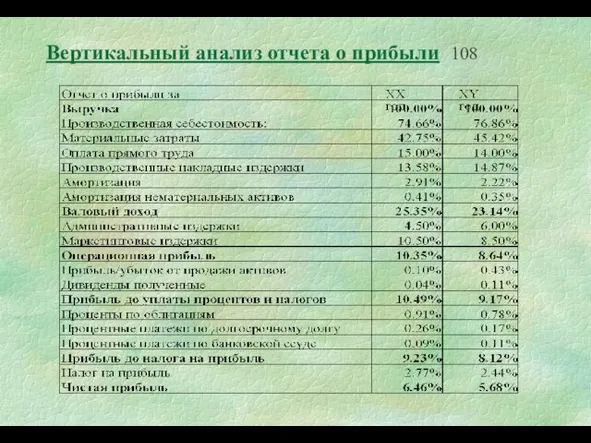

- 107. Вертикальный анализ отчета о прибыли

- 108. Доля материальных затрат составляет в XY году 45.42%, что больше по сравнению с предыдущим годом (42.75%).

- 109. 1. Экономическим службам предприятия принять срочные меры по усилению контроля над издержками предприятия. 2. Не допустить

- 110. Инфляция сильно искажает результаты сопоставления значений статей баланса в процессе горизонтального анализа, так как оценка различных

- 111. Для устранения этого недостатка государство вводит так называемую индексацию основных средств, позволяющую с помощью определенных повышающих

- 112. Три подхода к устранению влияния инфляции на результаты горизонтального и вертикального анализа: пересчет балансовых данных с

- 113. Характеристика первого подхода: Первый подход представляется наиболее точным. Однако, при его использовании требуются значения индексов инфляции

- 114. Характеристика второго подхода: В рамках второго подхода используется единый индекс инфляции. Очевидно, этот индекс не отражает

- 115. Характеристика третьего подхода: Пересчет балансовых данных в твердую валюту с помощью обменного курса на дату составления

- 116. Заключительные рекомендации : 1. В процессе проведения горизонтального и вертикального анализа следует использовать национальную валюту страны

- 117. 5. Диагностика предприятия с помощью финансовых показателей

- 118. Общая характеристика Система финансовых коэффициентов - это удобный способ обобщить большое количество финансовых данных и сравнить

- 119. Коэффициенты дают возможность увидеть изменения в финансовом положении или результатах производственной деятельности и помогают определить тенденции

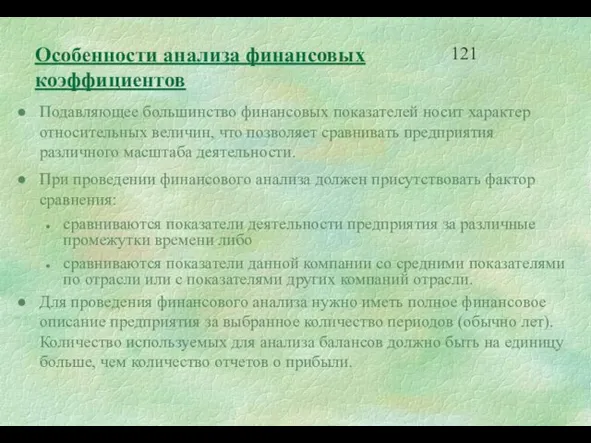

- 120. Особенности анализа финансовых коэффициентов Подавляющее большинство финансовых показателей носит характер относительных величин, что позволяет сравнивать предприятия

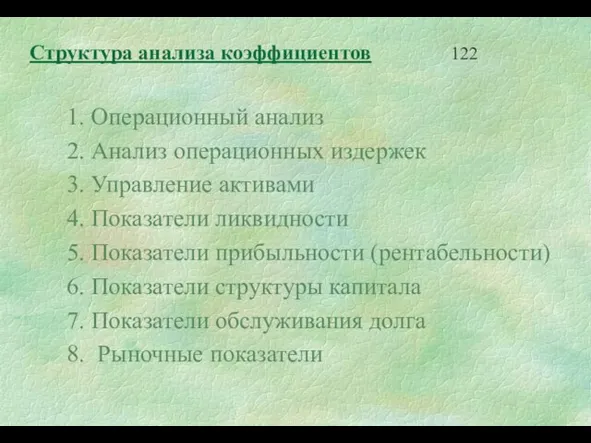

- 121. Структура анализа коэффициентов 1. Операционный анализ 2. Анализ операционных издержек 3. Управление активами 4. Показатели ликвидности

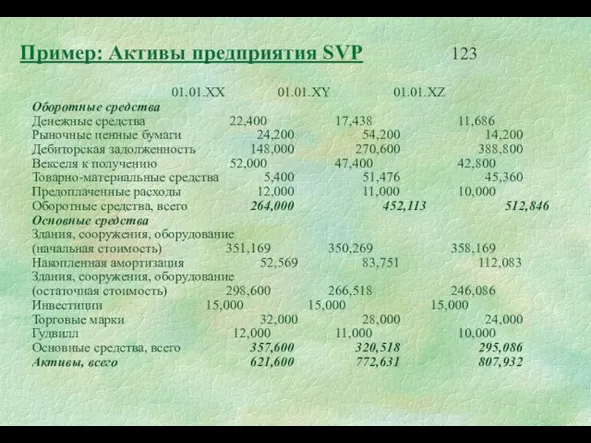

- 122. Пример: Активы предприятия SVP 01.01.ХХ 01.01.ХY 01.01.ХZ Оборотные средства Денежные средства 22,400 17,438 11,686 Рыночные ценные

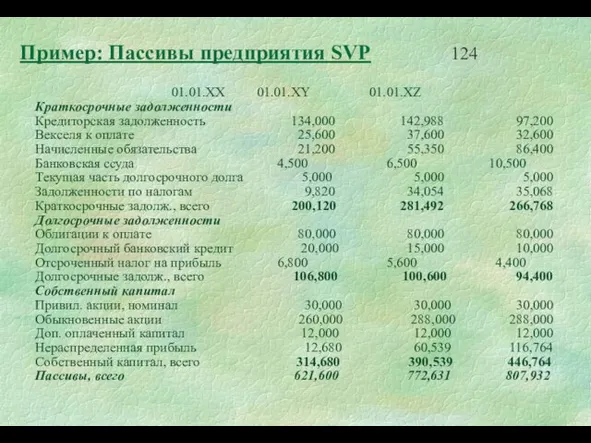

- 123. Пример: Пассивы предприятия SVP 01.01.ХХ 01.01.ХY 01.01.ХZ Краткосрочные задолженности Кредиторская задолженность 134,000 142,988 97,200 Векселя к

- 124. Пример: Отчет о прибыли предприятия SVP XX год XY год Выручка 1,230,000 1,440,000 Себестоимость проданных товаров:

- 125. Пример: Отчет о нераспределенной прибыли предприятия SVP XX год XY год Нераспределенная прибыль на начало периода

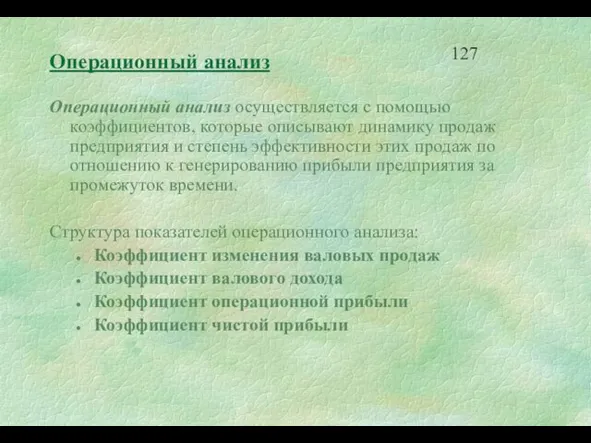

- 126. Операционный анализ Операционный анализ осуществляется с помощью коэффициентов, которые описывают динамику продаж предприятия и степень эффективности

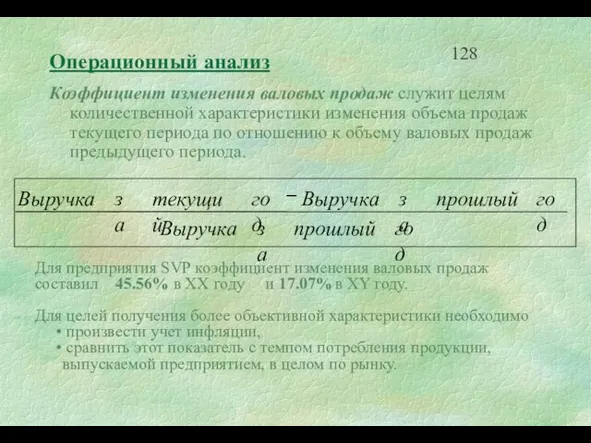

- 127. Операционный анализ Коэффициент изменения валовых продаж служит целям количественной характеристики изменения объема продаж текущего периода по

- 128. Операционный анализ Коэффициент валового дохода показывает, какую долю валовый доход занимает в выручке предприятия. Валовый доход

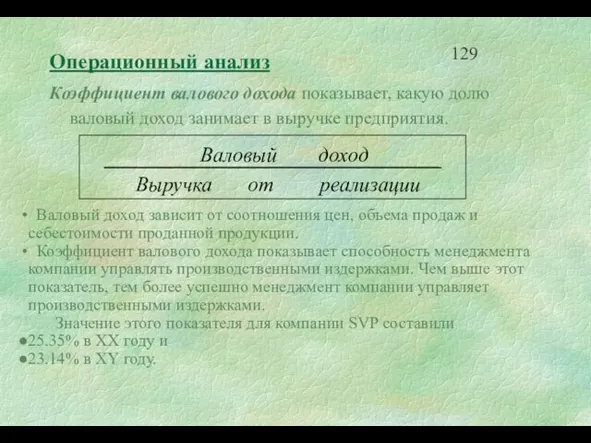

- 129. Операционный анализ Коэффициент операционной прибыли показывает эффективность основной (операционной) деятельности предприятия вне связи с финансовыми операциями

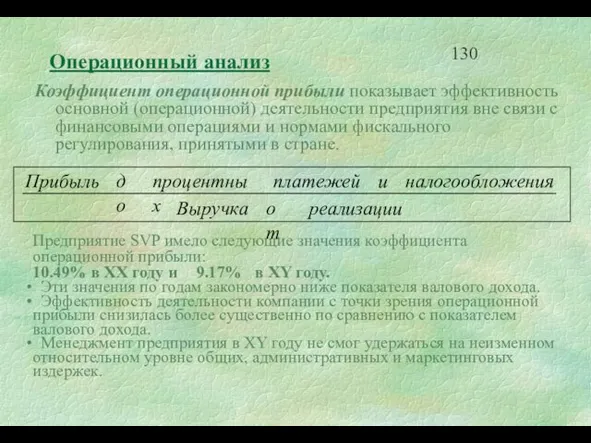

- 130. Операционный анализ Прибыльность продаж (коэффициент чистой прибыли) является итоговой характеристикой прибыльности основной деятельности предприятия за период

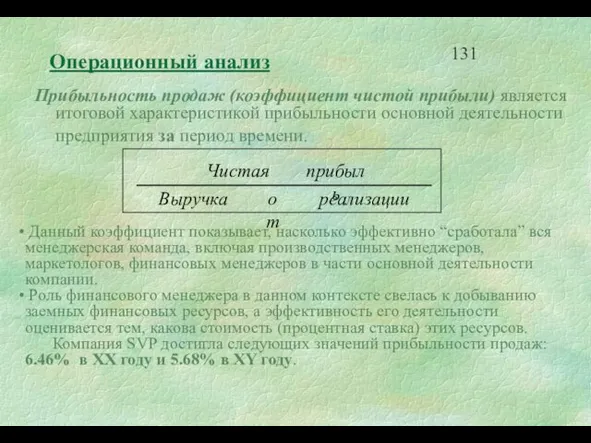

- 131. Операционный анализ Прибыльность продаж часто оценивается, исключая процентные платежи из числа издержек предприятия: Смысл формулы таков:

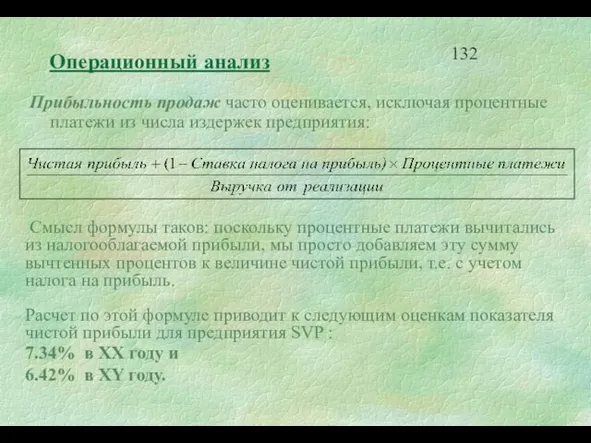

- 132. Анализ операционных издержек Анализ операционных издержек производится с целью оценки относительной динамики долей различных видов издержек

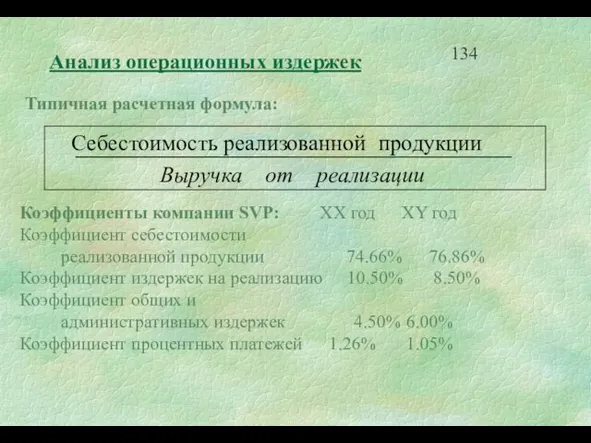

- 133. Анализ операционных издержек Типичная расчетная формула: Коэффициенты компании SVP: XX год XY год Коэффициент себестоимости реализованной

- 134. Анализ операционных издержек Выводы о причинах снижения прибыльности продаж: Основная причина состоит в увеличении производственных издержек

- 135. Управление активами При анализе состояния компании важно определить, насколько эффективно менеджмент управляет активами, доверенными ему владельцами

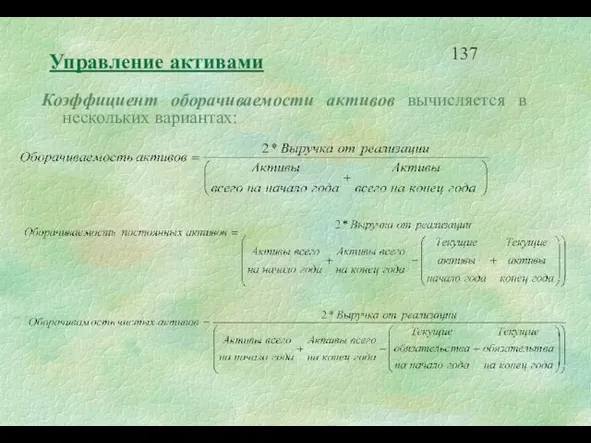

- 136. Управление активами Коэффициент оборачиваемости активов вычисляется в нескольких вариантах:

- 137. Управление активами Данные показатели оборачиваемости являются весьма приближенными, поскольку балансовая стоимость активов часто не имеет ничего

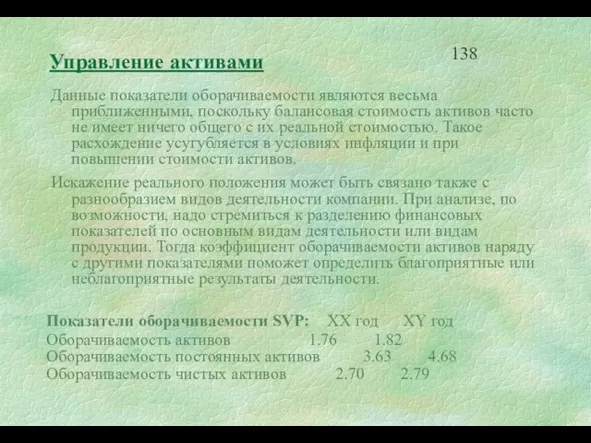

- 138. Управление оборотными активами Оборачиваемость ТМС характеризует скорость, с которой товарно-материальные запасы оборачивались в течение отчетного периода.

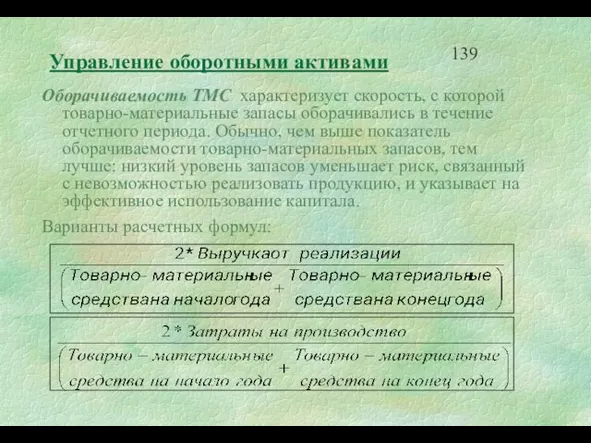

- 139. Управление оборотными активами Иногда оборачиваемость запасов вычисляется в количестве дней, в течение которых происходит продажа или

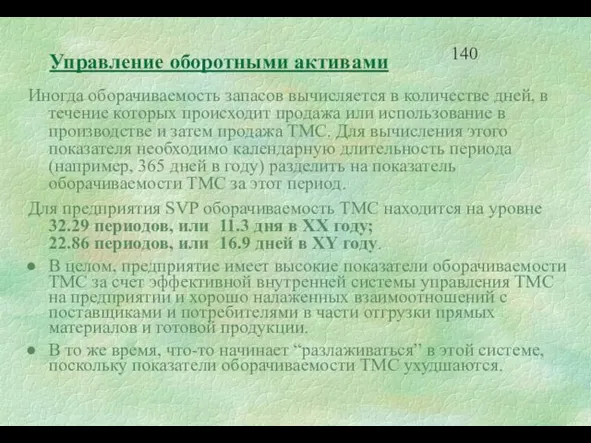

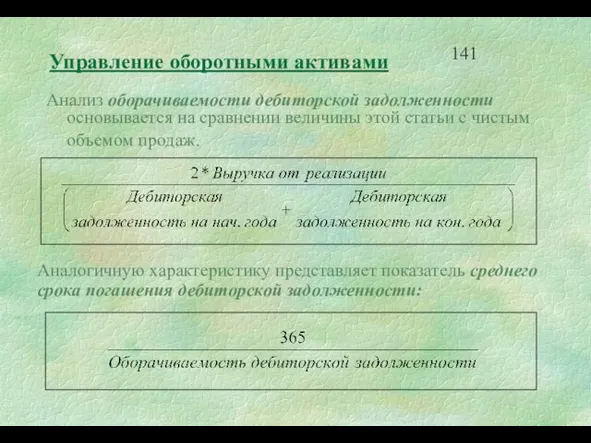

- 140. Управление оборотными активами Анализ оборачиваемости дебиторской задолженности основывается на сравнении величины этой статьи с чистым объемом

- 141. Управление оборотными активами Оборачиваемость дебиторской задолженности предприятия SVP: 5.88 периодов, или 62.1 дня в XX году;

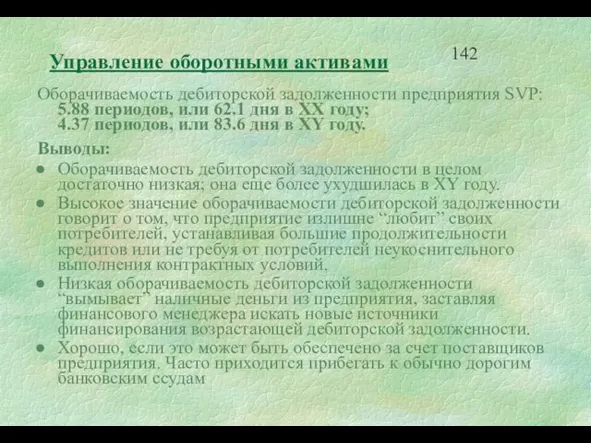

- 142. Управление краткосрочной задолженностью Анализ оборачиваемости кредиторской задолженности основывается на сравнении величины этой статьи с величиной материальных

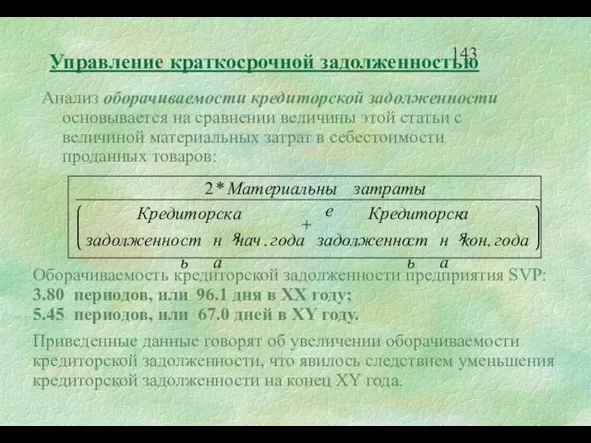

- 143. Финансовый цикл Финансовый цикл начинается с момента оплаты материалов (погашения кредиторской задолженности) и заканчивается в момент

- 144. Финансовый цикл Финансовый цикл для предприятия SVP XX год XY год Период погашения дебиторской задолженности 62.1

- 145. Показатели ликвидности Показатели ликвидности призваны продемонстрировать степень принципиальной платежеспособности компании по краткосрочным долгам. Смысл этих показателей

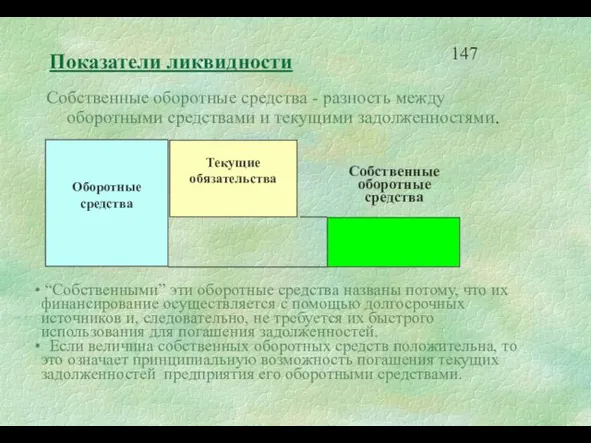

- 146. Собственные оборотные средства - разность между оборотными средствами и текущими задолженностями. “Собственными” эти оборотные средства названы

- 147. Показатели ликвидности Собственные оборотные средства предприятия SVP: 63,880 на 01.01.XX, 170,621 на 01.01.XY, 246,078 на 01.01.XZ.

- 148. Показатели ликвидности Коэффициент текущей ликвидности («коэффициент покрытия») Предполагается, что чем выше этот коэффициент, тем лучше позиции

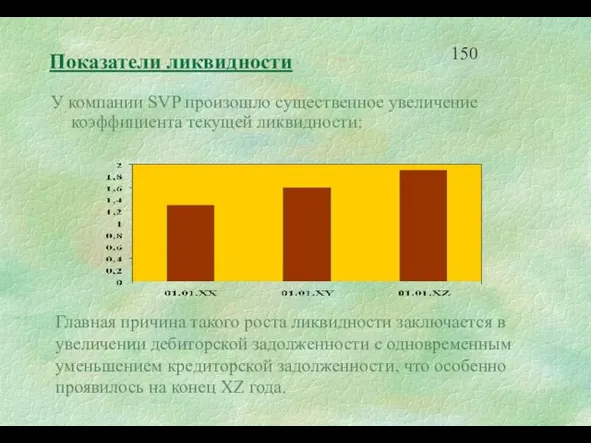

- 149. Показатели ликвидности У компании SVP произошло существенное увеличение коэффициента текущей ликвидности: Главная причина такого роста ликвидности

- 150. Показатели ликвидности Коэффициент быстрой ликвидности - это более жесткая оценка ликвидности предприятия. Этот коэффициент также называется

- 151. Показатели ликвидности Динамика показателей быстрой и абсолютной ликвидности SVP: Подтверждает возрастание «быстрой» ликвидности предприятия. В то

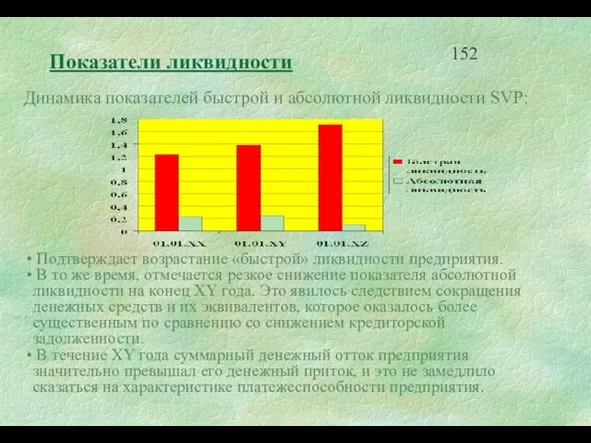

- 152. Показатели прибыльности (рентабельности) Показатели прибыльности (рентабельности) позволяют дать оценку эффективности использования менеджментом предприятия его активов. Данная

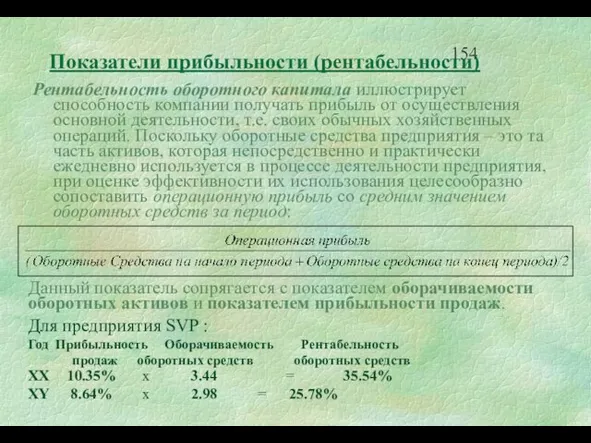

- 153. Показатели прибыльности (рентабельности) Рентабельность оборотного капитала иллюстрирует способность компании получать прибыль от осуществления основной деятельности, т.е.

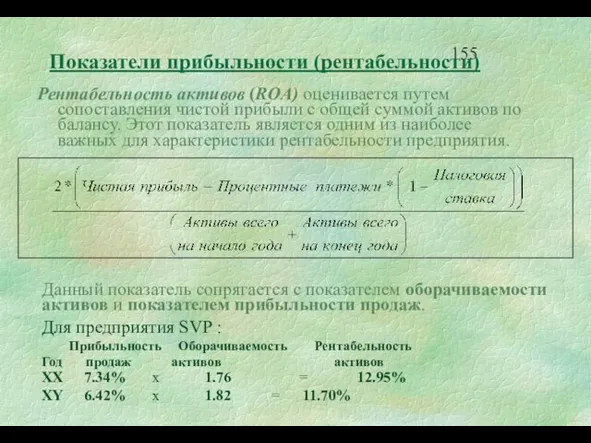

- 154. Показатели прибыльности (рентабельности) Рентабельность активов (ROA) оценивается путем сопоставления чистой прибыли с общей суммой активов по

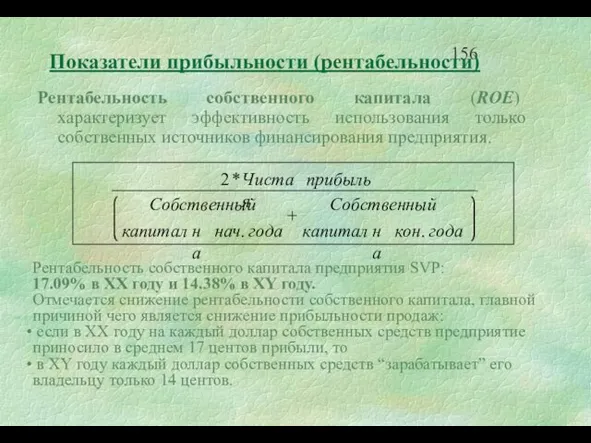

- 155. Показатели прибыльности (рентабельности) Рентабельность собственного капитала (ROE) характеризует эффективность использования только собственных источников финансирования предприятия. Рентабельность

- 156. Показатели прибыльности (рентабельности) Эффект финансового рычага: XX год XY год Рентабельность активов 12.95% 11.07% Рентабельность собственного

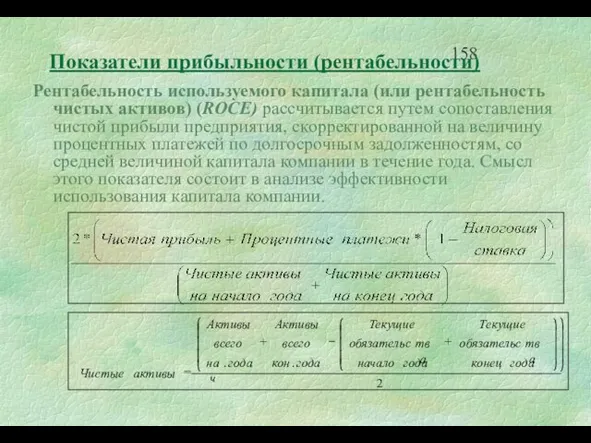

- 157. Показатели прибыльности (рентабельности) Рентабельность используемого капитала (или рентабельность чистых активов) (ROCE) рассчитывается путем сопоставления чистой прибыли

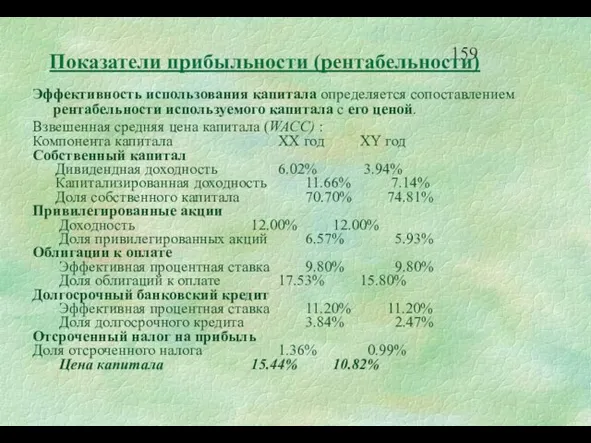

- 158. Показатели прибыльности (рентабельности) Эффективность использования капитала определяется сопоставлением рентабельности используемого капитала с его ценой. Взвешенная средняя

- 159. Показатели прибыльности (рентабельности) Сопоставление цены капитала с его рентабельностью для компании SVP: XX год XY год

- 160. Показатели структуры капитала Показатели структуры капитала имеют предназначение показать степень возможного риска банкротства предприятия в связи

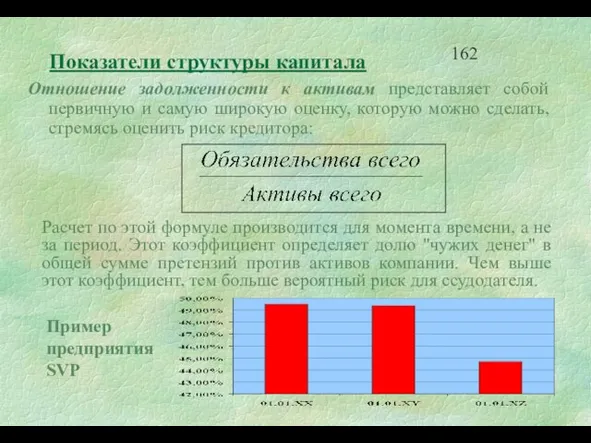

- 161. Показатели структуры капитала Отношение задолженности к активам представляет собой первичную и самую широкую оценку, которую можно

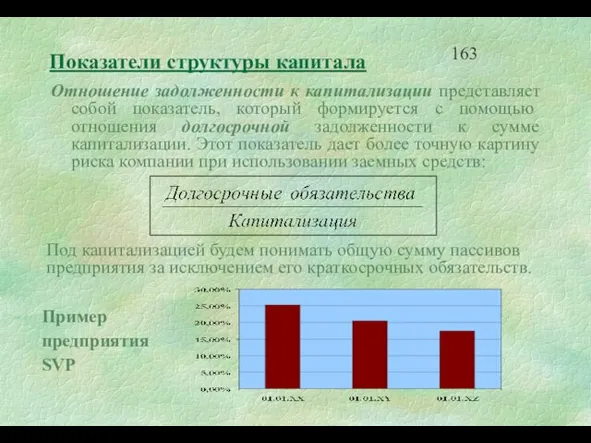

- 162. Показатели структуры капитала Отношение задолженности к капитализации представляет собой показатель, который формируется с помощью отношения долгосрочной

- 163. Показатели обслуживания долга Все показатели структуры капитала являются статическими и не принимают во внимание динамику операционной

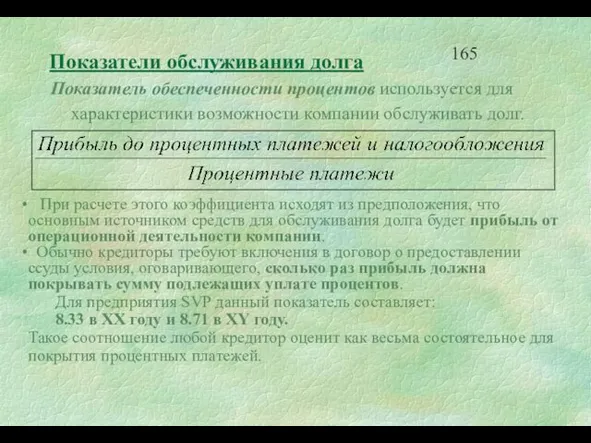

- 164. Показатели обслуживания долга Показатель обеспеченности процентов используется для характеристики возможности компании обслуживать долг. При расчете этого

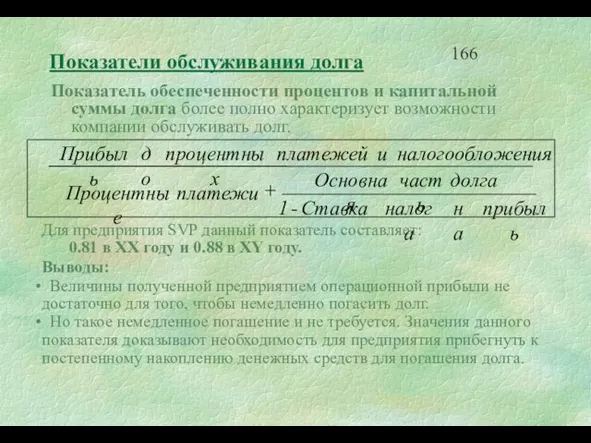

- 165. Показатели обслуживания долга Показатель обеспеченности процентов и капитальной суммы долга более полно характеризует возможности компании обслуживать

- 166. Рыночные показатели Рыночные показатели предприятия являются основным фокусом интересов владельцев предприятия и его потенциальных инвесторов. Главный

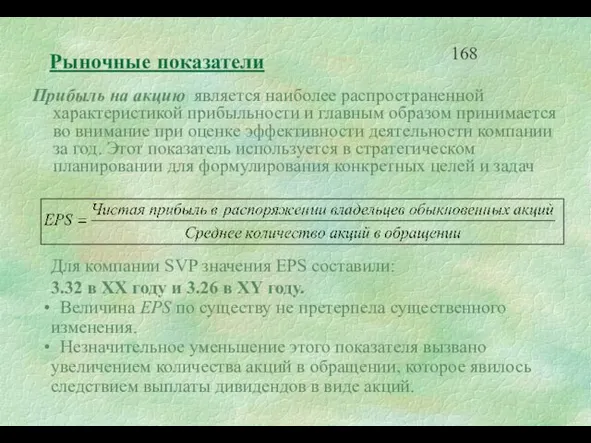

- 167. Рыночные показатели Прибыль на акцию является наиболее распространенной характеристикой прибыльности и главным образом принимается во внимание

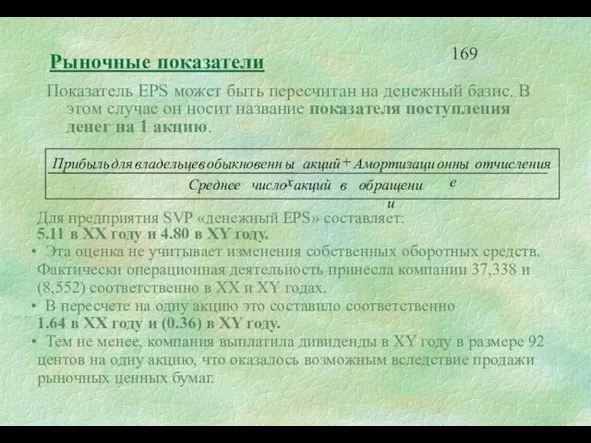

- 168. Рыночные показатели Показатель EPS может быть пересчитан на денежный базис. В этом случае он носит название

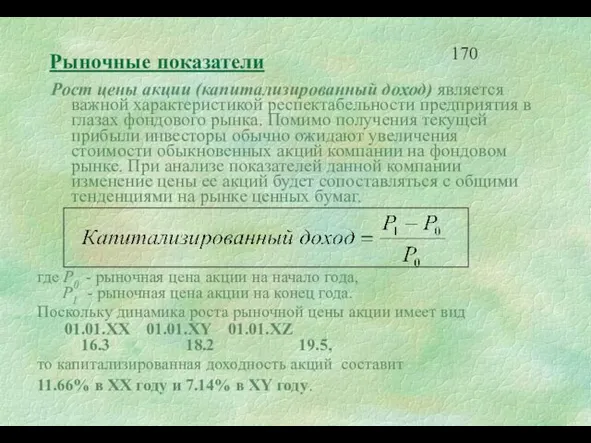

- 169. Рыночные показатели Рост цены акции (капитализированный доход) является важной характеристикой респектабельности предприятия в глазах фондового рынка.

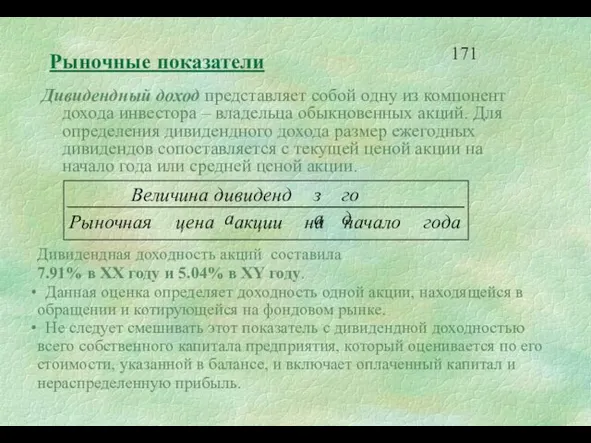

- 170. Рыночные показатели Дивидендный доход представляет собой одну из компонент дохода инвестора – владельца обыкновенных акций. Для

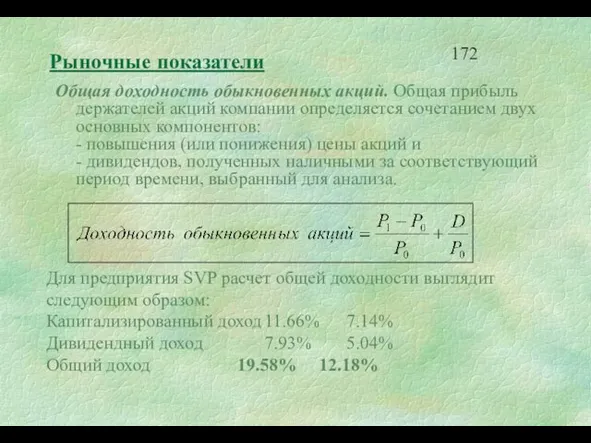

- 171. Рыночные показатели Общая доходность обыкновенных акций. Общая прибыль держателей акций компании определяется сочетанием двух основных компонентов:

- 172. Рыночные показатели Коэффициент выплат используется для определения дивидендной политики компании и характеризует долю прибыли, выплаченную акционерам

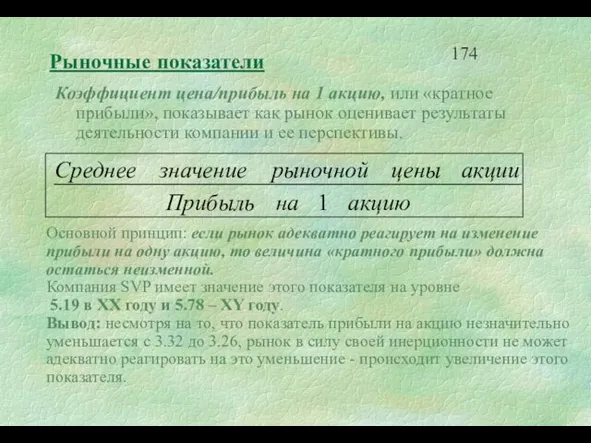

- 173. Рыночные показатели Коэффициент цена/прибыль на 1 акцию, или «кратное прибыли», показывает как рынок оценивает результаты деятельности

- 174. 6. Мониторинг состояния предприятия с помощью финансовых показателей

- 175. Финансовые показатели для мониторинга Общие советы для использования финансовых показателей: Финансовые показатели редко дают ответы, но

- 176. Здоровые компании имеют знечения финансовых коэффициентов, отличные от тех фирм, которые неплатежеспособны или имеют риск перестать

- 177. Ежемесячный мониторинг финансовых показателей создает систему раннего обнаружения надвигающегося кризиса. Вы можете уберечь свое предприятие от

- 178. Перечень основных показателей: Коэффициент быстрой ликвидности Средний период погашения дебиторской задолженности Оборачиваемость товарно-материальных запасов Тенденция изменения

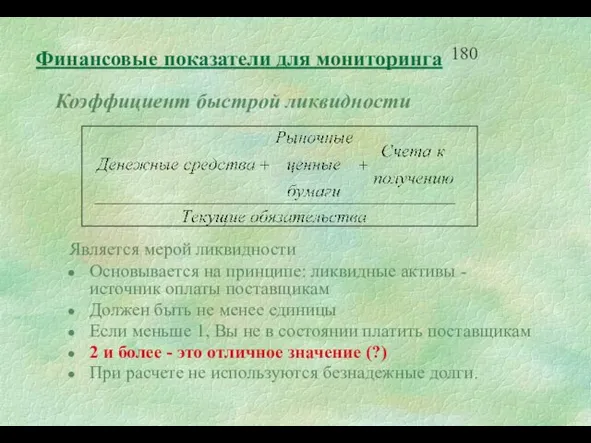

- 179. Коэффициент быстрой ликвидности Является мерой ликвидности Основывается на принципе: ликвидные активы - источник оплаты поставщикам Должен

- 180. Излишний расход денег на неоперационные нужды Уменьшение выручки Плохое управление дебиторской задолженностью Большой объем просроченной дебиторской

- 181. 1. Увеличение денежных средств посредством: уменьшения, отсрочки или отказа от инвестиций и закупок, продажи излишних запасов,

- 182. Средний период погашения дебиторской задолженности Служит мерой качества ДЗ Показывает, насколько быстро ДЗ превращается в деньги

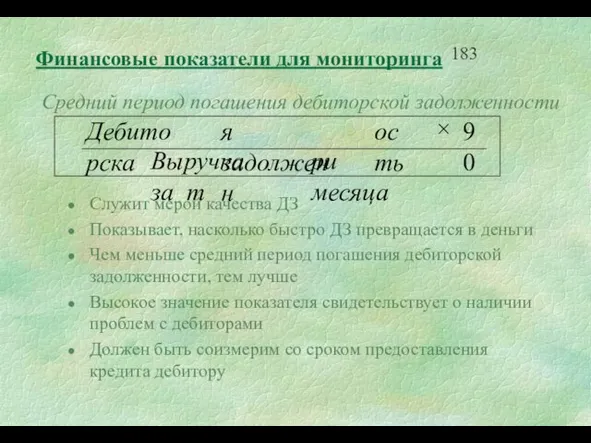

- 183. Плохое управление дебиторской задолженностью Медленные продажи приводят к высокому кредитному риску “Продажа каждому, кто постучится в

- 184. 1. Пересмотр и изменение существующей политики продажи в кредит уплотните сроки кредитов, оценки и контроля, используйте

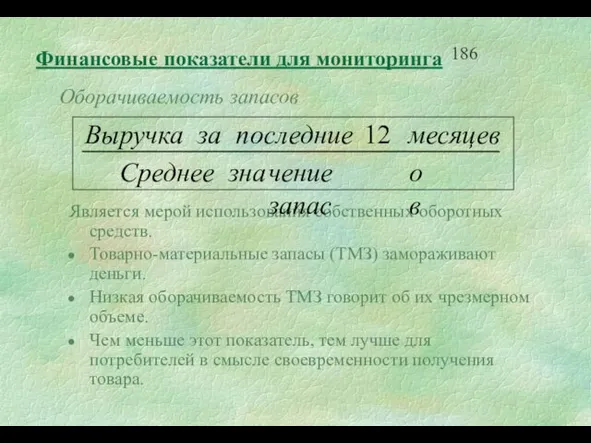

- 185. Оборачиваемость запасов Является мерой использования собственных оборотных средств. Товарно-материальные запасы (ТМЗ) замораживают деньги. Низкая оборачиваемость ТМЗ

- 186. много устаревших ТМЗ, слишком большой запас ТМЗ (ТМЗ - это не деньги в банке), технология Just

- 187. 1. Пересмотрите существующее положение управления запасами создайте систему контроля ТМЗ, установите целевые уровни производства продукции разных

- 188. Тренд выручки тренд - более информативная характеристика по сравнению с коэффициентом, фактическая выручка должна сравниваться с

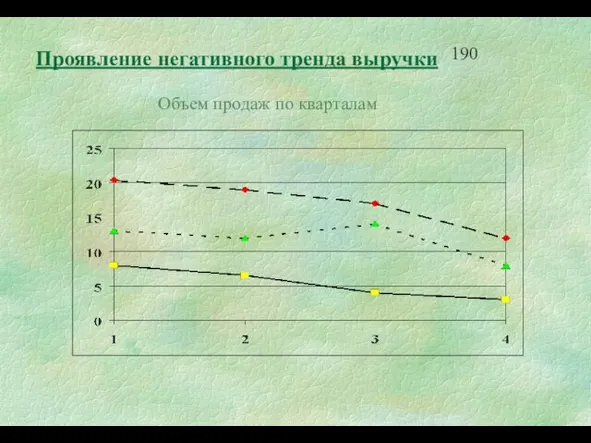

- 189. Объем продаж по кварталам Проявление негативного тренда выручки

- 190. Отсутствует маркетинговая стратегия. Пассивный маркетинговый подход. Неэффективные средства продажи. Низкое качество товара. Неадекватное ценообразование. Плохое качество

- 191. 1. Разработать новую маркетинговую стратегию и план или пересмотреть степень выполнения действующего плана: “хороший план, но

- 192. 2. Пересмотреть политику и менеджмент продаж (продолжение): организовать новые маршруты доставки товара создать новые каналы продажи

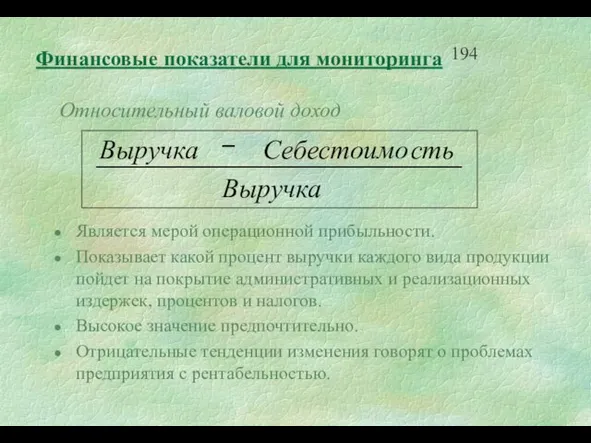

- 193. Относительный валовой доход Является мерой операционной прибыльности. Показывает какой процент выручки каждого вида продукции пойдет на

- 194. 1. Возрастающие издержки чрезмерные отходы и потери, рост цен на энергоносители, плохая политика закупок завышенные цены

- 195. Уменьшение себестоимости проданных товаров: проанализируйте структуру издержек по каждому виду продукции, пересмотрите уровни издержек и оцените

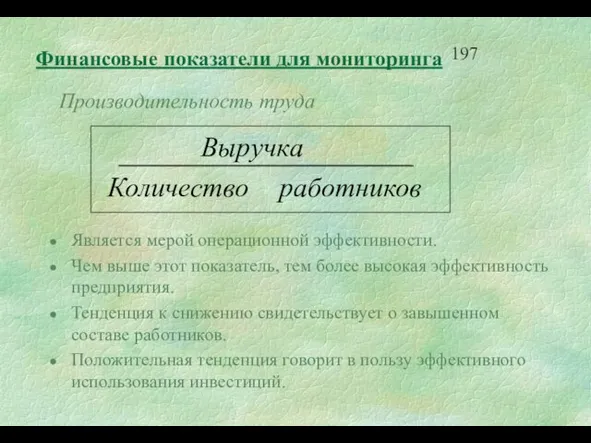

- 196. Производительность труда Является мерой операционной эффективности. Чем выше этот показатель, тем более высокая эффективность предприятия. Тенденция

- 197. 1. Модернизация производственных технологий и улучшение менеджмента: Оцените соответствие мировым стандартам; обновите, если используются устаревшие технологии.

- 198. 2. Снижение численности персонала: Оцените соответствие занимаемым должностям и устраните превышение списочного состава. Оцените квалификацию и

- 199. Сценарий кризисного предприятия Коэффициент быстрой ликвидности Средний период погашения дебиторской задолженности > 100 дней. Оборачиваемость товарно-материальных

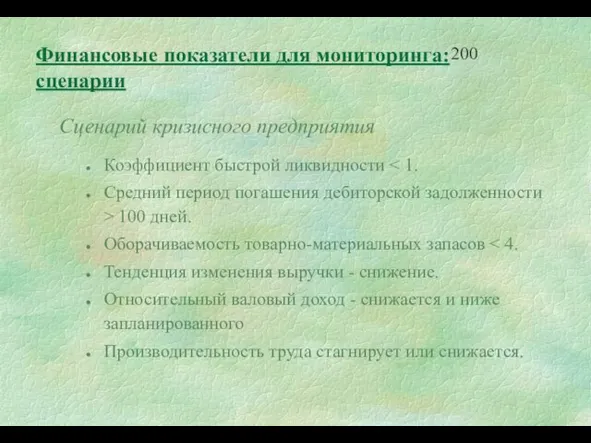

- 200. Сценарий здорового предприятия Коэффициент быстрой ликвидности > 2. Средний период погашения дебиторской задолженности Оборачиваемость товарно-материальных запасов

- 202. Скачать презентацию

Vidy_soderzhanie_i_forma_konstruktorskih_dokumentov_7

Vidy_soderzhanie_i_forma_konstruktorskih_dokumentov_7 Склонение количественных числительных

Склонение количественных числительных 2006

2006 Как играть разминку. Занятие №24

Как играть разминку. Занятие №24 АНТРОПОЛОГИЯ

АНТРОПОЛОГИЯ РЕФОРМЫ ИЗБРАННОЙ РАДЫ

РЕФОРМЫ ИЗБРАННОЙ РАДЫ Культура Agile команд

Культура Agile команд Презентация на тему Химическое равновесие

Презентация на тему Химическое равновесие  Макеты динозавров

Макеты динозавров От внедрения WGS-84 к новым процедурам для аэронавигации

От внедрения WGS-84 к новым процедурам для аэронавигации Синтеллект Система учета товарно-материальных ценностей

Синтеллект Система учета товарно-материальных ценностей Изготовление лекал

Изготовление лекал Конституция. Конституционное право

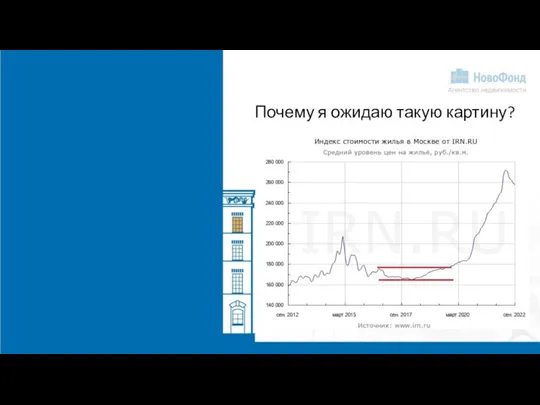

Конституция. Конституционное право Что_будет_с_рынком_недвижимости_часть_3

Что_будет_с_рынком_недвижимости_часть_3 Файл. Файловая система

Файл. Файловая система Funktsii_i_grafiki_OGE_na_1_10_20

Funktsii_i_grafiki_OGE_na_1_10_20 Появление денег

Появление денег Выпиливание лобзиком. Первоначальные навыки

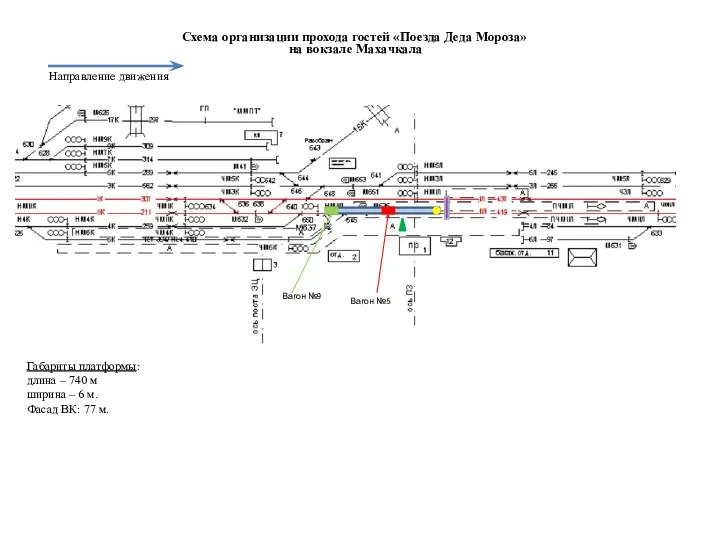

Выпиливание лобзиком. Первоначальные навыки Схема организации прохода гостей Поезда Деда Мороза на вокзале Махачкала

Схема организации прохода гостей Поезда Деда Мороза на вокзале Махачкала Общая характеристика подцарства высшие растения

Общая характеристика подцарства высшие растения ПК «Мастер-Тур»

ПК «Мастер-Тур» Мастер - класс Особенности составления зимних букетов

Мастер - класс Особенности составления зимних букетов Какие виды гуслей были на Руси

Какие виды гуслей были на Руси Презентация на тему Русская и американская экранизация романа Анна Каренина

Презентация на тему Русская и американская экранизация романа Анна Каренина  Turbo Pascal

Turbo Pascal Презентация на тему Джаз – искусство 20 века

Презентация на тему Джаз – искусство 20 века Муниципальное общеобразовательное учреждение «Ломовская средняя общеобразовательная школа Корочанского района Белгородской об

Муниципальное общеобразовательное учреждение «Ломовская средняя общеобразовательная школа Корочанского района Белгородской об Оренбургский заповедник

Оренбургский заповедник