Содержание

- 2. Вопросы Сущность и функции финансов предприятия (фирмы). Баланс как финансовая модель фирмы. Управление финансами предприятия и

- 3. Вопрос 1. Сущность и функции финансов предприятия (фирмы)

- 4. Предприятием (в широком смысле слова) мы называем всякое существование дальновидного плана, для проведения которого требуется длительное

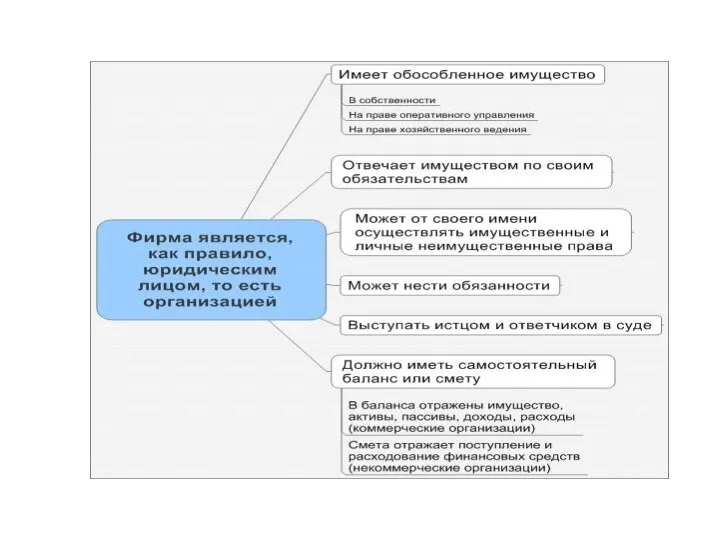

- 5. Фирма (предприятие, хозяйствующий субъект) – система, инициирующая потоки ресурсов и преобразующую их в продукцию и услуги,

- 7. Финансы фирмы - совокупность финансовых объектов и способов управления ими Финансы фирмы - совокупность денежных потоков,

- 9. Фондообразующая (источниковая) оптимизация структуры источников финансирования (правой стороны баланса); эффективность управления финансовой структурой компании Финансовая структура

- 10. Инвестиционно- распределительная функция Оптимизация распределения средств внутри предприятия. Реализуется при проведении инвестиционной политики. Связана с левой

- 11. Доходораспределительная функция Оптимизация распределения дохода фирмы между поставщиками ресурсов

- 12. Обеспечивающая функция Упорядочивание отношений с контрагентами (платежно-расчетная дисциплина) Обеспечение интереса собственников (акционеров)

- 13. Контрольная функция контроль за эффективным использованием ресурсного потенциала гармонизация интересов собственников и топ-менеджеров Реализуется с помощью

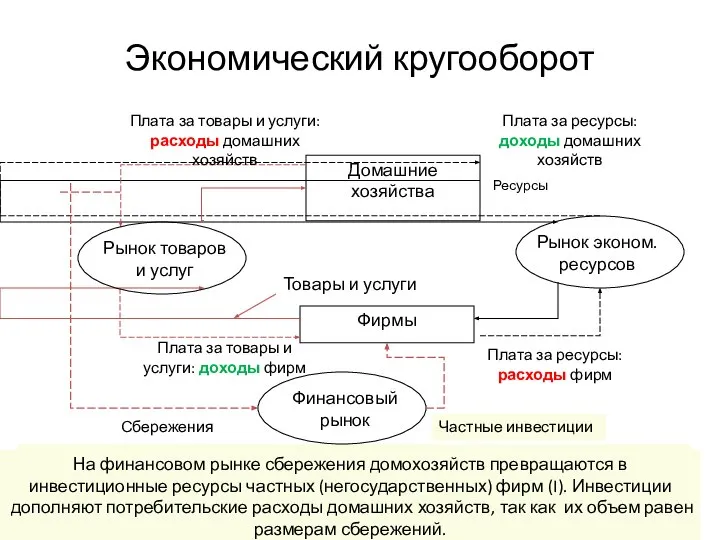

- 14. Экономический кругооборот Домашние хозяйства Фирмы Факторные доходы домашних хозяйств: заработная плата (за фактор труда), процент (за

- 15. Вопрос 2 Баланс как финансовая модель фирмы

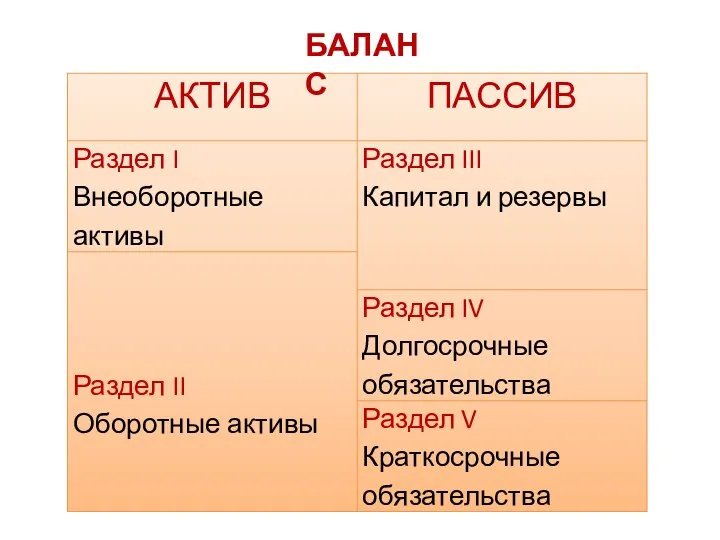

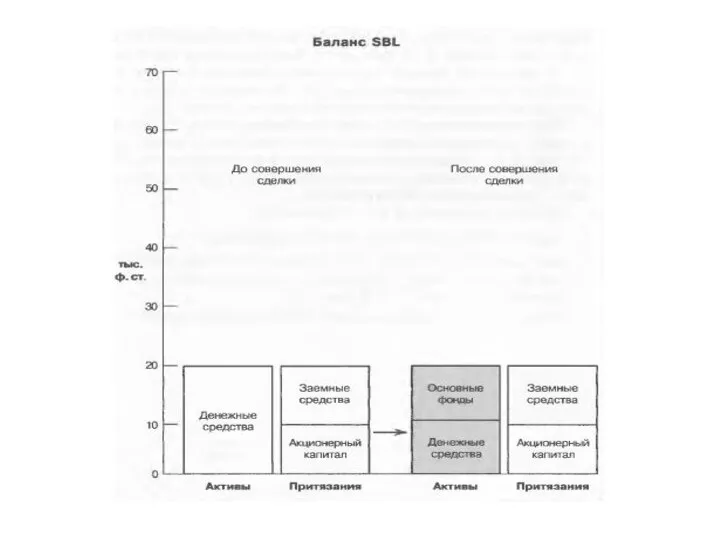

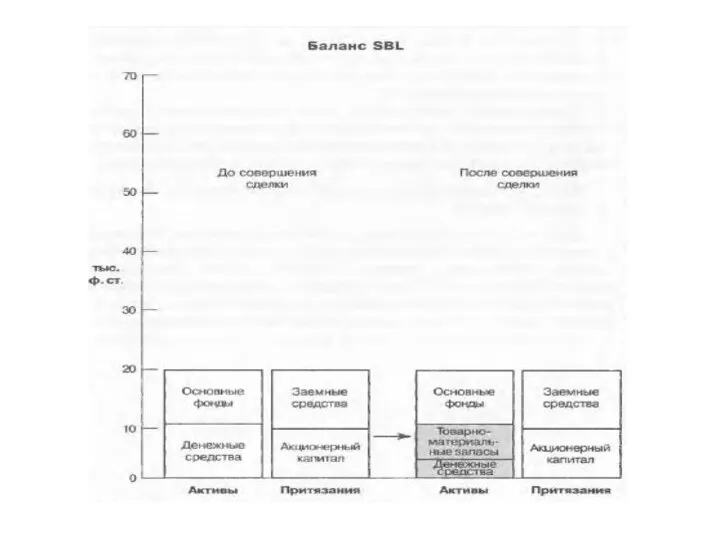

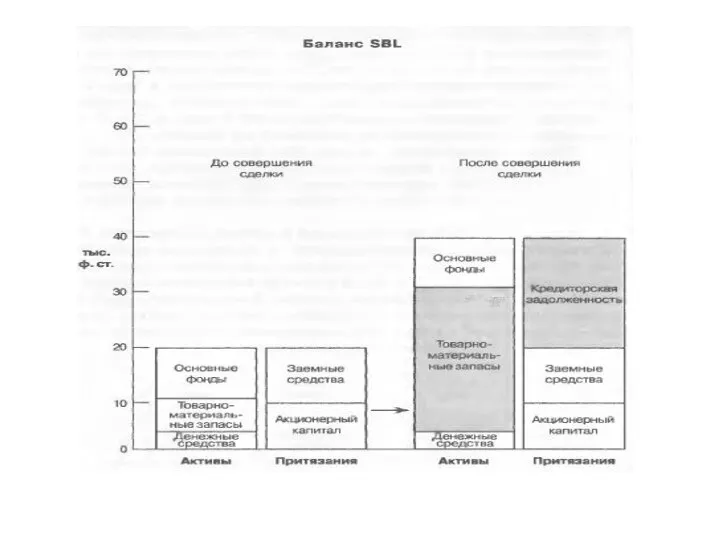

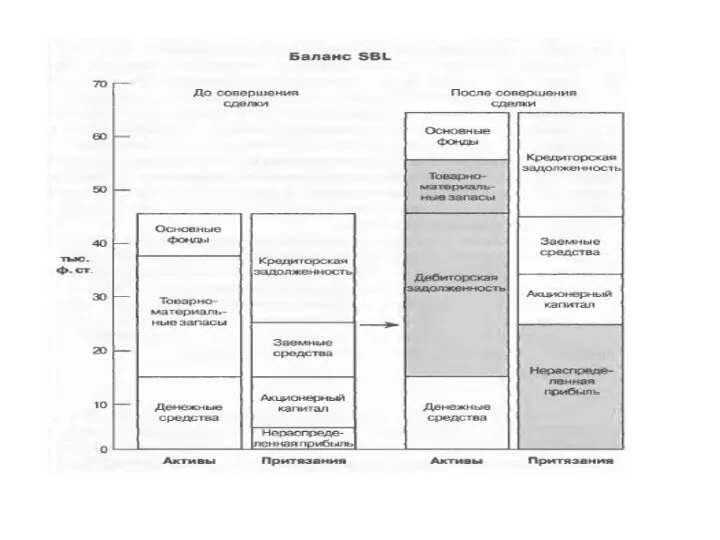

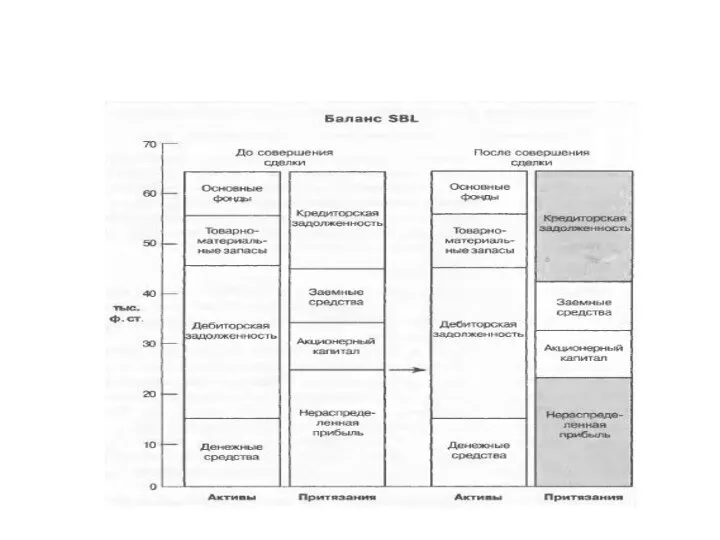

- 16. Бухгалтерский баланс – финансовая модель фирмы Содержит данные об имущественном и финансовом потенциалах фирмы Состоит из

- 17. БАЛАНС

- 18. Вариант 1. Актив – опись имущества предприятия Вариант 2. Любая активная статья, кроме денежных средств и

- 20. а) выражаемые в денежном измерителе; б) сложившиеся в результате событий прошлых периодов; в) принадлежащие ей на

- 21. Активы являются оборотными (краткосрочными, текущими) , если: 1. Их предполагается реализовать или держать для продажи или

- 22. Оборотные активы обслуживают текущую деятельность и полностью потребляются в течение операционного цикла либо в срок не

- 23. Группы оборотных активов Денежные средства; Краткосрочные финансовые вложения; Дебиторская задолженность или счета к получению; Товарно-материальные запасы;

- 24. сырье и материалы, незавершенное производство, готовая продукция прочие запасы Производственные запасы предприятия

- 25. Значительный запас сырья позволяет: обеспечивать стабильность производства; защититься от увеличения цен; получить скидки от поставщиков Задача—

- 26. – задолженность юридических и физических лиц предприятию, которая возникает в ходе нормального операционного цикла или предусмотрена

- 27. К денежным средствам относятся: деньги в кассе, на расчетных и депозитных счетах. К эквивалентам денежных средств

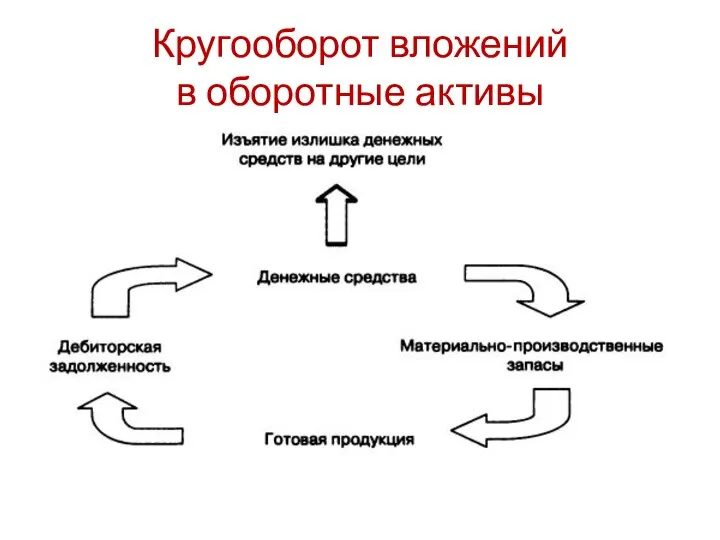

- 28. Кругооборот вложений в оборотные активы

- 29. Внеоборотные (долгосрочные, постоянные) активы – активы хозяйствующего субъекта, имеющие срок использования более 1 года Внеоборотные активы

- 30. Амортизация – НЕДЕНЕЖНЫЙ элемент затрат, поскольку не вызывает реального движения денежных средств. Однако она является расходом,

- 31. Внеоборотные активы обособляются в отдельном разделе баланса. Четыре основных подраздела: нематериальные активы, основные средства, доходные вложения

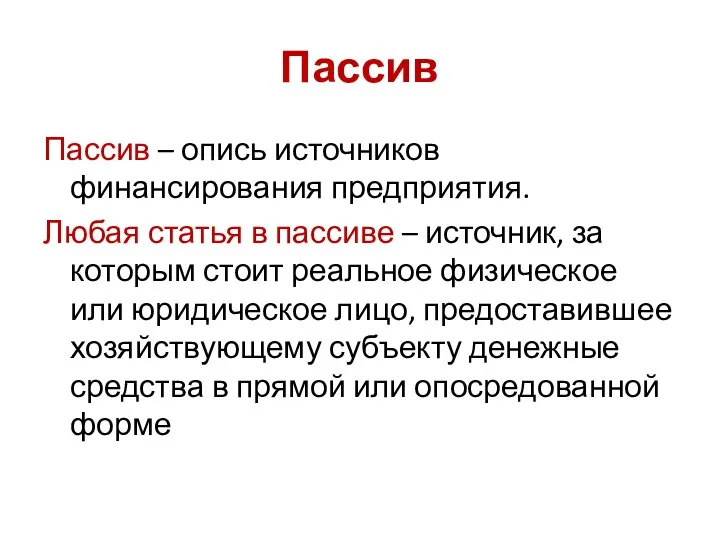

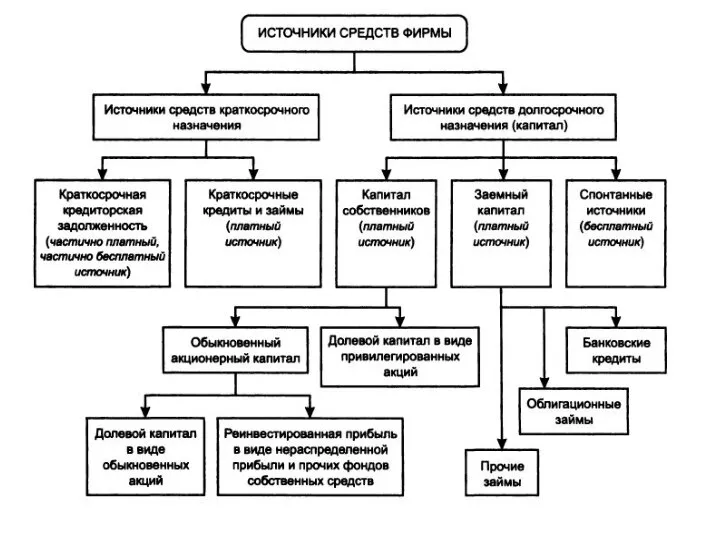

- 32. Пассив – опись источников финансирования предприятия. Любая статья в пассиве – источник, за которым стоит реальное

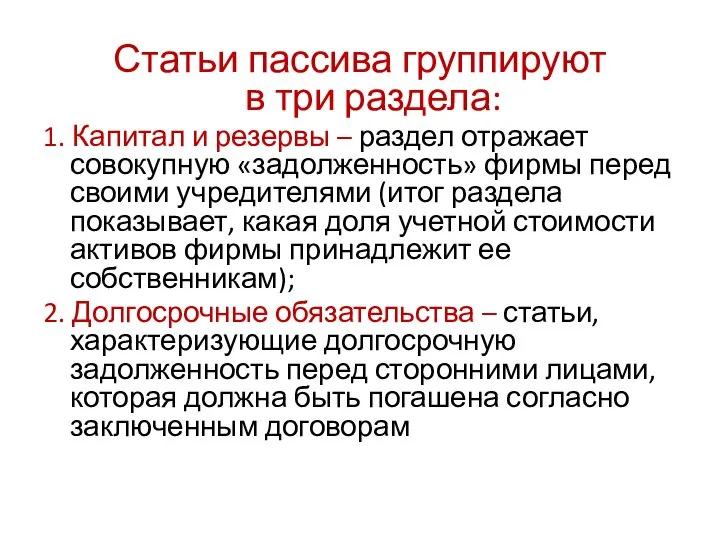

- 33. Статьи пассива группируют в три раздела: 1. Капитал и резервы – раздел отражает совокупную «задолженность» фирмы

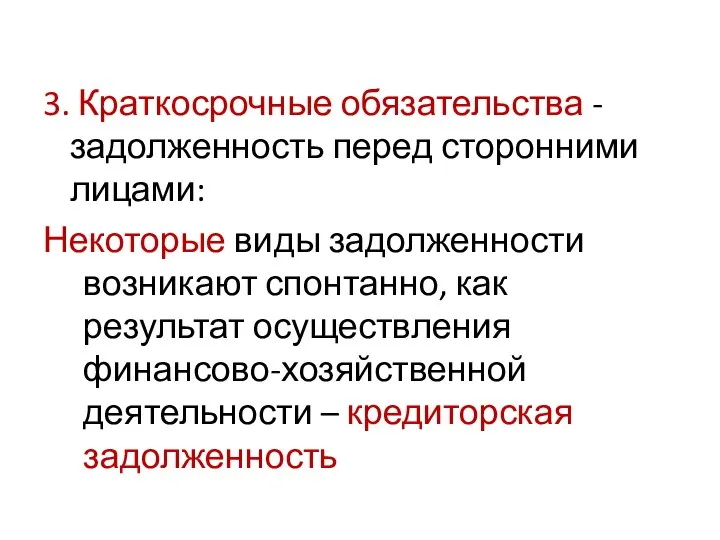

- 34. 3. Краткосрочные обязательства - задолженность перед сторонними лицами: Некоторые виды задолженности возникают спонтанно, как результат осуществления

- 37. Источники средств и собственно средства — это разные категории. Они представлены соответственно в пассиве и активе

- 38. Вопрос 3. Управление финансами фирмы и структура баланса

- 39. Управление финансами фирмы (финансовый менеджмент) ФМ - система отношений, возникающая на предприятии по поводу привлечения и

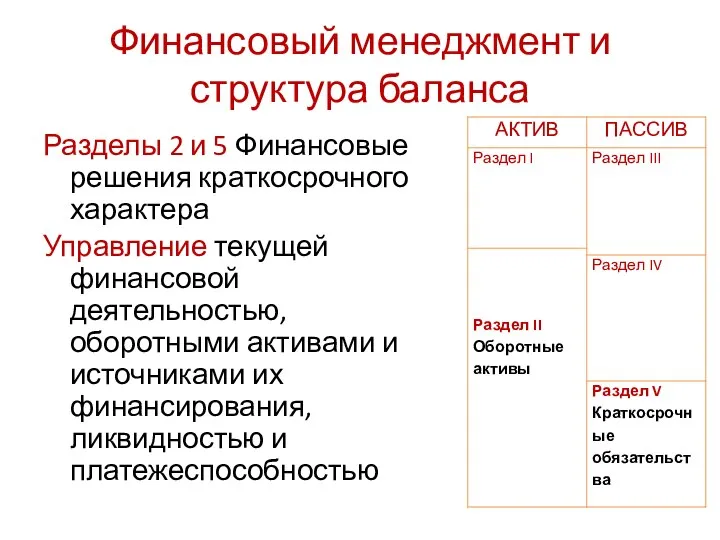

- 40. Финансовый менеджмент и структура баланса Разделы 2 и 5 Финансовые решения краткосрочного характера Управление текущей финансовой

- 41. Постоянный оборотный капитал – системная часть оборотных активов Переменный – несистемная часть оборотных активов Постоянный ОК

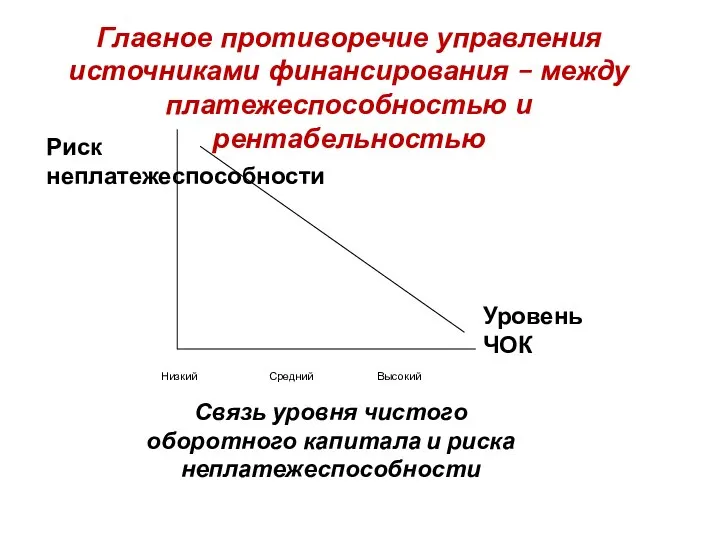

- 42. Политика управления оборотным капиталом должна обеспечить компромисс между риском потери ликвидности и эффективностью работы

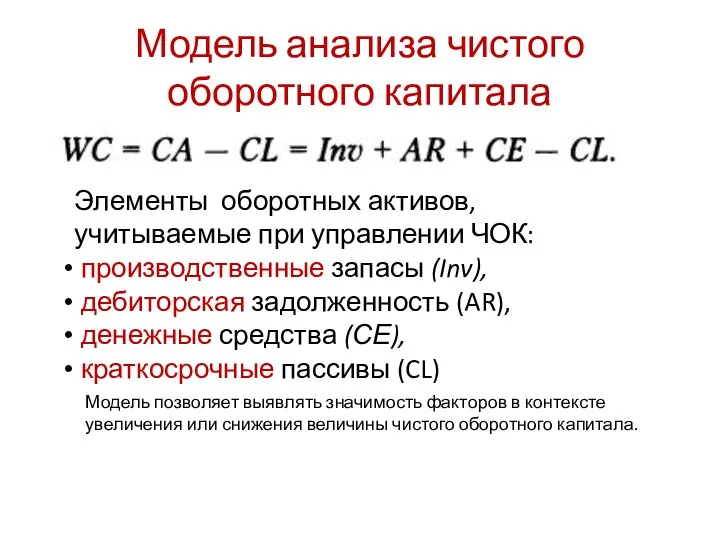

- 43. Модель анализа чистого оборотного капитала Элементы оборотных активов, учитываемые при управлении ЧОК: производственные запасы (Inv), дебиторская

- 44. Ключевой показатель рациональности политики финансирования текущей деятельности - чистый оборотный капитал (ЧОК, WC)

- 45. Главное противоречие управления источниками финансирования – между платежеспособностью и рентабельностью

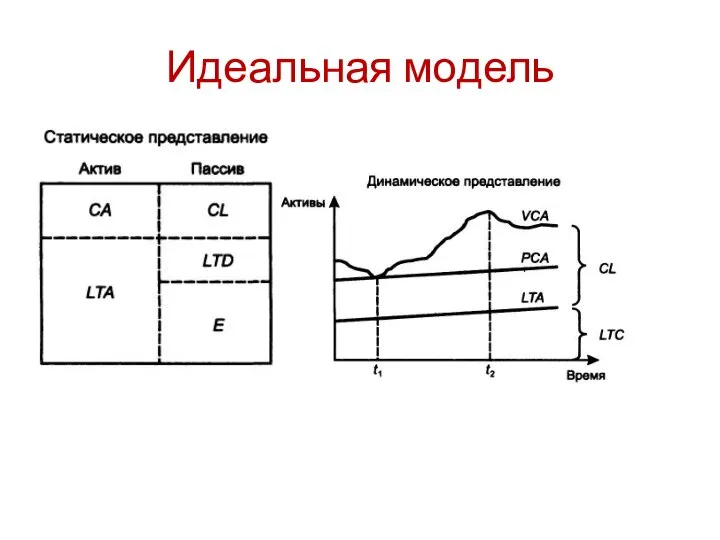

- 46. Идеальная модель

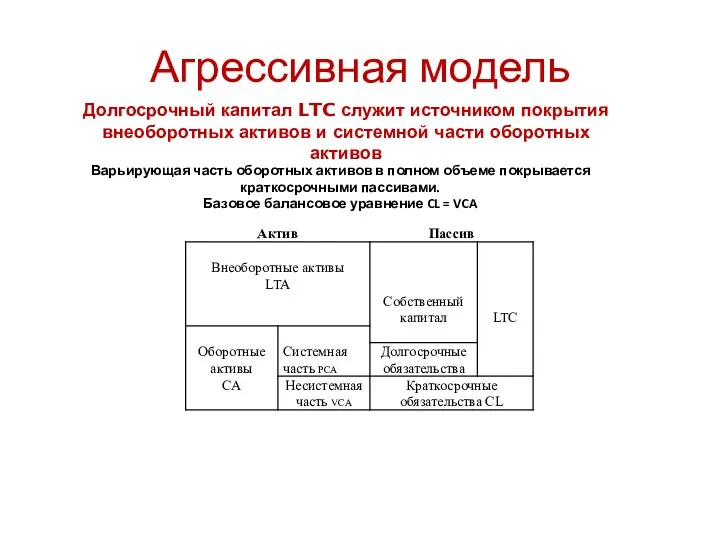

- 47. Агрессивная модель Долгосрочный капитал LTC служит источником покрытия внеоборотных активов и системной части оборотных активов Варьирующая

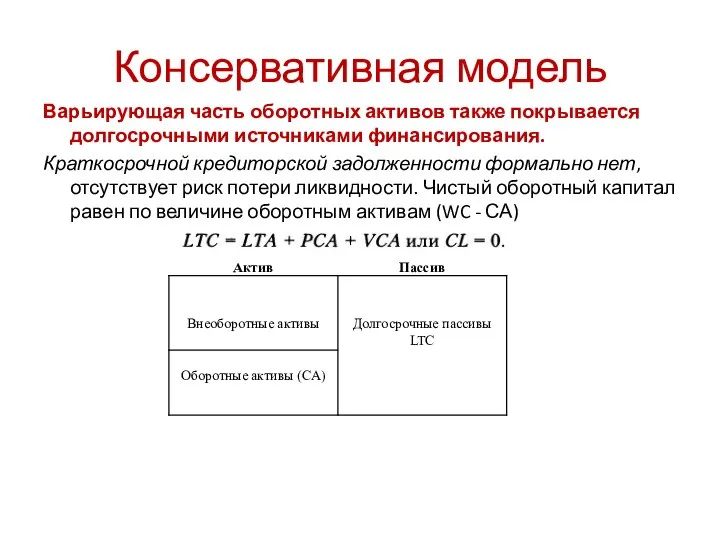

- 48. Варьирующая часть оборотных активов также покрывается долгосрочными источниками финансирования. Краткосрочной кредиторской задолженности формально нет, отсутствует риск

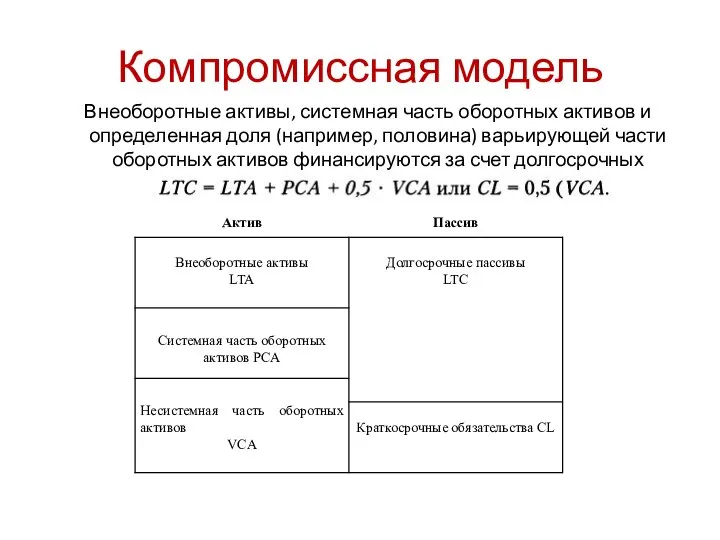

- 49. Внеоборотные активы, системная часть оборотных активов и определенная доля (например, половина) варьирующей части оборотных активов финансируются

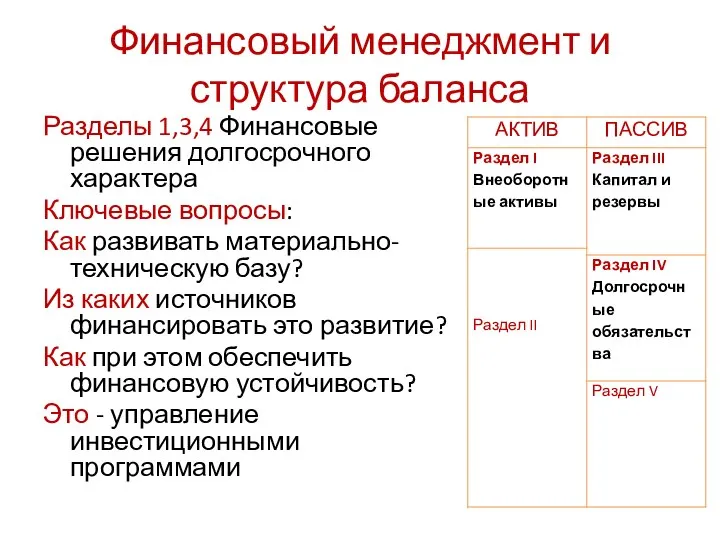

- 50. Финансовый менеджмент и структура баланса Разделы 1,3,4 Финансовые решения долгосрочного характера Ключевые вопросы: Как развивать материально-техническую

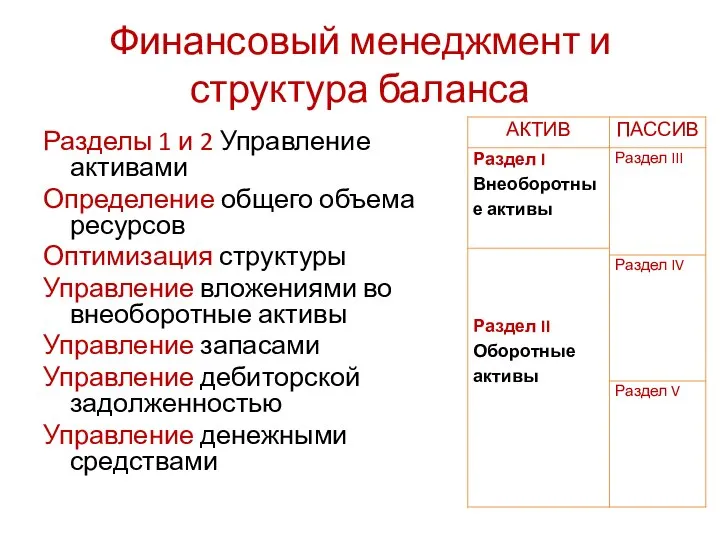

- 51. Финансовый менеджмент и структура баланса Разделы 1 и 2 Управление активами Определение общего объема ресурсов Оптимизация

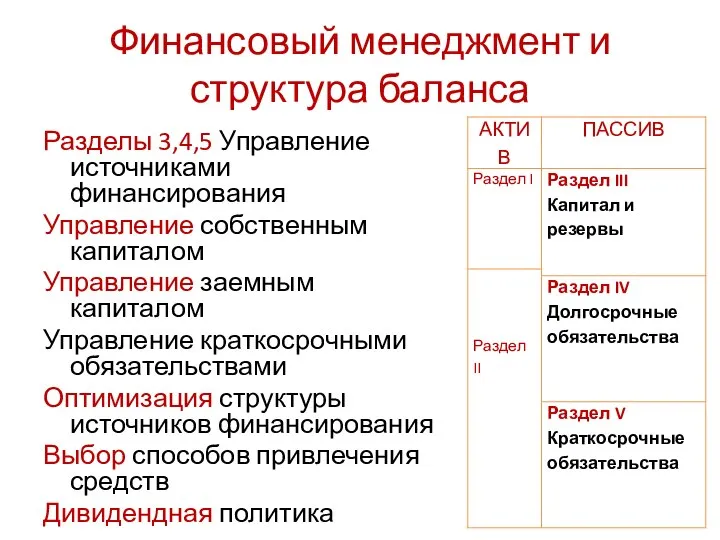

- 52. Финансовый менеджмент и структура баланса Разделы 3,4,5 Управление источниками финансирования Управление собственным капиталом Управление заемным капиталом

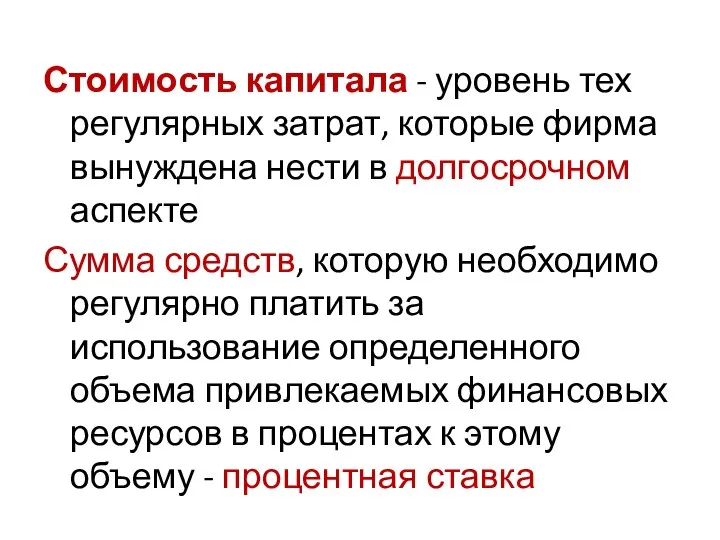

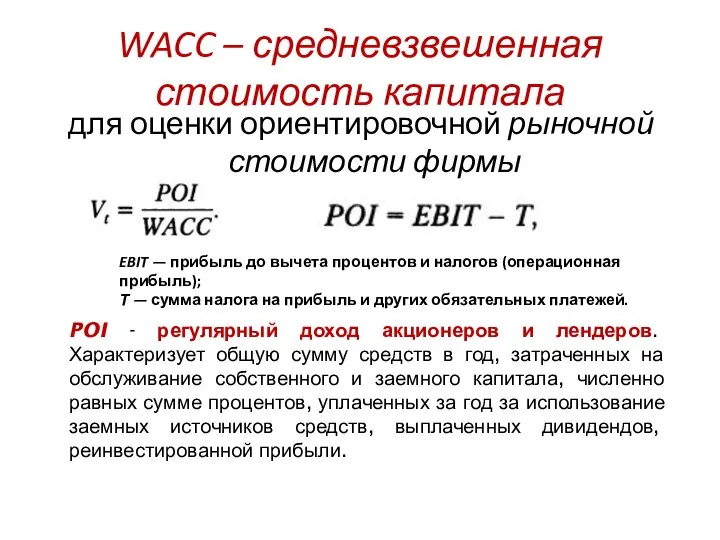

- 53. Стоимость капитала - уровень тех регулярных затрат, которые фирма вынуждена нести в долгосрочном аспекте Сумма средств,

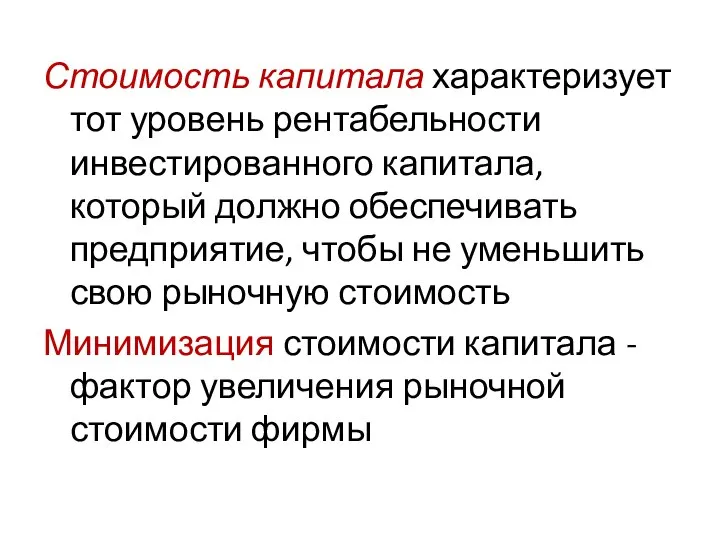

- 54. Стоимость капитала характеризует тот уровень рентабельности инвестированного капитала, который должно обеспечивать предприятие, чтобы не уменьшить свою

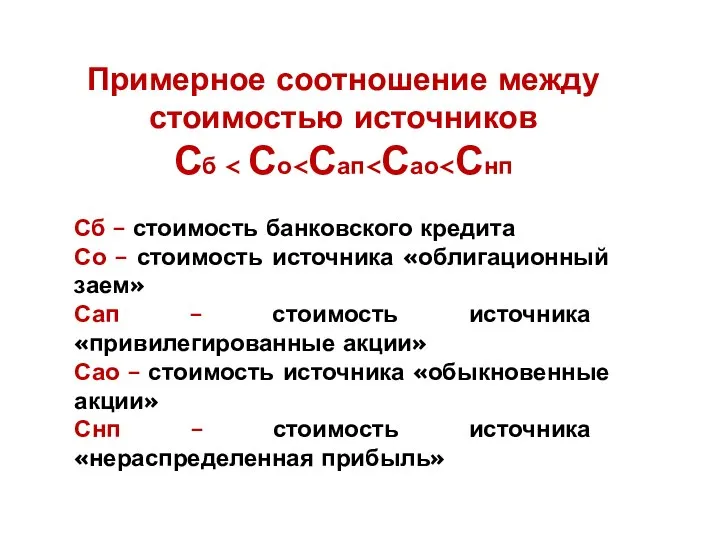

- 56. Примерное соотношение между стоимостью источников Сб Сб – стоимость банковского кредита Со – стоимость источника «облигационный

- 57. для оценки ориентировочной рыночной стоимости фирмы WACC – средневзвешенная стоимость капитала EBIT — прибыль до вычета

- 58. Выбор структуры источников финансирования отражается на значении WACC, а в конечном итоге на стоимости фирмы Проблема

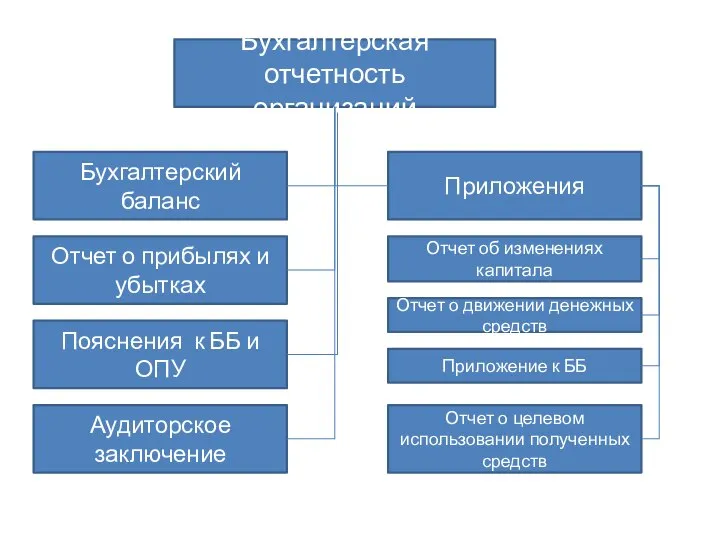

- 59. Бухгалтерская отчетность организаций Бухгалтерский баланс Отчет о прибылях и убытках Пояснения к ББ и ОПУ Приложения

- 60. Вопрос 4 Доходы, расходы и прибыль предприятия

- 61. Доходы – валовые поступления экономических выгод в ходе деятельности предприятия, состоящие из двух частей — выручки

- 62. Чистая выручка – выручка от продаж за вычетом косвенных налогов (налог на добавленную стоимость, акцизы, аналогичные

- 63. Расходы – уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения

- 64. Группировка затрат по экономическим элементам материальные затраты; затраты на оплату труда; отчисления на социальные нужды; амортизация;

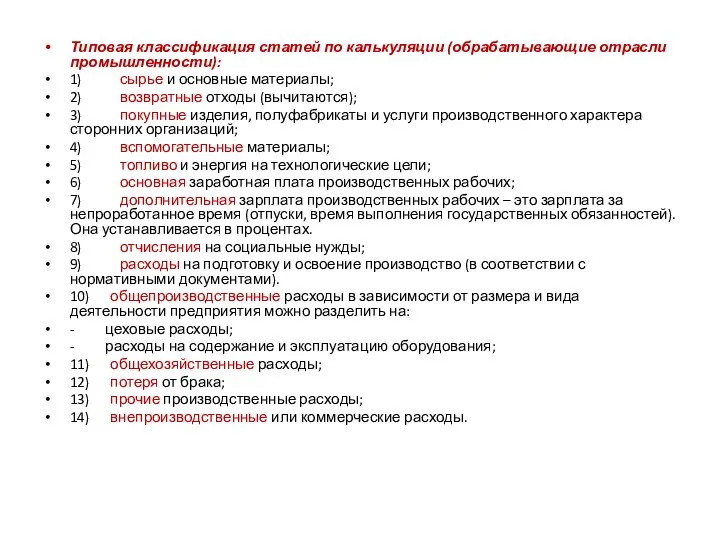

- 65. Типовая классификация статей по калькуляции (обрабатывающие отрасли промышленности): 1) сырье и основные материалы; 2) возвратные отходы

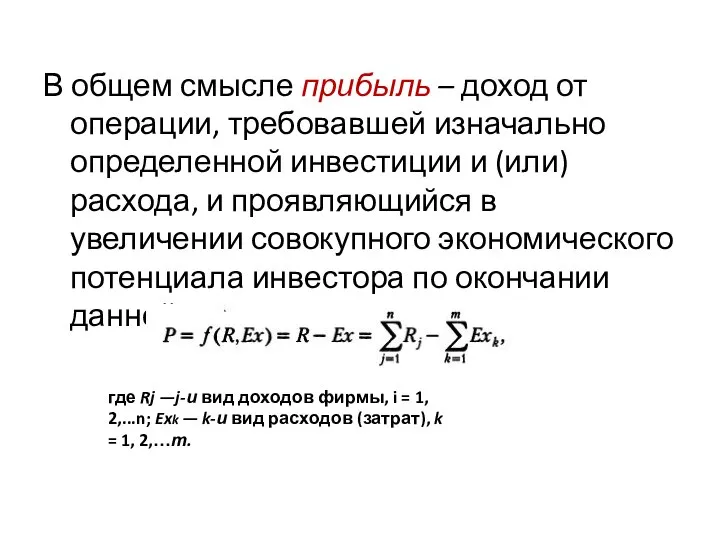

- 66. В общем смысле прибыль – доход от операции, требовавшей изначально определенной инвестиции и (или) расхода, и

- 67. Базовая категория – бухгалтерская прибыль Прибыль бухгалтерская (accounting profit) –— это положительная разница между признанными доходами

- 68. Не существует единого и безусловного алгоритма признания и оценки тех или иных видов доходов и расходов

- 69. Прибыль — это мнение Ее величиной можно варьировать

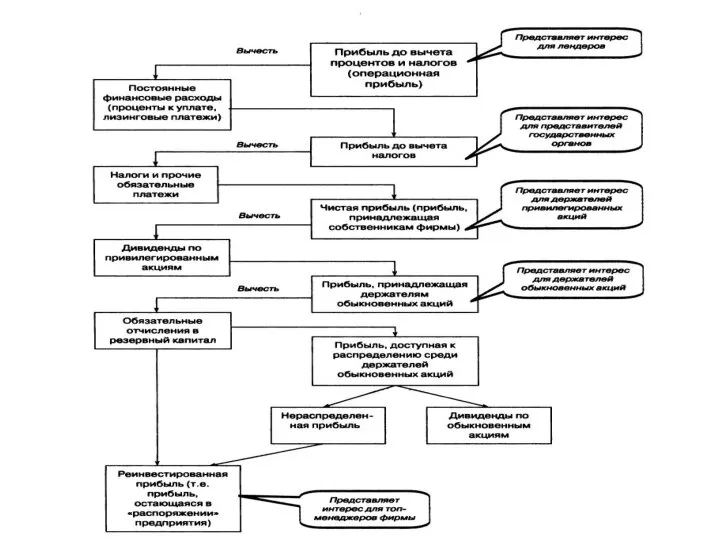

- 76. Показатели прибыли

- 77. Результирующий целевой показатель деятельности топ-менеджеров EBIT – наиболее общая характеристика уровня организации и эффективности технологического процесса,

- 78. В случае если прочих доходов и расходов у организации нет, то EBIT эквивалентна показателю операционной прибыли.

- 79. Формирование операционной прибыли

- 80. Чистая прибыль – результирующий целевой показатель для собственников Часть чистой прибыли используется для образования (пополнения) фондов

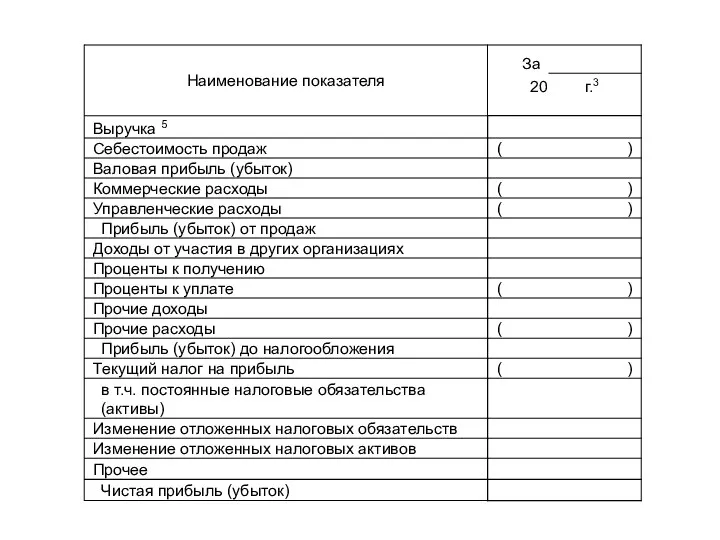

- 82. Доходы, расходы и прибыль отражаются в Отчете о финансовых результатах Отчет составляется по итогам 3, 6

- 84. Вопрос 5 Инвестиционная деятельность предприятия

- 85. Термин происходит от лат. investio — «одеваю» В широком смысле инвестиция – «расходование ресурсов в надежде

- 86. Во-первых, инвестиция всегда связана с расходованием ресурсов Во-вторых, речь идет о «надежде на получение дохода в

- 87. Инвестиция – представленные в стоимостной оценке расходы, сделанные в ожидании будущих доходов Нет упоминания о временном

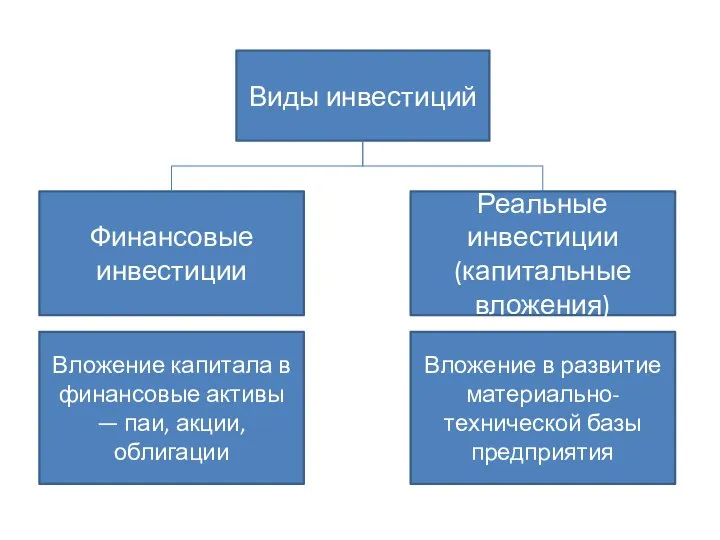

- 88. Виды инвестиций Финансовые инвестиции Реальные инвестиции (капитальные вложения) Вложение капитала в финансовые активы — паи, акции,

- 89. ФЗ от 25 февраля 1999 г. № 39-ФЗ Под инвестицией понимаются денежные средства, ценные бумаги, иное

- 90. «инвестиции в основной капитал (основные средства), в том числе: затраты на новое строительство, расширение, реконструкцию и

- 91. Согласно закону № 39-ФЗ «Инвестиционный проект есть обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений,

- 92. Методы оценки инвестиционных проектов

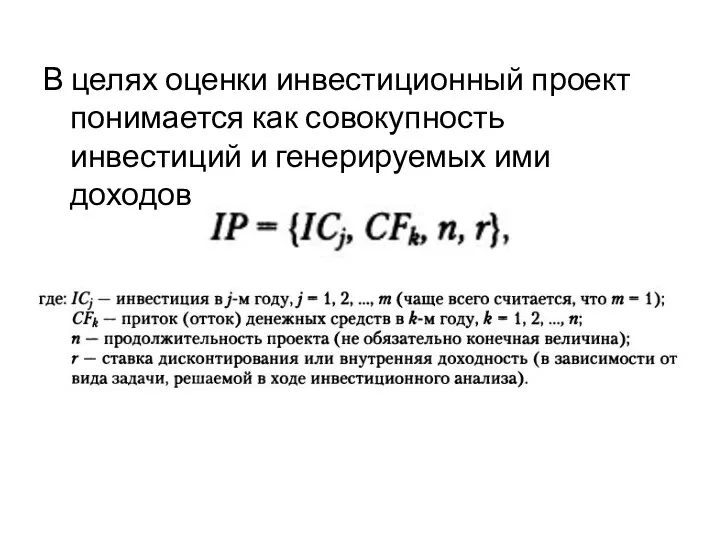

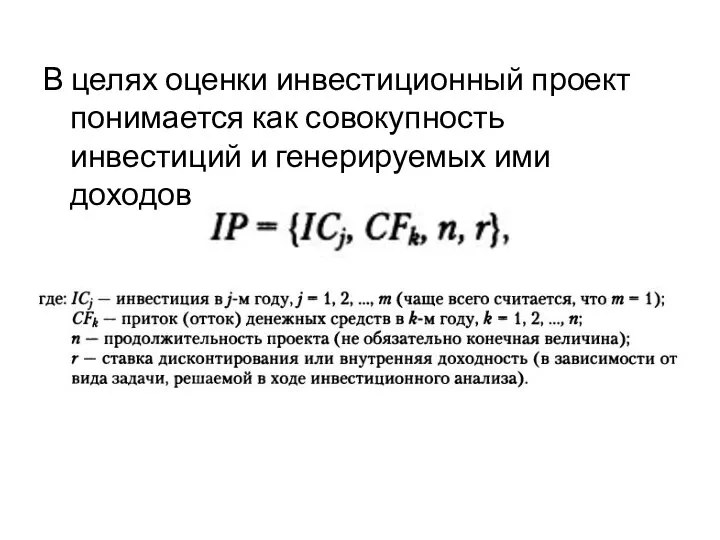

- 93. В целях оценки инвестиционный проект понимается как совокупность инвестиций и генерируемых ими доходов

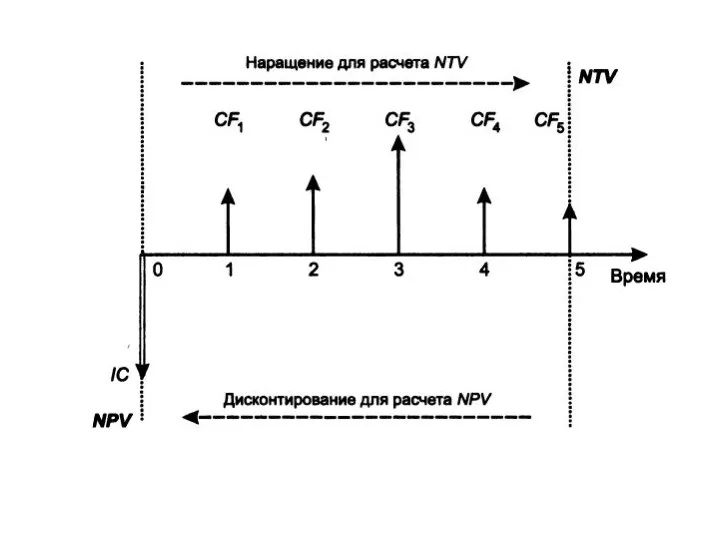

- 94. CFk носит название возвратного потока — это денежный поток, генерируемый инвестиционным проектом после запуска его в

- 95. Предположения при анализе ИП с каждым проектом связывается однородный денежный поток: либо чистые оттоки, либо чистые

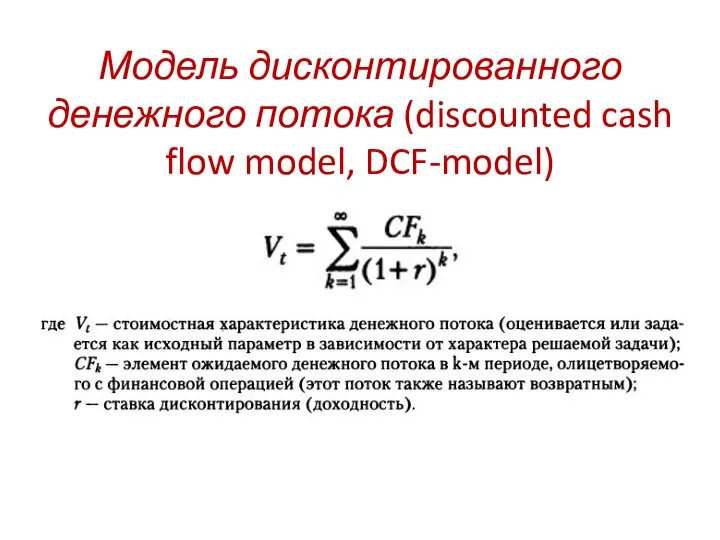

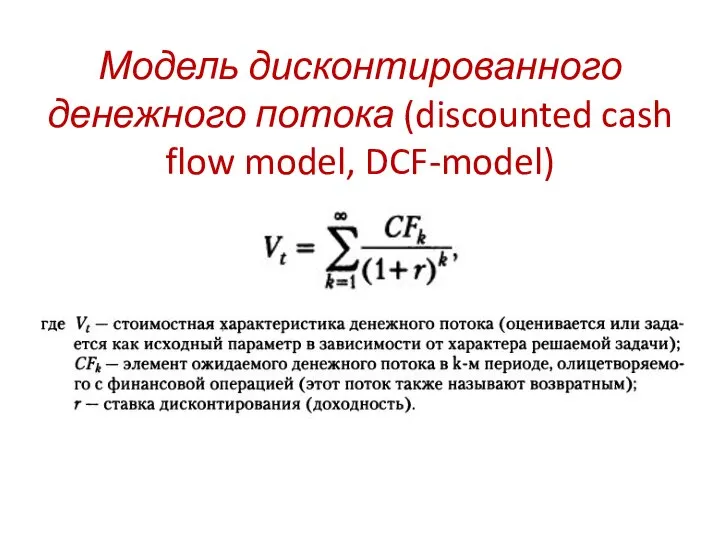

- 96. Модель дисконтированного денежного потока (discounted cash flow model, DCF-model)

- 97. DCF-модель является базовой для формализованной оценки стоимости или доходности финансового актива или операции с ним неявное

- 98. Критерии оценки инвестиционных проектов – показатели, используемые: а) для отбора и ранжирования проектов; б) оптимизации эксплуатации

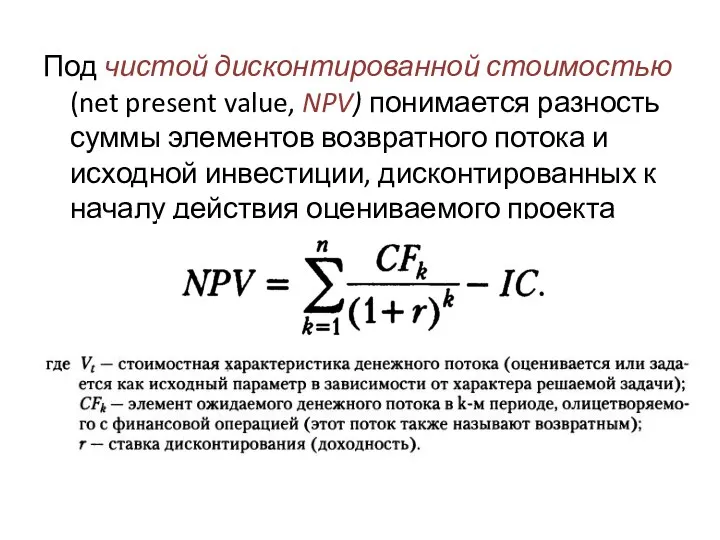

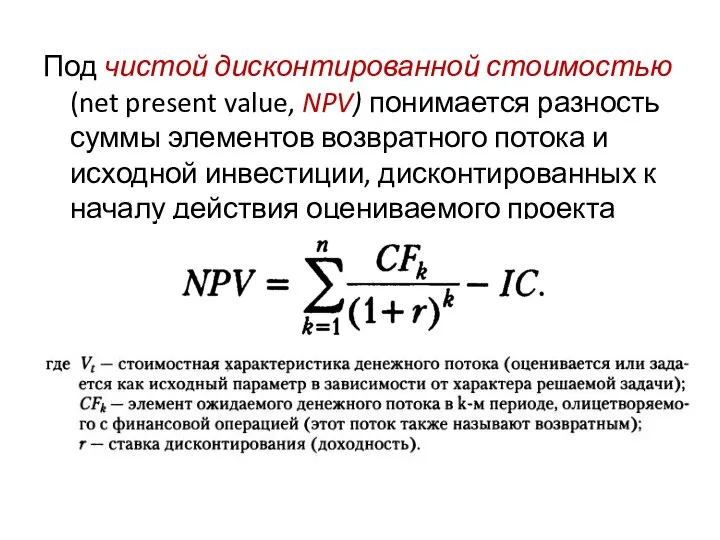

- 99. Под чистой дисконтированной стоимостью (net present value, NPV) понимается разность суммы элементов возвратного потока и исходной

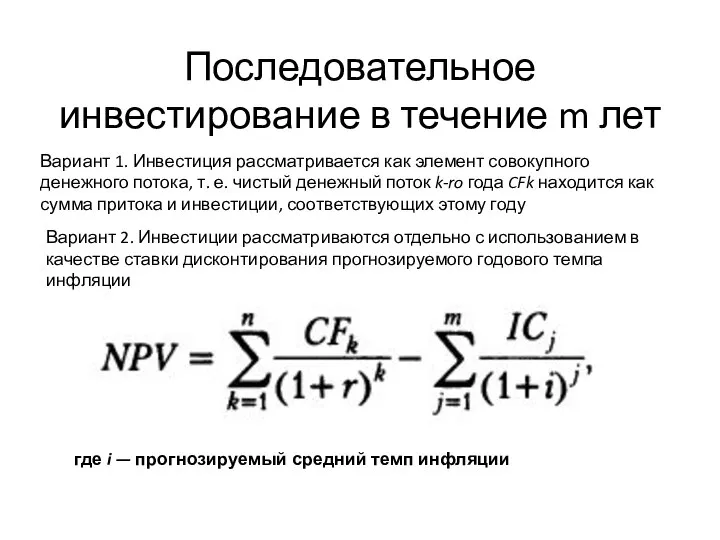

- 100. Последовательное инвестирование в течение m лет где i — прогнозируемый средний темп инфляции Вариант 1. Инвестиция

- 101. NPV отражает прогнозную оценку изменения экономического потенциала фирмы в случае принятия рассматриваемого проекта

- 102. Если NPV Если NPV = 0, то в случае принятия проекта ценность компании не изменится благосостояние

- 103. r – стандартный уровень (годового) дохода, на который рассчитывает «средний инвестор», вложившийся своим капиталом в данную

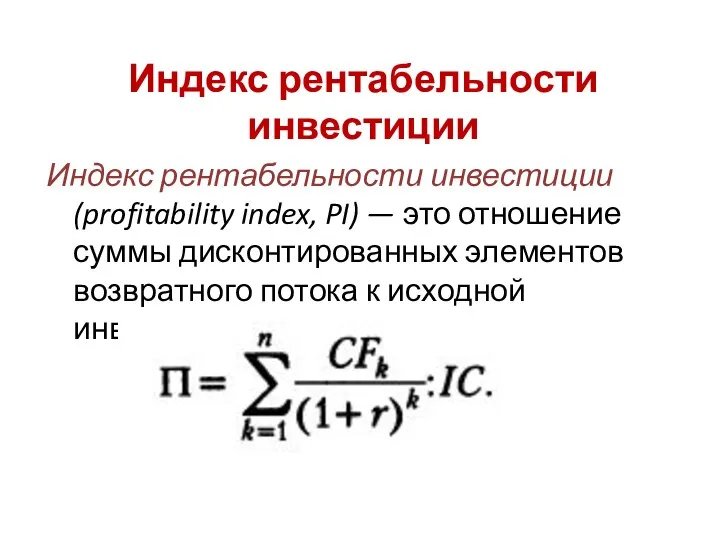

- 105. Индекс рентабельности инвестиции (profitability index, PI) — это отношение суммы дисконтированных элементов возвратного потока к исходной

- 106. а) если PI > 1, то проект следует принять; б) если PI в) если PI =

- 107. Индекс рентабельности является относительным показателем: он характеризует уровень доходов на единицу затрат Критерий PI удобен при

- 108. Если IRR > CC, то проект следует принять (проект обеспечит наращение ценности фирмы); Если IRR Если

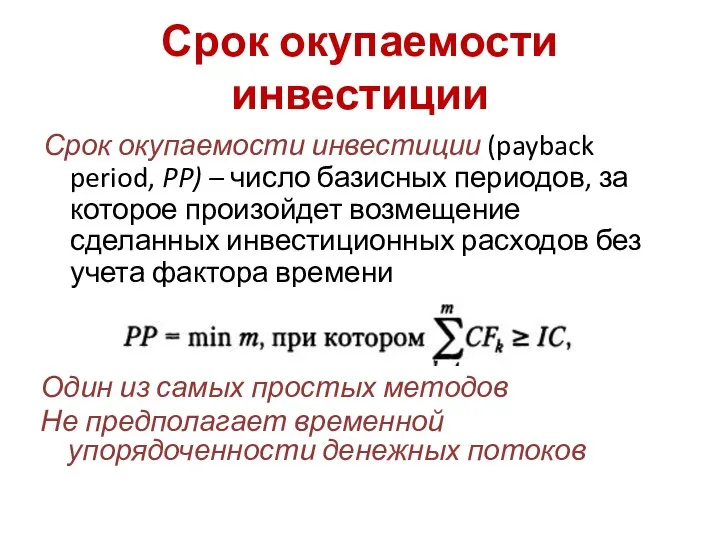

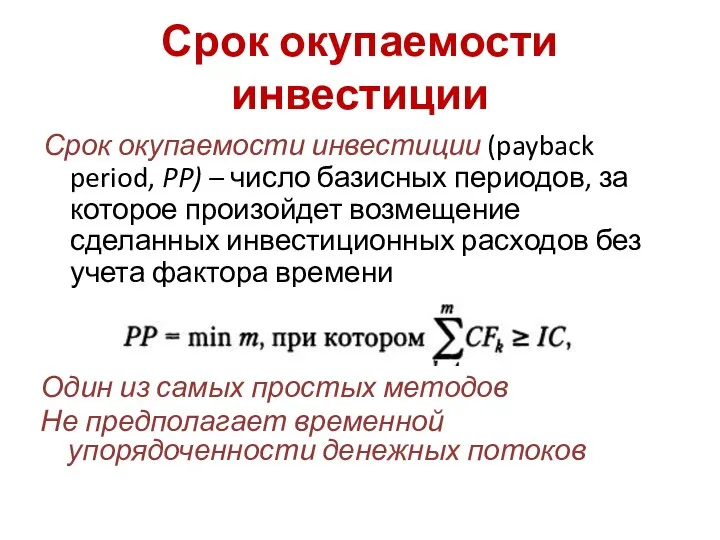

- 109. Срок окупаемости инвестиции (payback period, PP) – число базисных периодов, за которое произойдет возмещение сделанных инвестиционных

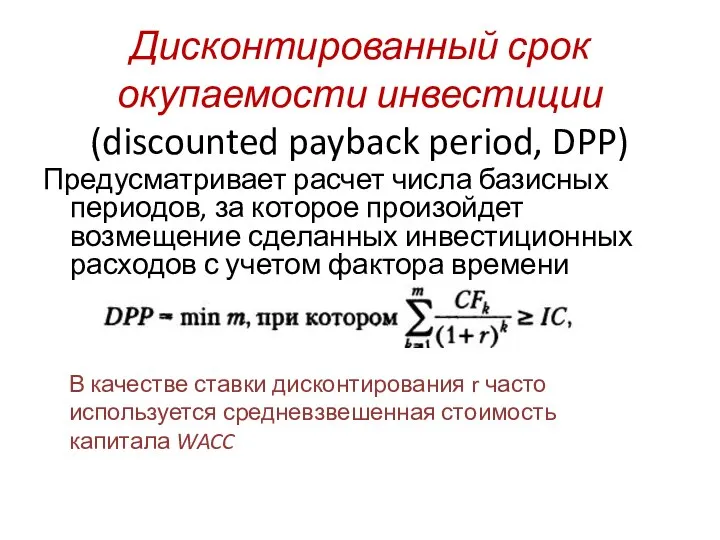

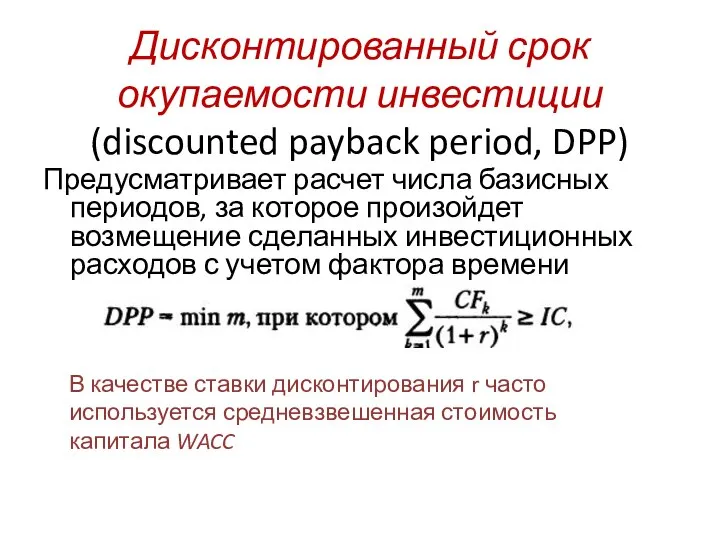

- 110. Предусматривает расчет числа базисных периодов, за которое произойдет возмещение сделанных инвестиционных расходов с учетом фактора времени

- 111. 1) Проект принимается, если окупаемость имеет место 2) Проект принимается только в случае, если срок окупаемости

- 112. Метод не учитывает влияния доходов последних периодов Метод не делает различия между проектами с одинаковой суммой

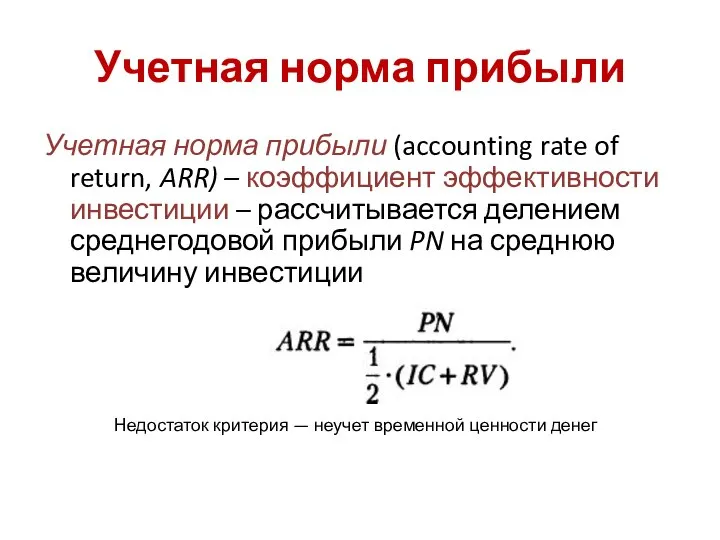

- 113. Учетная норма прибыли (accounting rate of return, ARR) – коэффициент эффективности инвестиции – рассчитывается делением среднегодовой

- 114. Вопрос 5 Финансовый анализ деятельности предприятия

- 115. Финансовый анализ (financial analysis) - процесс идентификации, систематизации и аналитической обработки доступных сведений финансового характера, результатом

- 116. Экономический анализ Макроэкономический анализ Микроэкономический анализ Анализ экономики предприятия Финансовый анализ Технико-экономический анализ Внешний финансовый анализ

- 117. Внутрифирменный финансовый анализ (intrafirm financial analysis) - совокупность аналитических процедур в системе управления финансами фирмы Имеет

- 118. Внешний финансовый анализ (external financial analysis) — это совокупность аналитических процедур по оценке инвестиционной и контрагентской

- 119. Показатели финансово-хозяйственной деятельности предприятия Показатели имущественного положения Показатели финансового положения Показатели рентабельности и деловой активности Прибыльность

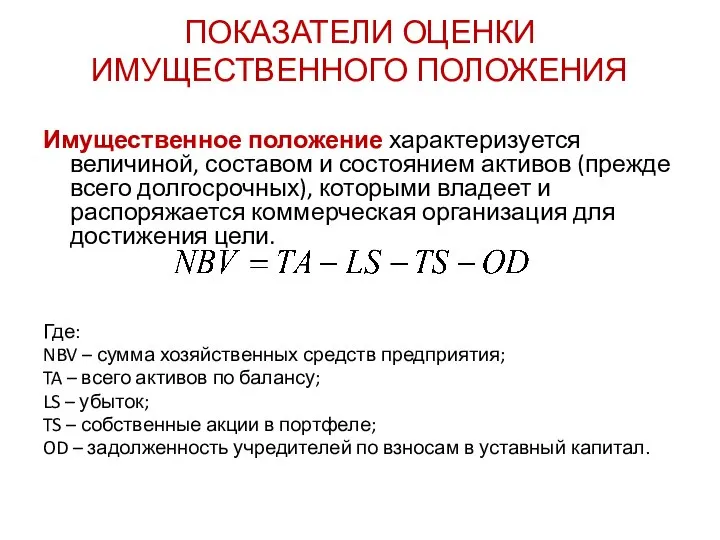

- 120. Имущественное положение характеризуется величиной, составом и состоянием активов (прежде всего долгосрочных), которыми владеет и распоряжается коммерческая

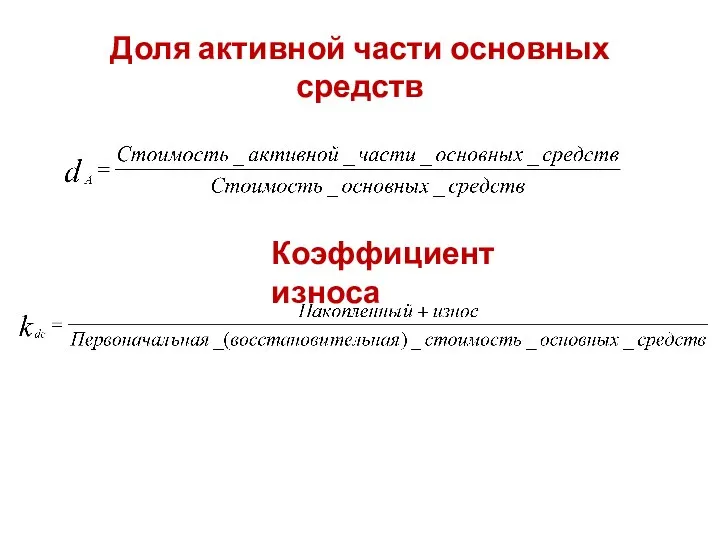

- 121. Доля активной части основных средств Коэффициент износа

- 122. Ликвидность предприятия характеризуется наличием оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств хотя бы

- 123. Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности,

- 124. Признаки неплатежеспособности – наличие «больных» статей в отчетности («Убытки», «Кредиты и займы, не погашенные в срок»,

- 125. Величина собственных оборотных средств (WC) – основной абсолютный показатель, характеризующий платежеспособность и ликвидность Показатель WC характеризует

- 127. Экономическая трактовка WC: Какая сумма оборотных средств останется в распоряжении предприятия после расчетов по краткосрочным обязательствам?

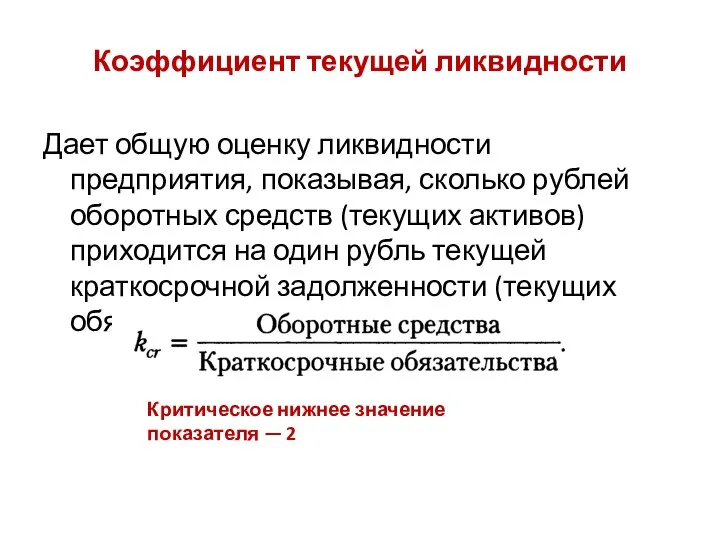

- 128. Коэффициент текущей ликвидности Дает общую оценку ликвидности предприятия, показывая, сколько рублей оборотных средств (текущих активов) приходится

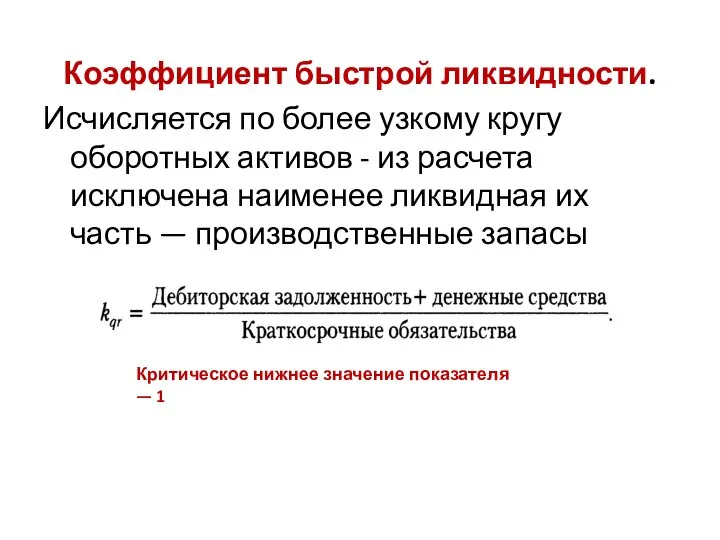

- 129. Коэффициент быстрой ликвидности. Исчисляется по более узкому кругу оборотных активов - из расчета исключена наименее ликвидная

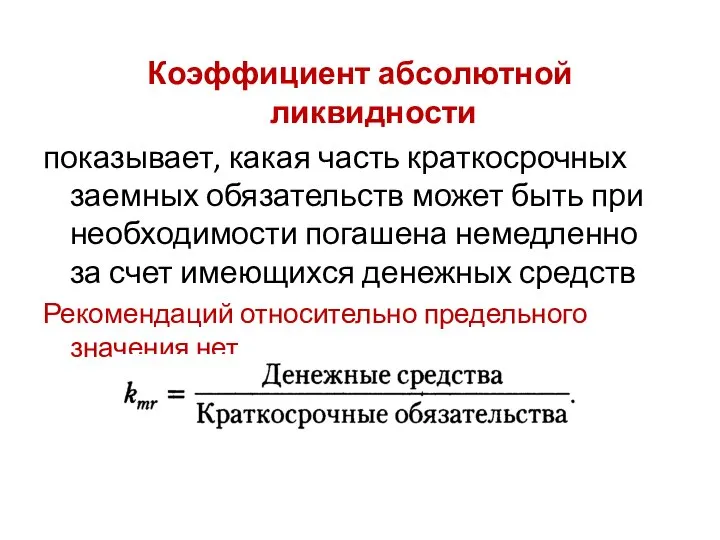

- 130. Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за

- 131. Финансовая устойчивость – способность фирмы в долгосрочном аспекте поддерживать сложившуюся структуру источников финансирования Проблемы связаны с

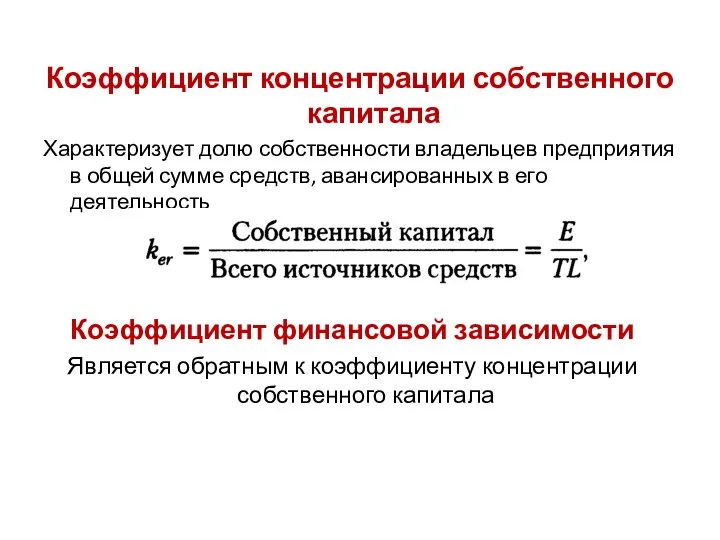

- 132. Коэффициент концентрации собственного капитала Характеризует долю собственности владельцев предприятия в общей сумме средств, авансированных в его

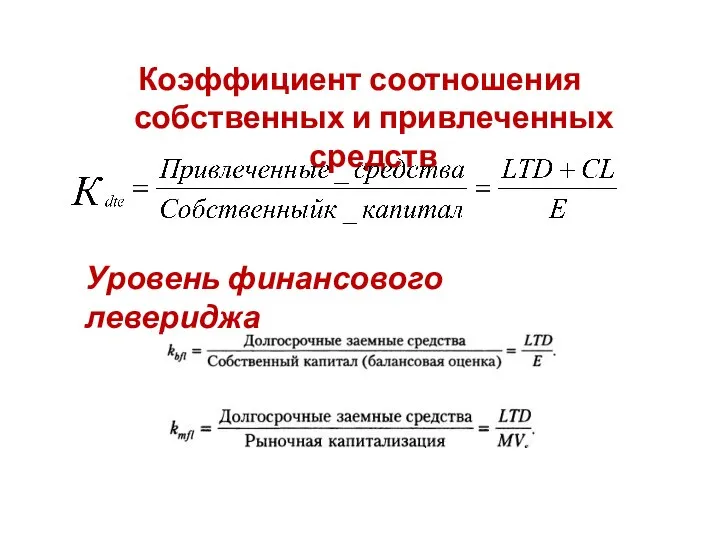

- 133. Коэффициент соотношения собственных и привлеченных средств Уровень финансового левериджа

- 134. Показатели рентабельности, деловой активности и рыночной привлекательности

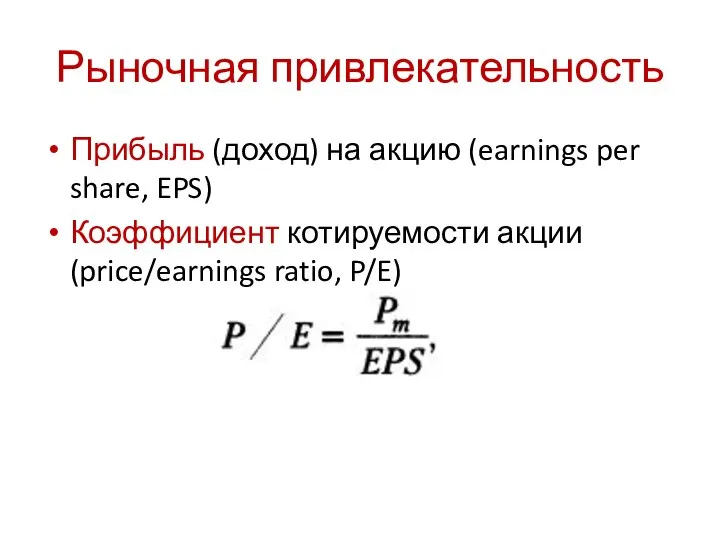

- 135. Прибыль (доход) на акцию (earnings per share, EPS) Коэффициент котируемости акции (price/earnings ratio, P/E) Рыночная привлекательность

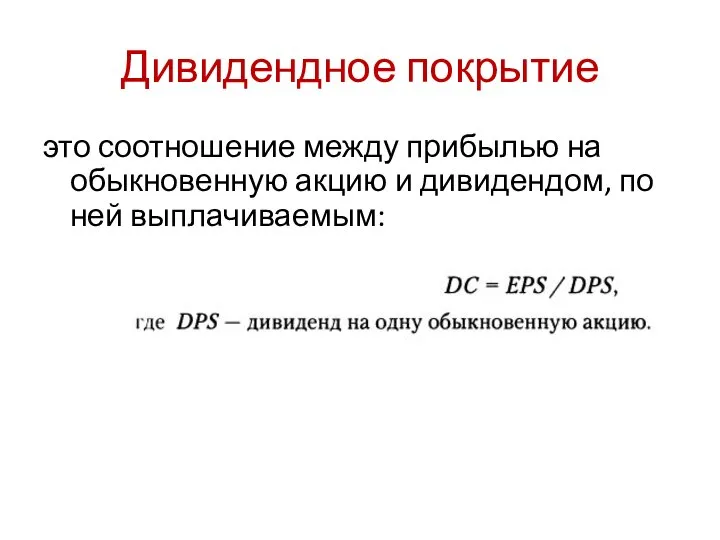

- 136. это соотношение между прибылью на обыкновенную акцию и дивидендом, по ней выплачиваемым: Дивидендное покрытие

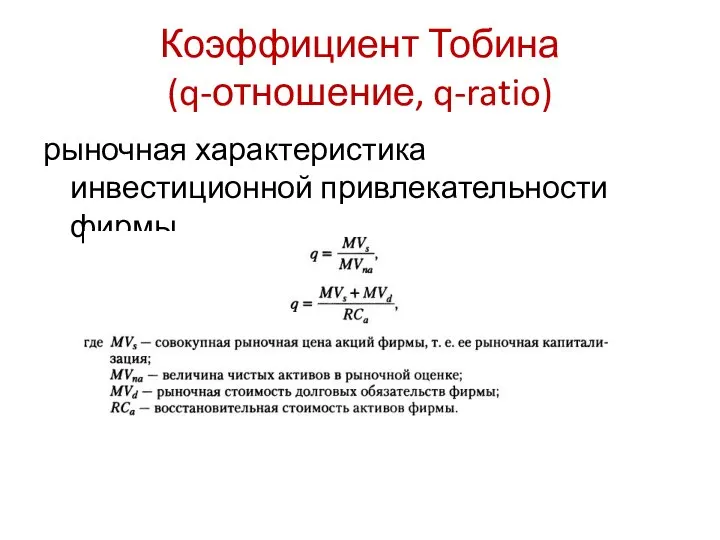

- 137. рыночная характеристика инвестиционной привлекательности фирмы Коэффициент Тобина (q-отношение, q-ratio)

- 138. Рентабельность – генерирование прибыли в контексте использованных или затраченных ресурсов Рентабельность оценивается с помощью коэффициентов рентабельности,

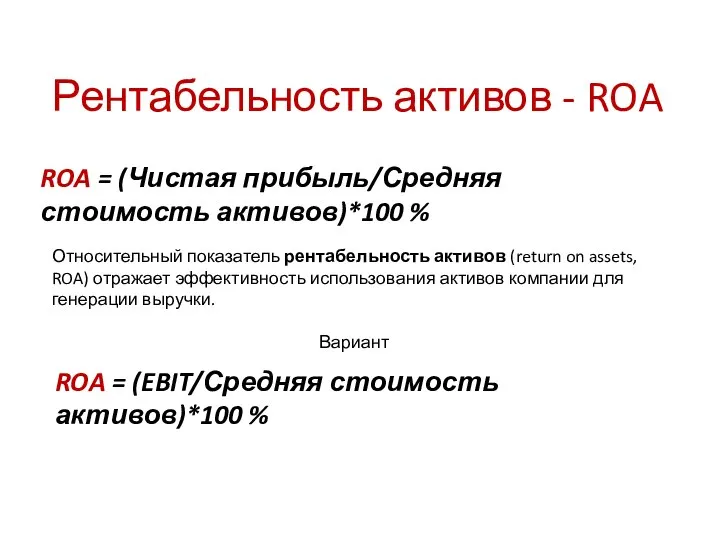

- 139. Рентабельность активов - ROA ROA = (Чистая прибыль/Средняя стоимость активов)*100 % Относительный показатель рентабельность активов (return

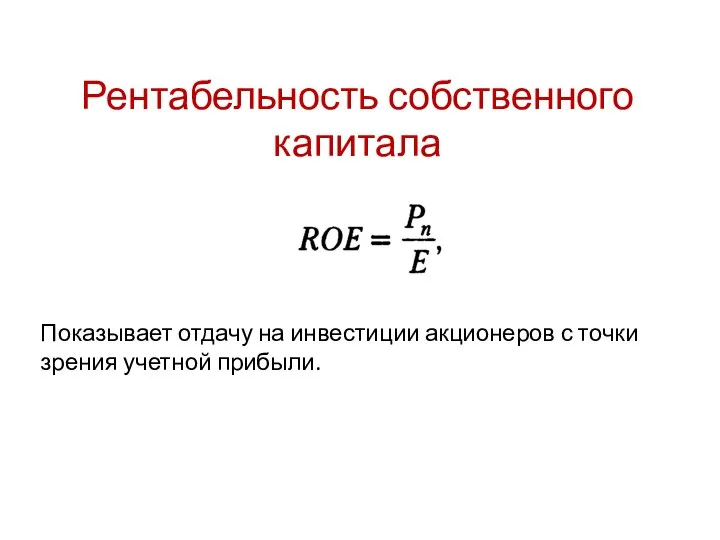

- 140. Рентабельность собственного капитала Показывает отдачу на инвестиции акционеров с точки зрения учетной прибыли.

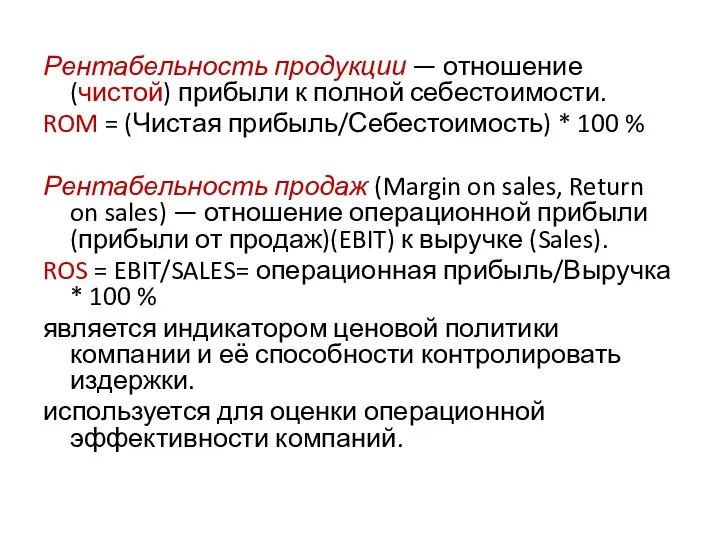

- 141. Рентабельность продукции — отношение (чистой) прибыли к полной себестоимости. ROM = (Чистая прибыль/Себестоимость) * 100 %

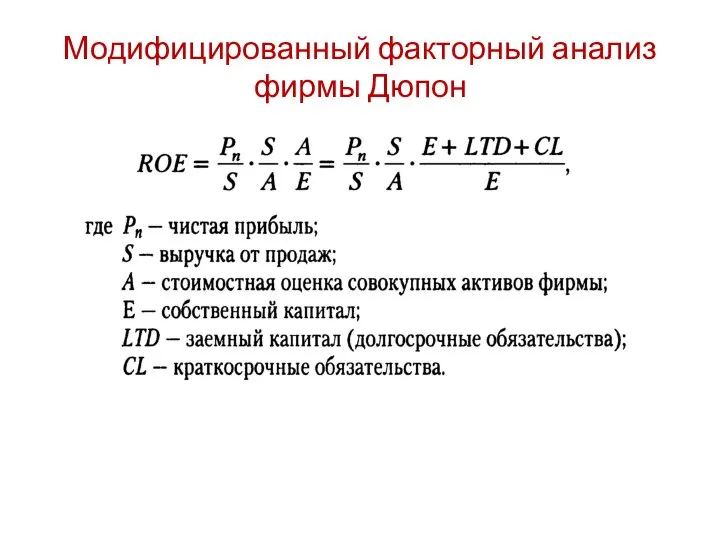

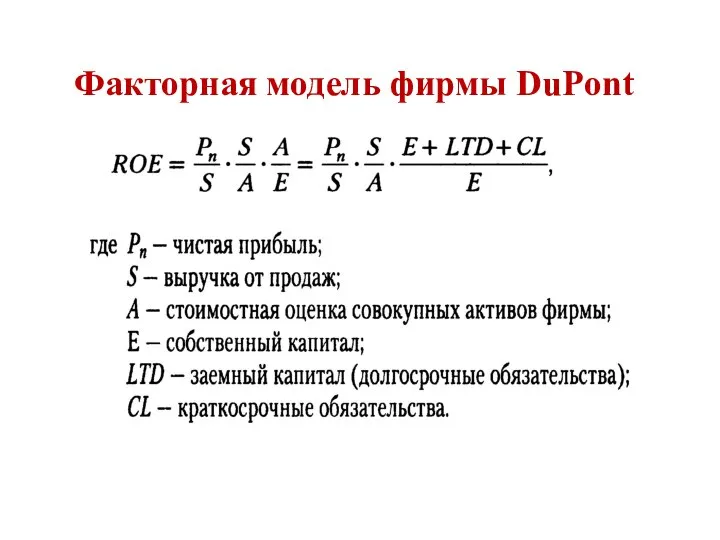

- 142. Модифицированный факторный анализ фирмы Дюпон

- 143. Факторная модель фирмы DuPont

- 144. Модифицированный факторный анализ фирмы Дюпон

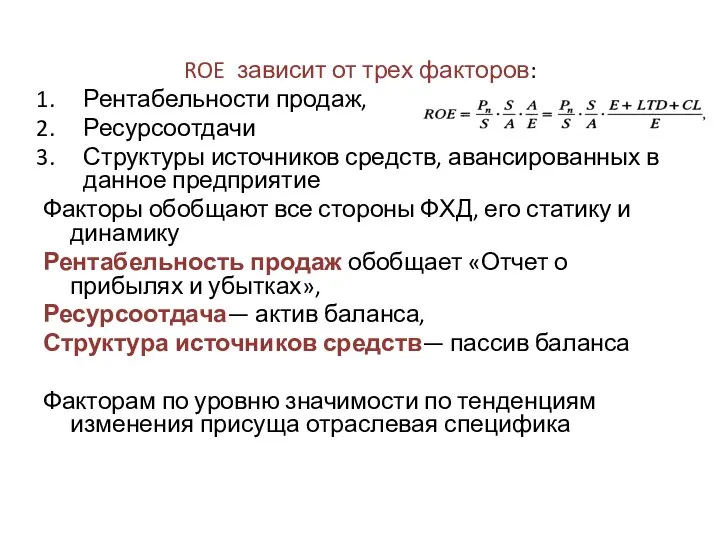

- 145. ROE зависит от трех факторов: Рентабельности продаж, Ресурсоотдачи Структуры источников средств, авансированных в данное предприятие Факторы

- 146. Вопрос 6 Инвестиционная деятельность предприятия

- 147. Термин происходит от лат. investio — «одеваю» В широком смысле инвестиция – «расходование ресурсов в надежде

- 148. Во-первых, инвестиция всегда связана с расходованием ресурсов Во-вторых, речь идет о «надежде на получение дохода в

- 149. Инвестиция – представленные в стоимостной оценке расходы, сделанные в ожидании будущих доходов Нет упоминания о временном

- 150. Виды инвестиций Финансовые инвестиции Реальные инвестиции (капитальные вложения) Вложение капитала в финансовые активы — паи, акции,

- 151. Методы оценки инвестиционных проектов

- 152. В целях оценки инвестиционный проект понимается как совокупность инвестиций и генерируемых ими доходов

- 153. CFk – возвратный поток, генерируемый инвестиционным проектом после запуска его в эксплуатацию. Каждый элемент возвратного потока

- 154. Модель дисконтированного денежного потока (discounted cash flow model, DCF-model)

- 155. Под чистой дисконтированной стоимостью (net present value, NPV) понимается разность суммы элементов возвратного потока и исходной

- 156. NPV отражает прогнозную оценку изменения экономического потенциала фирмы в случае принятия рассматриваемого проекта

- 157. Если NPV Если NPV = 0, то в случае принятия проекта ценность компании не изменится благосостояние

- 158. r – стандартный уровень (годового) дохода, на который рассчитывает «средний инвестор», вложившийся своим капиталом в данную

- 159. Срок окупаемости инвестиции (payback period, PP) – число базисных периодов, за которое произойдет возмещение сделанных инвестиционных

- 160. Предусматривает расчет числа базисных периодов, за которое произойдет возмещение сделанных инвестиционных расходов с учетом фактора времени

- 161. 1) Проект принимается, если окупаемость имеет место 2) Проект принимается только в случае, если срок окупаемости

- 163. Скачать презентацию

Воспитателя детского сада

Воспитателя детского сада Participle I, II (причастие)

Participle I, II (причастие) Уроки повторения в общей системе занятий по русскому языку

Уроки повторения в общей системе занятий по русскому языку магистр-классКнижки с картинками

магистр-классКнижки с картинками Развитие и поддержка одаренных детей и детей с повышенной мотивацией к обучению в школе

Развитие и поддержка одаренных детей и детей с повышенной мотивацией к обучению в школе Черепно – мозговые нервы

Черепно – мозговые нервы  День России – один из самых молодых государственных праздников в Российской Федерации

День России – один из самых молодых государственных праздников в Российской Федерации 2_Внешние_устройства,_подключаемые_к_компьютеру (1)

2_Внешние_устройства,_подключаемые_к_компьютеру (1) СНЕГОВИЧОК - КОЛПАЧОК.

СНЕГОВИЧОК - КОЛПАЧОК. Правописание парных согласных на конце слов ( 2 класс)

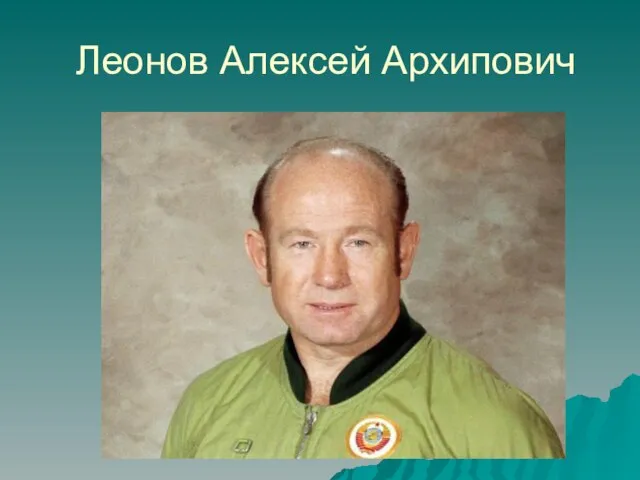

Правописание парных согласных на конце слов ( 2 класс) Леонов Алексей Архипович

Леонов Алексей Архипович ЯЗЫК БЛОК - СХЕМ

ЯЗЫК БЛОК - СХЕМ Презентация на тему К.Д.Бальмонт

Презентация на тему К.Д.Бальмонт Презентация на тему Сценарий игры «Зарница» в честь 70-летия Победы в Великой Отечественной Войне

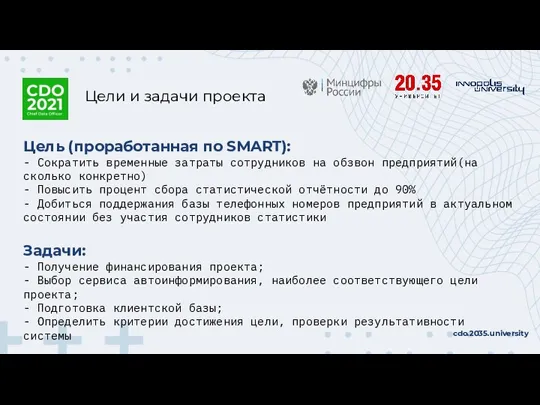

Презентация на тему Сценарий игры «Зарница» в честь 70-летия Победы в Великой Отечественной Войне Цели и задачи проекта

Цели и задачи проекта Ошибки в воспитании

Ошибки в воспитании Никогда – вновь

Никогда – вновь 10 работающих инструментов маркетинга для интернет магазина в Беларуси.Практика проверенная кошельком владельца.

10 работающих инструментов маркетинга для интернет магазина в Беларуси.Практика проверенная кошельком владельца. Умрём ли мы на голодных играх

Умрём ли мы на голодных играх Основы автоматизации технических процессов

Основы автоматизации технических процессов 4 октября - день гражданской обороны Российской Федерации

4 октября - день гражданской обороны Российской Федерации potentsial (1)

potentsial (1) Научно-исследовательская работа (НИР). Преддипломная практика

Научно-исследовательская работа (НИР). Преддипломная практика Китайский новый год

Китайский новый год Сложноподчиненное предложение в библейском окружении

Сложноподчиненное предложение в библейском окружении Журнальный столик

Журнальный столик Бизнес-Симуляция “СимБренд – Управление Маркетингом”. Бизнес-симуляции | Персональные финансы | Образовательные программы

Бизнес-Симуляция “СимБренд – Управление Маркетингом”. Бизнес-симуляции | Персональные финансы | Образовательные программы 00809

00809