Содержание

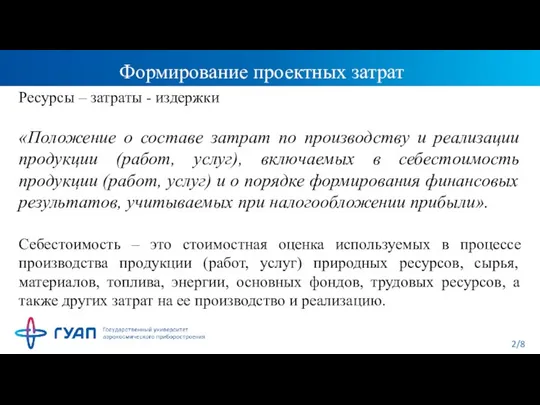

- 2. Формирование проектных затрат Ресурсы – затраты - издержки «Положение о составе затрат по производству и реализации

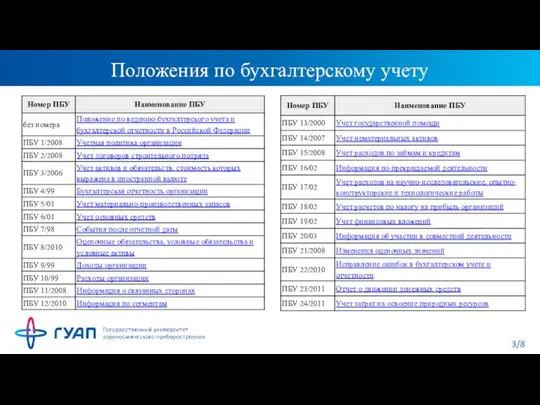

- 3. Положения по бухгалтерскому учету

- 4. Укрупненные группы активов Основные средства Средства труда многократно участвующие в производстве и переносящие свою стоимость на

- 5. Укрупненные элементы себестоимости Материальные затраты Затраты на оплату труда, включая налог на доходы физических лиц (НДФЛ)

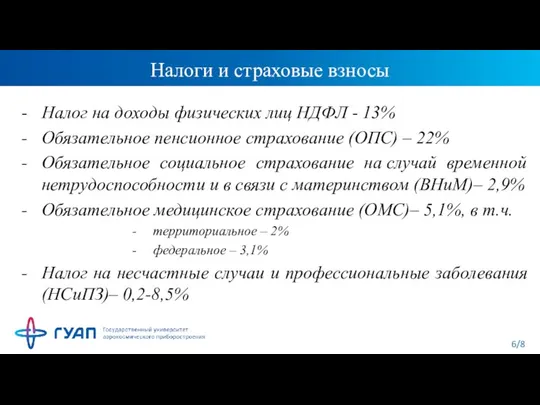

- 6. Налоги и страховые взносы Налог на доходы физических лиц НДФЛ - 13% Обязательное пенсионное страхование (ОПС)

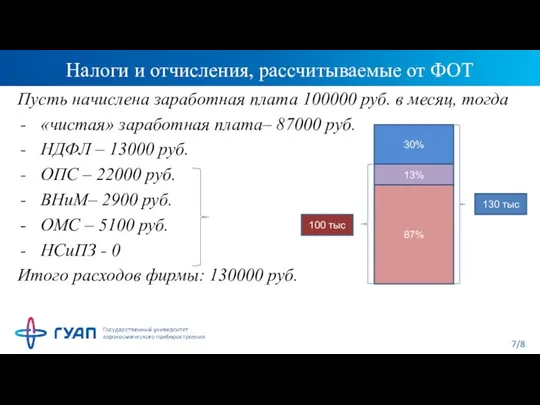

- 7. Налоги и отчисления, рассчитываемые от ФОТ Пусть начислена заработная плата 100000 руб. в месяц, тогда «чистая»

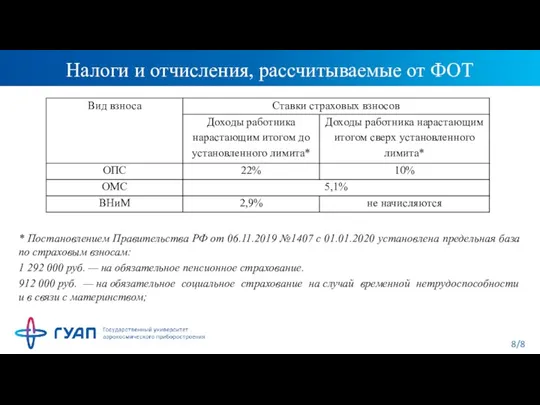

- 8. Налоги и отчисления, рассчитываемые от ФОТ * Постановлением Правительства РФ от 06.11.2019 №1407 с 01.01.2020 установлена

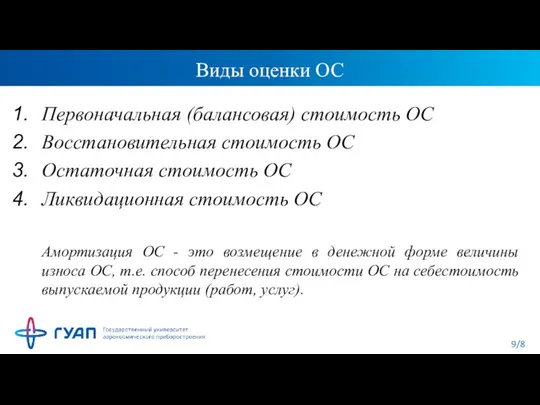

- 9. Виды оценки ОС Первоначальная (балансовая) стоимость ОС Восстановительная стоимость ОС Остаточная стоимость ОС Ликвидационная стоимость ОС

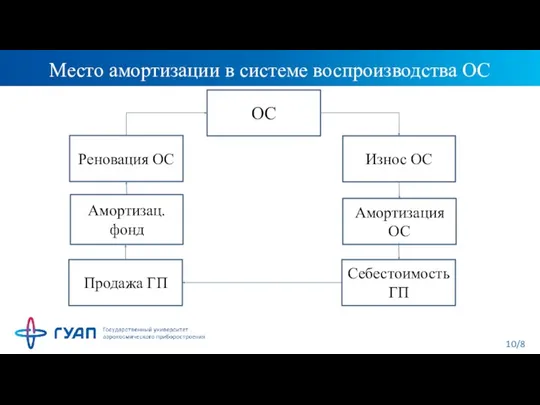

- 10. Место амортизации в системе воспроизводства ОС ОС Амортизац. фонд Амортизация ОС Износ ОС Реновация ОС Продажа

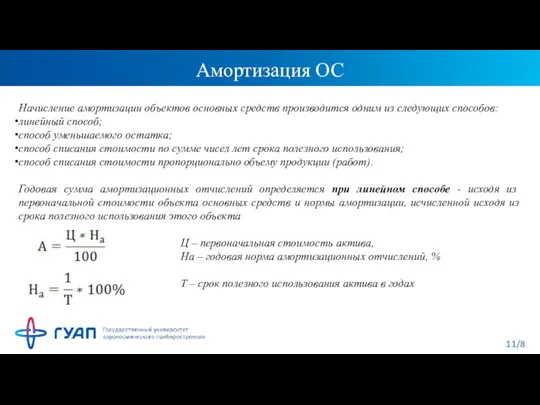

- 11. Амортизация ОС Начисление амортизации объектов основных средств производится одним из следующих способов: линейный способ; способ уменьшаемого

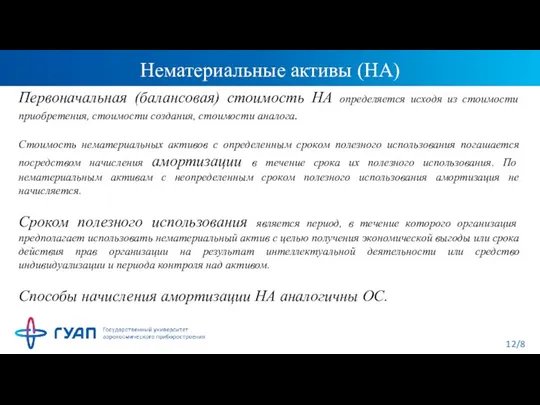

- 12. Нематериальные активы (НА) Первоначальная (балансовая) стоимость НА определяется исходя из стоимости приобретения, стоимости создания, стоимости аналога.

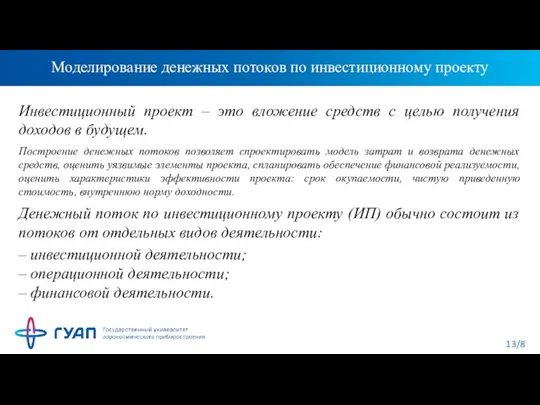

- 13. Моделирование денежных потоков по инвестиционному проекту Инвестиционный проект – это вложение средств с целью получения доходов

- 14. Денежный поток от инвестиционной деятельности Инвестиционная деятельность в целом приводит к оттоку денежных средств. Оттоки денежных

- 15. Денежный поток от операционной деятельности Операционная деятельность является главным источником окупаемости инвестиционного проекта и генерирует основной

- 16. Денежный поток от финансовой деятельности Финансовая деятельность связана с обеспечением финансовой реализуемости проекта, т.е. достаточности (отсутствии

- 17. Правила моделирования потоков Классифицируем доходы и затраты по ИП в соответствии с видами денежных потоков: по

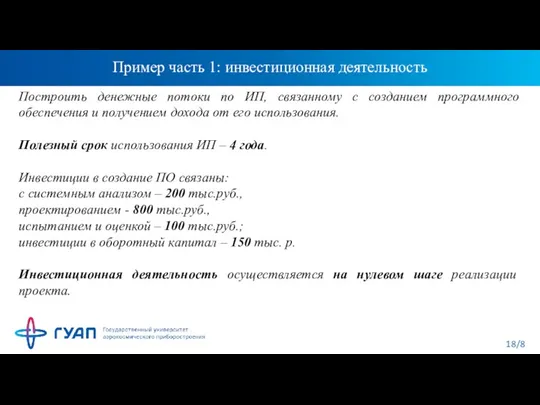

- 18. Пример часть 1: инвестиционная деятельность Построить денежные потоки по ИП, связанному с созданием программного обеспечения и

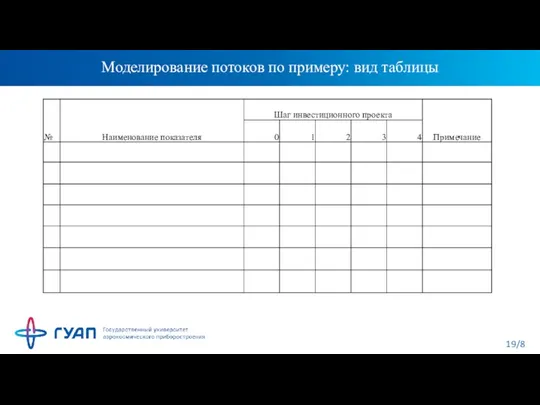

- 19. Моделирование потоков по примеру: вид таблицы

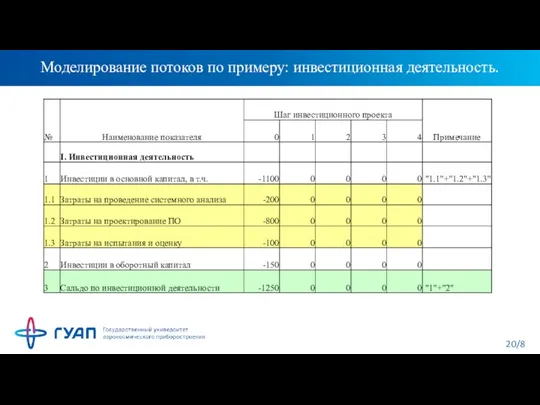

- 20. Моделирование потоков по примеру: инвестиционная деятельность.

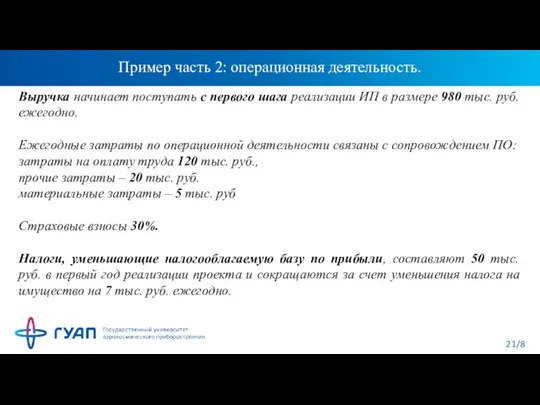

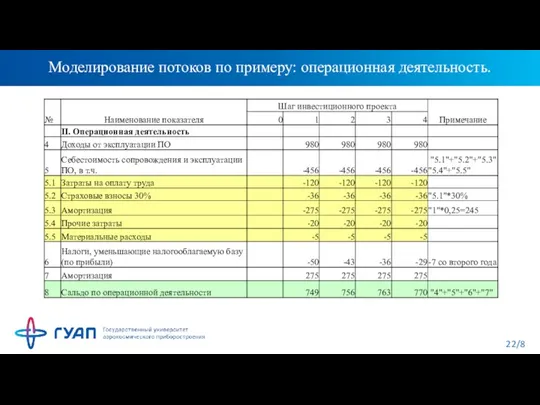

- 21. Пример часть 2: операционная деятельность. Выручка начинает поступать с первого шага реализации ИП в размере 980

- 22. Моделирование потоков по примеру: операционная деятельность.

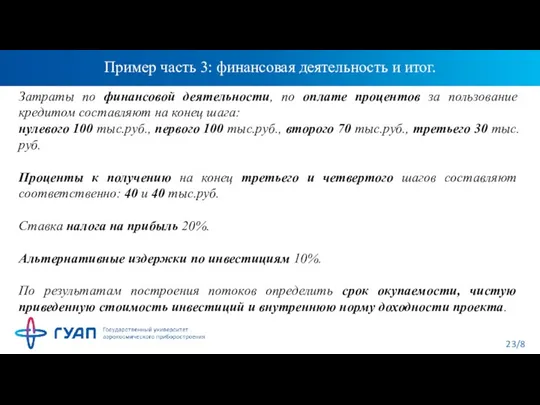

- 23. Пример часть 3: финансовая деятельность и итог. Затраты по финансовой деятельности, по оплате процентов за пользование

- 24. Моделирование потоков по примеру: финансовая деятельность и итоги ИП

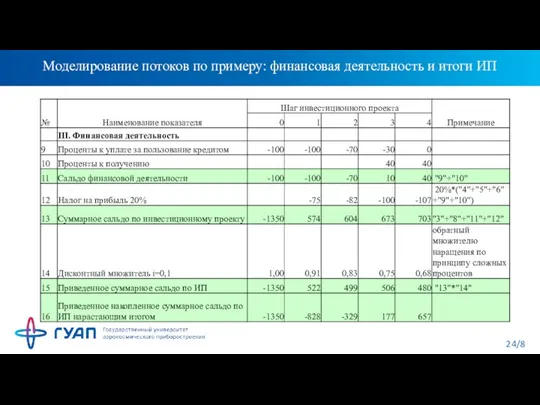

- 25. Графическое изображение денежных потоков по проекту

- 26. Моделирование потоков по примеру: пояснения. Инвестиции в основной и оборотный капитал разделяются для корректного расчета амортизации.

- 27. Моделирование потоков по примеру: пояснения. 6. В данной части примера финансовая деятельность приведена частично, более полно

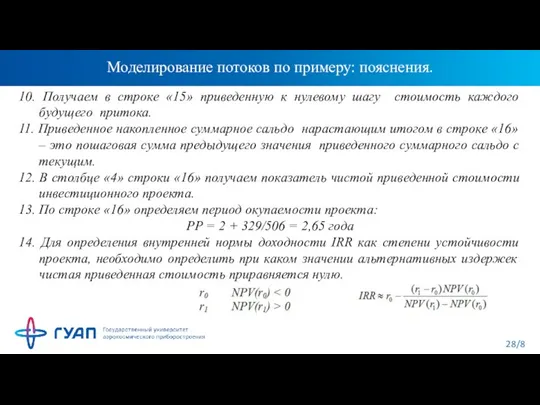

- 28. Моделирование потоков по примеру: пояснения. 10. Получаем в строке «15» приведенную к нулевому шагу стоимость каждого

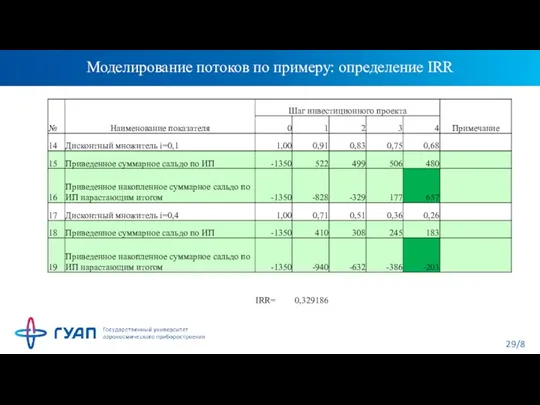

- 29. Моделирование потоков по примеру: определение IRR

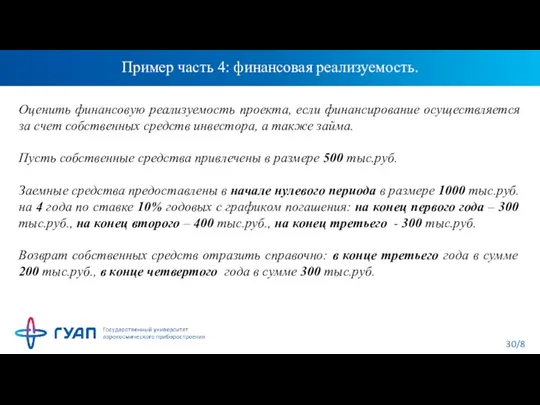

- 30. Пример часть 4: финансовая реализуемость. Оценить финансовую реализуемость проекта, если финансирование осуществляется за счет собственных средств

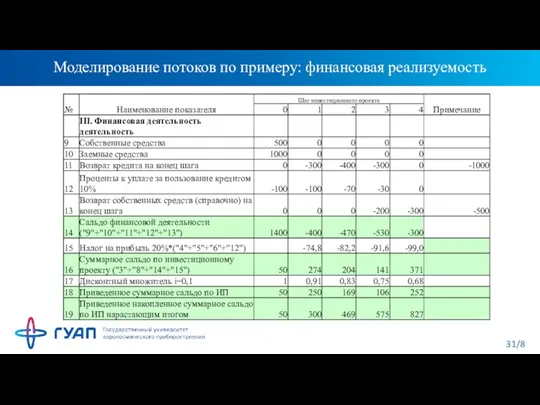

- 31. Моделирование потоков по примеру: финансовая реализуемость

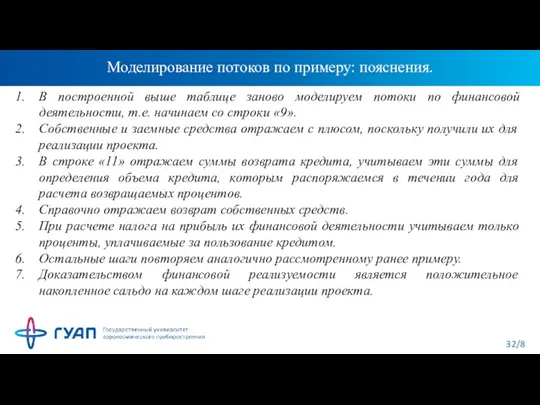

- 32. Моделирование потоков по примеру: пояснения. В построенной выше таблице заново моделируем потоки по финансовой деятельности, т.е.

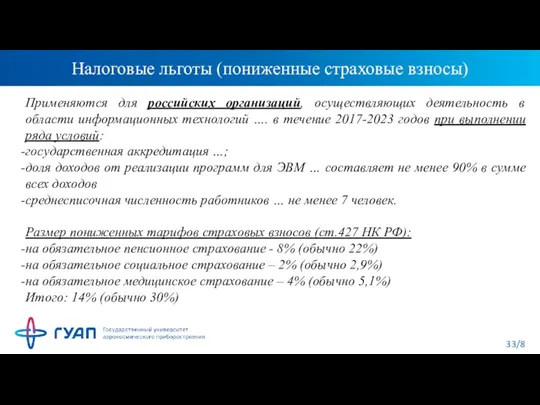

- 33. Налоговые льготы (пониженные страховые взносы) Применяются для российских организаций, осуществляющих деятельность в области информационных технологий ….

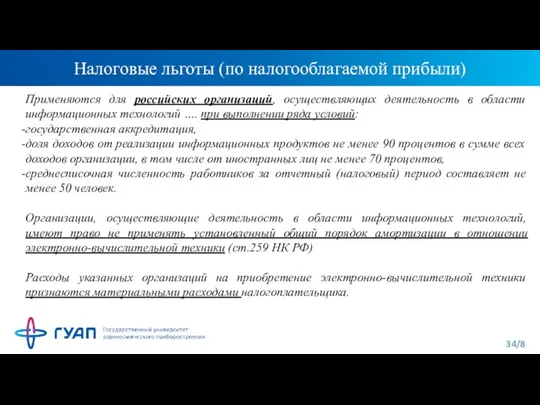

- 34. Налоговые льготы (по налогооблагаемой прибыли) Применяются для российских организаций, осуществляющих деятельность в области информационных технологий ….

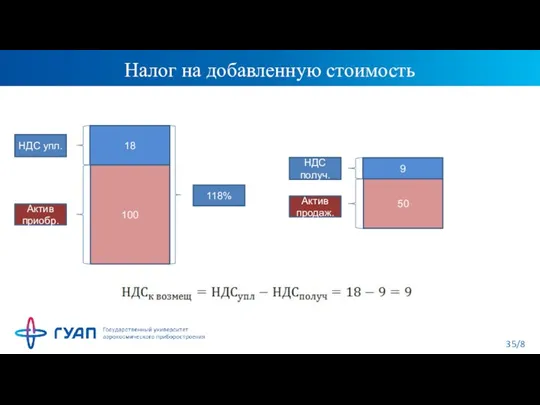

- 35. Налог на добавленную стоимость 18 100 Актив приобр. 118% НДС упл. 50 9 НДС получ. Актив

- 37. Скачать презентацию

Отдел мхи

Отдел мхи Курица. Кулинарные рецепты

Курица. Кулинарные рецепты Рекомендации по разработке и оформлению дополнительных общеобразовательных программ, город Ульяновск

Рекомендации по разработке и оформлению дополнительных общеобразовательных программ, город Ульяновск IFC Advisory Services Проект развития первичного рынка ипотеки в РоссииКонференция АК&М

IFC Advisory Services Проект развития первичного рынка ипотеки в РоссииКонференция АК&М Профессиограмма директора школы

Профессиограмма директора школы Строим город. ИЗО

Строим город. ИЗО Общая характеристика гражданского, семейного, трудового законодательства

Общая характеристика гражданского, семейного, трудового законодательства Искусство кукольного театра

Искусство кукольного театра Культура России первой половины XIX века

Культура России первой половины XIX века Solutions

Solutions L'arrivee des couleurs

L'arrivee des couleurs Royal Britain

Royal Britain lightning

lightning  Мастер класс Мой первый кулинарный опыт. Салат Витаминный

Мастер класс Мой первый кулинарный опыт. Салат Витаминный ВВОДНАЯ ЛЕКЦИЯ ПО ТЕМЕ. Основы формирования жилищной сферы в Российской Федерации Преподаватели:

ВВОДНАЯ ЛЕКЦИЯ ПО ТЕМЕ. Основы формирования жилищной сферы в Российской Федерации Преподаватели: Организация производственного процесса в холодном цехе

Организация производственного процесса в холодном цехе Схема установки и принцип работы встроенного таймера электричества

Схема установки и принцип работы встроенного таймера электричества Культура как объект культурологии. История понятия Культура

Культура как объект культурологии. История понятия Культура Виды искусств

Виды искусств Русский язык. Анализ текста (уровень C)

Русский язык. Анализ текста (уровень C) Презентация на тему Серная кислота

Презентация на тему Серная кислота Готическая архитектура. Миланский собор

Готическая архитектура. Миланский собор Coca-Cola

Coca-Cola Geotermalnaya_elektrostantsia (1)

Geotermalnaya_elektrostantsia (1) Образовательные технологии на уроках истории

Образовательные технологии на уроках истории Презентация на тему ШКАЛА ЭЛЕКТРОМАГНИТНЫХ ИЗЛУЧЕНИЙ

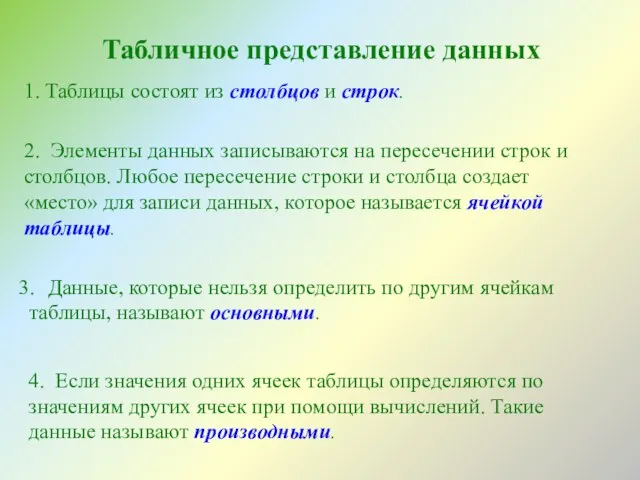

Презентация на тему ШКАЛА ЭЛЕКТРОМАГНИТНЫХ ИЗЛУЧЕНИЙ  Табличное представление данных

Табличное представление данных  Can you tell me the way to the zoo, please

Can you tell me the way to the zoo, please