Содержание

- 2. Основные условия гарантии в пользу ФНС Компания – Субъект МСП Сумма гарантии – не более 1

- 3. Что такое возмещенный налог НДС? Компания производитель (экспортер) Поставщики сырья Сумма с НДС 20% Импортер -

- 4. Как возместить налог НДС из бюджета? Получить подтверждение ФНС о суммы возмещения Подать декларацию в ФНС

- 5. Гарантия в пользу налогового органа – обеспечение обязательства экспортера вернуть сумму налога НДС (полную или частично),

- 6. Как вернуть налог НДС из бюджета с использованием банковской гарантии? Время получения Экспортером денежных средств -

- 8. Скачать презентацию

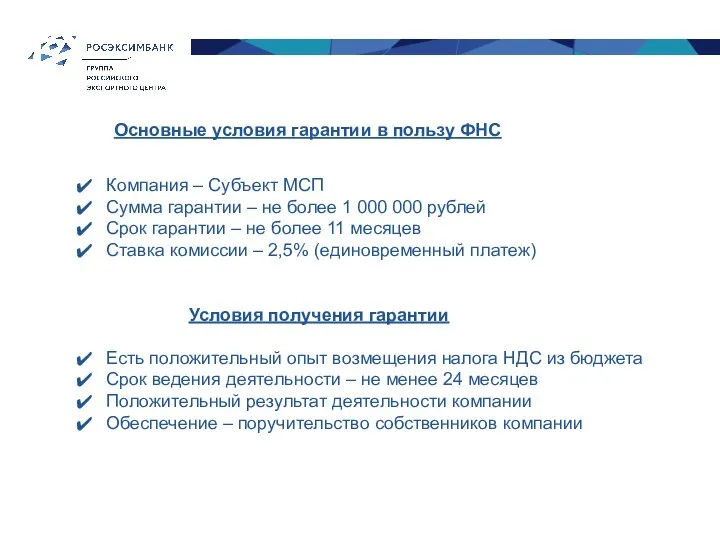

Слайд 2Основные условия гарантии в пользу ФНС

Компания – Субъект МСП

Сумма гарантии – не

Основные условия гарантии в пользу ФНС

Компания – Субъект МСП

Сумма гарантии – не

Срок гарантии – не более 11 месяцев

Ставка комиссии – 2,5% (единовременный платеж)

Условия получения гарантии

Есть положительный опыт возмещения налога НДС из бюджета

Срок ведения деятельности – не менее 24 месяцев

Положительный результат деятельности компании

Обеспечение – поручительство собственников компании

Слайд 3Что такое возмещенный налог НДС?

Компания производитель (экспортер)

Поставщики сырья

Сумма с НДС 20%

Импортер -

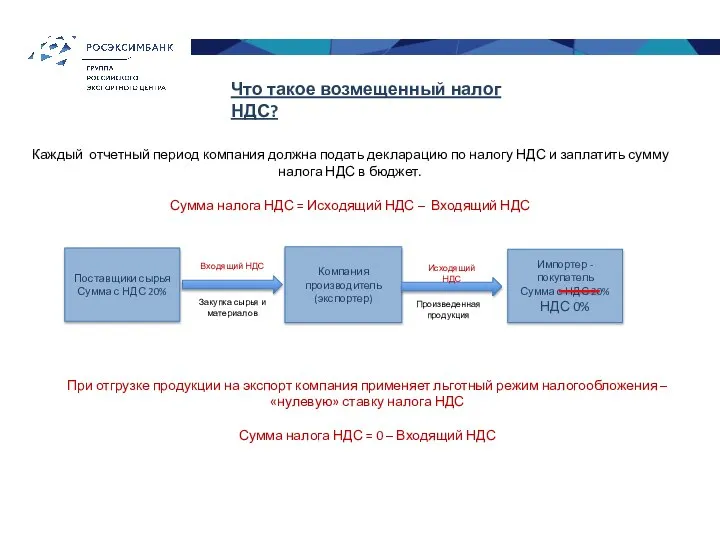

Что такое возмещенный налог НДС?

Компания производитель (экспортер)

Поставщики сырья

Сумма с НДС 20%

Импортер -

Сумма с НДС 20%

НДС 0%

Закупка сырья и материалов

Входящий НДС

Исходящий НДС

Произведенная продукция

При отгрузке продукции на экспорт компания применяет льготный режим налогообложения –

«нулевую» ставку налога НДС

Сумма налога НДС = 0 – Входящий НДС

Каждый отчетный период компания должна подать декларацию по налогу НДС и заплатить сумму налога НДС в бюджет.

Сумма налога НДС = Исходящий НДС – Входящий НДС

Слайд 4Как возместить налог НДС из бюджета?

Получить подтверждение ФНС о суммы

возмещения

Подать

Как возместить налог НДС из бюджета?

Получить подтверждение ФНС о суммы

возмещения

Подать

Получить суммы налога НДС

из бюджета

Пройти камеральную

проверка

(6-9 месяцев)

Время получения Экспортером денежных средств - до 9 месяцев

Подача декларации

25 число месяца, следующего за отчетным

Камеральная проверка

Решение ФНС

6-9 месяцев

Получение суммы налога на р/с экспортера

14 рабочих дней

Слайд 5Гарантия в пользу налогового органа

– обеспечение обязательства экспортера вернуть сумму налога

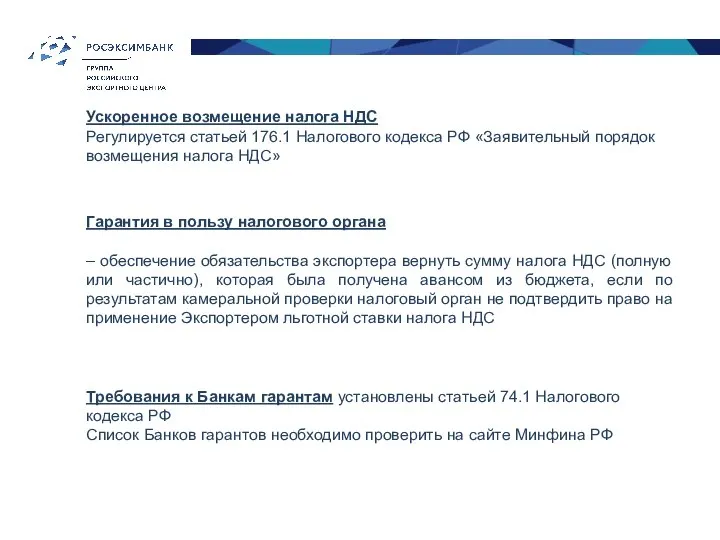

Гарантия в пользу налогового органа

– обеспечение обязательства экспортера вернуть сумму налога

Ускоренное возмещение налога НДС

Регулируется статьей 176.1 Налогового кодекса РФ «Заявительный порядок возмещения налога НДС»

Требования к Банкам гарантам установлены статьей 74.1 Налогового кодекса РФ

Список Банков гарантов необходимо проверить на сайте Минфина РФ

Слайд 6Как вернуть налог НДС из бюджета с использованием банковской гарантии?

Время получения Экспортером

Как вернуть налог НДС из бюджета с использованием банковской гарантии?

Время получения Экспортером

Пройти камеральную

проверку

3-6 месяцев

Получить подтверждение ФНС суммы

возмещения НДС

Подать декларацию в ФНС вместе с гарантией (до 25 числа после отчетного периода)

Возврат суммы

НДС

в бюджет

Требование по гарантии

Получить банковскую гарантию на сумму налога НДС к возмещению

Получить сумму налога НДС

из бюджета

Если ФНС не подтвердила сумму налога (полностью или частично)

Получение гарантии

Подача декларации

25 число месяца, следующего за отчетным

Подтверждение от ФНС о принятии документов

5 рабочих дней

Получение сумму налога на р/с экспортера

7 рабочих дней

Камеральная проверка

Решение ФНС

3-6 месяцев

Фьючерсные контракты на золото – расчет или поставка?

Фьючерсные контракты на золото – расчет или поставка? Майкл Джексон (1958 – 2009)

Майкл Джексон (1958 – 2009) Единый государственный экзамен по английскому языку

Единый государственный экзамен по английскому языку А. С. Пушкин «Моцарт и Сальери»

А. С. Пушкин «Моцарт и Сальери» Искусство спора

Искусство спора Забавные эти животные

Забавные эти животные образец презентации ИАР

образец презентации ИАР Тема 3:Подготовка, организация ипроведение туристских спортивных походов

Тема 3:Подготовка, организация ипроведение туристских спортивных походов Прототипирование и создание двух осевого плоттера, как альтернатива промышленного образца

Прототипирование и создание двух осевого плоттера, как альтернатива промышленного образца Я – неудачник

Я – неудачник Интерактивный плакат по теме «База данных»

Интерактивный плакат по теме «База данных» Усинский тракт

Усинский тракт Угадай песню по трем словам

Угадай песню по трем словам Формула успеха при подготовке и сдаче ГИА И ЕГЭ. Психологическое занятие с элементами тренинга

Формула успеха при подготовке и сдаче ГИА И ЕГЭ. Психологическое занятие с элементами тренинга Loisirs. Le lexique

Loisirs. Le lexique Какая политика нужна для повышения конкурентоспособности российского бизнеса?

Какая политика нужна для повышения конкурентоспособности российского бизнеса? Задания по орфографии и синтаксису

Задания по орфографии и синтаксису Развитие и практическое совершенствование силовых возможностей обучающихся старших классов на уроках ОФП

Развитие и практическое совершенствование силовых возможностей обучающихся старших классов на уроках ОФП Презентация на тему Интересные факты о Бразилии

Презентация на тему Интересные факты о Бразилии Конфликтные ситуации учитель - родитель

Конфликтные ситуации учитель - родитель Мировая транспортная система

Мировая транспортная система Разработка маршрута обработки детали (МОД)

Разработка маршрута обработки детали (МОД) Византийский орнамент

Византийский орнамент First Come First Served

First Come First Served Евразия животные и растения

Евразия животные и растения Выяснение условия равновесия рычага

Выяснение условия равновесия рычага Тиристорное зарядное устройство

Тиристорное зарядное устройство Презентация на тему Искусство

Презентация на тему Искусство