Содержание

- 2. Приобретение существующего предприятия Строительство нового предприятия (green field) Контрактное производство Сотрудничество в R&D сфере Базовые подходы

- 3. ПРИОБРЕТЕНИЕ СУЩЕСТВУЮЩЕГО ПРЕДПРИЯТИЯ

- 4. Приобретение существующего предприятия Возможности и угрозы

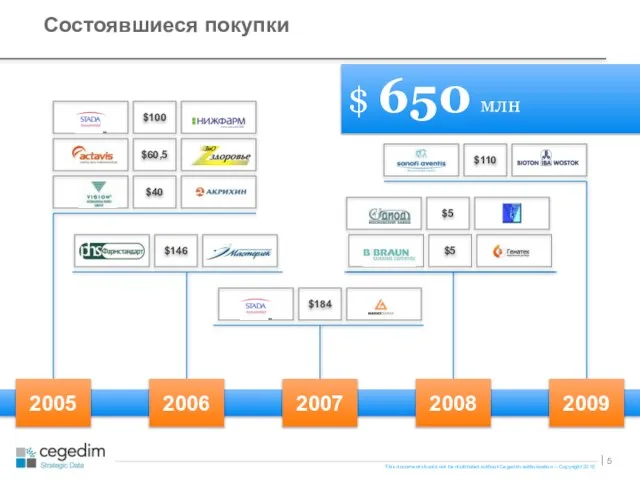

- 5. Состоявшиеся покупки 2007 $100 $60,5 $40 2005 $146 2006 $184 $5 $5 2008 2009 $110 $

- 6. Государственные активы Фармацевтические фабрики Приоритетное направление деятельности компании «Микроген» - производство вакцин против опасных инфекционных заболеваний,

- 7. Фармацевтические фабрики – невидимые рынку активы Биок (Курская биофабрика), ГП Вологодская фармацевтическая фабрика, ГП Кемеровская фармацевтическая

- 8. Частные активы, построенные до 1991года Фарм-центр ООО "Торговый дом "Фарм-Центр" создан на базе холдинга "Фарм-Центр", в

- 9. Частные активы, построенные после 1991года Входит в ГК «Протек» Завод Петровакса был построен в сотрудничестве с

- 10. Лидеры рынка Структура уставного капитала: Огмент Инвестментс Лимитед 54,3%, LSE – 27,6%, РТС, ММВБ – 18,1%

- 11. СТРОИТЕЛЬСТВО НОВОГО ПРЕДПРИЯТИЯ (GREEN FIELD)

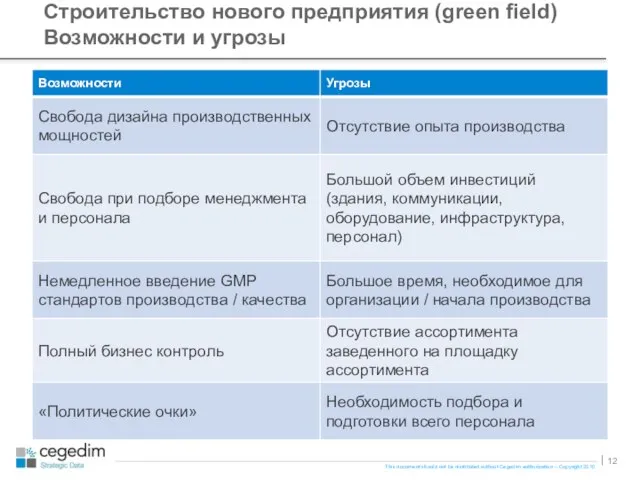

- 12. Строительство нового предприятия (green field) Возможности и угрозы

- 13. Кластеризация 2010-2011

- 14. Кластеризация 2010-2011

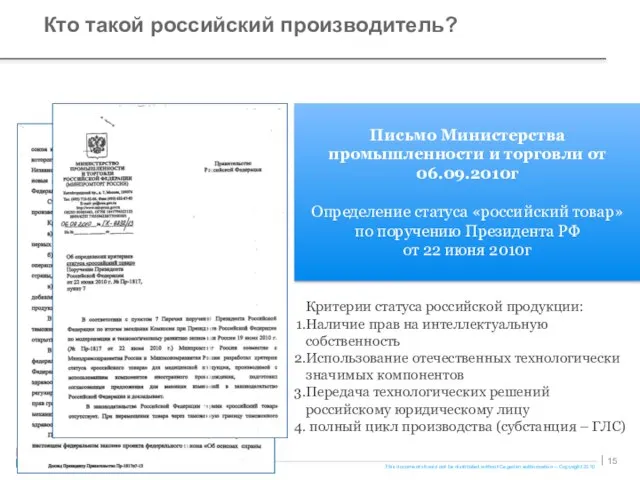

- 15. Кто такой российский производитель? Письмо Министерства промышленности и торговли от 06.09.2010г Определение статуса «российский товар» по

- 16. Где купить отечественную продукцию? Присутствие различных ТМ одной МНН группы в аптеках Москвы, %, октябрь 2010г

- 17. Что такое российская продукция? 75% 25% 65% 35% В стоимостном выражении В натуральномвыражении Структура рынка по

- 18. Президент изложил суть проблемы Наша промышленность в основном продолжает выпускать устаревшую однотипную номенклатуру, дженерики из закупаемых

- 19. От кого ждут ближайших заявлений? Был неудачный опыт организации собственного производства в ранее 90-е Подписано соглашение

- 20. Вероятность поведения иностранных фармацевтических компаний Контрактное производство Приобретение российских заводов Строительство предприятий под ключ Мульти- национальные

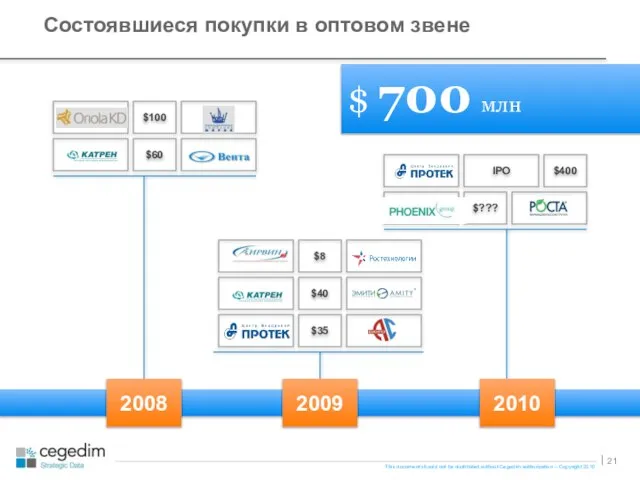

- 21. Состоявшиеся покупки в оптовом звене 2009 $100 $60 2008 $35 2010 $??? $ 700 млн $40

- 22. В отрасль войдут крупные портфельные инвесторы. В частности, Сбербанк и ВТБ уже заявили о своем намерении.

- 23. Состоявшиеся покупки в розничном звене 2009 $163 3 аптечные сети 26 аптечных сетей $10 2008 $40

- 24. Отрасль вступит во вторую волну увеличения концентрации Приход на российский рынок западных ретейл операторов Снижение маржинальности

- 26. Скачать презентацию

Проект: «Чистую воду в каждый дом»

Проект: «Чистую воду в каждый дом» Шаблон курсовой работы

Шаблон курсовой работы Испарение. Насыщенный и ненасыщенный пар

Испарение. Насыщенный и ненасыщенный пар Программа развития теория и технологии ПерцоваН.И., ст.преподаватель кафедры менеджмента образования и психологии КЗ «З

Программа развития теория и технологии ПерцоваН.И., ст.преподаватель кафедры менеджмента образования и психологии КЗ «З Информационная служба по трудоустройству. ООО Персонал

Информационная служба по трудоустройству. ООО Персонал Кольская СКОШИ

Кольская СКОШИ ВОДНЫЕ ЖИВОТНЫЕ

ВОДНЫЕ ЖИВОТНЫЕ Аленичев А.С. Пчеленок П.А. студенты 4го курса СПбГАСУ

Аленичев А.С. Пчеленок П.А. студенты 4го курса СПбГАСУ Отверждение ЖРО (сушка, кальцинация, спекание и остекловывание)

Отверждение ЖРО (сушка, кальцинация, спекание и остекловывание) Методы профилактики девиантного поведения

Методы профилактики девиантного поведения «Медной горы Хозяйка» Сказ П.П. Бажова

«Медной горы Хозяйка» Сказ П.П. Бажова Шустовская Алиса - я в спорте

Шустовская Алиса - я в спорте Нарушение экологического равновесия

Нарушение экологического равновесия Полевые сорняки

Полевые сорняки Гражданские дела (первая инстанция) Урок 1.11. Регистрация решения по кассационной жалобе

Гражданские дела (первая инстанция) Урок 1.11. Регистрация решения по кассационной жалобе Презентация на тему Александр Александрович Блок

Презентация на тему Александр Александрович Блок Последствия фейковой (ложной) информации

Последствия фейковой (ложной) информации Расчет выбора транспортного средства. (лекция 13)

Расчет выбора транспортного средства. (лекция 13) Основные принципы анализа рисков систем управления качества

Основные принципы анализа рисков систем управления качества Пищеварительная система человека

Пищеварительная система человека Автору - авторство Авторский профиль и идентификация автора в системе SCIENCE INDEX

Автору - авторство Авторский профиль и идентификация автора в системе SCIENCE INDEX Лого заголовок

Лого заголовок Эволюция человека

Эволюция человека Экстремизм

Экстремизм Выставка рисунков посвящённая 155 -летию русского живописца К.А. Коровина

Выставка рисунков посвящённая 155 -летию русского живописца К.А. Коровина Чешская Республика(Чехия) © Mgr. Vera Vecerkova

Чешская Республика(Чехия) © Mgr. Vera Vecerkova ЛИДЕРСТВО КАК ПРЕДМЕТ СОЦИАЛЬНО-ФИЛОСОФСКОГО АНАЛИЗА

ЛИДЕРСТВО КАК ПРЕДМЕТ СОЦИАЛЬНО-ФИЛОСОФСКОГО АНАЛИЗА Россия в современном мире

Россия в современном мире