Содержание

- 2. География присутствия UFS География присутствия UFS

- 3. Рынок долгового капитала

- 5. Возможности использования инструментов национального рынка ценных бумаг: Возможности выхода на международный рынок ценных бумаг: Эдвайзинг. Варианты

- 6. Схема эдвайзинга представляет собой передачу имеющихся бумаг компании (выкупленных по оферте) в управление UFS IC с

- 7. ОТКРЫТИЕ ЛИМИТОВ РЕПО ПО КОРОТКИМ СРОКАМ (6 МЕСЯЦЕВ) ПОЛУЧЕНИЕ ВРЕМЕННО СВОБОДНОЙ ДЕНЕЖНОЙ ЛИКВИДНОСТИ ВЫКУПЛЕННАЯ ПО ОФЕРТЕ

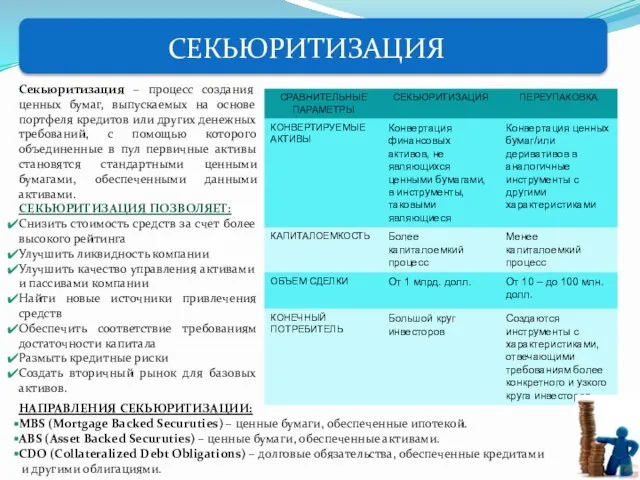

- 8. Секьюритизация – процесс создания ценных бумаг, выпускаемых на основе портфеля кредитов или других денежных требований, с

- 9. SPV ПЕРЕВОД АКТИВОВ НА СОЗДАННОЕ SPV Передача предназначена для того, чтобы отделить дебиторскую задолженность от рисков,

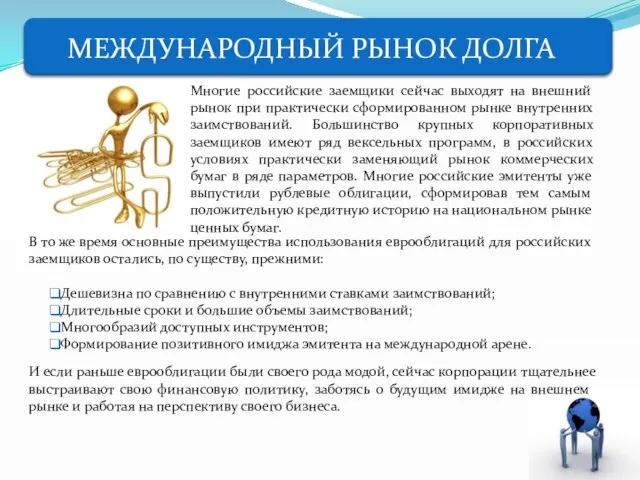

- 10. В то же время основные преимущества использования еврооблигаций для российских заемщиков остались, по существу, прежними: Дешевизна

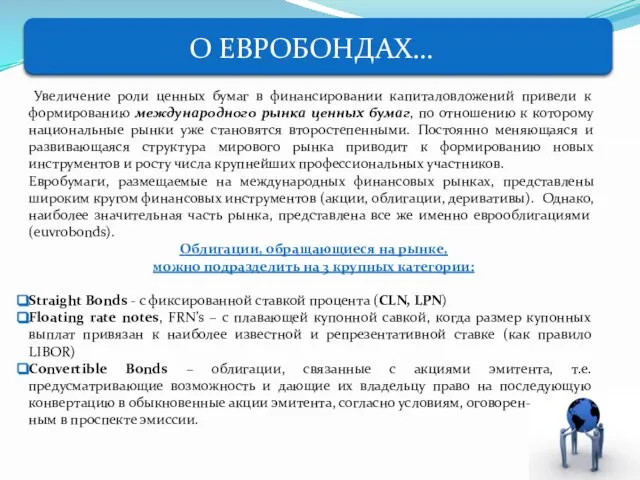

- 11. Увеличение роли ценных бумаг в финансировании капиталовложений привели к формированию международного рынка ценных бумаг, по отношению

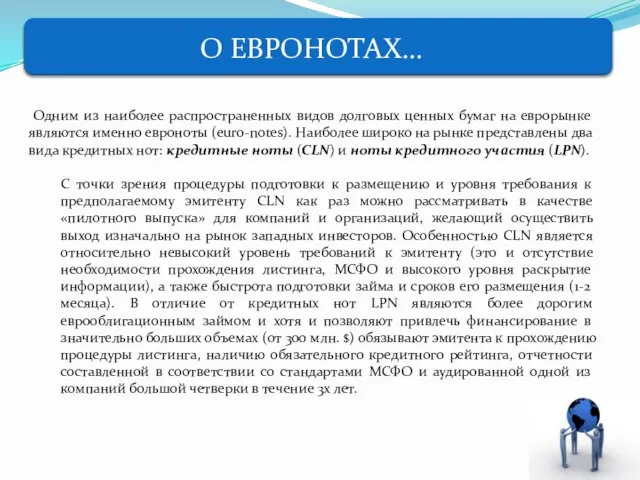

- 12. Одним из наиболее распространенных видов долговых ценных бумаг на еврорынке являются именно евроноты (euro-notes). Наиболее широко

- 13. Кредитные ноты (credit-linked notes) – это долговые ценные бумаги, выпускаемые Эмитентом (SPV или инвестиционным банком с

- 14. Ноты кредитного участия (Loan Participation Notes) – долговая ценная бумага, одна из возможных структур выпуска еврооблигаций,

- 15. Реализация евроклиринга также предполагает возможность последующего перевода временно свободной денежной ликвидности на специальный брокерский счет компании,

- 17. Департамент торговли и продаж Тел. +7 (495) 737 93 03 Департамент корпоративного финансирования Тел. +7 (495)

- 19. Скачать презентацию

Слайд 3Рынок долгового капитала

Рынок долгового капитала

Слайд 5Возможности использования инструментов

национального рынка ценных бумаг:

Возможности выхода на

международный рынок ценных

Возможности использования инструментов

национального рынка ценных бумаг:

Возможности выхода на

международный рынок ценных

Эдвайзинг. Варианты размещения собственного рублевого облигационного займа, выкупленного эмитентом по оферте и находящемся на счете.

Секьюритизация непрофильных банковских активов.

Евроноты – популярные продукты рынка евробумаг.

Евроклиринг как способ конвертации текущего рублевого выпуска.

Слайд 6 Схема эдвайзинга представляет собой передачу имеющихся бумаг компании (выкупленных по оферте)

Схема эдвайзинга представляет собой передачу имеющихся бумаг компании (выкупленных по оферте)

Тем самым реализуется процедура cash-flow management, позволяющая нашему Клиенту не только ежедневно отслеживать сформированный управляющим портфель ценных бумаг аналогичной ликвидности, но и принимать ключевые стратегические решения и участвовать в формировании данного портфеля.

РАСХОДЫ, СВЯЗАННЫЕ С РЕАЛИЗАЦИЕЙ СДЕЛКИ ПО СХЕМЕ ЭДВАЙЗИНГА:

Вознаграждение за успех: устанавливается в размере 1% от прибыли, полученной от проведения сделки с бумагами, при условии что ставка реализации будет установлена свыше 10%.

Оплата услуг «Cash-flow management»: состоит из success fee и management fee и зависит от условий формируемого портфеля и объемов сделок.

Расходы связанные выплатами биржевых комиссий (0,01%).

Займ, выкупленный по оферте

*счет Банка

Слайд 7ОТКРЫТИЕ ЛИМИТОВ РЕПО

ПО КОРОТКИМ СРОКАМ

(6 МЕСЯЦЕВ)

ПОЛУЧЕНИЕ ВРЕМЕННО

СВОБОДНОЙ ДЕНЕЖНОЙ

ЛИКВИДНОСТИ

ВЫКУПЛЕННАЯ

ОТКРЫТИЕ ЛИМИТОВ РЕПО

ПО КОРОТКИМ СРОКАМ

(6 МЕСЯЦЕВ)

ПОЛУЧЕНИЕ ВРЕМЕННО

СВОБОДНОЙ ДЕНЕЖНОЙ

ЛИКВИДНОСТИ

ВЫКУПЛЕННАЯ

ФОРМИРОВАНИЕ ПОРТФЕЛЯ ЦЕННЫХ БУМАГ С ЛИКВИДНОСТЬЮ СООТВЕТСТВУЮЩЕЙ РЕПО

(6 МЕСЯЦЕВ)

UFS

ЗАКЛЮЧЕНИЕ ДОГОВОРА ДУ И ПЕРЕВОД БУМАГ

НА СЧЕТ В UFS

ПЕРЕДАЧА ОБЛИГАЦИЙ

В РЕПО

*СЧЕТ БАНКА

ПЕРЕЧИСЛЕНИЕ ДОХОДА ОТ ОПЕРАЦИЙ

Слайд 8Секьюритизация – процесс создания ценных бумаг, выпускаемых на основе портфеля кредитов или

Секьюритизация – процесс создания ценных бумаг, выпускаемых на основе портфеля кредитов или

СЕКЬЮРИТИЗАЦИЯ ПОЗВОЛЯЕТ:

Снизить стоимость средств за счет более высокого рейтинга

Улучшить ликвидность компании

Улучшить качество управления активами и пассивами компании

Найти новые источники привлечения средств

Обеспечить соответствие требованиям достаточности капитала

Размыть кредитные риски

Создать вторичный рынок для базовых активов.

НАПРАВЛЕНИЯ СЕКЬЮРИТИЗАЦИИ:

MBS (Mortgage Backed Securuties) – ценные бумаги, обеспеченные ипотекой.

ABS (Asset Backed Securuties) – ценные бумаги, обеспеченные активами.

CDO (Collateralized Debt Obligations) – долговые обязательства, обеспеченные кредитами

и другими облигациями.

Слайд 9SPV

ПЕРЕВОД АКТИВОВ НА СОЗДАННОЕ SPV

Передача предназначена для того, чтобы отделить дебиторскую задолженность

SPV

ПЕРЕВОД АКТИВОВ НА СОЗДАННОЕ SPV

Передача предназначена для того, чтобы отделить дебиторскую задолженность

UFS

ПОД ПОЛУЧЕННЫЕ

АКТИВЫ ФИРМА ВЫПУСКАЕТ

ЦЕННЫЕ БУМАГИ

ОРГАНИЗАЦИЯ ВЫПУСКА ОБЛИГАЦИОННОГО ЗАЙМА; СОЗДАНИЕ ПУЛА ИНВЕСТОРОВ

РЫНОК ДОЛГОВОГО КАПИТАЛА

ИНВЕСТОРЫ:

Чаще всего это векселя или облигации.

Секьюритизация, превращая обычные обязательства должника к кредитору в имущество, дает этим обязательствам повышенную оборотоспособность, помещает их в готовую инфраструктуру фондового рынка, и в конечном итоге делает финансовые отношения в экономике более мобильными, а саму экономику - более гибкой и эффективной.

ДЕНЕЖНЫЕ

СРЕДСТВА

ДЕНЕЖНЫЕ

СРЕДСТВА

ПЕРЕДАЧА ДЕНЕЖНЫХ

СРЕДСТВ ОТ РАЗМЕЩЕНИЯ

БАНКУ

Слайд 10В то же время основные преимущества использования еврооблигаций для российских заемщиков остались,

В то же время основные преимущества использования еврооблигаций для российских заемщиков остались,

Дешевизна по сравнению с внутренними ставками заимствований;

Длительные сроки и большие объемы заимствований;

Многообразий доступных инструментов;

Формирование позитивного имиджа эмитента на международной арене.

И если раньше еврооблигации были своего рода модой, сейчас корпорации тщательнее выстраивают свою финансовую политику, заботясь о будущим имидже на внешнем рынке и работая на перспективу своего бизнеса.

Многие российские заемщики сейчас выходят на внешний рынок при практически сформированном рынке внутренних заимствований. Большинство крупных корпоративных заемщиков имеют ряд вексельных программ, в российских условиях практически заменяющий рынок коммерческих бумаг в ряде параметров. Многие российские эмитенты уже выпустили рублевые облигации, сформировав тем самым положительную кредитную историю на национальном рынке ценных бумаг.

Слайд 11 Увеличение роли ценных бумаг в финансировании капиталовложений привели к формированию международного

Увеличение роли ценных бумаг в финансировании капиталовложений привели к формированию международного

Евробумаги, размещаемые на международных финансовых рынках, представлены широким кругом финансовых инструментов (акции, облигации, деривативы). Однако, наиболее значительная часть рынка, представлена все же именно еврооблигациями (euvrobonds).

Облигации, обращающиеся на рынке,

можно подразделить на 3 крупных категории:

Straight Bonds - с фиксированной ставкой процента (CLN, LPN)

Floating rate notes, FRN’s – с плавающей купонной савкой, когда размер купонных выплат привязан к наиболее известной и репрезентативной ставке (как правило LIBOR)

Convertible Bonds – облигации, связанные с акциями эмитента, т.е. предусматривающие возможность и дающие их владельцу право на последующую конвертацию в обыкновенные акции эмитента, согласно условиям, оговорен-

ным в проспекте эмиссии.

Слайд 12 Одним из наиболее распространенных видов долговых ценных бумаг на еврорынке являются

Одним из наиболее распространенных видов долговых ценных бумаг на еврорынке являются

С точки зрения процедуры подготовки к размещению и уровня требования к предполагаемому эмитенту CLN как раз можно рассматривать в качестве «пилотного выпуска» для компаний и организаций, желающий осуществить выход изначально на рынок западных инвесторов. Особенностью CLN является относительно невысокий уровень требований к эмитенту (это и отсутствие необходимости прохождения листинга, МСФО и высокого уровня раскрытие информации), а также быстрота подготовки займа и сроков его размещения (1-2 месяца). В отличие от кредитных нот LPN являются более дорогим еврооблигационным займом и хотя и позволяют привлечь финансирование в значительно больших объемах (от 300 млн. $) обязывают эмитента к прохождению процедуры листинга, наличию обязательного кредитного рейтинга, отчетности составленной в соответствии со стандартами МСФО и аудированной одной из компаний большой четверки в течение 3х лет.

Слайд 13 Кредитные ноты (credit-linked notes) – это долговые ценные бумаги, выпускаемые Эмитентом

Кредитные ноты (credit-linked notes) – это долговые ценные бумаги, выпускаемые Эмитентом

Ноты выпускаются по английскому праву (CLN с точки зрения российского законодательства являются иностранными ценными бумагами).

Слайд 14 Ноты кредитного участия (Loan Participation Notes) – долговая ценная бумага, одна

Ноты кредитного участия (Loan Participation Notes) – долговая ценная бумага, одна

Ноты выпускаются по английскому праву (LPN с точки зрения российского законодательства являются иностранными ценными бумагами).

Как только Организатор набрал спрос инвесторов на ноты, он собирает с инвесторов деньги и через Кредитора выдает их в качестве кредита Заемщику.

Слайд 15 Реализация евроклиринга также предполагает возможность последующего перевода временно свободной денежной ликвидности

Реализация евроклиринга также предполагает возможность последующего перевода временно свободной денежной ликвидности

Это позволит компании не только выгодно разместить временно свободные средства, но и регулярно отслеживать их движение , определяя ключевые стратегические решения по формируемому портфелю в управлении.

Предлагаем Вашему вниманию рассмотрение схемы размещения на долговом рынке имеющихся ценных бумаг по рублевому облигационному выпуску, дающие компании возможность:

вывода компании на мировой рынок;

позиционирования компании в новом кругу иностранных инвесторов;

формирования международного инвестиционного бренда;

привлечения западных инвесторов и создание международной публичной кредитной истории ;

Наличие собственной программы SPV (North Star B.V.) позволяют UFS значительно снижать инфраструктурные издержки клиентов при размещении долговых инструментов на международных рынках капитала, а также четко следовать утвержденному плану-графику подготовки размещения.

Слайд 17Департамент торговли и продаж

Тел. +7 (495) 737 93 03

Департамент корпоративного финансирования

Тел.

Департамент торговли и продаж

Тел. +7 (495) 737 93 03

Департамент корпоративного финансирования

Тел.

Департамент по работе

с эмитентами

Тел. +7 (495) 737 93 35

Департамент

аналитического управления

Тел. +7 (495) 737 93 44

Департамент рекламы и маркетинга

Тел. +7 (495) 737 93 59

Программирование

Программирование  Новогодняя маска

Новогодняя маска Автосервис. Описание продукта

Автосервис. Описание продукта 20171011_madagaskar_-

20171011_madagaskar_- Мультимедийная творческая студия «Стейджинг»

Мультимедийная творческая студия «Стейджинг» Органы цветковых растений

Органы цветковых растений Президент РФ в системе государственного управления

Президент РФ в системе государственного управления Мобильное телевидение в России и Беларуси прогнозы, мнения, опыт

Мобильное телевидение в России и Беларуси прогнозы, мнения, опыт Чернобыль… Черная быль…

Чернобыль… Черная быль… Физические законы,важные дляанестезиологаК.М. Лебединский, СПб МАПО

Физические законы,важные дляанестезиологаК.М. Лебединский, СПб МАПО Храмовое зодчество Византии

Храмовое зодчество Византии Н. М. Карамзин и Симбирск

Н. М. Карамзин и Симбирск Методические особенности развития физических качеств у хоккейного вратаря

Методические особенности развития физических качеств у хоккейного вратаря Презентация на тему возникновение искусства и религиозных верований 5 класс

Презентация на тему возникновение искусства и религиозных верований 5 класс Физика в живой природе

Физика в живой природе Биосфера: структура и функции

Биосфера: структура и функции Зарисовки предметов быта, имеющих призматическую форму с натуры и по памяти

Зарисовки предметов быта, имеющих призматическую форму с натуры и по памяти Патриотизм

Патриотизм This presentation has been IRM protected by policy

This presentation has been IRM protected by policy Правки по сайту Андрею

Правки по сайту Андрею Изучение английского языка в начальных классах. Обучение через игру.

Изучение английского языка в начальных классах. Обучение через игру. Стили общения

Стили общения Авторы проекта:

Авторы проекта: Базы данных в отечестве – могила, и наш ДМ ее себе роет

Базы данных в отечестве – могила, и наш ДМ ее себе роет Hausratversicherung

Hausratversicherung Масленица праздник

Масленица праздник Долгушева Анастасия

Долгушева Анастасия Формы бухгалтерского учета. Тема №11

Формы бухгалтерского учета. Тема №11