Слайд 213.1.Поняття, мета, суть та завдання комплексного фінансового аналізу

Комплексний аналіз слугує базисом прийняття

об’єктивних рішень, спрямованих на успішне розв’язання усіх важливих завдань усього відтворювального процесу.

Слайд 3 Комплексний аналіз найчастіше проводять у такій послідовності:

дослідження мети, об’єкта, суб’єкта, встановлення завдань

та інформаційної бази;

побудова економічних моделей та розрахунок показників;

оцінювання вартості підприємства, його комерційної надійності.

Слайд 4 Така послідовність проведення аналізу слугує для:

встановлення цілей та завдань аналізу в

розрізі замовників і споживачів;

формування алгоритму моделі, яка б відповідала запитам суб’єкта діяльності;

оцінки результатів аналізу та розробки адекватних управлінських рішень.

Слайд 5 Чіткість формулювання, ефективність усієї моделі комплексного фінансового аналізу (КФА), достовірність результатів регулюється

метою організації та проведення аналізу. КФА базується на загальних основоутворюючих принципах аналізу господарської діяльності.

Слайд 6 Результати КФА слугують базою прийняття управ-лінських рішень, які стосуються позиціювання підприємства на

цільовому ринку.

Під позиціюванням підприємства розуміють визначення його фінансово-економічного потенціалу для потреб формування, підтримання або посилення його позиції на цільовому ринку.

Слайд 7 Насамперед це стосується його участі на таких ринках:

продукції;

інновацій;

матеріальних ресурсів;

трудових ресурсів;

цінних паперів,;

кредитних ресурсів;

корпоративного

контролю;

банкрутства;

інших ринках.

Слайд 8 Кінцевим результатом КФА є кількісна оцінка здатності суб’єкта дослідження забезпечити стабільність фінансово-господарської

діяльності, зростання ринкової вартості підприємства та забезпечення доходу його власникам в оглядовому періоді.

Слайд 9 В практиці проведення КФА об’єктом дослідження можуть бути:

а) господарські товариства, державні та

інші підприємства, що є відокремленими одиницями і мають статус юридичної особи;

б) відокремлені підприємства, що не мають статусу юридичної особи;

в) дочірні підприємства;

г) інтегроване корпоративні підприємства;

д) інвестиційний проект.

Слайд 10 Інтерес до встановлення об’єктивного рівня економічного потенціалу підприємства мають інсайдера (працівники, менеджери,

контролю-ючі власники) та аутсайдери – особи, що не мають безпосереднього відношення до діяльності підприємства.

Слайд 11 Для проведення КФА залучають власний персонал, а також консалтингові та аудиторські фірми,

рейтингові та інформаційні агентства. Різні категорії замовників проведення КФА потребують інформації, яка би дала можливість розв’язати ті завдання, що обумовлюються специфікою їх функціонування.

Слайд 12 Важлива роль у процесі проведення КФА належить інформації, збір та аналіз якої

повинен дотримуватись встановлених вимог і критеріїв.

Слайд 1313.2. Методичні засади проведення КФА

В основу проведення КФА слід покласти таку методику,

яка б забезпечувала в максимально обмежений період виконати завдання, що замовлені споживачами та давала б можливість однозначно оцінювати результати.

Слайд 14 Важливою методологічною особливістю організації КФА є застосування порівняльного аналізу на основі інформації,

що поміщена в фінансових звітах.

Слайд 15Найбільш часто для потреб проведення порівняльного аналізу використовують такі системи показників:

середньогалузеві значення;

нормативне

значення;

цільові значення фінансових показників;

ті, що пропонуються аналітиками;

ті, що були найбільш вагомі в період стабільної діяльності підприємства.

Слайд 16 Наступною вимогою організації КФА є формування та використання такої системи показників і

індикаторів, які би в сукупності відповідали вимогам оцінювання поточного стану об’єкта дослідження, формування стратегії його дальнішого розвитку.

Слайд 17 В нинішніх умовах у практиці фінансового аналізу поширеним способом оцінювання позиціонування підприємства

отримала система ранжирування. При цьому кожному значенню цільового показника відповідає певний визначений ранг. Підсумок усіх рангів є тим показником за допомогою якого одержують завершену характеристику фінансово-економічного стану.

Слайд 18 Теоретичні та методологічні засади, які застосовуються в процесі КФА використовують для потреб

побудови базової структури моделі дослідження.

Слайд 19 Проведення КФА передбачає поділ його на такі блоки:

постановка цільової функції (мети);

формування та

реалізація первинної обробки вхідної фінансової інформації;

формування та виконання алгоритму обробки фінансової інформації;

оцінювання результатів КФА;

формування сценаріїв розвитку фінансово-економічного потенціалу.

Слайд 2013.3. Часткові моделі проведення комплексного фінансового дослідження

Найбільш поширеними частковими моделями КФА є:

оцінка

вартості суб’єкта господарювання як цілісного майнового комплексу;

оцінка комерційної надійності підприємства та визначення ймовірності його банкрутства;

оцінка результативності фінансового менеджменту.

Слайд 21 Оцінка вартості суб’єкта господарювання як цілісного майнового комплексу спрямовується на визначення ринкового

потенціалу підприємства. Підсумком такого аналізу є встановлення ціни, яку готовий сплатити майбутній потенційний власник за отримання певного контролю за діяльністю підприємства.

Слайд 22 Використання часткової моделі оцінки вартості суб’єкта господарювання як цілісного майнового комплексу базується

на певних підходах та методах оцінки. Виокремлюють три підходи: дохідний, майновий та ринковий.

Слайд 23 Дохідний підхід містить два методи: метод дисконтування грошових потоків та метод капіталізації

доходів. Майновий підхід має три методи: відновної вартості, розрахунку чистих активів та ліквідаційної вартості.

Ринковий підхід містить дві різновидності оцінки:

метод зіставлення мультиплікаторів та метод порівняння трансакцій.

Слайд 24 Офіційним документом, який використовується нині для потреб оцінки вартості підприємства в Україні

є Постанова Кабміну України від 2 серпня 1999 року № 1406 “Методика оцінки державних корпоративних прав”, в основу якої покладається метод капіталізованої вартості.

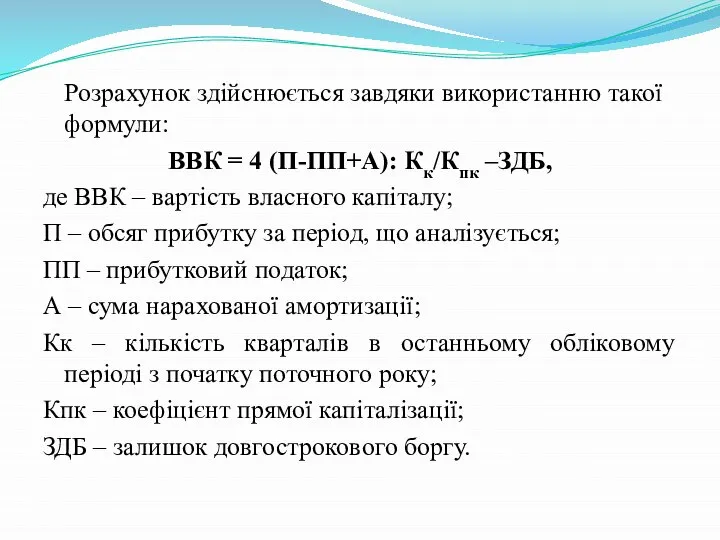

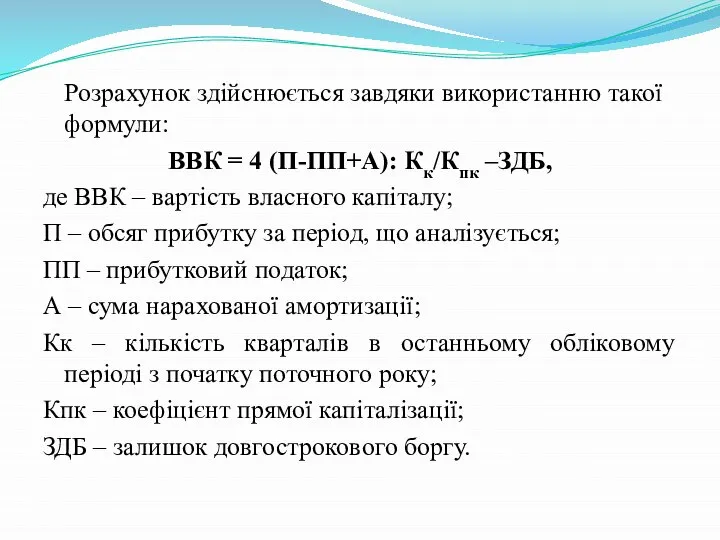

Слайд 25 Розрахунок здійснюється завдяки використанню такої формули:

ВВК = 4 (П-ПП+А): Кк/Кпк –ЗДБ,

де ВВК

– вартість власного капіталу;

П – обсяг прибутку за період, що аналізується;

ПП – прибутковий податок;

А – сума нарахованої амортизації;

Кк – кількість кварталів в останньому обліковому періоді з початку поточного року;

Кпк – коефіцієнт прямої капіталізації;

ЗДБ – залишок довгострокового боргу.

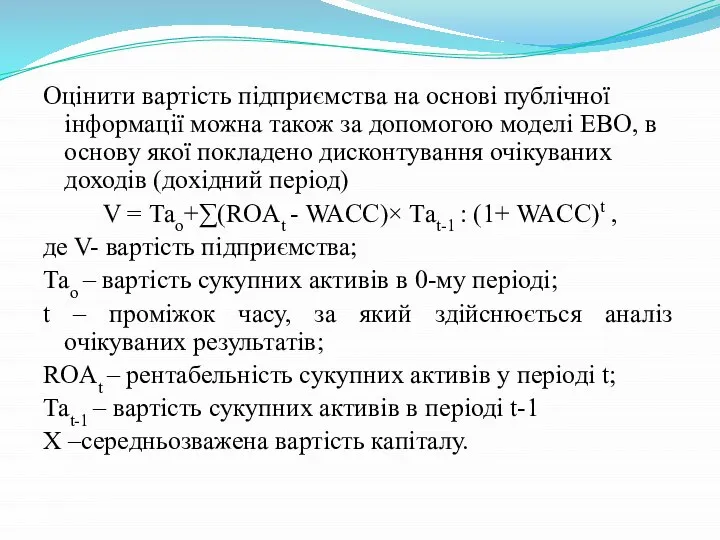

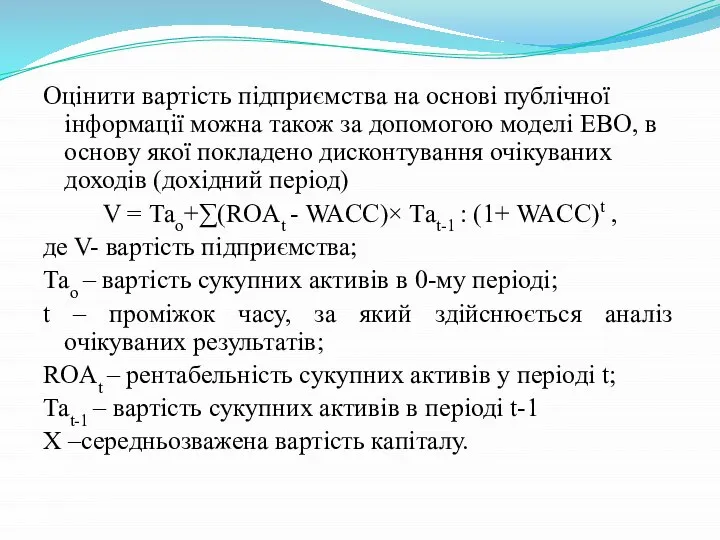

Слайд 26Оцінити вартість підприємства на основі публічної інформації можна також за допомогою моделі

ЕВО, в основу якої покладено дисконтування очікуваних доходів (дохідний період)

V = Тао+∑(ROAt - WACC)× Таt-1 : (1+ WACC)t ,

де V- вартість підприємства;

Тао – вартість сукупних активів в 0-му періоді;

t – проміжок часу, за який здійснюється аналіз очікуваних результатів;

ROAt – рентабельність сукупних активів у періоді t;

Таt-1 – вартість сукупних активів в періоді t-1

Х –середньозважена вартість капіталу.

Слайд 27 Оцінку ринкової вартості підприємства здійснюють також завдяки використанню моделі опціонного ціноутворення Блека

– Скоулза, в основу якої покладено очікувані грошові потоки від підприємства до акціонерів та кредиторів.

Слайд 28 Потенціал підприємства аналізується також за допомогою моделі індексу акціонерів для встановлення інвестиційної

привабливості підприємств – емітентів щодо доцільності включення їх цінних паперів до інвестиційного портфеля. Зазначена модель поділяється на чотири блоки:

аналіз грошових потоків;

вигоди акціонерів;

індекс достатку акціонерів;

ранжирування підприємства.

Слайд 29 Надійність підприємства аналізується шляхом прогнозу банкрутства. Найбільш широке використання оцінювання ймовірності банкрутства

набули моделі Альтмана, Спрінгейта, Таффера, Бівера.

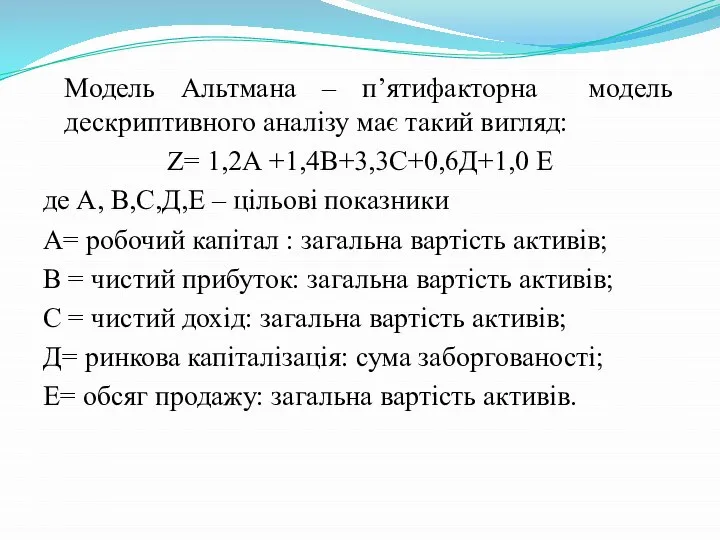

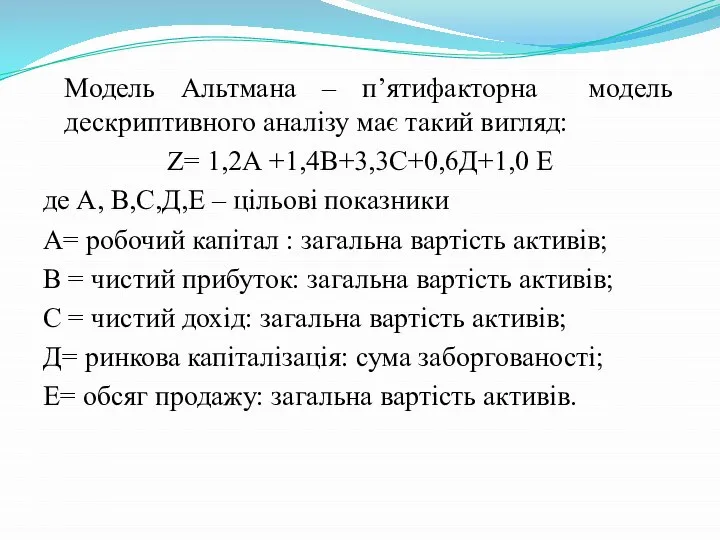

Слайд 30 Модель Альтмана – п’ятифакторна модель дескриптивного аналізу має такий вигляд:

Z= 1,2А +1,4В+3,3С+0,6Д+1,0

Е

де А, В,С,Д,Е – цільові показники

А= робочий капітал : загальна вартість активів;

В = чистий прибуток: загальна вартість активів;

С = чистий дохід: загальна вартість активів;

Д= ринкова капіталізація: сума заборгованості;

Е= обсяг продажу: загальна вартість активів.

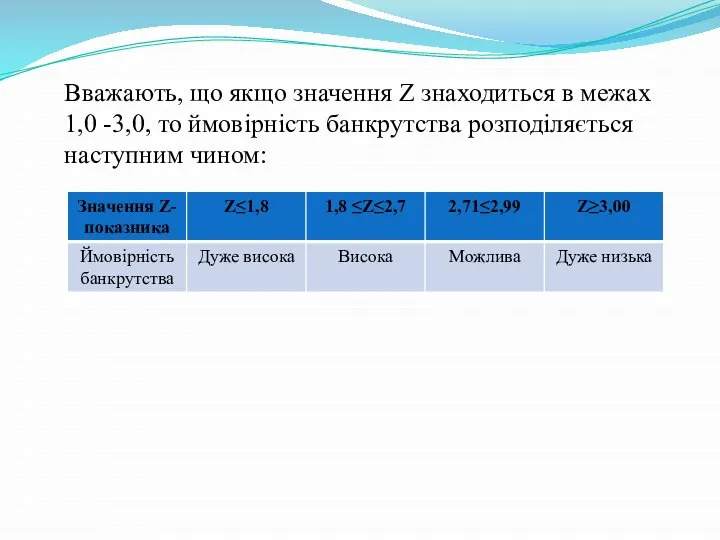

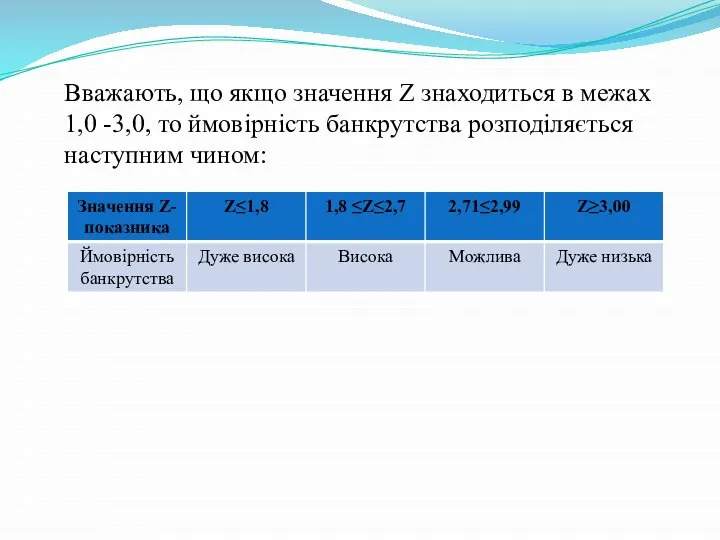

Слайд 31 Вважають, що якщо значення Z знаходиться в межах 1,0 -3,0, то ймовірність

банкрутства розподіляється наступним чином:

Простые механизмы. Рычаг. Условие равновесия рычага. Применение рычага, блока, наклонной плоскости

Простые механизмы. Рычаг. Условие равновесия рычага. Применение рычага, блока, наклонной плоскости Учебно-исследовательская работа учащихся

Учебно-исследовательская работа учащихся Валиева Гульсира Зиевна

Валиева Гульсира Зиевна Мынам семьяе. Фотоальбом

Мынам семьяе. Фотоальбом О КОМПАНИИ Компания «Синтез-групп» основана в 2000 году. Центральный офис компании находится в г.Киеве, Украина. Основным направлени

О КОМПАНИИ Компания «Синтез-групп» основана в 2000 году. Центральный офис компании находится в г.Киеве, Украина. Основным направлени Медицина и общество. Закон. Права человека и их защита

Медицина и общество. Закон. Права человека и их защита Притяжательнай склонениясь

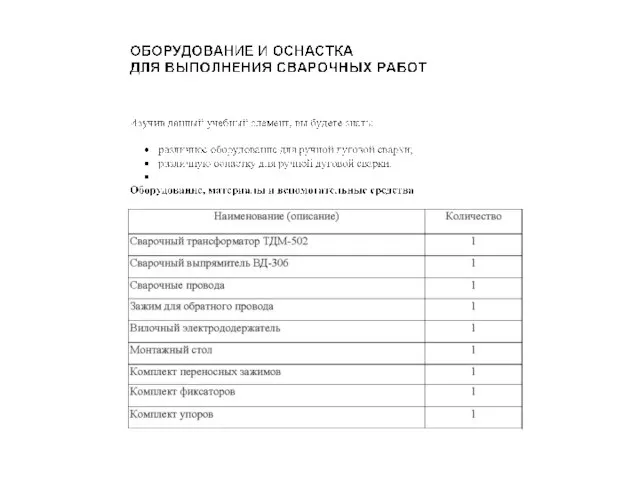

Притяжательнай склонениясь Сопутствующие учебные элементы и пособия «Источники питания сварочной дуги» 1.Сварочные работы выполняются на специально оборудо

Сопутствующие учебные элементы и пособия «Источники питания сварочной дуги» 1.Сварочные работы выполняются на специально оборудо Модернизированная система внутриреакторного контроля (СВРК-М) на 5 и 6 блоках АЭС «Козлодуй» как новый этап в развитии контроля усл

Модернизированная система внутриреакторного контроля (СВРК-М) на 5 и 6 блоках АЭС «Козлодуй» как новый этап в развитии контроля усл Парфюмерно - косметические товары. Губная помада

Парфюмерно - косметические товары. Губная помада Презентация на тему Развитие радио и телевидения

Презентация на тему Развитие радио и телевидения Новогодние приключения в Дании

Новогодние приключения в Дании Эндокринные железы (железы внутренней секреции)

Эндокринные железы (железы внутренней секреции) Практика в Санкт-Петербургском музее игрушки

Практика в Санкт-Петербургском музее игрушки Презентация на тему Инструктаж по технике безопасности на уроках

Презентация на тему Инструктаж по технике безопасности на уроках  Неопределенный интеграл

Неопределенный интеграл Презентация на тему Сюжетно-ролевая игра как средство профессиональной ориентации дошкольников

Презентация на тему Сюжетно-ролевая игра как средство профессиональной ориентации дошкольников Конституция – основной закон страны

Конституция – основной закон страны Развиваем мышление

Развиваем мышление Информационная этика и право, информационная безопасность

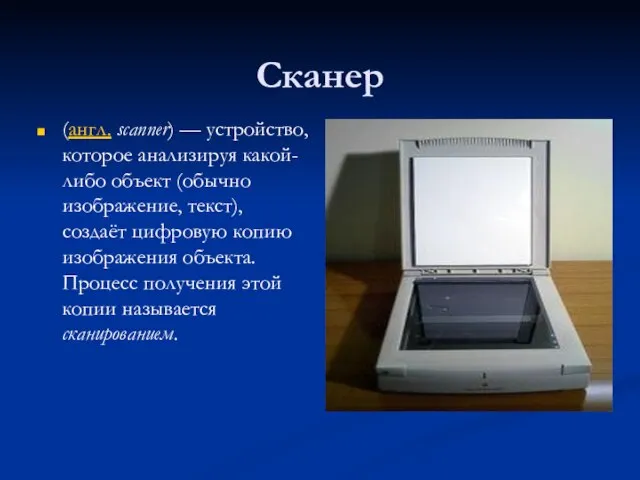

Информационная этика и право, информационная безопасность Сканер

Сканер Основные понятия и законы динамики

Основные понятия и законы динамики Леденцовая карамель с фруктовоягодными вкусами в форме колесиков

Леденцовая карамель с фруктовоягодными вкусами в форме колесиков Презентация на тему Системно-деятельностный подход

Презентация на тему Системно-деятельностный подход ПРЕДСТАВЛЕНИЕКОМПАНИИ ОПТИМА

ПРЕДСТАВЛЕНИЕКОМПАНИИ ОПТИМА Медицина и математика

Медицина и математика Famous people o Great Britain

Famous people o Great Britain Презентация на тему ПОЛЯРНАЯ ЗВЕЗДА

Презентация на тему ПОЛЯРНАЯ ЗВЕЗДА