Содержание

- 2. Понятие кредитной системы Современна кредитная система - это совокупность различных кредитно-финансовых институтов, действующих на рынке ссудных

- 3. Структура кредитной системы

- 4. Центральный банк РФ Банк России – властный орган, что проявляется не только в его полномочия, но

- 5. Коммерческий банк Коммерческий банк — кредитное учреждение, операции которого направлены на аккумуляцию денежных средств, на последующее

- 6. Функции коммерческих банков мобилизация временно свободных денежных средств и превращение их в капитал; кредитование предприятий, государства

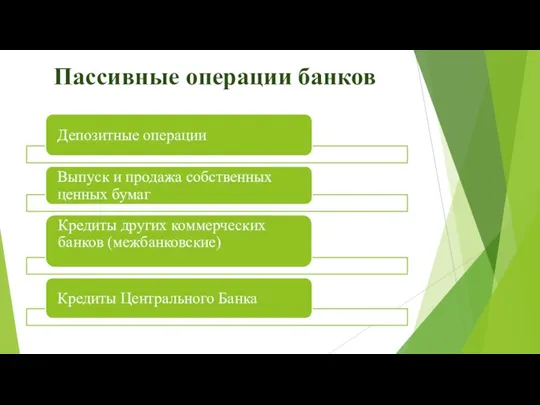

- 7. Пассивные операции банков

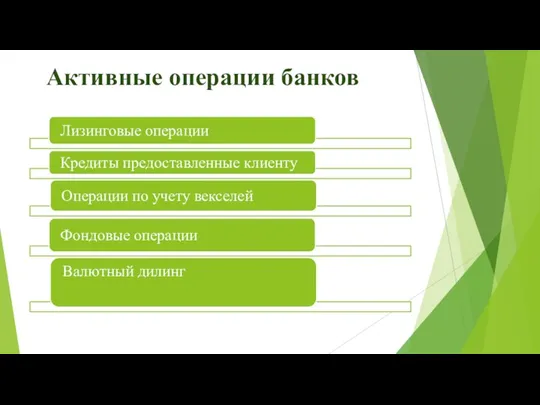

- 8. Активные операции банков

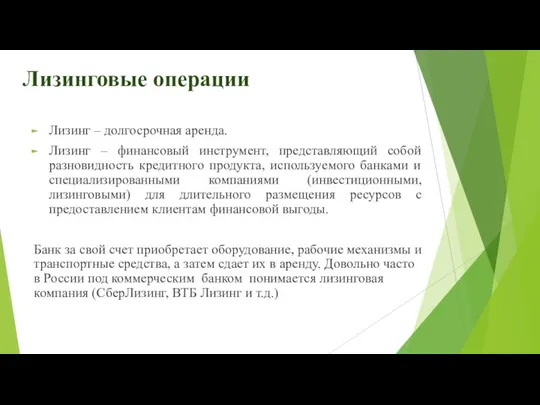

- 9. Лизинговые операции Лизинг – долгосрочная аренда. Лизинг – финансовый инструмент, представляющий собой разновидность кредитного продукта, используемого

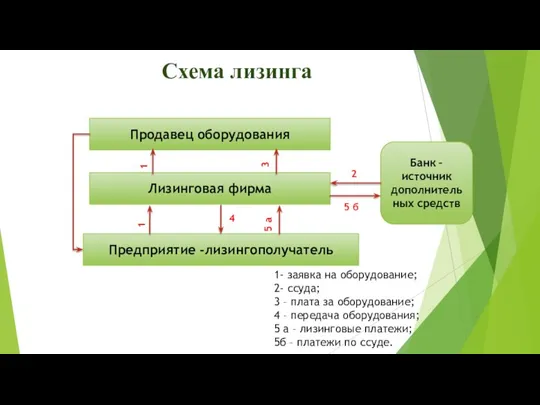

- 10. Схема лизинга Продавец оборудования Лизинговая фирма Предприятие -лизингополучатель Банк – источник дополнительных средств 1 1 5

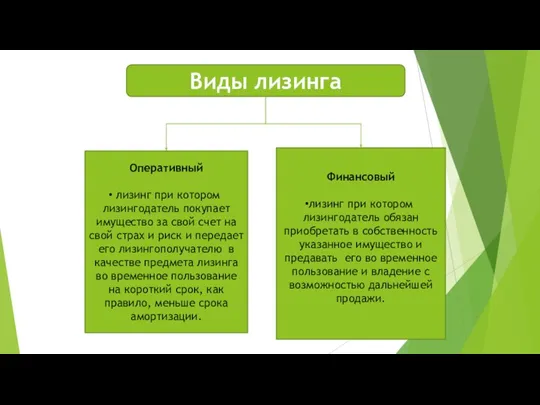

- 11. Виды лизинга Оперативный лизинг при котором лизингодатель покупает имущество за свой счет на свой страх и

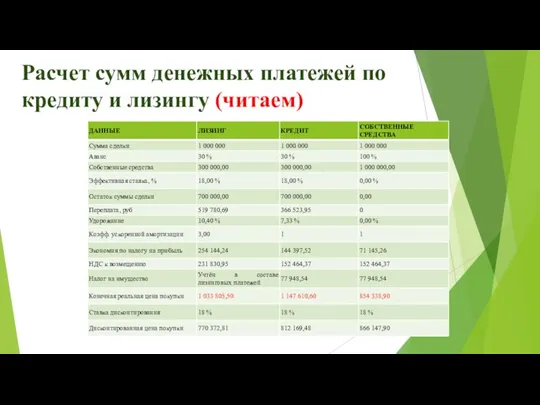

- 12. Расчет сумм денежных платежей по кредиту и лизингу (читаем)

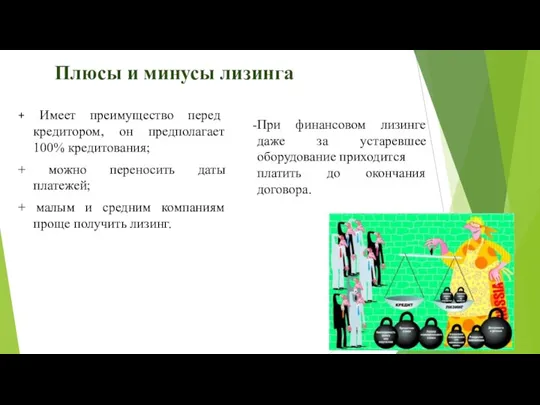

- 13. Плюсы и минусы лизинга + Имеет преимущество перед кредитором, он предполагает 100% кредитования; + можно переносить

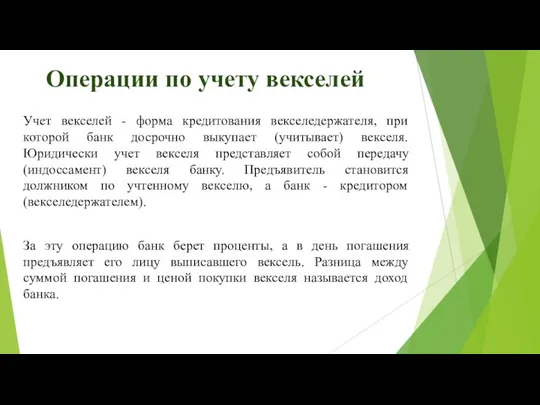

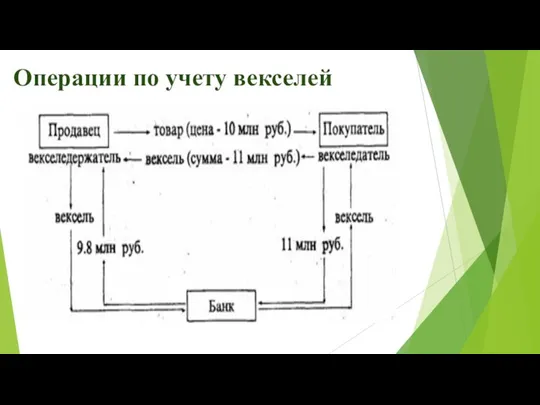

- 14. Операции по учету векселей Учет векселей - форма кредитования векселедержателя, при которой банк досрочно выкупает (учитывает)

- 16. Операции по учету векселей

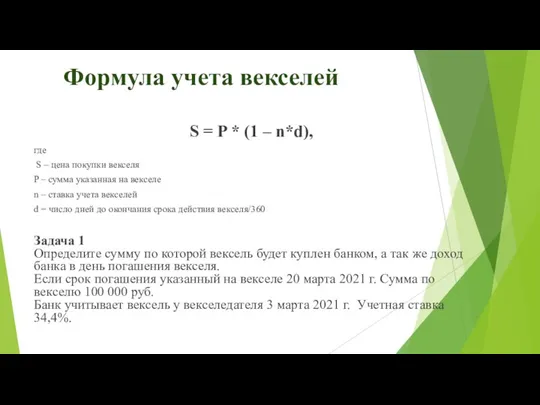

- 17. Формула учета векселей S = P * (1 – n*d), где S – цена покупки векселя

- 18. Валютный дилинг Дилинг – один из видов коммерческих сделок, суть которых - проведение операций с различными

- 19. Фондовые операции Фондовые операции – это часть активных банковских операций, которые совершаются коммерческим учреждением на рынке

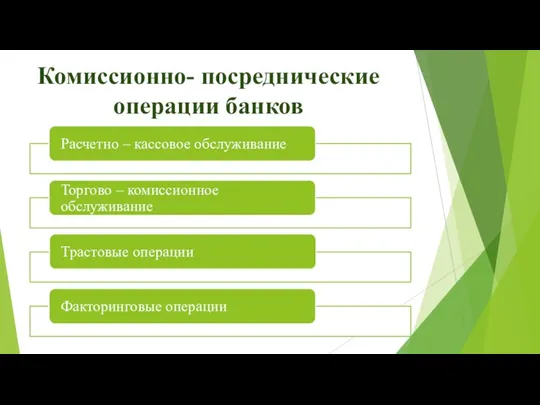

- 20. Комиссионно- посреднические операции банков

- 21. Характеристика комиссионно- посреднических операции банков Расчетно – кассовой обслуживание – связано с зачислением или списанием денежных

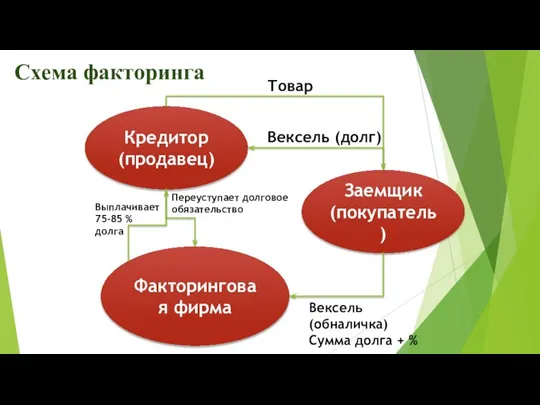

- 22. Схема факторинга Кредитор (продавец) Заемщик (покупатель) Факторинговая фирма Товар Вексель (долг) Вексель (обналичка) Сумма долга +

- 23. Преимущества и недостатки кредитования населения в России Ответ написать в тетради

- 25. Скачать презентацию

«Ви?дение» экономики в старом и новом институционализме

«Ви?дение» экономики в старом и новом институционализме Творческий портрет Ульяны Лопаткиной

Творческий портрет Ульяны Лопаткиной 4cde4c0ca65b9adc

4cde4c0ca65b9adc Почвенные ресурсы

Почвенные ресурсы Work and energy

Work and energy Диплом

Диплом Презентация на тему Петровские реформы

Презентация на тему Петровские реформы Кафедра английской филологии

Кафедра английской филологии Сатирические образы человека

Сатирические образы человека Карта Сбербанка для первокурсников Томского государственного университета

Карта Сбербанка для первокурсников Томского государственного университета Особенности эмоциональной сферы личности младших школьников, обучающихся в «компенсирующих» классах по коррекцинно- развивающим

Особенности эмоциональной сферы личности младших школьников, обучающихся в «компенсирующих» классах по коррекцинно- развивающим Huvitav ettevõte. Swarovski

Huvitav ettevõte. Swarovski Презентация на тему Зеленый лук

Презентация на тему Зеленый лук Информационная война виртуальность или реальность

Информационная война виртуальность или реальность Увидеть Париж. Финансовое планирование поездки

Увидеть Париж. Финансовое планирование поездки «P&G-Новомосковск»

«P&G-Новомосковск» Организационная структура Вооруженных Сил России

Организационная структура Вооруженных Сил России Компьютерная графика

Компьютерная графика Тире между подлежащим и сказуемым

Тире между подлежащим и сказуемым Человеческий труд в рассказе Никита

Человеческий труд в рассказе Никита Белорусская автокефальная православная церковь

Белорусская автокефальная православная церковь КЛАССИФИКАЦИЯ РЕЛИГИЙ

КЛАССИФИКАЦИЯ РЕЛИГИЙ 8. Effektlar va animatsiya

8. Effektlar va animatsiya Презентация на тему Синие горы Кавказа в жизни и творчестве М.Ю. Лермонтова

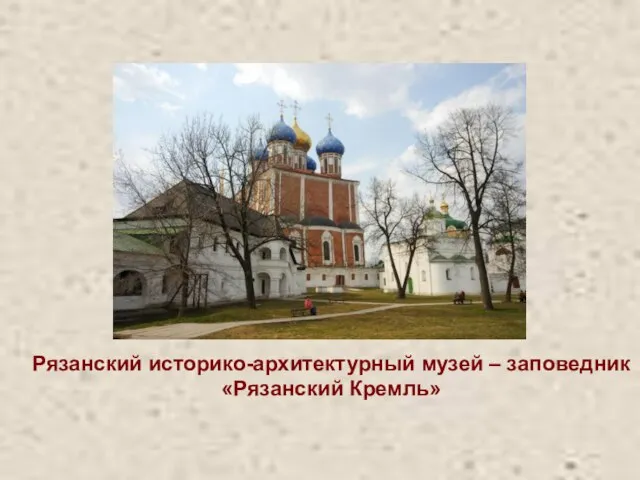

Презентация на тему Синие горы Кавказа в жизни и творчестве М.Ю. Лермонтова  Рязанский историко-архитектурный музей – заповедник «Рязанский Кремль» - презентация

Рязанский историко-архитектурный музей – заповедник «Рязанский Кремль» - презентация Презентация на тему: Антенны Выполнила: Булдакова С.Г. 271 гр.

Презентация на тему: Антенны Выполнила: Булдакова С.Г. 271 гр. Первая медицинская помощь при кровотечении

Первая медицинская помощь при кровотечении Скелет-опора организма

Скелет-опора организма