Слайд 2Цель работы:

закрепление полученных теоретических знаний по налогообложению на предприятиях различных форм собственности;

формирование

умений применять полученные знания на практике при решении производственных задач;

формирование умений работы с нормативно-правовыми актами, регламентирующими деятельность предприятия;

выработку при решении поставленных задач таких профессионально значимых качеств, как самостоятельность, ответственность, точность, творческая инициатива.

Слайд 3План лабораторной работы:

Контроль готовности к лабораторной работе;

Решение типовых задач (ситуаций);

Решение

тестовых заданий.

Слайд 4Вопросы для проверки готовности к лабораторной работе.

1) Что является объектом обложения налогом

на добавленную стоимость?

2) Какова величина ставок НДС в РФ?

3) Какие льготы допускаются по налогу на прибыль юридических лиц?

4) Каковы преимущества налогообложения имущества предприятий?

5) Что является базой обложения налогом на доходы с капитала?

6) В какие фонды поступают средства Единого социального налога?

7) Как классифицируются налоги по объектам обложения?

8) Какие существуют налоговые льготы?

9) Какие налоги входят в число федеральных?

10) Какой налог является прогрессивным или регрессивным?

Слайд 5Записать и изучить порядок определения следующих данных:

определить предельную и среднюю норму налога

от уровня дохода;

определить, к какому виду налогов относятся указанные налоги;

определить сумму налога на прибыль к уплате;

определить сумму НДС, которую должно заплатить предприятие в бюджет за квартал;

определить сумму НДС и сумму арендной платы, которую необходимо перечислить;

определить единый налог при упрощённой системе налогообложения;

рассчитать налоговую базу и сумму налога на прибыль в бюджетную систему РФ;

рассчитать ЕНВД (временный доход)

Слайд 6- определение величины НДС;

- прибыль, оставшуюся в распоряжения фирмы после уплаты налога

на прибыль;

- единый налог при упрощенной системе налогообложжения;

- сумму налога на прибыль к уплате;

- налогообложения финансовый результат по проведённым операциям за квартал, причитающуюся к уплате в бюджет сумму налога на прибыль;

- налогооблагаемую прибыль;

- сумму арендной платы;

- размер транспортного налога в 2012 году.

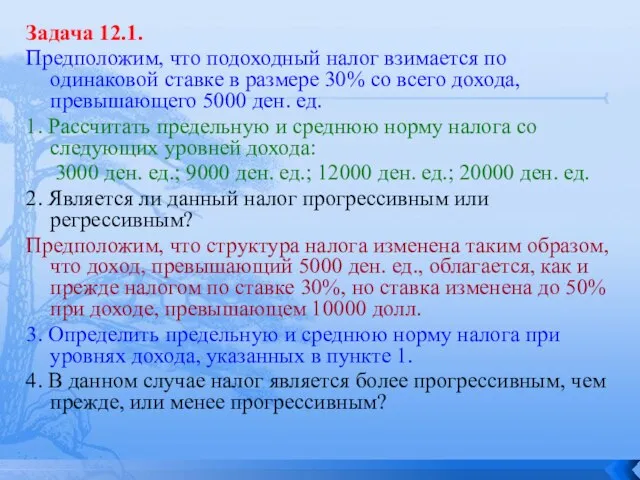

Слайд 7Задача 12.1.

Предположим, что подоходный налог взимается по одинаковой ставке в размере 30%

со всего дохода, превышающего 5000 ден. ед.

1. Рассчитать предельную и среднюю норму налога со следующих уровней дохода:

3000 ден. ед.; 9000 ден. ед.; 12000 ден. ед.; 20000 ден. ед.

2. Является ли данный налог прогрессивным или регрессивным?

Предположим, что структура налога изменена таким образом, что доход, превышающий 5000 ден. ед., облагается, как и прежде налогом по ставке 30%, но ставка изменена до 50% при доходе, превышающем 10000 долл.

3. Определить предельную и среднюю норму налога при уровнях дохода, указанных в пункте 1.

4. В данном случае налог является более прогрессивным, чем прежде, или менее прогрессивным?

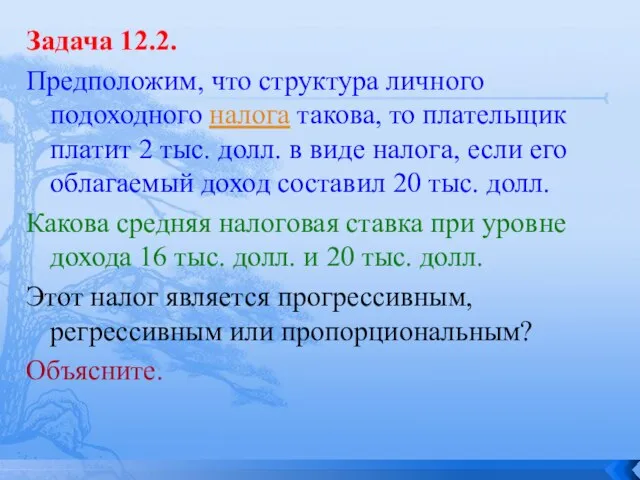

Слайд 8Задача 12.2.

Предположим, что структура личного подоходного налога такова, то плательщик платит 2 тыс.

долл. в виде налога, если его облагаемый доход составил 20 тыс. долл.

Какова средняя налоговая ставка при уровне дохода 16 тыс. долл. и 20 тыс. долл.

Этот налог является прогрессивным, регрессивным или пропорциональным?

Объясните.

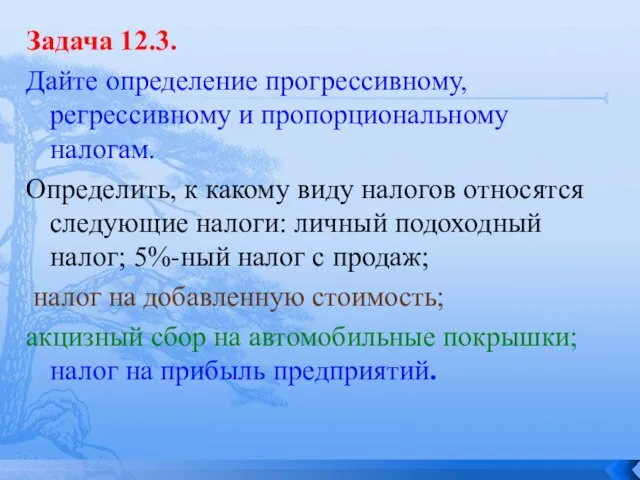

Слайд 9Задача 12.3.

Дайте определение прогрессивному, регрессивному и пропорциональному налогам.

Определить, к какому

виду налогов относятся следующие налоги: личный подоходный налог; 5%-ный налог с продаж;

налог на добавленную стоимость;

акцизный сбор на автомобильные покрышки; налог на прибыль предприятий.

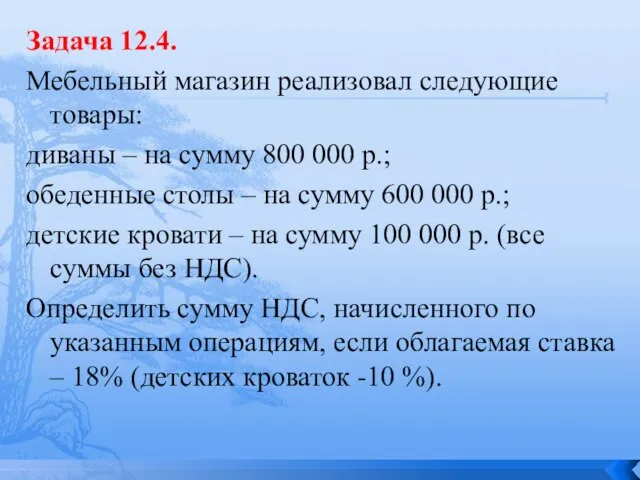

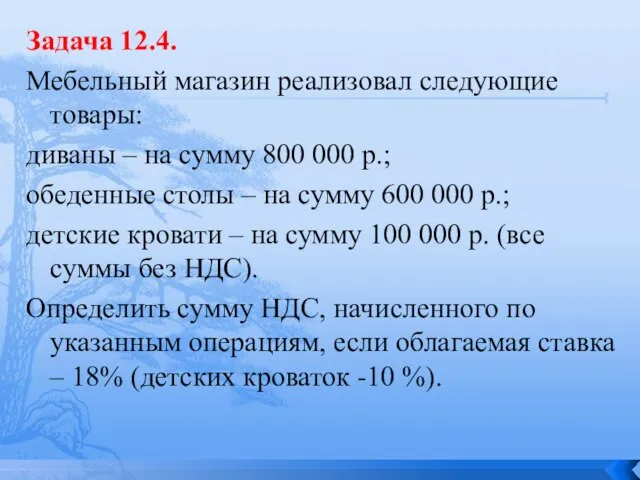

Слайд 10Задача 12.4.

Мебельный магазин реализовал следующие товары:

диваны – на сумму 800 000 р.;

обеденные столы

– на сумму 600 000 р.;

детские кровати – на сумму 100 000 р. (все суммы без НДС).

Определить сумму НДС, начисленного по указанным операциям, если облагаемая ставка – 18% (детских кроваток -10 %).

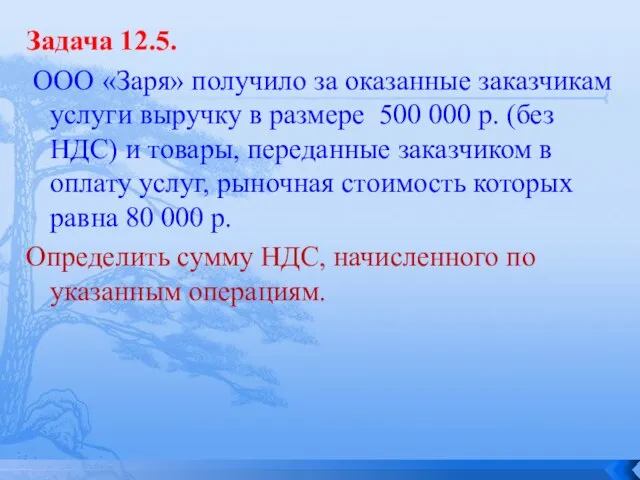

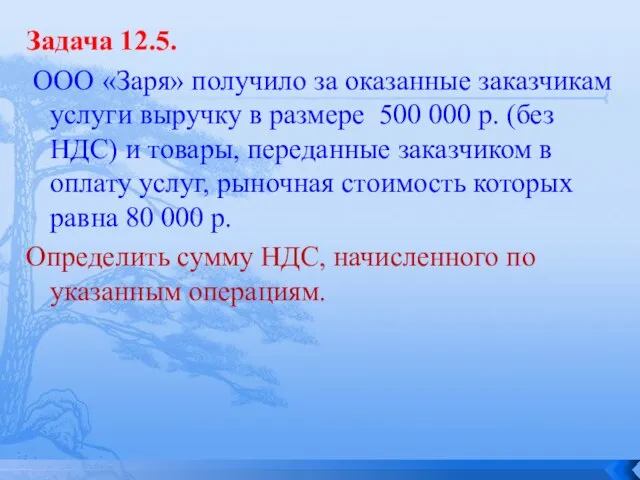

Слайд 11Задача 12.5.

ООО «Заря» получило за оказанные заказчикам услуги выручку в размере

500 000 р. (без НДС) и товары, переданные заказчиком в оплату услуг, рыночная стоимость которых равна 80 000 р.

Определить сумму НДС, начисленного по указанным операциям.

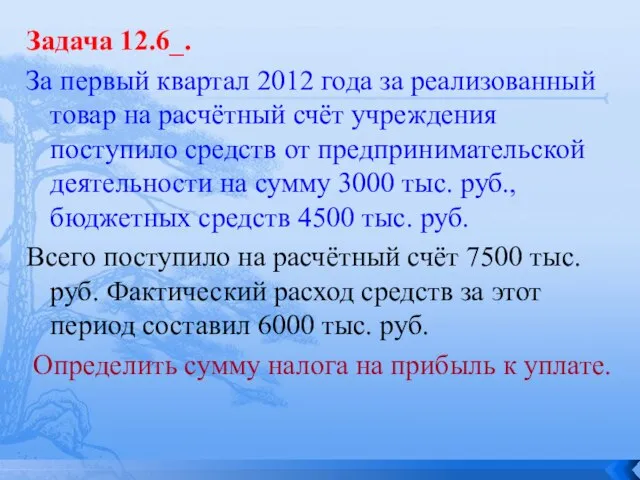

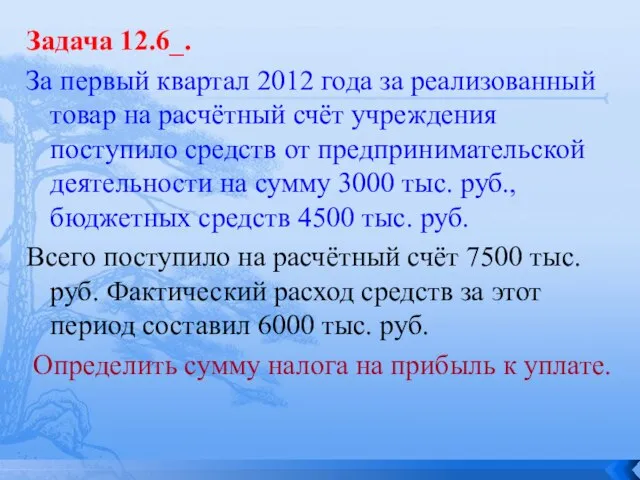

Слайд 12Задача 12.6_.

За первый квартал 2012 года за реализованный товар на расчётный

счёт учреждения поступило средств от предпринимательской деятельности на сумму 3000 тыс. руб., бюджетных средств 4500 тыс. руб.

Всего поступило на расчётный счёт 7500 тыс. руб. Фактический расход средств за этот период составил 6000 тыс. руб.

Определить сумму налога на прибыль к уплате.

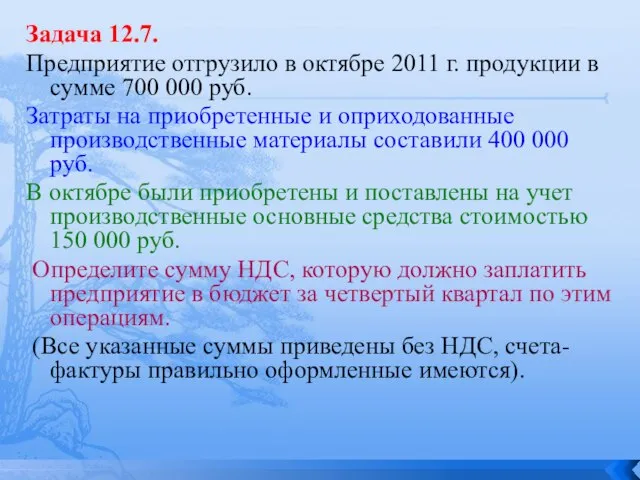

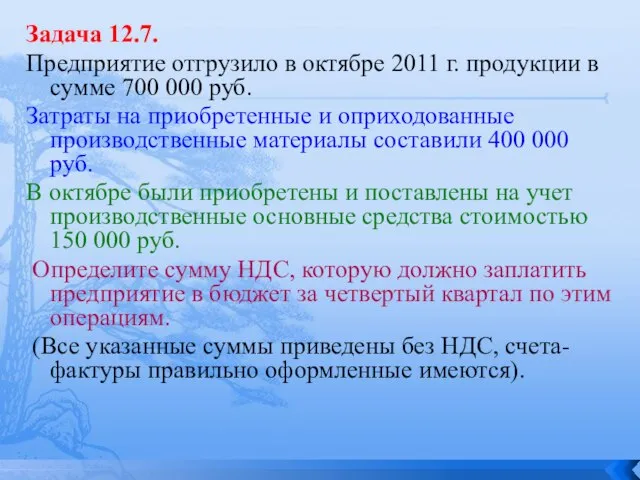

Слайд 13Задача 12.7.

Предприятие отгрузило в октябре 2011 г. продукции в сумме 700 000

руб.

Затраты на приобретенные и оприходованные производственные материалы составили 400 000 руб.

В октябре были приобретены и поставлены на учет производственные основные средства стоимостью 150 000 руб.

Определите сумму НДС, которую должно заплатить предприятие в бюджет за четвертый квартал по этим операциям.

(Все указанные суммы приведены без НДС, счета-фактуры правильно оформленные имеются).

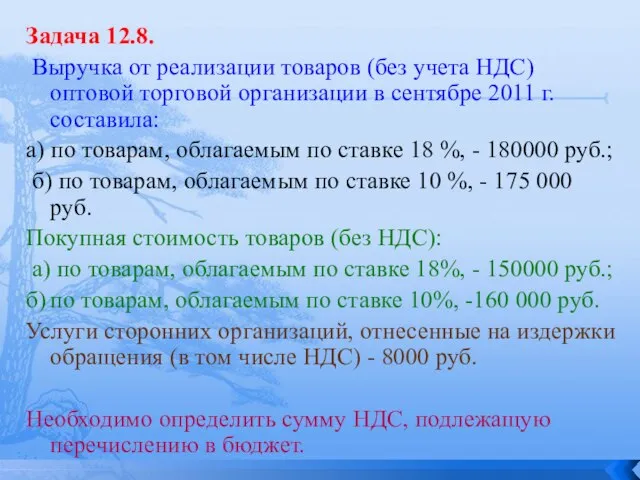

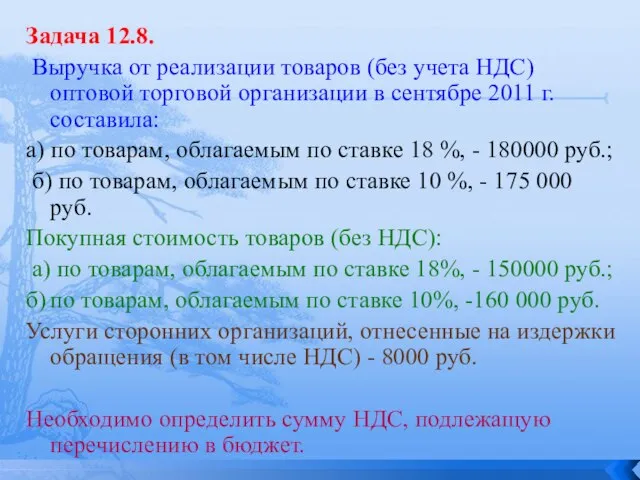

Слайд 14Задача 12.8.

Выручка от реализации товаров (без учета НДС) оптовой торговой

организации в сентябре 2011 г. составила:

а) по товарам, облагаемым по ставке 18 %, - 180000 руб.;

б) по товарам, облагаемым по ставке 10 %, - 175 000 руб.

Покупная стоимость товаров (без НДС):

а) по товарам, облагаемым по ставке 18%, - 150000 руб.;

б) по товарам, облагаемым по ставке 10%, -160 000 руб.

Услуги сторонних организаций, отнесенные на издержки обращения (в том числе НДС) - 8000 руб.

Необходимо определить сумму НДС, подлежащую перечислению в бюджет.

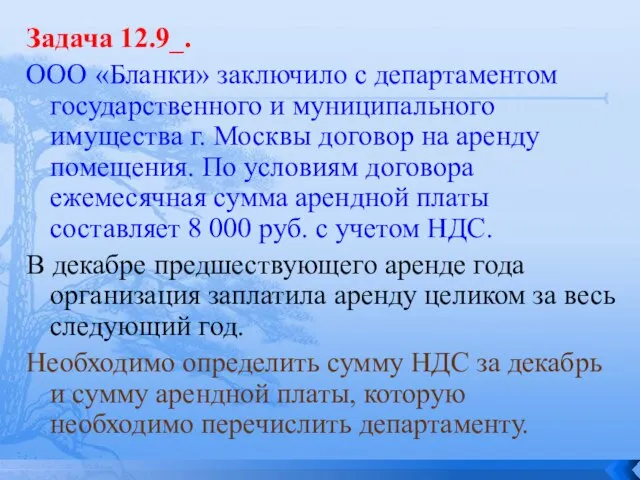

Слайд 15Задача 12.9_.

ООО «Бланки» заключило с департаментом государственного и муниципального имущества г.

Москвы договор на аренду помещения. По условиям договора ежемесячная сумма арендной платы составляет 8 000 руб. с учетом НДС.

В декабре предшествующего аренде года организация заплатила аренду целиком за весь следующий год.

Необходимо определить сумму НДС за декабрь и сумму арендной платы, которую необходимо перечислить департаменту.

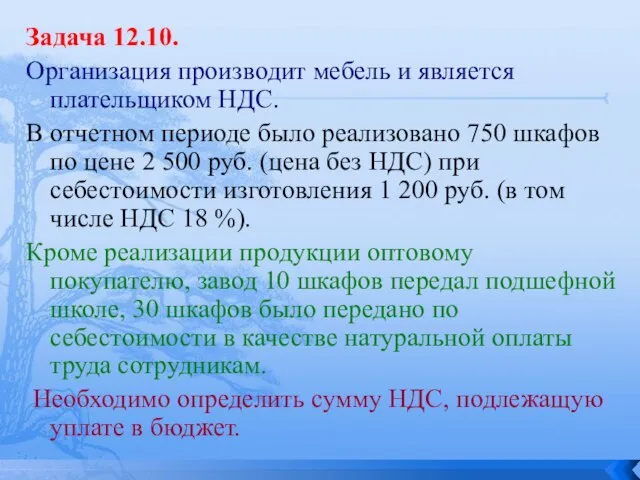

Слайд 16Задача 12.10.

Организация производит мебель и является плательщиком НДС.

В отчетном периоде

было реализовано 750 шкафов по цене 2 500 руб. (цена без НДС) при себестоимости изготовления 1 200 руб. (в том числе НДС 18 %).

Кроме реализации продукции оптовому покупателю, завод 10 шкафов передал подшефной школе, 30 шкафов было передано по себестоимости в качестве натуральной оплаты труда сотрудникам.

Необходимо определить сумму НДС, подлежащую уплате в бюджет.

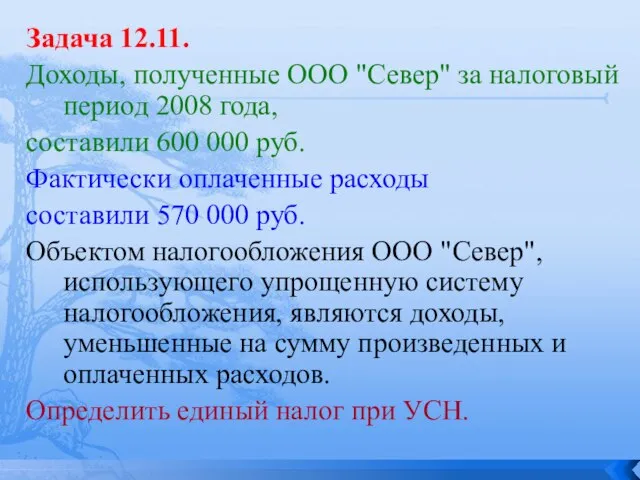

Слайд 17Задача 12.11.

Доходы, полученные ООО "Север" за налоговый период 2008 года,

составили 600

000 руб.

Фактически оплаченные расходы

составили 570 000 руб.

Объектом налогообложения ООО "Север", использующего упрощенную систему налогообложения, являются доходы, уменьшенные на сумму произведенных и оплаченных расходов.

Определить единый налог при УСН.

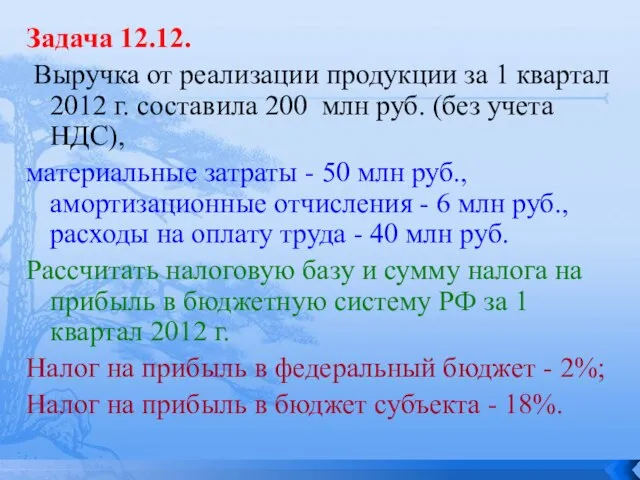

Слайд 18Задача 12.12.

Выручка от реализации продукции за 1 квартал 2012 г. составила

200 млн руб. (без учета НДС),

материальные затраты - 50 млн руб., амортизационные отчисления - 6 млн руб., расходы на оплату труда - 40 млн руб.

Рассчитать налоговую базу и сумму налога на прибыль в бюджетную систему РФ за 1 квартал 2012 г.

Налог на прибыль в федеральный бюджет - 2%;

Налог на прибыль в бюджет субъекта - 18%.

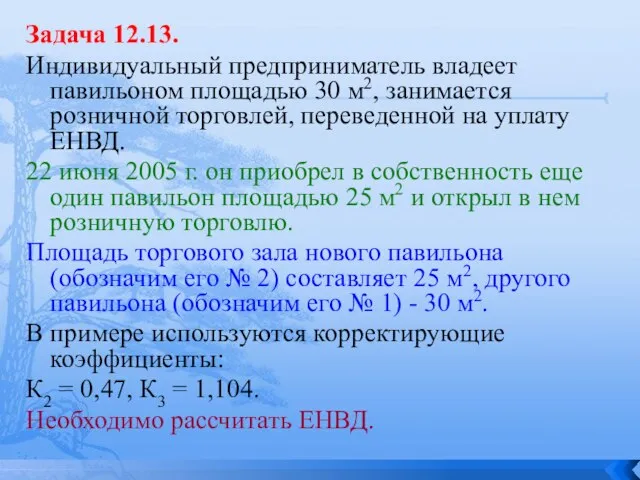

Слайд 19Задача 12.13.

Индивидуальный предприниматель владеет павильоном площадью 30 м2, занимается розничной торговлей,

переведенной на уплату ЕНВД.

22 июня 2005 г. он приобрел в собственность еще один павильон площадью 25 м2 и открыл в нем розничную торговлю.

Площадь торгового зала нового павильона (обозначим его № 2) составляет 25 м2, другого павильона (обозначим его № 1) - 30 м2.

В примере используются корректирующие коэффициенты:

К2 = 0,47, К3 = 1,104.

Необходимо рассчитать ЕНВД.

История чемпионатов Европы по футболу

История чемпионатов Европы по футболу Природа и проблемы Байкала

Природа и проблемы Байкала ТЕМНАЯ МАТЕРИЯ ВО ВСЕЛЕННОЙ

ТЕМНАЯ МАТЕРИЯ ВО ВСЕЛЕННОЙ Волхвы и маги

Волхвы и маги The Concept - Концепция Super Budget Hotel – Супер Бюджетной Гостиницы Clean, consistent, safe, low cost Чистота, постоянство, безопасность, низкая цена.

The Concept - Концепция Super Budget Hotel – Супер Бюджетной Гостиницы Clean, consistent, safe, low cost Чистота, постоянство, безопасность, низкая цена. История украшений

История украшений  Английский вокруг нас (11 класс)

Английский вокруг нас (11 класс) Муниципальный автоматизированный комплекс «МАК»Размещение заказов города Нижний Тагил с 01.07.2011 запущен в промышленную эксплуат

Муниципальный автоматизированный комплекс «МАК»Размещение заказов города Нижний Тагил с 01.07.2011 запущен в промышленную эксплуат Тема: Имя прилагательное(итоговое повторение) 6 классЗадачи: обобщение и систематизация знаний по теме;развитие мышления учащи

Тема: Имя прилагательное(итоговое повторение) 6 классЗадачи: обобщение и систематизация знаний по теме;развитие мышления учащи Закон всемирного тяготения (10 класс)

Закон всемирного тяготения (10 класс) М.Ю. Лермонтов. Биография. Ранняя лирика

М.Ю. Лермонтов. Биография. Ранняя лирика Презентация на тему От метапредметного обучения к метапредметным результатам

Презентация на тему От метапредметного обучения к метапредметным результатам  Нагрузки и воздействия

Нагрузки и воздействия Учебный проект на тему «Эффективные коммуникации - основа успеха организации»

Учебный проект на тему «Эффективные коммуникации - основа успеха организации» Конкурентоспособность регионов и развитие профессионального образования

Конкурентоспособность регионов и развитие профессионального образования Программа «Paint»

Программа «Paint» В мире животных

В мире животных The balance sheet

The balance sheet Prezentatsia_Kornaeva

Prezentatsia_Kornaeva Права человека и гражданина

Права человека и гражданина Презентация к уроку литературы.5 класс.Александр Сергеевич Пушкин.

Презентация к уроку литературы.5 класс.Александр Сергеевич Пушкин. Некрасов Николай Алексеевич

Некрасов Николай Алексеевич Приближенные значения чисел. Округление чисел

Приближенные значения чисел. Округление чисел Игристые вина

Игристые вина Образ Санкт-Петербурга в произведениях Достоевского

Образ Санкт-Петербурга в произведениях Достоевского 21 февраля - День родного языка

21 февраля - День родного языка Этикет театра

Этикет театра Эмблема ООН

Эмблема ООН