Содержание

- 2. Рис. 1. Составляющие международного движения факторов производства Перемещение финансового капитала, сущность которого состоит в изъятии из

- 3. Рис. 2. Основные формы экспорта финансового капитала экспорт предпринимательского капитала (инвестиции): - прямые зарубежные инвестиции (ПЗИ);

- 4. Рис. 3. Цели международного экспорта капиталов получение предпринимательского дохода; получения процента по кредитам; контроль инвестора над

- 5. Рис. 4. Международный рынок капиталов и его структура Международный рынок капиталов – система рыночный отношений, обеспечивающая

- 6. Рис. 5. Еврорынок и евровалюта Еврорынок – часть мирового рынка капиталов, состоящая из системы международный расчетных

- 7. Рис. 6. Институциональная структура мирового рынка капиталов Первичные кредиторы ( население, государства, частные фирмы). Основные посредники

- 8. Рис. 7. Международные инвестиции Международные инвестиции – вложения капитала в предпринимательские проекты за границей с целью

- 9. Рис. 8. Абсолютные показатели участия страны в МИ Объемы ввоза (вывоза) МИ: по формам (ПИ, ПЗИ);

- 10. Рис. 9. Интегрированные показатели участия страны в МИ Индекс транснационализации - среднеарифметическая отношения потока ПЗИ к

- 11. Рис. 10. Теоретические основы МИ Классическая теория международных инвестиций. Производственные ресурсы стремятся туда, где может быть

- 12. Рис. 11. Теория жизненного цикла торговли и инвестиций Стадия разработки. Новые товары разрабатываются и внедряются в

- 13. Рис. 12. Правило Вальраса Взаимосвязь торговых и финансовых операций. Стоимость импорта страны равна сумме стоимости экспорта

- 14. Рис. 13. Прямые зарубежные инвестиции Прямые зарубежные инвестиции (ПЗИ) – вложения капитала за границу путем создания

- 15. Рис. 14. Причины роста ПЗИ Интеграция производства, рост объема «международной продукции»; рост значения ТНК; стремление ПРС

- 16. Рис. 15. Факторы, влияющие на размеры ПЗИ Маркетинговые: размеры и динамика рынков, стремление к их сохранению

- 17. Рис. 16. Неоднозначность последствий ПЗИ Позитивные: - накопление капитала; - овладение современной технологией; - рост уровня

- 18. Рис. 17. Портфельные инвестиции Портфельные инвестиции (ПИ) - вложения капитала в иностранные ценные бумаги, не дающие

- 19. Рис. 18. Основные формы ПИ Долевые ценные бумаги (акции); долговые ценные бумаги (облигации, простые векселя, долговые

- 20. Рис. 19. Сильные и слабые стороны ПЗИ Позитивные: - снижение рисков иностранного финансирования - контроль деятельности

- 21. Рис. 20. Сильные стороны ПИ - Снижение рисков за счет листинга предприятий, размещающих акции на бирже;

- 22. Рис. 21. Слабые стороны ПИ Отсутствие связи с деятельностью предприятия; оторванность цен на ЦБ от реальной

- 23. Рис. 22. Международная кооперация производства и деятельность ТНК Международная кооперация производства – форма организации долгосрочных производственных

- 24. Рис. 23. Классификации форм международной кооперации По видам (экономическая, производственная, научно-техническая, в сфере сбыта). По формам

- 25. Рис. 24. Формы международной кооперации Подрядная На основе осуществления совместных программ Создание совместных предприятий Договорная специализация

- 26. Рис. 25 Транснациональные корпорации Транснациональная компания – объединение предприятий, состоящее из головной кампании и заграничных филиалов.

- 27. Рис. 26. Структура ТНК Головная компания Филиалы (100% собственность ТНК) Дочерние компании (больше 50 % акций)

- 28. Рис. 27. Теоретические концепции ТНК Концепция технологических причин возникновения ТНК Дж. Гелбрайта Модель монополистических (уникальных) преимуществ

- 29. Рис. 28. Источники эффективности ТНК Использование преимуществ владения значительными ресурсами (финансы, технологии, природные); оптимизация расположения предприятий;

- 30. Рис. 29. Особенности современных стратегий ТНК Преимущественное вложение капитала в сферу услуг; максимум самостоятельности филиалов при

- 31. Рис. 30. Негативные последствия деятельности ТНК Усиление неравенства между экономическими регионами в результате концентрации ТНК в

- 32. Рис. 31. Выигрывают от МИ и ТНК В ПРС: - фирмы - инвесторы В РС: работники

- 33. Рис. 32. Теряют от МИ и ТНК В ПРС: - плательщики налогов (возрастание налоговой нагрузки) получатели

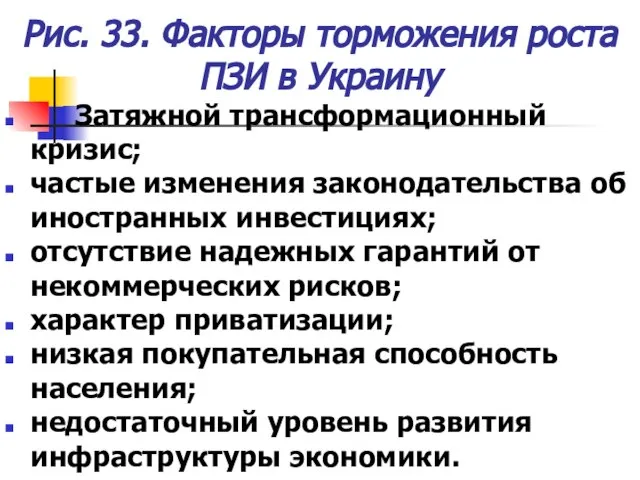

- 34. Рис. 33. Факторы торможения роста ПЗИ в Украину Затяжной трансформационный кризис; частые изменения законодательства об иностранных

- 36. Скачать презентацию

Авторы: Семёнова Софья Петрова Елена 8 класс МОУ Бондарская СОШ 2010 Конкурс «Мой учитель»

Авторы: Семёнова Софья Петрова Елена 8 класс МОУ Бондарская СОШ 2010 Конкурс «Мой учитель» В гостях у сказки, устройство детской разновозрастной площадки

В гостях у сказки, устройство детской разновозрастной площадки Зелёная жаба

Зелёная жаба Правосознание и правовая культура

Правосознание и правовая культура НЕ и НИ. Слитное и раздельное написание

НЕ и НИ. Слитное и раздельное написание Отклоняющееся и противоправное поведение

Отклоняющееся и противоправное поведение Техника безопасности на уроках информатики

Техника безопасности на уроках информатики Нарушения слуха

Нарушения слуха Цилиндр

Цилиндр Фирма в условиях совершенной конкуренции

Фирма в условиях совершенной конкуренции Для умных женщин Одна супружеская пара поехала в выходные на озеро порыбачить.

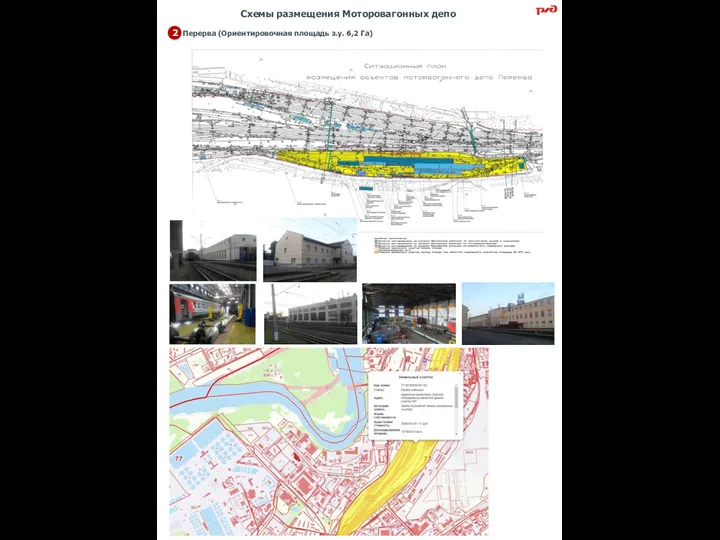

Для умных женщин Одна супружеская пара поехала в выходные на озеро порыбачить. Пример схемы для ЕАСД. Схемы размещения моторовагонных депо

Пример схемы для ЕАСД. Схемы размещения моторовагонных депо Казахстанский опыт борьбы с коррупцией

Казахстанский опыт борьбы с коррупцией Совещание с представителями органов исполнительной власти субъектов Российской Федерации, осуществляющих управление

Совещание с представителями органов исполнительной власти субъектов Российской Федерации, осуществляющих управление Часть 2.

Часть 2. Тема урока:

Тема урока: Обеспечение успешной адаптации ребенка к обучению в школе

Обеспечение успешной адаптации ребенка к обучению в школе Презентация на тему Геометрические тела и плоские фигуры (6-9 класс)

Презентация на тему Геометрические тела и плоские фигуры (6-9 класс) День победы

День победы Африка

Африка Россия - мать, жена, сестра, невеста!

Россия - мать, жена, сестра, невеста! Наука. Технологии. Я

Наука. Технологии. Я Искусство

Искусство Стратегия формирования привлекательности товарного предложения

Стратегия формирования привлекательности товарного предложения Родительское собрание

Родительское собрание К ВОПРОСУ О ЗЕРНОВОМ СОСТАВЕ МЕЛКОГО ЗАПОЛНИТЕЛЯ ДЛЯ БЕТОНОВ Козлов А.В., канд. техн. наук, ОАО ЦНИИС

К ВОПРОСУ О ЗЕРНОВОМ СОСТАВЕ МЕЛКОГО ЗАПОЛНИТЕЛЯ ДЛЯ БЕТОНОВ Козлов А.В., канд. техн. наук, ОАО ЦНИИС Управление предприятием и его устойчивость. Лекция 2

Управление предприятием и его устойчивость. Лекция 2 Человек – личность

Человек – личность