МЕЖДУНАРОДНЫЙ НАЛОГОВЫЙ КОНГРЕСС Заемное финансирование – практические аспекты Контролируемая задолженность: понятие и сложн

Содержание

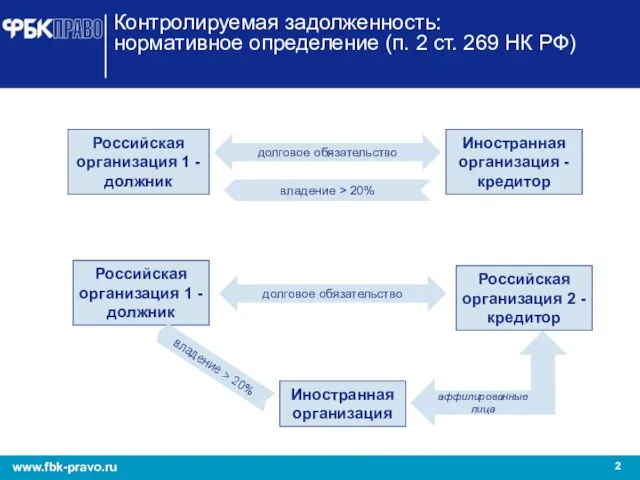

- 2. Контролируемая задолженность: нормативное определение (п. 2 ст. 269 НК РФ) Российская организация 1 - должник Иностранная

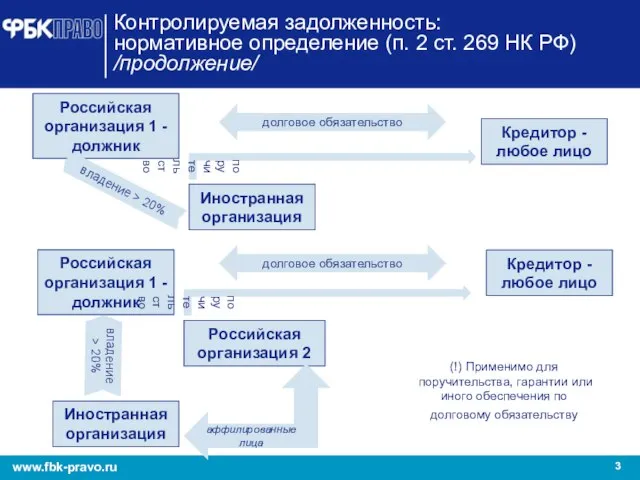

- 3. Контролируемая задолженность: нормативное определение (п. 2 ст. 269 НК РФ) /продолжение/ Российская организация 1 -должник Кредитор

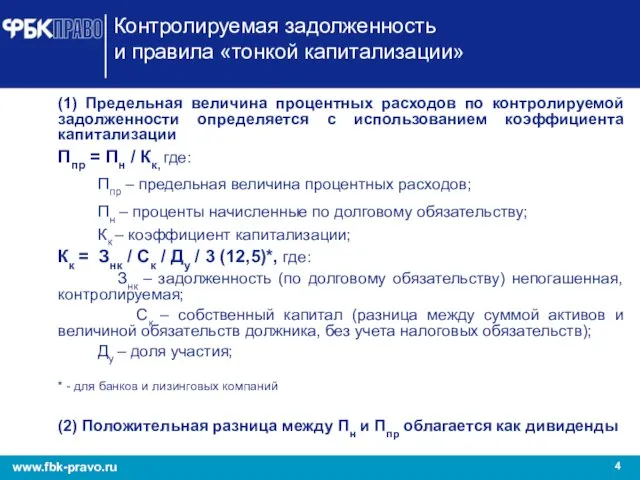

- 4. Контролируемая задолженность и правила «тонкой капитализации» (1) Предельная величина процентных расходов по контролируемой задолженности определяется с

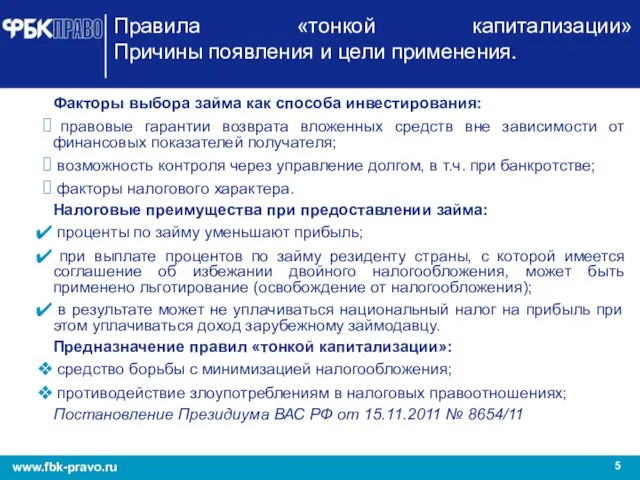

- 5. Правила «тонкой капитализации» Причины появления и цели применения. Факторы выбора займа как способа инвестирования: правовые гарантии

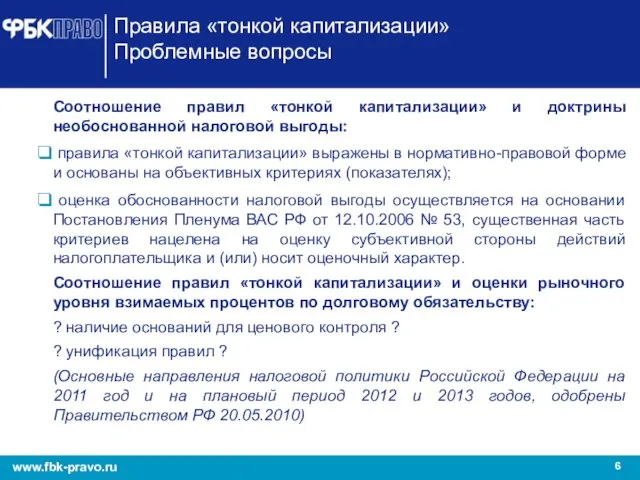

- 6. Правила «тонкой капитализации» Проблемные вопросы Соотношение правил «тонкой капитализации» и доктрины необоснованной налоговой выгоды: правила «тонкой

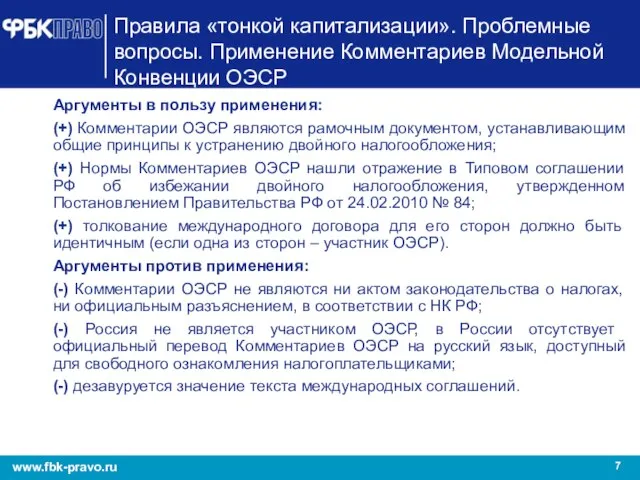

- 7. Правила «тонкой капитализации». Проблемные вопросы. Применение Комментариев Модельной Конвенции ОЭСР Аргументы в пользу применения: (+) Комментарии

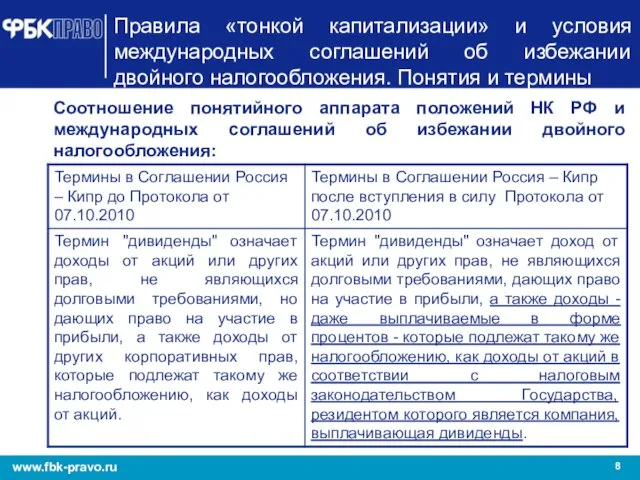

- 8. Правила «тонкой капитализации» и условия международных соглашений об избежании двойного налогообложения. Понятия и термины Соотношение понятийного

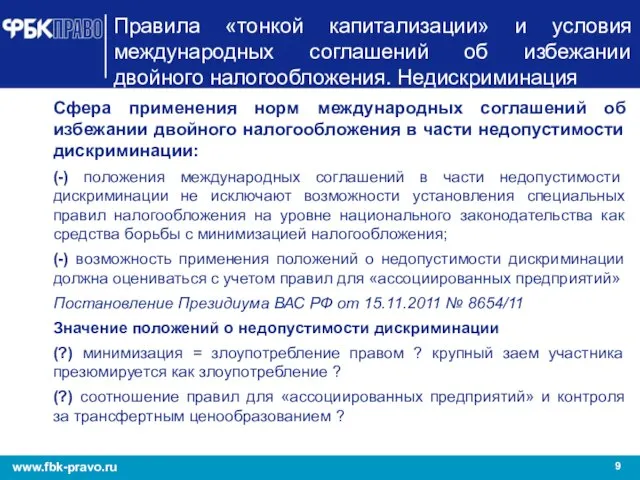

- 9. Правила «тонкой капитализации» и условия международных соглашений об избежании двойного налогообложения. Недискриминация Сфера применения норм международных

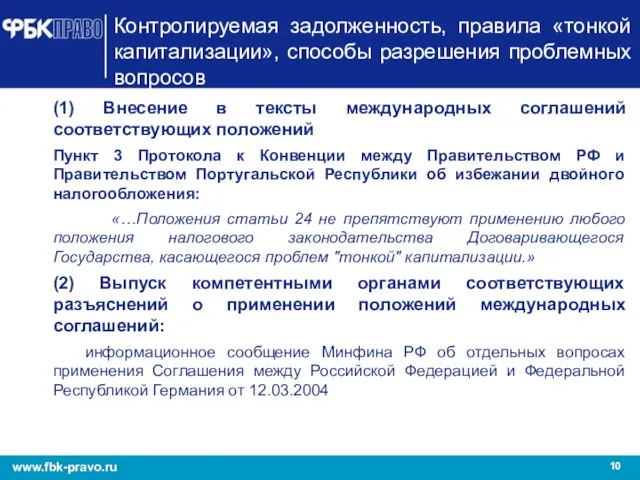

- 10. Контролируемая задолженность, правила «тонкой капитализации», способы разрешения проблемных вопросов (1) Внесение в тексты международных соглашений соответствующих

- 11. ? ? ? ВОПРОСЫ

- 13. Скачать презентацию

Тульский самовар

Тульский самовар Презентация на тему Зарубежная литература 19 века

Презентация на тему Зарубежная литература 19 века

Астекс_19.04.19_финальная версия

Астекс_19.04.19_финальная версия Герои Советского Союза Петуховского района к 65- летию Великой Победы

Герои Советского Союза Петуховского района к 65- летию Великой Победы Формирование научного мировоззрения на уроках «Окружающего мира»

Формирование научного мировоззрения на уроках «Окружающего мира» Проблемы питания

Проблемы питания  Общественное объединение «Центр экономического и гражданского образования ЮКО «Интеллект»

Общественное объединение «Центр экономического и гражданского образования ЮКО «Интеллект» Слово Школа

Слово Школа Всё начинается с любви…

Всё начинается с любви… Межличностные отношения

Межличностные отношения La Republique En Marche

La Republique En Marche Импульс тела. Импульс силы. Закон сохранения импульса

Импульс тела. Импульс силы. Закон сохранения импульса COLLOCATIONAL ASPECTS OF TRANSLATION

COLLOCATIONAL ASPECTS OF TRANSLATION Лексикология. В поисках смысла…

Лексикология. В поисках смысла… Педагогические приемы создания ситуации успеха

Педагогические приемы создания ситуации успеха Чистые слова

Чистые слова Белочка

Белочка Информация Информационные процессы

Информация Информационные процессы  Лингвистическийинтеллектуальный марафон

Лингвистическийинтеллектуальный марафон Презентация на тему Эмоции

Презентация на тему Эмоции Единый Государственный экзамен

Единый Государственный экзамен CERT AM servicesСервисы CERT AM

CERT AM servicesСервисы CERT AM Химия в жизни общества

Химия в жизни общества Дорожки в газоне, экопарковки

Дорожки в газоне, экопарковки Нормативное правовое регулирование деятельности автономных учреждений

Нормативное правовое регулирование деятельности автономных учреждений Наука, Технология. Я

Наука, Технология. Я Implementing a cluster-based innovation policy in Russia : a model to invent Jean-Louis Truel Associate professor Université Paris-Est Créteil; Vice-President.

Implementing a cluster-based innovation policy in Russia : a model to invent Jean-Louis Truel Associate professor Université Paris-Est Créteil; Vice-President. Натюрморт. Ван Гог Натюрморт с подсолнухами

Натюрморт. Ван Гог Натюрморт с подсолнухами