Содержание

- 2. Налоговый контроль Налоговый контроль - это вид государственного финансового контроля. Налоговым контролем признается деятельность уполномоченных органов

- 3. Налоговый контроль Специальные принципы налогового контроля: принцип независимости принцип систематичности принцип объективности принцип территориальности принцип соблюдения

- 4. Налоговый контроль 1) в зависимости от источников: документальный фактический 2) в зависимости от сроков проведения: оперативный

- 5. Постановка на налоговый учет по месту нахождения организации («место нахождения» см. п. 2 ст. 54 ГК

- 6. Мероприятия не урегулированы нормами НК РФ, объем прав и обязанностей НП не определен Фактически проводится налоговая

- 7. ЦЕЛИ реформирования налогового контроля

- 8. Банковские выписки Интеграция товарного и денежного потока ПК ППА-Отбор (автоматизированная система отбора налогоплательщиков на предпроверочный анализ)

- 9. АСК ДФЛ Контроль: Налоговая и иная отчетность Данные ККТ Расчетные счета «Чеки Онлайн» Иные источники (которыми

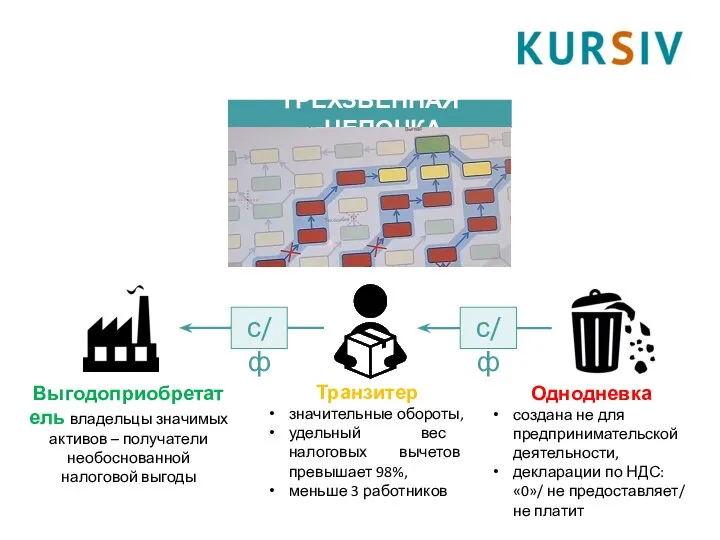

- 10. ТРЕХЗВЕННАЯ ЦЕПОЧКА

- 11. Выгодоприобретатель – налогоплательщик или группа налогоплательщиков, которые являются «пользователями» схемы или получателями ННВ – владелец активов

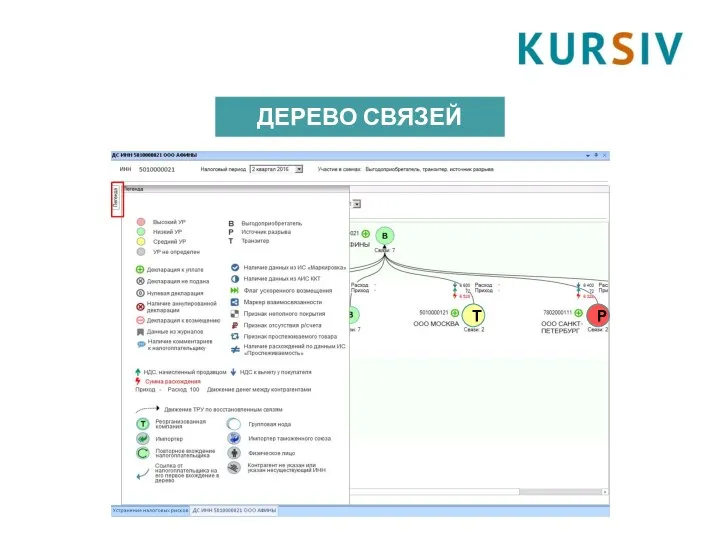

- 12. Т ДЕРЕВО СВЯЗЕЙ Р

- 13. ВЫГОДОПРИОБРЕТАТЕЛЬ > 50 выгодоприобретатель 20-49 предполагаемый выгодоприобретатель

- 14. ВЫГОДОПРИОБРЕТАТЕЛЬ НАЛОГОВАЯ ОТЧЕТНОСТЬ возмещение НДС из бюджета; НДС к уплате свыше 500 тыс. руб.; наличие численности

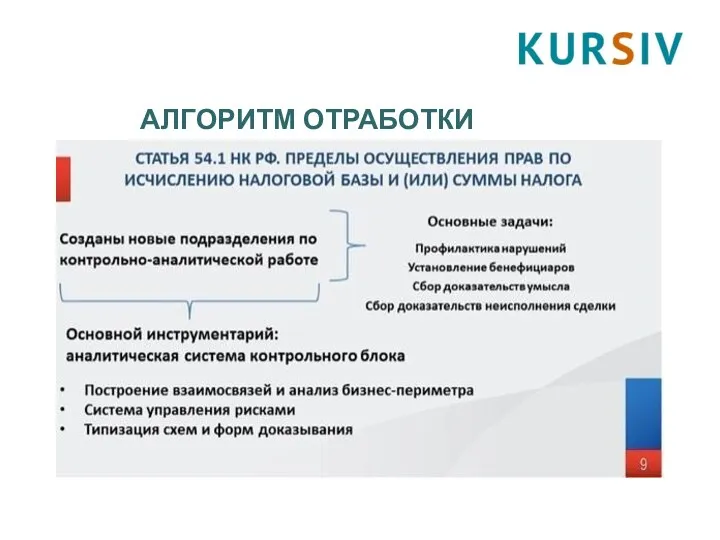

- 15. АЛГОРИТМ ОТРАБОТКИ РАЗРЫВА

- 16. ИНСПЕКЦИЯ в которой установлен РАЗРЫВ Сбор объективной информации о правонарушении (Что? Где? Когда? Кто? Как? При

- 17. АЛГОРИТМ ОТРАБОТКИ РАЗРЫВА

- 18. ПК ППА-ОТБОР В отношении каждой организации формируется индивидуальная карточка. В карточке отражены краткие сведения из бухгалтерской

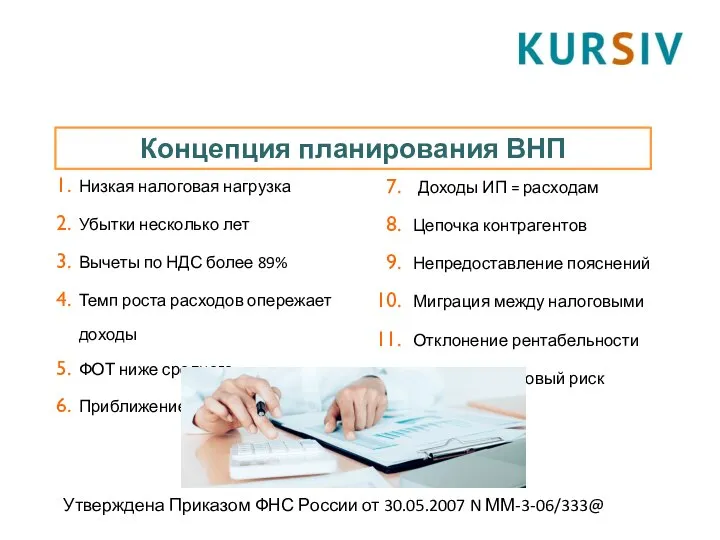

- 19. Доходы ИП = расходам Цепочка контрагентов Непредоставление пояснений Миграция между налоговыми Отклонение рентабельности Высокий налоговый риск

- 20. Схема бизнес-процессов по выявлению и отработке рисков Объединенная база данных Кластеризация и сегментация плательщиков Исследование налогоплательщиков

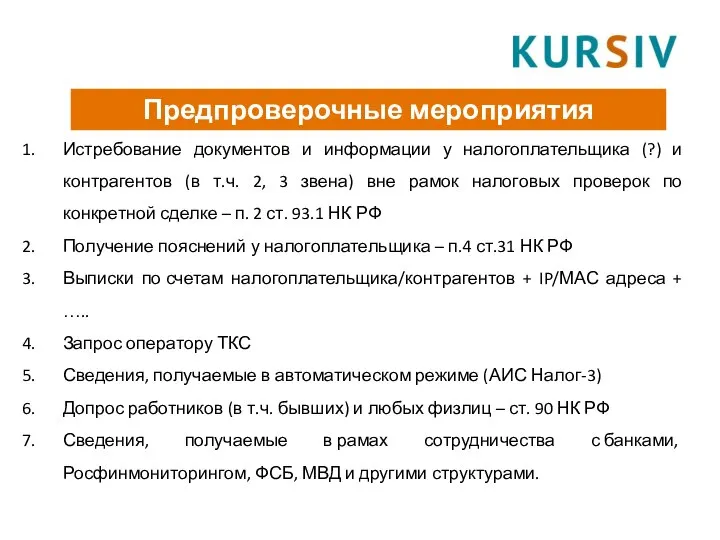

- 21. Предпроверочные мероприятия Истребование документов и информации у налогоплательщика (?) и контрагентов (в т.ч. 2, 3 звена)

- 22. «Оптимизация» НДС

- 23. «Оптимизация» НДС

- 24. «Оптимизация» НДС

- 25. Налоговые проверки Налоговая проверка - это основная форма налогового контроля, целью которой является проверка соблюдения налогоплательщиком,

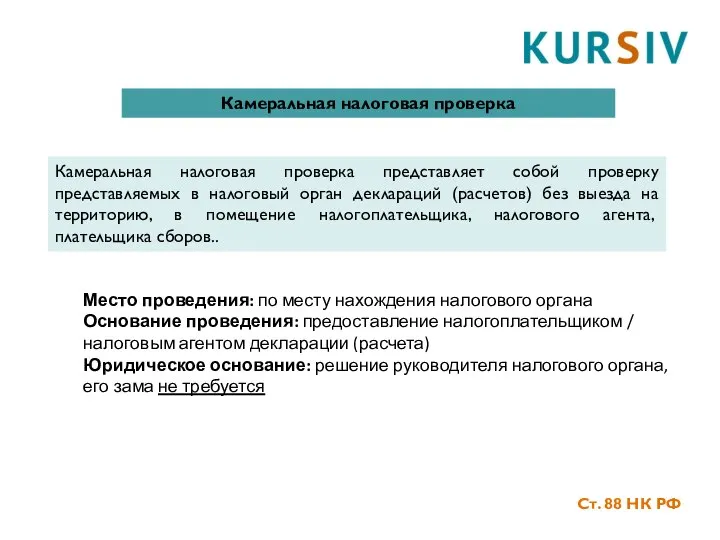

- 26. Камеральная налоговая проверка Камеральная налоговая проверка представляет собой проверку представляемых в налоговый орган деклараций (расчетов) без

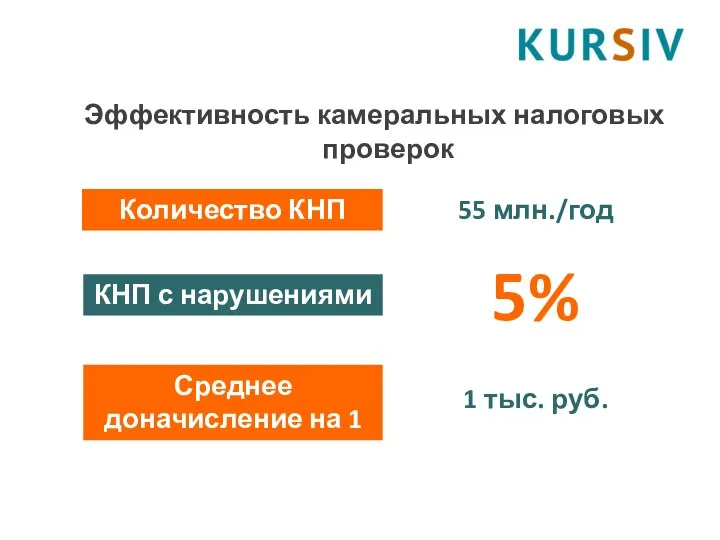

- 27. Количество КНП КНП с нарушениями Среднее доначисление на 1 КНП 55 млн./год 5% 1 тыс. руб.

- 28. Камеральная налоговая проверка: Место проведения: по месту нахождения налогового органа Основание проведения: предоставление налогоплательщиком / налоговым

- 29. Срок проведения КНП: Общий: – 3 месяца с момента предоставления декларации (расчета) Специальный по НДС /с

- 30. А ЕСЛИ НАРУШЕН СРОК ПРОВЕДЕНИЯ КНП? «-» Письмо ФНС России от 06.03.2018 №ЕД-4-2/4335@ Нарушение срока проведения

- 31. Наличие ошибок / противоречий в декларации / расчете Уточненная декларация с уменьшением налога к уплате в

- 32. «… Налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок в налоговой декларации (расчете), противоречий между

- 33. По общему правилу истребование документов в рамках КНП запрещено (п.7 ст.88 Налогового кодекса РФ) Камеральная налоговая

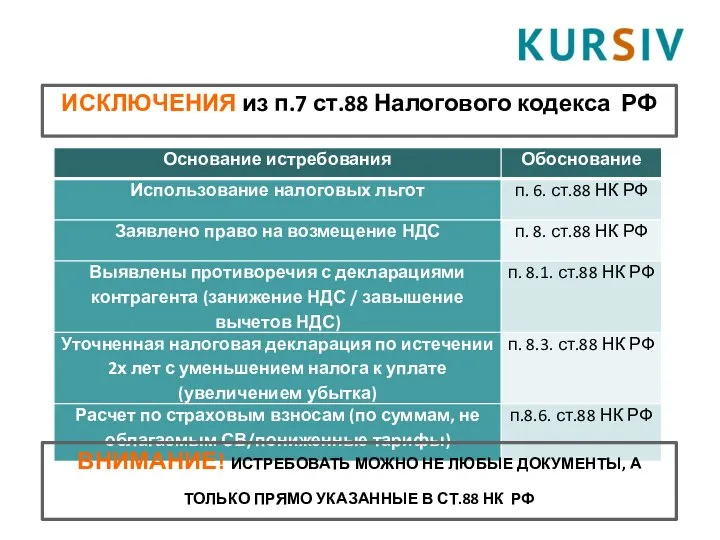

- 34. ИСКЛЮЧЕНИЯ из п.7 ст.88 Налогового кодекса РФ ВНИМАНИЕ! ИСТРЕБОВАТЬ МОЖНО НЕ ЛЮБЫЕ ДОКУМЕНТЫ, А ТОЛЬКО ПРЯМО

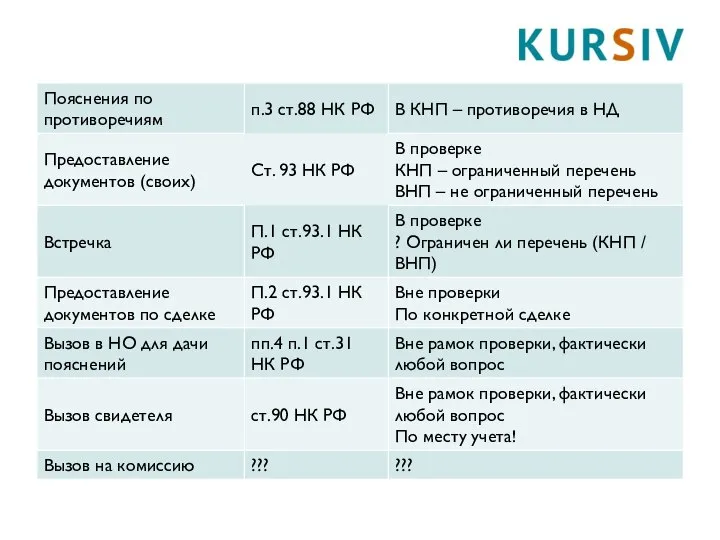

- 35. МЕРОПРИЯТИЯ В РАМКАХ КНП Истребование документов у налогоплательщика и иных лиц Допрос свидетелей Назначение экспертизы Привлечение

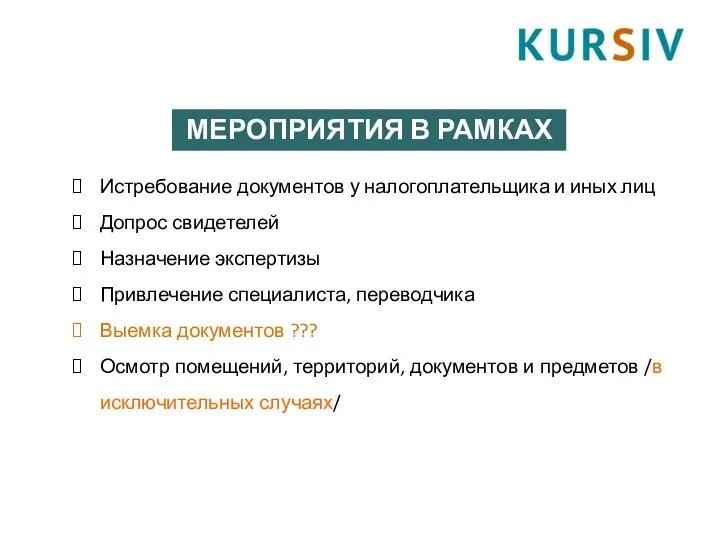

- 36. Исключения: когда возможен осмотр в рамках КНП: 1. В декларации по НДС, заявлено право на возмещение

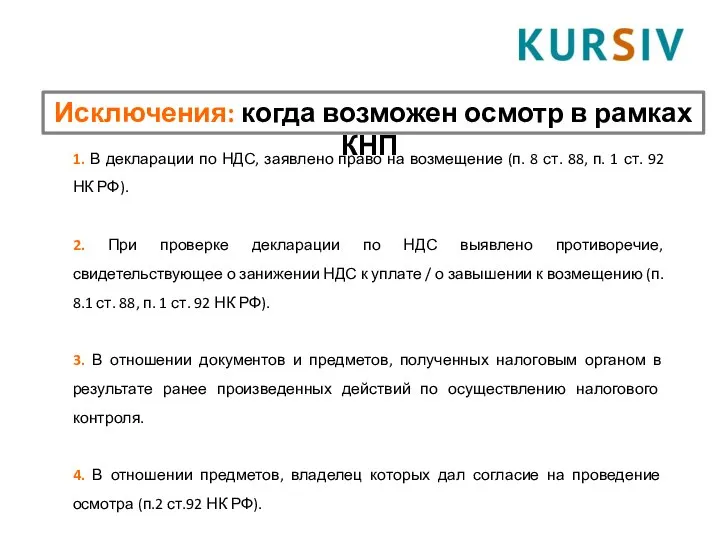

- 37. Возобновление КНП При предоставлении уточненной налоговая декларация, КНП прекращается и начинается новая. При этом документы (информация),

- 38. ОСВОБОЖДАЕТ ЛИ УНД ОТ ШТРАФА? П.4 ст.81 НК РФ «+» Письмо ФНС от 21.02.2018 №267-О Направление

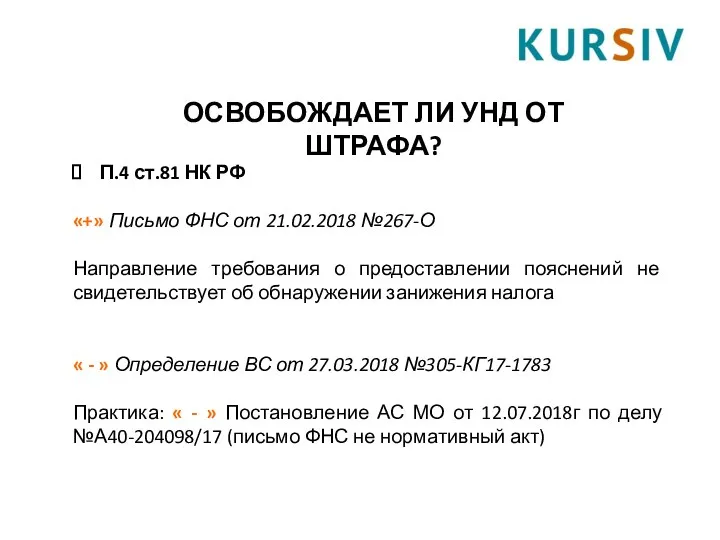

- 39. Окончание КНП

- 40. Требование о предоставлении пояснений или истребовании документов?

- 42. Выездная налоговая проверка Ст. 89 НК РФ

- 43. Количество выездных налоговых проверок

- 44. Средний размер доначислений на ВНП, тыс.руб.

- 45. Налогоплательщики, у которых проводятся ВНП

- 46. Процент ВНП, в которых выявлены нарушения 99%

- 47. Количество ВНП / Размер доначислений

- 48. по одному или нескольким налогам за период, не превышающий трех календарных лет, предшествующих году, в котором

- 49. Место проведения ВНП По общему правилу: по месту нахождения налогоплательщика По ходатайству налогоплательщика: по месту нахождения

- 50. Юридическое основание ВНП: Решение руководителя налогового органа, его зама Место назначения ВНП: Налоговый орган по месту

- 51. СОДЕРЖАНИЕ РЕШЕНИЯ О ВНП: Наименование налогоплательщика Предмет проверки: какие налоги Период, за который проводится проверка ФИО,

- 52. Сроки проведения ВНП: от решения до справки Выездная налоговая проверка

- 53. А что могут проверяющие во время приостановления ВНП? См: п.26 ППВАС 57 1) истребование документов по

- 54. Основания приостановления ВНП: « - » Определение ВС РФ от 20.09.2018 г. № 309-КГ18-13745 В срок

- 55. Мероприятия налогового контроля при ВНП Выездная налоговая проверка

- 56. Окончание ВНП

- 57. Налоговые органы не вправе проводить две и более выездные налоговые проверки по одним и тем же

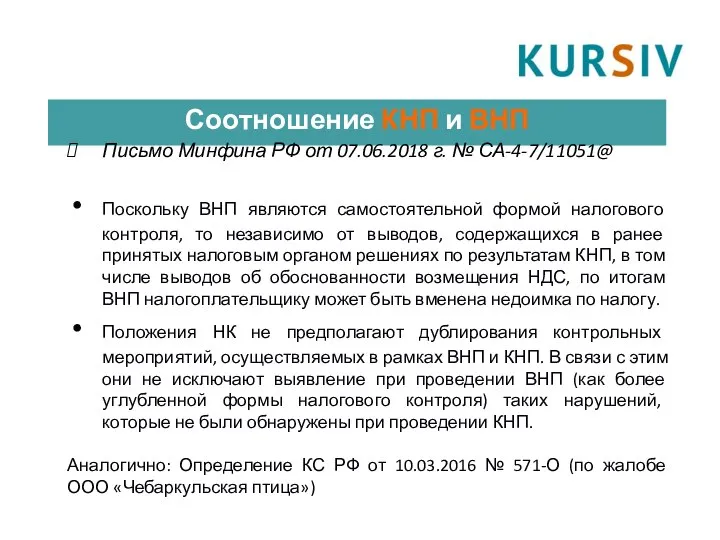

- 58. Соотношение КНП и ВНП Письмо Минфина РФ от 07.06.2018 г. № СА-4-7/11051@ Поскольку ВНП являются самостоятельной

- 60. Скачать презентацию

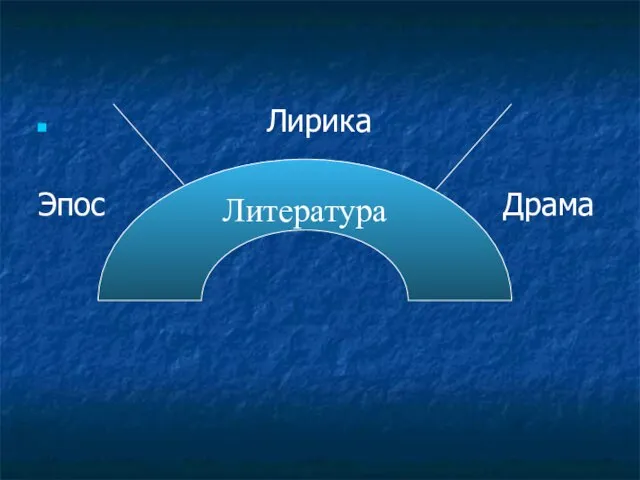

Слайд-лекция По дисциплине «Современная методика преподавания литературы» Для студентов специальностей 050205 «Филология: Русская

Слайд-лекция По дисциплине «Современная методика преподавания литературы» Для студентов специальностей 050205 «Филология: Русская  А. Т. Твардовский (1910-1971)

А. Т. Твардовский (1910-1971) Использование ИКТ в работе классного руководителя

Использование ИКТ в работе классного руководителя Strategic Integrative International Management for Small and Medium Business Enterprises

Strategic Integrative International Management for Small and Medium Business Enterprises Англицизмы в русском языке

Англицизмы в русском языке Конкурс«Знай- наших!»

Конкурс«Знай- наших!» A normalisation example

A normalisation example Н. М. Рубцов Звезда полей

Н. М. Рубцов Звезда полей Презентация на тему Метод проектов в патриотическом воспитании детей старшего дошкольного возраста

Презентация на тему Метод проектов в патриотическом воспитании детей старшего дошкольного возраста Основные понятия информатики. Операционная система. Файл. Файловая система. Устройства ввода-вывода. Потоки. Файловый менеджер Алг

Основные понятия информатики. Операционная система. Файл. Файловая система. Устройства ввода-вывода. Потоки. Файловый менеджер Алг Документы и сведения, представляемые таможенным органам при прибытии на таможенную территорию Подготовили: студентки 3-го курса

Документы и сведения, представляемые таможенным органам при прибытии на таможенную территорию Подготовили: студентки 3-го курса  Організація роботи техніка (з безпеки дорожнього руху) – начальника контрольно-технічного пункту

Організація роботи техніка (з безпеки дорожнього руху) – начальника контрольно-технічного пункту Создание сайта. Сервисы Google

Создание сайта. Сервисы Google Тема: Проект

Тема: Проект Страхование лекция

Страхование лекция Приемы видеомонтажа. Восьмерка

Приемы видеомонтажа. Восьмерка Александр Твардовский (1910 – 1971)

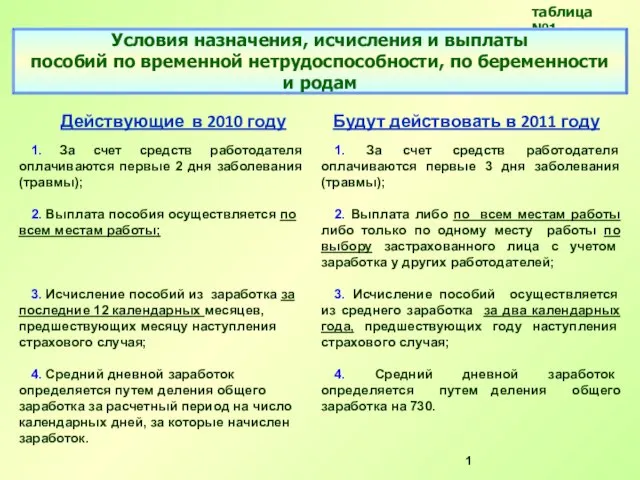

Александр Твардовский (1910 – 1971) Действующие в 2010 году

Действующие в 2010 году Рефинансирование

Рефинансирование Презентация на тему English-speaking countries (Англоговорящие страны)

Презентация на тему English-speaking countries (Англоговорящие страны)  Управления охраной труда на предприятии путем привлечения профильной аутсорсинговой организации

Управления охраной труда на предприятии путем привлечения профильной аутсорсинговой организации Куда сходить и как это найти? Club Map

Куда сходить и как это найти? Club Map Кадровый состав ГПС МЧС России. Лекция 1.5

Кадровый состав ГПС МЧС России. Лекция 1.5 Развитие института корпоративных секретарей в России(проблемные вопросы)

Развитие института корпоративных секретарей в России(проблемные вопросы) Турнир знатоков

Турнир знатоков Масса тела

Масса тела Презентация на тему Пунктуационный разбор

Презентация на тему Пунктуационный разбор  Решение задач на смеси, растворы и сплавы

Решение задач на смеси, растворы и сплавы