Содержание

- 2. Учебная дисциплина «Страхование» 1 Лекция 4. Особенности актуарных расчетов Цели, задачи актуарных расчетов. Основы построения страховых

- 3. 2 Актуарные расчеты – расчеты тарифных ставок страхования на основе методов математической статистики. Применяются во всех

- 4. Закон больших чисел Смысл – совместное действие большого числа одинаковых и независимых случайных факторов приводит к

- 5. С помощью теории вероятностей определяется вероятность страхового случая. Демографическая статистика нужна для дифференциации страховых тарифов в

- 6. Страховые термины, связанные с процессом формирования страхового фонда Страховая оценка – термин имущественного страхования, под которым

- 7. Страховой тариф (тарифная ставка) Страховой тариф представляет coбой денежную плату страхователя (страховую премию с единицы страховой

- 8. Страховой тариф (тарифная ставка) Пример: тарифная ставка установлена в размере 2 руб. со 100 руб. страховой

- 9. Страховой тариф (тарифная ставка) По некоторым видам страхования (страхование пассажиров от несчастных случаев, автомобилей, животных и

- 10. Страховой тариф (тарифная ставка) Пример: Агропредприятие осуществляет страхование КРС. Тарифная ставка по страхованию КРС установлена в

- 11. Страховой тариф (тарифная ставка) Пример: Агропредприятие осуществляет страхование КРС. Тарифная ставка по страхованию КРС установлена в

- 12. Страховой тариф (тарифная ставка) Таким образом, тарифная ставка является базой для определения доли участия каждого страхователя

- 13. Страховой тариф (тарифная ставка) Если тарифная ставка рассчитана правильно, то страховщик за счет полученных страховых взносов

- 14. Тарифная ставка состоит: Тарифная ставка по которой страхователь уплачивает страховую премию, называется брутто-ставкой. Она состоит из

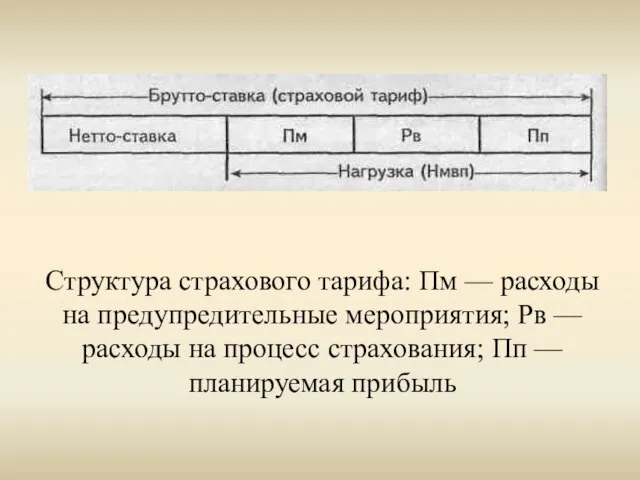

- 15. Структура страхового тарифа: Пм — расходы на предупредительные мероприятия; Рв — расходы на процесс страхования; Пп

- 16. Нетто-ставка предназначена: Для формирования денежного фонда, из которого осуществляются страховые выплаты. На долю нетто-ставки приходится 60-95%

- 17. Пример Нетто ставка равна 0,7 руб., нагрузка составляет (n) 30%. Найти брутто-ставку (БС) и величину нагрузки.

- 18. Решение БС = НС/(100-n)*100%; БС = 0,7 руб./(100-30) * 100% = 1 руб. Величина нагрузки составит

- 19. По обязательным видам страхования тарифы устанавливаются законом или другими нормативными документами По добровольному страхованию ставки рассчитываются

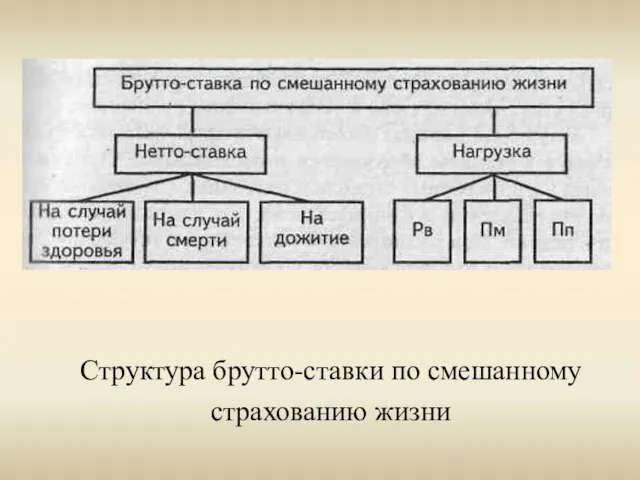

- 20. Структура брутто-ставки по смешанному страхованию жизни

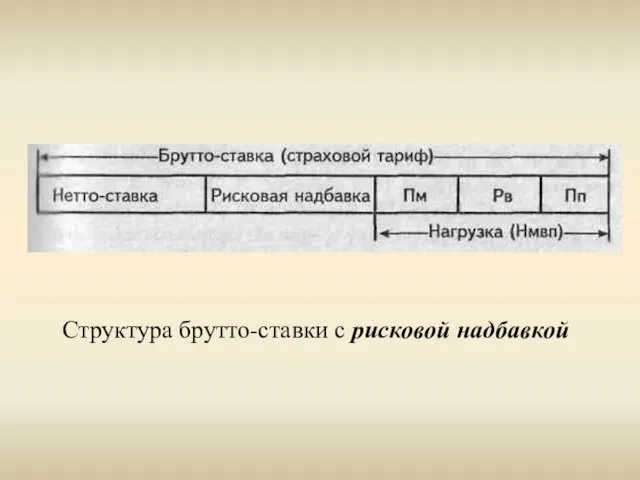

- 21. Структура брутто-ставки с рисковой надбавкой

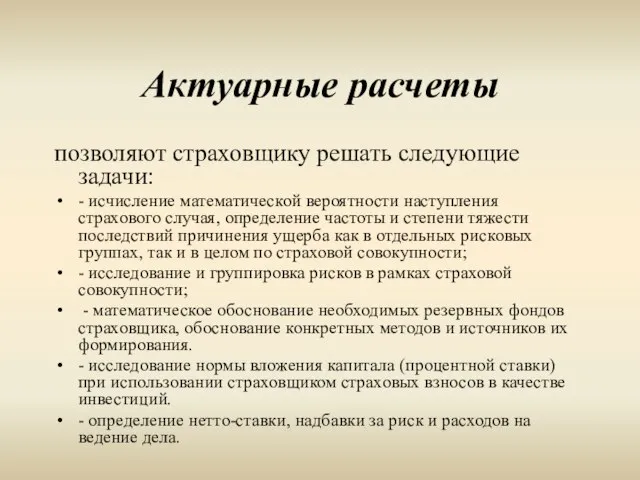

- 22. Актуарные расчеты позволяют страховщику решать следующие задачи: - исчисление математической вероятности наступления страхового случая, определение частоты

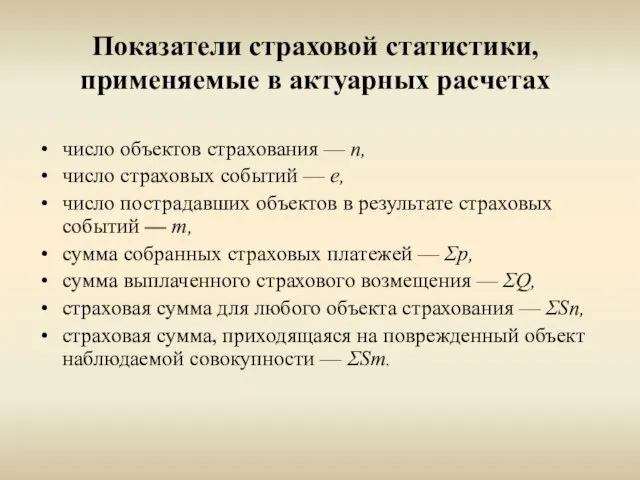

- 23. Показатели страховой статистики, применяемые в актуарных расчетах число объектов страхования — n, число страховых событий —

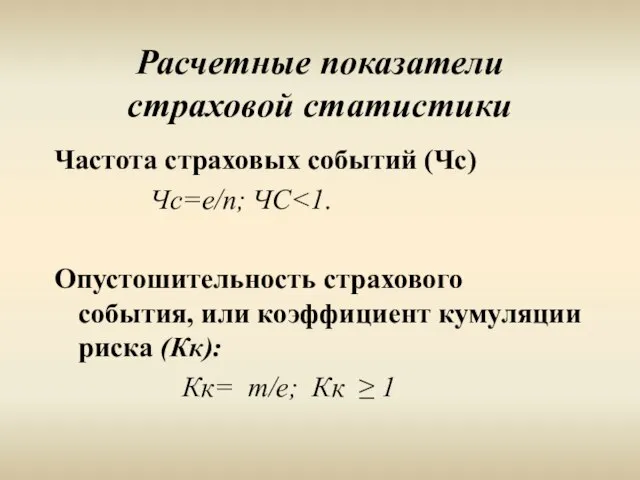

- 24. Расчетные показатели страховой статистики Частота страховых событий (Чс) Чс=e/n; ЧС Опустошительность страхового события, или коэффициент кумуляции

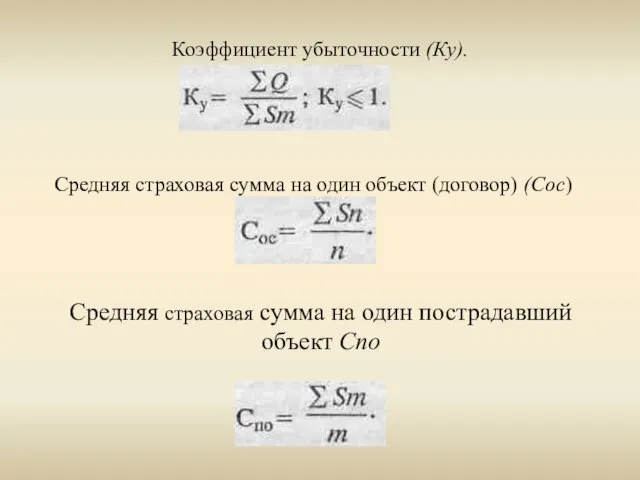

- 25. Коэффициент убыточности (Ку). Средняя страховая сумма на один объект (договор) (Сос) Средняя страховая сумма на один

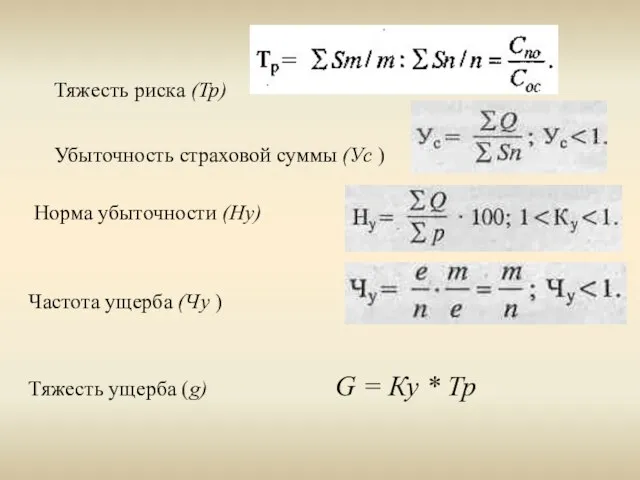

- 26. Тяжесть риска (Тр) Убыточность страховой суммы (Ус ) Норма убыточности (Ну) Частота ущерба (Чу ) Тяжесть

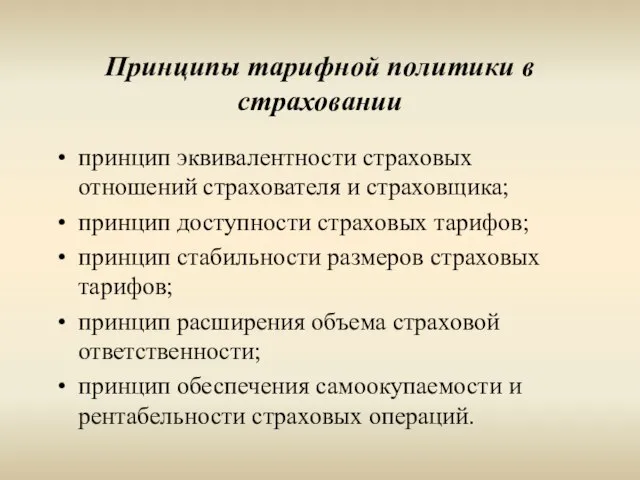

- 27. Принципы тарифной политики в страховании принцип эквивалентности страховых отношений страхователя и страховщика; принцип доступности страховых тарифов;

- 28. Общие подходы к расчету нетто-ставки Расчет нетто-ставки сводится к нахождению ожидаемой величины страховых выплат. Рассчитав предполагаемую

- 29. Решение задачи Страховщик должен располагать страховым фондом для выплат в размере: 300 000 руб.*6 = 1

- 30. Решение Сумма необходимая для выплат делится на общую страховую сумму: 1 800 000/(300 000*1000)*100 = 0,6

- 31. Особенности расчета нетто-ставки Расчет нетто-ставки более сложен, т.к. требует учета степени повреждения застрахованных объектов (часть домов

- 32. Пример Страховая сумма всех застрахованных объектов от пожара 50 млн. руб., выплаты страхового возмещения за уничтоженные

- 33. Решение У = 300 000/50 млн.руб. * 100 руб. = 0,6 руб. На каждые 100 руб.

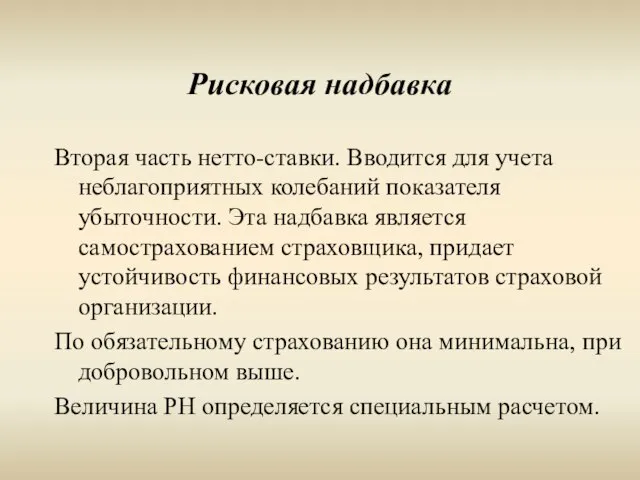

- 34. Рисковая надбавка Вторая часть нетто-ставки. Вводится для учета неблагоприятных колебаний показателя убыточности. Эта надбавка является самострахованием

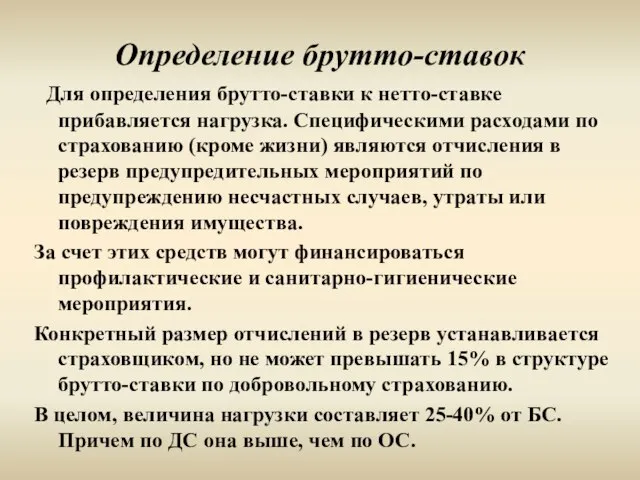

- 35. Определение брутто-ставок Для определения брутто-ставки к нетто-ставке прибавляется нагрузка. Специфическими расходами по страхованию (кроме жизни) являются

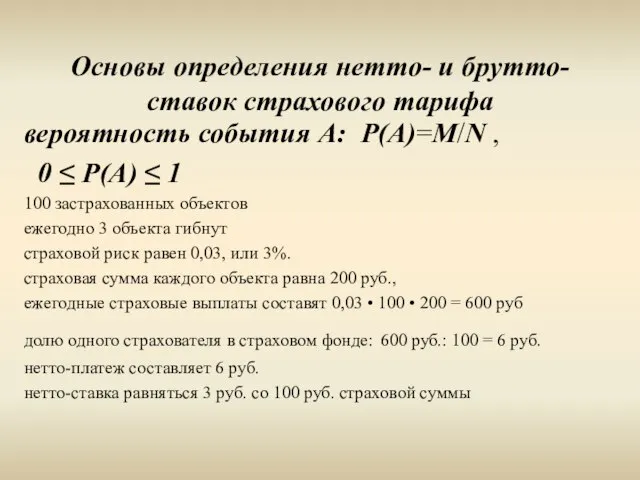

- 36. Основы определения нетто- и брутто-ставок страхового тарифа вероятность события А: Р(А)=M/N , 0 ≤ Р(А) ≤

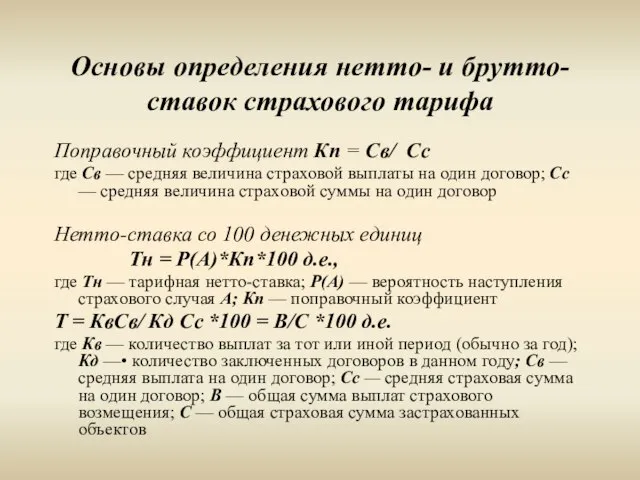

- 37. Основы определения нетто- и брутто-ставок страхового тарифа Поправочный коэффициент Кп = Св/ Сс где Св —

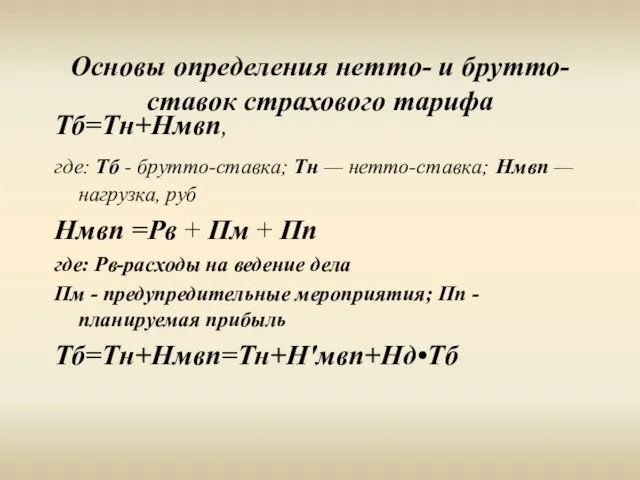

- 38. Основы определения нетто- и брутто-ставок страхового тарифа Тб=Тн+Нмвп, где: Тб - брутто-ставка; Тн — нетто-ставка; Нмвп

- 39. Структура расходов страховщика на ведение страхового дела организационные, управленческие, 3. инкассационные, 4. ликвидационные

- 40. Дифференциация страховых тарифов Наиболее часто дифференциация осуществляется по след. критериям: По видам и объемам деятельности страхователя

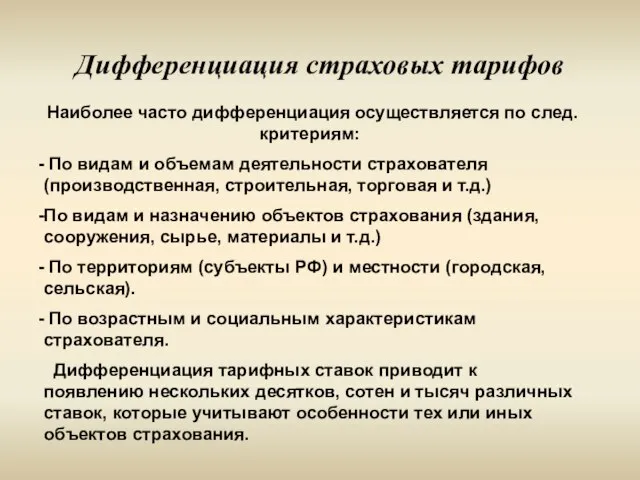

- 41. Страховая премия — ее сущность и виды Экономическая сущность страхового взноса проявляется в том, что он

- 42. Классификация страховых премий по назначению; по характеру рисков; по форме уплаты; по времени уплаты; по отражению

- 43. Классификация страховых премий Рисковая премия Накопительный (сберегательный) взнос Нетто-премия Достаточный взнос Брутто-премия.

- 44. Классификация страховых премий Переходящие платежи Результативная премия Эффективная премия Резервная (Цильмеровская) премия Перестраховочная премия

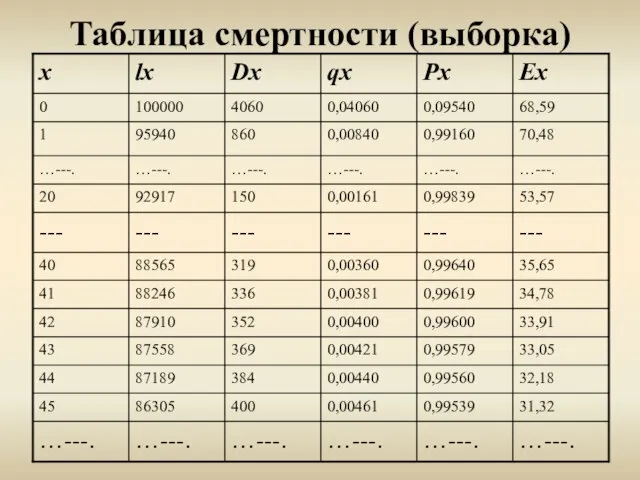

- 45. Основы построения тарифов по страхованию жизни. Таблица смертности — это упорядоченный ряд взаимосвязанных величин, показывающих уменьшение

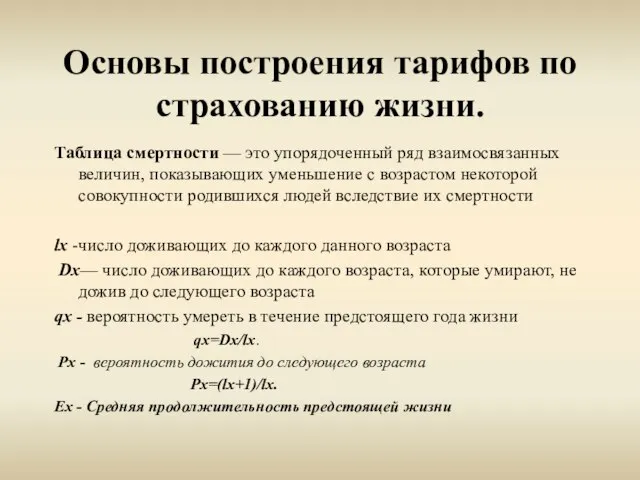

- 46. Таблица смертности (выборка)

- 48. Скачать презентацию

Устройства памяти компьютера

Устройства памяти компьютера Второй десяток

Второй десяток Буквальная (не)движимость в русской дигитальной поэзииE-Motions. Textual movement in Russian Digital Poetry

Буквальная (не)движимость в русской дигитальной поэзииE-Motions. Textual movement in Russian Digital Poetry Правонарушение

Правонарушение Презентация на тему Этические правила служебного поведения и проф. служебной деятельности гос. гражданских служащих РФ

Презентация на тему Этические правила служебного поведения и проф. служебной деятельности гос. гражданских служащих РФ  Проблема изменения климата - состояние научных знаний- Арктика- Климатическая доктрина РФ- Копенгагенское соглашениеКокорин

Проблема изменения климата - состояние научных знаний- Арктика- Климатическая доктрина РФ- Копенгагенское соглашениеКокорин Карл Линней

Карл Линней ПОВЕЛИТЕЛЬНОЕ НАКЛОНЕНИЕ ГЛАГОЛА

ПОВЕЛИТЕЛЬНОЕ НАКЛОНЕНИЕ ГЛАГОЛА ДЯДЯ

ДЯДЯ Метод пряника

Метод пряника Профессия 08.01.08 Мастер отделочных строительных работ

Профессия 08.01.08 Мастер отделочных строительных работ Роль жилищного микрофинансирования в повышении доступности жилья для семей с невысоким уровнем доходов

Роль жилищного микрофинансирования в повышении доступности жилья для семей с невысоким уровнем доходов Правописание безударных гласных ипарных согласных в корне слова(обобщение)

Правописание безударных гласных ипарных согласных в корне слова(обобщение) Правовое регулирование налоговых отношений

Правовое регулирование налоговых отношений АО Интертек Рус. Документы для трудоустройства

АО Интертек Рус. Документы для трудоустройства ООО «Управляющая компания«Южные ворота»Презентация промышленных зон

ООО «Управляющая компания«Южные ворота»Презентация промышленных зон Как осуществить поиск в Интернете Элективный курс 9 класс

Как осуществить поиск в Интернете Элективный курс 9 класс Occupation: Blaster

Occupation: Blaster Новогоднее поздравление

Новогоднее поздравление Стены из натуральных материалов

Стены из натуральных материалов История возникновения воротников

История возникновения воротников Презентация на тему Осенние и зимние явления в жизни растений

Презентация на тему Осенние и зимние явления в жизни растений  Интересные свойства воды

Интересные свойства воды Кораблик-водомер. Номинация Судомоделирование

Кораблик-водомер. Номинация Судомоделирование Наследственные болезни обмена веществ

Наследственные болезни обмена веществ Учитель английского языка Сидельникова Надежда Валентиновна

Учитель английского языка Сидельникова Надежда Валентиновна Презентация на тему Внешняя политика Ивана Грозного

Презентация на тему Внешняя политика Ивана Грозного  Три состояния воды

Три состояния воды