Содержание

- 2. План лекции 1. Экономическая природа НДФЛ и его место в формировании бюджета 2. Плательщики, объект налогообложения

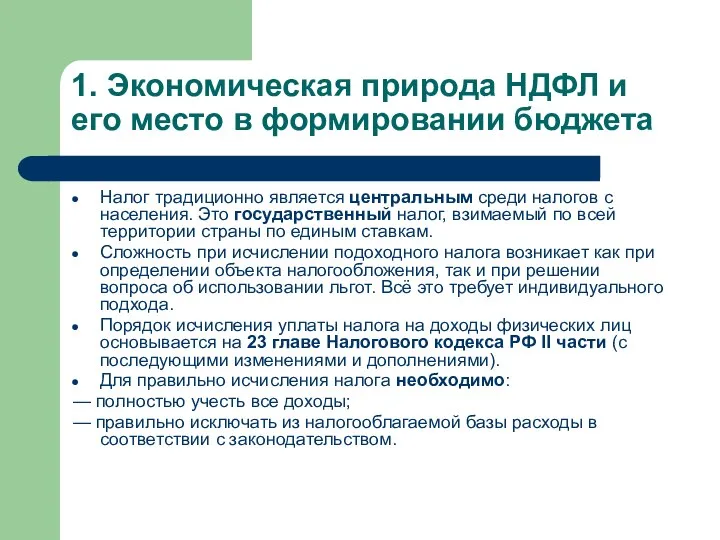

- 3. 1. Экономическая природа НДФЛ и его место в формировании бюджета Налог традиционно является центральным среди налогов

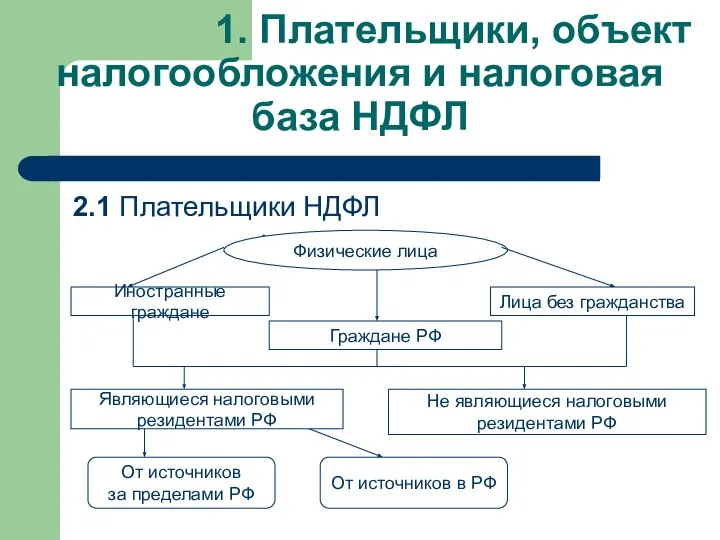

- 4. 1. Плательщики, объект налогообложения и налоговая база НДФЛ 2.1 Плательщики НДФЛ Физические лица Физические лица Иностранные

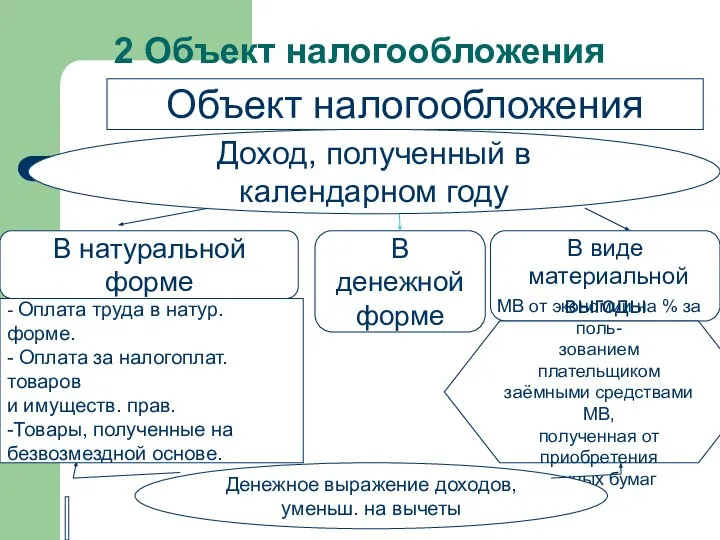

- 5. 2 Объект налогообложения Объект налогообложения Доход, полученный в календарном году В натуральной форме В денежной форме

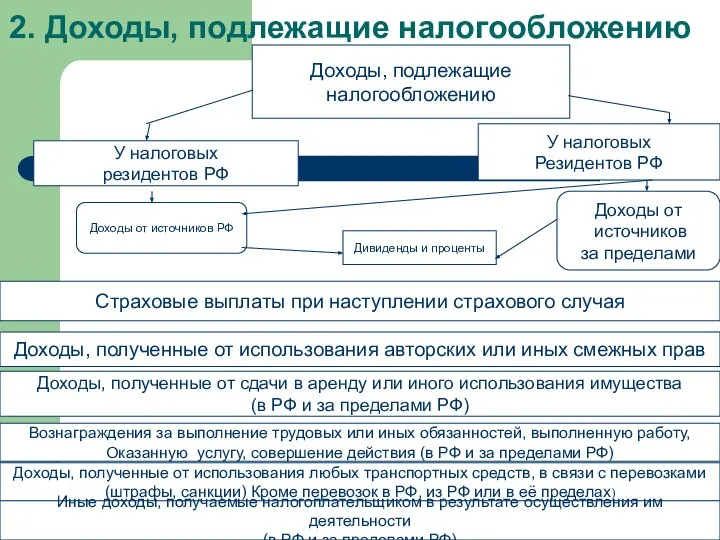

- 6. 2. Доходы, подлежащие налогообложению Доходы, подлежащие налогообложению У налоговых резидентов РФ У налоговых Резидентов РФ Доходы

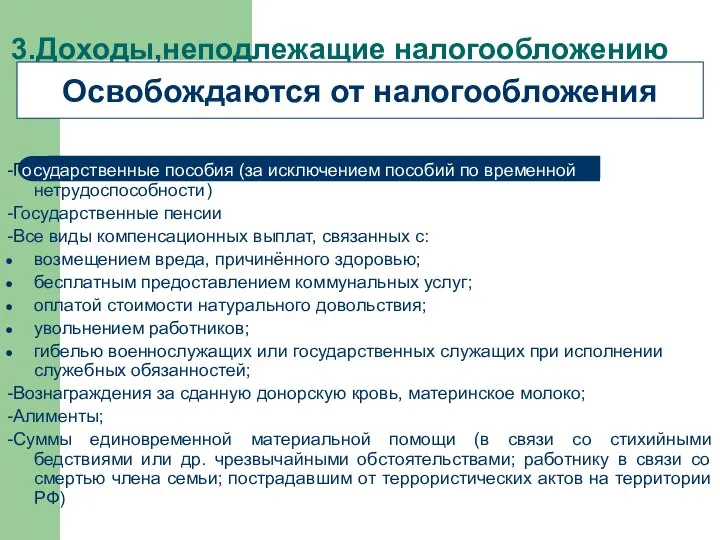

- 7. 3.Доходы,неподлежащие налогообложению -Государственные пособия (за исключением пособий по временной нетрудоспособности) -Государственные пенсии -Все виды компенсационных выплат,

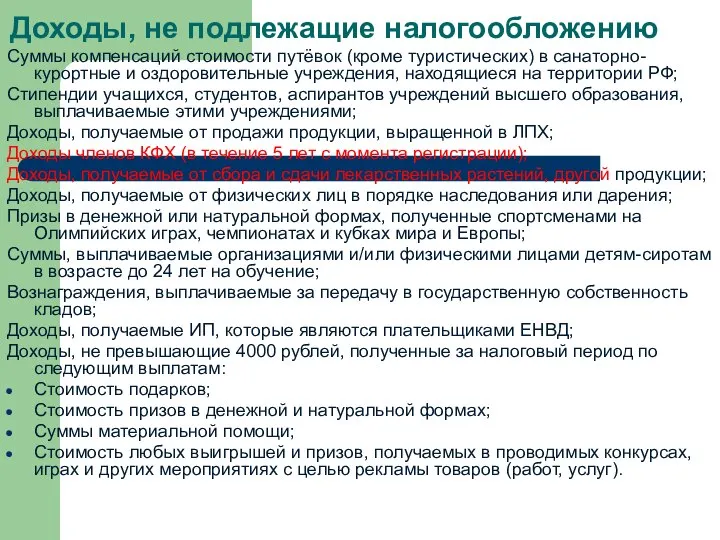

- 8. Доходы, не подлежащие налогообложению Суммы компенсаций стоимости путёвок (кроме туристических) в санаторно-курортные и оздоровительные учреждения, находящиеся

- 9. 4. Виды вычетов по НДФЛ Вычеты Стандартные Профессиональные Социальные Имущественные ВСЕ ВЫЧЕТЫ ПРЕДОСТАВЛЯЮТСЯ ТОЛЬКО ПО ДОХОДАМ,

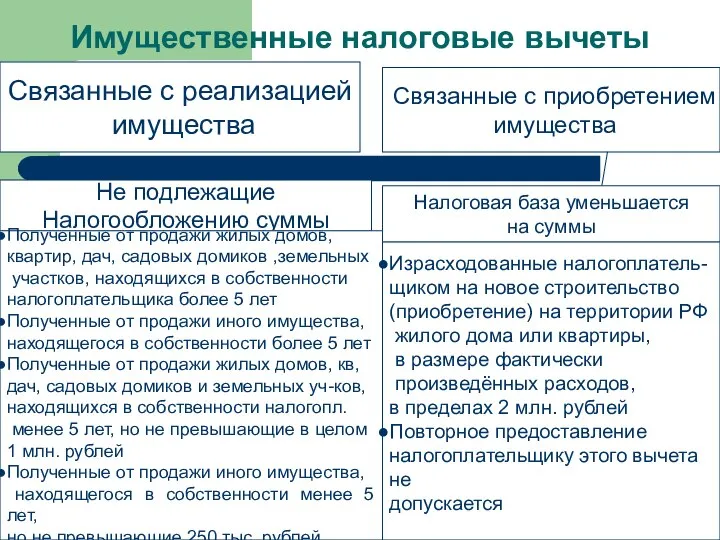

- 10. Имущественные налоговые вычеты Связанные с реализацией имущества Связанные с приобретением имущества Не подлежащие Налогообложению суммы Налоговая

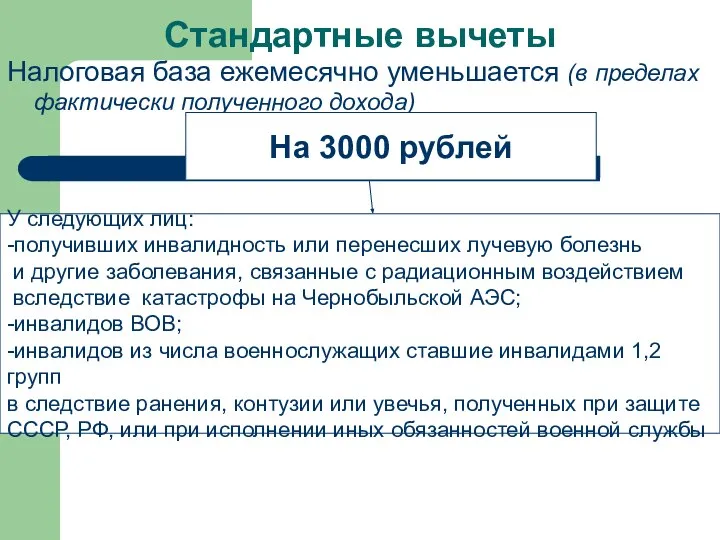

- 11. Стандартные вычеты Налоговая база ежемесячно уменьшается (в пределах фактически полученного дохода) На 3000 рублей У следующих

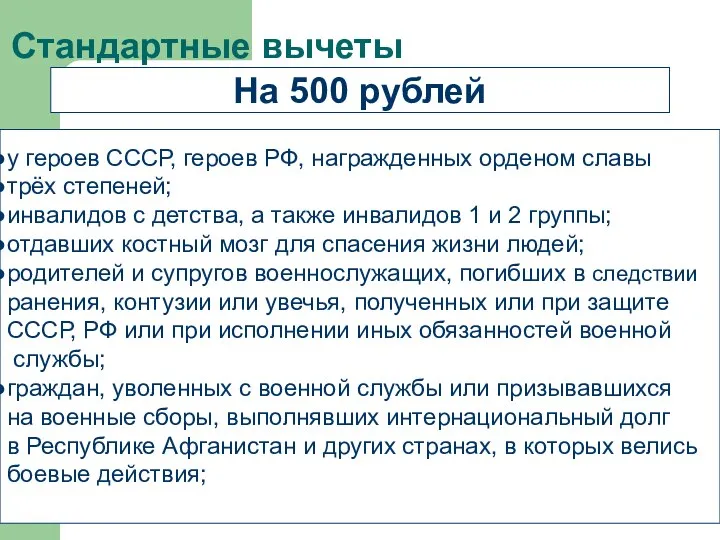

- 12. Стандартные вычеты На 500 рублей у героев СССР, героев РФ, награжденных орденом славы трёх степеней; инвалидов

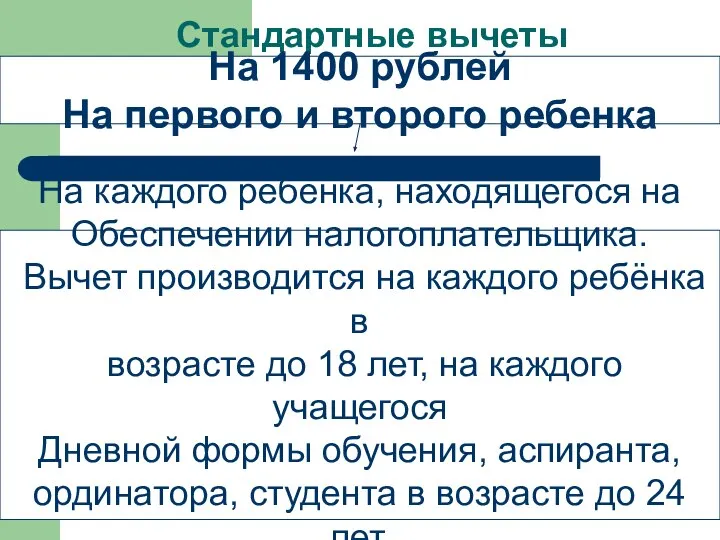

- 13. Стандартные вычеты На 1400 рублей На первого и второго ребенка На каждого ребёнка, находящегося на Обеспечении

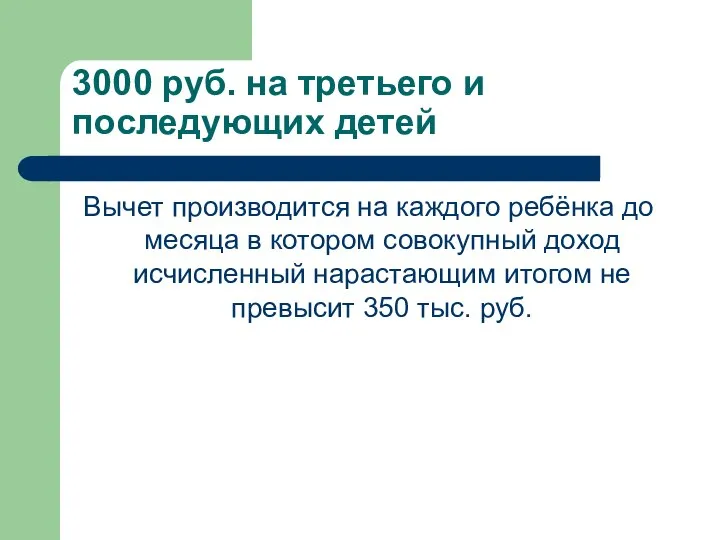

- 14. 3000 руб. на третьего и последующих детей Вычет производится на каждого ребёнка до месяца в котором

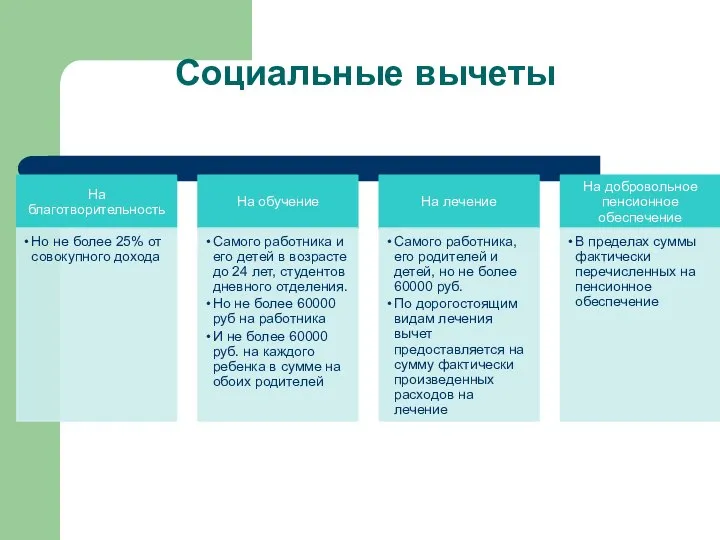

- 15. Социальные вычеты

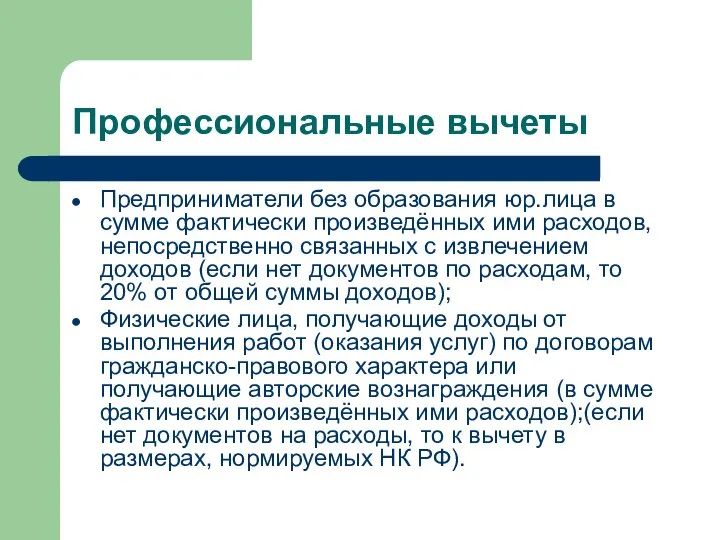

- 16. Профессиональные вычеты Предприниматели без образования юр.лица в сумме фактически произведённых ими расходов, непосредственно связанных с извлечением

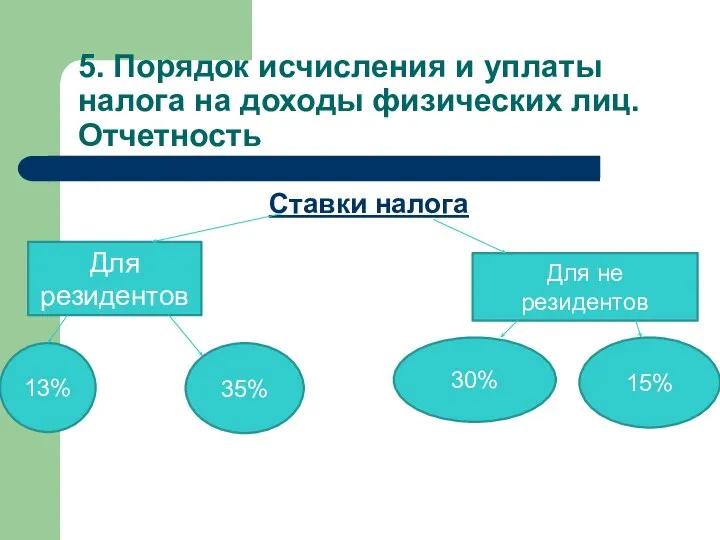

- 17. 5. Порядок исчисления и уплаты налога на доходы физических лиц. Отчетность Ставки налога Для резидентов Для

- 18. Порядок исчисления и уплаты Исчисление налога производится с начала календарного года: по истечении каждого месяца с

- 19. В целях контроля за соблюдением закона о налоге на доходы налоговые органы проверяют предприятия, учреждения, организации

- 21. Скачать презентацию

20140513_metallurgiya

20140513_metallurgiya Episode 3. Part 1. Vocabulary

Episode 3. Part 1. Vocabulary Работа с табелем

Работа с табелем 2 2 Грамотный управленческий финансовый учет на основе правильной методологии Мы собрали опыт десятков крупнейших Российских комп

2 2 Грамотный управленческий финансовый учет на основе правильной методологии Мы собрали опыт десятков крупнейших Российских комп База статистических данных: краткое руководство пользователя

База статистических данных: краткое руководство пользователя Презентация на тему Конфликтология

Презентация на тему Конфликтология Презентация на тему Решение систем неравенств 8 класс

Презентация на тему Решение систем неравенств 8 класс Welcome (2)

Welcome (2) Использование информационных технологий на уроках в начальной школе МБУО «Новообинцевская средняя общеобразовательная школа»К

Использование информационных технологий на уроках в начальной школе МБУО «Новообинцевская средняя общеобразовательная школа»К Тема патриотизма в народном творчестве. Мезенская роспись

Тема патриотизма в народном творчестве. Мезенская роспись Интересный тест. Тест Локус контроля

Интересный тест. Тест Локус контроля Сад и его обитатели

Сад и его обитатели Почему Юпитер, Сатурн, Нептун и Уран называются планетами – гигантами?

Почему Юпитер, Сатурн, Нептун и Уран называются планетами – гигантами? Компьютер как устройство для работы с информацией

Компьютер как устройство для работы с информацией С каждым годом растет и хорошеет наш город. Много в нем широких, красивых улиц. Огромен поток транспорта. По этим же улицам проход

С каждым годом растет и хорошеет наш город. Много в нем широких, красивых улиц. Огромен поток транспорта. По этим же улицам проход Всероссийский открытый конкурс «Доброе имя учителя» Работу выполнила Федотова Мария ученица 8 «Б» класса МОУ Основная общеобра

Всероссийский открытый конкурс «Доброе имя учителя» Работу выполнила Федотова Мария ученица 8 «Б» класса МОУ Основная общеобра Новый Порядок аттестации рабочих мест по условиям труда

Новый Порядок аттестации рабочих мест по условиям труда Как сдать экзамены в Англии. (Приметы и суеверия британских студентов)

Как сдать экзамены в Англии. (Приметы и суеверия британских студентов) Ремонтные работы. Дефекты штукатурных работ. Приемы устранения дефектов

Ремонтные работы. Дефекты штукатурных работ. Приемы устранения дефектов Сергей Александрович Есенин

Сергей Александрович Есенин Эльвира Барякина «Белый Шанхай»

Эльвира Барякина «Белый Шанхай» общество как форма жизнидеят. 8 кл

общество как форма жизнидеят. 8 кл Симметрия

Симметрия Презентация на тему Восточные славяне в древности

Презентация на тему Восточные славяне в древности  ЧТО ТАКОЕ ДЕНЬГИ?"

ЧТО ТАКОЕ ДЕНЬГИ?" Презентация опыта работы«Электронные таблицы в помощь логопеду»

Презентация опыта работы«Электронные таблицы в помощь логопеду» Городецкая роспись

Городецкая роспись Конституция РФ

Конституция РФ