Содержание

- 2. НАЛОГИ

- 3. 1. Стабильный рост национального объема производства; 2. Высокий и стабильный уровень занятости; 3. Стабильный уровень цен;

- 4. Государственное регулирование - фискальная политика (оперирование государственным бюджетом, налоговой системы и расходами государства); - денежно-кредитная политика

- 5. НАЛОГИ Под налоговой системой понимается совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке.

- 6. НАЛОГИ Налоговая система Российской Федерации в целом определяется Налоговым кодексом: Налоговый кодекс России определяет исчерпывающий список

- 7. НАЛОГИ Налог - обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения

- 8. НАЛОГИ Налоги классифицируются: по месту поступления: федеральные; региональные; местные; по применимости: общие; специальные; по изъятию средств:

- 9. НАЛОГИ Налоги по уровням управления: Федеральные (их правовое регулирование осуществляется федеральным законодательством), 2. Региональные (их правовое

- 10. НАЛОГИ Налог может считаться установленным только тогда, когда определен круг его плательщиков, а также установлены следующие

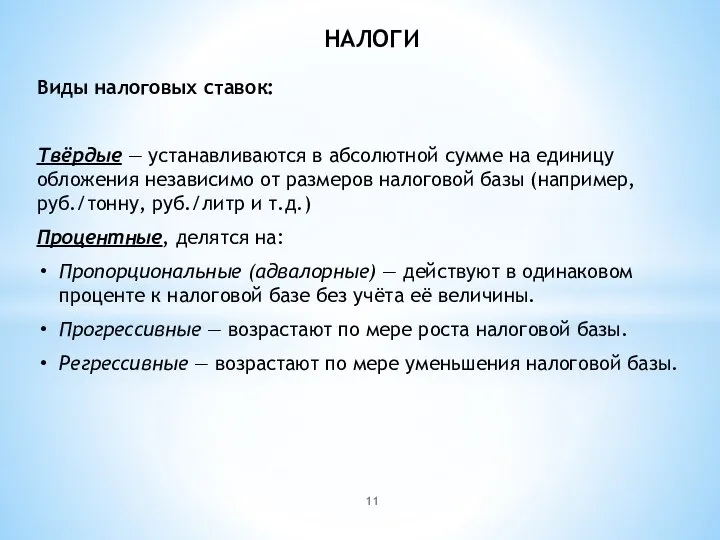

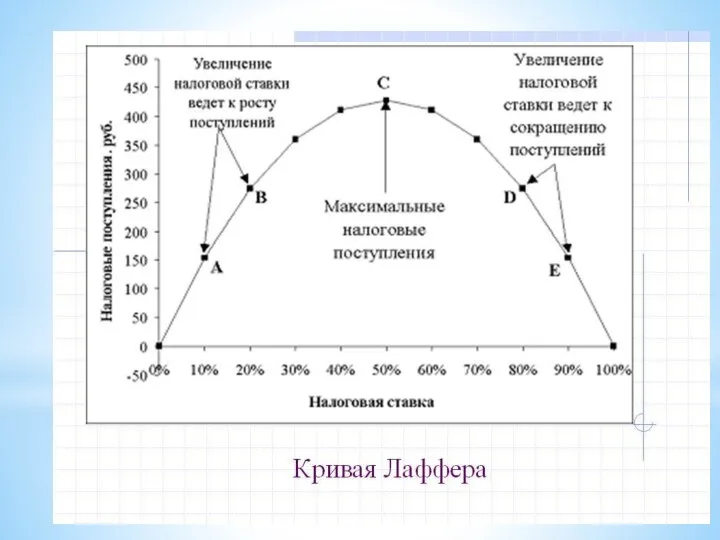

- 11. НАЛОГИ Виды налоговых ставок: Твёрдые — устанавливаются в абсолютной сумме на единицу обложения независимо от размеров

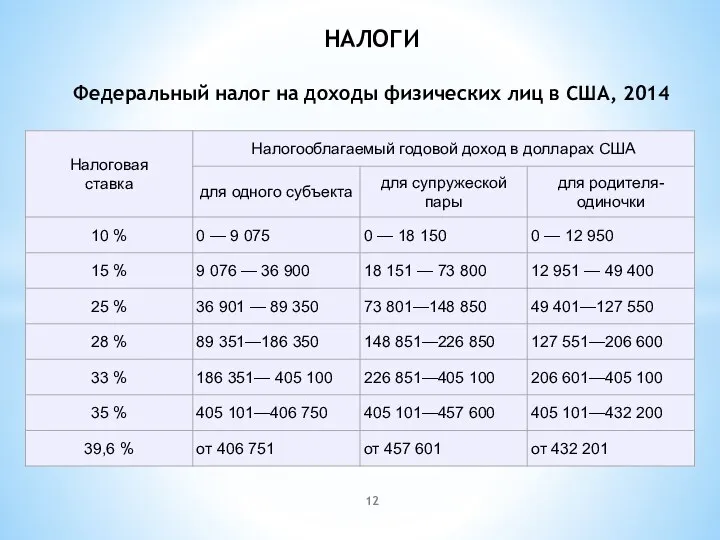

- 12. НАЛОГИ Федеральный налог на доходы физических лиц в США, 2014

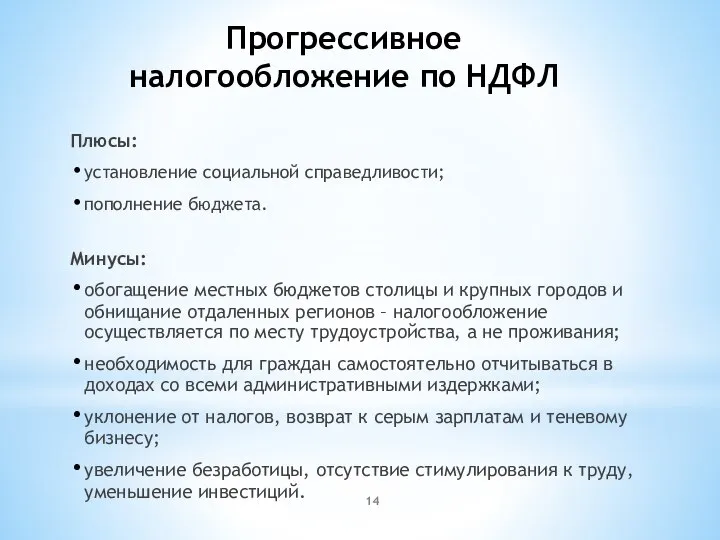

- 14. Прогрессивное налогообложение по НДФЛ Плюсы: установление социальной справедливости; пополнение бюджета. Минусы: обогащение местных бюджетов столицы и

- 16. НАЛОГИ Федеральные налоги и сборы: 1. Налог на добавленную стоимость 2. Акцизы 3. Налог на доходы

- 17. НАЛОГИ Региональные налоги: 1. Налог на имущество организаций 2. Налог на игорный бизнес 3. Транспортный налог

- 18. Федеральные налоги и сборы НДС — это косвенный налог. Исчисление производится продавцом при реализации товаров (работ,

- 19. Акцизы Этиловый спирт, произведенный из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец,

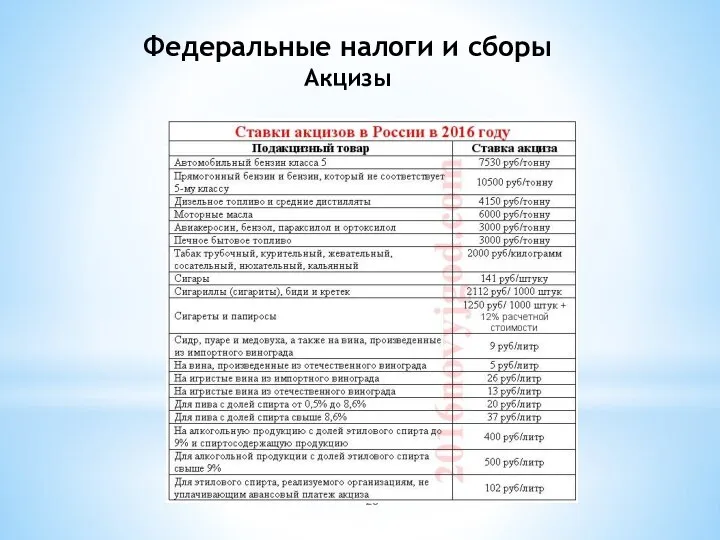

- 20. Федеральные налоги и сборы Акцизы

- 21. Федеральные налоги и сборы Акцизы

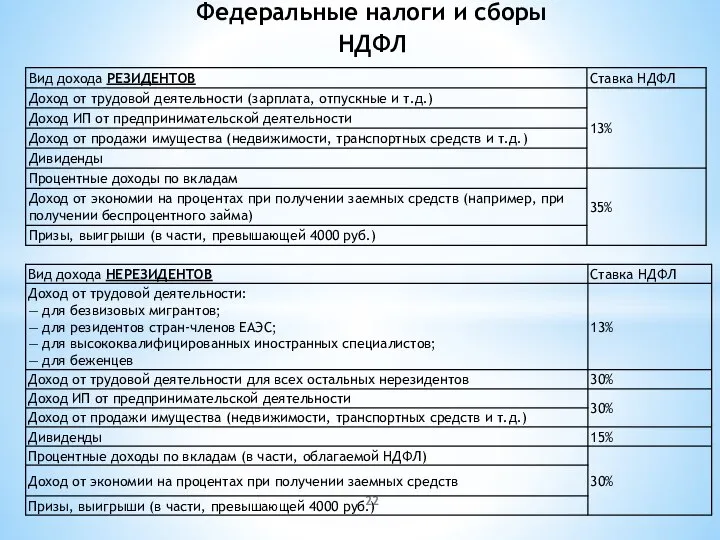

- 22. НДФЛ Федеральные налоги и сборы

- 23. Водный налог Организации и физические лица, в том числе индивидуальные предприниматели, осуществляющие пользование водными объектами, подлежащее

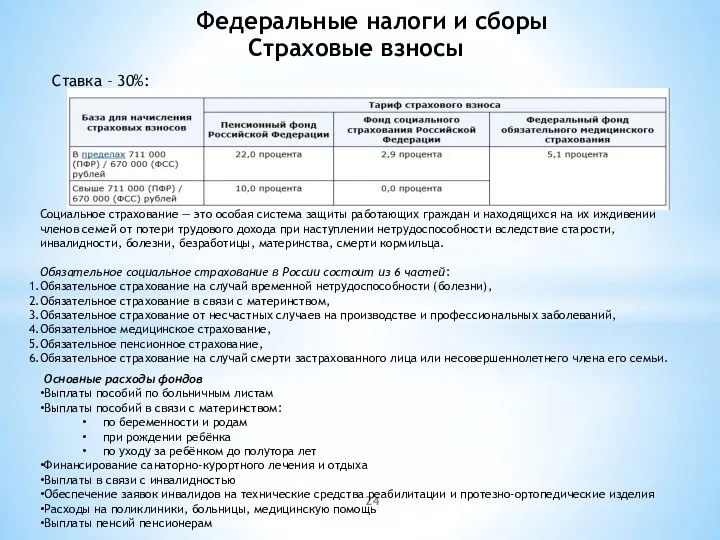

- 24. Страховые взносы Ставка – 30%: Федеральные налоги и сборы Социальное страхование — это особая система защиты

- 25. Сборы Плательщики сбора за пользование объектами животного мира, кроме объектов животного мира, относящихся к объектам водных

- 26. Государственные пошлины Размеры пошлины: 1. По делам, рассматриваемым в судах общей юрисдикции, мировыми судьями. 2. По

- 27. Налог на добычу полезных ископаемых Налог на добычу полезных ископаемых (НДПИ) — прямой федеральный налог, взимаемый

- 28. Пример расчета НДПИ для нефти Дм - величина показателя, характеризующего особенности добычи нефти

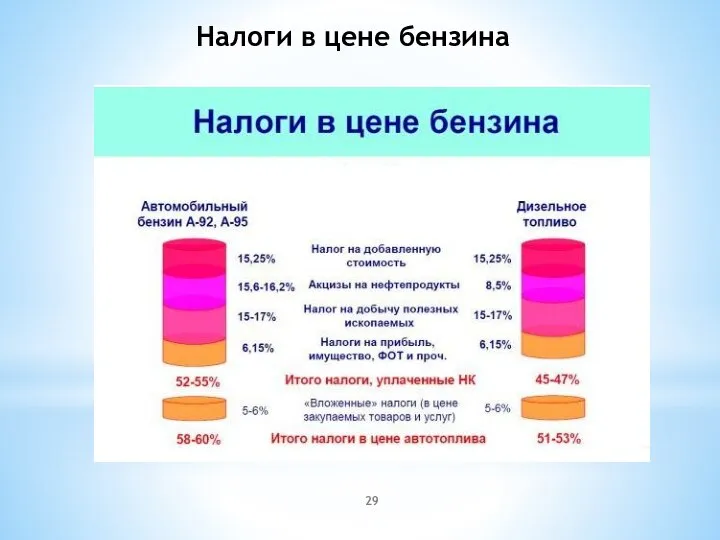

- 29. Налоги в цене бензина

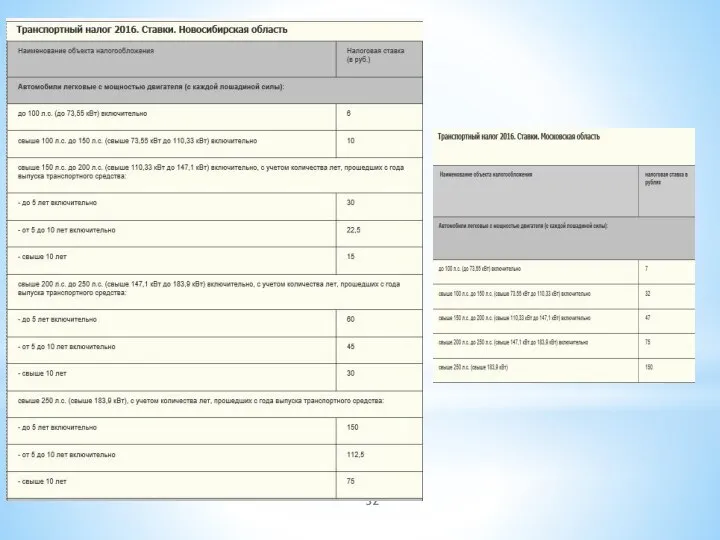

- 30. Транспортный налог 1. Автомобили легковые с мощностью двигателя (с каждой лошадиной силы) 2. Мотоциклы и мотороллеры

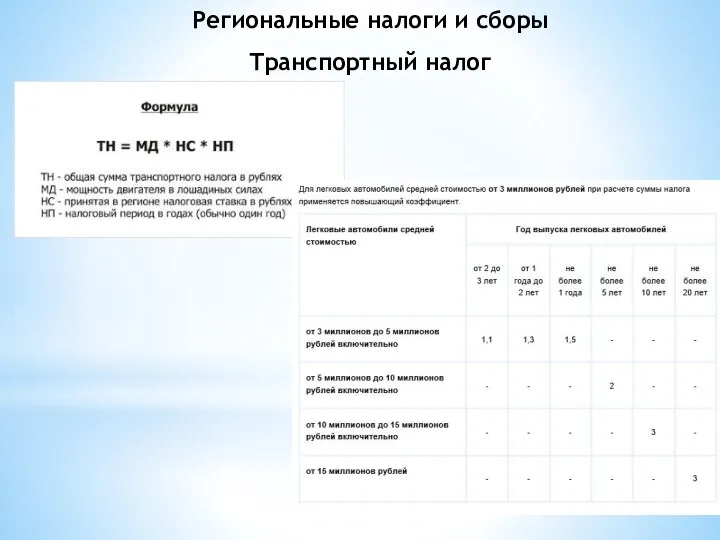

- 31. Региональные налоги и сборы Транспортный налог

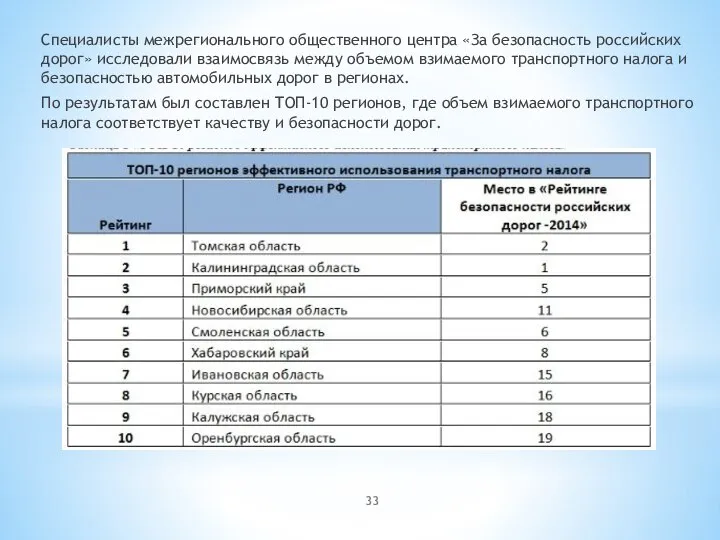

- 33. Специалисты межрегионального общественного центра «За безопасность российских дорог» исследовали взаимосвязь между объемом взимаемого транспортного налога и

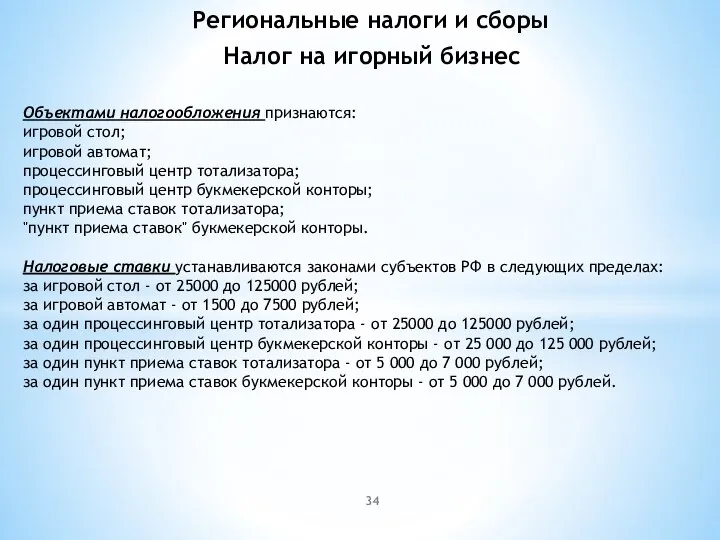

- 34. Налог на игорный бизнес Объектами налогообложения признаются: игровой стол; игровой автомат; процессинговый центр тотализатора; процессинговый центр

- 35. В данный момент в России выделяют пять зон: «Приморье»; «Сибирская монета» – Алтайский край; «Янтарная» –

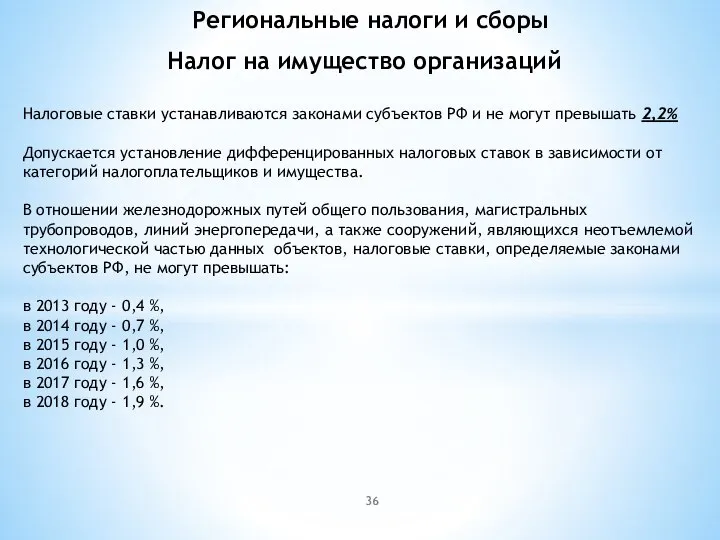

- 36. Налог на имущество организаций Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2% Допускается

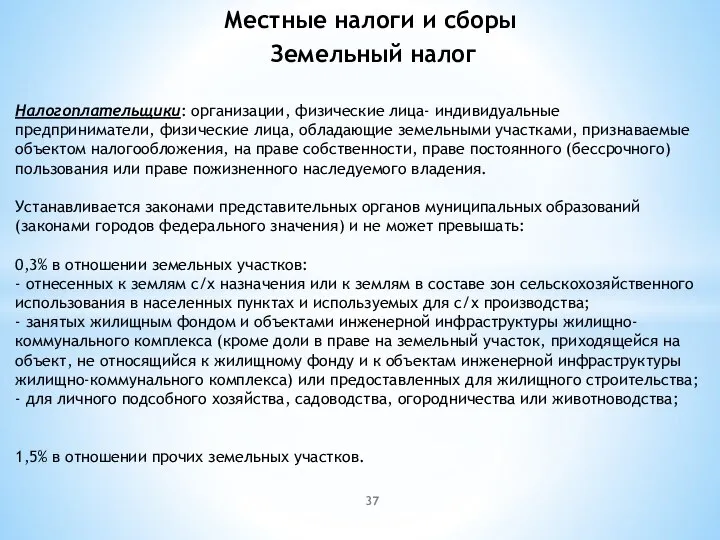

- 37. Земельный налог Налогоплательщики: организации, физические лица- индивидуальные предприниматели, физические лица, обладающие земельными участками, признаваемые объектом налогообложения,

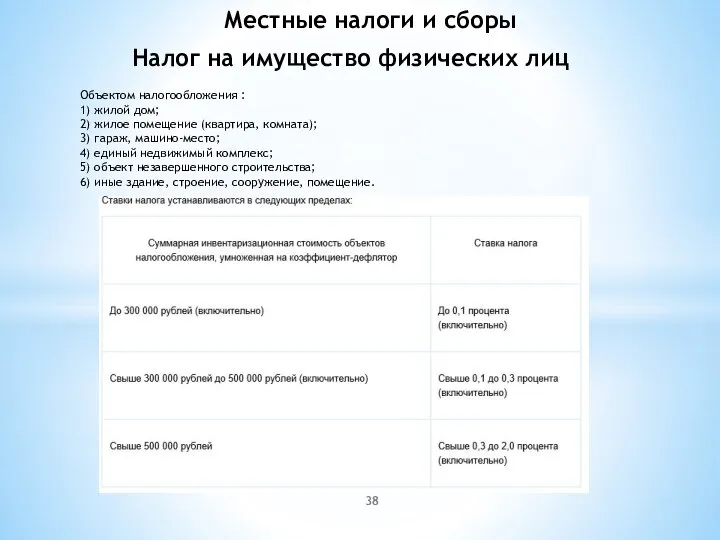

- 38. Налог на имущество физических лиц Местные налоги и сборы Объектом налогообложения : 1) жилой дом; 2)

- 40. Скачать презентацию

Оценка убытков правообладателей товарных знаков. Опыт, противоречия и перспективы Автор : Костин Александр Валерьевич тел: +7(916)

Оценка убытков правообладателей товарных знаков. Опыт, противоречия и перспективы Автор : Костин Александр Валерьевич тел: +7(916) Своя игра по математике

Своя игра по математике Достоинство Арцаха

Достоинство Арцаха Материальный баланс. Полусухой способ

Материальный баланс. Полусухой способ NUMBERS

NUMBERS Об итогах образовательной деятельности государственного казённого образовательного учреждения высшего образования

Об итогах образовательной деятельности государственного казённого образовательного учреждения высшего образования День правовой помощи детям

День правовой помощи детям Виды памяти ПК

Виды памяти ПК Отчет правления по электрическим сетям СНТза 2011 год

Отчет правления по электрическим сетям СНТза 2011 год Письменность Древнего Египта

Письменность Древнего Египта РОССИЙСКИЙ БИРЖЕВОЙ КОНТРАКТ НА МЕДЬ

РОССИЙСКИЙ БИРЖЕВОЙ КОНТРАКТ НА МЕДЬ Социология культуры

Социология культуры МЕСЯЧНИК ОБОРОННО-МАССОВОЙ РАБОТЫ-2012 «ДЕНЬ ЗА ДНЁМ»

МЕСЯЧНИК ОБОРОННО-МАССОВОЙ РАБОТЫ-2012 «ДЕНЬ ЗА ДНЁМ» Почвы и почвенные ресурсы (8 класс)

Почвы и почвенные ресурсы (8 класс) Правильное питание основа долголетия

Правильное питание основа долголетия Презентация на тему Какая бывает промышленность (3 класс)

Презентация на тему Какая бывает промышленность (3 класс) 70-летию Московской битвы посвящается

70-летию Московской битвы посвящается Презентация на тему Иран

Презентация на тему Иран Приемная комиссия СПбГУ

Приемная комиссия СПбГУ Концепция развития санитарной очистки Московского региона от отходов производства и потребления

Концепция развития санитарной очистки Московского региона от отходов производства и потребления Противодействие коррупции в городском округе Новокуйбышевск

Противодействие коррупции в городском округе Новокуйбышевск Характеристика щелочных металлов 9 класс

Характеристика щелочных металлов 9 класс Урок Обособленные определения

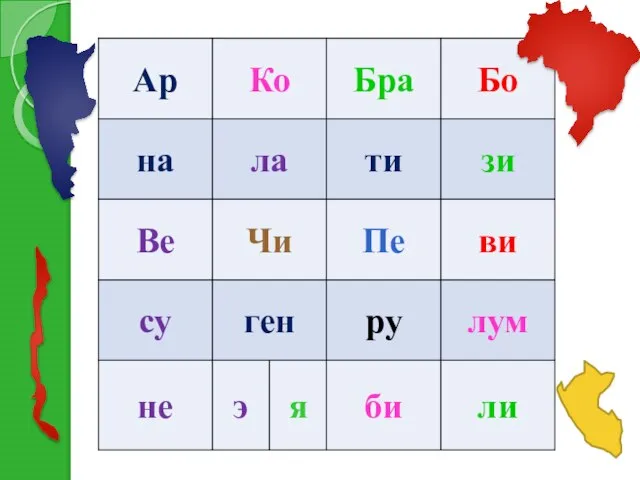

Урок Обособленные определения АрКоБраБо налатизи ВеЧиПеви сугенрулум неэябили. Расположи государства в порядке возрастания территории Гайана Перу Бразилия Ар

АрКоБраБо налатизи ВеЧиПеви сугенрулум неэябили. Расположи государства в порядке возрастания территории Гайана Перу Бразилия Ар Презентация на тему Боги Древних Славян

Презентация на тему Боги Древних Славян ПД_НКО

ПД_НКО Молочное животноводство России : пути выхода из кризиса

Молочное животноводство России : пути выхода из кризиса Офисная мебель

Офисная мебель