Содержание

- 2. Процентная политика центральных банков Процентная политика центрального банка в современном понимании: Использование доступных центральному банку инструментов

- 3. Схема каналов денежной трансмиссии, предполагающая использование процентной ставки в качестве инструмента денежной политики

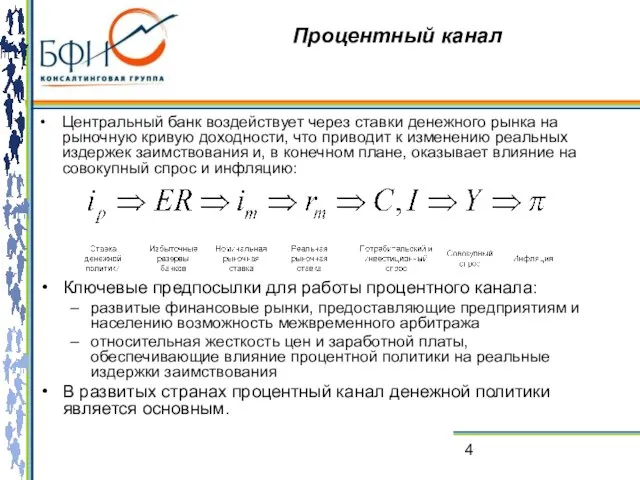

- 4. Процентный канал Центральный банк воздействует через ставки денежного рынка на рыночную кривую доходности, что приводит к

- 5. Процентная ставка в операционных процедурах денежной политики Операционные процедуры денежной политики нацелены на обеспечение соответствия рыночных

- 6. Ограничения для проведения процентной политики В ситуации глобального спада развитые страны были вынуждены переходить к политике

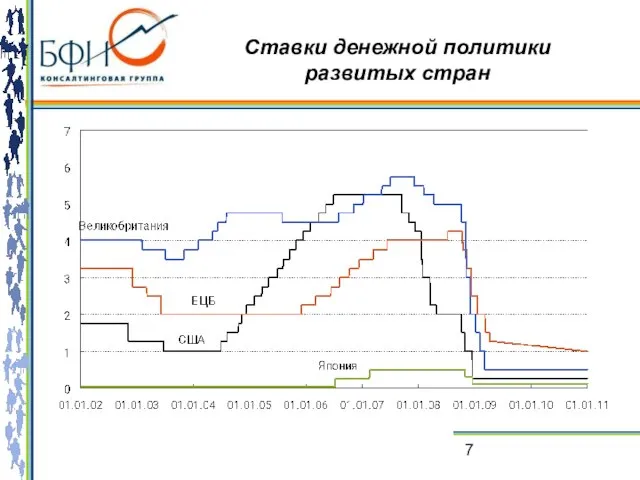

- 7. Ставки денежной политики развитых стран

- 8. Трилемма «обменный курс – процентные ставки – свободное движение капиталов» В условиях отсутствия ограничений по капитальным

- 9. ДО Приток капитала и сильное повышательное давление на курсы национальных валют Высокие темпы роста кредитования Интенсивная

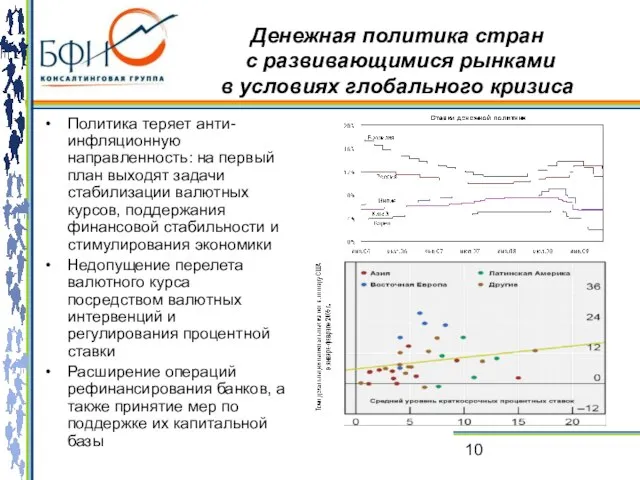

- 10. Денежная политика стран с развивающимися рынками в условиях глобального кризиса Политика теряет анти-инфляционную направленность: на первый

- 11. Процентная политика Банка России с 4 квартала 2008 по 1 квартал 2009 годов В IV квартале

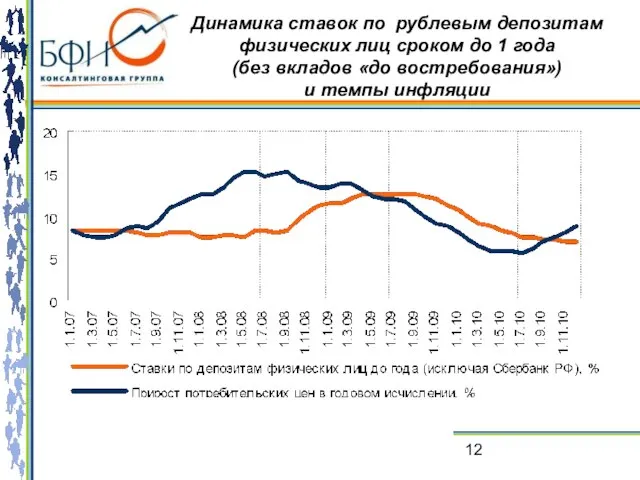

- 12. Динамика ставок по рублевым депозитам физических лиц сроком до 1 года (без вкладов «до востребования») и

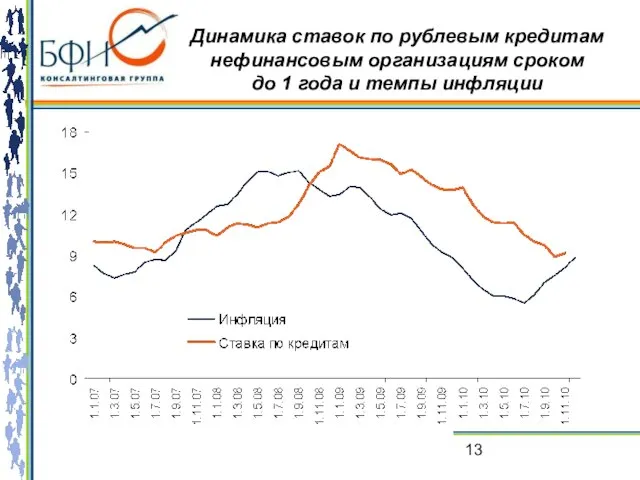

- 13. Динамика ставок по рублевым кредитам нефинансовым организациям сроком до 1 года и темпы инфляции

- 14. Ставка рефинансирования и темпы инфляции

- 15. Можно ли ожидать повышения ставки рефинансирования Банка России???

- 17. Скачать презентацию

제4과물건 사기. Корейский язык

제4과물건 사기. Корейский язык «Капля Добра»Нашему отряду всего 5месяцев.За это время мы оказали помощь 17 «сторожилам», провели для них один большой праздник, вы

«Капля Добра»Нашему отряду всего 5месяцев.За это время мы оказали помощь 17 «сторожилам», провели для них один большой праздник, вы Микроконтроллеры

Микроконтроллеры  Культура Японии

Культура Японии Погоны

Погоны Najpiękniejszy ze wszystkich prezentów

Najpiękniejszy ze wszystkich prezentów Об исполнении муниципальной целевой Программы «Развитие системы образования Верещагинского муниципального района на 2008-2010 годы

Об исполнении муниципальной целевой Программы «Развитие системы образования Верещагинского муниципального района на 2008-2010 годы Готовимся к экзаменам в новой форме

Готовимся к экзаменам в новой форме Понятие товара в налоговом праве

Понятие товара в налоговом праве Трезвая Россия – борьба продолжается

Трезвая Россия – борьба продолжается Может ли современная молодежь сеять «разумное, доброе, вечное»? Петрозаводск 2005

Может ли современная молодежь сеять «разумное, доброе, вечное»? Петрозаводск 2005 тоги инженерной деятельности в хозяйстве автоматики и телемеханики за 2020 г

тоги инженерной деятельности в хозяйстве автоматики и телемеханики за 2020 г Рисование бабочки

Рисование бабочки Фоторепортаж «ОСЕННИЙ БАЛ» 2011

Фоторепортаж «ОСЕННИЙ БАЛ» 2011 Додонова Надежда Владимировна

Додонова Надежда Владимировна Деинституализация сети интернатных учреждений и развитие системы семейного замещающего воспитания в Пермском крае

Деинституализация сети интернатных учреждений и развитие системы семейного замещающего воспитания в Пермском крае Benchmarks on how companies managed downsizing effectively

Benchmarks on how companies managed downsizing effectively Факторы территориальной организации хозяйства

Факторы территориальной организации хозяйства Исследование в области естественных наук

Исследование в области естественных наук Налоговый контроль в РФ. Налоговые проверки

Налоговый контроль в РФ. Налоговые проверки Отчёт о работе кружка «Сувенир» в 1 классах БОУ «Нюксенская начальная общеобразовательная школа» (2 полугодие 2011-2012 учебного года

Отчёт о работе кружка «Сувенир» в 1 классах БОУ «Нюксенская начальная общеобразовательная школа» (2 полугодие 2011-2012 учебного года Солнечная система. Факты и картинки

Солнечная система. Факты и картинки Презентация на тему Интенсивное чтение Чтение слов, предложений, текстов с буквами Ш, ш

Презентация на тему Интенсивное чтение Чтение слов, предложений, текстов с буквами Ш, ш Перспектива круга

Перспектива круга Обществознание. Подготовка к олимпиаде

Обществознание. Подготовка к олимпиаде Представление о Power Point

Представление о Power Point Презентация на тему Методы решения квадратных уравнений

Презентация на тему Методы решения квадратных уравнений  Положения, выносимые на защиту

Положения, выносимые на защиту