Содержание

- 2. Disclaimer Некоторые заявления, присутствующие в настоящей презентации, являются заявлениями, содержащими прогноз относительно будущих событий. К таким

- 3. IPO ИСКЧ: цели Привлечение финансирования на развитие Рыночная оценка стоимости бизнеса – капитализация Инструмент повышения эффективности

- 4. IPO ИСКЧ: возможности РИИ ММВБ – биржевая площадка для инновационных компаний, создаваемая при поддержке РОСНАНО Достаточное

- 5. IPO ИСКЧ: условия и проблемы Сложность оценки биотех-бизнеса + отсутствие опыта подобных оценок российским рынком ?

- 6. Бизнес-модель ИСКЧ перед выходом на IPO Интегрированная биотехнологическая компания + Гемабанктм Банк персонального хранения стволовых клеток

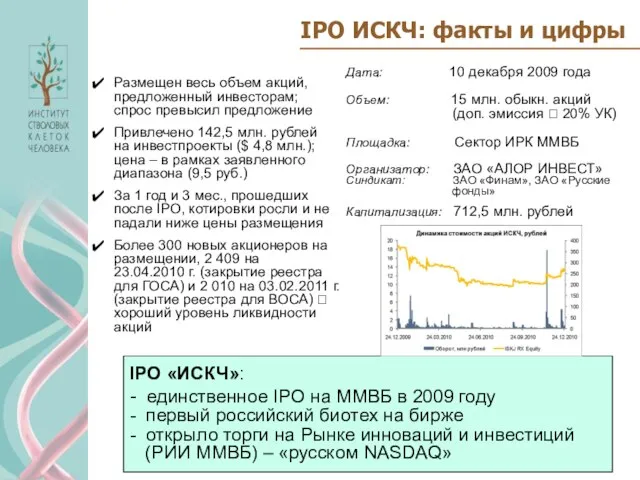

- 7. IPO ИСКЧ: факты и цифры Размещен весь объем акций, предложенный инвесторам; спрос превысил предложение Привлечено 142,5

- 8. ИСКЧ: «До» и «После» IPO IPO Институт Стволовых Клеток Человека – российская инновационная компания, созданная в

- 9. Реализация инвестиционной программы Сумма инвестиций 2010-2011 гг.: ≈ 298 млн. руб Средства от IPO 48% Собственные

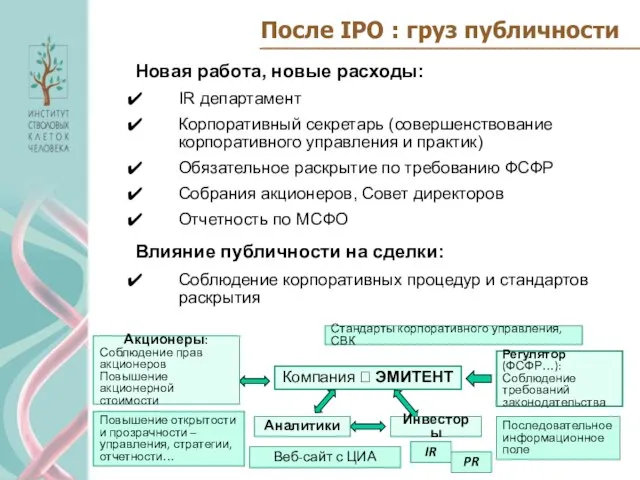

- 10. После IPO : груз публичности Новая работа, новые расходы: IR департамент Корпоративный секретарь (совершенствование корпоративного управления

- 11. После IPO : преимущества публичности Ресурсы для развития и среднесрочных планов (в т.ч. на экспансию и

- 12. Не стоит бояться публичности! Структурирование и совершенствование бизнес-процессов, в.т.ч. финансовой составляющей, системы управления рисками, улучшение корпоративного

- 13. IPO ИСКЧ – что дальше? Биотех-компании – малая капитализация: SPO – увеличение free float Рост ликвидности

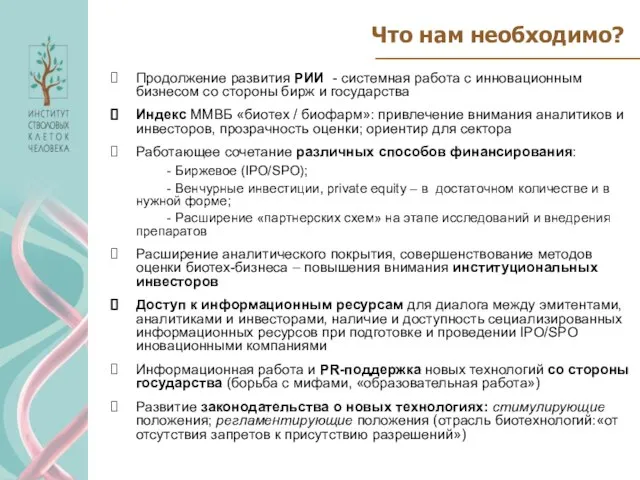

- 14. Что нам необходимо? Продолжение развития РИИ - системная работа с инновационным бизнесом со стороны бирж и

- 15. Будущее публичного биотеха Публичные размещения – важный стимул для развития биотеха Доля IPO/SPO в общем финансировании

- 17. Скачать презентацию

Слайд 2Disclaimer

Некоторые заявления, присутствующие в настоящей презентации, являются заявлениями, содержащими

прогноз относительно будущих

Disclaimer

Некоторые заявления, присутствующие в настоящей презентации, являются заявлениями, содержащими прогноз относительно будущих

К таким заявлениям, в частности, могут относиться:

оценка будущих экономических показателей Компании: доходов, прибыли (убытка), прибыли (убытка) на акцию, дивидендов, инвестиций, структуры капитала, показателей маржинальности, а также иных финансовых и операционных показателей и соотношений;

прогнозы относительно факторов, влияющих на текущую стоимость будущих денежных потоков;

планы, цели или задачи ОАО «ИСКЧ», в том числе относящиеся к продуктам и услугам;

планы по совершенствованию корпоративного управления;

будущие положение Компании на рынке;

ожидаемые отраслевые тенденции;

возможные регуляторные изменения и оценка влияния соответствующих нормативных актов на деятельность Компании;

предпосылки, на которых основываются заявления.

Указанные заявления подвержены влиянию рисков, фактора неопределенности и иных факторов, в результате которых фактические результаты могут существенно отличаться от тех результатов, которые прямо указаны в презентации.

Данные риски включают в себя возможность изменения хозяйственных и финансовых условий деятельности Компании и перспектив ее развития; возможность изменения политической и экономической ситуации в России и в мире; изменение существующего или будущего отраслевого регулирования; возможность изменения российского законодательства; а также воздействие конкуренции и иных факторов.

Более детальный обзор данных факторов содержится в годовом отчете, а также иных публично раскрываемых документах Компании.

Большинство из указанных факторов находится вне пределов контроля и возможности прогнозирования со стороны Компании. Поэтому, с учетом вышесказанного, Компания не рекомендует необоснованно полагаться на какие-либо высказывания относительно будущих событий, приведенные в настоящей презентации. Компания не принимает на себя обязательств публично пересматривать данные прогнозы – ни с целью отразить события или обстоятельства, имевшие место после настоящей презентации, ни с целью указать на непредвиденно возникшие события – за исключением тех случаев, когда это требуется в соответствии с применимым законодательством.

Слайд 3IPO ИСКЧ: цели

Привлечение финансирования на развитие

Рыночная оценка стоимости бизнеса –

IPO ИСКЧ: цели

Привлечение финансирования на развитие

Рыночная оценка стоимости бизнеса –

Инструмент повышения эффективности компании

Публичность – новый статус, новые возможности

Слайд 4IPO ИСКЧ: возможности

РИИ ММВБ – биржевая площадка для инновационных компаний, создаваемая

IPO ИСКЧ: возможности

РИИ ММВБ – биржевая площадка для инновационных компаний, создаваемая

Достаточное количество торгующих счетов на ММВБ ? поддержка ликвидности

Ограниченность инвестиционных идей на росcийском фондовом рынке ? поддержка новых идей

Широкий потенциальный рынок для внедрения инноваций ? устойчивый рост капитализации в долгосрочной перспективе

ОАО «ИСКЧ» - ориентированность на публичность, положительное финансовое развитие

Слайд 5IPO ИСКЧ: условия и проблемы

Сложность оценки биотех-бизнеса + отсутствие опыта подобных

IPO ИСКЧ: условия и проблемы

Сложность оценки биотех-бизнеса + отсутствие опыта подобных

Небольшой объем эмиссии, малая потенциальная капитализация ? угроза отсутствия ликвидности / min интерес со стороны фондов стать миноритарием

Частный инвестор вкладывает либо в «историю роста» либо в дивиденды, выплачивать которые не каждая биотех-компания может себе позволить

Общественная дискуссия вокруг различных аспектов биотехнологий (стволовые клетки, гены)

Пост-кризисная экономика

Слайд 6Бизнес-модель ИСКЧ перед выходом на IPO

Интегрированная биотехнологическая компания

+

Гемабанктм

Банк персонального хранения стволовых

Бизнес-модель ИСКЧ перед выходом на IPO

Интегрированная биотехнологическая компания

+

Гемабанктм

Банк персонального хранения стволовых

Действующий бизнес, c 2004 г. генерирующий денежный поток.

Доля рынка >50%

Оценка: DCF, M&A, multiples

R&D и коммерциализация собственных инновационных препаратов и технологий ? рост стоимости Компании

Патенты, 3 проекта – кандидата на коммерциализацию (клеточная и генная терапия)

Оценка: модель реальных опционов (Black-Scholes)

Слайд 7IPO ИСКЧ: факты и цифры

Размещен весь объем акций, предложенный инвесторам;

спрос превысил

IPO ИСКЧ: факты и цифры

Размещен весь объем акций, предложенный инвесторам; спрос превысил

Привлечено 142,5 млн. рублей на инвестпроекты ($ 4,8 млн.); цена – в рамках заявленного диапазона (9,5 руб.)

За 1 год и 3 мес., прошедших после IPO, котировки росли и не падали ниже цены размещения

Более 300 новых акционеров на размещении, 2 409 на 23.04.2010 г. (закрытие реестра для ГОСА) и 2 010 на 03.02.2011 г. (закрытие реестра для ВОСА) ? хороший уровень ликвидности акций

Дата: 10 декабря 2009 года

Объем: 15 млн. обыкн. акций

(доп. эмиссия ? 20% УК)

Площадка: Сектор ИРК ММВБ

Организатор: ЗАО «АЛОР ИНВЕСТ»

Синдикат: ЗАО «Финам», ЗАО «Русские

фонды»

Капитализация: 712,5 млн. рублей

IPO «ИСКЧ»:

- единственное IPO на ММВБ в 2009 году

- первый российский биотех на бирже

- открыло торги на Рынке инноваций и инвестиций

(РИИ ММВБ) – «русском NASDAQ»

Слайд 8ИСКЧ: «До» и «После» IPO

IPO

Институт Стволовых Клеток Человека – российская инновационная компания,

ИСКЧ: «До» и «После» IPO

IPO

Институт Стволовых Клеток Человека – российская инновационная компания,

ИСКЧ – российская публичная биотехнологическая компания, работающая в области клеточных, генных и постгеномных технологий, нацеленная на географическое расширение и рост диверсификации бизнеса – на лидерство в России и укрепление международного статуса

!

Слайд 9Реализация инвестиционной программы

Сумма инвестиций 2010-2011 гг.: ≈ 298 млн. руб

Средства от IPO

48%

Собственные

Реализация инвестиционной программы

Сумма инвестиций 2010-2011 гг.: ≈ 298 млн. руб

Средства от IPO

48%

Собственные

52%

28% - региональная и международная экспансия

63% - R&D (разработка препаратов и услуг, КИ, регистрация, вывод на рынок)

9% - модернизация оборудования лабораторий ИСКЧ

2010

Приобретение 50% доли крупнейшего украинского банка пуповинной крови «Гемафонд»; участие

в увеличении УК ? синергетический эффект от совместной деятельности

к. 2010 – н. 2011

Вывод на рынок комплексной услуги по индивидуальной регенерации кожи – SPRS-терапия (на основе разрешенной Росздрав-надзором РФ технологии применения аутологичных фибробластов кожи для коррекции дефектов кожи)

1 пол. 2011

Завершение клинических испытаний, регистрация первого в России геннотерапевтического препарата Неоваскулген (ишемия нижних конечностей)

Совместный проект с РОСНАНО (СИНБИО) – подписание инвестиционного меморандума

Клинические испытания первого клеточного препарата Гемацелл (инфаркт миокарда и циррозы)

Сильное влияние на капитализацию

Слайд 10После IPO : груз публичности

Новая работа, новые расходы:

IR департамент

Корпоративный секретарь (совершенствование

После IPO : груз публичности

Новая работа, новые расходы:

IR департамент

Корпоративный секретарь (совершенствование

Обязательное раскрытие по требованию ФСФР

Собрания акционеров, Совет директоров

Отчетность по МСФО

Влияние публичности на сделки:

Соблюдение корпоративных процедур и стандартов раскрытия

Регулятор (ФСФР…):

Соблюдение требований законодательства

Компания ? ЭМИТЕНТ

Аналитики

Инвесторы

Акционеры:

Соблюдение прав акционеров

Повышение акционерной стоимости

Инвесторы

IR

PR

Веб-сайт с ЦИА

Последовательное информационное поле

Повышение открытости и прозрачности – управления, стратегии, отчетности…

Стандарты корпоративного управления, СВК

Слайд 11После IPO : преимущества публичности

Ресурсы для развития и среднесрочных планов (в т.ч.

После IPO : преимущества публичности

Ресурсы для развития и среднесрочных планов (в т.ч.

PR - расширенный круг партнеров, клиентов, контрагентов

Рыночная оценка стоимости бизнеса ? в т.ч. для целей M&A

Новые стандарты ведения бизнеса (корпоративные, стратегическое планирование)

Публичная ответственность – взвешенность планов, сделок… ? устойчивое развитие в долгосрочной перспективе

KPI нашей работы – котировки акций

Слайд 12Не стоит бояться публичности!

Структурирование и совершенствование бизнес-процессов, в.т.ч. финансовой составляющей, системы управления

Не стоит бояться публичности!

Структурирование и совершенствование бизнес-процессов, в.т.ч. финансовой составляющей, системы управления

Реализация публичной ответственности ? повышение информационной открытости и прозрачности бизнеса, внимания к репутационным рискам ? рост доверия к компании, в т.ч. со стороны инвестиционного сообщества

Рост акционерной стоимости ?? расширение известности среди инвестиционно-аналитического сообщества ? дополнительные возможности финансирования

Публичный статус ? повышение эффективности бизнеса

Публичность – конкурентное преимущество

+

расширенные возможности финансирования в будущем

Слайд 13IPO ИСКЧ – что дальше?

Биотех-компании – малая капитализация:

SPO – увеличение free

IPO ИСКЧ – что дальше?

Биотех-компании – малая капитализация:

SPO – увеличение free

Рост ликвидности – рост инвестиционной привлекательности

Партнерские программы

(co-development)

Заемное финансирование

Облигационный займ – укрепление публичного статуса

SPO

Слайд 14Что нам необходимо?

Продолжение развития РИИ - системная работа с инновационным бизнесом со

Что нам необходимо?

Продолжение развития РИИ - системная работа с инновационным бизнесом со

Индекс ММВБ «биотех / биофарм»: привлечение внимания аналитиков и инвесторов, прозрачность оценки; ориентир для сектора

Работающее сочетание различных способов финансирования:

- Биржевое (IPO/SPO);

- Венчурные инвестиции, private equity – в достаточном количестве и в нужной форме;

- Расширение «партнерских схем» на этапе исследований и внедрения препаратов

Расширение аналитического покрытия, совершенствование методов оценки биотех-бизнеса – повышения внимания институциональных инвесторов

Доступ к информационным ресурсам для диалога между эмитентами, аналитиками и инвесторами, наличие и доступность сециализированных информационных ресурсов при подготовке и проведении IPO/SPO иновационными компаниями

Информационная работа и PR-поддержка новых технологий со стороны государства (борьба с мифами, «образовательная работа»)

Развитие законодательства о новых технологиях: стимулирующие положения; регламентирующие положения (отрасль биотехнологий:«от отсутствия запретов к присутствию разрешений»)

Слайд 15Будущее публичного биотеха

Публичные размещения – важный стимул для развития биотеха

Будущее публичного биотеха

Публичные размещения – важный стимул для развития биотеха

75% мирового биотеха – США:

1/3 – публичные размещения

2/3 – долговое, государственное финансирование, венчурный капитал, финансирование через схемы партнерства

Биотех – один из будущих драйверов рынка

NASDAQ Biotechnology Index – на протяжении 3 лет лучшая динамика, чем у рынка в целом

Биотех пострадал от рецессии, но

в 2009 г. продемонстрировал прибыльность и сумел получить значительное финансирование

Biotech IPO-2009: 10 компаний, в т.ч. ИСКЧ (ср. 2008 – 6, 2007 – 51, 2006 – 49);

92,8 млн. долларов США – привлеченная сумма, в среднем (ср. 2008 - 22, 2007 – 58, 2006 – 41)

IPO/SPO c большим привлечением капитала – в случае успеха КИ и/или начала продаж препаратов.

Мощность

Мощность Ершова Екатерина Алексеевна. Фотоальбом

Ершова Екатерина Алексеевна. Фотоальбом Презентация на тему Семь исторических камней Алмазного фонда России

Презентация на тему Семь исторических камней Алмазного фонда России Действие нормативных правовых актов во времени, в пространстве и по кругу лиц

Действие нормативных правовых актов во времени, в пространстве и по кругу лиц Сочинения учащихся о любимом ЯКУТСКЕ(к юбилею города)

Сочинения учащихся о любимом ЯКУТСКЕ(к юбилею города) Всероссийский Урок мужества_221013_153519

Всероссийский Урок мужества_221013_153519 Проект Со слэнгом на ты

Проект Со слэнгом на ты Алые паруса

Алые паруса Россия - мать, жена, сестра, невеста!

Россия - мать, жена, сестра, невеста! Review of passing registration by Russian companies and eSDS generating in practice

Review of passing registration by Russian companies and eSDS generating in practice Канал распределения

Канал распределения Теоретическая характеристика проблемы одаренности. Гений - это 1% таланта и 99% пота. Гете

Теоретическая характеристика проблемы одаренности. Гений - это 1% таланта и 99% пота. Гете Палладий

Палладий Классификация производств и технологий

Классификация производств и технологий Законы сохранения

Законы сохранения O mamaclub.ua mamaclub.ua – это клуб, дарящий тепло и доброту для женщин, которые заботятся о себе и своей семье; 25 000 посетителей в неделю* 65 000.

O mamaclub.ua mamaclub.ua – это клуб, дарящий тепло и доброту для женщин, которые заботятся о себе и своей семье; 25 000 посетителей в неделю* 65 000. СИСТЕМА НАЦИОНАЛЬНЫХ СЧЕТОВ

СИСТЕМА НАЦИОНАЛЬНЫХ СЧЕТОВ Художественная культура XVIII века. Живопись Италии

Художественная культура XVIII века. Живопись Италии Общероссийское движение«Женщины за безопасный мир»

Общероссийское движение«Женщины за безопасный мир» Построение диаграмм и графиков функций

Построение диаграмм и графиков функций Электрическая энергия: проблемы экологии

Электрическая энергия: проблемы экологии Не с разными словами

Не с разными словами Девятые Московские областные Рождественские образовательные чтения «Через просвещение к нравственности»

Девятые Московские областные Рождественские образовательные чтения «Через просвещение к нравственности» Подарите себе Таллинн! Enterprise Estonia / Brilliant / Corpore / Imageland North-West

Подарите себе Таллинн! Enterprise Estonia / Brilliant / Corpore / Imageland North-West Назначение, боевые свойства, устройство и принцип работы автомата Калашникова АК-74

Назначение, боевые свойства, устройство и принцип работы автомата Калашникова АК-74 ХИМИЯ НЕФТИ И ГАЗА

ХИМИЯ НЕФТИ И ГАЗА Инструменты для управления отношениями с клиентами в конкурентной среде

Инструменты для управления отношениями с клиентами в конкурентной среде Волшебник изумрудного города

Волшебник изумрудного города