Содержание

- 2. УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ОБЛИГАЦИОННЫХ ЗАЙМОВ Выпуск корпоративных рублевых облигаций с реализацией полного комплекса услуг по

- 3. ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ РАБОТ БАЛТИНВЕСТБАНК

- 4. Облигации становятся неотъемлемой составляющей финансовой стратегии для все большего числа российских компаний, нацеленных на максимальную оптимизацию

- 5. Преимущества облигаций перед другими инструментами финансирования ОБЛИГАЦИИ – ЭФФЕКТИВНЫЙ ИНСТРУМЕНТ ФИНАНСИРОВАНИЯ РОСТА В случае выпуска облигаций

- 6. Привлекая денежные ресурсы с рынка ценных бумаг, эмитент обладает достаточно высокой степенью свободы в определении параметров

- 7. ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ РАБОТ БАЛТИНВЕСТБАНК

- 8. БАЛТИНВЕСТБАНК предлагает эмитентам полный комплекс услуг на всех этапах выпуска облигационного займа: УСЛУГИ КОНСУЛЬТАНТА УСЛУГИ ОРГАНИЗАТОРА

- 9. Разработка структуры займа Подготовка документов и pre-sale Первичное размещение Обслуживание займа и поддержание вторичного рынка АНАЛИЗ

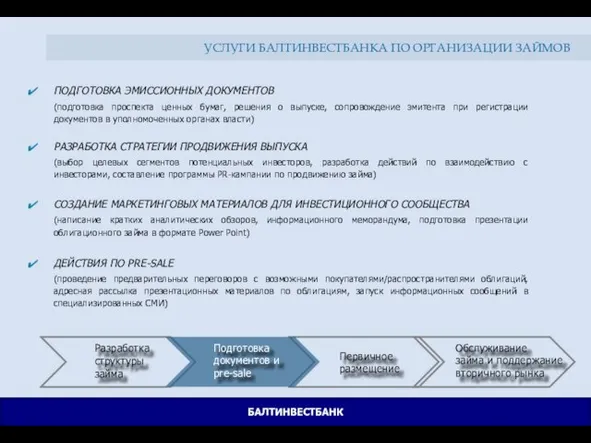

- 10. Разработка структуры займа Подготовка документов и pre-sale Первичное размещение Обслуживание займа и поддержание вторичного рынка ПОДГОТОВКА

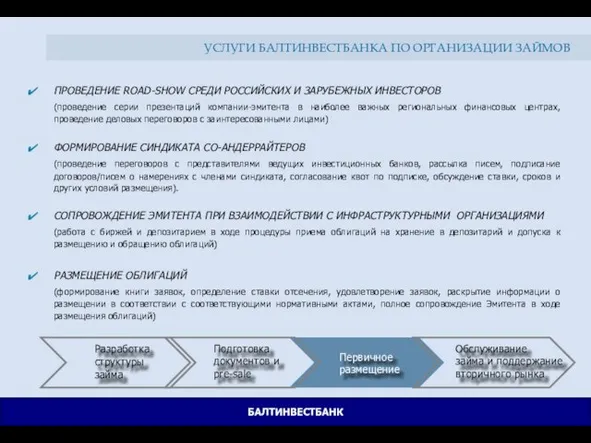

- 11. Разработка структуры займа Подготовка документов и pre-sale Первичное размещение Обслуживание займа и поддержание вторичного рынка ПРОВЕДЕНИЕ

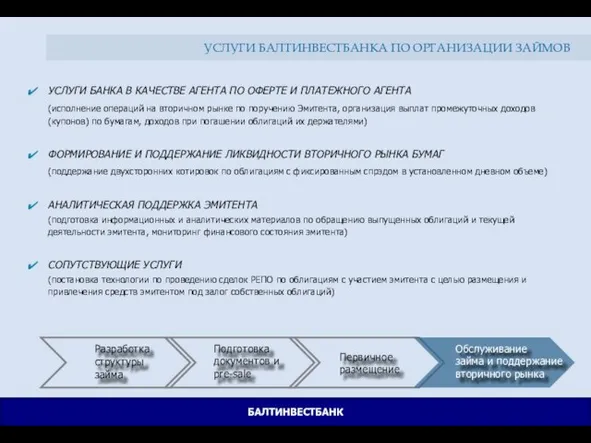

- 12. Разработка структуры займа Подготовка документов и pre-sale Первичное размещение Обслуживание займа и поддержание вторичного рынка УСЛУГИ

- 13. ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ РАБОТ БАЛТИНВЕСТБАНК

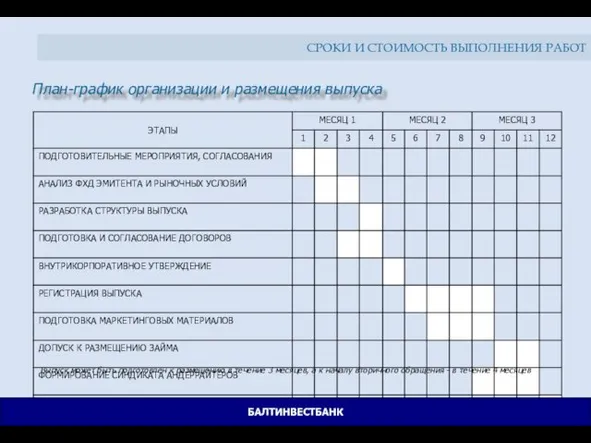

- 14. План-график организации и размещения выпуска Выпуск может быть подготовлен к размещению в течение 3 месяцев, а

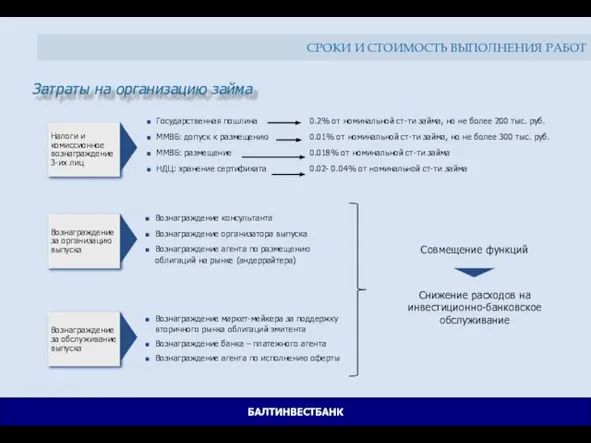

- 15. Вознаграждение консультанта Вознаграждение организатора выпуска Вознаграждение агента по размещению облигаций на рынке (андеррайтера) Вознаграждение маркет-мейкера за

- 16. ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ РАБОТ БАЛТИНВЕСТБАНК

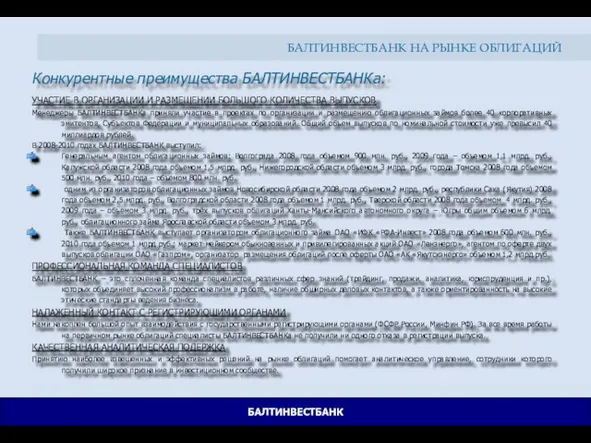

- 17. УЧАСТИЕ В ОРГАНИЗАЦИИ И РАЗМЕЩЕНИИ БОЛЬШОГО КОЛИЧЕСТВА ВЫПУСКОВ Менеджеры БАЛТИНВЕСТБАНКа приняли участие в проектах по организации

- 18. ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ РАБОТ БАЛТИНВЕСТБАНК

- 19. БАЛТИНВЕСТБАНК создан в декабре 1994 года под именем БАЛТОНЭКСИМ БАНК. В 2001 году акции Банка, принадлежавшие

- 20. Сеть БАЛТИНВЕСТБАНКа состоит из 5 филиалов и 42 офисов, расположенных в различных городах России. В Санкт-Петербурге

- 22. Скачать презентацию

Слайд 2УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ОБЛИГАЦИОННЫХ ЗАЙМОВ

Выпуск корпоративных рублевых облигаций с реализацией полного

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ОБЛИГАЦИОННЫХ ЗАЙМОВ

Выпуск корпоративных рублевых облигаций с реализацией полного

Возможность успешного обслуживания выпущенных долговых обязательств на протяжении всего срока их обращения, что способствует формированию положительной публичной кредитной истории и впоследствии обеспечивает более низкие ставки заимствования на рынке.

Гибкий подход к «конструкции» займа, наиболее полно отвечающего структуре потребностей Компании в денежных средствах, размещение его на рынке по наиболее благоприятным в условиях текущей рыночной конъюнктуры условиям.

Успешной реализации проекта способствует обширный опыт команды менеджеров БАЛТИНВЕСТБАНКа в области организации облигационных заимствований для эмитентов самых разных категорий, мощные ресурсы Банка в области торговли облигациями и их распространения среди широкой базы инвесторов, а также общепринятые мировые стандарты ведения инвестиционного бизнеса, которых БАЛТИНВЕСТБАНК стремится придерживаться в деятельности каждый день.

БАЛТИНВЕСТБАНК

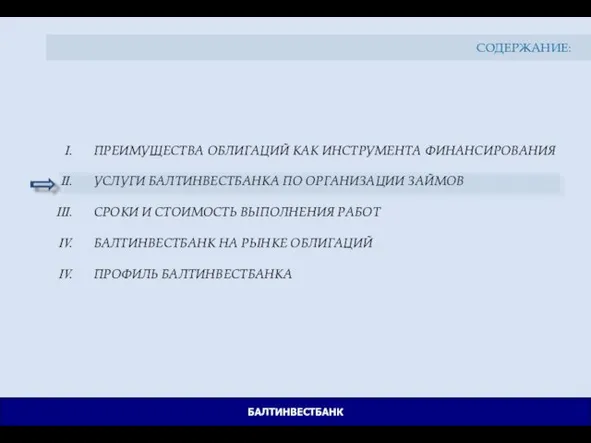

Слайд 3ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ

ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ

БАЛТИНВЕСТБАНК НА РЫНКЕ ОБЛИГАЦИЙ

ПРОФИЛЬ БАЛТИНВЕСТБАНКА

СОДЕРЖАНИЕ:

БАЛТИНВЕСТБАНК

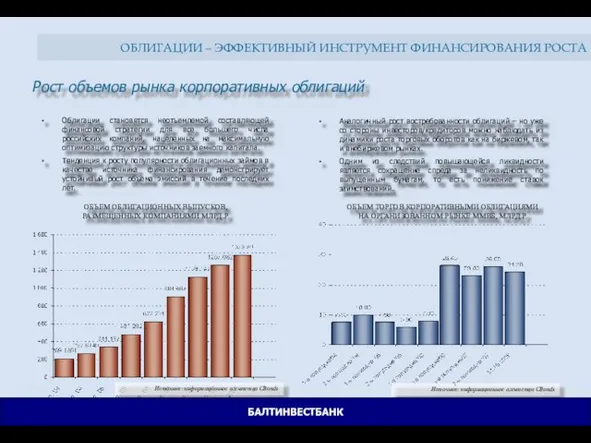

Слайд 4Облигации становятся неотъемлемой составляющей финансовой стратегии для все большего числа российских компаний,

Облигации становятся неотъемлемой составляющей финансовой стратегии для все большего числа российских компаний,

Тенденция к росту популярности облигационных займов в качестве источника финансирования демонстрирует устойчивый рост объема эмиссий в течение последних лет.

ОБЪЕМ ОБЛИГАЦИОННЫХ ВЫПУСКОВ, РАЗМЕЩЕННЫХ КОМПАНИЯМИ МЛРД.Р.

Источник: информационное агентство CBonds

ОБЛИГАЦИИ – ЭФФЕКТИВНЫЙ ИНСТРУМЕНТ ФИНАНСИРОВАНИЯ РОСТА

Рост объемов рынка корпоративных облигаций

Аналогичный рост востребованности облигаций – но уже со стороны инвесторов/кредиторов можно наблюдать из динамики роста торговых оборотов как на биржевом, так и внебиржевом рынках.

Одним из следствий повышающейся ликвидности является сокращение спреда за неликвидность по выпущенным бумагам, то есть понижение ставок заимствований.

ОБЪЕМ ТОРГОВ КОРПОРАТИВНЫМИ ОБЛИГАЦИЯМИ НА ОРГАНИЗОВАННОМ РЫНКЕ ММВБ, МЛРД.Р.

Источник: информационное агентство CBonds

БАЛТИНВЕСТБАНК

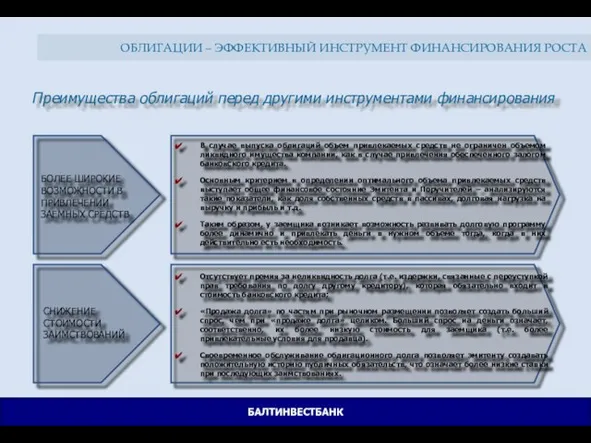

Слайд 5Преимущества облигаций перед другими инструментами финансирования

ОБЛИГАЦИИ – ЭФФЕКТИВНЫЙ ИНСТРУМЕНТ ФИНАНСИРОВАНИЯ РОСТА

В случае

Преимущества облигаций перед другими инструментами финансирования

ОБЛИГАЦИИ – ЭФФЕКТИВНЫЙ ИНСТРУМЕНТ ФИНАНСИРОВАНИЯ РОСТА

В случае

Основным критерием в определении оптимального объема привлекаемых средств выступает общее финансовое состояние Эмитента и Поручителей – анализируются такие показатели, как доля собственных средств в пассивах, долговая нагрузка на выручку и прибыль и т.д.

Таким образом, у заемщика возникает возможность развивать долговую программу более динамично и привлекать деньги в нужном объеме тогда, когда в них действительно есть необходимость.

Отсутствует премия за неликвидность долга (т.е. издержки, связанные с переуступкой прав требования по долгу другому кредитору), которая обязательно входит в стоимость банковского кредита;

«Продажа долга» по частям при рыночном размещении позволяет создать больший спрос, чем при «продаже долга» целиком. Больший спрос на деньги означает, соответственно, их более низкую стоимость для заемщика (т.е. более привлекательные условия для продавца).

Своевременное обслуживание облигационного долга позволяет эмитенту создавать положительную историю публичных обязательств, что означает более низкие ставки при последующих заимствованиях.

БОЛЕЕ ШИРОКИЕ ВОЗМОЖНОСТИ В ПРИВЛЕЧЕНИИ ЗАЕМНЫХ СРЕДСТВ

СНИЖЕНИЕ СТОИМОСТИ ЗАИМСТВОВАНИЙ

БАЛТИНВЕСТБАНК

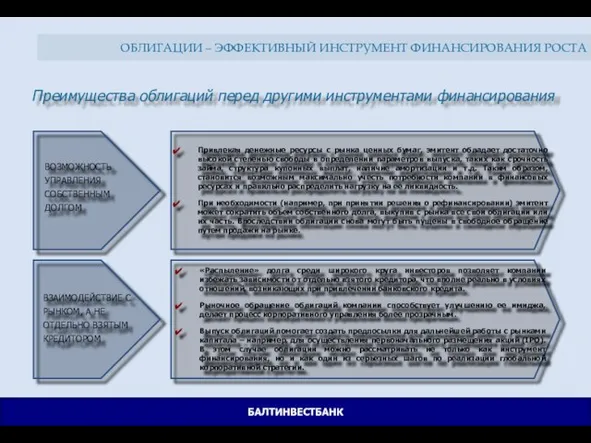

Слайд 6Привлекая денежные ресурсы с рынка ценных бумаг, эмитент обладает достаточно высокой степенью

Привлекая денежные ресурсы с рынка ценных бумаг, эмитент обладает достаточно высокой степенью

При необходимости (например, при принятии решения о рефинансировании) эмитент может сократить объем собственного долга, выкупив с рынка все свои облигации или их часть. Впоследствии облигации снова могут быть пущены в свободное обращение путем продажи на рынке.

ВОЗМОЖНОСТЬ УПРАВЛЕНИЯ СОБСТВЕННЫМ ДОЛГОМ

ВЗАИМОДЕЙСТВИЕ С РЫНКОМ, А НЕ ОТДЕЛЬНО ВЗЯТЫМ КРЕДИТОРОМ

«Распыление» долга среди широкого круга инвесторов позволяет компании избежать зависимости от отдельно взятого кредитора, что вполне реально в условиях отношений, возникающих при привлечении банковского кредита.

Рыночное обращение облигаций компании способствует улучшению ее имиджа, делает процесс корпоративного управления более прозрачным.

Выпуск облигаций помогает создать предпосылки для дальнейшей работы с рынками капитала – например, для осуществления первоначального размещения акций (IPO). В этом случае облигации можно рассматривать не только как инструмент финансирования, но и как один из серьезных шагов по реализации глобальной корпоративной стратегии.

ОБЛИГАЦИИ – ЭФФЕКТИВНЫЙ ИНСТРУМЕНТ ФИНАНСИРОВАНИЯ РОСТА

Преимущества облигаций перед другими инструментами финансирования

БАЛТИНВЕСТБАНК

Слайд 7ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ

ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ

БАЛТИНВЕСТБАНК НА РЫНКЕ ОБЛИГАЦИЙ

ПРОФИЛЬ БАЛТИНВЕСТБАНКА

СОДЕРЖАНИЕ:

БАЛТИНВЕСТБАНК

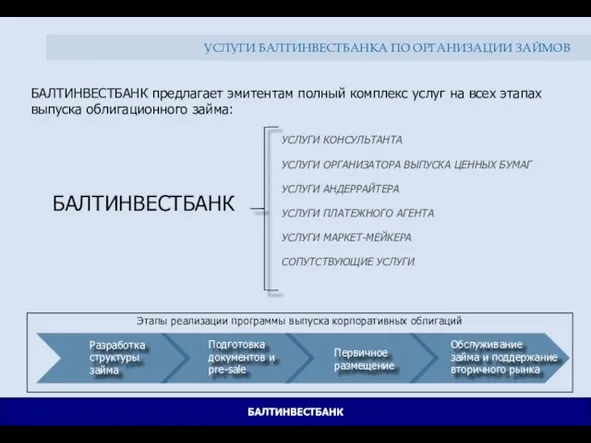

Слайд 8БАЛТИНВЕСТБАНК предлагает эмитентам полный комплекс услуг на всех этапах выпуска облигационного займа:

УСЛУГИ

БАЛТИНВЕСТБАНК предлагает эмитентам полный комплекс услуг на всех этапах выпуска облигационного займа:

УСЛУГИ

УСЛУГИ ОРГАНИЗАТОРА ВЫПУСКА ЦЕННЫХ БУМАГ

УСЛУГИ АНДЕРРАЙТЕРА

УСЛУГИ ПЛАТЕЖНОГО АГЕНТА

УСЛУГИ МАРКЕТ-МЕЙКЕРА

СОПУТСТВУЮЩИЕ УСЛУГИ

БАЛТИНВЕСТБАНК

Этапы реализации программы выпуска корпоративных облигаций

Разработка структуры займа

Подготовка документов и

pre-sale

Первичное размещение

Обслуживание

займа и поддержание вторичного рынка

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

БАЛТИНВЕСТБАНК

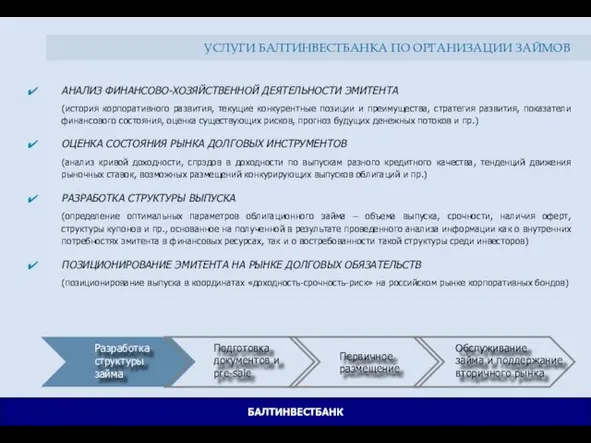

Слайд 9Разработка структуры займа

Подготовка документов и

pre-sale

Первичное размещение

Обслуживание

займа и поддержание вторичного

Разработка структуры займа

Подготовка документов и

pre-sale

Первичное размещение

Обслуживание

займа и поддержание вторичного

АНАЛИЗ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ЭМИТЕНТА

(история корпоративного развития, текущие конкурентные позиции и преимущества, стратегия развития, показатели финансового состояния, оценка существующих рисков, прогноз будущих денежных потоков и пр.)

ОЦЕНКА СОСТОЯНИЯ РЫНКА ДОЛГОВЫХ ИНСТРУМЕНТОВ

(анализ кривой доходности, спрэдов в доходности по выпускам разного кредитного качества, тенденций движения рыночных ставок, возможных размещений конкурирующих выпусков облигаций и пр.)

РАЗРАБОТКА СТРУКТУРЫ ВЫПУСКА

(определение оптимальных параметров облигационного займа – объема выпуска, срочности, наличия оферт, структуры купонов и пр., основанное на полученной в результате проведенного анализа информации как о внутренних потребностях эмитента в финансовых ресурсах, так и о востребованности такой структуры среди инвесторов)

ПОЗИЦИОНИРОВАНИЕ ЭМИТЕНТА НА РЫНКЕ ДОЛГОВЫХ ОБЯЗАТЕЛЬСТВ

(позиционирование выпуска в координатах «доходность-срочность-риск» на российском рынке корпоративных бондов)

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

БАЛТИНВЕСТБАНК

Слайд 10Разработка структуры займа

Подготовка документов и

pre-sale

Первичное размещение

Обслуживание

займа и поддержание вторичного

Разработка структуры займа

Подготовка документов и

pre-sale

Первичное размещение

Обслуживание

займа и поддержание вторичного

ПОДГОТОВКА ЭМИССИОННЫХ ДОКУМЕНТОВ

(подготовка проспекта ценных бумаг, решения о выпуске, сопровождение эмитента при регистрации документов в уполномоченных органах власти)

РАЗРАБОТКА СТРАТЕГИИ ПРОДВИЖЕНИЯ ВЫПУСКА

(выбор целевых сегментов потенциальных инвесторов, разработка действий по взаимодействию с инвесторами, составление программы PR-кампании по продвижению займа)

СОЗДАНИЕ МАРКЕТИНГОВЫХ МАТЕРИАЛОВ ДЛЯ ИНВЕСТИЦИОННОГО СООБЩЕСТВА

(написание кратких аналитических обзоров, информационного меморандума, подготовка презентации облигационного займа в формате Power Point)

ДЕЙСТВИЯ ПО PRE-SALE

(проведение предварительных переговоров с возможными покупателями/распространителями облигаций, адресная рассылка презентационных материалов по облигациям, запуск информационных сообщений в специализированных СМИ)

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

БАЛТИНВЕСТБАНК

Слайд 11Разработка структуры займа

Подготовка документов и

pre-sale

Первичное размещение

Обслуживание

займа и поддержание вторичного

Разработка структуры займа

Подготовка документов и

pre-sale

Первичное размещение

Обслуживание

займа и поддержание вторичного

ПРОВЕДЕНИЕ ROAD-SHOW СРЕДИ РОССИЙСКИХ И ЗАРУБЕЖНЫХ ИНВЕСТОРОВ

(проведение серии презентаций компании-эмитента в наиболее важных региональных финансовых центрах, проведение деловых переговоров с заинтересованными лицами)

ФОРМИРОВАНИЕ СИНДИКАТА СО-АНДЕРРАЙТЕРОВ

(проведение переговоров с представителями ведущих инвестиционных банков, рассылка писем, подписание договоров/писем о намерениях с членами синдиката, согласование квот по подписке, обсуждение ставки, сроков и других условий размещения).

СОПРОВОЖДЕНИЕ ЭМИТЕНТА ПРИ ВЗАИМОДЕЙСТВИИ С ИНФРАСТРУКТУРНЫМИ ОРГАНИЗАЦИЯМИ

(работа с биржей и депозитарием в ходе процедуры приема облигаций на хранение в депозитарий и допуска к размещению и обращению облигаций)

РАЗМЕЩЕНИЕ ОБЛИГАЦИЙ

(формирование книги заявок, определение ставки отсечения, удовлетворение заявок, раскрытие информации о размещении в соответствии с соответствующими нормативными актами, полное сопровождение Эмитента в ходе размещения облигаций)

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

БАЛТИНВЕСТБАНК

Слайд 12Разработка структуры займа

Подготовка документов и

pre-sale

Первичное размещение

Обслуживание

займа и поддержание вторичного рынка

УСЛУГИ

Разработка структуры займа

Подготовка документов и

pre-sale

Первичное размещение

Обслуживание

займа и поддержание вторичного рынка

УСЛУГИ

(исполнение операций на вторичном рынке по поручению Эмитента, организация выплат промежуточных доходов (купонов) по бумагам, доходов при погашении облигаций их держателями)

ФОРМИРОВАНИЕ И ПОДДЕРЖАНИЕ ЛИКВИДНОСТИ ВТОРИЧНОГО РЫНКА БУМАГ

(поддержание двухсторонних котировок по облигациям с фиксированным спрэдом в установленном дневном объеме)

АНАЛИТИЧЕСКАЯ ПОДДЕРЖКА ЭМИТЕНТА

(подготовка информационных и аналитических материалов по обращению выпущенных облигаций и текущей деятельности эмитента, мониторинг финансового состояния эмитента)

СОПУТСТВУЮЩИЕ УСЛУГИ

(постановка технологии по проведению сделок РЕПО по облигациям с участием эмитента с целью размещения и привлечения средств эмитентом под залог собственных облигаций)

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

БАЛТИНВЕСТБАНК

Слайд 13ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ

ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ

БАЛТИНВЕСТБАНК НА РЫНКЕ ОБЛИГАЦИЙ

ПРОФИЛЬ БАЛТИНВЕСТБАНКА

СОДЕРЖАНИЕ:

БАЛТИНВЕСТБАНК

Слайд 14План-график организации и размещения выпуска

Выпуск может быть подготовлен к размещению в течение

План-график организации и размещения выпуска

Выпуск может быть подготовлен к размещению в течение

СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ РАБОТ

БАЛТИНВЕСТБАНК

Слайд 15Вознаграждение консультанта

Вознаграждение организатора выпуска

Вознаграждение агента по размещению облигаций на рынке (андеррайтера)

Вознаграждение

Вознаграждение консультанта

Вознаграждение организатора выпуска

Вознаграждение агента по размещению облигаций на рынке (андеррайтера)

Вознаграждение

Вознаграждение банка – платежного агента

Вознаграждение агента по исполнению оферты

Совмещение функций

Снижение расходов на инвестиционно-банковское обслуживание

Затраты на организацию займа

Государственная пошлина

ММВБ: допуск к размещению

ММВБ: размещение

НДЦ: хранение сертификата

0.2% от номинальной ст-ти займа, но не более 200 тыс. руб.

0.01% от номинальной ст-ти займа, но не более 300 тыс. руб.

0.018% от номинальной ст-ти займа

0.02- 0.04% от номинальной ст-ти займа

СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ РАБОТ

БАЛТИНВЕСТБАНК

Слайд 16ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ

ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ

БАЛТИНВЕСТБАНК НА РЫНКЕ ОБЛИГАЦИЙ

ПРОФИЛЬ БАЛТИНВЕСТБАНКА

СОДЕРЖАНИЕ:

БАЛТИНВЕСТБАНК

Слайд 17УЧАСТИЕ В ОРГАНИЗАЦИИ И РАЗМЕЩЕНИИ БОЛЬШОГО КОЛИЧЕСТВА ВЫПУСКОВ

Менеджеры БАЛТИНВЕСТБАНКа приняли участие в

УЧАСТИЕ В ОРГАНИЗАЦИИ И РАЗМЕЩЕНИИ БОЛЬШОГО КОЛИЧЕСТВА ВЫПУСКОВ

Менеджеры БАЛТИНВЕСТБАНКа приняли участие в

В 2008-2010 годах БАЛТИНВЕСТБАНК выступил:

Генеральным агентом облигационных займов: Волгограда 2008 года объемом 900 млн. руб., 2009 года – объемом 1,1 млрд. руб., Калужской области 2008 года объемом 1,5 млрд. руб., Нижегородской области объемом 3 млрд. руб., города Томска 2008 года объемом 500 млн. руб., 2010 года – объемом 800 млн. руб.

одним из организаторов облигационных займов Новосибирской области 2008 года объемом 2 млрд. руб., республики Саха (Якутия) 2008 года объемом 2,5 млрд. руб., Волгоградской области 2008 года объемом 1 млрд. руб., Тверской области 2008 года объемом 4 млрд. руб., 2009 года – объемом 3 млрд. руб., трёх выпусков облигаций Ханты-Мансийского автономного округа – Югры общим объемом 6 млрд. руб., облигационного займа Ярославской области объемом 3 млрд. руб.

Также БАЛТИНВЕСТБАНК выступает организатором облигационного займа ОАО «ИФК «РФА-Инвест» 2008 года объемом 600 млн. руб., 2010 года объемом 1 млрд руб.; маркет-мейкером обыкновенных и привилегированных акций ОАО «Ленэнерго», агентом по оферте двух выпусков облигации ОАО «Газпром», организатор размещения облигаций после оферты ОАО «АК «Якутскэнерго» объемом 1,2 млрд.руб.

ПРОФЕССИОНАЛЬНАЯ КОМАНДА СПЕЦИАЛИСТОВ

БАЛТИНВЕСТБАНК – это сплоченная команда специалистов различных сфер знаний (трейдинг, продажи, аналитика, юриспруденция и пр.), которых объединяет высокий профессионализм в работе, наличие обширных деловых контактов, а также ориентированность на высокие этические стандарты ведения бизнеса.

НАЛАЖЕННЫЙ КОНТАКТ С РЕГИСТРИРУЮЩИМИ ОРГАНАМИ

Нами накоплен большой опыт взаимодействия с государственными регистрирующими органами (ФСФР России, Минфин РФ). За все время работы на первичном рынке облигаций специалисты БАЛТИНВЕСТБАНКа не получили ни одного отказа в регистрации выпуска.

КАЧЕСТВЕННАЯ АНАЛИТИЧЕСКАЯ ПОДЕРЖКА

Принятию наиболее взвешенных и эффективных решений на рынке облигаций помогает аналитическое управление, сотрудники которого получили широкое признание в инвестиционном сообществе.

БАЛТИНВЕСТБАНК НА РЫНКЕ ОБЛИГАЦИЙ

Конкурентные преимущества БАЛТИНВЕСТБАНКа:

БАЛТИНВЕСТБАНК

Слайд 18ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ

ПРЕИМУЩЕСТВА ОБЛИГАЦИЙ КАК ИНСТРУМЕНТА ФИНАНСИРОВАНИЯ

УСЛУГИ БАЛТИНВЕСТБАНКА ПО ОРГАНИЗАЦИИ ЗАЙМОВ

СРОКИ И СТОИМОСТЬ ВЫПОЛНЕНИЯ

БАЛТИНВЕСТБАНК НА РЫНКЕ ОБЛИГАЦИЙ

ПРОФИЛЬ БАЛТИНВЕСТБАНКА

СОДЕРЖАНИЕ:

БАЛТИНВЕСТБАНК

Слайд 19БАЛТИНВЕСТБАНК создан в декабре 1994 года под именем БАЛТОНЭКСИМ БАНК. В 2001

БАЛТИНВЕСТБАНК создан в декабре 1994 года под именем БАЛТОНЭКСИМ БАНК. В 2001

По итогам работы в 2009 году чистые активы Банка выросли на 41%, что гораздо выше среднерыночного роста (за аналогичный период средний рост чистых активов среди банков входящих в TOP 100 составил 6%.), и составили на 01.01.2010 года 39 666 млн.руб.

Капитал Банка в отчетном году увеличился на 16% до 3,7 млрд. рублей.

На 01.10.2009 г. величина ссудной задолженности юридических и физических лиц составила 21,7 млрд. руб. (18% роста за 2009 год).

Объем кредитов, выданных Банком корпоративным клиентам, вырос за 2009 года на 40%, составив 16,0 млрд. руб. Объем кредитов, предоставленных частным лицам, уменьшился на 10% и составил 4,2 млрд. рублей.

За 2009 года объем привлеченных средств от юридических лиц увеличился на 47%, составив на 01.01.10 г. 18,4 млрд.руб. Размер средств частных лиц в Банке вырос на 60%, составив на 01.01.10 г. 9,5 млрд. рублей. Объем срочного привлечения от физических лиц увеличился на 63%, достигнув на 01.01.10 г. 8,97 млрд.рублей.

ПРОФИЛЬ БАЛТИНВЕСТБАНКА

БАЛТИНВЕСТБАНК: бизнес-практика по мировым стандартам

БАЛТИНВЕСТБАНК

Слайд 20Сеть БАЛТИНВЕСТБАНКа состоит из 5 филиалов и 42 офисов, расположенных в различных

Сеть БАЛТИНВЕСТБАНКа состоит из 5 филиалов и 42 офисов, расположенных в различных

Сегодня БАЛТИНВЕСТБАНК развивается как универсальный банк, предоставляющий полный комплекс услуг юридическим и физическим лицам. Банк является одним из крупнейших универсальных и инвестиционных банков Северо-Западного региона.

ПРОФИЛЬ БАЛТИНВЕСТБАНКА

БАЛТИНВЕСТБАНК: бизнес-практика по мировым стандартам

БАЛТИНВЕСТБАНК

Святые земли Русской 4 класс

Святые земли Русской 4 класс Живопись. Иконопись

Живопись. Иконопись Презентация на тему Типы питания живых организмов

Презентация на тему Типы питания живых организмов  Что ?

Что ? Торт Весна

Торт Весна Тест На определение конфликтности

Тест На определение конфликтности Арабески

Арабески Презентация на тему Печатная реклама (PRINT ADVERTIZING)

Презентация на тему Печатная реклама (PRINT ADVERTIZING)  Основные условия аукциона

Основные условия аукциона Le français Bonjour mes amis

Le français Bonjour mes amis Презентация на тему Родословная моей семьи

Презентация на тему Родословная моей семьи Натухаевский флаг

Натухаевский флаг Эдельвейс

Эдельвейс Темная материя в Солнечной системе

Темная материя в Солнечной системе Отношения между объектами

Отношения между объектами Достижения высоких технологий

Достижения высоких технологий Портфолио классных коллективов

Портфолио классных коллективов сколько овощей в

сколько овощей в Парки Москвы.

Парки Москвы. Мифы Древней Греции.

Мифы Древней Греции. Расчет себестоимости ткацкого производства

Расчет себестоимости ткацкого производства Презентация на тему Эмоции и чувства

Презентация на тему Эмоции и чувства  Мои дед и бабушка имеют право

Мои дед и бабушка имеют право VXlkbvvDUSz19pGVCwhRfQ

VXlkbvvDUSz19pGVCwhRfQ Презентация на тему Растворение. Растворы (8 класс)

Презентация на тему Растворение. Растворы (8 класс) Школьное биологическое образование: проблемы структуры и содержания

Школьное биологическое образование: проблемы структуры и содержания Как сохранить здоровье ребенка

Как сохранить здоровье ребенка Трудовое право

Трудовое право