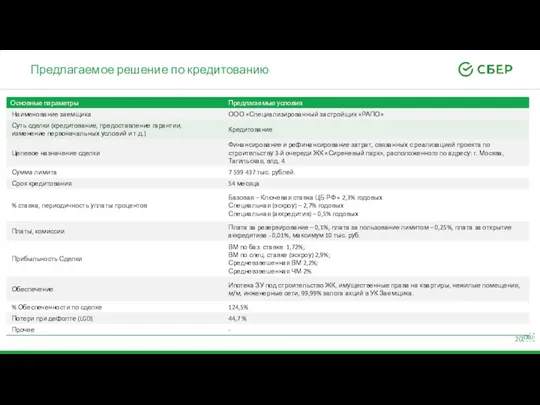

опытного девелопера ГК Afi Development

ЗАЕМЩИК

FEE- ДЕВЕЛОПЕР

БЕНЕФИЦИАРЫ

СТРУКТУРА СОБСТВЕННОСТИ

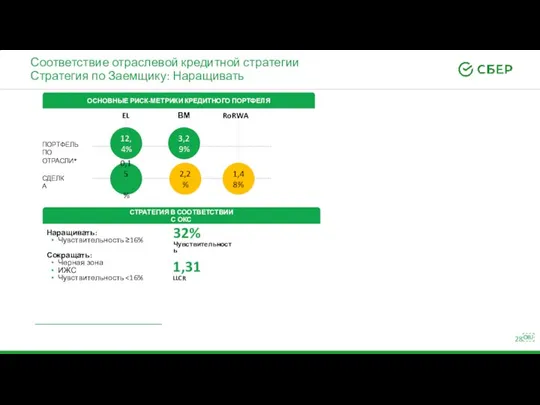

Девелоперская деятельность, строительство

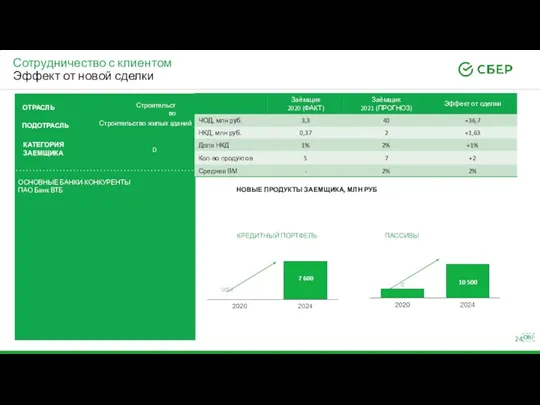

ОТРАСЛЬ

РЕГИОНЫ ПРИСУТСТВИЯ / ПОЛОЖЕНИЕ НА РЫНКЕ / ОСНОВНЫЕ КОНКУРЕНТЫ

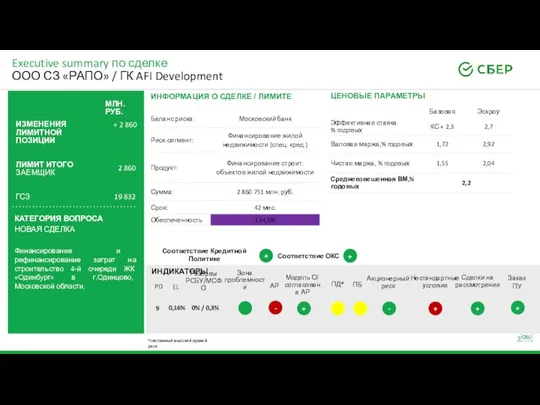

На 01.10.2021г «Региональное агропроизводственное объединение» - 2,8 млн. руб.

СТРУКТУРА ДОЛГА / ПУБЛИЧНЫЙ ДОЛГ

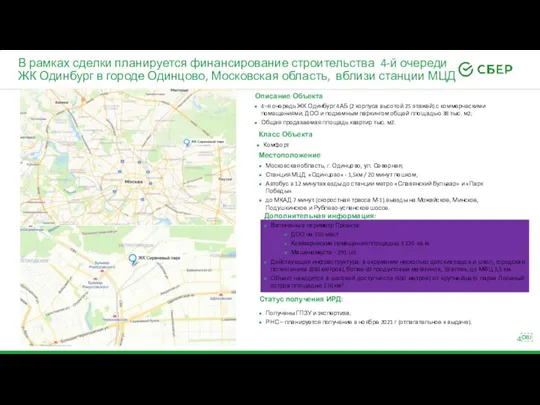

Москва, Московская область.

Одна из многих компаний на рынке

Гранель, Текта групп, МР групп

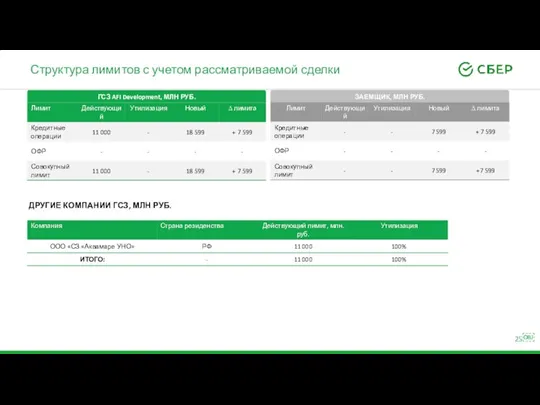

Открытые лимиты в ПАО Сбербанк: 19,8 млрд руб.

Остаток

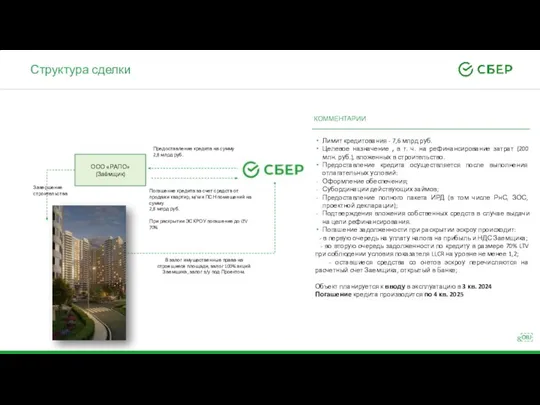

ООО "Региональное агропроизводственное объединение", Юр.лицо.ИНН 5032073890

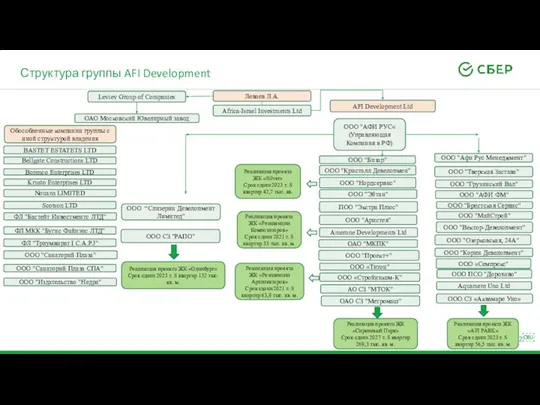

СЛИЗЕРИН ДЕВЕЛОПМЕНТ ЛИМИТЕД (респ. Кипр) 100% акций (конечный бенефициар )

ИНФОРМАЦИЯ О FEE - ДЕВЕЛОПЕРЕ

Девелоперская деятельность, строительство;

Управление и эксплуатация объектов коммерческой недвижимости;

Золотодобыча, алмазодобыча и их огранка

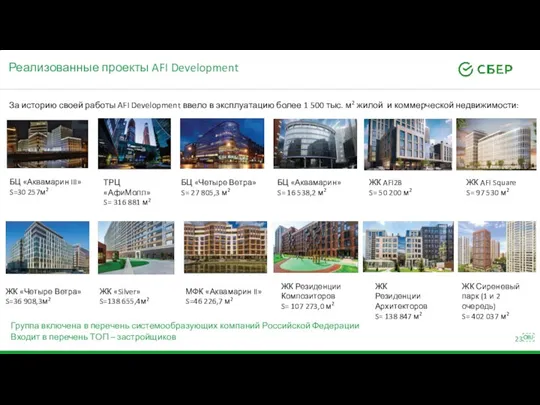

Группа AFI входит в ТОП-20 застройщиков по вводу жилья в г. Москве;

Группой AFI реализовано 11 проектов, из них 6 в активной стадии строительства.

Объем сданного жилья в Москве и МО более 1 млн. м2;

Группа AFI включена в перечень системообразующих организаций РФ;

Леваев Лев Авнерович

30.07.1956

Доля владения 100%

ГК AFI Development

Конечным бенефициар - Леваев Лев Авнерович

Гражданин Израиля;

С 2001 года президент и бенефициар ГК AFI Development PLC;

Бенефициар холдинга Leviev Group of Companies (LGC), один из крупнейших в мире игроков в золотодобыче, а также в добыче алмазов и их огранке;

Женат, воспитывает девятерых детей. Лауреат премии Федерации еврейских общин России

Отношение к органам исполнительной / законодательной власти не имеет.

FEE- ДЕВЕЛОПЕРА

ЗАЕМЩИКА

Московская область.

Сталь

Сталь Царёв курган

Царёв курган Кто вы господин дракон?

Кто вы господин дракон? Современная электрическая нагрузка квартиры на примере пассивных потребителей активной мощности

Современная электрическая нагрузка квартиры на примере пассивных потребителей активной мощности Культура Беларуси во второй половине 17- первой половине 18 в

Культура Беларуси во второй половине 17- первой половине 18 в Презентация на тему Права и обязанности потребителей

Презентация на тему Права и обязанности потребителей  Общая характеристика истории и литературы ХХ века

Общая характеристика истории и литературы ХХ века Презентация на тему ЛЕТОПИСИ ЛЕТОПИСЦЫ ЗЕМЛИ РУССКОЙ

Презентация на тему ЛЕТОПИСИ ЛЕТОПИСЦЫ ЗЕМЛИ РУССКОЙ  Презентация ошибки кадастровых инженеров

Презентация ошибки кадастровых инженеров Германская служба академических обменов (DAAD) Лектор ДААД – Ola Bouziane WartiniУРФУ факультет Экономики и Управления Екатеринбург

Германская служба академических обменов (DAAD) Лектор ДААД – Ola Bouziane WartiniУРФУ факультет Экономики и Управления Екатеринбург Прохождение военной службы по призыву

Прохождение военной службы по призыву Городская экспериментальная площадка «Совершенствование форм организации образовательного процесса в обучении по индивидуальн

Городская экспериментальная площадка «Совершенствование форм организации образовательного процесса в обучении по индивидуальн Техника безопасности в школе на уроке информатики

Техника безопасности в школе на уроке информатики Пастор

Пастор Реализация. Макет

Реализация. Макет Хозяйство Центрального района

Хозяйство Центрального района СООТНОШЕНИЕ ПОЛИТИЧЕСКИХ РЕЖИМОВ С ДЕМОКРАТИЕЙ

СООТНОШЕНИЕ ПОЛИТИЧЕСКИХ РЕЖИМОВ С ДЕМОКРАТИЕЙ  Исследование силовой подготовки девушек и женщин, занимающихся фитнесом

Исследование силовой подготовки девушек и женщин, занимающихся фитнесом AGP Dust

AGP Dust Мукополисахаридоз типа I-Н (синдром Гурлер)

Мукополисахаридоз типа I-Н (синдром Гурлер)  LIBRO

LIBRO Презентация на тему Этические нормы речевой культуры

Презентация на тему Этические нормы речевой культуры

О ПОДХОДАХ К РЕШЕНИЮ ПРОБЛЕМ ЗАЩИТЫ ПЕРСОНАЛЬНЫХ ДАННЫХ В ПРИВОЛЖСКОМ ФЕДЕРАЛЬНОМ ОКРУГЕ

О ПОДХОДАХ К РЕШЕНИЮ ПРОБЛЕМ ЗАЩИТЫ ПЕРСОНАЛЬНЫХ ДАННЫХ В ПРИВОЛЖСКОМ ФЕДЕРАЛЬНОМ ОКРУГЕ Краткая история компьютера

Краткая история компьютера Моя любимая школа

Моя любимая школа Знакомство с народными праздниками. День народного единства.

Знакомство с народными праздниками. День народного единства. Ghost-busters. Che cosa mangiano le scimmie?

Ghost-busters. Che cosa mangiano le scimmie? Презентация на тему экономический и политический кризис начала 20-х годов 9 класс

Презентация на тему экономический и политический кризис начала 20-х годов 9 класс