Содержание

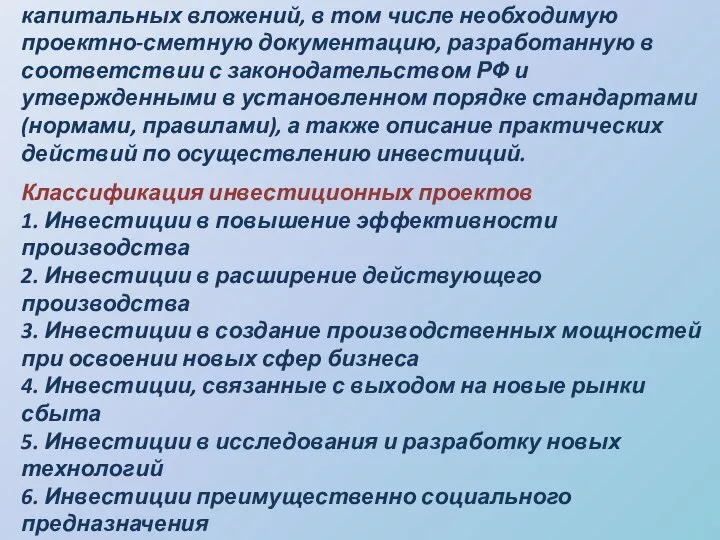

- 2. Инвестиционный проект – обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимую

- 3. Укрупнено жизненный цикл инвестиционного проекта можно представить в виде последовательных глобальных стадий (фаз): прединвестиционная, инвестиционная, операционная

- 4. Развитие инвестиционного проекта

- 5. Этапы реализации инвестиционного проекта

- 6. Распределение видов инвестиций по источникам финансирования

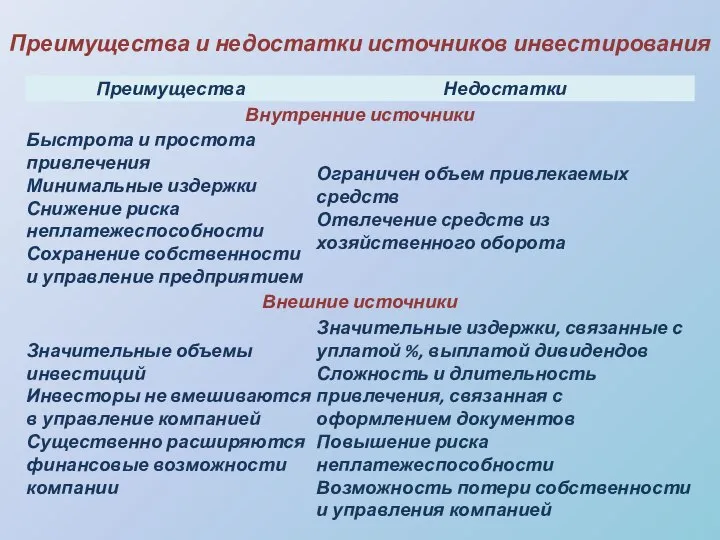

- 7. Преимущества и недостатки источников инвестирования

- 8. Бизнес-план инвестиционного проекта – это системное, развернутое планирование всех сторон проекта и/или деятельности предприятия, на основе

- 9. Согласно рекомендациям United Nations Industrial Development Organization (UNIDO) — организация, борющаяся за глобальное процветание, с поддержкой

- 10. Принципы подготовки инвестиционного проекта: Анализ «внутренней» и «внешней» среды проекта. Анализ альтернативных технических и организационных решений.

- 11. Оценка коммерческой состоятельности проекта

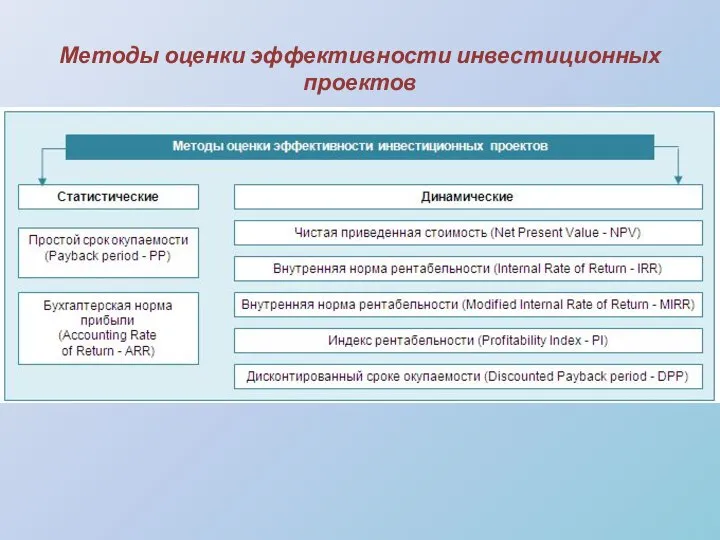

- 12. Методы оценки эффективности инвестиционных проектов

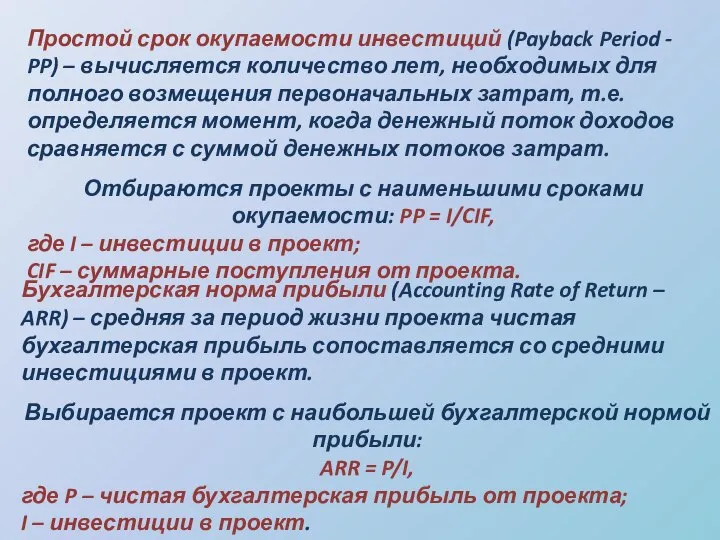

- 13. Простой срок окупаемости инвестиций (Payback Period - PP) – вычисляется количество лет, необходимых для полного возмещения

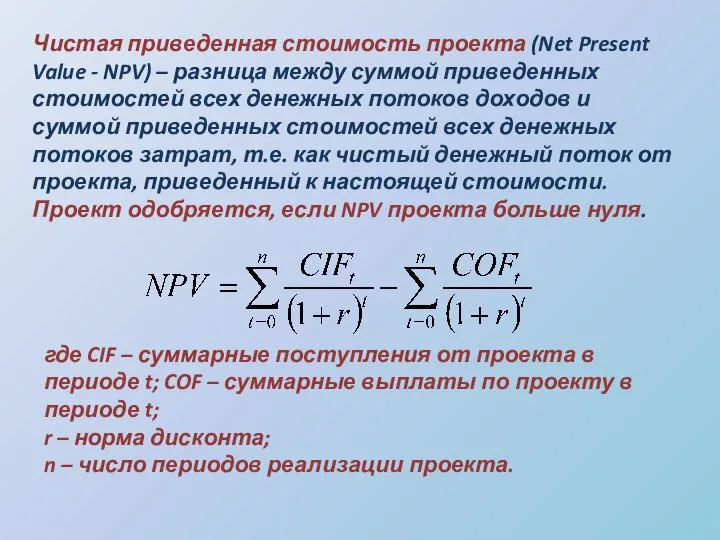

- 14. Чистая приведенная стоимость проекта (Net Present Value - NPV) – разница между суммой приведенных стоимостей всех

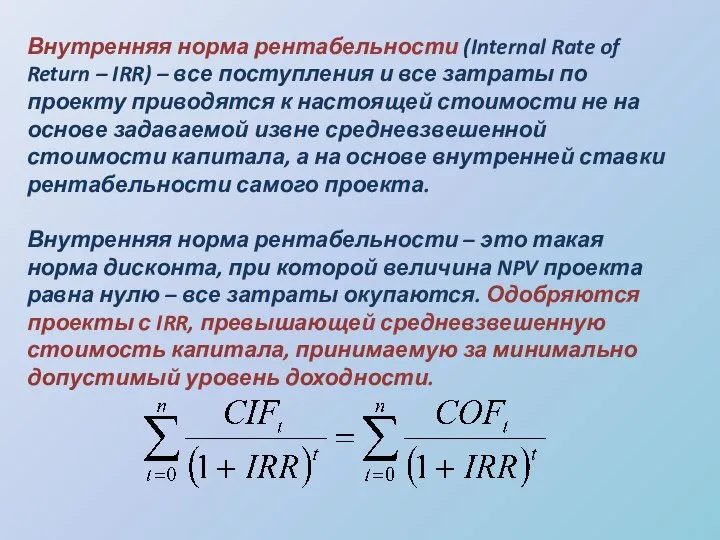

- 15. Внутренняя норма рентабельности (Internal Rate of Return – IRR) – все поступления и все затраты по

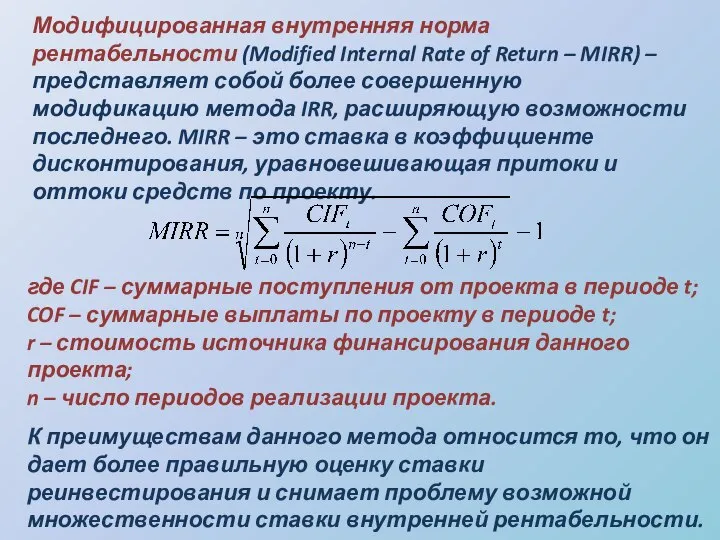

- 16. Модифицированная внутренняя норма рентабельности (Modified Internal Rate of Return – MIRR) – представляет собой более совершенную

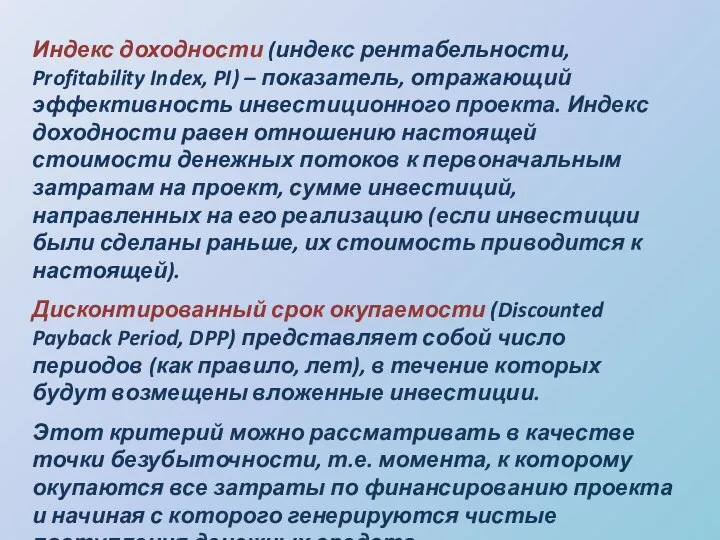

- 17. Индекс доходности (индекс рентабельности, Profitability Index, PI) – показатель, отражающий эффективность инвестиционного проекта. Индекс доходности равен

- 19. Скачать презентацию

Становление личностных характеристик ученика начальной школы

Становление личностных характеристик ученика начальной школы Экономическое управление организации.Задание на самостоятельное выполнение

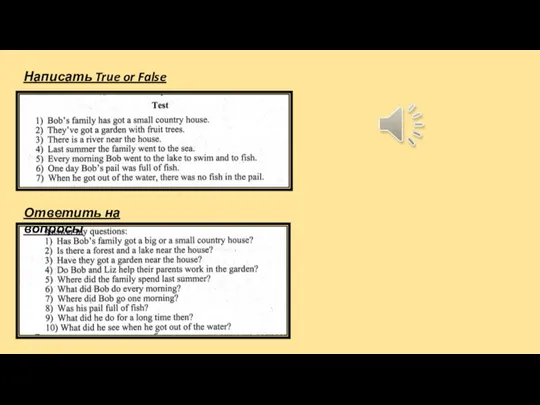

Экономическое управление организации.Задание на самостоятельное выполнение Написать True or False

Написать True or False А.С. Пушкин. Петербургский период (1817--1820 гг.)

А.С. Пушкин. Петербургский период (1817--1820 гг.) Презентация на тему Организация объединенных наций. Проблема птицеводства

Презентация на тему Организация объединенных наций. Проблема птицеводства  Экологические проблемы в произведениях томских писателей и поэтов

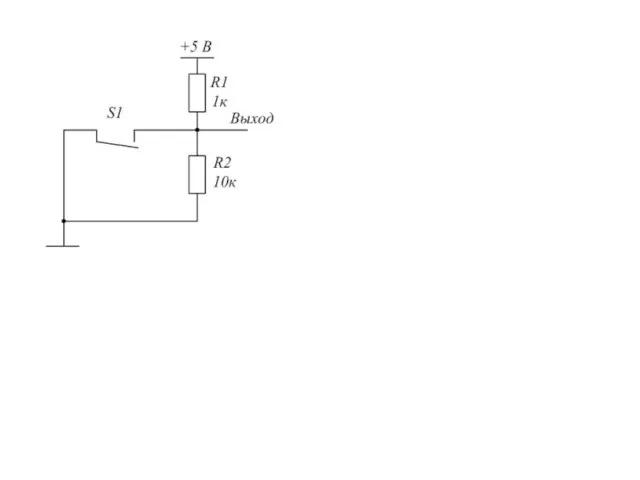

Экологические проблемы в произведениях томских писателей и поэтов Датчик Холла ДХК-0,5

Датчик Холла ДХК-0,5 Проверка домашнего задания

Проверка домашнего задания Турнир математиков

Турнир математиков Аммиак состав, строение, свойства, применение

Аммиак состав, строение, свойства, применение Еженедельный мониторинг хода реализации Программы «Дорожная карта бизнеса 2020»

Еженедельный мониторинг хода реализации Программы «Дорожная карта бизнеса 2020» ТЕХНОЛОГИЧЕСКАЯ

ТЕХНОЛОГИЧЕСКАЯ Принятие решения при поиске информации в ограниченных временных условиях.8 класс.

Принятие решения при поиске информации в ограниченных временных условиях.8 класс. Презентация на тему Предпосылки создания Древнерусского Государства

Презентация на тему Предпосылки создания Древнерусского Государства  1941 - 1945

1941 - 1945 «Профессиональная мобильность и востребованность выпускников Академии»

«Профессиональная мобильность и востребованность выпускников Академии» Без лица в личине…

Без лица в личине… Динозавры (1 класс)

Динозавры (1 класс) Электроизмерительные приборы

Электроизмерительные приборы Электромагнитное экранирование

Электромагнитное экранирование Новые решения для нового времени Александр Глазков Управляющий директор Компания «Диасофт» Мир поменял отношение к банкам Банкам

Новые решения для нового времени Александр Глазков Управляющий директор Компания «Диасофт» Мир поменял отношение к банкам Банкам Презентация на тему Правила поведения учащихся в школе

Презентация на тему Правила поведения учащихся в школе Когнитивное научение

Когнитивное научение 05 февраля 2022 года начинаются занятия в Центре Школярик

05 февраля 2022 года начинаются занятия в Центре Школярик Профессии 21-го века

Профессии 21-го века Волонтеры наследия Северо-Запада

Волонтеры наследия Северо-Запада ОБРАЗЕЦ ПРЕЗЕНТАЦИИ ПРОЕКТА

ОБРАЗЕЦ ПРЕЗЕНТАЦИИ ПРОЕКТА Проектное управление

Проектное управление