Развитие ипотеки на федеральном уровне. Вопросы выпуска ипотечных ценных бумаг. Л.Ф. Векшин ОАО «Агентство по ипотечному жилищном

Содержание

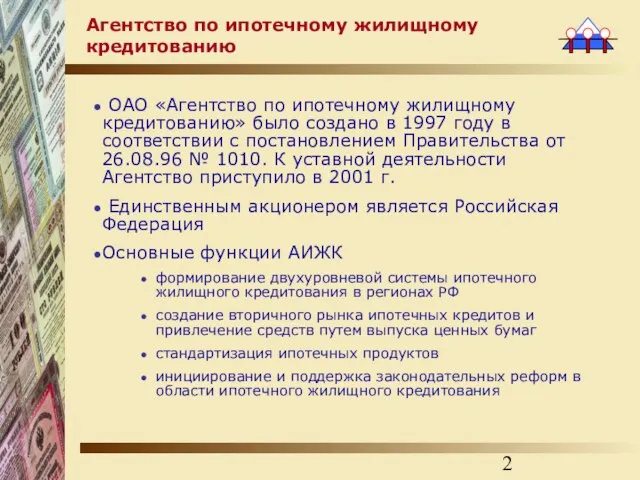

- 2. Агентство по ипотечному жилищному кредитованию ОАО «Агентство по ипотечному жилищному кредитованию» было создано в 1997 году

- 3. Схема выдачи и рефинансирования ипотечных жилищных кредитов Банк или иной первичный кредитор выдает кредит и оформляет

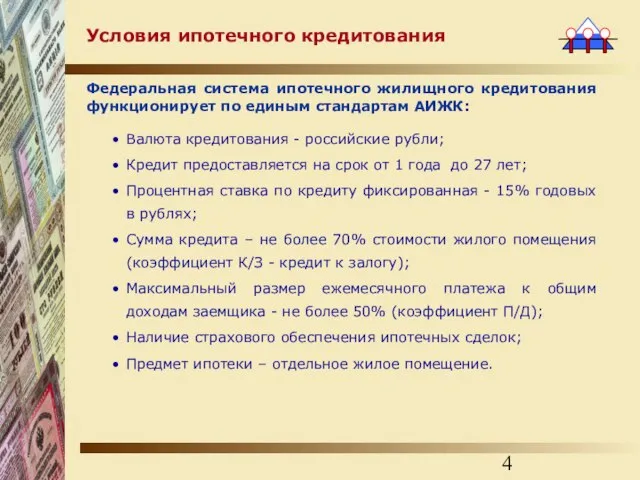

- 4. Условия ипотечного кредитования Федеральная система ипотечного жилищного кредитования функционирует по единым стандартам АИЖК: Валюта кредитования -

- 5. Региональная инфраструктура рынка и объемы ипотечных кредитов Декабрь 2004 года - подписаны Соглашения с 68 регионами

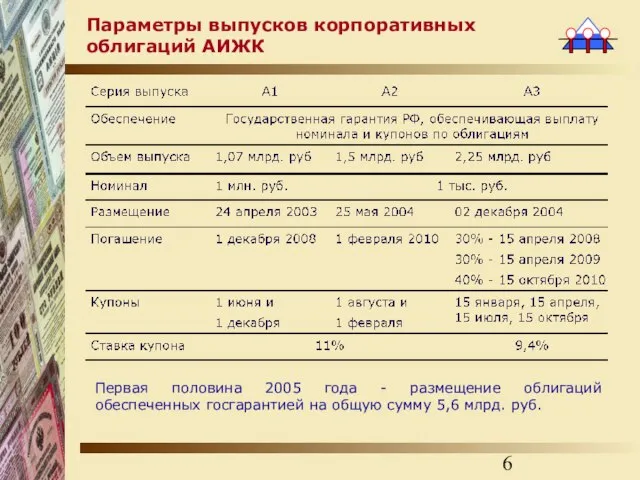

- 6. Параметры выпусков корпоративных облигаций АИЖК Первая половина 2005 года - размещение облигаций обеспеченных госгарантией на общую

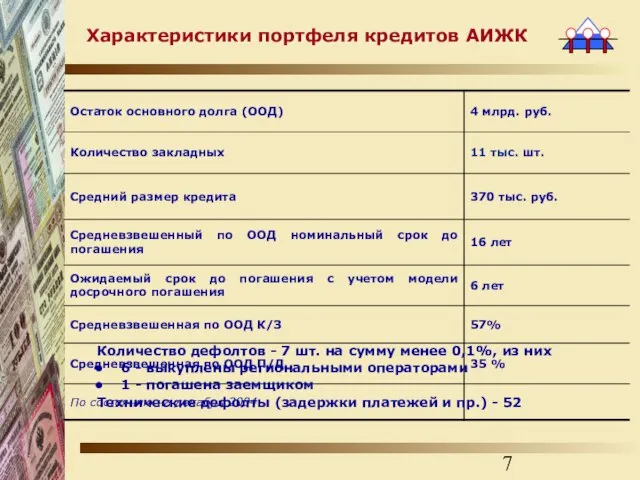

- 7. Характеристики портфеля кредитов АИЖК Количество дефолтов - 7 шт. на сумму менее 0,1%, из них 6

- 8. Денежный поток с учетом досрочного погашения Равномерный ежемесячный аннуитет Плановый срок погашения портфеля – 16 лет

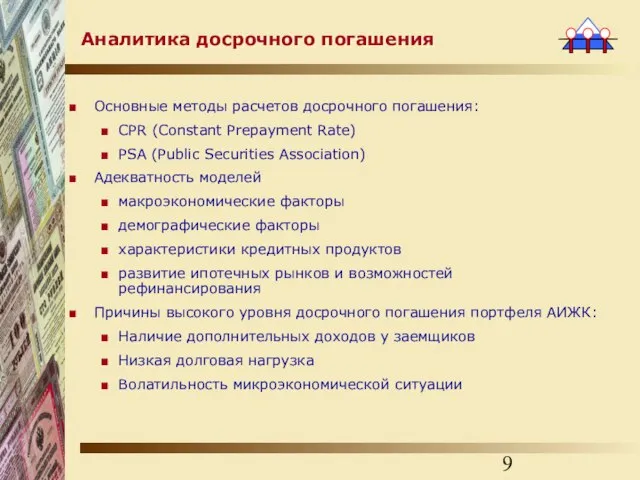

- 9. Основные методы расчетов досрочного погашения: CPR (Constant Prepayment Rate) PSA (Public Securities Association) Адекватность моделей макроэкономические

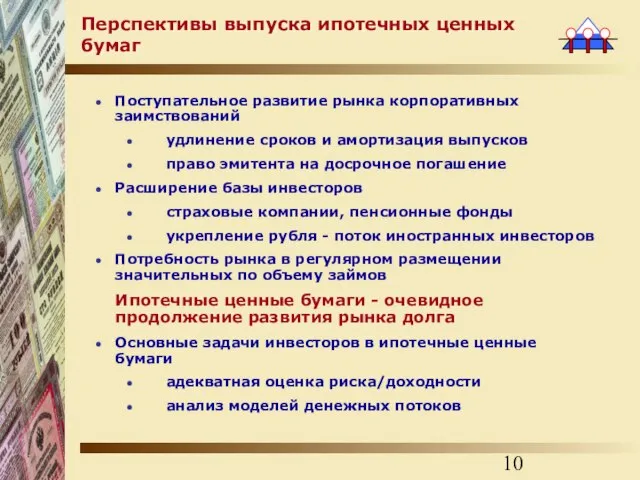

- 10. Перспективы выпуска ипотечных ценных бумаг Поступательное развитие рынка корпоративных заимствований удлинение сроков и амортизация выпусков право

- 11. Одно ипотечное покрытие для нескольких выпусков Амортизация выпусков и опцион эмитент на досрочное погашение Младший выпуск

- 13. Скачать презентацию

Вкусное и красивое лакомство для неожиданных гостей

Вкусное и красивое лакомство для неожиданных гостей Состав международной ассоциации горных гидов (IFMGA*)

Состав международной ассоциации горных гидов (IFMGA*) Презентация крудо

Презентация крудо Изготовление лестницы из деталей конструктора

Изготовление лестницы из деталей конструктора Жлектронное декларирование 1

Жлектронное декларирование 1 Дневник Психеи.Любовь в жизни и творчестве М.Цветаевой

Дневник Психеи.Любовь в жизни и творчестве М.Цветаевой Химические свойства кислот

Химические свойства кислот Юношеский возраст. Лекция 8.2

Юношеский возраст. Лекция 8.2 A.С. Пушкин "Метель"

A.С. Пушкин "Метель" SAS սուպերմարկետի մատուցած ծառայությունները

SAS սուպերմարկետի մատուցած ծառայությունները Устная и письменная нумерация чисел в пределах 1000

Устная и письменная нумерация чисел в пределах 1000 Виды компьютерных сетей. Телекоммуникации

Виды компьютерных сетей. Телекоммуникации “Умом Россию не понять...”

“Умом Россию не понять...” Инновационный процесс: понятие, модели

Инновационный процесс: понятие, модели Lektsia_3

Lektsia_3 Презентация на тему Эхо афганской войны

Презентация на тему Эхо афганской войны знакомство с городом

знакомство с городом Электрическая цепь

Электрическая цепь Предмет буенча өлгереш һәм белем сыйфаты

Предмет буенча өлгереш һәм белем сыйфаты РДУ-99. Его значение и применение

РДУ-99. Его значение и применение Презентация на тему Экскурсионная работа в преподавании Мировой Художественной культуры

Презентация на тему Экскурсионная работа в преподавании Мировой Художественной культуры Синус, косинус, тангенс суммы и разности аргументов

Синус, косинус, тангенс суммы и разности аргументов Устав образовательного учреждения и его основные разделы

Устав образовательного учреждения и его основные разделы Женщины Маяковского

Женщины Маяковского Комментарий проблемы

Комментарий проблемы Туризм - отличный отдых

Туризм - отличный отдых Основы православной культуры. Монастырь

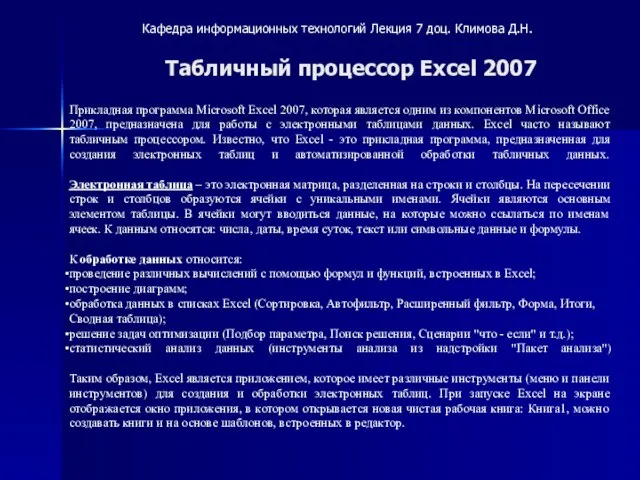

Основы православной культуры. Монастырь Табличный процессор Excel 2007

Табличный процессор Excel 2007