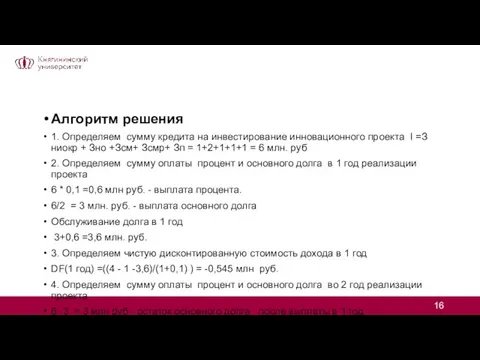

Слайд 16Алгоритм решения

1. Определяем сумму кредита на инвестирование инновационного проекта I =З ниокр

+ Зно +Зсм+ Зсмр+ Зп = 1+2+1+1+1 = 6 млн. руб

2. Определяем сумму оплаты процент и основного долга в 1 год реализации проекта

6 * 0,1 =0,6 млн руб. - выплата процента.

6/2 = 3 млн. руб. - выплата основного долга

Обслуживание долга в 1 год

3+0,6 =3,6 млн. руб.

3. Определяем чистую дисконтированную стоимость дохода в 1 год

DF(1 год) =((4 - 1 -3,6)/(1+0,1) ) = -0,545 млн руб.

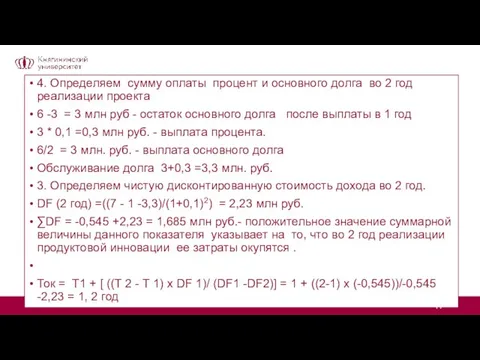

4. Определяем сумму оплаты процент и основного долга во 2 год реализации проекта

6 -3 = 3 млн руб - остаток основного долга после выплаты в 1 год

3 * 0,1 =0,3 млн руб. - выплата процента.

6/2 = 3 млн. руб. - выплата основного долга

Обслуживание долга 3+0,3 =3,3 млн. руб.

3. Определяем чистую дисконтированную стоимость дохода во 2 год.

DF (2 год) =((7 - 1 -3,3)/(1+0,1)2) = 2,23 млн руб.

∑DF = -0,545 +2,23 = 1,685 млн руб.- положительное значение суммарной величины данного показателя указывает на то, что во 2 год реализации продуктовой инновации ее затраты окупятся .

Ток = Т1 + [ ((Т 2 - Т 1) x DF 1)/ (DF1 -DF2)] = 1 + ((2-1) х (-0,545))/-0,545 -2,23 = 1, 2 год

Гражданство Российской Федерации. Лекция 10

Гражданство Российской Федерации. Лекция 10 Вечно холодные, вчено свободные

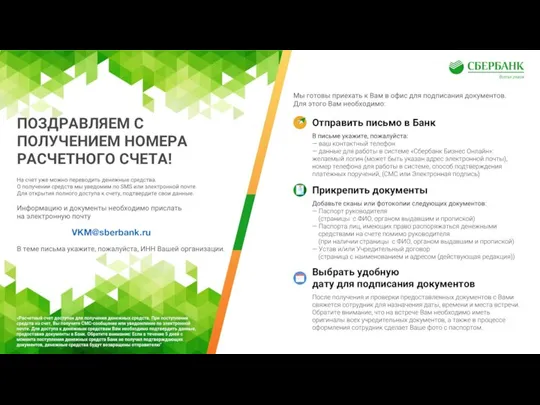

Вечно холодные, вчено свободные Памятка для ЮЛ (2)

Памятка для ЮЛ (2) Двукрылые

Двукрылые Канон православной иконы

Канон православной иконы Миссионерское движение контактмиссия

Миссионерское движение контактмиссия Новое в системе контрактования ТНК-ВР: возможности для малого и среднего бизнеса

Новое в системе контрактования ТНК-ВР: возможности для малого и среднего бизнеса НАШ ДЕТСКИЙ САД

НАШ ДЕТСКИЙ САД Урок – игра «Язык мой – друг мой»

Урок – игра «Язык мой – друг мой» Презентация на тему Окончание и основа слова 3 класс

Презентация на тему Окончание и основа слова 3 класс  Криптовалюты. Блокчейн и биткойн

Криптовалюты. Блокчейн и биткойн Деловой макияж

Деловой макияж Мастер-класс по изготовлению подушки-игрушки «Бурёнка»

Мастер-класс по изготовлению подушки-игрушки «Бурёнка» Криминалистика: наука служит правосудию

Криминалистика: наука служит правосудию Intonation: Definition, Approaches, Functions

Intonation: Definition, Approaches, Functions Солнце

Солнце Патологическая зависимость

Патологическая зависимость Что Где Когда

Что Где Когда Общие черты криминалистической характеристики организованной преступности

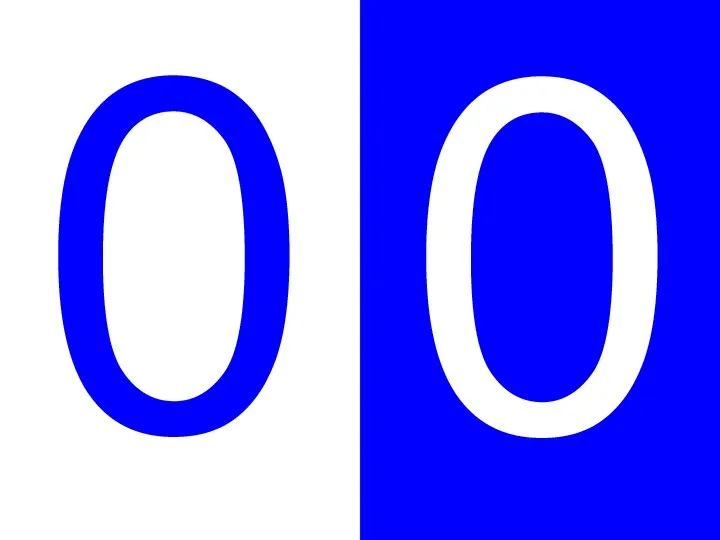

Общие черты криминалистической характеристики организованной преступности 25 октября - День флага ДНР

25 октября - День флага ДНР Меры поддержки мобилизованных гражданам и семьям военнослужащих - бриф для ролика ИТОГ-2

Меры поддержки мобилизованных гражданам и семьям военнослужащих - бриф для ролика ИТОГ-2 Проблема объективности оценки уровня развития и качества жизни на примере Новосибирской области

Проблема объективности оценки уровня развития и качества жизни на примере Новосибирской области Презентация на тему Ко Дню космонавтики

Презентация на тему Ко Дню космонавтики Внедрение СУИБ, соответствующей ИСО 27001, в ИТ компании Алексей Евменков. Tieto

Внедрение СУИБ, соответствующей ИСО 27001, в ИТ компании Алексей Евменков. Tieto Отчет о прохождении практики по получению первичных профессиональных умений и навыков. Создание архитектурного альбома

Отчет о прохождении практики по получению первичных профессиональных умений и навыков. Создание архитектурного альбома Виды нарушений Речи

Виды нарушений Речи National Days in Britain

National Days in Britain  Тема урока:

Тема урока: