Содержание

- 2. В.И.Котов В.И.Котов Содержание презентации Проблемы анализа влияния рисков на финансовые результаты инвестиционных проектов (ИП) Риски кредиторов

- 3. В.И.Котов В.И.Котов Основные определения: Бизнес-процесс – последовательная смена состояний системы при взаимодействии ее с внешним окружением.

- 4. Проблемы современного риск-анализа Результаты воздействия рисков всегда субъектно-ориентированы (инвесторы, кредиторы, менеджеры и персонал). Оценки рискованности и

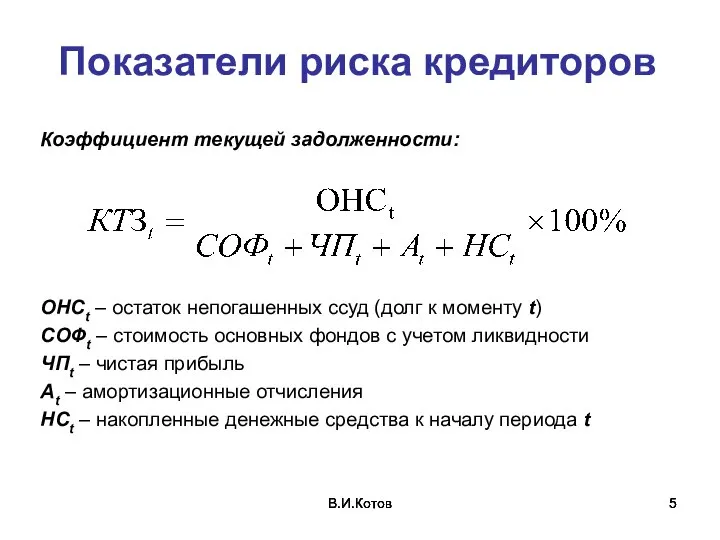

- 5. В.И.Котов В.И.Котов В.И.Котов Показатели риска кредиторов Коэффициент текущей задолженности: ОНСt – остаток непогашенных ссуд (долг к

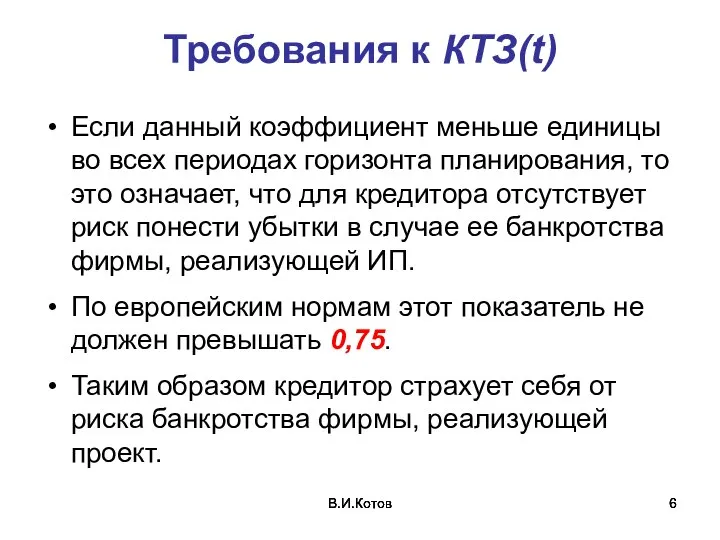

- 6. В.И.Котов В.И.Котов В.И.Котов Требования к КТЗ(t) Если данный коэффициент меньше единицы во всех периодах горизонта планирования,

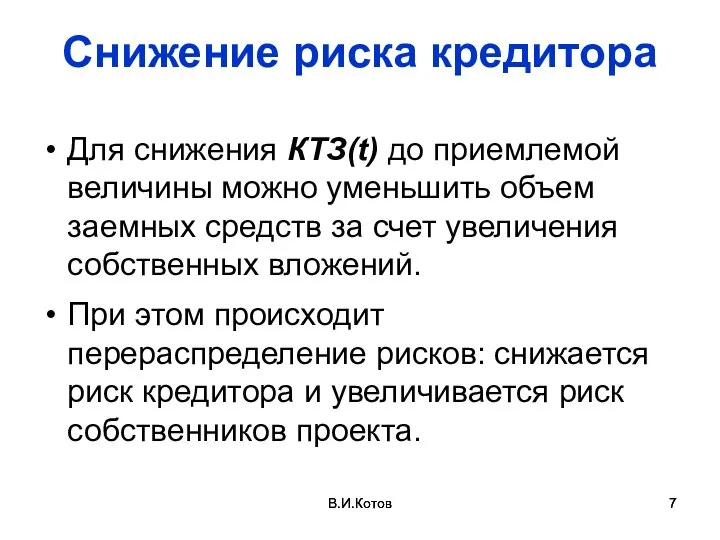

- 7. В.И.Котов В.И.Котов Снижение риска кредитора Для снижения КТЗ(t) до приемлемой величины можно уменьшить объем заемных средств

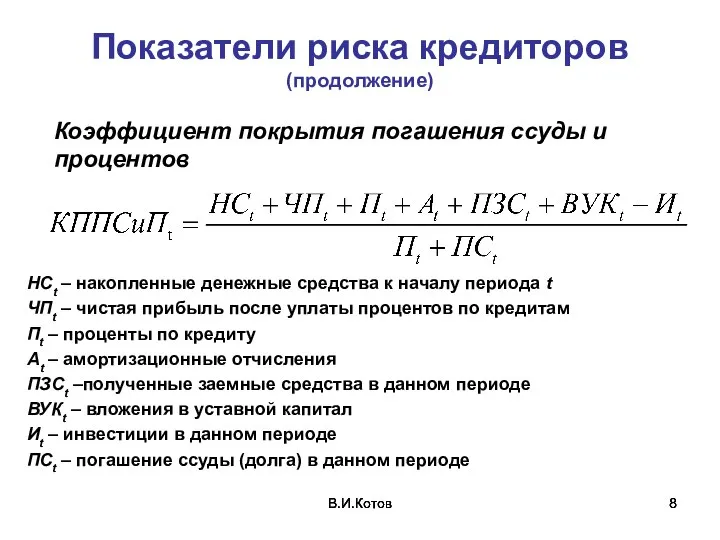

- 8. В.И.Котов В.И.Котов В.И.Котов Показатели риска кредиторов (продолжение) Коэффициент покрытия погашения ссуды и процентов НСt – накопленные

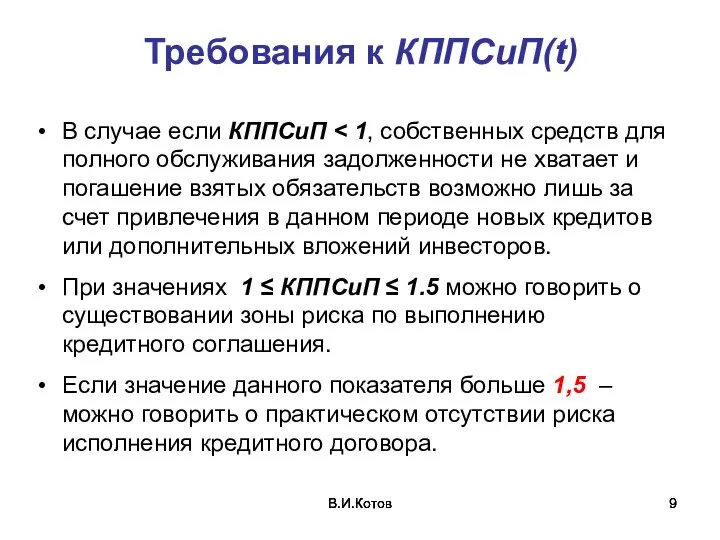

- 9. В.И.Котов В.И.Котов В.И.Котов Требования к КППСиП(t) В случае если КППСиП При значениях 1 ≤ КППСиП ≤

- 10. В.И.Котов В.И.Котов Снижение риска кредитора Для увеличения КППСиП(t) в периоде t следует уменьшить долю погашения ссуды

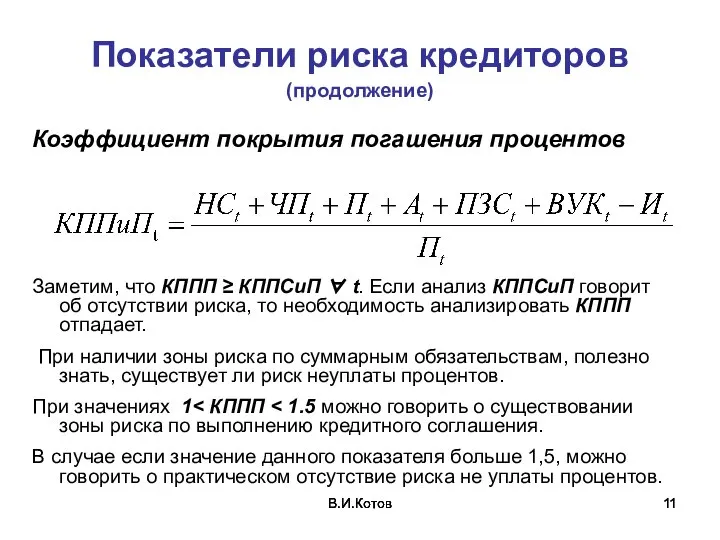

- 11. В.И.Котов В.И.Котов В.И.Котов Показатели риска кредиторов (продолжение) Коэффициент покрытия погашения процентов Заметим, что КППП ≥ КППСиП

- 12. В.И.Котов В.И.Котов При анализе влияния рисков следует различать: ИСТОЧНИКИ РИСКОВ и РИСКОВЫЕ СОБЫТИЯ Источники рисков могут

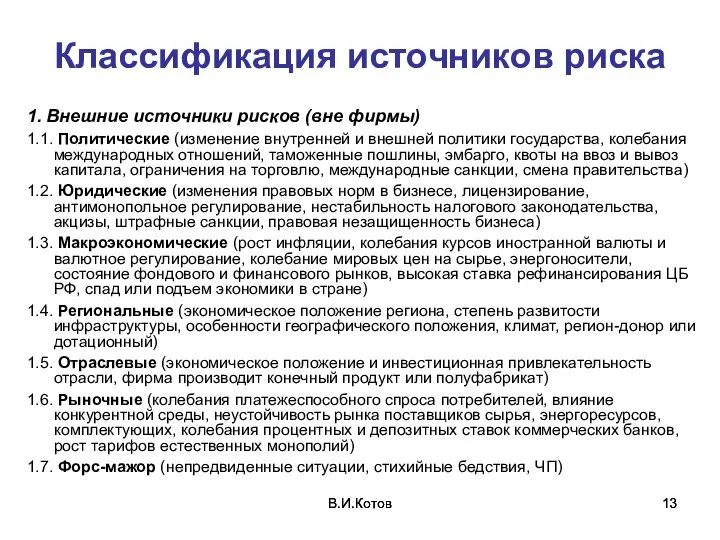

- 13. В.И.Котов В.И.Котов Классификация источников риска 1. Внешние источники рисков (вне фирмы) 1.1. Политические (изменение внутренней и

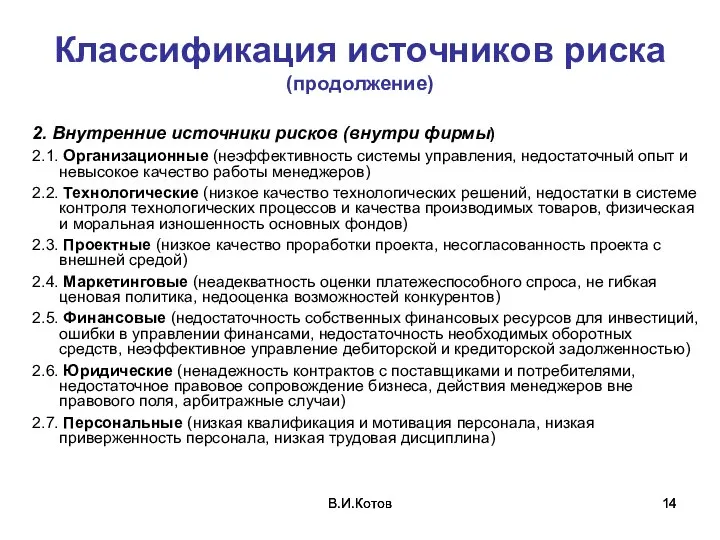

- 14. В.И.Котов В.И.Котов Классификация источников риска (продолжение) 2. Внутренние источники рисков (внутри фирмы) 2.1. Организационные (неэффективность системы

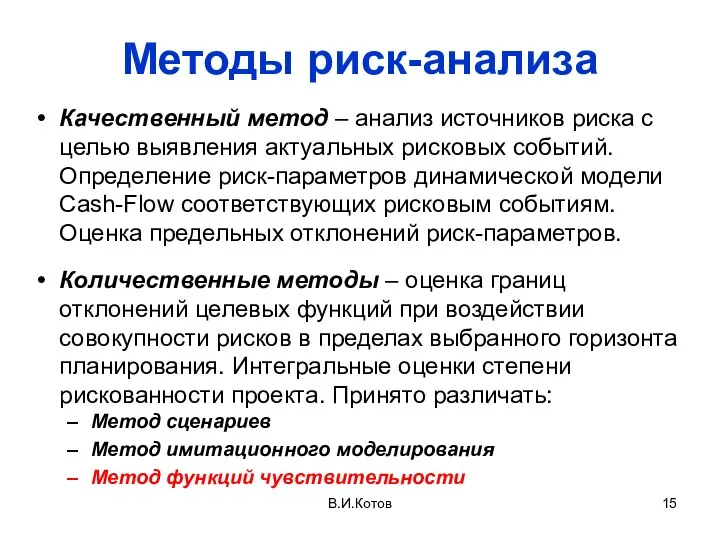

- 15. Методы риск-анализа Качественный метод – анализ источников риска с целью выявления актуальных рисковых событий. Определение риск-параметров

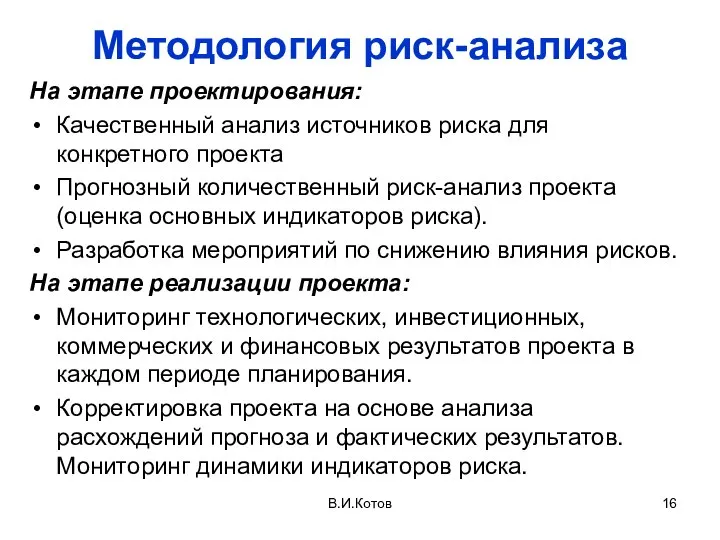

- 16. Методология риск-анализа На этапе проектирования: Качественный анализ источников риска для конкретного проекта Прогнозный количественный риск-анализ проекта

- 17. В.И.Котов В.И.Котов Моделирование влияния рисковых событий на инвестиционный проект

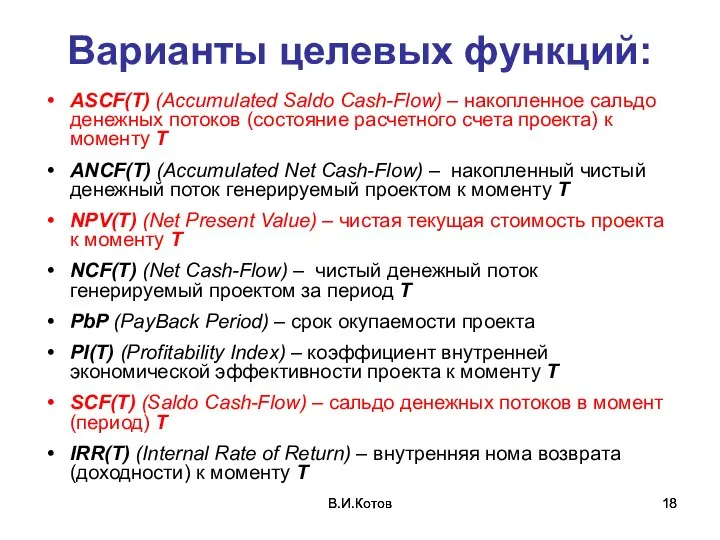

- 18. В.И.Котов В.И.Котов Варианты целевых функций: ASCF(T) (Accumulated Saldo Cash-Flow) – накопленное сальдо денежных потоков (состояние расчетного

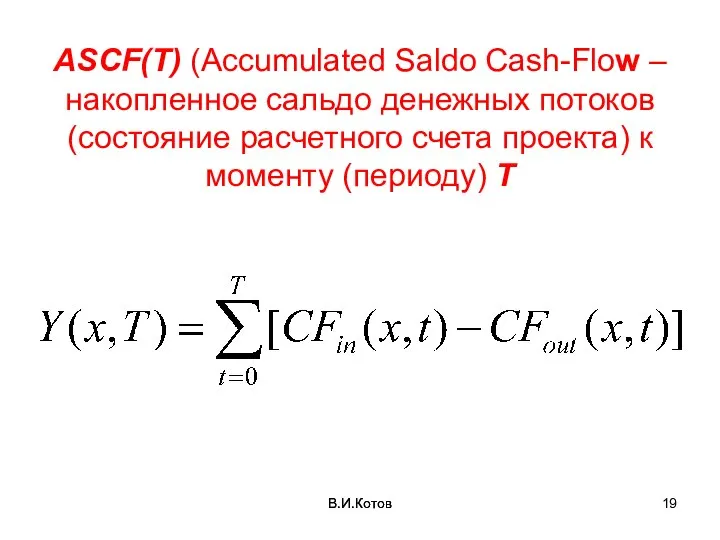

- 19. В.И.Котов ASCF(T) (Accumulated Saldo Cash-Flow – накопленное сальдо денежных потоков (состояние расчетного счета проекта) к моменту

- 20. В.И.Котов ANCF(T) (Accumulated Net Cash-Flow) – накопленный чистый денежный поток генерируемый проектом к моменту (периоду) Т

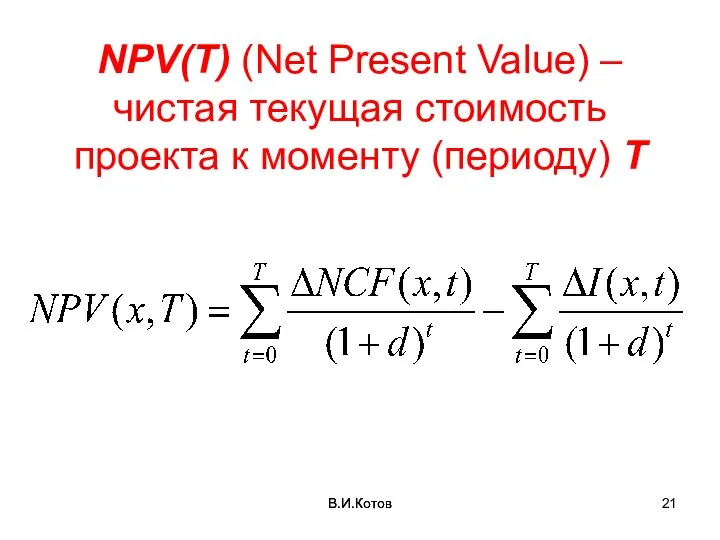

- 21. В.И.Котов NPV(T) (Net Present Value) – чистая текущая стоимость проекта к моменту (периоду) Т В.И.Котов

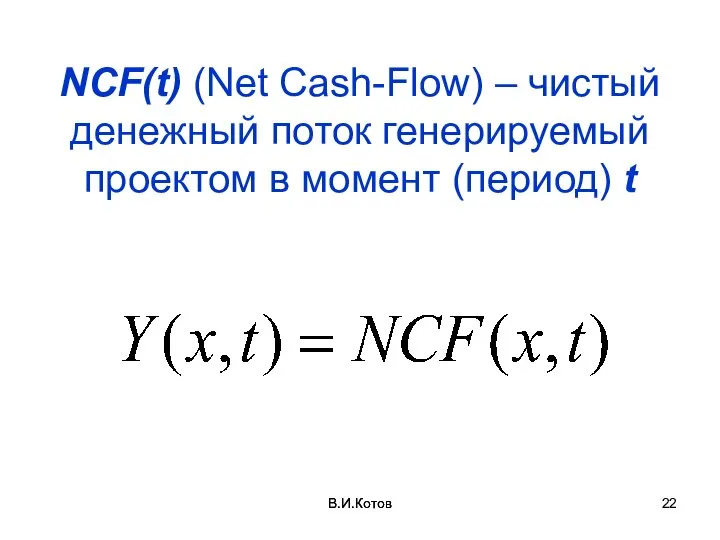

- 22. В.И.Котов NCF(t) (Net Cash-Flow) – чистый денежный поток генерируемый проектом в момент (период) t В.И.Котов

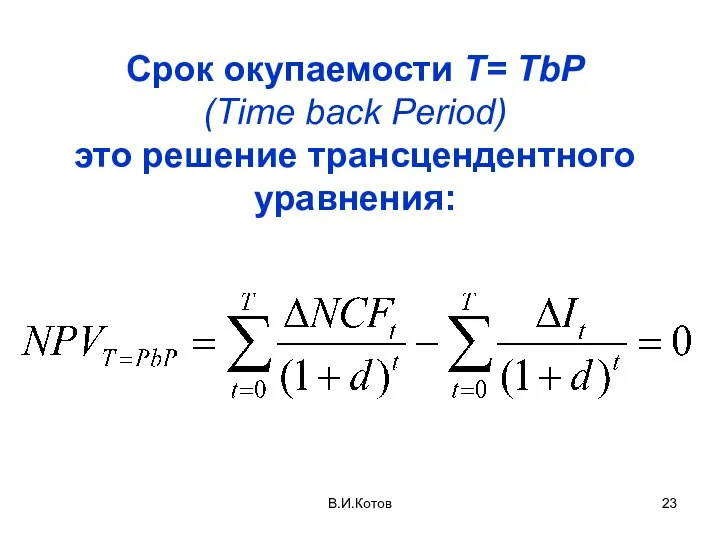

- 23. В.И.Котов Срок окупаемости T= TbP (Time back Period) это решение трансцендентного уравнения:

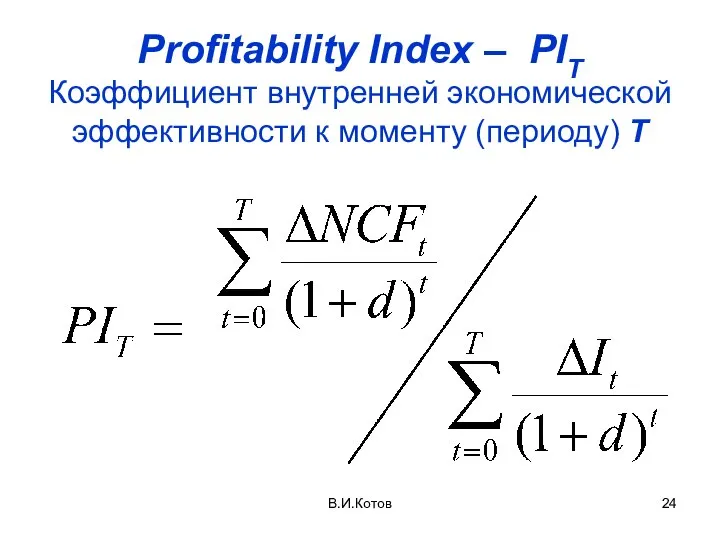

- 24. В.И.Котов Profitability Index – PIТ Коэффициент внутренней экономической эффективности к моменту (периоду) Т

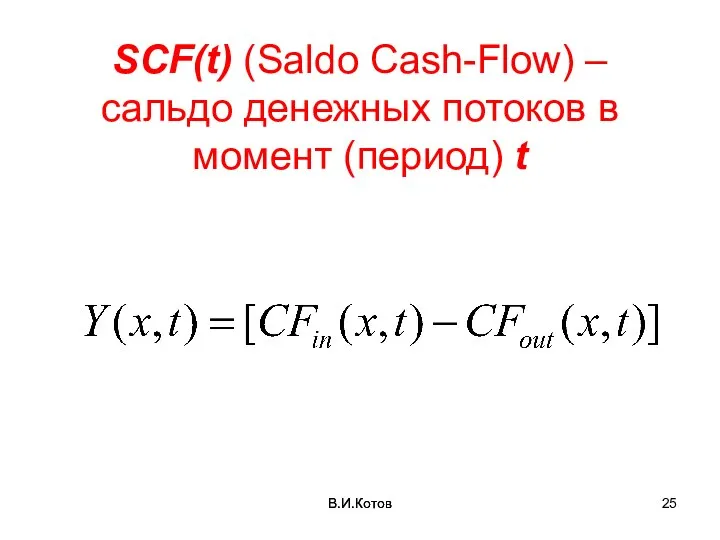

- 25. В.И.Котов SCF(t) (Saldo Cash-Flow) – сальдо денежных потоков в момент (период) t В.И.Котов

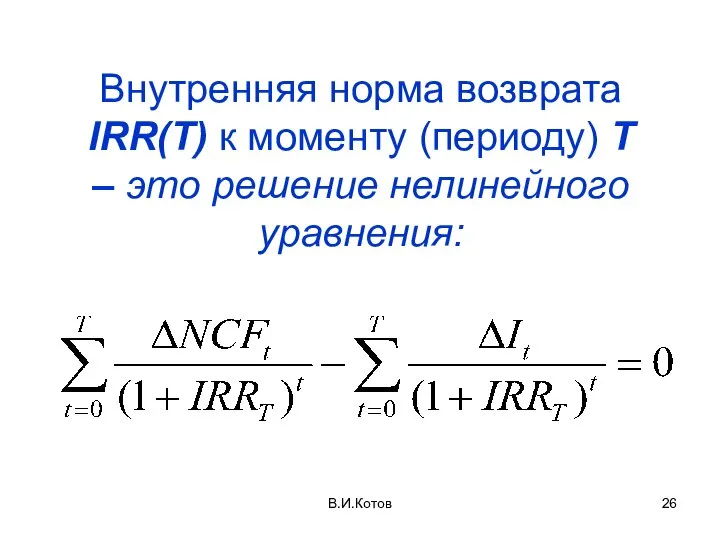

- 26. В.И.Котов Внутренняя норма возврата IRR(T) к моменту (периоду) Т – это решение нелинейного уравнения:

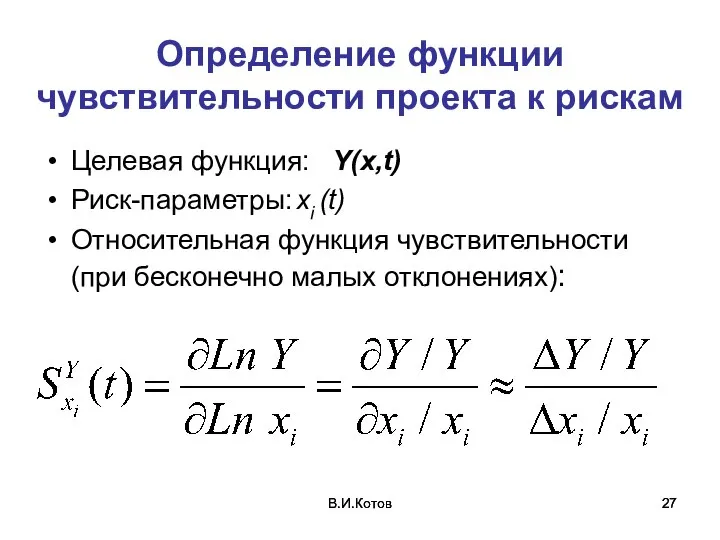

- 27. В.И.Котов В.И.Котов Определение функции чувствительности проекта к рискам Целевая функция: Y(x,t) Риск-параметры: xi (t) Относительная функция

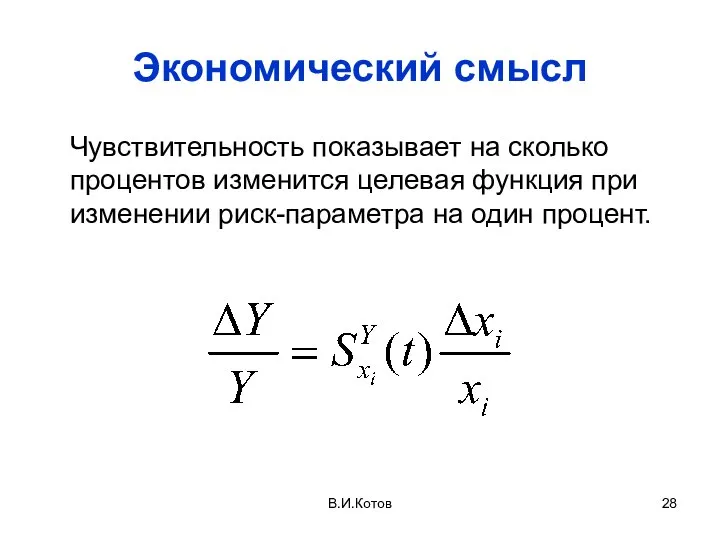

- 28. В.И.Котов Экономический смысл Чувствительность показывает на сколько процентов изменится целевая функция при изменении риск-параметра на один

- 29. В.И.Котов В.И.Котов Модель расчета функций чувствительности

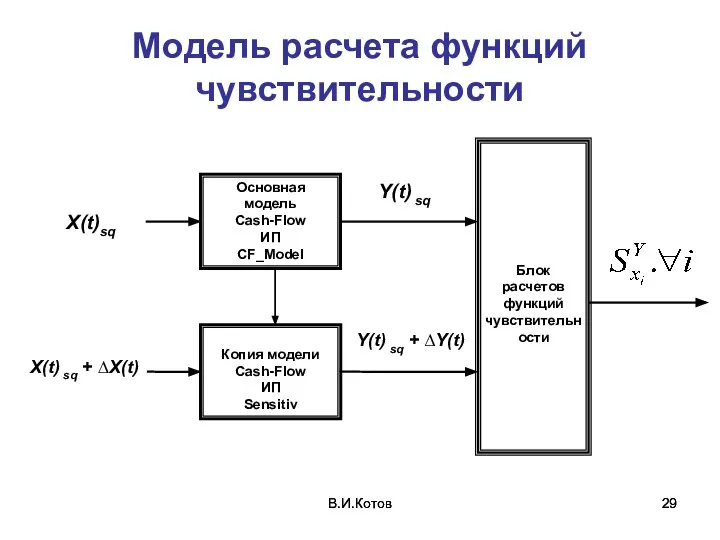

- 30. Работа с моделью Два файла модели связаны друг с другом. Файлы не переименовывать. Имя папки это

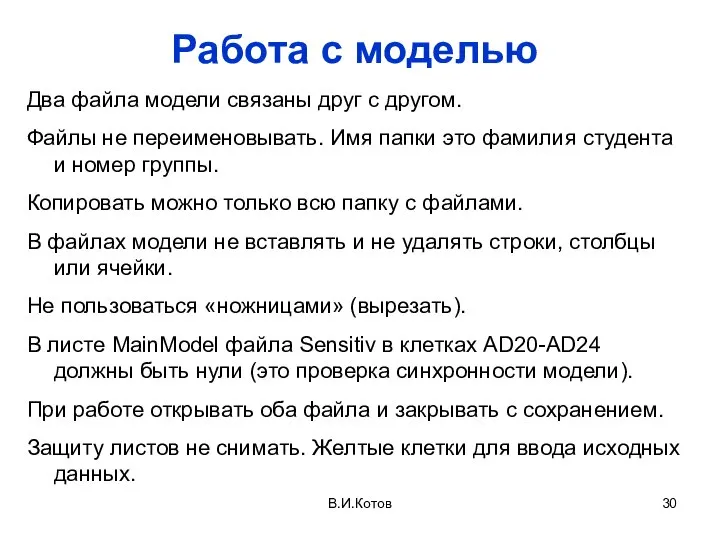

- 31. В.И.Котов В.И.Котов Свойства функций чувствительности (для всех целевых функций, кроме NPV) S(t) ≥ 0 для всех

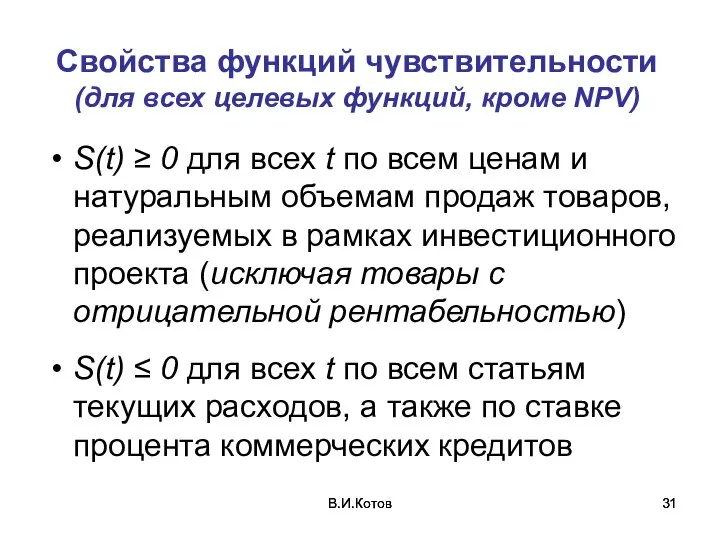

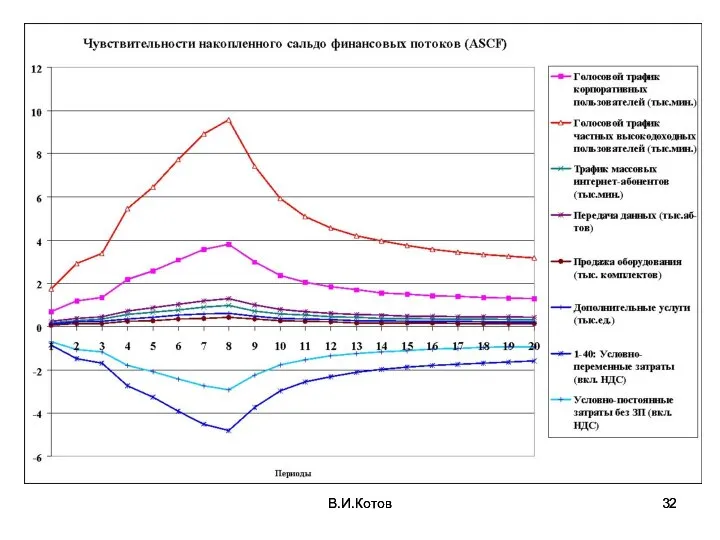

- 32. В.И.Котов В.И.Котов

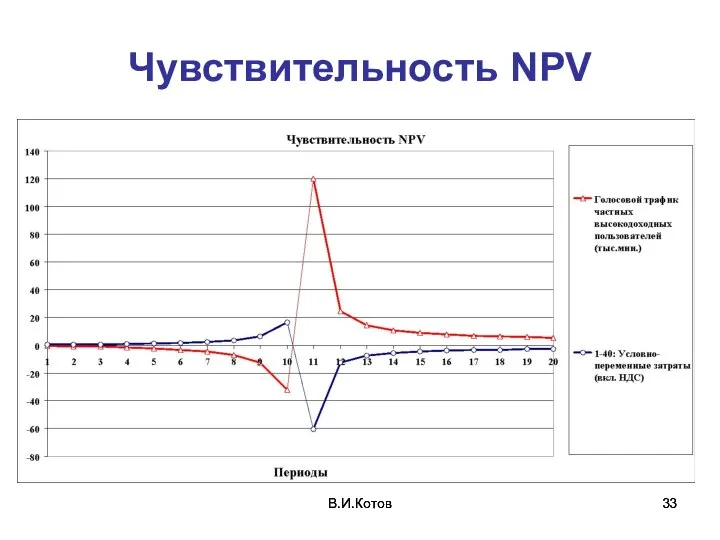

- 33. В.И.Котов В.И.Котов Чувствительность NPV

- 34. В.И.Котов В.И.Котов Что дает знание функций чувствительности? Позволяет ранжировать риски, выделяя наиболее существенные. Позволяет определить наиболее

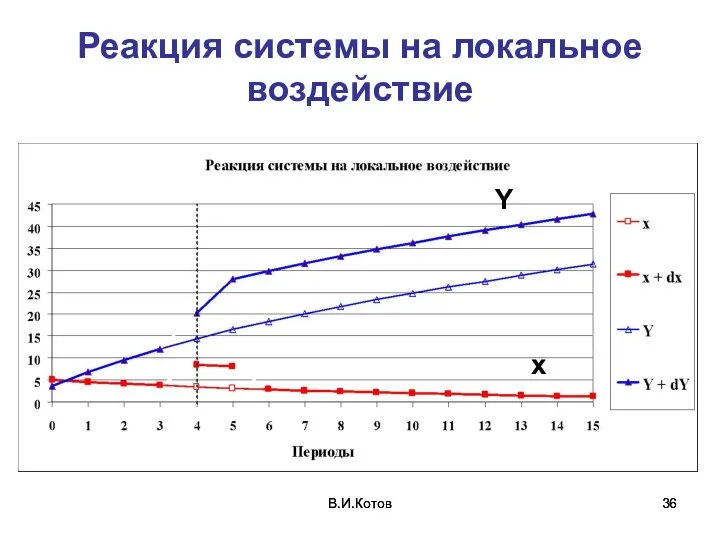

- 35. В.И.Котов В.И.Котов Локальная чувствительность (LS) (определение) – чувствительность при локальном (краткосрочном во времени) воздействии риск-параметра, т.е.

- 36. В.И.Котов В.И.Котов Реакция системы на локальное воздействие Y x

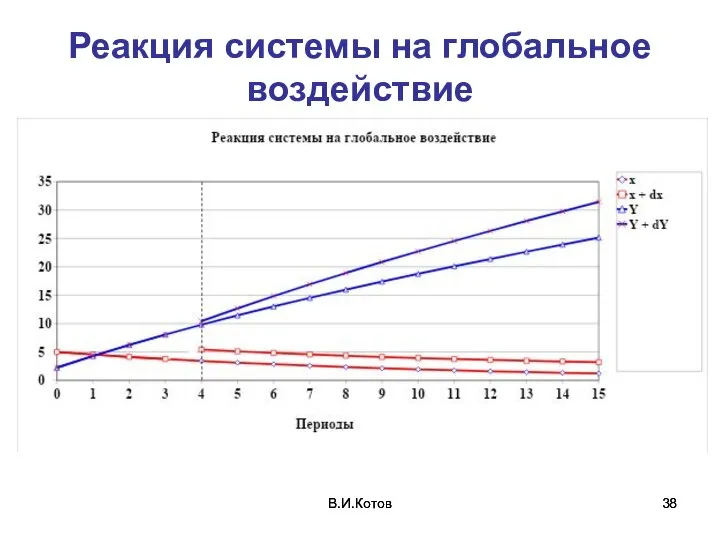

- 37. В.И.Котов В.И.Котов Глобальная чувствительность (GS) (определение) – чувствительность при глобальном (длительном по времени) воздействии риск-параметра, т.е.

- 38. В.И.Котов В.И.Котов Реакция системы на глобальное воздействие

- 39. В.И.Котов В.И.Котов В.И.Котов Что дает знание функций чувствительности? Позволяет ранжировать риски, выделяя наиболее существенные. Позволяет определить

- 40. В.И.Котов В.И.Котов Рисковые характеристики сценария реализации проекта Функции чувствительности вместе с показателями эффективности являются важными характеристиками

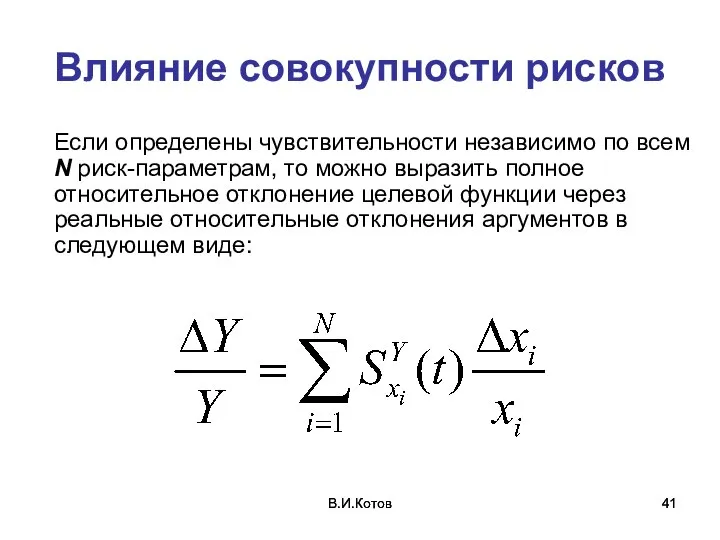

- 41. В.И.Котов В.И.Котов Влияние совокупности рисков Если определены чувствительности независимо по всем N риск-параметрам, то можно выразить

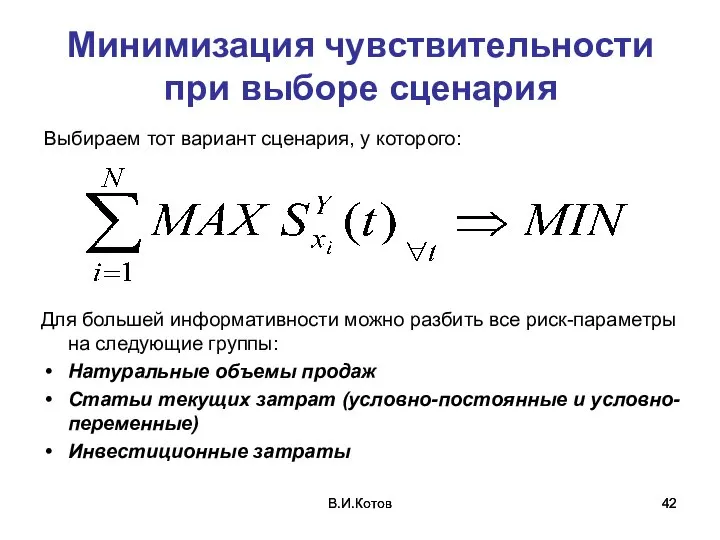

- 42. В.И.Котов В.И.Котов Минимизация чувствительности при выборе сценария Выбираем тот вариант сценария, у которого: Для большей информативности

- 43. Интегральные индексы чувствительности инвестиционного проекта В.И.Котов

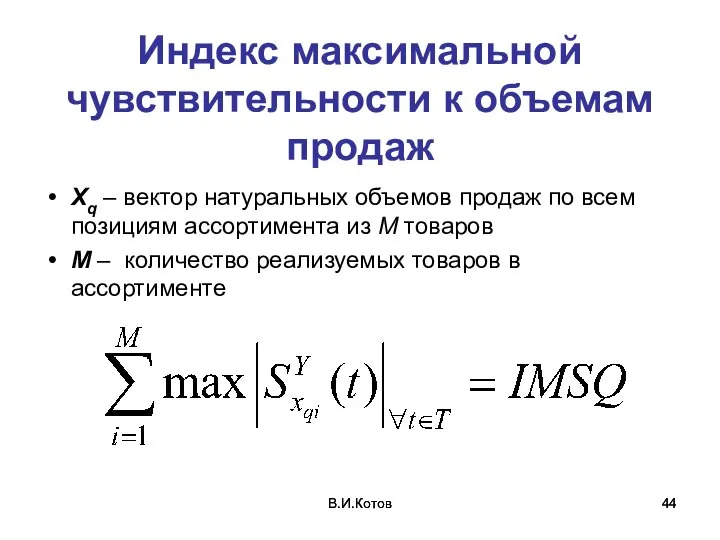

- 44. В.И.Котов В.И.Котов Индекс максимальной чувствительности к объемам продаж Xq – вектор натуральных объемов продаж по всем

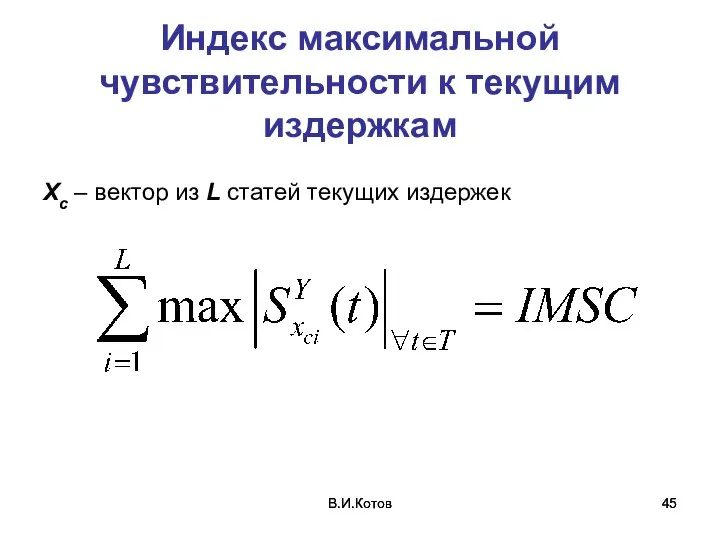

- 45. В.И.Котов В.И.Котов Индекс максимальной чувствительности к текущим издержкам Xc – вектор из L статей текущих издержек

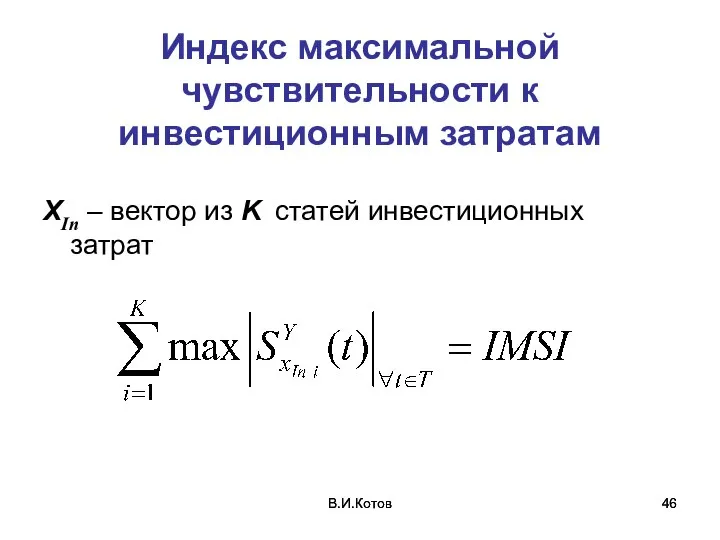

- 46. В.И.Котов В.И.Котов Индекс максимальной чувствительности к инвестиционным затратам XIn – вектор из K статей инвестиционных затрат

- 47. В.И.Котов Экономический смысл IMS Индекс максимальной чувствительности показывает на сколько процентов максимально может измениться целевая функция

- 48. В.И.Котов В.И.Котов Случай, когда экстремальные значения не вполне информативны

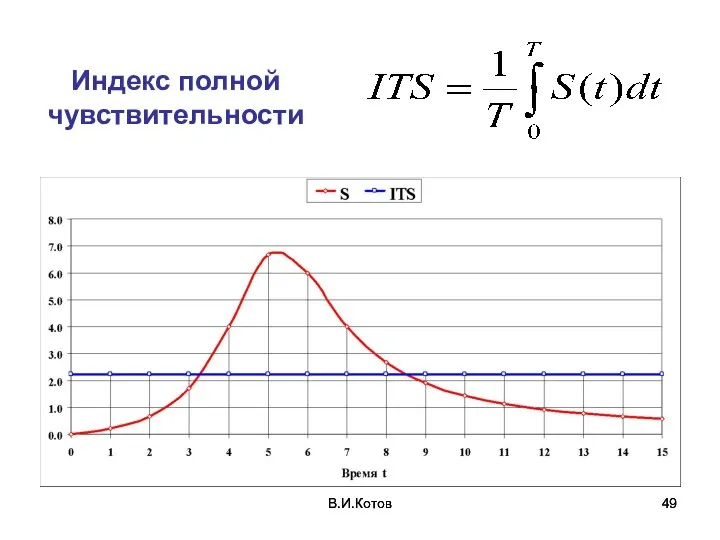

- 49. В.И.Котов В.И.Котов Индекс полной чувствительности

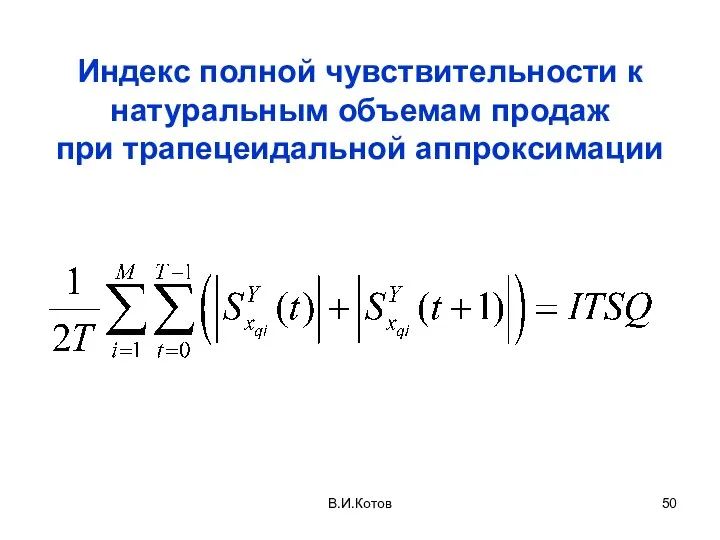

- 50. Индекс полной чувствительности к натуральным объемам продаж при трапецеидальной аппроксимации В.И.Котов

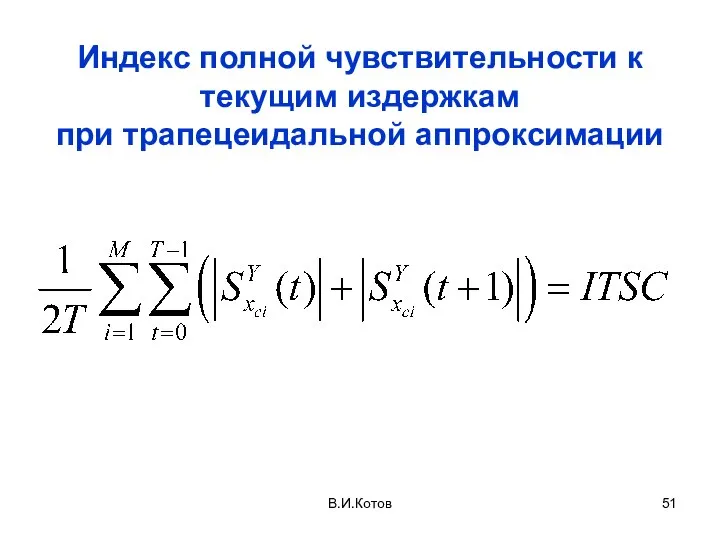

- 51. Индекс полной чувствительности к текущим издержкам при трапецеидальной аппроксимации В.И.Котов

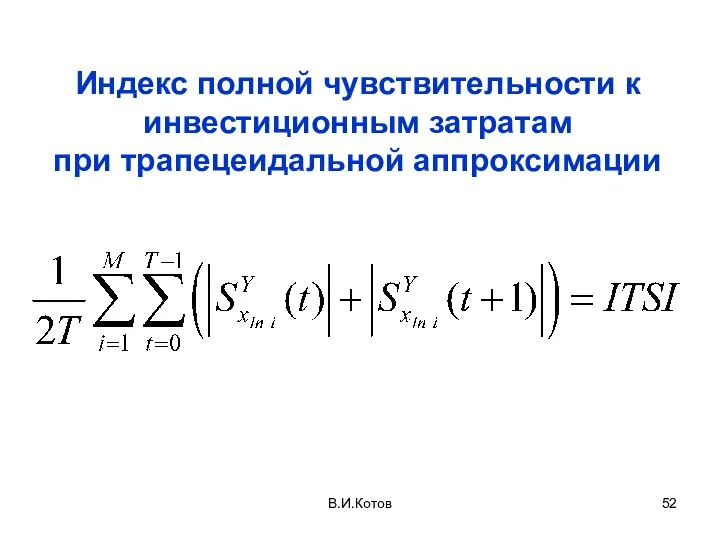

- 52. Индекс полной чувствительности к инвестиционным затратам при трапецеидальной аппроксимации В.И.Котов

- 53. В.И.Котов Экономический смысл ITS Индекс полной чувствительности показывает на сколько процентов в среднем может измениться целевая

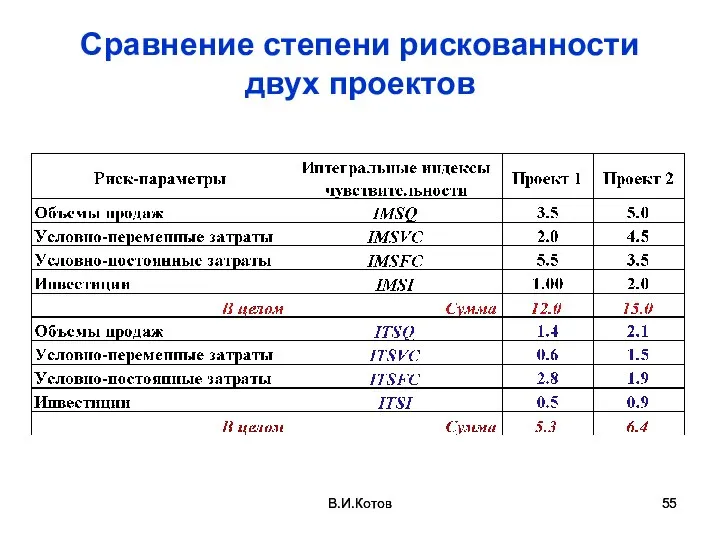

- 54. В.И.Котов В.И.Котов При сравнении проектов по степени рискованности Рассчитываются функции чувствительности для всех инвестиционных проектов (ИП)

- 55. В.И.Котов Сравнение степени рискованности двух проектов В.И.Котов

- 56. НЕЛИНЕЙНАЯ МОДЕЛЬ ЧУВСТВИТЕЛЬНОСТИ В.И.Котов

- 57. В.И.Котов Общее определение линейности системы Система (в том числе экономическая) линейна, если выполняются условия аддитивности и

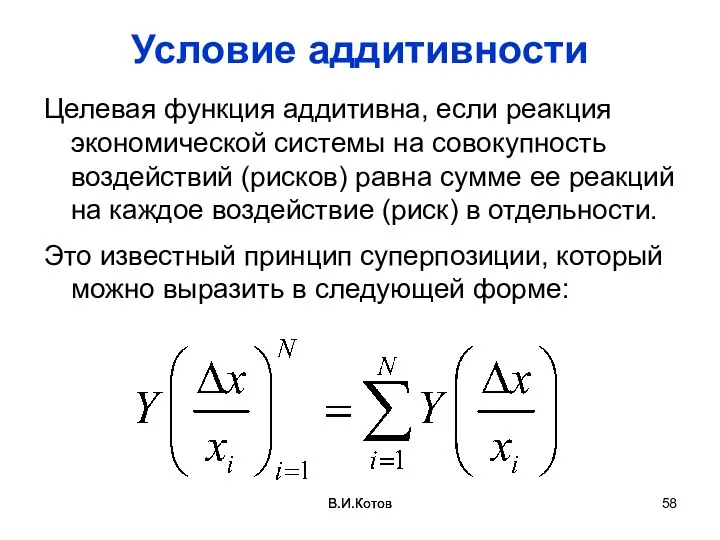

- 58. В.И.Котов Условие аддитивности Целевая функция аддитивна, если реакция экономической системы на совокупность воздействий (рисков) равна сумме

- 59. В.И.Котов Условие гомогенности Строго говоря, необходимо проверить выполнение для системы условия гомогенности (пропорциональности) Если риск-параметр увеличить

- 60. В.И.Котов Для линейности экономической системы достаточно выполнения условия аддитивности Это означает, что выполнение условия аддитивности (принципа

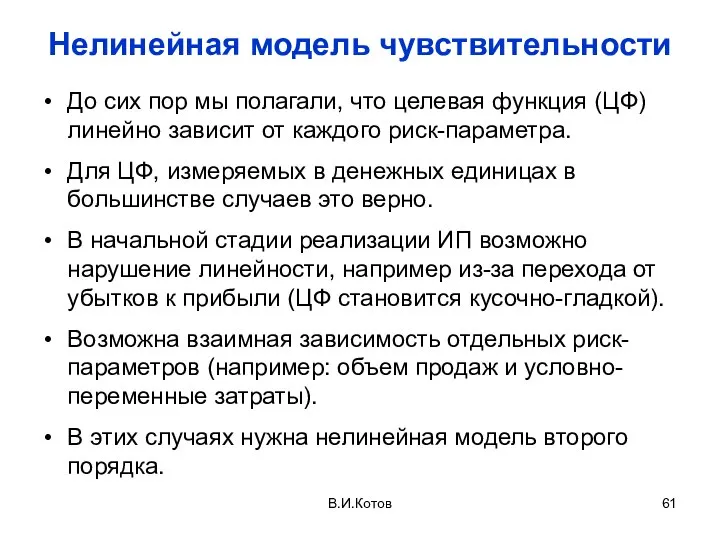

- 61. В.И.Котов Нелинейная модель чувствительности До сих пор мы полагали, что целевая функция (ЦФ) линейно зависит от

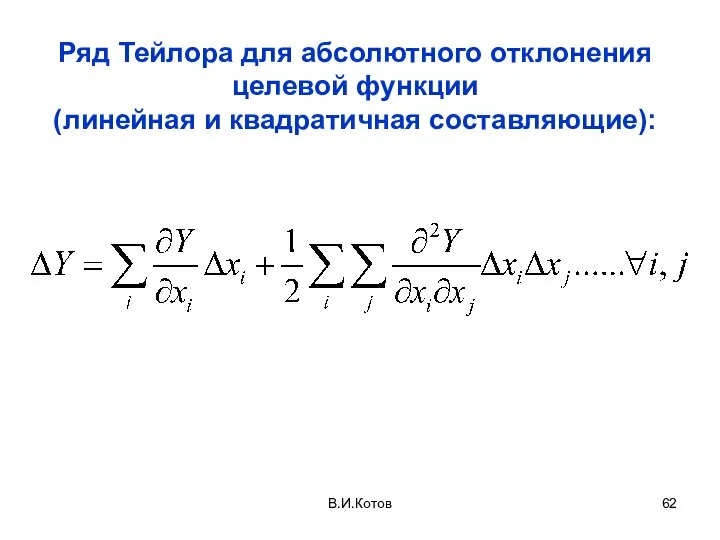

- 62. В.И.Котов Ряд Тейлора для абсолютного отклонения целевой функции (линейная и квадратичная составляющие):

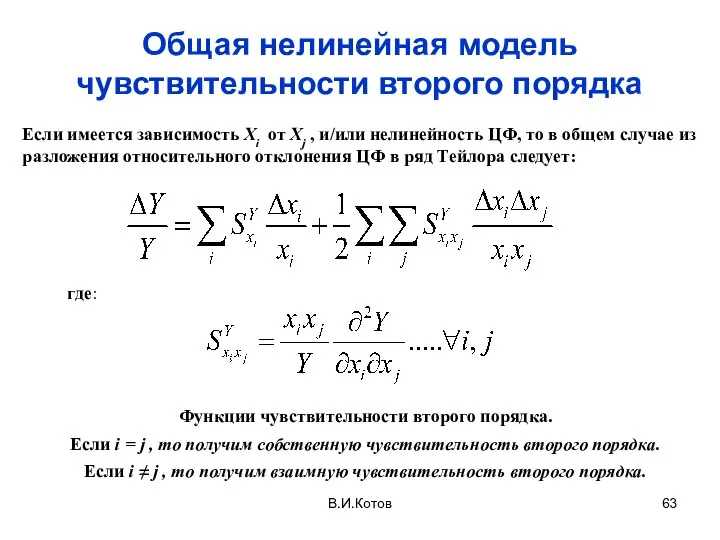

- 63. В.И.Котов Общая нелинейная модель чувствительности второго порядка

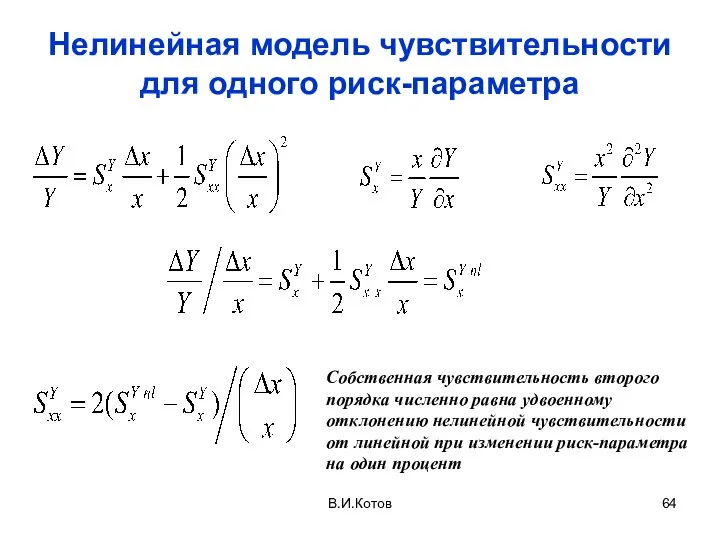

- 64. В.И.Котов Нелинейная модель чувствительности для одного риск-параметра

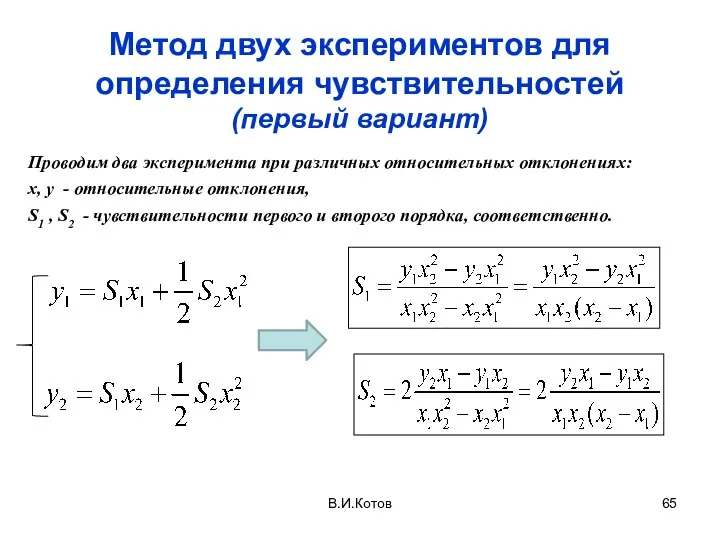

- 65. В.И.Котов Метод двух экспериментов для определения чувствительностей (первый вариант)

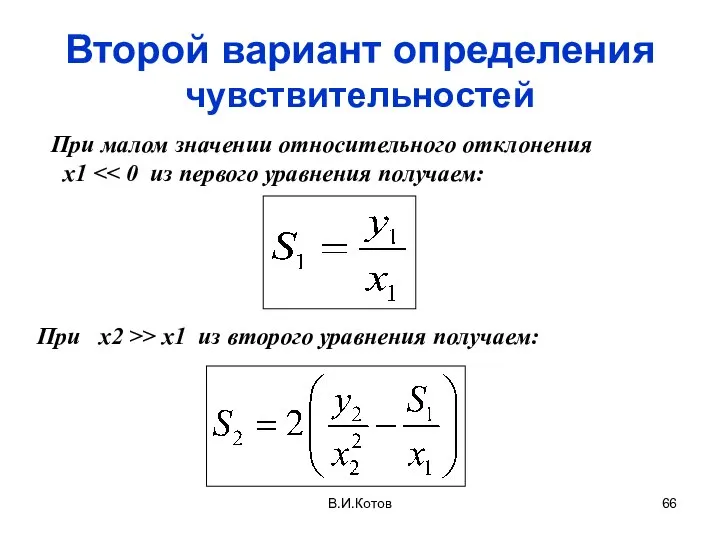

- 66. В.И.Котов Второй вариант определения чувствительностей

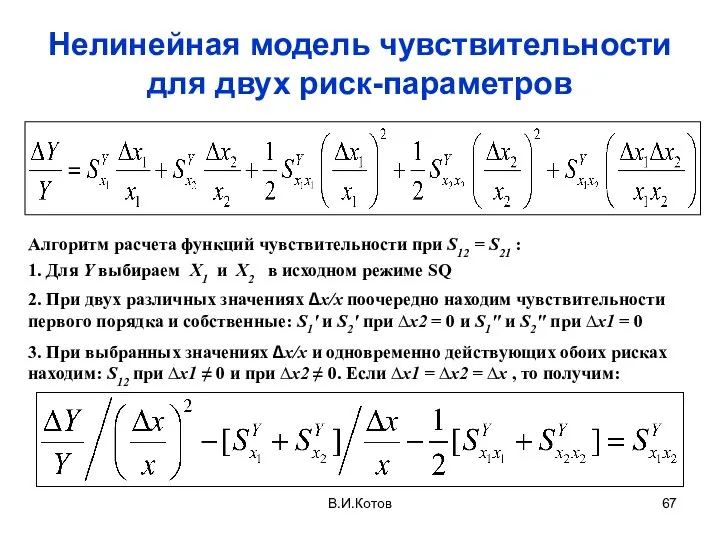

- 67. В.И.Котов Нелинейная модель чувствительности для двух риск-параметров

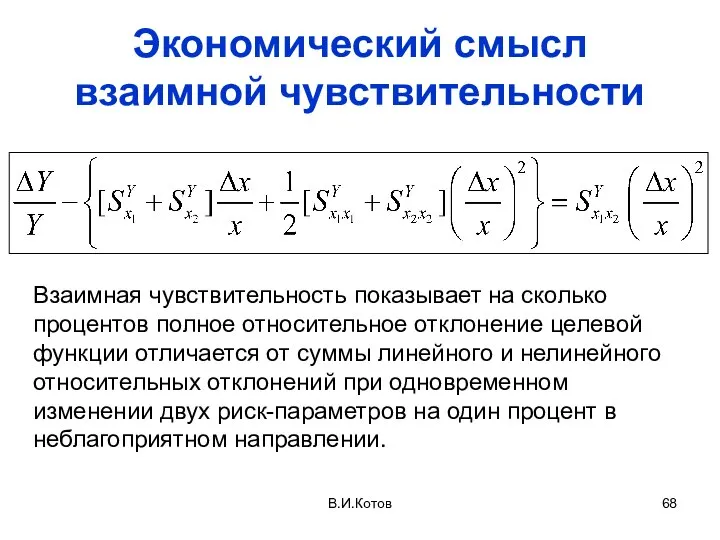

- 68. Экономический смысл взаимной чувствительности Взаимная чувствительность показывает на сколько процентов полное относительное отклонение целевой функции отличается

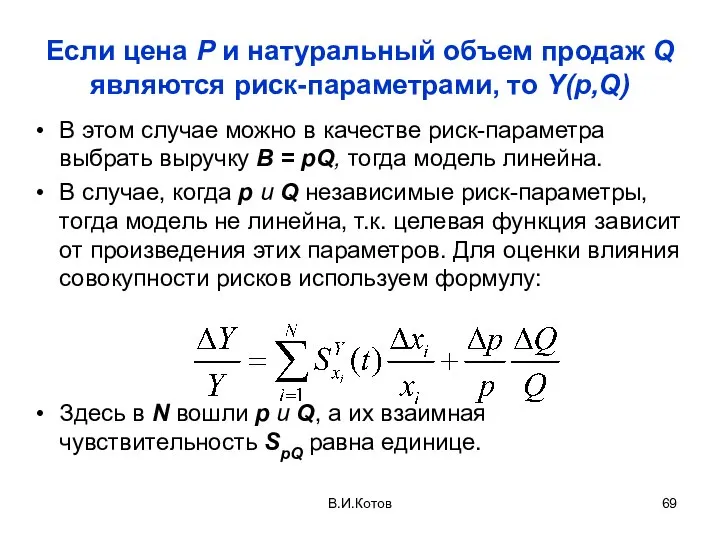

- 69. Если цена Р и натуральный объем продаж Q являются риск-параметрами, то Y(p,Q) В этом случае можно

- 70. В.И.Котов Метод функций чувствительности является универсальным инструментом риск-анализа и свободен от приписываемых ему недостатков «Недостатки»: 1.

- 71. В.И.Котов В.И.Котов Неопределенность Неопределенность – это неустранимое свойство рыночной среды, связанное с тем, что на рынке

- 72. В.И.Котов В.И.Котов Вероятность и возможность При анализе процессов, подчиняющихся статистическим законам, можно использовать теорию вероятности. Для

- 73. В.И.Котов В.И.Котов Нечеткие множества (этапы развития теории) В 1965 году Лотфи А. Заде (Lotfi A. Zadeh),

- 74. В.И.Котов Четкие и нечеткие множества Для ЧМ элемент либо принадлежит этому множеству, либо нет – третьего

- 75. В.И.Котов В.И.Котов Основные определения Носитель U – это универсальное множество, к которому относятся все результаты наблюдений

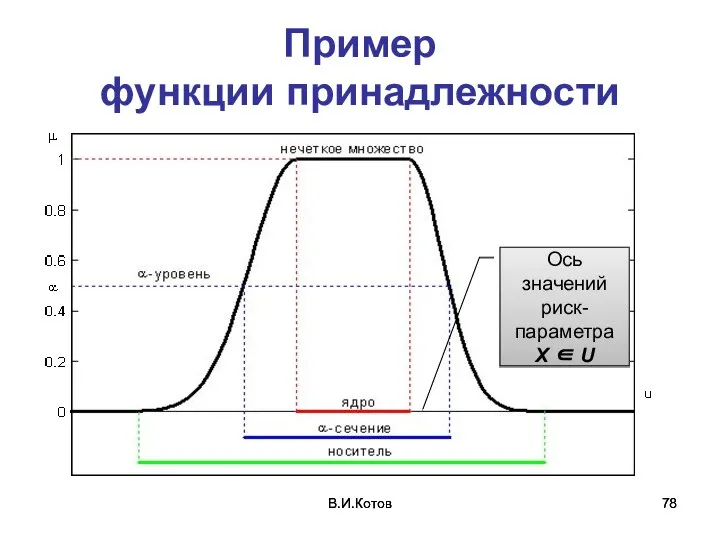

- 76. В.И.Котов В.И.Котов Основные определения (продолжение) Функция принадлежности μА(x) – это функция, областью определения которой является носитель

- 77. В.И.Котов Четкое и нечеткое множества Функция принадлежности четкого множества

- 78. В.И.Котов В.И.Котов Пример функции принадлежности Ось значений риск-параметра X ∈ U

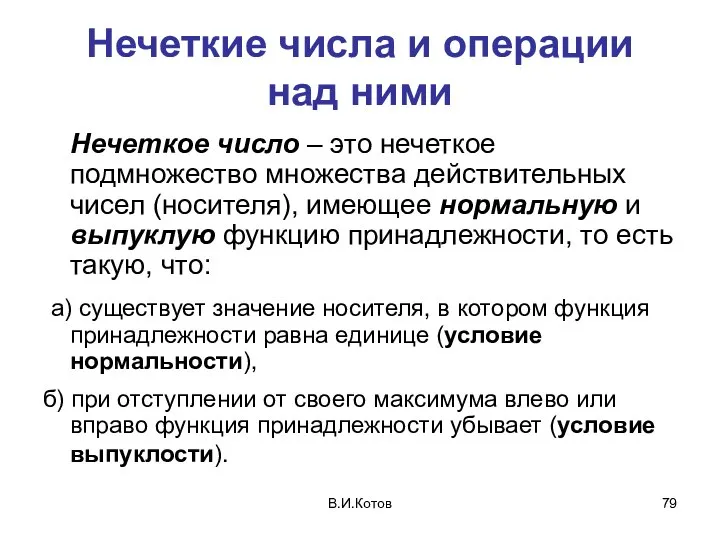

- 79. В.И.Котов Нечеткие числа и операции над ними Нечеткое число – это нечеткое подмножество множества действительных чисел

- 80. В.И.Котов В.И.Котов Нечеткий риск-параметр (трапециевидное число) α - уровень

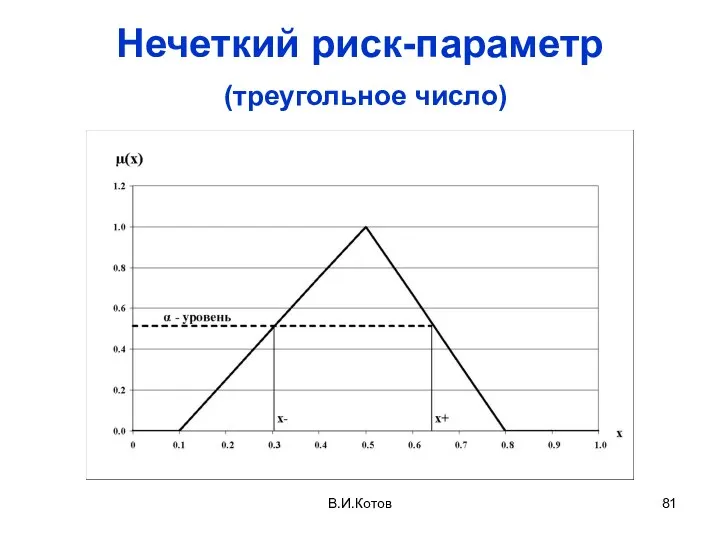

- 81. В.И.Котов Нечеткий риск-параметр (треугольное число)

- 82. В.И.Котов Свойства треугольных и трапециевидных чисел действительное число есть частный случай треугольного нечеткого числа; сумма треугольных

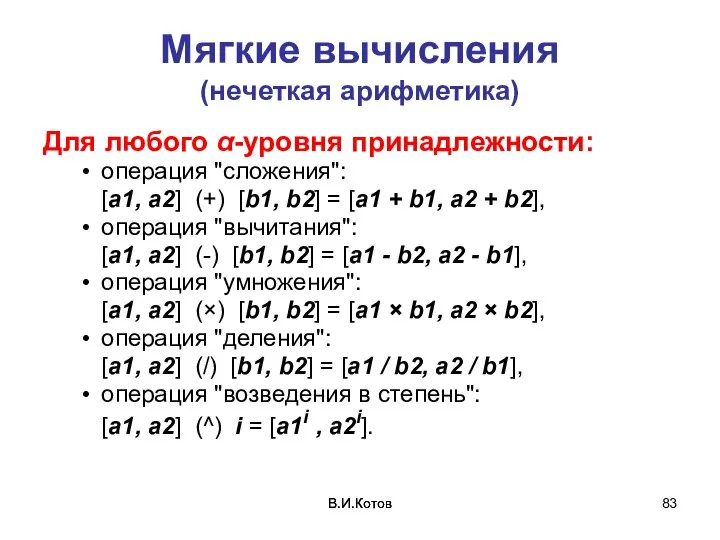

- 83. В.И.Котов В.И.Котов Мягкие вычисления (нечеткая арифметика) Для любого α-уровня принадлежности: операция "сложения": [a1, a2] (+) [b1,

- 84. В.И.Котов Нечеткие функции Поле нечетких чисел – это несчетное множество нечетких чисел. Нечеткая функция – это

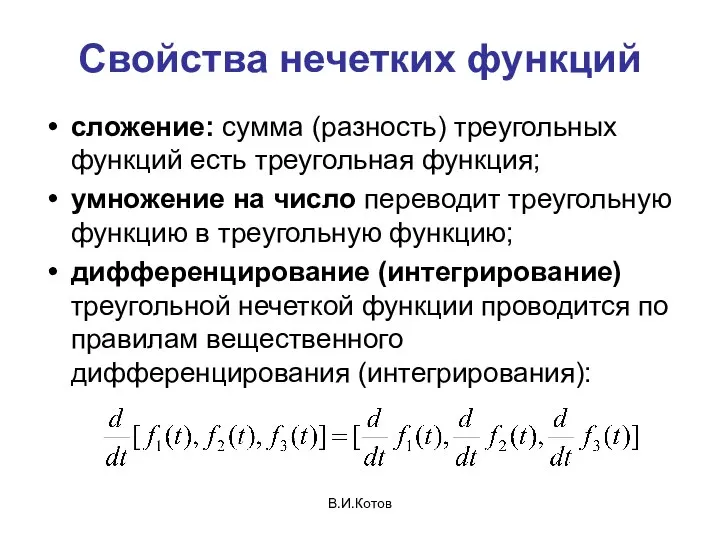

- 85. В.И.Котов Свойства нечетких функций сложение: сумма (разность) треугольных функций есть треугольная функция; умножение на число переводит

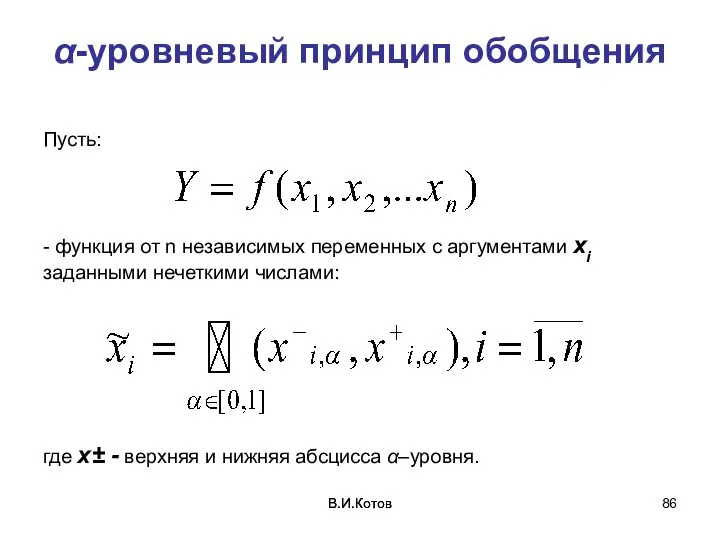

- 86. В.И.Котов В.И.Котов α-уровневый принцип обобщения Пусть: - функция от n независимых переменных с аргументами xi заданными

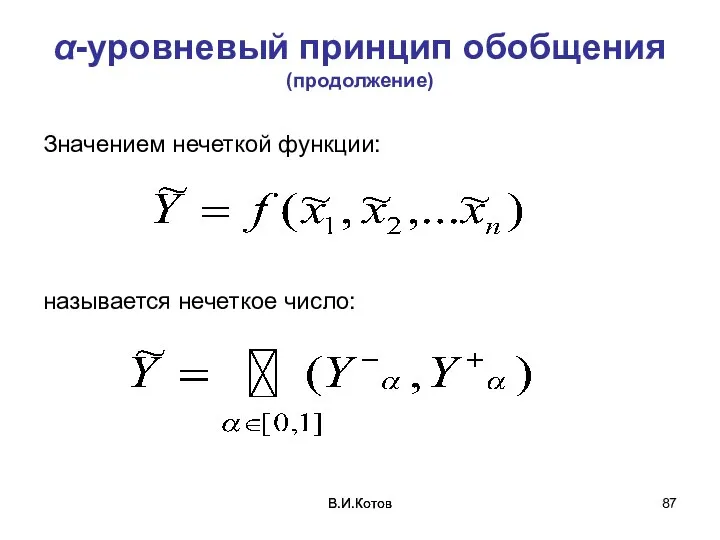

- 87. В.И.Котов В.И.Котов α-уровневый принцип обобщения (продолжение) Значением нечеткой функции: называется нечеткое число:

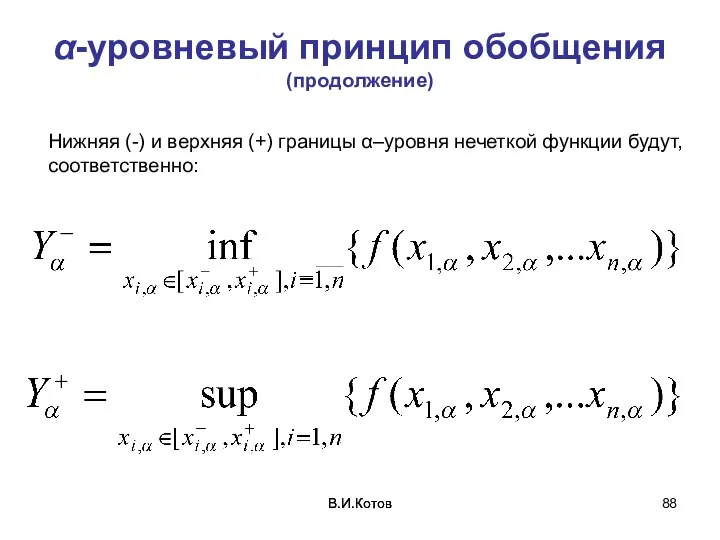

- 88. В.И.Котов В.И.Котов α-уровневый принцип обобщения (продолжение) Нижняя (-) и верхняя (+) границы α–уровня нечеткой функции будут,

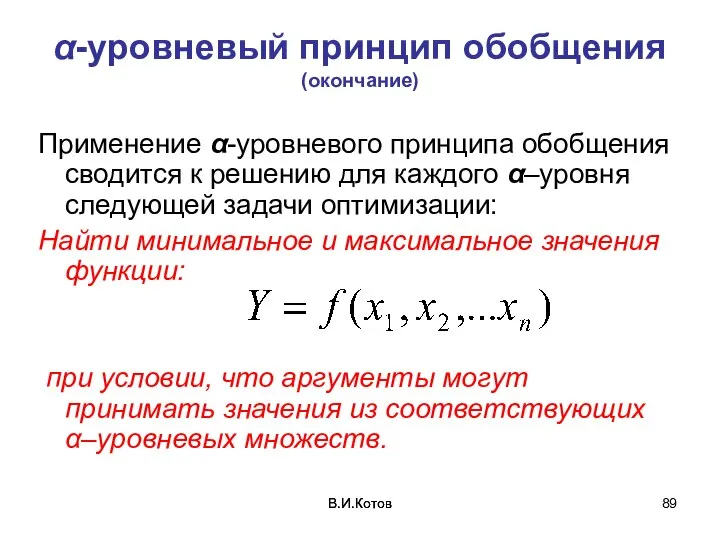

- 89. В.И.Котов В.И.Котов α-уровневый принцип обобщения (окончание) Применение α-уровневого принципа обобщения сводится к решению для каждого α–уровня

- 90. Нечеткие аргумент и функция треугольного вида В.И.Котов

- 91. В.И.Котов Функция: «Прогноз продаж за период t» есть треугольное число [F2(t), F3(t), F1(t)]

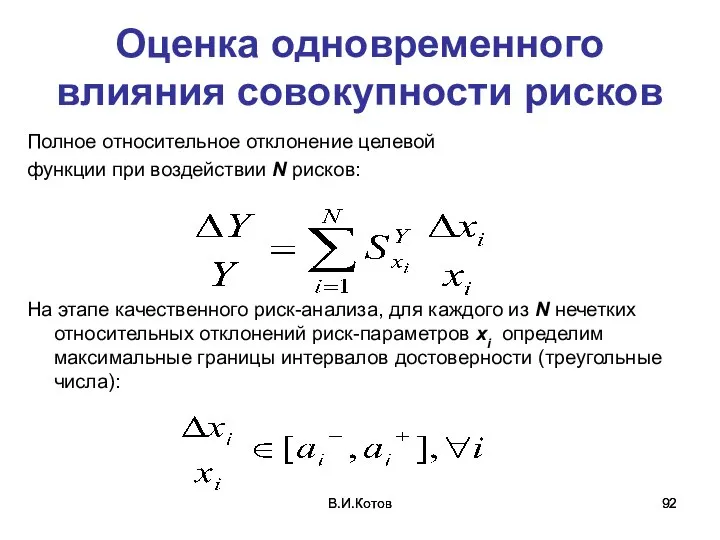

- 92. В.И.Котов В.И.Котов Оценка одновременного влияния совокупности рисков Полное относительное отклонение целевой функции при воздействии N рисков:

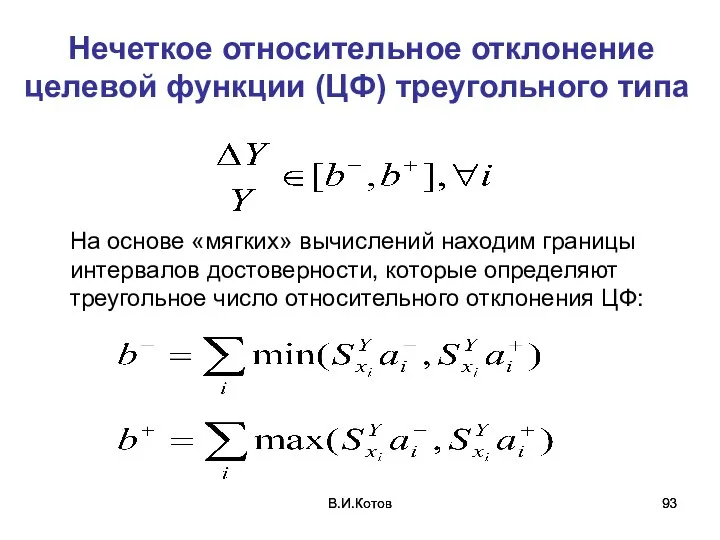

- 93. В.И.Котов В.И.Котов Нечеткое относительное отклонение целевой функции (ЦФ) треугольного типа На основе «мягких» вычислений находим границы

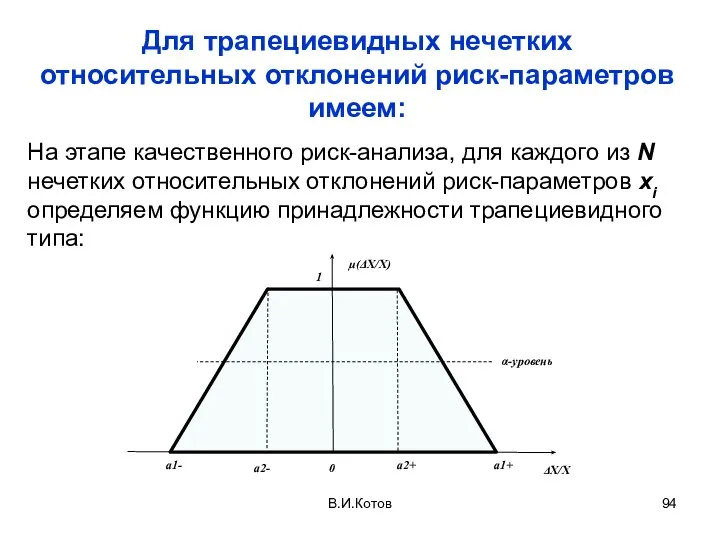

- 94. Для трапециевидных нечетких относительных отклонений риск-параметров имеем: На этапе качественного риск-анализа, для каждого из N нечетких

- 95. Рассчитываем нечеткое относительное отклонение целевой функции трапециевидного типа В.И.Котов

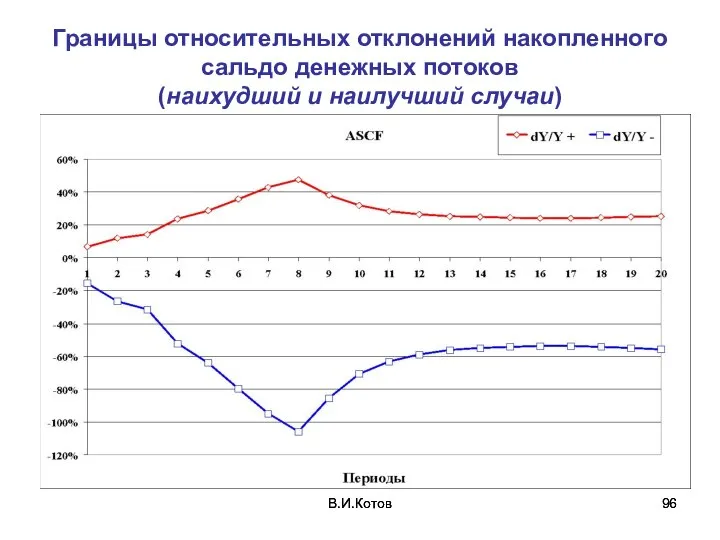

- 96. В.И.Котов В.И.Котов Границы относительных отклонений накопленного сальдо денежных потоков (наихудший и наилучший случаи)

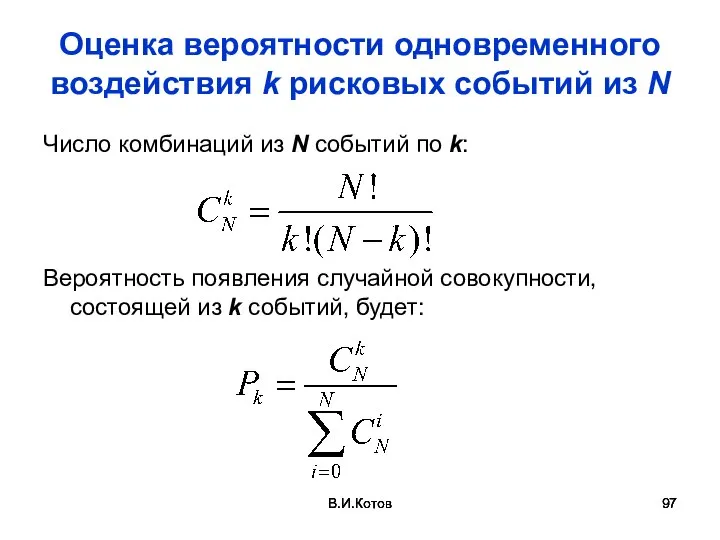

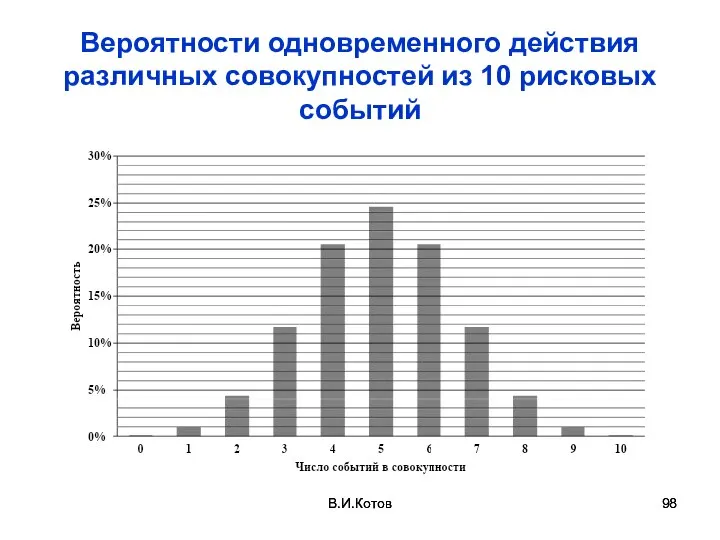

- 97. В.И.Котов В.И.Котов Оценка вероятности одновременного воздействия k рисковых событий из N Число комбинаций из N событий

- 98. В.И.Котов Вероятности одновременного действия различных совокупностей из 10 рисковых событий В.И.Котов

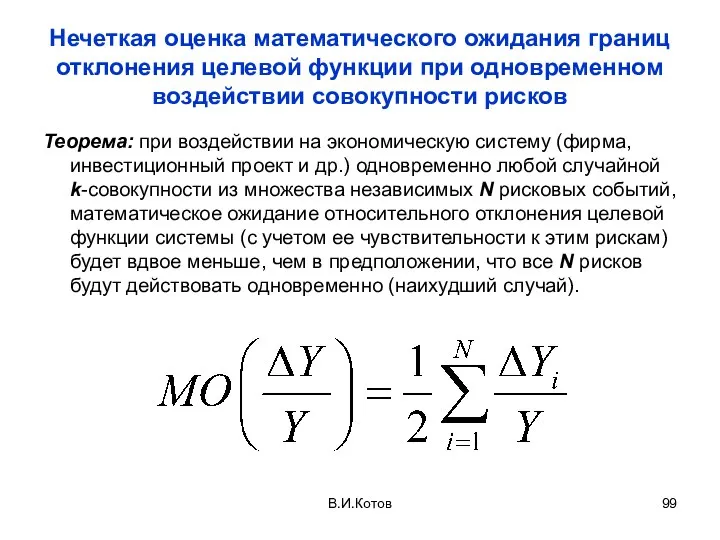

- 99. Нечеткая оценка математического ожидания границ отклонения целевой функции при одновременном воздействии совокупности рисков Теорема: при воздействии

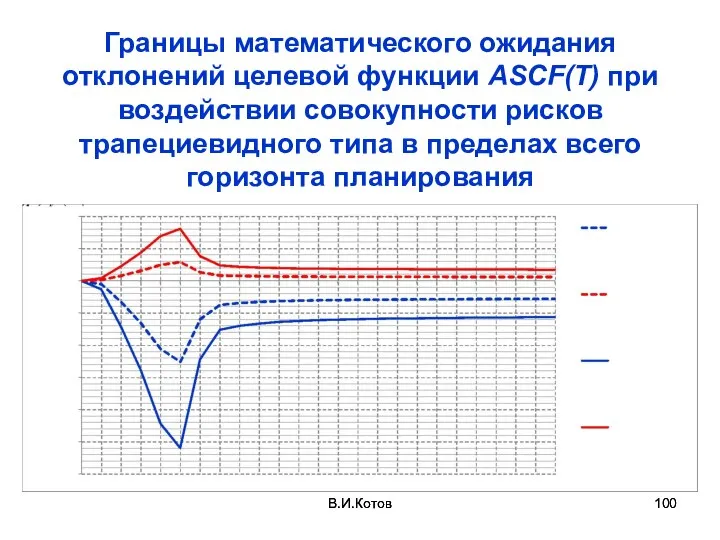

- 100. В.И.Котов Границы математического ожидания отклонений целевой функции ASCF(T) при воздействии совокупности рисков трапециевидного типа в пределах

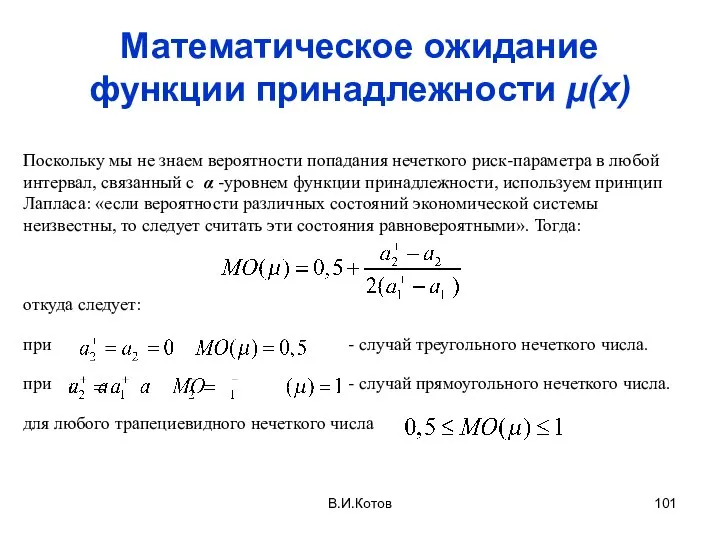

- 101. Математическое ожидание функции принадлежности µ(х) Поскольку мы не знаем вероятности попадания нечеткого риск-параметра в любой интервал,

- 102. В.И.Котов Нечеткая модель риск-анализа на основе функций чувствительности позволяет: В четыре раза (при риск-параметрах треугольного типа)

- 103. В.И.Котов В.И.Котов Оценка рисковой составляющей в ставке дисконта Ставка дисконта: 1 + d = ( 1

- 104. В.И.Котов В.И.Котов Оценка рисковой составляющей в ставке дисконта (продолжение) Возвращаемся к исходной модели и с помощью

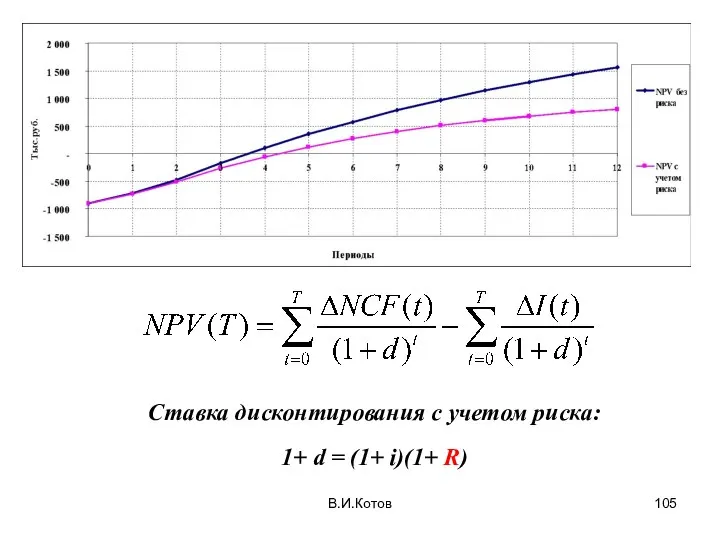

- 105. В.И.Котов

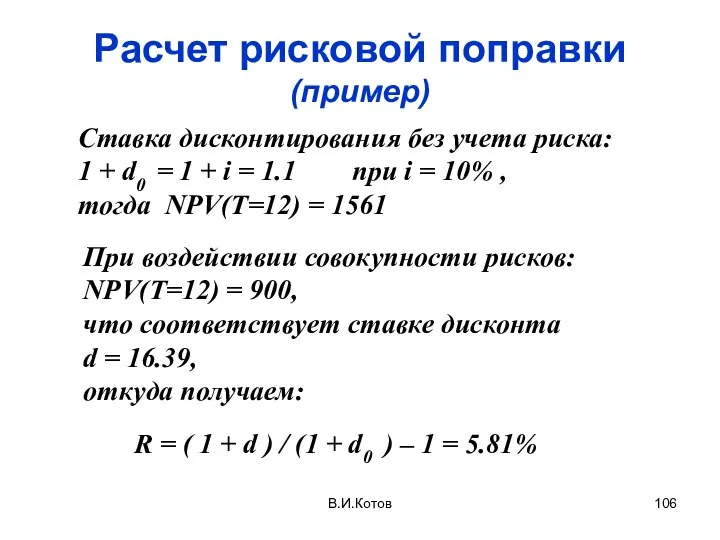

- 106. Расчет рисковой поправки (пример) В.И.Котов Ставка дисконтирования без учета риска: 1 + d0 = 1 +

- 108. Скачать презентацию

![В.И.Котов Функция: «Прогноз продаж за период t» есть треугольное число [F2(t), F3(t), F1(t)]](/_ipx/f_webp&q_80&fit_contain&s_1440x1080/imagesDir/jpg/1031005/slide-90.jpg)

А.Е. Суворов «Об итогах деятельности радиоэлектронного комплекса в 2007 году и основных задачах на 2008 год»

А.Е. Суворов «Об итогах деятельности радиоэлектронного комплекса в 2007 году и основных задачах на 2008 год» Сложение и вычитание натуральных чисел (5 класс)

Сложение и вычитание натуральных чисел (5 класс) Экономика и ее роль в жизни общества

Экономика и ее роль в жизни общества Игра-конкурс по информатике(2-4классы)

Игра-конкурс по информатике(2-4классы) Отдел контроля качества. ОКК ЕвроАвто

Отдел контроля качества. ОКК ЕвроАвто Мой край родной

Мой край родной Поезд в Пушкинские горы. Проект создания трансферного узла

Поезд в Пушкинские горы. Проект создания трансферного узла Ремёсла в России 17 – 18 вв

Ремёсла в России 17 – 18 вв Рассматриваемые вопросы Основы системного подхода Понятие предметной области (ПрО). Программа как модель ПрО Классы в Java: описание

Рассматриваемые вопросы Основы системного подхода Понятие предметной области (ПрО). Программа как модель ПрО Классы в Java: описание Из опыта работы методиста Томского областного института повышения квалификации и переподготовки работников образования

Из опыта работы методиста Томского областного института повышения квалификации и переподготовки работников образования Презентация на тему Простое осложнённое предложение

Презентация на тему Простое осложнённое предложение Родительское собрание : методика подготовки и проведения

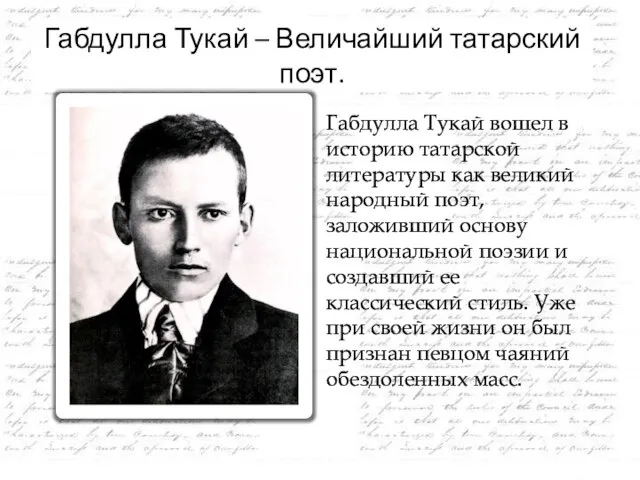

Родительское собрание : методика подготовки и проведения Габдулла Тукай – Величайший татарский поэт

Габдулла Тукай – Величайший татарский поэт Семейство Лилейные

Семейство Лилейные Презентация на тему Художники 18 века

Презентация на тему Художники 18 века  Email рассылки в вашем магазине. Советы и примеры использования для решения задач.

Email рассылки в вашем магазине. Советы и примеры использования для решения задач. Оценка соответствия и особенности обращения продукции на территории таможенного союза Е.Петросян

Оценка соответствия и особенности обращения продукции на территории таможенного союза Е.Петросян Возможности электронного документооборота по управлению рисками

Возможности электронного документооборота по управлению рисками Рейтинг Fortune 5000

Рейтинг Fortune 5000 Закон О предотвращении эмиграции высококачественных z специалистов

Закон О предотвращении эмиграции высококачественных z специалистов Основные вопросы политической сферы

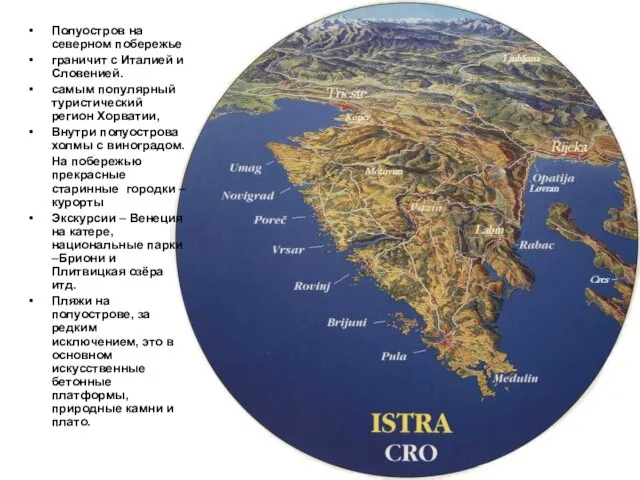

Основные вопросы политической сферы ИСТРА

ИСТРА Расписные военные тарелки Императорского фарфорового завода

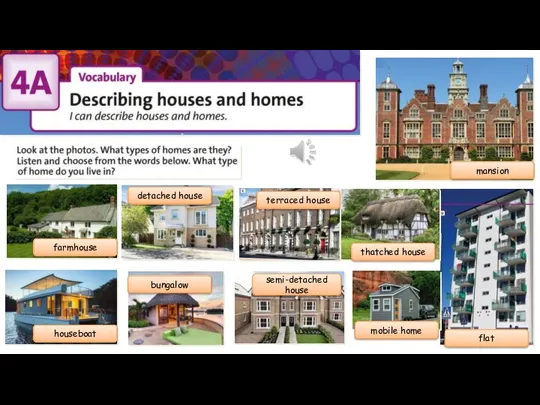

Расписные военные тарелки Императорского фарфорового завода Vocabulary. Describing houses and homes

Vocabulary. Describing houses and homes Федеральный государственный образовательный стандарт дошкольного образования от 17.10.2013 № 1155

Федеральный государственный образовательный стандарт дошкольного образования от 17.10.2013 № 1155 Проекты, которые меняют страну к лучшему

Проекты, которые меняют страну к лучшему Загадки Даля

Загадки Даля Биофизика

Биофизика