Содержание

- 2. 08/13/2023 Содержание Финансовая система, доступная для широких слоев населения Программы и планы развития финансового рынка Новые

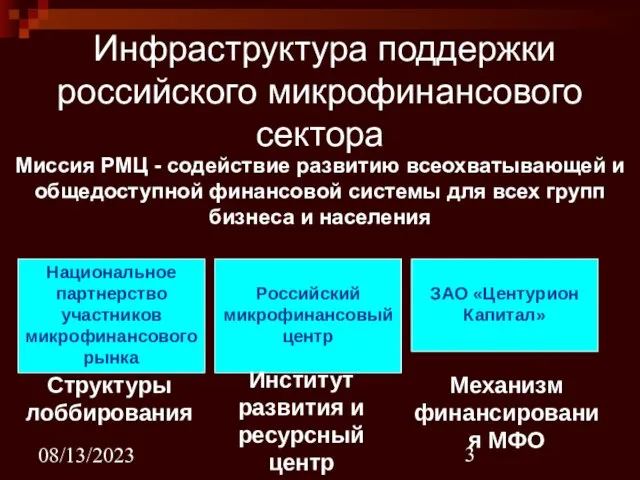

- 3. 08/13/2023 Инфраструктура поддержки российского микрофинансового сектора Российский микрофинансовый центр ЗАО «Центурион Капитал» Национальное партнерство участников микрофинансового

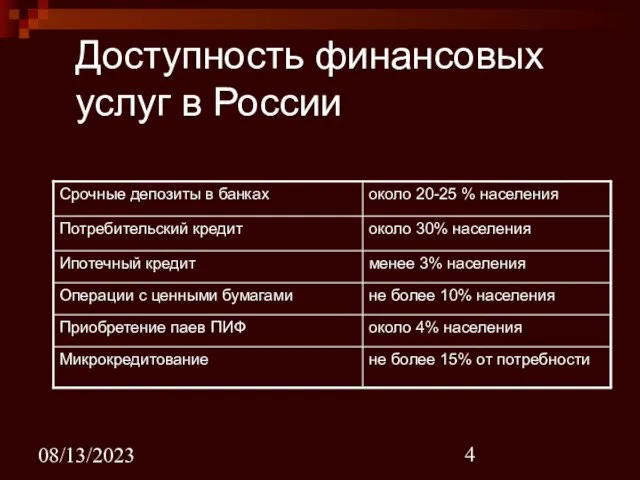

- 4. 08/13/2023 Доступность финансовых услуг в России не более 15% от потребности Микрокредитование около 4% населения Приобретение

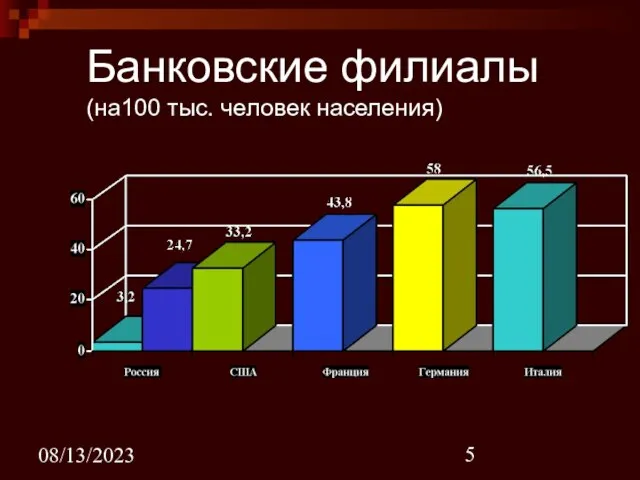

- 5. 08/13/2023 Банковские филиалы (на100 тыс. человек населения)

- 6. 08/13/2023 Концепция НАУМИИР по повышению доступности финансовых услуг до 2012 года Цели и задачи Концепции: Содействовать

- 7. 08/13/2023 Основные направления Концепции Институциональные меры: Расширение видов финансовых посредников Дальнейшее развитие банковской филиальной сети НДКО

- 8. 08/13/2023 Рынок кредитования МСП динамично растет. В 2007 г. он вырос в 2,5 раза по сравнению

- 9. 08/13/2023 Рынок микрофинансовых услуг быстро растет. В 2007 г. он вырос в 1,4-1,8 раза по сравнению

- 10. 08/13/2023 Дистанционное оказание финансовых услуг Модель 1: Банки и агенты Почтовая инфрастуктура как инструмент финансового рынка

- 11. 08/13/2023 Почта России Более 42 тыс. отделений федеральной почтовой связи 27 почтовых отделений на 100 тыс.

- 12. 08/13/2023 Платежи «с мобильного телефона» Управление банковским счетом Без явного открытия банковского счета: электронные деньги (мобильный

- 13. 08/13/2023 Интернет- банкинг и платежи: Интернет-банкинг: управление банковским счетом через Интернет или иные каналы связи Без

- 14. 08/13/2023 Российская практика Мобильный банкинг: Совместная программа Банка «Таврический» и «Би-Лайн» - Мобильный Кошелек; Центр Финансовых

- 15. 08/13/2023 Барьеры для распространения технологий дистанционного банкинга Существует несколько нормативных барьеров для развития технологий дистанционного банкинга

- 16. 08/13/2023 Дальнейшие шаги Концепции: Аутсорсинг и электронные деньги БОльшая часть вопросов, связанных с передачей отдельных банковских

- 17. 08/13/2023 Дальнейшие шаги Концепции: пути решения проблемы идентификации клиентов Сделать агентов объектами надзора и контроля по

- 19. Скачать презентацию

Социальная природа управления

Социальная природа управления Особенности дошкольного образования в Финляндии

Особенности дошкольного образования в Финляндии Физическая культура. Здоровый образ жизни

Физическая культура. Здоровый образ жизни «А Р М И Н Ж Е Н Е Р А И П Л»

«А Р М И Н Ж Е Н Е Р А И П Л» Презентация на тему Политические партии начала 20 века

Презентация на тему Политические партии начала 20 века  Объект 279 - тяжёлый танк

Объект 279 - тяжёлый танк От Рюрика до Михаила Горбачёва

От Рюрика до Михаила Горбачёва Дни научного кино

Дни научного кино Южная Европа

Южная Европа Формы внеклассной работы

Формы внеклассной работы 10 сынып Қарағанды романы

10 сынып Қарағанды романы Античный театр

Античный театр Организация деятельности отделения психологического обеспечения

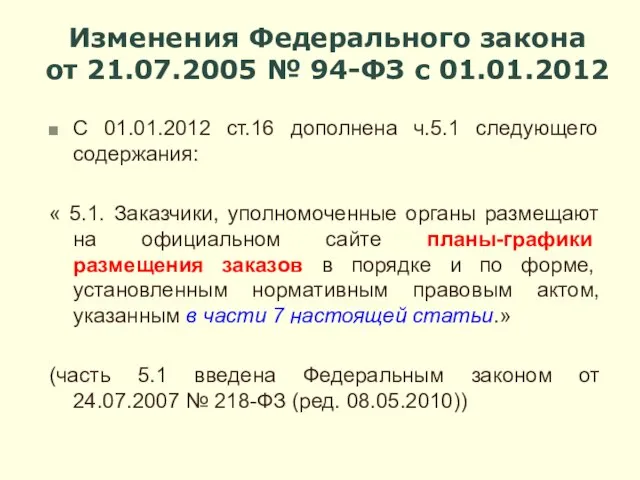

Организация деятельности отделения психологического обеспечения Изменения Федерального закона от 21.07.2005 № 94-ФЗ с 01.01.2012

Изменения Федерального закона от 21.07.2005 № 94-ФЗ с 01.01.2012 Опыт проведения энергетических обследований Госкорпорации «Росатом» на примере предприятий топливной компании «ТВЭЛ»

Опыт проведения энергетических обследований Госкорпорации «Росатом» на примере предприятий топливной компании «ТВЭЛ» Запятая в сложном союзном предложении

Запятая в сложном союзном предложении Средняя линия трапеции

Средняя линия трапеции Требования к выпускным работам слушателей

Требования к выпускным работам слушателей Тема: Древние тюрки

Тема: Древние тюрки Урок развития речи. Описание животного

Урок развития речи. Описание животного Николай Васильевич Гоголь20 марта (1апреля) 1809 - 21 февраля (4марта) 1852

Николай Васильевич Гоголь20 марта (1апреля) 1809 - 21 февраля (4марта) 1852 Прохождение военной службы по призыву

Прохождение военной службы по призыву shablon_naf_2

shablon_naf_2 День толерантности Мы разные, но мы вместе!

День толерантности Мы разные, но мы вместе! Кладовая языка. Язык и его еденицы

Кладовая языка. Язык и его еденицы “Ефективне використання нових медіа в громадській діяльності” Івано-Франківськ, 20 листопада 2010 Дідик Катерина ВМГО “Фундація Регіональних Ініціатив”

“Ефективне використання нових медіа в громадській діяльності” Івано-Франківськ, 20 листопада 2010 Дідик Катерина ВМГО “Фундація Регіональних Ініціатив” Знамёна и флаги России

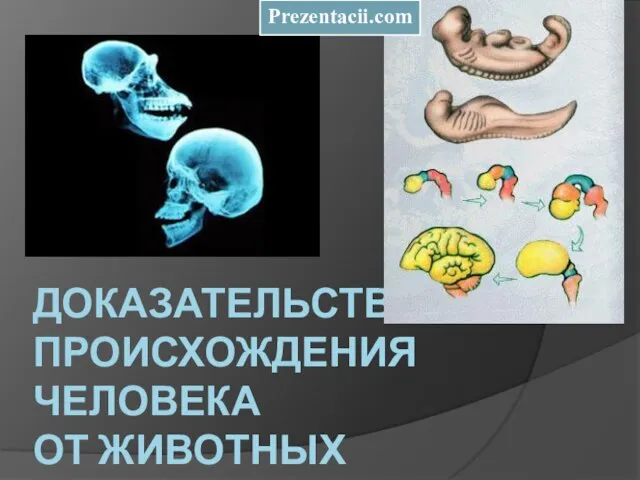

Знамёна и флаги России Презентация на тему Доказательства происхождения человека

Презентация на тему Доказательства происхождения человека