Содержание

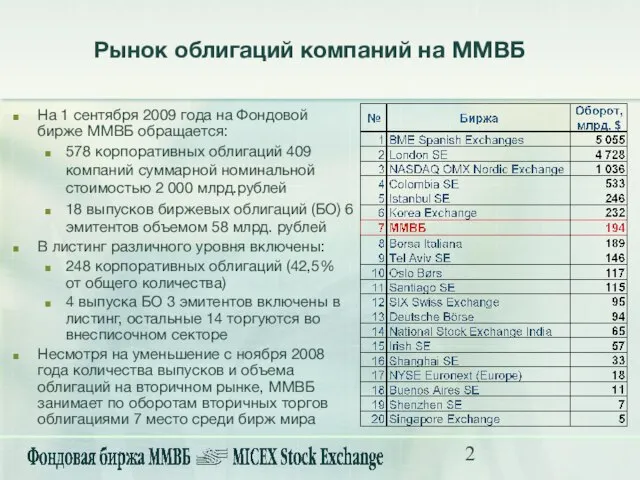

- 2. На 1 сентября 2009 года на Фондовой бирже ММВБ обращается: 578 корпоративных облигаций 409 компаний суммарной

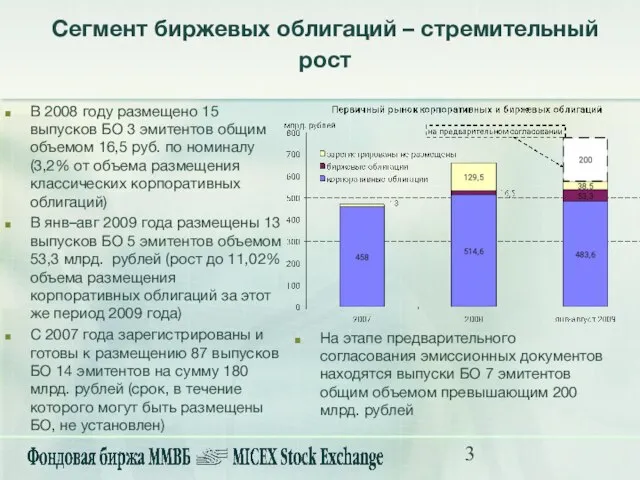

- 3. Сегмент биржевых облигаций – стремительный рост В 2008 году размещено 15 выпусков БО 3 эмитентов общим

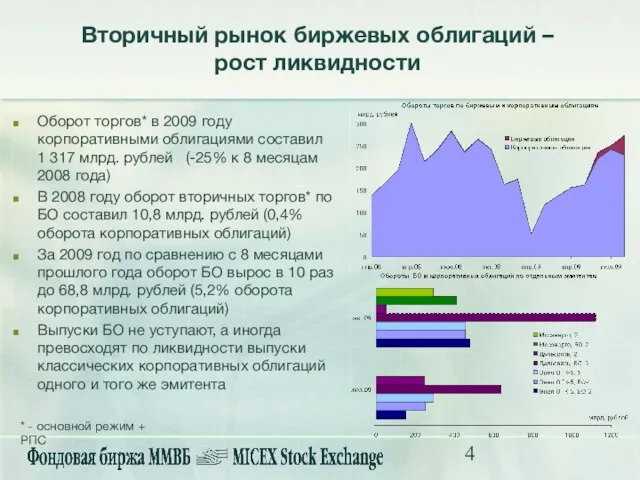

- 4. Вторичный рынок биржевых облигаций – рост ликвидности Оборот торгов* в 2009 году корпоративными облигациями составил 1

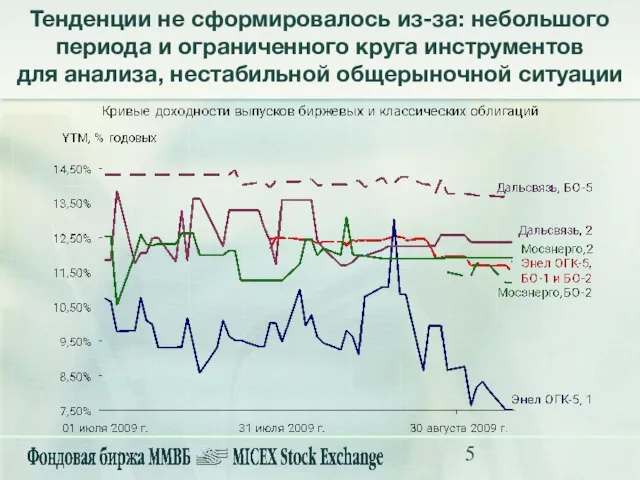

- 5. Тенденции не сформировалось из-за: небольшого периода и ограниченного круга инструментов для анализа, нестабильной общерыночной ситуации

- 6. Особенности и преимущества эмиссии биржевых облигаций Сокращение сроков регистрации эмиссии и начала вторичных торгов, т.к. эмиссия

- 7. Законодательные новации по биржевым облигациям 31.12.2008 вступили в силу изменения в статью 27.5.2. ФЗ-«О рынке ценных

- 8. Варианты допуска БО к торгам на ММВБ I. Размещение* (присвоение БО идентификационного номера) без процедуры листинга

- 9. Тарифы за допуск классических и биржевых облигаций к торгам в процессе их размещения Для классических корпоративных

- 10. По дефолтам 2008 года не исполнили обязательства по купонам 16 эмитентов по 20 выпускам, по офертам

- 11. Кросс-делистинг и перевод классических и биржевых облигаций в специальные режимы торгов В случае дефолта по купону,

- 12. Включение облигаций дефолтного эмитента в Котировальные списки * Облигации эмитента, допустившего дефолт, могут быть включены в

- 13. Выход дефолтных облигаций из специальных режимов торгов * Перевод облигаций из режимов «Д» в обычные режимы

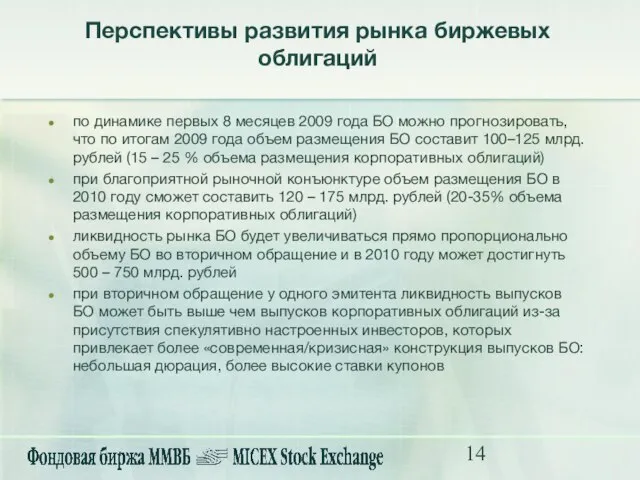

- 14. Перспективы развития рынка биржевых облигаций по динамике первых 8 месяцев 2009 года БО можно прогнозировать, что

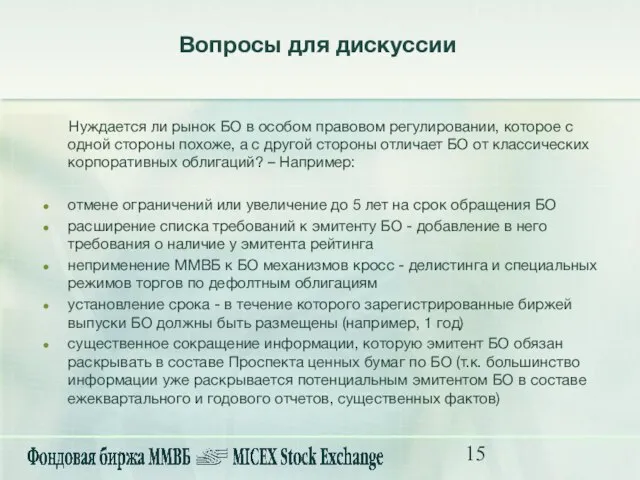

- 15. Вопросы для дискуссии Нуждается ли рынок БО в особом правовом регулировании, которое с одной стороны похоже,

- 17. Скачать презентацию

Слайд 2На 1 сентября 2009 года на Фондовой бирже ММВБ обращается:

578 корпоративных облигаций

На 1 сентября 2009 года на Фондовой бирже ММВБ обращается:

578 корпоративных облигаций

18 выпусков биржевых облигаций (БО) 6 эмитентов объемом 58 млрд. рублей

В листинг различного уровня включены:

248 корпоративных облигаций (42,5% от общего количества)

4 выпуска БО 3 эмитентов включены в листинг, остальные 14 торгуются во внесписочном секторе

Несмотря на уменьшение с ноября 2008 года количества выпусков и объема облигаций на вторичном рынке, ММВБ занимает по оборотам вторичных торгов облигациями 7 место среди бирж мира

Рынок облигаций компаний на ММВБ

Слайд 3Сегмент биржевых облигаций – стремительный рост

В 2008 году размещено 15 выпусков

Сегмент биржевых облигаций – стремительный рост

В 2008 году размещено 15 выпусков

В янв–авг 2009 года размещены 13 выпусков БО 5 эмитентов объемом 53,3 млрд. рублей (рост до 11,02% объема размещения корпоративных облигаций за этот же период 2009 года)

С 2007 года зарегистрированы и готовы к размещению 87 выпусков БО 14 эмитентов на сумму 180 млрд. рублей (срок, в течение которого могут быть размещены БО, не установлен)

На этапе предварительного согласования эмиссионных документов находятся выпуски БО 7 эмитентов общим объемом превышающим 200 млрд. рублей

Слайд 4Вторичный рынок биржевых облигаций –

рост ликвидности

Оборот торгов* в 2009 году корпоративными облигациями

Вторичный рынок биржевых облигаций –

рост ликвидности

Оборот торгов* в 2009 году корпоративными облигациями

В 2008 году оборот вторичных торгов* по БО составил 10,8 млрд. рублей (0,4% оборота корпоративных облигаций)

За 2009 год по сравнению с 8 месяцами прошлого года оборот БО вырос в 10 раз до 68,8 млрд. рублей (5,2% оборота корпоративных облигаций)

Выпуски БО не уступают, а иногда превосходят по ликвидности выпуски классических корпоративных облигаций одного и того же эмитента

* - основной режим + РПС

Слайд 5Тенденции не сформировалось из-за: небольшого периода и ограниченного круга инструментов

для анализа, нестабильной

Тенденции не сформировалось из-за: небольшого периода и ограниченного круга инструментов для анализа, нестабильной

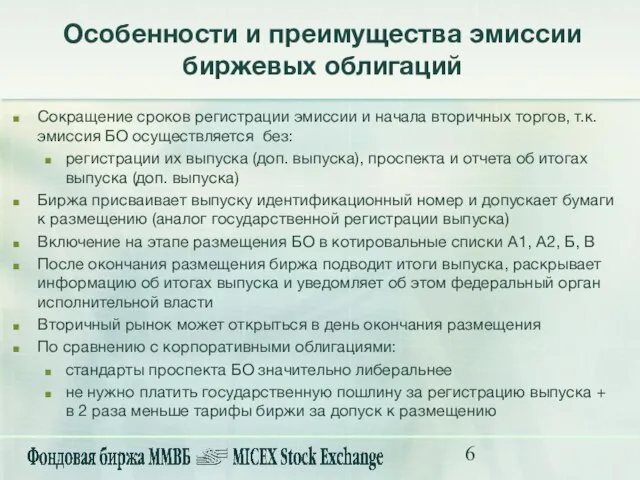

Слайд 6Особенности и преимущества эмиссии биржевых облигаций

Сокращение сроков регистрации эмиссии и начала вторичных

Особенности и преимущества эмиссии биржевых облигаций

Сокращение сроков регистрации эмиссии и начала вторичных

регистрации их выпуска (доп. выпуска), проспекта и отчета об итогах выпуска (доп. выпуска)

Биржа присваивает выпуску идентификационный номер и допускает бумаги к размещению (аналог государственной регистрации выпуска)

Включение на этапе размещения БО в котировальные списки А1, А2, Б, В

После окончания размещения биржа подводит итоги выпуска, раскрывает информацию об итогах выпуска и уведомляет об этом федеральный орган исполнительной власти

Вторичный рынок может открыться в день окончания размещения

По сравнению с корпоративными облигациями:

стандарты проспекта БО значительно либеральнее

не нужно платить государственную пошлину за регистрацию выпуска + в 2 раза меньше тарифы биржи за допуск к размещению

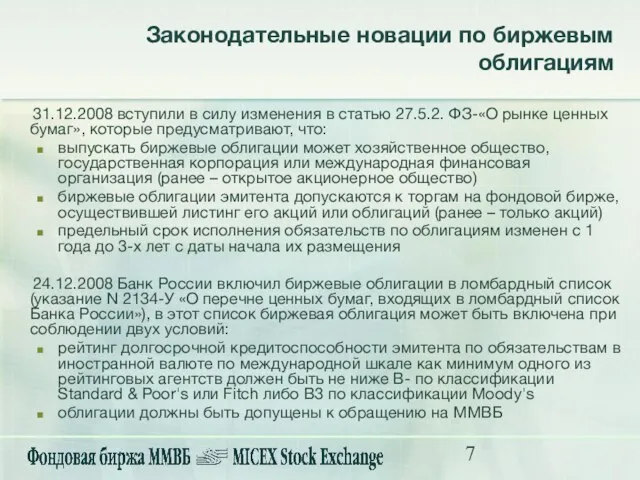

Слайд 7Законодательные новации по биржевым облигациям

31.12.2008 вступили в силу изменения в статью

Законодательные новации по биржевым облигациям

31.12.2008 вступили в силу изменения в статью

выпускать биржевые облигации может хозяйственное общество, государственная корпорация или международная финансовая организация (ранее – открытое акционерное общество)

биржевые облигации эмитента допускаются к торгам на фондовой бирже, осуществившей листинг его акций или облигаций (ранее – только акций)

предельный срок исполнения обязательств по облигациям изменен с 1 года до 3-х лет с даты начала их размещения

24.12.2008 Банк России включил биржевые облигации в ломбардный список (указание N 2134-У «О перечне ценных бумаг, входящих в ломбардный список Банка России»), в этот список биржевая облигация может быть включена при соблюдении двух условий:

рейтинг долгосрочной кредитоспособности эмитента по обязательствам в иностранной валюте по международной шкале как минимум одного из рейтинговых агентств должен быть не ниже В- по классификации Standard & Poor's или Fitch либо B3 по классификации Moody's

облигации должны быть допущены к обращению на ММВБ

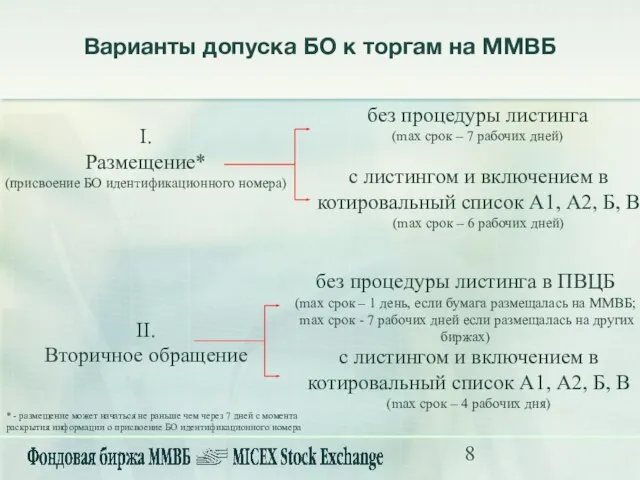

Слайд 8Варианты допуска БО к торгам на ММВБ

I.

Размещение*

(присвоение БО идентификационного номера)

без процедуры листинга

(max

Варианты допуска БО к торгам на ММВБ

I.

Размещение*

(присвоение БО идентификационного номера)

без процедуры листинга

(max

c листингом и включением в

котировальный список А1, А2, Б, В

(max срок – 6 рабочих дней)

II.

Вторичное обращение

без процедуры листинга в ПВЦБ

(max срок – 1 день, если бумага размещалась на ММВБ;

max срок - 7 рабочих дней если размещалась на других

биржах)

c листингом и включением в

котировальный список А1, А2, Б, В

(max срок – 4 рабочих дня)

* - размещение может начаться не раньше чем через 7 дней с момента

раскрытия информации о присвоение БО идентификационного номера

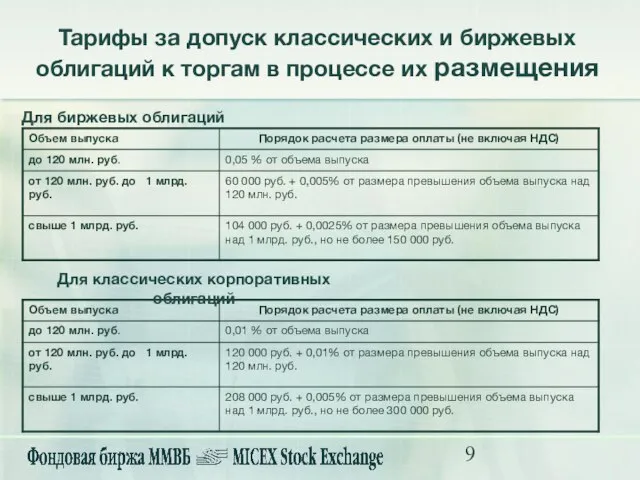

Слайд 9Тарифы за допуск классических и биржевых облигаций к торгам в процессе их

Тарифы за допуск классических и биржевых облигаций к торгам в процессе их

Для классических корпоративных облигаций

Для биржевых облигаций

Слайд 10По дефолтам 2008 года не исполнили обязательства по купонам 16 эмитентов по

По дефолтам 2009 года не исполнили обязательства по купонам 50 эмитентов по 60 выпускам, по офертам – 41 эмитент по 46 выпускам, по погашению – 17 эмитентов по 17 выпускам

По состоянию на 31 августа 2009 года в техническом дефолте находились ценные бумаги по 3 выпускам 3 эмитентов на сумму 2,6 млрд. рублей, все технические дефолты были связаны с погашением номинальной стоимости выпусков.

На рынке биржевых облигаций неисполнение обязательств наступило по 2-м выпускам (БО-04, БО-05) ОАО «РБК Информационные Системы» общей номинальной стоимостью 3 млрд.руб.

Дефолты 2008 – 2009 годов

Слайд 11Кросс-делистинг и перевод классических и биржевых облигаций в специальные режимы торгов

В случае

Кросс-делистинг и перевод классических и биржевых облигаций в специальные режимы торгов

В случае

делистингуется (переводится во внесписочный перечень);

переводится в специальные режимы торгов «Облигации Д - Режим основных торгов» и «Облигации Д - РПС».

В случае дефолта по погашению облигаций:

дефолтный выпуск облигаций исключается из списка торгуемых ценных бумаг (срок обращения данного выпуска истекает).

При дефолте по одному из обращающихся на ФБ ММВБ выпусков облигаций:

другие выпуски облигаций данного эмитента делистингуются (переводятся во внесписочный перечень);

другие выпуски облигаций данного эмитента переводятся в специальные режимы торгов «Облигации Д - Режим основных торгов» и «Облигации Д - РПС»;

Слайд 12Включение облигаций дефолтного эмитента в Котировальные списки *

Облигации эмитента, допустившего дефолт, могут

Включение облигаций дефолтного эмитента в Котировальные списки *

Облигации эмитента, допустившего дефолт, могут

Эмитент вышел из дефолта

полное исполнение эмитентом неисполненных обязательств по допущенному дефолту по всем выпускам облигаций, допущенным к торгам в ЗАО «ФБ ММВБ», или

урегулирование эмитентом с держателями облигаций неисполненных обязательств по допущенному дефолту по всем выпускам облигаций, допущенным к торгам в ЗАО «ФБ ММВБ», а также

раскрытие эмитентом соответствующего сообщения о существенном факте;

отсутствие у эмитента случаев дефолта в течение 3 месяцев до подачи Заявления о включении ценных бумаг в Котировальный список;

Эмитент не вышел из дефолта

- истечение не менее 2 лет с даты последнего факта неисполнения эмитентом обязательств по облигациям, допущенным к торгам в ЗАО «ФБ ММВБ».»

* - планируемые изменения в нормативную базу ЗАО «ФБ ММВБ»

Слайд 13Выход дефолтных облигаций из специальных режимов торгов *

Перевод облигаций из режимов

Выход дефолтных облигаций из специальных режимов торгов *

Перевод облигаций из режимов

полное исполнение эмитентом неисполненных обязательств по допущенному ранее дефолту по всем выпускам облигаций, допущенным к торгам в ЗАО «ФБ ММВБ»;

урегулирование эмитентом с держателями облигаций неисполненных обязательств по допущенному ранее дефолту по всем выпускам облигаций, допущенным к торгам в ЗАО «ФБ ММВБ»;

истечение не менее 1 года с даты последнего дефолта.

* - планируемые изменения в нормативную базу ЗАО «ФБ ММВБ»

Слайд 14Перспективы развития рынка биржевых облигаций

по динамике первых 8 месяцев 2009 года БО

Перспективы развития рынка биржевых облигаций

по динамике первых 8 месяцев 2009 года БО

при благоприятной рыночной конъюнктуре объем размещения БО в 2010 году сможет составить 120 – 175 млрд. рублей (20-35% объема размещения корпоративных облигаций)

ликвидность рынка БО будет увеличиваться прямо пропорционально объему БО во вторичном обращение и в 2010 году может достигнуть 500 – 750 млрд. рублей

при вторичном обращение у одного эмитента ликвидность выпусков БО может быть выше чем выпусков корпоративных облигаций из-за присутствия спекулятивно настроенных инвесторов, которых привлекает более «современная/кризисная» конструкция выпусков БО: небольшая дюрация, более высокие ставки купонов

Слайд 15Вопросы для дискуссии

Нуждается ли рынок БО в особом правовом регулировании, которое

Вопросы для дискуссии

Нуждается ли рынок БО в особом правовом регулировании, которое

отмене ограничений или увеличение до 5 лет на срок обращения БО

расширение списка требований к эмитенту БО - добавление в него требования о наличие у эмитента рейтинга

неприменение ММВБ к БО механизмов кросс - делистинга и специальных режимов торгов по дефолтным облигациям

установление срока - в течение которого зарегистрированные биржей выпуски БО должны быть размещены (например, 1 год)

существенное сокращение информации, которую эмитент БО обязан раскрывать в составе Проспекта ценных бумаг по БО (т.к. большинство информации уже раскрывается потенциальным эмитентом БО в составе ежеквартального и годового отчетов, существенных фактов)

Логистика

Логистика Времена года

Времена года The Rising of the moon

The Rising of the moon Мониторинг готовности первоклассников к обучению в школе

Мониторинг готовности первоклассников к обучению в школе Узоры, которые создали люди

Узоры, которые создали люди Приобретение жилья

Приобретение жилья Экологическое состояние Юбилейного микрорайона города Краснодара

Экологическое состояние Юбилейного микрорайона города Краснодара Искусство как феномен культуры

Искусство как феномен культуры Творчество художника Е. И. чарушина

Творчество художника Е. И. чарушина Понятие бизнес - процесса

Понятие бизнес - процесса От энергии до…

От энергии до… Михаил Дмитриевич Прохоров Генеральный директор

Михаил Дмитриевич Прохоров Генеральный директор Презентация на тему Тарифные льготы как инструмент привлечения иностранных инвестиций

Презентация на тему Тарифные льготы как инструмент привлечения иностранных инвестиций  Информационно-коммуникационные технологии при изучении явления электромагнитной индукции

Информационно-коммуникационные технологии при изучении явления электромагнитной индукции Браслет своими руками

Браслет своими руками презентация_210922

презентация_210922 МБОУ «Сорокинская СОШ»

МБОУ «Сорокинская СОШ» ПАЛОМНИЧЕСТВО БХАКТИ-ВРИКШ ЧЕТЫРЕ ДХАМЫ

ПАЛОМНИЧЕСТВО БХАКТИ-ВРИКШ ЧЕТЫРЕ ДХАМЫ Топчихинский район МОУ Топчихинская СОШ № 2 Федосеенко Н.Н. Урок английского языка в 3 классе “Colours. How Colourful the World IS”.

Топчихинский район МОУ Топчихинская СОШ № 2 Федосеенко Н.Н. Урок английского языка в 3 классе “Colours. How Colourful the World IS”. Рецидивная и профессиональная преступность

Рецидивная и профессиональная преступность Информационно-методический центр Адмиралтейского района Выпускная работа Проблема счастья в романе И.А.Гончарова «Обломов» П

Информационно-методический центр Адмиралтейского района Выпускная работа Проблема счастья в романе И.А.Гончарова «Обломов» П Чугун. Виды чугуна

Чугун. Виды чугуна КАФЕДРА ПРОГРАММНЫХ СИСТЕМ

КАФЕДРА ПРОГРАММНЫХ СИСТЕМ  ОСТРЫЙ ВЕНОЗНЫЙ ТРОМБОЗ И ТРОМБОЭМБОЛИЯ ЛЕГОЧНОЙ АРТЕРИИ:СОВРЕМЕННЫЕ СТАНДАРТЫ ДИАГНОСТИКИ, ЛЕЧЕНИЯ И ПРОФИЛАКТИКИ

ОСТРЫЙ ВЕНОЗНЫЙ ТРОМБОЗ И ТРОМБОЭМБОЛИЯ ЛЕГОЧНОЙ АРТЕРИИ:СОВРЕМЕННЫЕ СТАНДАРТЫ ДИАГНОСТИКИ, ЛЕЧЕНИЯ И ПРОФИЛАКТИКИ Фонетика

Фонетика Нормы делового этикета в современной онлайн коммуникации

Нормы делового этикета в современной онлайн коммуникации Школьная форма – стильно, удобно, модно…

Школьная форма – стильно, удобно, модно… Воздухоплавание

Воздухоплавание