Слайд 2Вопрос 1. Понятие и структура рынка ценных бумаг (РЦБ)

Рынок ценных бумаг является

сегментом финансового рынка, представляющим собой совокупность экономических отношений в сфере выпуска, размещения, погашения и обращения ценных бумаг между его участниками.

Привлечение средств через ценные бумаги является альтернативой привлечения денег в отличие от ссудозаимствования.

По движению капитала на рынке ценных бумаг можно проследить развитие той или иной отрасли экономики государства, поскольку инвестиции в виде приобретения ценных бумаг направляются туда, где идет более интенсивное движение.

Слайд 3Цена определяется значимостью акционерных обществ, предлагающих ценные бумаги. Чем прибыльнее данная компания,

тем, естественно, выше цена на акции этой компании и, наоборот, цена падает по мере снижения значимости компании на рынке.

Слайд 4Направление ценных бумаг является как-бы лакмусовой бумагой, по которой можно проследить движение

свободного капитала. Рынок ценных бумаг перераспределяет также денежные средства между государством и населением. Рынок ценных бумаг действует в зависимости от уровня доходности, затем от степени защищенности на данном рынке, уровня налогообложения и условий, предоставляемых для торговли ценными бумагами.

Слайд 5Казахстанский фондовый рынок, согласно определению международной организации IOSCO-Международная организация комиссий по ценным

бумагам со штаб-квартирой в Монреале (Канада) относится к развитым рынкам. Критериями данной организации являются:

- доход на душу населения;

- размер рынка капитала;

- развитие рынка капитала;

- развитие инструментов рынка капитала и его нормативной базы;

- степень ограничений, налагаемых на иностранные инвестиции;

- конвертируемость валюты страны;

- уровень индустриализации;

- оборот рынка и количество фирм, зарегистрированных на бирже.

Слайд 6Классифицировать рынок ценных бумаг можно с разных позиций. Существует внутренний, или так

называемый отечественный (или национальный) рынок, а также внешний, или так называемый международный рынок (часто внешний рынок называется оффшорным или еврорынком).

Слайд 7Некоторые считают важным разделение рынков на международные, региональные и национальные рынки ценных

бумаг, которые различаются в зависимости от объема, характера операций с ценными бумагами и нормативно-правового регулирования данными рынками. К примеру, общепризнанные международные рынки ценных бумаг выполняют крупные операции мирового значения, и на них происходит достаточно большой объем перераспределения капиталов. К ним, например, относятся Нью-Йоркская, Токийская, Лондонская биржи.

Слайд 8Региональные рынки ценных бумаг в основном практикуются на определенно ограниченной территории, что

удобно для конкретного региона.

Национальные рынки ценных бумаг сосредоточены на движении финансовых инструментов внутри определенной какой-нибудь страны. Интеграция национального рынка с международным сообществом зависит от степени развития нормативно-законодательной базы, уровня налогообложения, уровня информационных технологий, политического спокойствия, от радикальности проводимых экономических реформ в стране.

Слайд 9Законодательство РК о рынке ценных бумаг основывается на Конституции РК и состоит

из Гражданского кодекса РК, Закона «О рынке ценных бумаг», Закона «Об акционерных обществах» и иных нормативных правовых актов РК. Если международным договором, ратифицированным РК, установлены иные правила, чем те, которые содержатся в вышеперечисленных законодательных и нормативных актах, то применяются правила международного договора.

Слайд 10Рынок ценных бумаг состоит из: первичного и вторичного рынка ценных бумаг; организованного

и неорганизованного рынка ценных бумаг; биржевого и внебиржевого рынка ценных бумаг.

Под первичным рынком ценных бумаг подразумеваются отношения, складывающиеся в процессе выпуска и первичного размещения ценных бумаг между эмитентом или по его поручению профессиональным участником рынка ценных бумаг, с одной стороны, и инвесторами, с другой стороны.

Достаточно большую роль при первичном размещении играют андеррайтеры.

Слайд 11Вторичный рынок ценных бумаг представляет собой правоотношения, складывающиеся в процессе обращения ранее

выпущенных ценных бумаг между субъектами рынка ценных бумаг, которыми являются инвесторы, эмитенты, профессиональные участники рынка ценных бумаг, саморегулируемые организации. Наиболее важной чертой вторичного рынка является ликвидность ценных бумаг.

Слайд 12Под организованным рынком ценных бумаг понимают сферу обращения ценных бумаг, в которой

сделки с ценными бумагами урегулированы процедурой и условиями, установленными организаторами торгов для участников этих сделок в соответствии с действующим законодательством.

Сделки на организованном рынке ценных бумаг совершаются профессиональными участниками путем покупки или продажи ценных бумаг от своего имени или от имени клиента, за свой счет или за счет клиента. Процедура совершения сделок с ценными бумагами и их регистрация определяется правилами организаций, функционирующих на организованном рынке ценных бумаг.

Слайд 13Неорганизованный рынок ценных бумаг по существу является исторически первой сферой рынка ценных

бумаг и представляет собой сферу обращения ценных бумаг, в которой сделки с ценными бумагами осуществляются без соблюдения требований организованного рынка к предмету сделки и ее участникам.

Слайд 14Сделки на неорганизованном рынке ценных бумаг могут осуществляться как самими инвесторами, так

и с использованием услуг профессиональных участников рынка ценных бумаг.

С одной стороны, неорганизованный рынок создает большую возможность экономить на обязательных взносах участия, присущих организованным рынкам, и с другой стороны, появляется возможность свободного выбора в ценовой политике, особенно при активизации торговли через интернет.

Слайд 15Биржевой рынок ценных бумаг представляет собой торговлю ценными бумагами на фондовых биржах.

Он относится к разряду организованных рынков, поскольку торговля на них ведется по строгим правилам, гарантирующим на момент совершения биржевой сделки все необходимые для этого условия. Все биржевые сделки заключаются в порядке, установленном законодательством и правилами биржевой торговли.

Слайд 16Внебиржевой рынок ценных бумаг представляет собой торговлю ценными бумагами вне бирж. Причем

он может быть организованным, если обращение ценных бумаг происходит по строго установленным участниками рынка правилам, и неорганизованным в случае несоблюдения единых для всех участников правил.

Слайд 17Внебиржевой оборот развит в США, Канаде, Англии, Японии, Франции. Отчасти это объясняется

нежеланием платить высокие комиссионные биржевикам, предъявлением ими определенных жестких требований и естественно развитостью телекоммуникационной сети, позволяющей самостоятельно и в достаточно быстрой степени вести торговлю ценными бумагами. Особенно это касается кредитных эмитентов и инвесторов.

Слайд 18В США из-за чрезмерно жестких требований, которые не могли выдержать многие компании,

а также высокой степени комиссионных была организована так называемая НАСДАК – Национальная ассоциация дилеров по ценным бумагам, которая представлена более тремя тысячами дилеров, более одной тысячи брокеров, достаточно внушительным количеством инвестиционных банков и банкирских домов.

Изначально НАСДАК носила название НАСД (NASD Inc.-Национальная ассоциация дилеров ценных бумаг), которая была организована в 1939 году. Задачей данной ассоциации является обслуживание оборота ценных бумаг, не попавшим по тем или иным причинам на организованную биржу США.

Слайд 19Особенностью данных биржевых сделок является то, что операции с ценными бумагами производятся

через электронные терминалы, скорость которых намного выше, чем на фондовых биржах, поэтому часто можно видеть, что достаточно представительные фирмы, имеющие высокую котировку на биржах, широко используют этот вид внебиржевого рынка

Слайд 20Существует несколько методов внебиржевой торговли.

Это:

А)Андеррайтинг (underwriting), когда инвестиционный банк дает обязательство

какой-либо корпорации эмитирующий определенные ценные бумаги приобрести все эмитированные бумаги и разместить их за определенную заранее оговоренную плату, так называемые комиссионные.

Б) При так называемом «публичном методе» (public offer) инвестиционный банк также берет на себя обязательства частичной реализации эмитированных ценных бумаг, при этом в отличие от андеррайтинга широкой рекламы не происходит.

Слайд 21В) Конкурентные торги (competitive bidding) происходят на аукционной основе, когда корпорации-эмитенты предлагают

инвестиционным банкам приобрести ценные бумаги, а те в свою очередь выходят на рынок и реализуют их по принципу, кто больше даст.

Следующий метод имеет название «новая технология размещения», когда эмитенты реализуют эмитированные ценные бумаги посредством собственных усилий, для чего специально организуются финансовые подразделения в своих корпорациях. При этом идет экономия издержек размещения.

Слайд 22Нормы Закона «О рынке ценных бумаг» применяются к правоотношениям, возникающим в процессе

выпуска, размещения, обращения и погашения государственных ценных бумаг, эмиссионных ценных бумаг, выпускаемых банками, организациями, осуществляющими отдельные виды банковских операций, страховыми или перестраховочными организациями, инвестиционными фондами, а также накопительными пенсионными фондами.

Государственное регулирование рынка ценных бумаг осуществляется уполномоченным органом, определяемым Президентом Республики Казахстан.

Слайд 23Вопрос 2. Объекты и субъекты РЦБ

Согласно Закону Республики Казахстан «О рынке ценных

бумаг» объектами рынка ценных бумаг Республики Казахстан являются:

- негосударственные эмиссионные ценные бумаги организаций как резидентов, так и не резидентов РК, выпуск которых зарегистрирован уполномоченным органом в порядке, установленном законодательством;

- негосударственные эмиссионные ценные бумаги организаций-нерезидентов РК, выпуск которых зарегистрирован в соответствии с законодательством иностранного государства и допущенные к обращению на организованном рынке ценных бумаг РК;

Слайд 24- эмиссионные ценные бумаги международных финансовых организаций, выпуск которых зарегистрирован уполномоченным органом

или допущенных к обращению на организованном рынке ценных бумаг РК в порядке, установленном нормативным правовым актом уполномоченного органа;

- государственные эмиссионные ценные бумаги;

- производные ценные бумаги и другие финансовые инструменты.

Слайд 25Вышеперечисленное разнообразие финансовых инструментов на рынке ценных бумаг позволяет сделать инвесторам широкий

выбор и можно сказать, что множество объектов рынка ценных бумаг предполагает в свою очередь существование рынка акций, рынка облигаций, рынка фьючерсов и так далее.

Слайд 26Субъектами рынка ценных бумаг являются:

- инвесторы, которыми могут быть физические или юридические

лица, осуществляющие вложения собственных средств, в финансовые активы. Целью инвестора является вложение собственных средств, для получения прибыли или влияния на деятельность акционерного общества;

- эмитенты, которыми могут быть только юридические лица, осуществляющие выпуск ценных бумаг в соответствии с действующим законодательством и несущие от своего имени обязательства перед владельцами ценных бумаг. Целью эмиссии ценных бумаг является формирование уставного фонда или привлечения заемных средств;

Слайд 27- профессиональные участники рынка ценных бумаг, которыми могут быть юридические лица, обладающие

лицензией для осуществления одного или нескольких видов профессиональной деятельности на рынке ценных бумаг.

Слайд 28К профессиональной деятельности относятся: брокерская, дилерская, депозитарная, кастодиальная, трансфер-агентская, по управлению инвестиционным

портфелем, по инвестиционному управлению пенсионными активами, по ведению системы реестров держателей ценных бумаг и прочие виды профессиональной деятельности по определению уполномоченного органа. Условия и порядок совмещения видов профессиональной деятельности на рынке ценных бумаг устанавливаются нормативным правовым актом уполномоченного органа;

Слайд 29-саморегулируемые организации, создаваемые профессиональными участниками рынка ценных бумаг в форме ассоциаций, действующие

на основе добровольности их участия, с целью создания условий для более эффективного функционирования инфраструктуры рынка ценных бумаг, а также представления и защиты интересов владельцев ценных бумаг и клиентов профессиональных участников рынка ценных бумаг.

Слайд 30Саморегулируемые организации устанавливают обязательные для своих членов правила осуществления профессиональной деятельности, стандарты

проведения операций с ценными бумагами и осуществляют контроль за их соблюдением. Организации, осуществляющие один и тот же вид или совмещающиеся между собой виды профессиональной деятельности на рынке ценных бумаг, в целях координации своей деятельности создают только одну саморегулируемую организацию;

Слайд 31-организаторы торгов, которыми являются фондовая биржа и котировочная организация внебиржевого рынка ценных

бумаг. Требования к организационной структуре организатора торгов устанавливаются нормативным правовым актом уполномоченного органа. В целях осуществления контроля за совершением сделок с финансовыми инструментами организационная структура организатора торгов должна включать структурное подразделение, осуществляющее деятельность по надзору за совершаемыми сделками в торговой системе организатора торгов.

Слайд 32В зависимости от статуса можно классифицировать инвесторов следующим образом: индивидуальные (физические лица)

и институциональные инвесторы.

К индивидуальным инвесторам относится та часть населения, которая вложила свои временно свободные средства с целью получения доходов в ценные бумаги. К индивидуальным инвесторам относятся как граждане Республики Казахстан, так и граждане других государств. Индивидуальные инвесторы осуществляют инвестиции в эмиссионные ценные бумаги самостоятельно, либо с помощью услуг профессиональных участников рынка ценных бумаг, обладающих лицензиями на осуществление брокерской и дилерской деятельности или деятельности по управлению инвестиционным портфелем.

Слайд 33К институциональным инвесторам относятся юридические лица, которые осуществляют инвестиции с использованием услуг

профессиональных участников рынка ценных бумаг, обладающих лицензиями на осуществление деятельности по управлению инвестиционным портфелем или пенсионными активами.

Слайд 34В зависимости от решаемых инвестиционных задач инвесторов можно подразделить на: венчурных, прямых

и портфельных.

К венчурным инвесторам относятся инвесторы, осуществляющие рискованные и быстроокупаемые инвестиции, например, в компьютерные системы, новейшие технологии, во вновь образуемые отрасли и так далее.

К прямым инвесторам относятся инвесторы, вложившие средства прямо в уставный капитал, дающие возможность активного управления данным хозяйствующим субъектом.

К группе портфельных инвесторов относятся инвесторы, которые выбирают наиболее эффективное сочетание активов, то есть портфель, который обеспечит минимальную степень риска и высокий ожидаемый доход.

Слайд 35Вопрос 3. Характеристика ценных бумаг

Ценная бумага представляет собой совокупность определенных записей и

других обозначений, удостоверяющих имущественные права. Ценная бумага - это особый товар, поскольку его ценность состоит в тех правах, которые они дают своему владельцу. Значимость ценных бумаг выражается в том, что они могут быть предметом купли-продажи, предметом залога, передаваться по наследству и так далее.

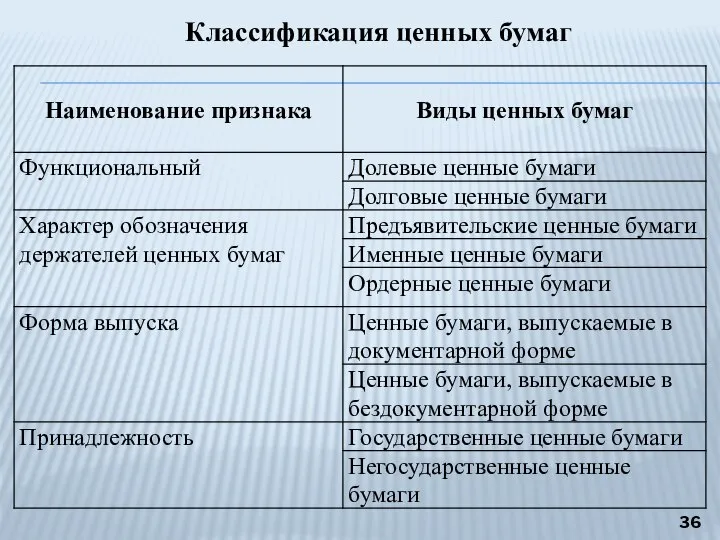

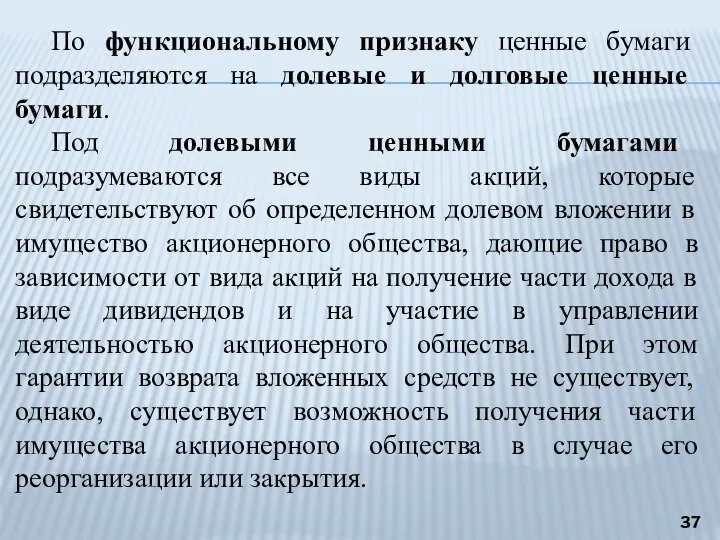

Слайд 37По функциональному признаку ценные бумаги подразделяются на долевые и долговые ценные бумаги.

Под

долевыми ценными бумагами подразумеваются все виды акций, которые свидетельствуют об определенном долевом вложении в имущество акционерного общества, дающие право в зависимости от вида акций на получение части дохода в виде дивидендов и на участие в управлении деятельностью акционерного общества. При этом гарантии возврата вложенных средств не существует, однако, существует возможность получения части имущества акционерного общества в случае его реорганизации или закрытия.

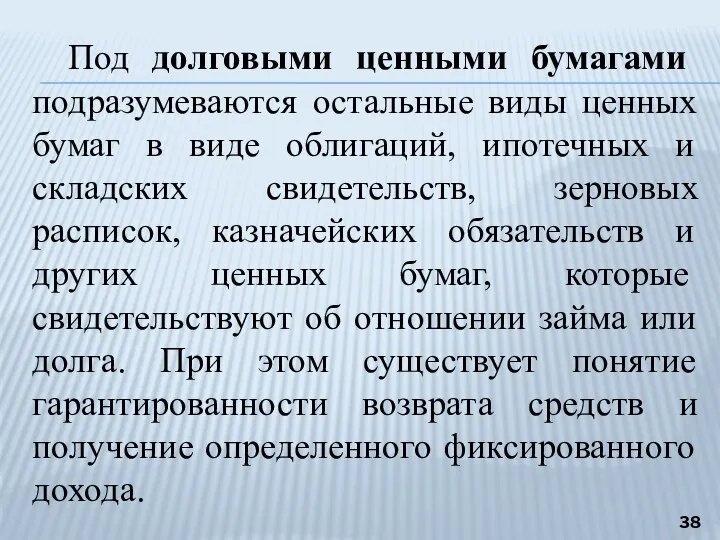

Слайд 38Под долговыми ценными бумагами подразумеваются остальные виды ценных бумаг в виде облигаций,

ипотечных и складских свидетельств, зерновых расписок, казначейских обязательств и других ценных бумаг, которые свидетельствуют об отношении займа или долга. При этом существует понятие гарантированности возврата средств и получение определенного фиксированного дохода.

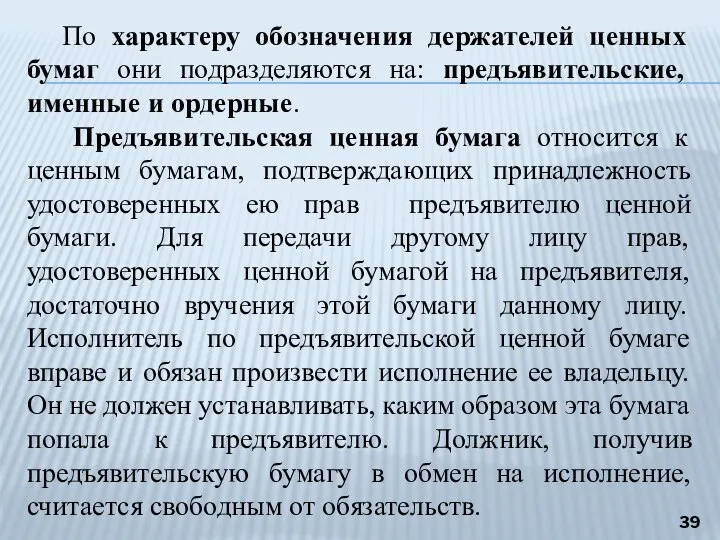

Слайд 39По характеру обозначения держателей ценных бумаг они подразделяются на: предъявительские, именные и

ордерные.

Предъявительская ценная бумага относится к ценным бумагам, подтверждающих принадлежность удостоверенных ею прав предъявителю ценной бумаги. Для передачи другому лицу прав, удостоверенных ценной бумагой на предъявителя, достаточно вручения этой бумаги данному лицу. Исполнитель по предъявительской ценной бумаге вправе и обязан произвести исполнение ее владельцу. Он не должен устанавливать, каким образом эта бумага попала к предъявителю. Должник, получив предъявительскую бумагу в обмен на исполнение, считается свободным от обязательств.

Слайд 40Права, удостоверенные именной ценной бумагой, принадлежат названному в ней конкретному лицу. Права,

удостоверенные именной ценной бумагой, передаются в порядке, установленном для уступки требования (цессии). При передаче прав по именной ценной бумаге другому лицу передаваемая бумага аннулируется, а на имя нового владельца выписывается другая ценная бумага.

Именные ценные бумаги представляют собой акции, владельцы которых обязательно должны быть зарегистрированы в реестре данного общества. Акционерами считаются те владельцы, о которых в книге акционеров имеется соответствующая запись с указанием времени и количества приобретенных акций.

Слайд 41Права, удостоверенные ордерной ценной бумагой, принадлежат названному в ней лицу, а в

случае передачи им этих прав в порядке, предусмотренном гражданским кодексом, другому уполномоченному лицу, что несколько сближает ее с именной ценной бумагой. Права по ордерной ценной бумаге передаются путем совершения на этой бумаге передаточной надписи индоссамента.

Слайд 42Ценные бумаги могут выпускаться как в документарной, так и в бездокументарной форме.

Документарная

форма выпуска ценных бумаг представляет собой форму выпуска, при которой имущественные права на ценные бумаги фиксируются в реестре, и, кроме того, выпускаются на бумажных или иных материальных носителях с возможностью непосредственного чтения содержания ценной бумаги без использования специальных технических средств. Права владельцев ценных бумаг документарной формы выпуска удостоверяются предъявлением этих ценных бумаг.

Слайд 43Бездокументарная форма выпуска ценных бумаг представляет собой форму выпуска, при которой имущественные

права на ценные бумаги фиксируются в реестре и могут подтверждаться сертификатом ценных бумаг (так называемая квази-ценная бумага), который является документом, выдаваемым эмитентом собственнику в подтверждение его прав на ценные бумаги, но не считаются ценными бумагами. Права владельцев ценных бумаг бездокументарной формы выпуска удостоверяются регистратором.

Слайд 44Ценные бумаги, обращающиеся на организованном рынке, выпускаются только в бездокументарной форме и

это вполне понятно, поскольку ни одному эмитенту нет смысла нести огромные дополнительные затраты, влекущие за собой удорожание предлагаемых бумаг на фондовом рынке.

Слайд 45Ценные бумаги, выраженные в бездокументарной форме, имеют возможность вращаться на биржевом рынке

более свободно, доступно и удобно и, как мы отметили выше, они более практичны. Реестродержатель, осуществляющий подтверждение имущественных прав инвестора, выполняет функцию фиксатора или, можно сказать, юридического подтвердителя имущественных правомочий данного владельца ценных бумаг.

Слайд 46В зависимости от принадлежности к тому или иному эмитенту ценные бумаги классифицируются

на государственные и корпоративные.

Государственные эмиссионные ценные бумаги выпускаются государственными органами от лица Правительства Республики Казахстан, Национального Банка Республики Казахстан, местных исполнительных органов.

Слайд 47Государственные ценные бумаги служат для решения следующих задач:

финансирование дефицита государственного бюджета;

финансирование целевых государственных программ;

регулирование экономической активности республики путем воздействия на цены и инфляцию, денежную массу в обращении, платежный баланс.

Слайд 48 Выпуск государственных ценных бумаг позволяет уменьшить такие дорогостоящие источники поступлений как

внешние кредиты.

Наиболее привлекательной чертой государственных ценных бумаг является их высокая надежность.

Слайд 49Основными видами государственных ценных бумаг являются: национальные сберегательные облигации (НСО), краткосрочные ноты

Национального Банка Республики Казахстан разных сроков обращения, МЕККАМы (государственные краткосрочные казначейские обязательства), МЕОКАМы (государственные среднесрочные казначейские обязательства), МЕАКАМы (государственные специальные казначейские обязательства), МЕИКАМы (государственные индексированные казначейские обязательства), МЕКАВМ (государственные казначейские валютные обязательства) и другие государственные обязательства.

Слайд 50При этом инвесторами выступают банки, пенсионные, страховые, инвестиционные фонды, другие юридические лица,

а также население. В зависимости от вида выпускаемых ценных бумаг размещение производится различными способами в виде аукционных торгов и открытой продажи всем желающим по определенной цене.

Слайд 51Одним из разновидностей государственных ценных бумаг являются муниципальные ценные бумаги. К муниципальным

ценным бумагам относятся ценные бумаги в виде облигационных займов, выпускаемых местными исполнительными органами – акиматами областей и городов в целях привлечения финансовых ресурсов для решения социальных программ данного региона.

Слайд 52К корпоративным ценным бумагам относятся ценные бумаги, выпускаемые субъектами в соответствии с

действующим законодательством с целью формирования уставного фонда или привлечения средств, для осуществления хозяйственной деятельности.

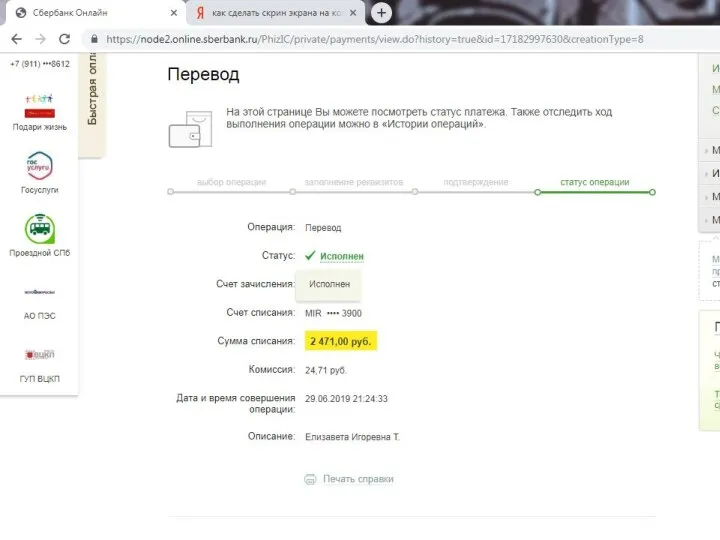

Сбербанк онлайн

Сбербанк онлайн Единицы длины, денежные единицы, меры массы «Счёт и вычисления – основа порядка в голове» И.Песталоцци

Единицы длины, денежные единицы, меры массы «Счёт и вычисления – основа порядка в голове» И.Песталоцци Творческие работы, фотографии

Творческие работы, фотографии Назначение и проведение пожарно-технической экспертизы

Назначение и проведение пожарно-технической экспертизы Arenta. Смарт-офис

Arenta. Смарт-офис Неметаллы

Неметаллы Процесс совершенствования системы управления конфликтами в организации

Процесс совершенствования системы управления конфликтами в организации Понятия коррупция и противодействие коррупции

Понятия коррупция и противодействие коррупции Эскизы мотивов вышивки

Эскизы мотивов вышивки Презентация опыт3

Презентация опыт3 Математик - бизнесмен

Математик - бизнесмен Північна Америка

Північна Америка Традиции и обычаи татар

Традиции и обычаи татар Презентация на тему Кожа и ее значение (4 класс)

Презентация на тему Кожа и ее значение (4 класс) Библиоинновации

Библиоинновации Права потребителя

Права потребителя Образы и мотивы в орнаментах русской народной вышивки (5 класс)

Образы и мотивы в орнаментах русской народной вышивки (5 класс) Корпоративный проект "Сводная база данных "Край":лингвистическое обеспечение

Корпоративный проект "Сводная база данных "Край":лингвистическое обеспечение Степени сравнения прилагательных

Степени сравнения прилагательных Творческое объединение лего-мастерская Шелезяка. Робототехника

Творческое объединение лего-мастерская Шелезяка. Робототехника Основные направления бюджетной и налоговой политики Пермского края на 2018 - 2020-е годы

Основные направления бюджетной и налоговой политики Пермского края на 2018 - 2020-е годы The Rolling Stones

The Rolling Stones  Образ дороги в русской живописи XIX века

Образ дороги в русской живописи XIX века оТЧЕТ о работЕ ШМО учителей математики, информатики, технологии

оТЧЕТ о работЕ ШМО учителей математики, информатики, технологии 20170502_znat_geografiyu-_znachit_pobedit_0

20170502_znat_geografiyu-_znachit_pobedit_0 «ВСЕ В ТВОИХ РУКАХ»

«ВСЕ В ТВОИХ РУКАХ» Древние славяне

Древние славяне Театр масок

Театр масок