Содержание

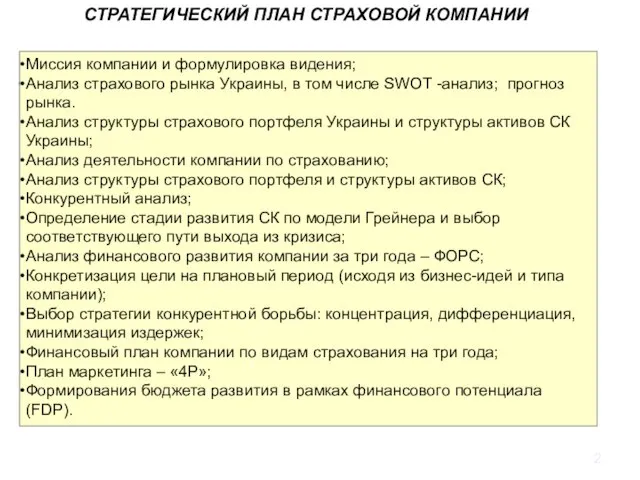

- 2. СОСТАВЛЕНИЕ СТРАТЕГИЧЕСКОГО ПЛАНА СТРАХОВОЙ КОМПАНИИ СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ Миссия компании и формулировка видения; Анализ страхового

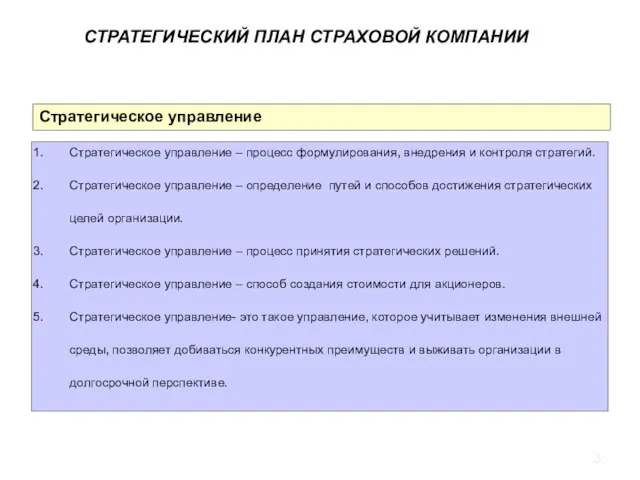

- 3. Стратегическое управление Стратегическое управление – процесс формулирования, внедрения и контроля стратегий. Стратегическое управление – определение путей

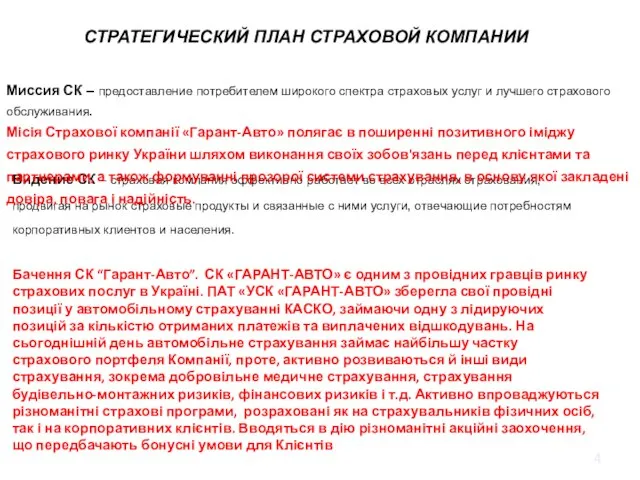

- 4. Видение СК – страховая компания эффективно работает во всех отраслях страхования, продвигая на рынок страховые продукты

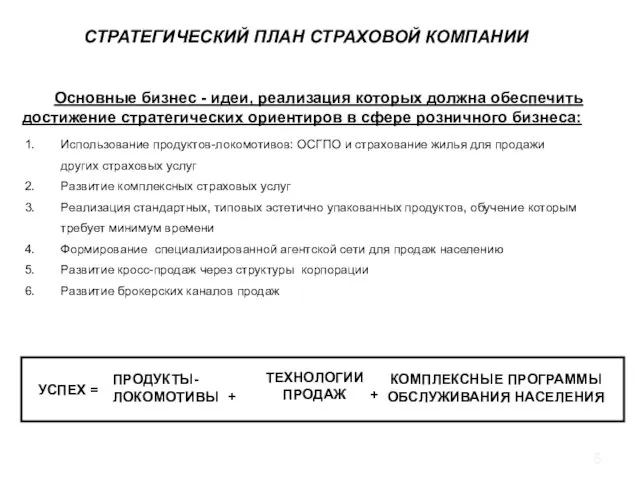

- 5. Основные бизнес - идеи, реализация которых должна обеспечить достижение стратегических ориентиров в сфере розничного бизнеса: Использование

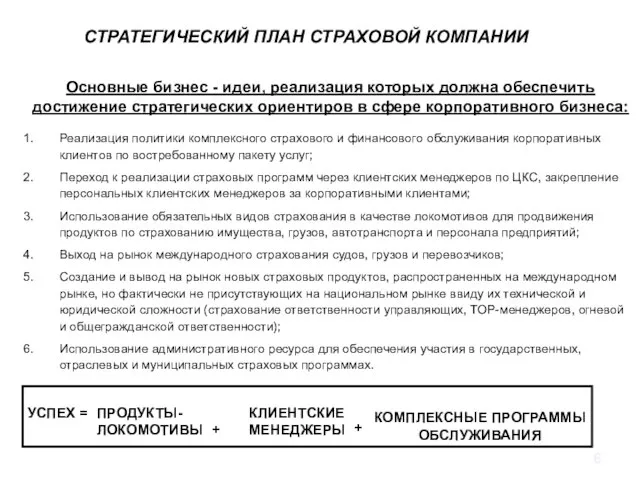

- 6. Основные бизнес - идеи, реализация которых должна обеспечить достижение стратегических ориентиров в сфере корпоративного бизнеса: Реализация

- 7. Основные тенденции и оценка развития рынка СТАТИСТИКА ДИНАМИКИ РЫНКА: ВАЛОВЫЕ ПРЕМИИ, СТРАХОВЫЕ ПРЕМИИ НА ОДНОГО СТРАХОВЩИКА,

- 8. Страховой рынок Украины СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ

- 9. СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ Итоги страхового рынка Украины за 1 полугодие 2014 года. Презентация журнала «Insurance

- 10. SWOT - анализ СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ Портфель выплат украинских страховщиков, 2013г.

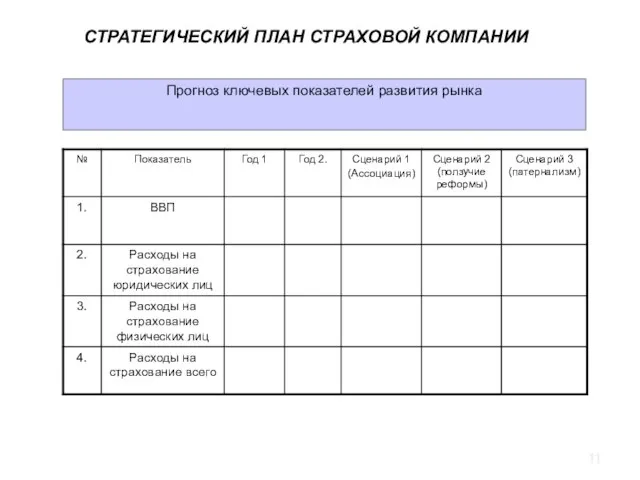

- 11. Прогноз ключевых показателей развития рынка СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ

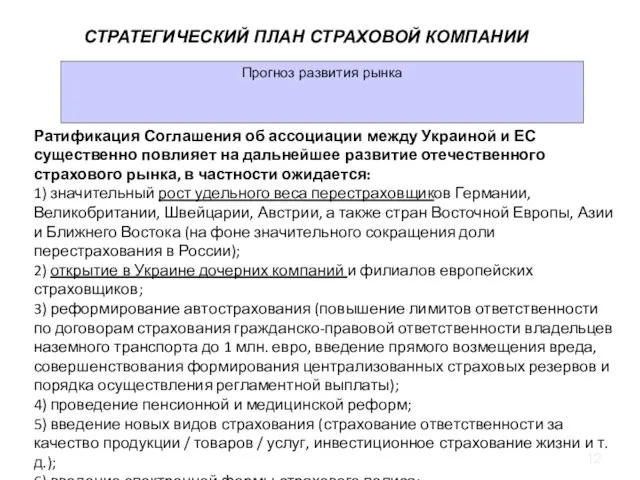

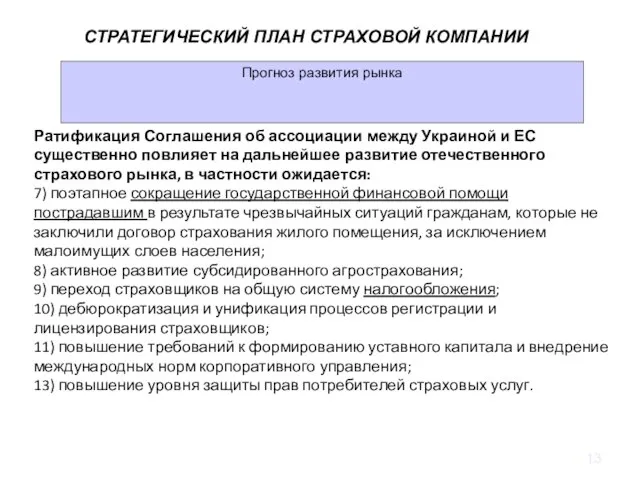

- 12. Прогноз развития рынка СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ Ратификация Соглашения об ассоциации между Украиной и ЕС существенно

- 13. Прогноз развития рынка СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ Ратификация Соглашения об ассоциации между Украиной и ЕС существенно

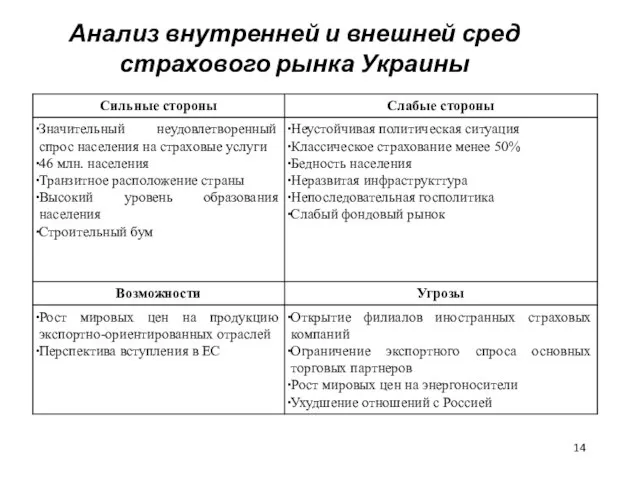

- 14. Анализ внутренней и внешней сред страхового рынка Украины

- 15. SWOT - анализ СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ Структура активов украинских страховщиков, 2013г.

- 16. Структура страховых резервов, %

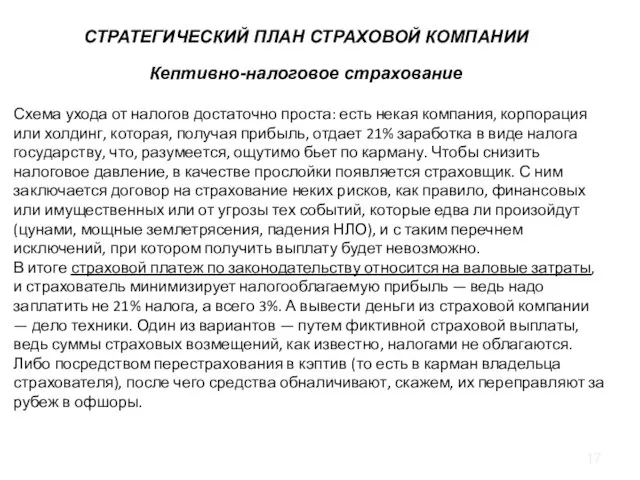

- 17. ИНСТРУМЕНТАРИЙ СТРАТЕГИЧЕСКОГО УПРАВЛЕНИЯ СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ Кептивно-налоговое страхование Схема ухода от налогов достаточно проста: есть

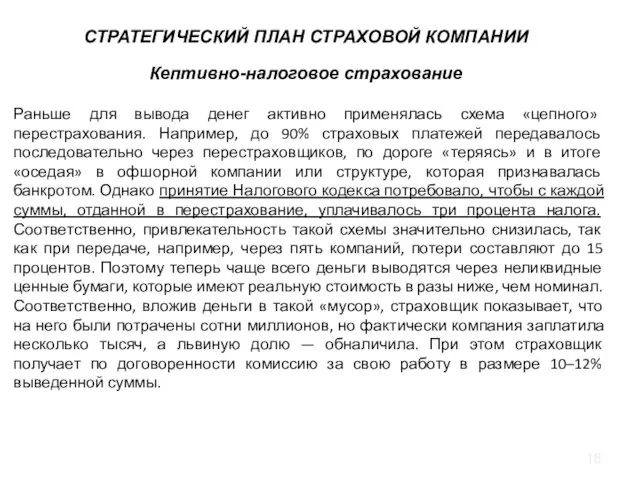

- 18. ИНСТРУМЕНТАРИЙ СТРАТЕГИЧЕСКОГО УПРАВЛЕНИЯ СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ Кептивно-налоговое страхование Раньше для вывода денег активно применялась схема

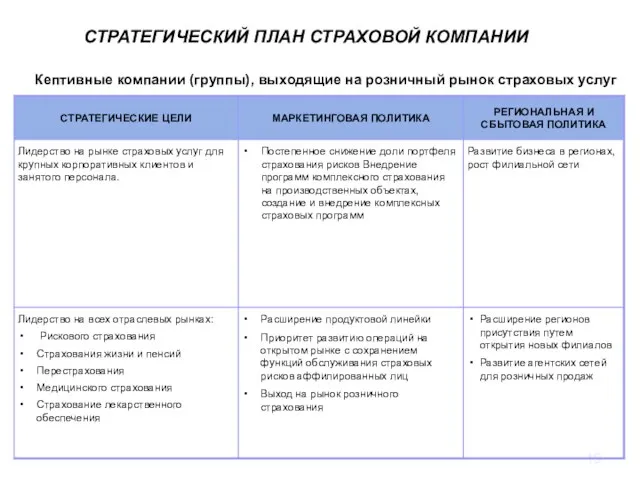

- 19. Кептивные компании (группы), выходящие на розничный рынок страховых услуг Анализ конкурентной среды: угрозы новых игроков СТРАТЕГИЧЕСКИЙ

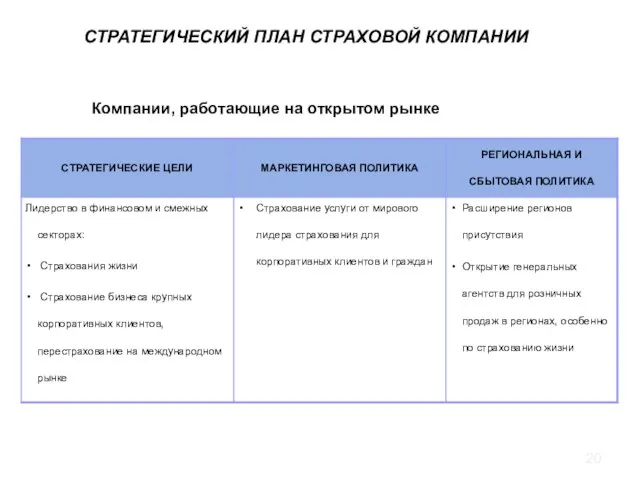

- 20. Компании, работающие на открытом рынке Анализ конкурентной среды: угрозы новых игроков СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ

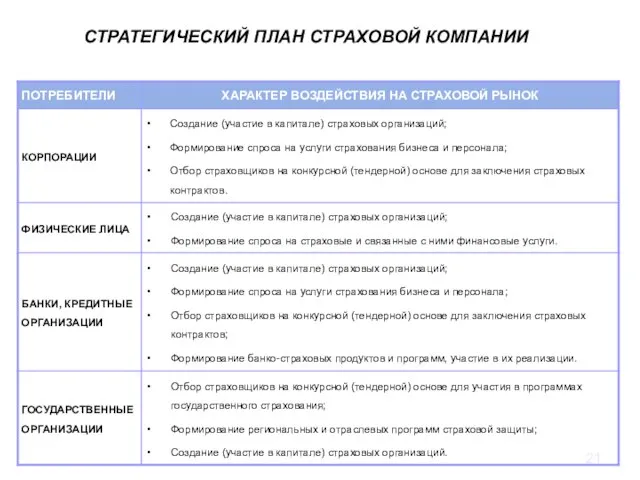

- 21. Анализ конкурентной среды: рыночная сила потребителей СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ

- 22. Силы конкуренции Компании-конкуренты отрасли ПОСТАВЩИКИ НОВЫЕ КОНКУРЕНТЫ ПОКУПАТЕЛИ ТОВАРЫ - СУБСТИТУТЫ Повышение цен Понижение цен СТРАТЕГИЧЕСКИЙ

- 23. Анализ факторов, определяющих превосходство конкурентов СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ

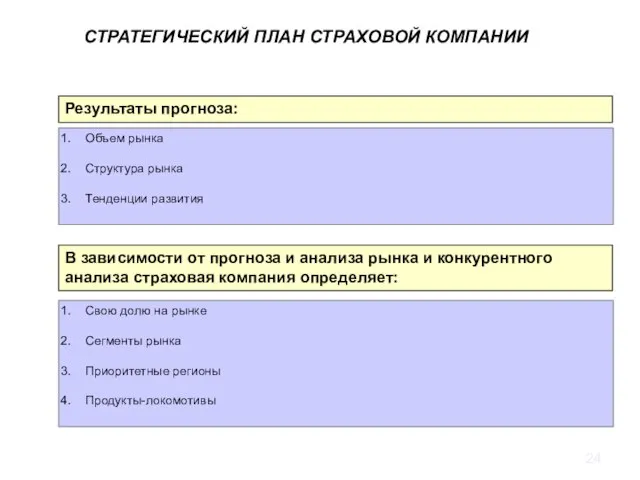

- 24. Результаты прогноза: Объем рынка Структура рынка Тенденции развития В зависимости от прогноза и анализа рынка и

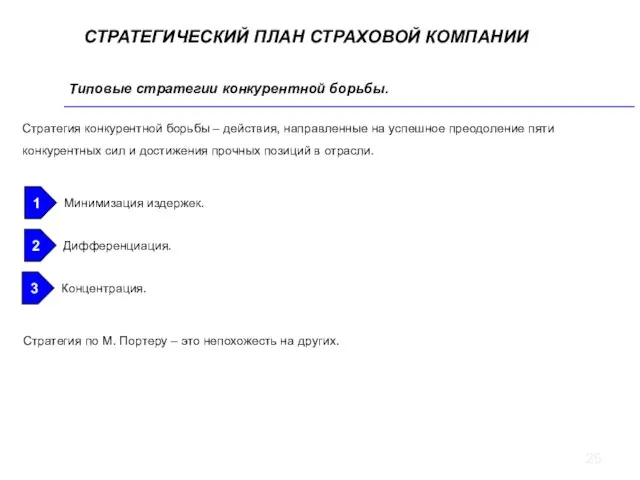

- 25. Типовые стратегии конкурентной борьбы. Стратегия конкурентной борьбы – действия, направленные на успешное преодоление пяти конкурентных сил

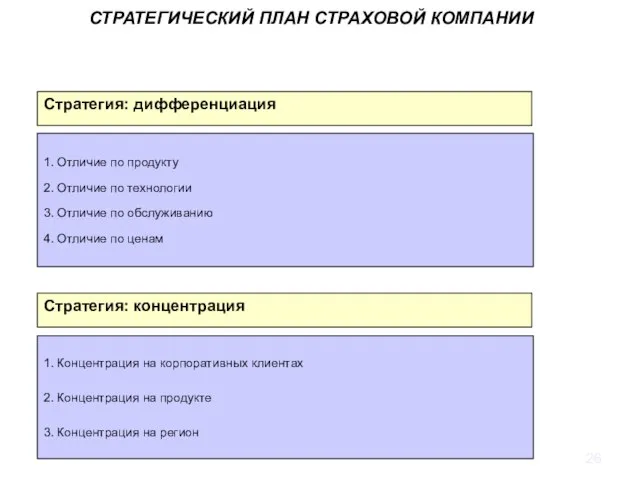

- 26. Стратегия: концентрация 1. Концентрация на корпоративных клиентах 2. Концентрация на продукте 3. Концентрация на регион Стратегия:

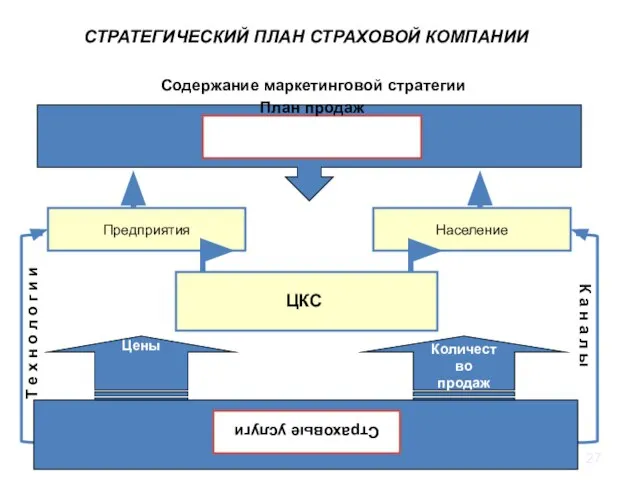

- 27. План продаж Содержание маркетинговой стратегии Страховые услуги ЦКС Предприятия Население Т е х н о л

- 28. Понятие и цели страхового маркетинга Маркетинг - это особая сфера экономических взаимоотношений, где осуществляется купля-продажа, распределение

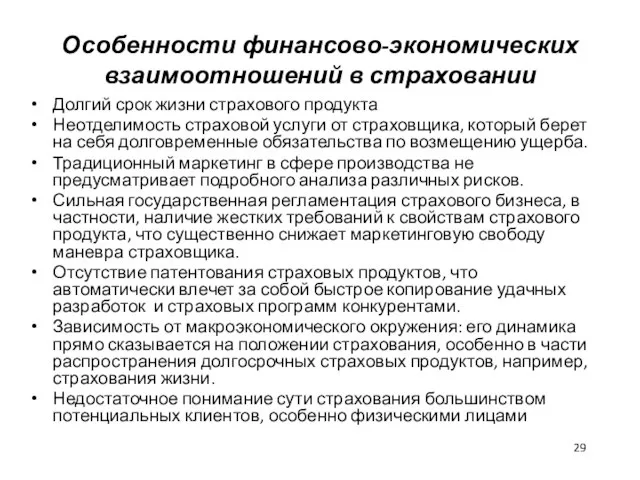

- 29. Особенности финансово-экономических взаимоотношений в страховании Долгий срок жизни страхового продукта Неотделимость страховой услуги от страховщика, который

- 30. Маркетинговая стратегия Стратегия – это долгосрочное, качественное определение направления развития организации, включая разработанную на перспективу систему

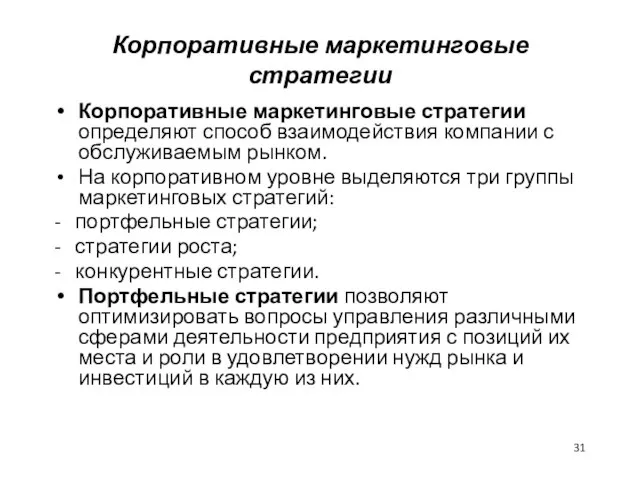

- 31. Корпоративные маркетинговые стратегии Корпоративные маркетинговые стратегии определяют способ взаимодействия компании с обслуживаемым рынком. На корпоративном уровне

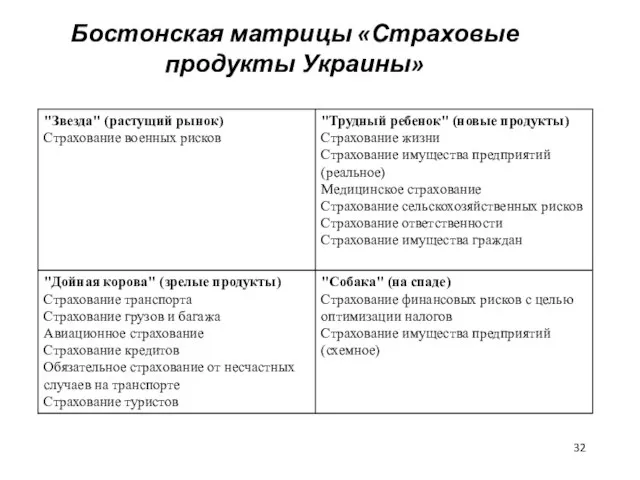

- 32. Бостонская матрицы «Страховые продукты Украины»

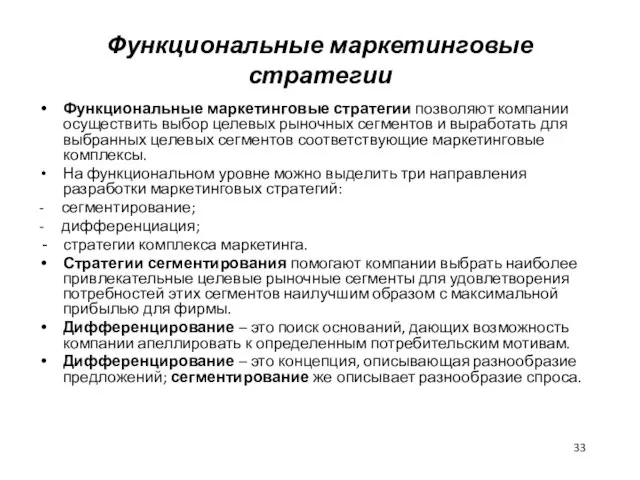

- 33. Функциональные маркетинговые стратегии Функциональные маркетинговые стратегии позволяют компании осуществить выбор целевых рыночных сегментов и выработать для

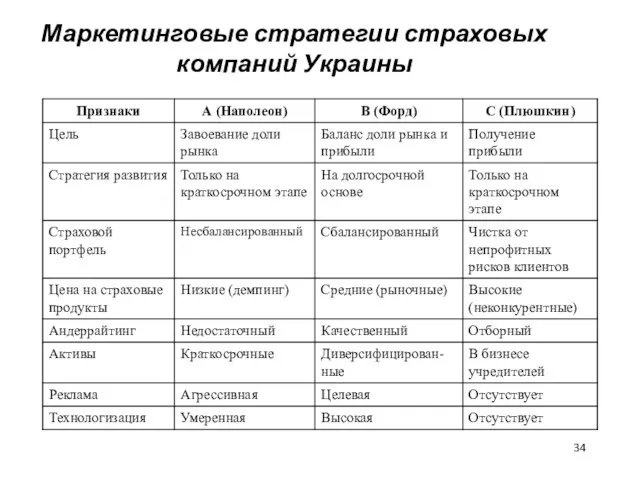

- 34. Маркетинговые стратегии страховых компаний Украины

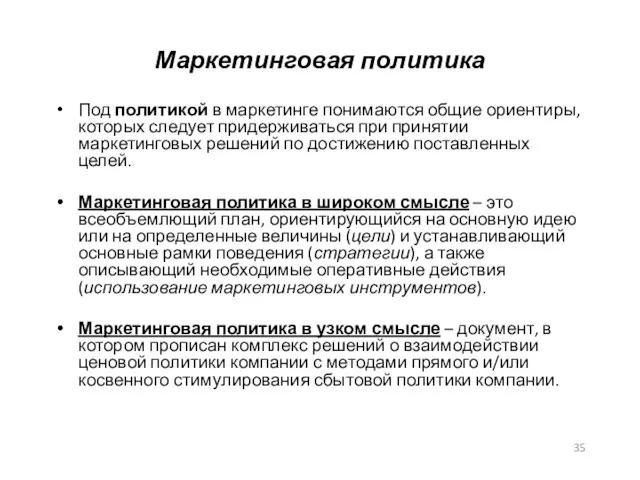

- 35. Маркетинговая политика Под политикой в маркетинге понимаются общие ориентиры, которых следует придерживаться при принятии маркетинговых решений

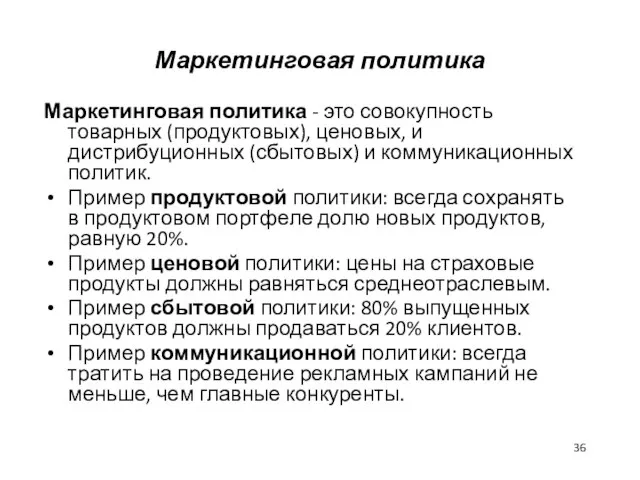

- 36. Маркетинговая политика Маркетинговая политика - это совокупность товарных (продуктовых), ценовых, и дистрибуционных (сбытовых) и коммуникационных политик.

- 37. Целевые ориентиры плана продаж Структура портфеля страховых премий рискового страхования, % Страхование имущества и ответственности (кр.

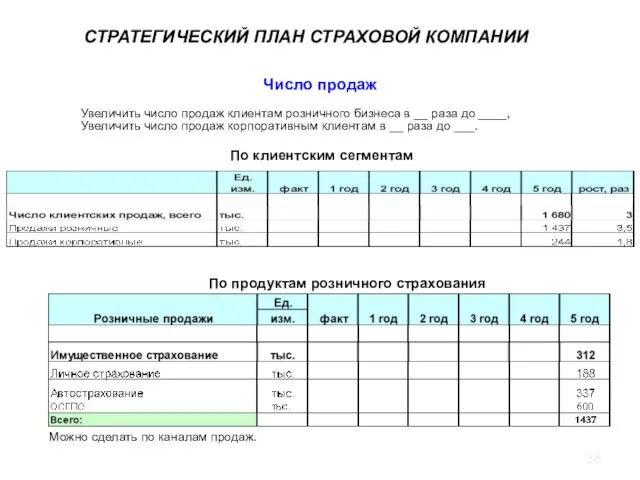

- 38. Число продаж Увеличить число продаж клиентам розничного бизнеса в __ раза до ____, Увеличить число продаж

- 39. СИСТЕМА ФИНАНСОВОГО ОБЕСПЕЧЕНИЕ РАЗВИТИЯ СТРАХОВЩИКА (ФОРС) Для анализа финансового состояния и развития рекомендовано использование информационно-аналитической базы

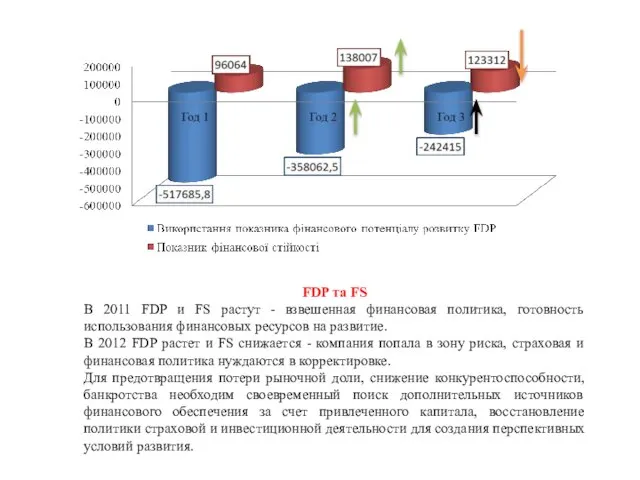

- 40. FDP та FS В 2011 FDP и FS растут - взвешенная финансовая политика, готовность использования финансовых

- 41. 1. Первинні показники фінансового стану

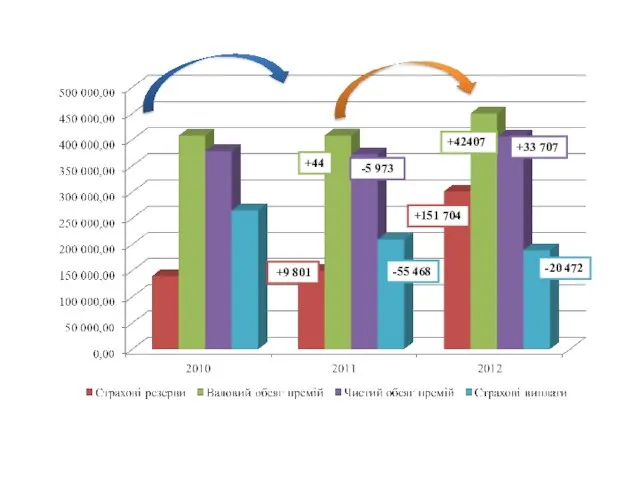

- 42. +9 801 +44 +42407 +151 704 -5 973 +33 707 -55 468 -20 472

- 43. Валовий обсяг премій. Протягом 3-х років спостерігається тенденція до росту. У 2011р. обсяг валовий премій збільшився

- 44. -47 765 +46 724 + 93 969 +128 993 +2 500 +8 000

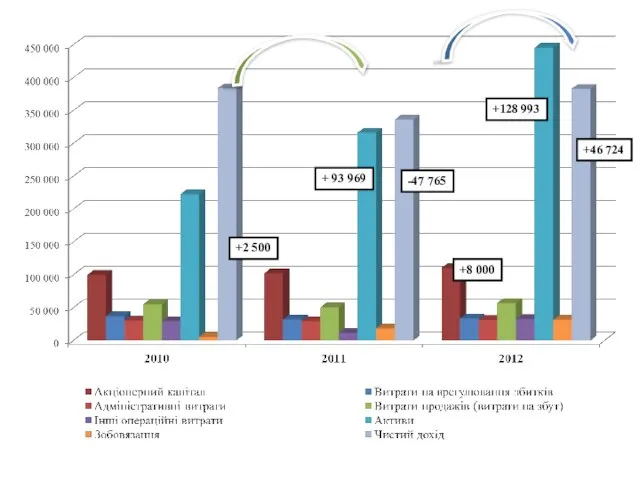

- 45. Акціонерний капітал. Тенденція до зростання. У 2011 р. збільшився на 2,5% (2500 тис. грн.) у, а

- 46. 2. Група показників дохідності страховика

- 47. -10398 +639 +178 +35495 Обсяг фінансових інвестицій. У 2011 р. обсяг зменшився на 41% (10 398

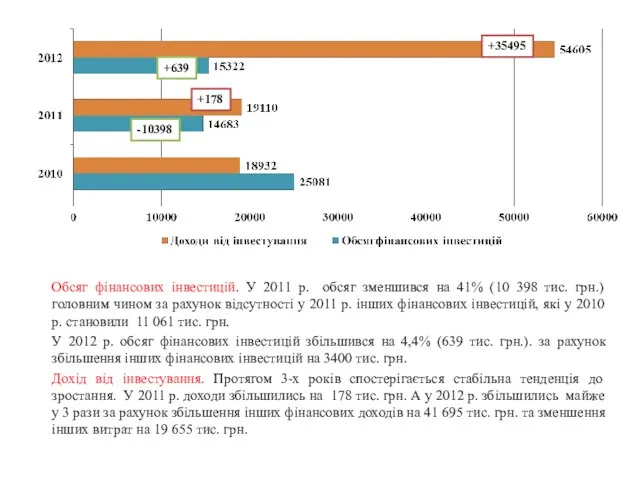

- 48. Рівень інвестиційної дохідності. Протягом 3-х років стабільна тенденція до росту. У 2011 р. рівень збільшився на

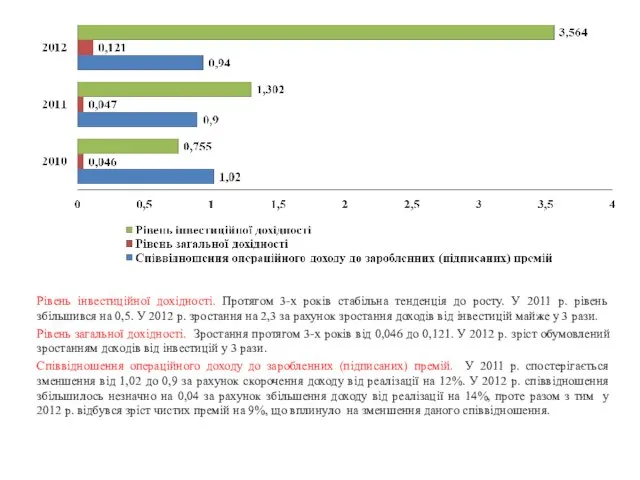

- 49. Коефіцієнт доходу від інвестицій. У 2011 р. збільшився на 0,13 за рахунок зростання доходу від інвестицій

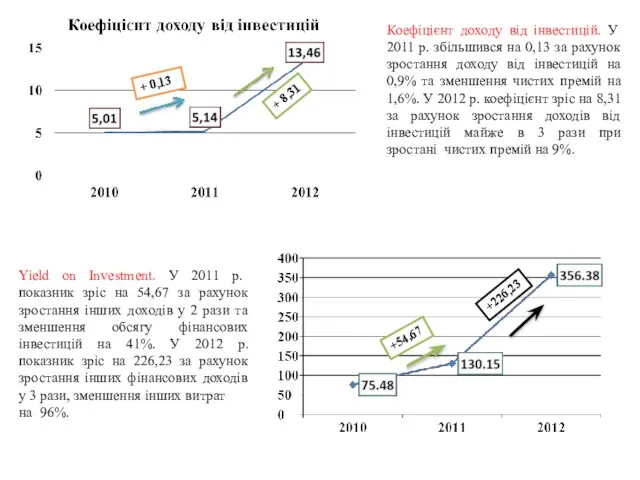

- 50. 3. Група показників рентабельності та забезпеченності власними коштами

- 51. Співвідношення статуного капіталу та мінімального розміру статутного капіталу. Протягом 3-х років показник стабільно зростав. У 2011

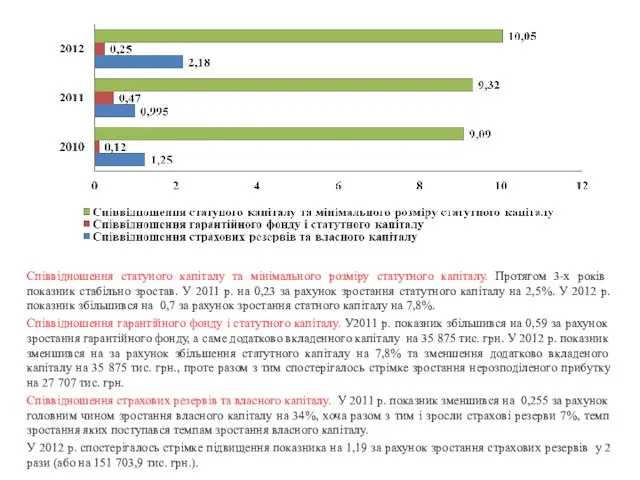

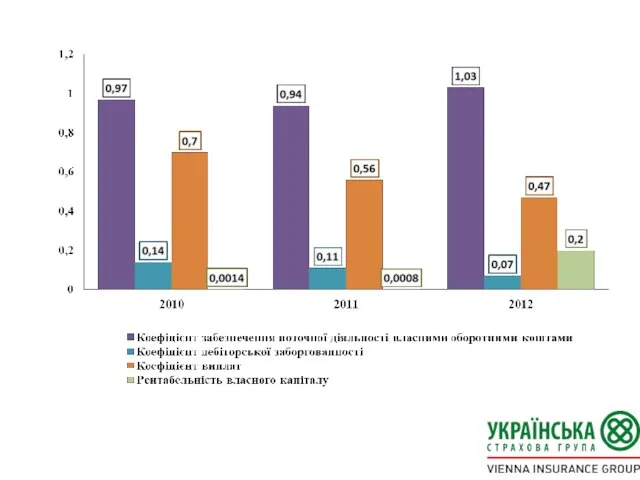

- 53. Коефіцієнт забезпечення поточної діяльності власними оборотними коштами. У 2011 р. показник зменшився на 0,03 за рахунок

- 54. 4. Група показників прибутковості страховика

- 56. Чистий прибуток. У 2011 р. чистий прибуток зменшився на 21% (34 тис. грн.) У порівнянні з

- 57. 5. Група показників фінансової стійкості, надійності та платоспроможності

- 59. Співвідношення інвестованих активів та загальних активів. Показник у 2011 р. зменшився на 54% за рахунок зменшення

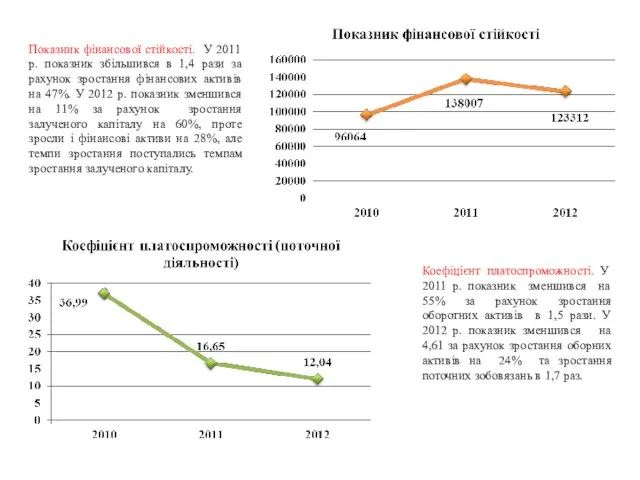

- 60. Показник фінансової стійкості. У 2011 р. показник збільшився в 1,4 рази за рахунок зростання фінансових активів

- 61. 6. Група показників фінансовго розвитку страховика

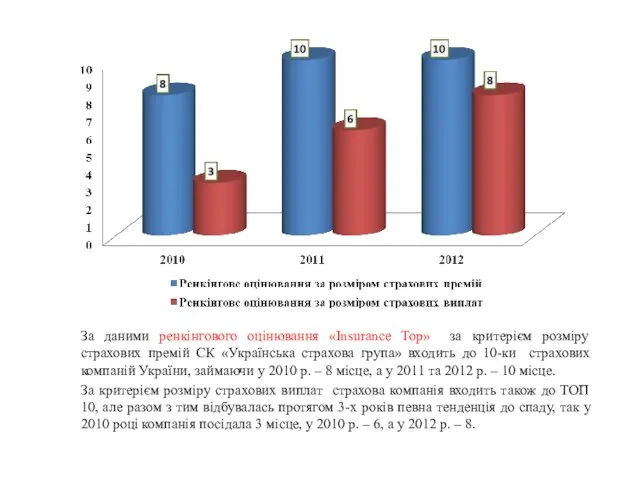

- 62. За даними ренкінгового оцінювання «Insurance Top» за критерієм розміру страхових премій СК «Українська страхова група» входить

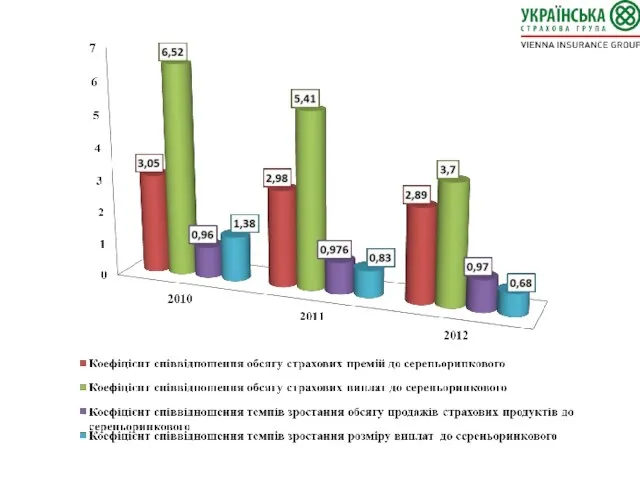

- 64. Коефіцієнт співвідношення обсягу страхових премій до сереньоринкового. Обсяг страхових премій СК «Українська страхова група» перевищує середньоринковий

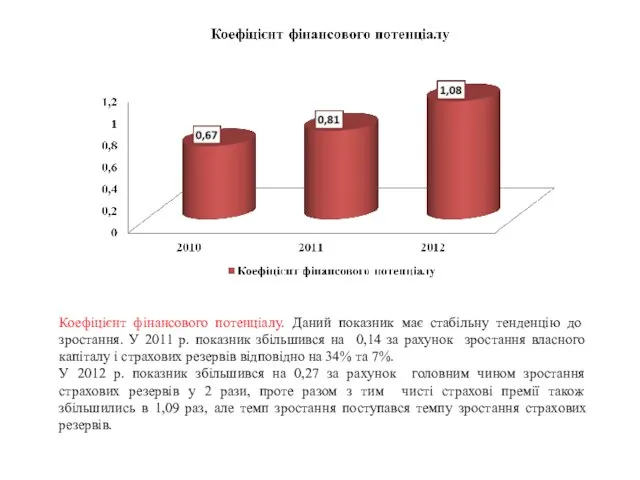

- 65. Коефіцієнт фінансового потенціалу. Даний показник має стабільну тенденцію до зростання. У 2011 р. показник збільшився на

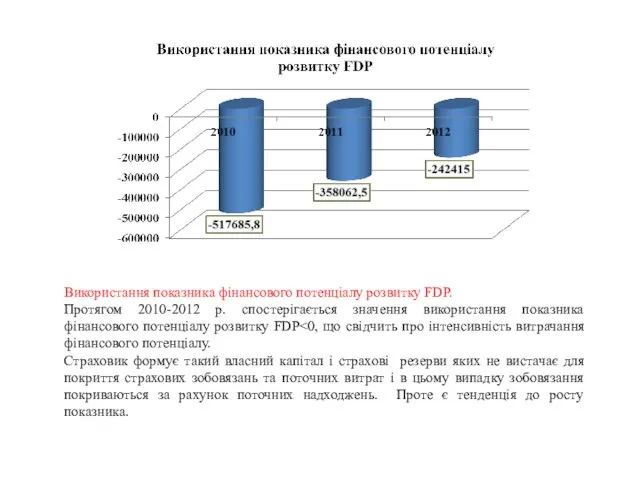

- 66. Використання показника фінансового потенціалу розвитку FDP. Протягом 2010-2012 р. спостерігається значення використання показника фінансового потенціалу розвитку

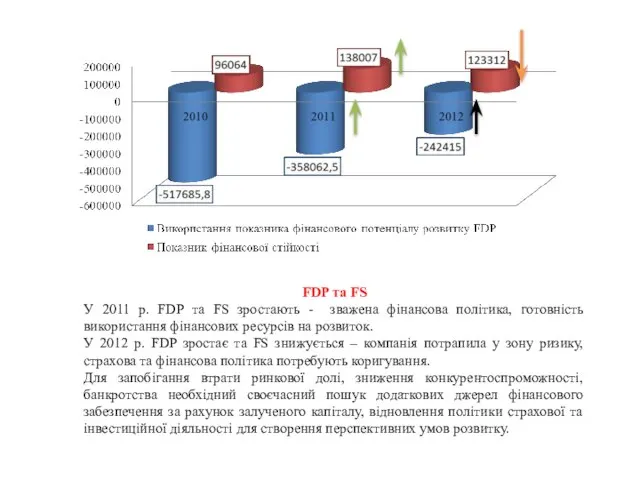

- 67. FDP та FS У 2011 р. FDP та FS зростають - зважена фінансова політика, готовність використання

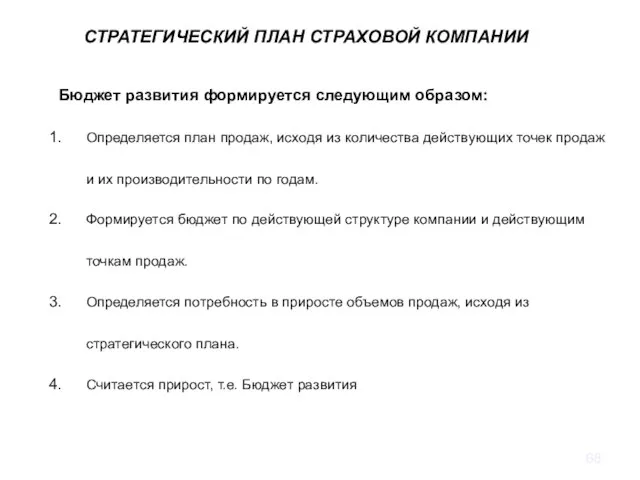

- 68. Бюджет развития формируется следующим образом: Определяется план продаж, исходя из количества действующих точек продаж и их

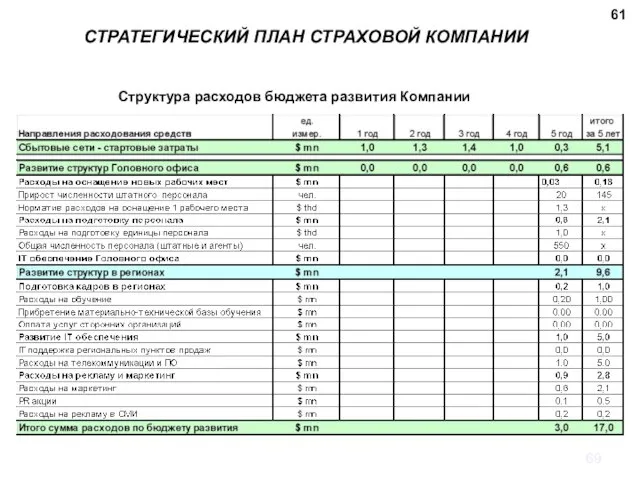

- 69. 61 Структура расходов бюджета развития Компании СТРАТЕГИЧЕСКИЙ ПЛАН СТРАХОВОЙ КОМПАНИИ

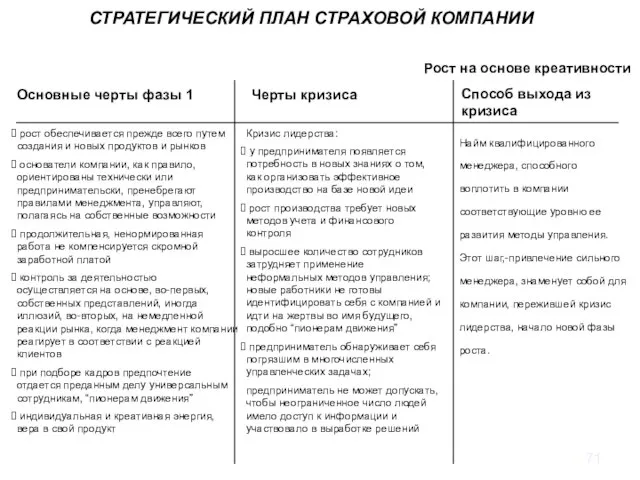

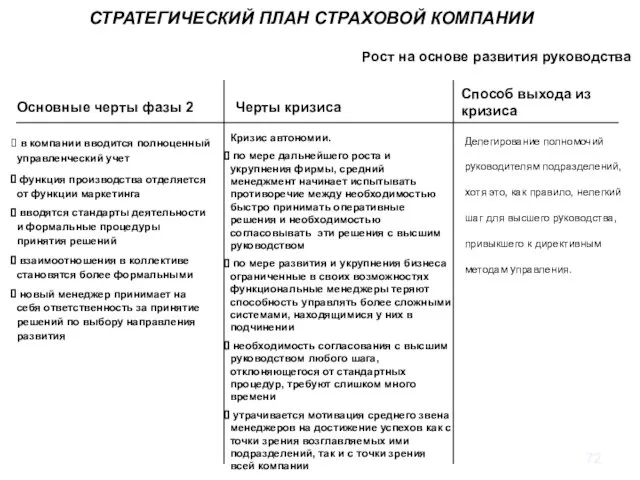

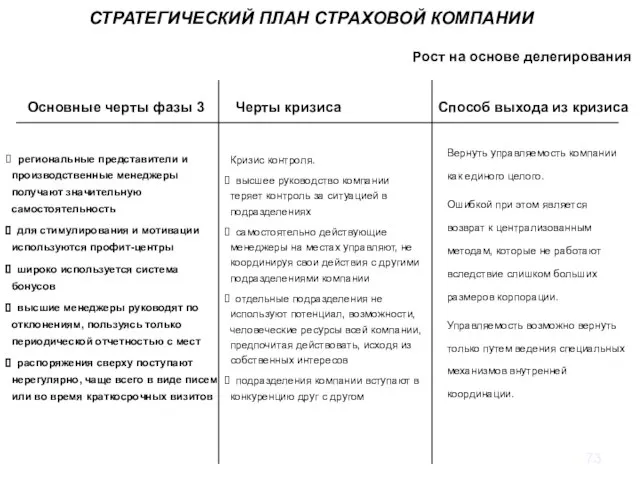

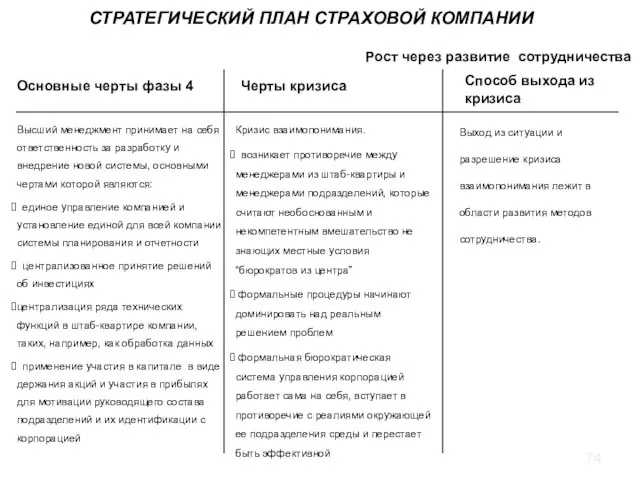

- 70. Революционное развитие организации через стратегическое управление 1. Кризис лидерства 2. Кризис автономии 3. Кризис контроля 4.

- 71. рост обеспечивается прежде всего путем создания и новых продуктов и рынков основатели компании, как правило, ориентированы

- 72. в компании вводится полноценный управленческий учет функция производства отделяется от функции маркетинга вводятся стандарты деятельности и

- 73. региональные представители и производственные менеджеры получают значительную самостоятельность для стимулирования и мотивации используются профит-центры широко используется

- 74. Высший менеджмент принимает на себя ответственность за разработку и внедрение новой системы, основными чертами которой являются:

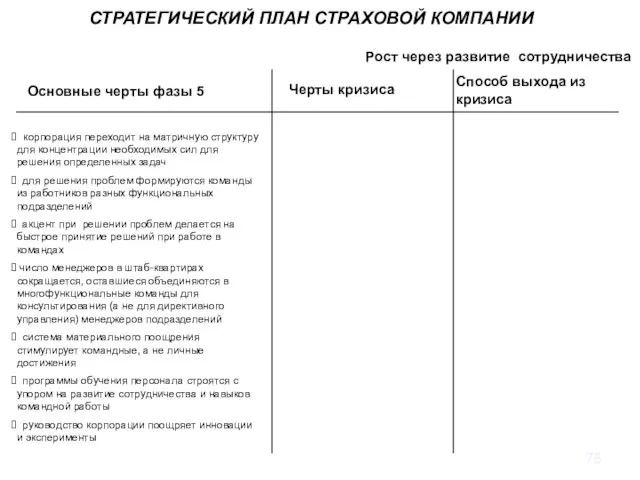

- 75. корпорация переходит на матричную структуру для концентрации необходимых сил для решения определенных задач для решения проблем

- 76. Стадия развития СК по модели Грейнера

- 77. АНАЛИЗ (ВНЕШНИЙ, ВНУТРЕННИЙ), ОГРАНИЧЕНИЯ Финансы стратегия развития финансовые цели Маркетинг продуктовая стратегия (продукты/технологии/рынки) конкурентная стратегия (дифференциация/снижение

- 78. РЕАЛИЗАЦИЯ И КОНТРОЛЬ СТРАТЕГИИ Источники: 1. Николенко Н. Стратегическое управление страховой компанией. - Электронный ресурс. –

- 80. Скачать презентацию

Презентация к конспектуОткрытого комплексного занятияво второй младшей группеМДОУ детского сада №12 «Золотой Петушок»города

Презентация к конспектуОткрытого комплексного занятияво второй младшей группеМДОУ детского сада №12 «Золотой Петушок»города  Терраформирование

Терраформирование Своеобразие баллады ХХ века

Своеобразие баллады ХХ века Звіт про виховну роботу на кафедрі іноземних мов

Звіт про виховну роботу на кафедрі іноземних мов ИНФОРМАЦИОННОЕ ПРОСТРАНСТВО образовательного учреждения

ИНФОРМАЦИОННОЕ ПРОСТРАНСТВО образовательного учреждения Как формировать и развивать универсальные учебные действия у учащихся?

Как формировать и развивать универсальные учебные действия у учащихся? Устройства ввода графической информации

Устройства ввода графической информации 20140930_geo

20140930_geo «Веселый счет» С.Я. Маршак

«Веселый счет» С.Я. Маршак Метод проектов в начальной

Метод проектов в начальной Коммерческое предложение для toyota-shygys.kz

Коммерческое предложение для toyota-shygys.kz Интегрированный On-line конкурс рисунков и творческих работ, к Международному Дню 8-е Марта

Интегрированный On-line конкурс рисунков и творческих работ, к Международному Дню 8-е Марта Краны пролётного типа

Краны пролётного типа Древнерусское государство и общество

Древнерусское государство и общество Святитель Иов – первый Патриарх России

Святитель Иов – первый Патриарх России Экскурсия, выставка, Вернисаж

Экскурсия, выставка, Вернисаж Электронные тахеометры Leica TPS 1200+

Электронные тахеометры Leica TPS 1200+ ИНФОРМАТИКА

ИНФОРМАТИКА Презентация на тему Первобытное общество (10 класс)

Презентация на тему Первобытное общество (10 класс) Муниципального бюджетного общеобразовательного учреждения Политотдельской средней общеобразовательной школы Матвеево-Курганс

Муниципального бюджетного общеобразовательного учреждения Политотдельской средней общеобразовательной школы Матвеево-Курганс Презентация на тему Случайные события

Презентация на тему Случайные события  ИНФОРМАЦИЯ. ИНФОРМАТИКА.ИНФОРМАТИЗАЦИЯ.

ИНФОРМАЦИЯ. ИНФОРМАТИКА.ИНФОРМАТИЗАЦИЯ. ТАКАЯ ЖИЗНЬ ОПРЕДЕЛЯЕТСЯ БУДУЩИМ,

ТАКАЯ ЖИЗНЬ ОПРЕДЕЛЯЕТСЯ БУДУЩИМ, Роль технологии в современном мире

Роль технологии в современном мире Презентация к уроку по обществознанию _Правонаруше

Презентация к уроку по обществознанию _Правонаруше Псориаз

Псориаз МОУ «Богоявленская СОШ» Презентация к уроку русского языка в 6 классе Тема: « Правописание Н и НН в прилагательн

МОУ «Богоявленская СОШ» Презентация к уроку русского языка в 6 классе Тема: « Правописание Н и НН в прилагательн Горный поход. Приэльбрусье

Горный поход. Приэльбрусье