Содержание

- 2. Finance Pack STRESS TESTING in HSBC ТИПЫ СТРЕСС-СЦЕНАРИЕВ ВИДЫ СТРЕСС-СЦЕНАРИЕВ

- 3. STRESS – TESTING in HSBC HSBC использует в дополнении к PVBP (PV change on 1 basis

- 4. STRESS – TESTING in HSBC Стресс - тестирование должно оценивать воздействие большого разнообразия рисков, сегментированных как

- 5. STRESS – TESTING in HSBC Стандартные стресс-сценарии –перечень событий, которые являются последствиями движений мирового рынка, ряд

- 6. Ответственность по рассмотрению стресс-сценариев возложено на ALCO, члены которого используют итоговые данные, как часть оценки ожидаемого

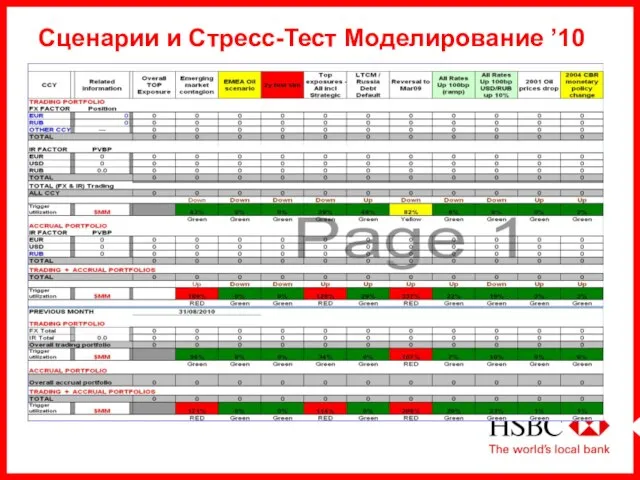

- 7. Сценарии и Стресс-Тест Моделирование ’10

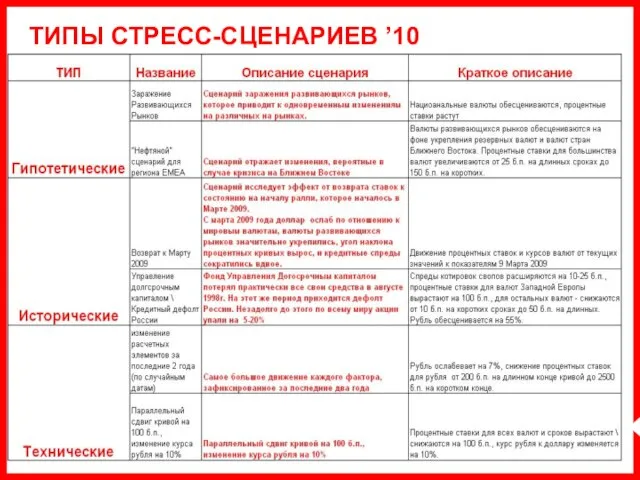

- 8. ТИПЫ СТРЕСС-СЦЕНАРИЕВ ’10

- 9. Виды стресс-сценариев ‘10 ОПРЕДЕЛЕНИЕ ЧУВСТВИТЕЛЬНОСТИ NII В дополнение к PVBP/VaR используются методы моделирования, чтобы измерить чувствительность

- 10. Виды стресс-сценариев ‘10 ПРОГНОЗИРОВАНИЕ БАЛАНСА И ЭКОНОМИЧЕСКОГО СОСТОЯНИЯ РЫНКА Расчеты чувствительности должны отразить оценку по HSBC

- 11. Виды стресс-сценариев ‘10 РИСК ЛИКВИДНОСТИ: ПРОГНОЗИРОВАНИЕ БУДУЩИХ ДЕНЕЖНЫХ ПОТОКОВ Основные сценарии стресс-тестирования рисков ликвидности осуществляется путем

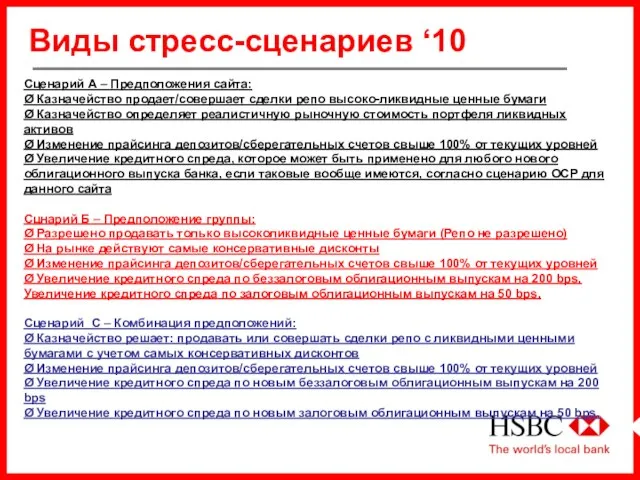

- 12. Сценарий А – Предположения сайта: Ø Казначейство продает/совершает сделки репо высоко-ликвидные ценные бумаги Ø Казначейство определяет

- 13. Виды стресс-сценариев ‘10

- 14. Виды стресс-сценариев ‘10 БАЗИСНЫЙ РИСК HSBC также может оценивать изменение стоимости активов и пассивов, которые оцениваются

- 15. Виды стресс-сценариев ‘10 БЕК-ТЕСТИРОВАНИЕ HSBC анализирует каждые 6 месяцев оценка чувствительности, проведенная ранее в сравнении с

- 17. Скачать презентацию

Слайд 3STRESS – TESTING in HSBC

HSBC использует в дополнении к PVBP (PV change

STRESS – TESTING in HSBC

HSBC использует в дополнении к PVBP (PV change

Слайд 4STRESS – TESTING in HSBC

Стресс - тестирование должно оценивать воздействие большого разнообразия

STRESS – TESTING in HSBC

Стресс - тестирование должно оценивать воздействие большого разнообразия

Рыночный риск;

Риск концентрации;

Модель анализа неустойчивости параметров;

Геп-анализ;

Риск ликвидности;

Риск геополитического влияния на доходность, капитал.

HSBC проводит стресс-тестирование, как широким набором стандартных сценариев, так же как и сценариев для развивающих рынков, учитывающих особенности определенных торговых/ инвестиционных книг и географического местоположения, локальные сценарии.

Слайд 5STRESS – TESTING in HSBC

Стандартные стресс-сценарии –перечень событий, которые являются последствиями движений

STRESS – TESTING in HSBC

Стандартные стресс-сценарии –перечень событий, которые являются последствиями движений

Стресс-сценарии для развивающихся стран – разрабатываются на уровне Группы с учетом особенностей стран участниц, при условии оценки исторических данных за 3 и более лет. Цель - общее представление о риске на развивающихся рынках, принимаемом Группой.

Локальные стресс - сценарии – разрабатываются локальным менеджментом, согласно местной деловой и экономической обстановке. Сценарии должны включать диапазон движений процентных ставок, промежуточные точки, непосредственные изменения кривых доходностей.

Рекомендуемый период времени составляет по крайней мере три года.

Слайд 6Ответственность по рассмотрению стресс-сценариев возложено на ALCO, члены которого используют итоговые данные,

Ответственность по рассмотрению стресс-сценариев возложено на ALCO, члены которого используют итоговые данные,

Область тестирования сценариев более широка, чем просто оценка результатов движений в процентных ставках - тестируются влияние на доходность, капитал или ликвидность изменяющихся комбинаций рыночного риска, потребительского поведения, оценки, геополитических обстоятельств, также как и значения чистого процентного дохода.

HSBC устанавливает тригерры, разделенные на 3 категории:

0% - 80% - 1 триггер (желтый),

80% -100% - 2 триггер (зеленый),

100% и выше – 3 триггер (красный).

Сценарии и Стресс-Тест Моделирование ‘10

Слайд 7Сценарии и Стресс-Тест Моделирование ’10

Сценарии и Стресс-Тест Моделирование ’10

Слайд 8ТИПЫ СТРЕСС-СЦЕНАРИЕВ ’10

ТИПЫ СТРЕСС-СЦЕНАРИЕВ ’10

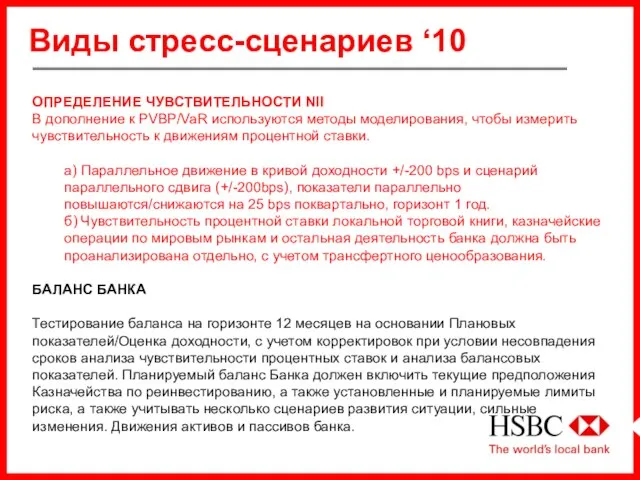

Слайд 9Виды стресс-сценариев ‘10

ОПРЕДЕЛЕНИЕ ЧУВСТВИТЕЛЬНОСТИ NII

В дополнение к PVBP/VaR используются методы моделирования,

Виды стресс-сценариев ‘10

ОПРЕДЕЛЕНИЕ ЧУВСТВИТЕЛЬНОСТИ NII

В дополнение к PVBP/VaR используются методы моделирования,

a) Параллельное движение в кривой доходности +/-200 bps и сценарий параллельного сдвига (+/-200bps), показатели параллельно повышаются/снижаются на 25 bps поквартально, горизонт 1 год.

б) Чувствительность процентной ставки локальной торговой книги, казначейские операции по мировым рынкам и остальная деятельность банка должна быть проанализирована отдельно, с учетом трансфертного ценообразования.

БАЛАНС БАНКА

Тестирование баланса на горизонте 12 месяцев на основании Плановых показателей/Оценка доходности, с учетом корректировок при условии несовпадения сроков анализа чувствительности процентных ставок и анализа балансовых показателей. Планируемый баланс Банка должен включить текущие предположения Казначейства по реинвестированию, а также установленные и планируемые лимиты риска, а также учитывать несколько сценариев развития ситуации, сильные изменения. Движения активов и пассивов банка.

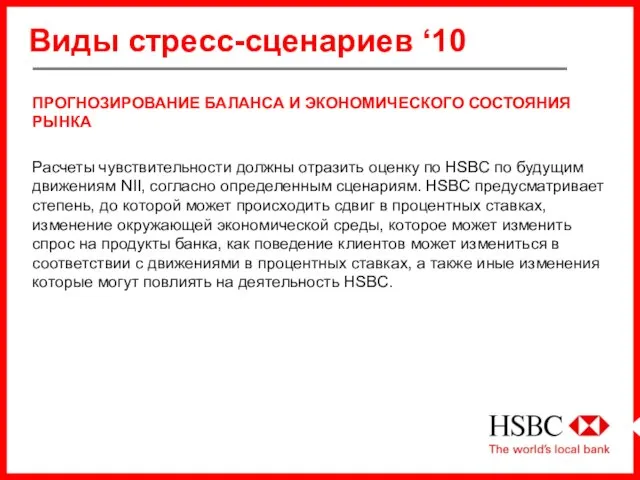

Слайд 10Виды стресс-сценариев ‘10

ПРОГНОЗИРОВАНИЕ БАЛАНСА И ЭКОНОМИЧЕСКОГО СОСТОЯНИЯ РЫНКА

Расчеты чувствительности должны отразить оценку

Виды стресс-сценариев ‘10

ПРОГНОЗИРОВАНИЕ БАЛАНСА И ЭКОНОМИЧЕСКОГО СОСТОЯНИЯ РЫНКА

Расчеты чувствительности должны отразить оценку

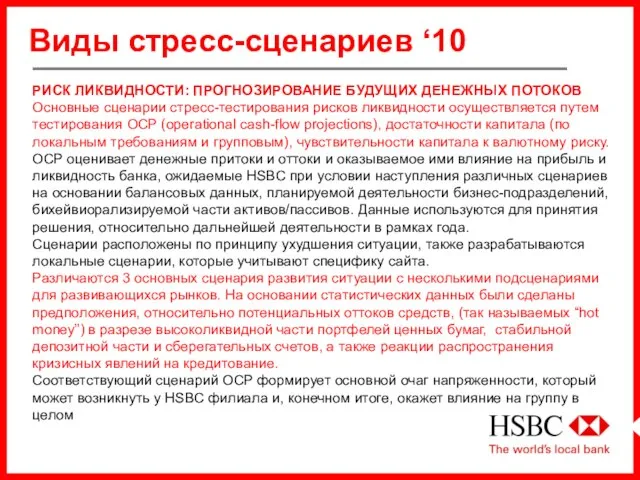

Слайд 11Виды стресс-сценариев ‘10

РИСК ЛИКВИДНОСТИ: ПРОГНОЗИРОВАНИЕ БУДУЩИХ ДЕНЕЖНЫХ ПОТОКОВ

Основные сценарии стресс-тестирования рисков ликвидности

Виды стресс-сценариев ‘10

РИСК ЛИКВИДНОСТИ: ПРОГНОЗИРОВАНИЕ БУДУЩИХ ДЕНЕЖНЫХ ПОТОКОВ

Основные сценарии стресс-тестирования рисков ликвидности

OCP оценивает денежные притоки и оттоки и оказываемое ими влияние на прибыль и ликвидность банка, ожидаемые HSBC при условии наступления различных сценариев на основании балансовых данных, планируемой деятельности бизнес-подразделений, бихейвиорализируемой части активов/пассивов. Данные используются для принятия решения, относительно дальнейшей деятельности в рамках года.

Сценарии расположены по принципу ухудшения ситуации, также разрабатываются локальные сценарии, которые учитывают специфику сайта.

Различаются 3 основных сценария развития ситуации с несколькими подсценариями для развивающихся рынков. На основании статистических данных были сделаны предположения, относительно потенциальных оттоков средств, (так называемых “hot money”) в разрезе высоколиквидной части портфелей ценных бумаг, стабильной депозитной части и сберегательных счетов, а также реакции распространения кризисных явлений на кредитование.

Соответствующий сценарий OCP формирует основной очаг напряженности, который может возникнуть у HSBC филиала и, конечном итоге, окажет влияние на группу в целом

Слайд 12Сценарий А – Предположения сайта:

Ø Казначейство продает/совершает сделки репо высоко-ликвидные ценные бумаги

Сценарий А – Предположения сайта:

Ø Казначейство продает/совершает сделки репо высоко-ликвидные ценные бумаги

Ø Казначейство определяет реалистичную рыночную стоимость портфеля ликвидных активов

Ø Изменение прайсинга депозитов/сберегательных счетов свыше 100% от текущих уровней

Ø Увеличение кредитного спреда, которое может быть применено для любого нового облигационного выпуска банка, если таковые вообще имеются, согласно сценарию OCP для данного сайта

Сцнарий Б – Предположение группы:

Ø Разрешено продавать только высоколиквидные ценные бумаги (Репо не разрешено)

Ø На рынке действуют самые консервативные дисконты

Ø Изменение прайсинга депозитов/сберегательных счетов свыше 100% от текущих уровней

Ø Увеличение кредитного спреда по беззалоговым облигационным выпускам на 200 bps, Увеличение кредитного спреда по залоговым облигационным выпускам на 50 bps,

Сценарий C – Комбинация предположений:

Ø Казначейство решает: продавать или совершать сделки репо с ликвидными ценными бумагами с учетом самых консервативных дисконтов

Ø Изменение прайсинга депозитов/сберегательных счетов свыше 100% от текущих уровней

Ø Увеличение кредитного спреда по новым беззалоговым облигационным выпускам на 200 bps

Ø Увеличение кредитного спреда по новым залоговым облигационным выпускам на 50 bps,

Виды стресс-сценариев ‘10

Слайд 13Виды стресс-сценариев ‘10

Виды стресс-сценариев ‘10

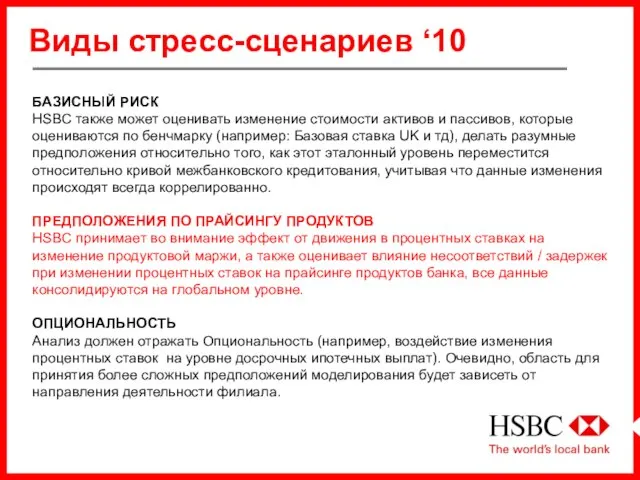

Слайд 14Виды стресс-сценариев ‘10

БАЗИСНЫЙ РИСК

HSBC также может оценивать изменение стоимости активов и пассивов,

Виды стресс-сценариев ‘10

БАЗИСНЫЙ РИСК

HSBC также может оценивать изменение стоимости активов и пассивов,

ПРЕДПОЛОЖЕНИЯ ПО ПРАЙСИНГУ ПРОДУКТОВ

HSBC принимает во внимание эффект от движения в процентных ставках на изменение продуктовой маржи, а также оценивает влияние несоответствий / задержек при изменении процентных ставок на прайсинге продуктов банка, все данные консолидируются на глобальном уровне.

ОПЦИОНАЛЬНОСТЬ

Анализ должен отражать Опциональность (например, воздействие изменения процентных ставок на уровне досрочных ипотечных выплат). Очевидно, область для принятия более сложных предположений моделирования будет зависеть от направления деятельности филиала.

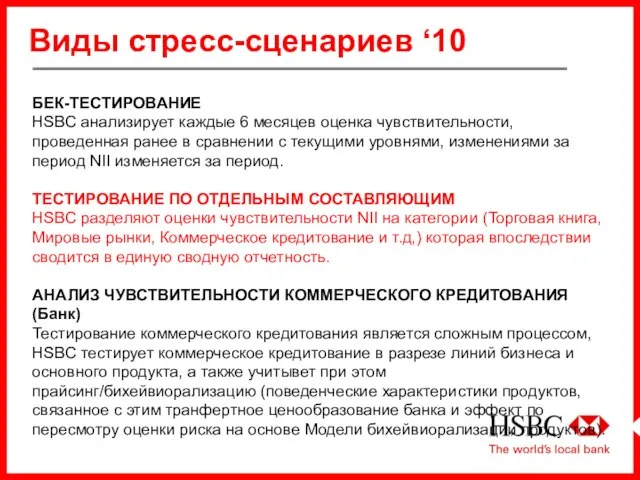

Слайд 15Виды стресс-сценариев ‘10

БЕК-ТЕСТИРОВАНИЕ

HSBC анализирует каждые 6 месяцев оценка чувствительности, проведенная ранее в

Виды стресс-сценариев ‘10

БЕК-ТЕСТИРОВАНИЕ

HSBC анализирует каждые 6 месяцев оценка чувствительности, проведенная ранее в

ТЕСТИРОВАНИЕ ПО ОТДЕЛЬНЫМ СОСТАВЛЯЮЩИМ

HSBC разделяют оценки чувствительности NII на категории (Торговая книга, Мировые рынки, Коммерческое кредитование и т.д,) которая впоследствии сводится в единую сводную отчетность.

АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ КОММЕРЧЕСКОГО КРЕДИТОВАНИЯ (Банк)

Тестирование коммерческого кредитования является сложным процессом, HSBC тестирует коммерческое кредитование в разрезе линий бизнеса и основного продукта, а также учитывет при этом прайсинг/бихейвиорализацию (поведенческие характеристики продуктов, связанное с этим транфертное ценообразование банка и эффект по пересмотру оценки риска на основе Модели бихейвиорализации продуктов).

ОРГАНИЗАЦИЯ СТАЖИРОВКИ

ОРГАНИЗАЦИЯ СТАЖИРОВКИ Comment te manipuler

Comment te manipuler Доклад

Доклад Разработка инвестиционного и операционного планов проекта

Разработка инвестиционного и операционного планов проекта La Chica del tren Capitulo (8-14)

La Chica del tren Capitulo (8-14) The worst profession

The worst profession  Визуальное акцентирование

Визуальное акцентирование Экономические основы организации таможенного дела. Тема 1.2

Экономические основы организации таможенного дела. Тема 1.2 Презентация на тему Дисперсия света 11 класс

Презентация на тему Дисперсия света 11 класс Презентация "ывфждлоприл" - скачать презентации по МХК

Презентация "ывфждлоприл" - скачать презентации по МХК Управление брендом средствами рекламы и связей с общественностью

Управление брендом средствами рекламы и связей с общественностью «Снимать можно чем угодно,

«Снимать можно чем угодно, Квиллинг – бумажная филигрань

Квиллинг – бумажная филигрань Muenster. Nordrhein-Westfalen

Muenster. Nordrhein-Westfalen ОПТИМИЗАЦИЯ SQL

ОПТИМИЗАЦИЯ SQL НАРУШЕНИЕ ЛЕКСИЧЕСКИХ НОРМ В СОВРЕМЕННОЙ РУССКОЙ РЕЧИ. ПОДГОТОВИЛ: ученик 9 к

НАРУШЕНИЕ ЛЕКСИЧЕСКИХ НОРМ В СОВРЕМЕННОЙ РУССКОЙ РЕЧИ. ПОДГОТОВИЛ: ученик 9 к Чем опасна плохая осанка?

Чем опасна плохая осанка? Планеты Солнечной системы

Планеты Солнечной системы Феодальная раздробленность Руси

Феодальная раздробленность Руси 20171026_proekt_podgotovka_k_oge

20171026_proekt_podgotovka_k_oge Железо Хелат Iron Chelate

Железо Хелат Iron Chelate _frantsiya_v_pervoy_polovine_19_veka_0 [Автосохран

_frantsiya_v_pervoy_polovine_19_veka_0 [Автосохран Многопоточность

Многопоточность Проектирование школьной успешности в семье

Проектирование школьной успешности в семье Определение комплексного числа — копия

Определение комплексного числа — копия Встречай Новый год с Essens (Чешская парфюмерно-косметическая фирма)

Встречай Новый год с Essens (Чешская парфюмерно-косметическая фирма) Свобода человека

Свобода человека Новые направления биологии

Новые направления биологии