Содержание

- 2. I. Раскрытие сведений иностранными организациями НОВАЯ РЕДАКЦИЯ п. 3.2 статьи 23 НК РФ Екатерина Борисова

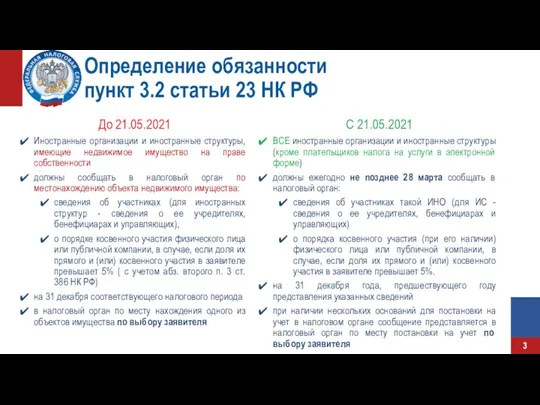

- 3. Определение обязанности пункт 3.2 статьи 23 НК РФ До 21.05.2021 Иностранные организации и иностранные структуры, имеющие

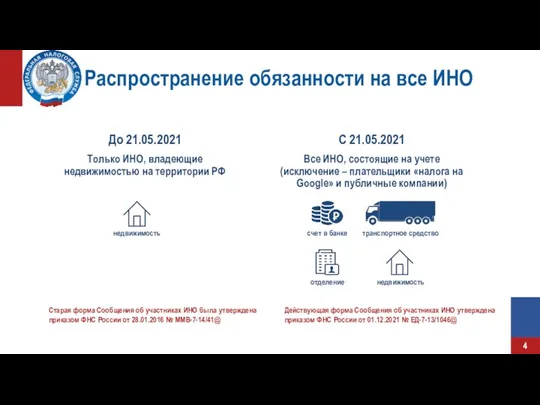

- 4. Распространение обязанности на все ИНО До 21.05.2021 Только ИНО, владеющие недвижимостью на территории РФ С 21.05.2021

- 5. Количество ИНО по состоянию на 01.03.2022 (только одно основание) недвижимость счет в банке отделение транспортное средство

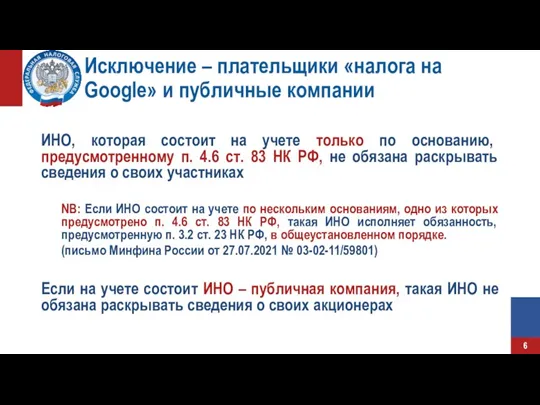

- 6. Исключение – плательщики «налога на Google» и публичные компании ИНО, которая состоит на учете только по

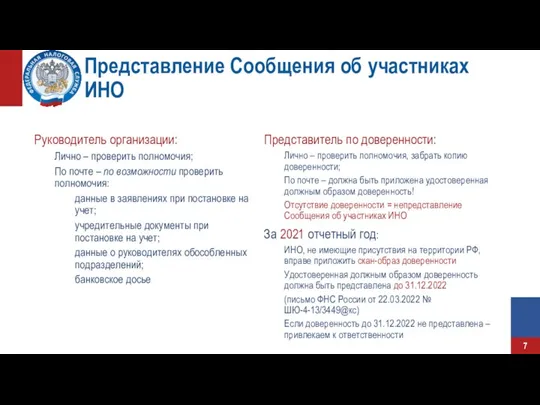

- 7. Представление Сообщения об участниках ИНО Руководитель организации: Лично – проверить полномочия; По почте – по возможности

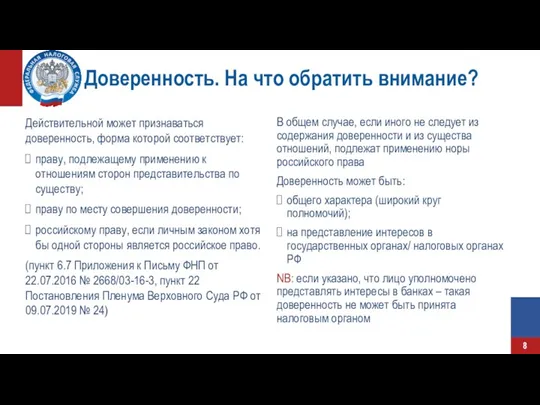

- 8. Доверенность. На что обратить внимание? Действительной может признаваться доверенность, форма которой соответствует: праву, подлежащему применению к

- 9. Глубина раскрытия информации НЕПРАВИЛЬНО ПРАВИЛЬНО Информация подлежит раскрытию до уровня ПУБЛИЧНОЙ КОМПАНИИ или ФИЗИЧЕСКОГО ЛИЦА ИНО

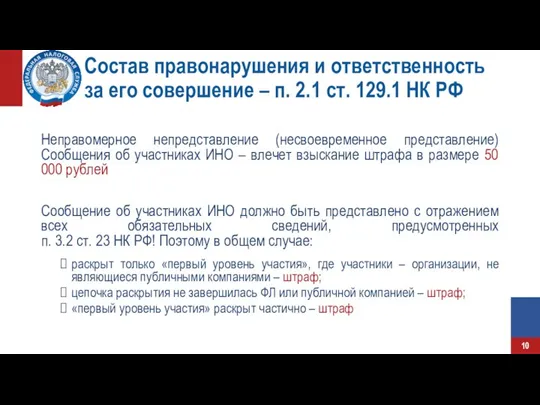

- 10. Состав правонарушения и ответственность за его совершение – п. 2.1 ст. 129.1 НК РФ Неправомерное непредставление

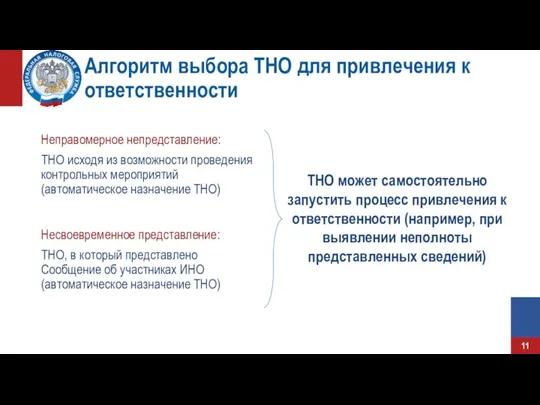

- 11. Алгоритм выбора ТНО для привлечения к ответственности Неправомерное непредставление: ТНО исходя из возможности проведения контрольных мероприятий

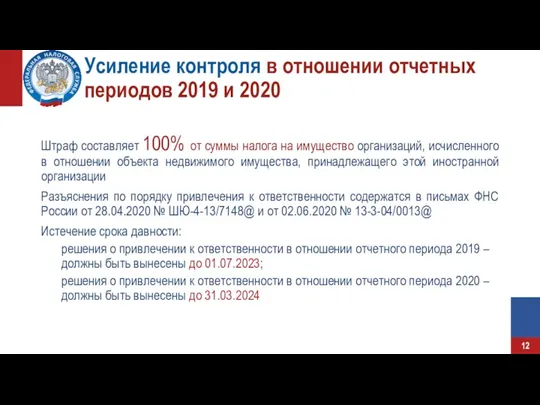

- 12. Усиление контроля в отношении отчетных периодов 2019 и 2020 Штраф составляет 100% от суммы налога на

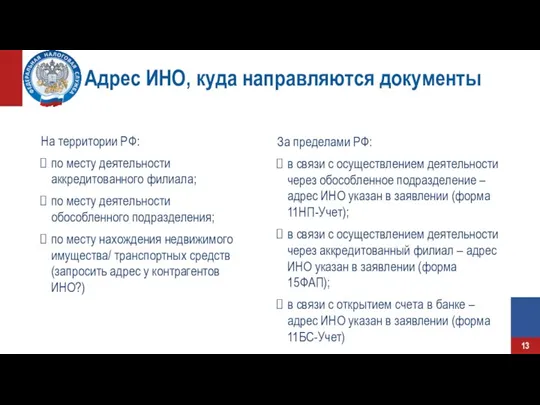

- 13. Адрес ИНО, куда направляются документы На территории РФ: по месту деятельности аккредитованного филиала; по месту деятельности

- 14. II. Отдельные вопросы контроля трансграничных операций в рамках камеральной налоговой проверки (документы, подтверждающие возможность применения положений

- 15. Новые условия международных налоговых соглашений Изменение соглашений: Кипр Мальта Люксембург Нидерланды ! Денонсация: 01.01.2022 01.01.2021

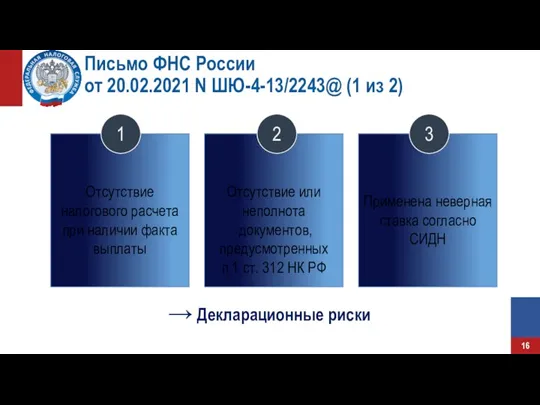

- 16. Письмо ФНС России от 20.02.2021 N ШЮ-4-13/2243@ (1 из 2) Применена неверная ставка согласно СИДН Отсутствие

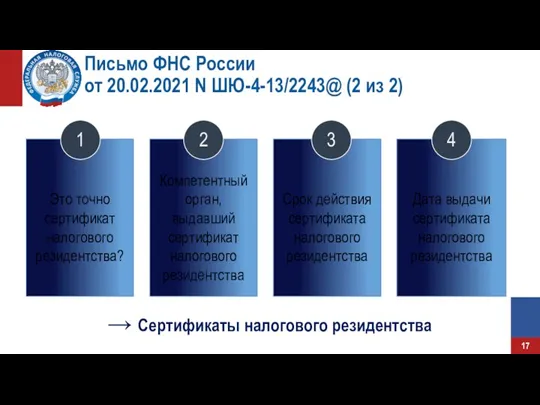

- 17. Письмо ФНС России от 20.02.2021 N ШЮ-4-13/2243@ (2 из 2) → Сертификаты налогового резидентства Дата выдачи

- 18. III. Концепция фактического права на доход: актуальные российские правоприменительные аспекты Михаил Волков

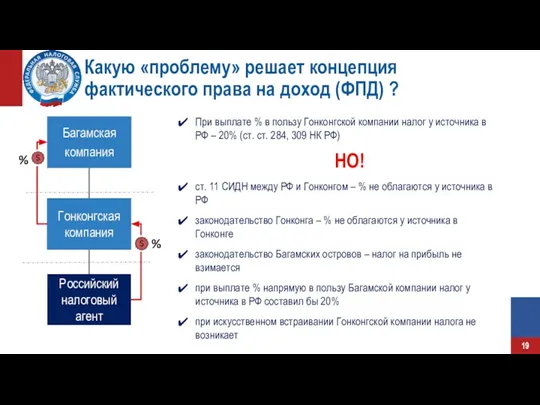

- 19. Какую «проблему» решает концепция фактического права на доход (ФПД) ? Гонконгская компания Багамская компания Российский налоговый

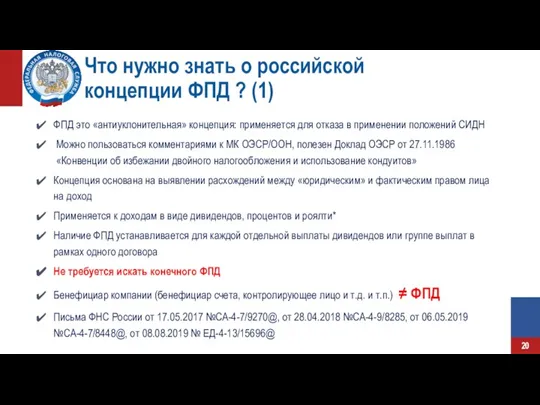

- 20. Что нужно знать о российской концепции ФПД ? (1) ФПД это «антиуклонительная» концепция: применяется для отказа

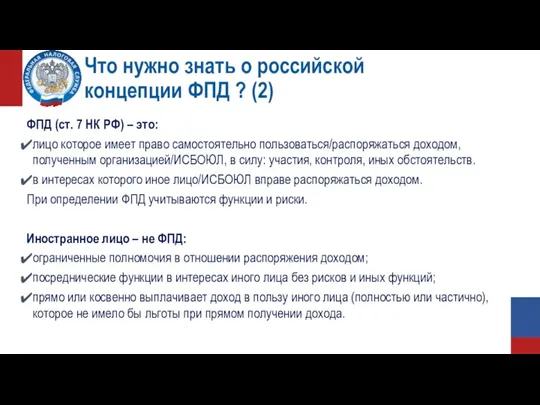

- 21. Что нужно знать о российской концепции ФПД ? (2) ФПД (ст. 7 НК РФ) – это:

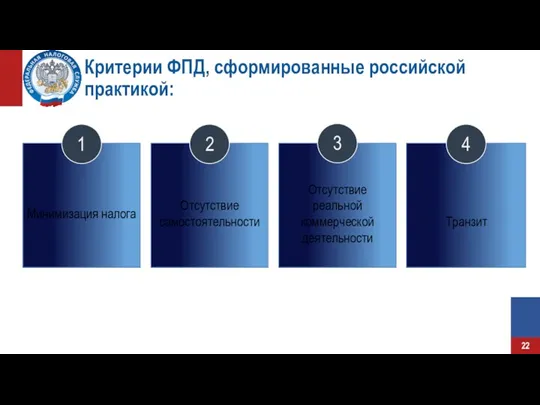

- 22. Критерии ФПД, сформированные российской практикой: Транзит Отсутствие реальной коммерческой деятельности Отсутствие самостоятельности Минимизация налога 2 1

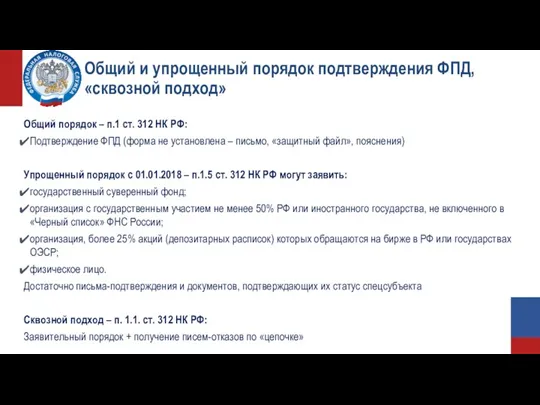

- 23. Общий и упрощенный порядок подтверждения ФПД, «сквозной подход» Общий порядок – п.1 ст. 312 НК РФ:

- 24. Список литературы, актуальной судебной практики Литература: 1. Диссертация И.А. Хавановой «Избежание двойного налогообложения и предотвращение уклонения

- 25. IV. Особенности применения правил «недостаточной капитализации» Анастасия Смотрицкая

- 26. Правила о «недостаточной капитализации» 2 проверить критерии контролируемой задолженности определить применимую ставку налога у источника рассчитать

- 27. Критерии контролируемой задолженности CYP Co BVI Co RUS 2 Co BVI Co RUS Co CYP Co

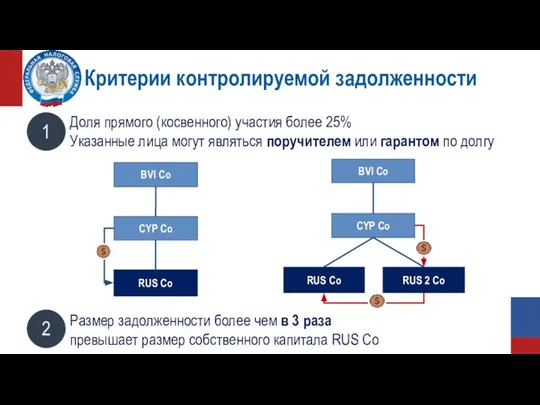

- 28. Расчет предельных процентов Чистые Активы = Валюта Баланса – (Разд. IV Долгосрочные обязательства + Разд. V

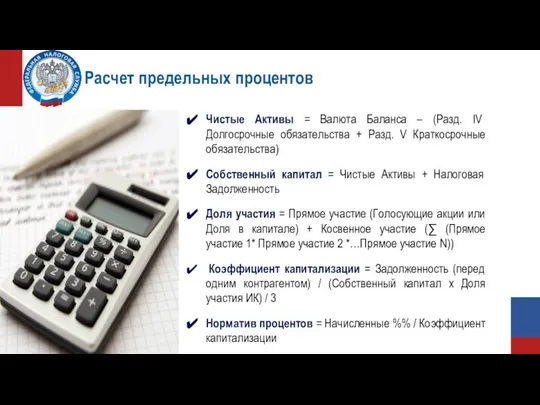

- 29. ИЗМЕНЕНИЯ 2022-2023 С 1 января 2022 года по 31 декабря 2023 года при применении положений пункта

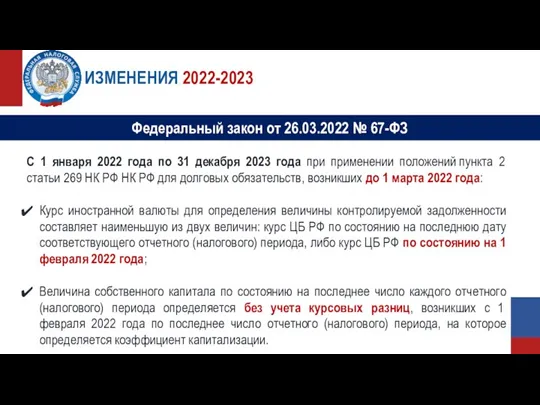

- 30. НА ЧТО ОБРАТИТЬ ВНИМАНИЕ Контролируемые сделки ≠ контролируемая задолженность Капитализация = выплата Применимая ставка по доходам

- 31. V. Особенности администрирования правил контролируемых иностранных компаний (КИК) Алена Тюкачева

- 32. Этапы налогового регулирования КИК в РФ КИК наставники Республика Татарстан Чувашская Республике Волгоградская область Мурманская область

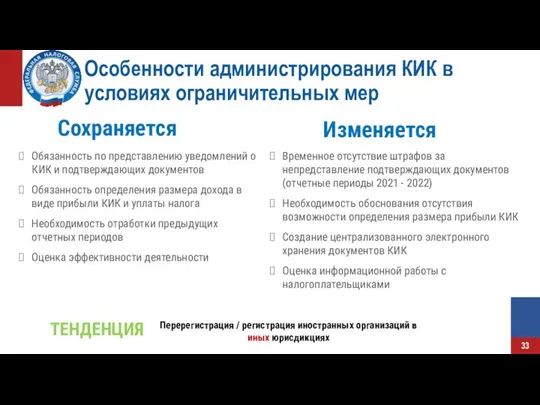

- 33. Особенности администрирования КИК в условиях ограничительных мер Сохраняется Изменяется Обязанность по представлению уведомлений о КИК и

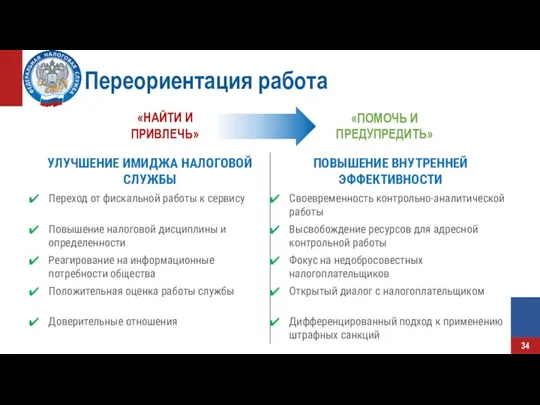

- 34. Переориентация работа

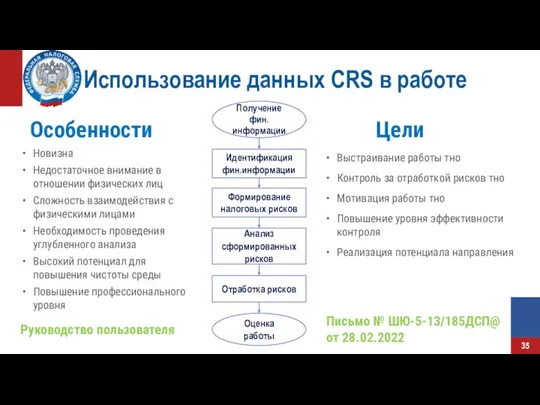

- 35. Письмо № ШЮ-5-13/185ДСП@ от 28.02.2022 Новизна Недостаточное внимание в отношении физических лиц Сложность взаимодействия с физическими

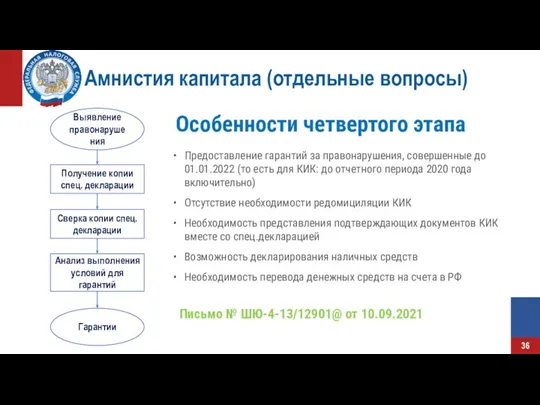

- 36. Письмо № ШЮ-4-13/12901@ от 10.09.2021 Амнистия капитала (отдельные вопросы) Предоставление гарантий за правонарушения, совершенные до 01.01.2022

- 37. VI. Обмен информацией по запросу Екатерина Устюгова

- 38. Обмен информацией в текущих реалиях Соглашения об избежании двойного налогообложения и Конвенция о взаимной административной помощи

- 39. Программное обеспечение «Международный обмен информацией» (1 из 4) Реализован полный цикл международного обмена информацией по запросу

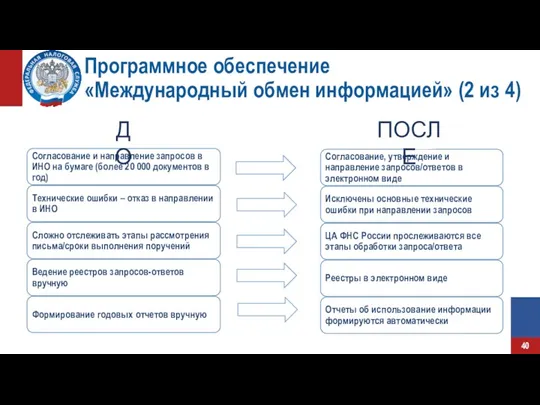

- 40. ДО ПОСЛЕ Программное обеспечение «Международный обмен информацией» (2 из 4)

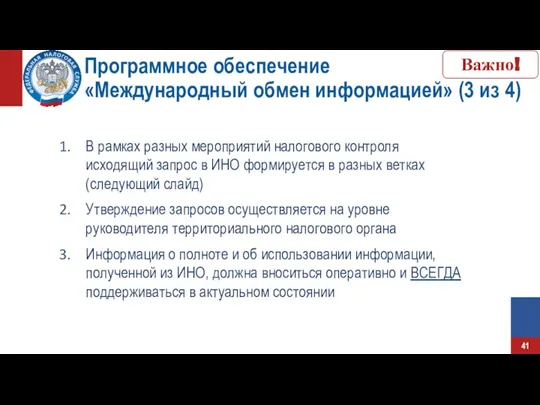

- 41. Программное обеспечение «Международный обмен информацией» (3 из 4) В рамках разных мероприятий налогового контроля исходящий запрос

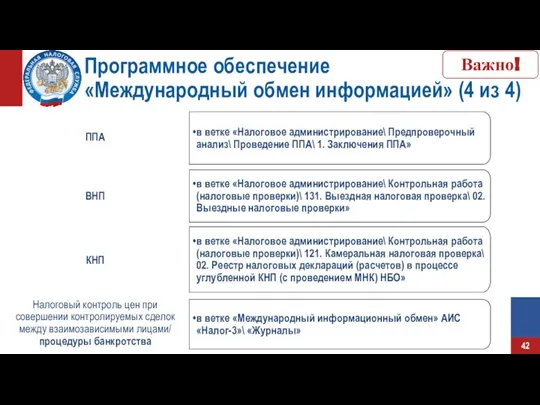

- 42. Программное обеспечение «Международный обмен информацией» (4 из 4) в ветке «Налоговое администрирование\ Предпроверочный анализ\ Проведение ППА\

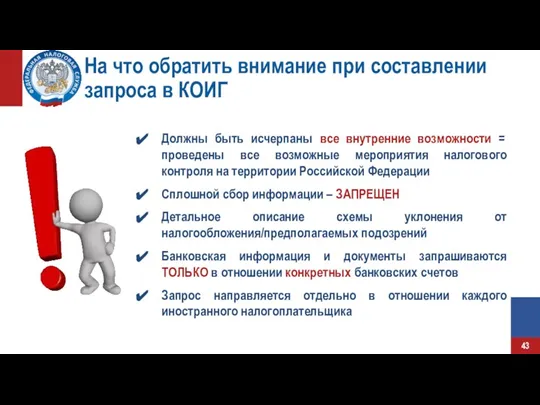

- 43. На что обратить внимание при составлении запроса в КОИГ Должны быть исчерпаны все внутренние возможности =

- 45. Скачать презентацию

Техника рисования акварелью

Техника рисования акварелью Презентация на тему Фирма - что это такое, и как она действует на рынке

Презентация на тему Фирма - что это такое, и как она действует на рынке Часзанимательной математика

Часзанимательной математика Внеклассное занятие по математике.

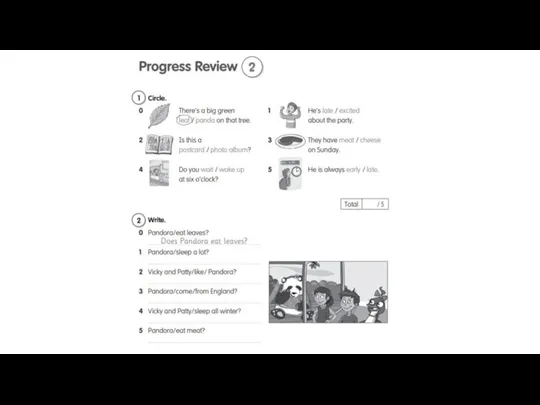

Внеклассное занятие по математике. aнгл

aнгл Презентация на тему Жизнь экосистемы (3 класс)

Презентация на тему Жизнь экосистемы (3 класс) История чая

История чая Опыт применения технологий RealMedia в кодировании и обслуживании академического контентаКапранов В.А.ЯрГУ им. П.Г.Демидова

Опыт применения технологий RealMedia в кодировании и обслуживании академического контентаКапранов В.А.ЯрГУ им. П.Г.Демидова МФТИ - РГМУ

МФТИ - РГМУ Карта потока ценностей производства игристых вин

Карта потока ценностей производства игристых вин Әнет бабаның нақыл сөздері

Әнет бабаның нақыл сөздері Как устроен персональный компьютер

Как устроен персональный компьютер Кадровое планирование

Кадровое планирование Презентация Microsoft PowerPoint-1

Презентация Microsoft PowerPoint-1 Презентация на тему Семейство лилейные

Презентация на тему Семейство лилейные  Физика и технология наноструктур

Физика и технология наноструктур Цели преподавания курса Теория электросвязи

Цели преподавания курса Теория электросвязи Важнейшие соединения щелочных металлов, их свойства и применение

Важнейшие соединения щелочных металлов, их свойства и применение Устойчивое развитие туризма

Устойчивое развитие туризма «Развитие детей в театрализованной деятельности» Музыкальный руководитель: Ахизова Елена Михайловна

«Развитие детей в театрализованной деятельности» Музыкальный руководитель: Ахизова Елена Михайловна Родительское собрание

Родительское собрание Виды тропов и стилистических фигур

Виды тропов и стилистических фигур Программирование

Программирование  Механическая кулинарная обработка картофеля

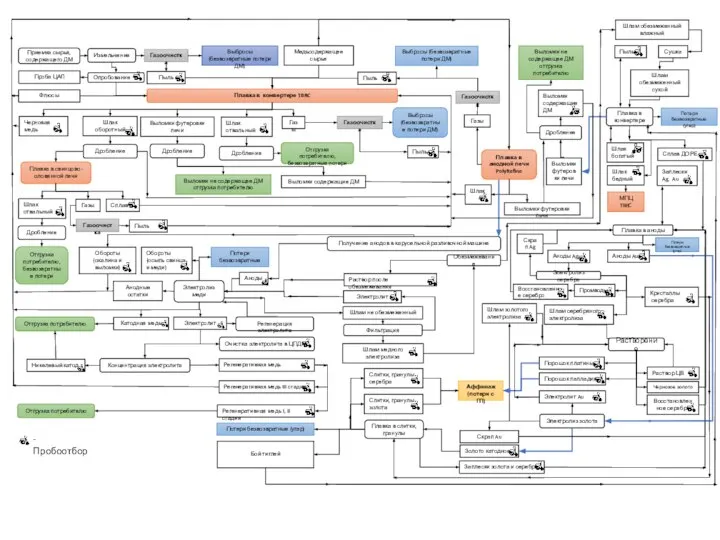

Механическая кулинарная обработка картофеля Технологическая схема НПО Аурус V5 Итог

Технологическая схема НПО Аурус V5 Итог презентация

презентация Кейс-стади

Кейс-стади Формирование навыка правописания безударной гласной в корне слова

Формирование навыка правописания безударной гласной в корне слова