Слайд 2Содержание

Понятие облигации и их выпуск

Цена купонной / бескупонной облигаций

Преимущества и недостатки

выпуска облигаций

Погашение облигаций

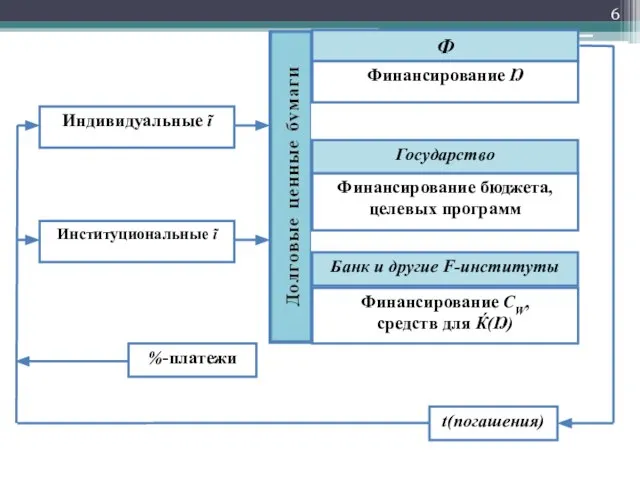

Слайд 3Облигации b

≡ ценные бумаги

именные или на предъявителя

выпускаемые Ф

подтверждающие факт ссуды Ӎ

инвестором эмитенту

дающие право на участие в π эмитента: fix % ω0(b)

«старшие» бумаги: держатель ≡ кредитор, а не совладелец Ф ⇒ претензии удовлетворяются раньше

средства, аккумулированные Ф путем размещения займа (выпуска b), являются не СA, а Сδ

Слайд 4b могут быть выпущены

именные или предъявительские

обращение именных мало отличается от обращения

а

обращение предъявительских упрощено: передача прав путем простого вручения ╧ владельцу

с обеспечением (залогом, гарантиями) и без доп.обеспечения

с правом конверсии, т.е. обмена b на определенное число а(Ф-эмитента), без права

с различными возможностями погашения (Ӎ / имущество, единовременно / последовательно..)

Слайд 5Выпуск b

без дополнительных гарантий – Ф > 3 лет

размер ограничивается величиной

С

организуется по Ř совета директоров эмитента

сроки могут варьироваться

bс: погашение через год или менее

bf: более года; % ý выше, чем по bс (↑ρ)

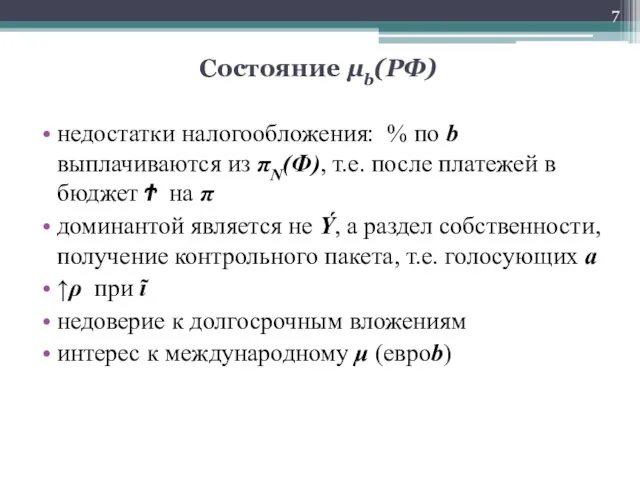

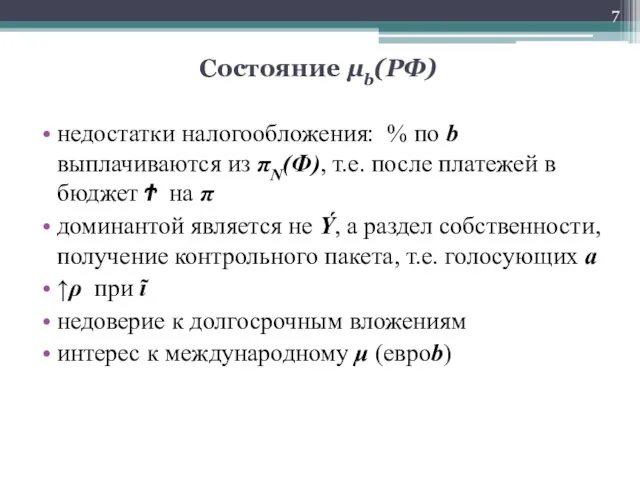

Слайд 7Состояние μb(РФ)

недостатки налогообложения: % по b выплачиваются из πN(Ф), т.е. после платежей

в бюджет Ϯ на π

доминантой является не Ý, а раздел собственности, получение контрольного пакета, т.е. голосующих a

↑ρ при ĩ

недоверие к долгосрочным вложениям

интерес к международному μ (евроb)

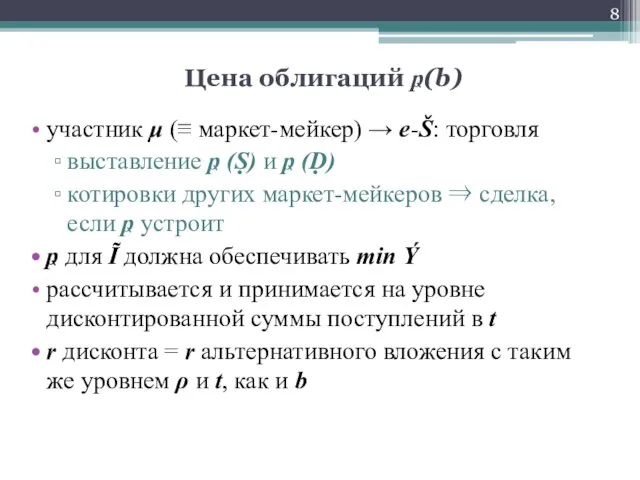

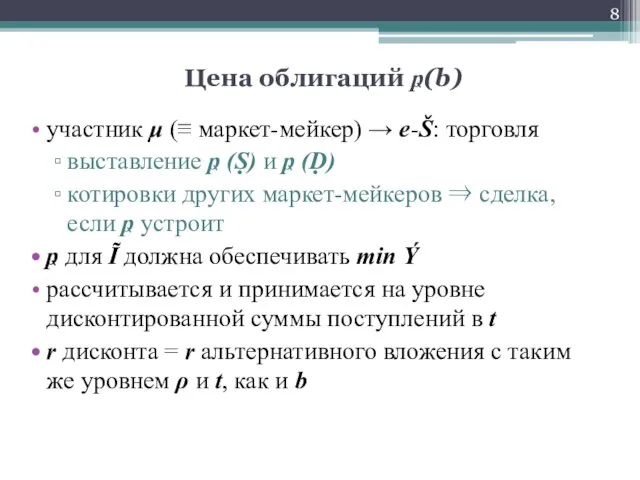

Слайд 8Цена облигаций ҏ(b)

участник μ (≡ маркет-мейкер) → e-Š: торговля

выставление ҏ (Ṣ) и

ҏ (Ḍ)

котировки других маркет-мейкеров ⇒ сделка, если ҏ устроит

ҏ для Ĩ должна обеспечивать min Ý

рассчитывается и принимается на уровне дисконтированной суммы поступлений в t

r дисконта = r альтернативного вложения с таким же уровнем ρ и t, как и b

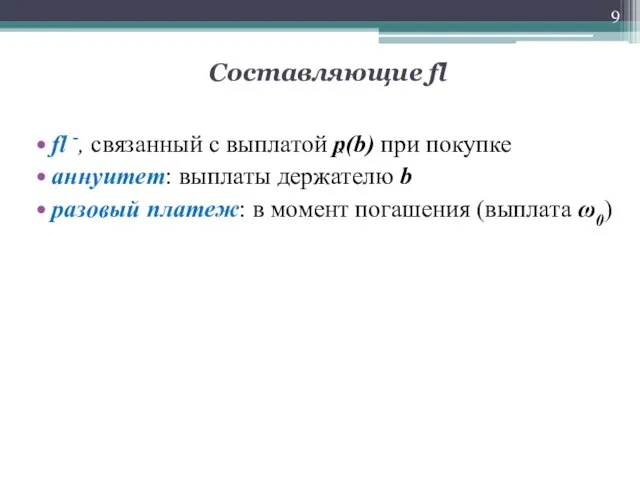

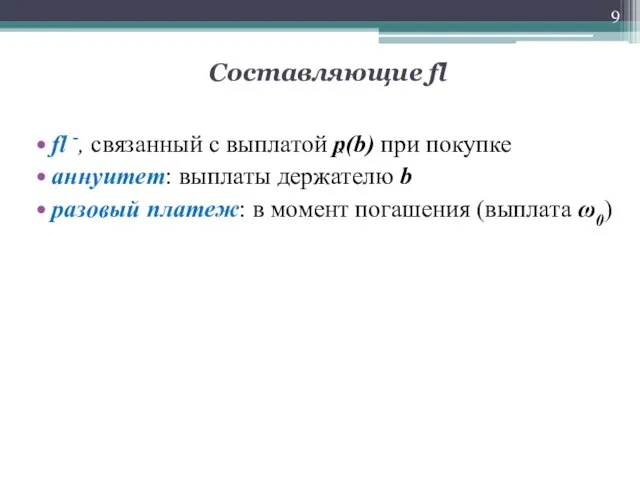

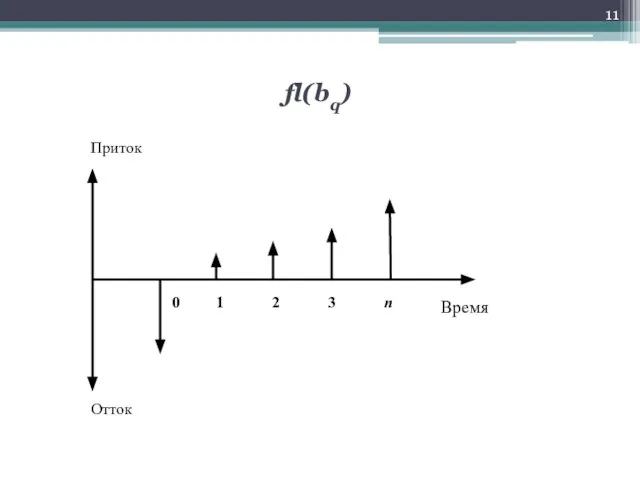

Слайд 9Составляющие fl

fl -, связанный с выплатой ҏ(b) при покупке

аннуитет: выплаты держателю b

разовый

платеж: в момент погашения (выплата ω0)

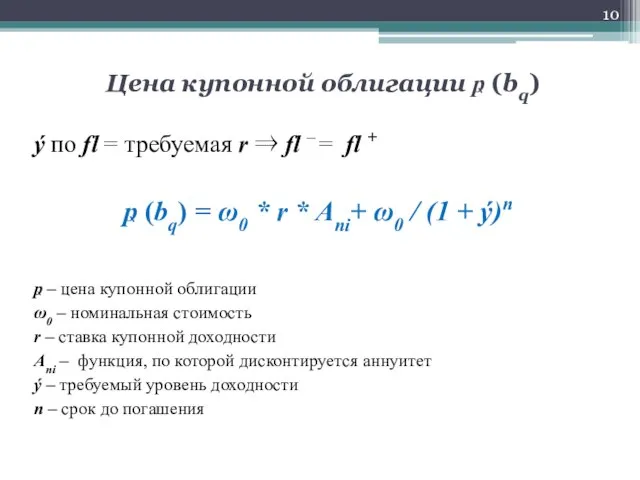

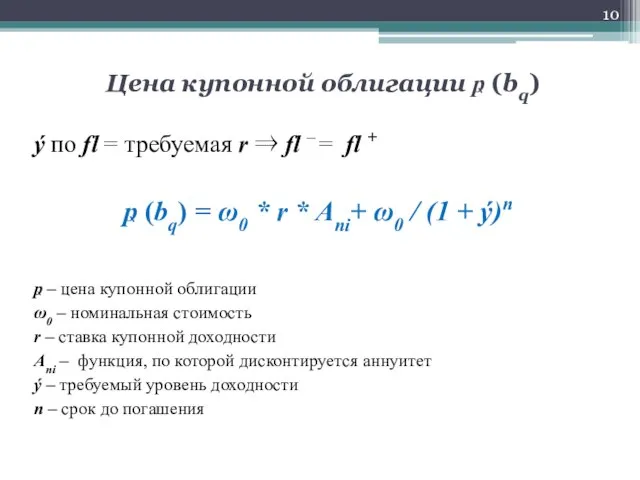

Слайд 10Цена купонной облигации ҏ (bq)

ý по fl = требуемая r ⇒ fl

– = fl +

ҏ (bq) = ω0 * r * Аni+ ω0 / (1 + ý)n

ҏ – цена купонной облигации

ω0 – номинальная стоимость

r – ставка купонной доходности

Аni – функция, по которой дисконтируется аннуитет

ý – требуемый уровень доходности

п – срок до погашения

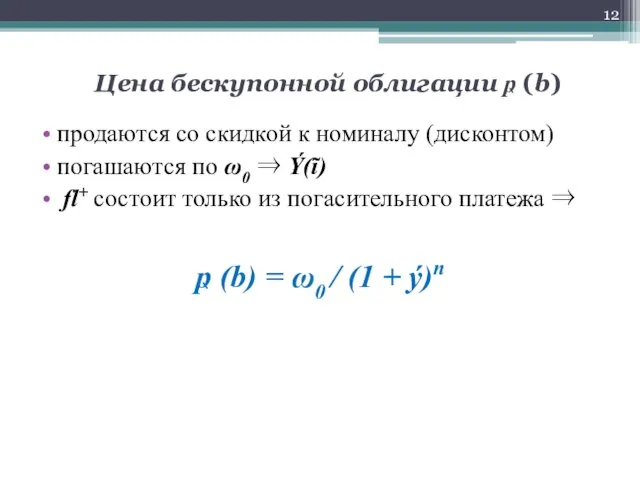

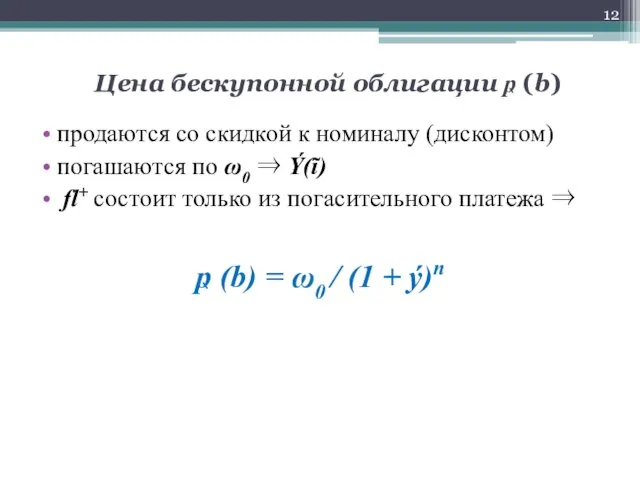

Слайд 12Цена бескупонной облигации ҏ (b)

продаются со скидкой к номиналу (дисконтом)

погашаются по ω0

⇒ Ý(ĩ)

fl+ состоит только из погасительного платежа ⇒

ҏ (b) = ω0 / (1 + ý)n

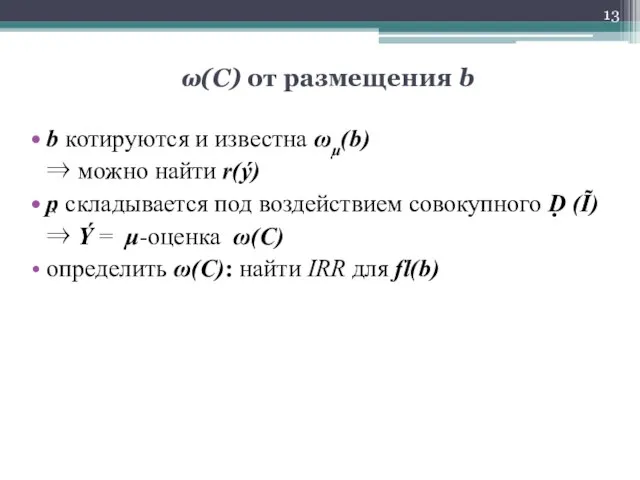

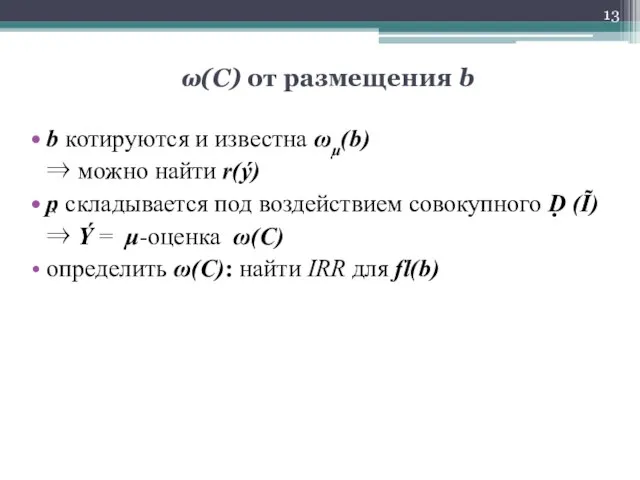

Слайд 13ω(C) от размещения b

b котируются и известна ωμ(b)

⇒ можно найти r(ý)

ҏ

складывается под воздействием совокупного Ḍ (Ĩ)

⇒ Ý = μ-оценка ω(C)

определить ω(C): найти IRR для fl(b)

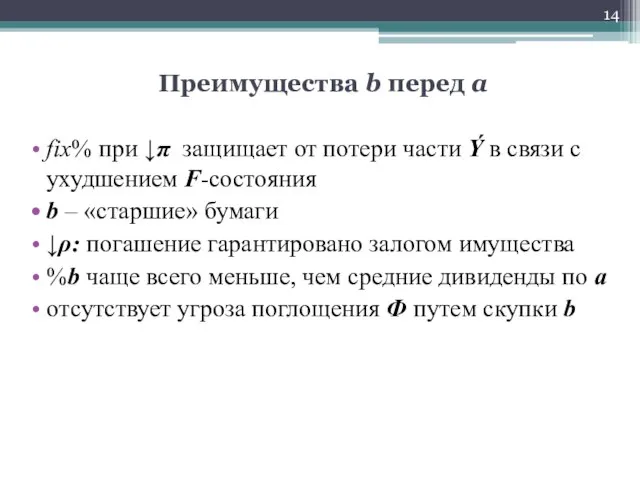

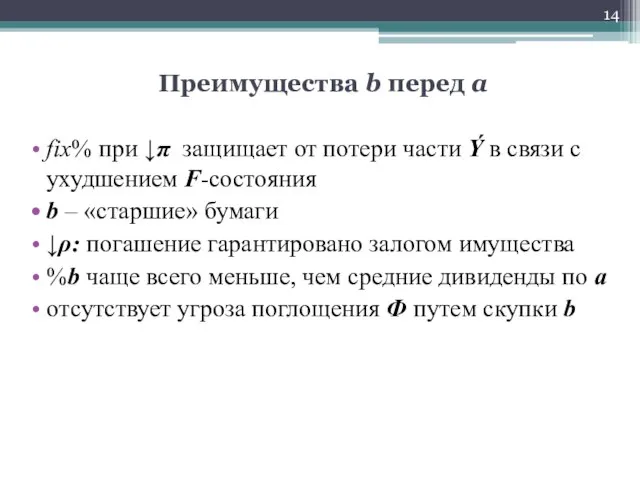

Слайд 14Преимущества b перед a

fix% при ↓π защищает от потери части Ý

в связи с ухудшением F-состояния

b – «старшие» бумаги

↓ρ: погашение гарантировано залогом имущества

%b чаще всего меньше, чем средние дивиденды по а

отсутствует угроза поглощения Ф путем скупки b

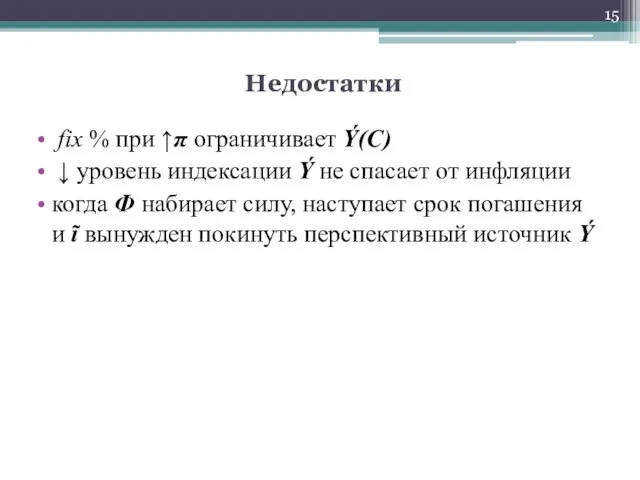

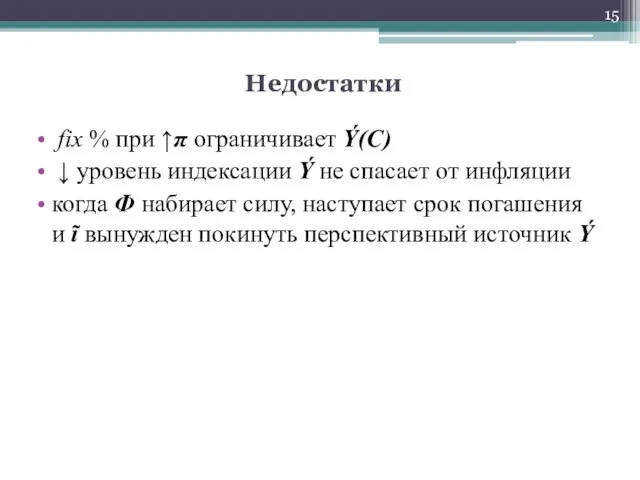

Слайд 15Недостатки

fix % при ↑π ограничивает Ý(С)

↓ уровень индексации Ý не

спасает от инфляции

когда Ф набирает силу, наступает срок погашения и ĩ вынужден покинуть перспективный источник Ý

Кухня разных народов

Кухня разных народов Музей Имени Н.К. Рериха. Международный Центр Рерихов

Музей Имени Н.К. Рериха. Международный Центр Рерихов Шиповые столярные соединения

Шиповые столярные соединения Предмет: Обществознание Тип урока: изучение нового материала на основе обобщения знаний. Тема: Демократическое, правовое государс

Предмет: Обществознание Тип урока: изучение нового материала на основе обобщения знаний. Тема: Демократическое, правовое государс Actions speak louder than words

Actions speak louder than words Организация социально-психологического тестирования лиц, обучающихся в общеобразовательных организациях

Организация социально-психологического тестирования лиц, обучающихся в общеобразовательных организациях Двухцветное вязание спицами

Двухцветное вязание спицами ДЕЛЕГИРОВАНИЕ ФУНКЦИЙ ЭКСПЛУАТАЦИИ И УПРАВЛЕНИЯФРАНКО-РУССКИЙ ФОРУМ – МОСКВА

ДЕЛЕГИРОВАНИЕ ФУНКЦИЙ ЭКСПЛУАТАЦИИ И УПРАВЛЕНИЯФРАНКО-РУССКИЙ ФОРУМ – МОСКВА Стили юбок. Разновидности фасонов

Стили юбок. Разновидности фасонов Рождество, да святки – ряженье, колядки.

Рождество, да святки – ряженье, колядки. Лыжная подготовка в школе

Лыжная подготовка в школе «Главное, ребята, сердцем не стареть!» Проект организации волонтерского движения, направленного на укрепление сотрудничес

«Главное, ребята, сердцем не стареть!» Проект организации волонтерского движения, направленного на укрепление сотрудничес Презентация на тему Храм Христа Спасителя

Презентация на тему Храм Христа Спасителя  Разработка печи, работающей на вторичных энергетических ресурсах

Разработка печи, работающей на вторичных энергетических ресурсах Задания типа В1, ЕГЭ по обществознанию

Задания типа В1, ЕГЭ по обществознанию Игровой стретчинг для детей

Игровой стретчинг для детей Презентация на тему Либералы и консерваторы

Презентация на тему Либералы и консерваторы  Жизнь и чудеса Иисуса Христа

Жизнь и чудеса Иисуса Христа Презентация на тему Зачем строят корабли (1 класс)

Презентация на тему Зачем строят корабли (1 класс) Для детей 3-7 лет

Для детей 3-7 лет Урок русского языка5 класс

Урок русского языка5 класс Организация бюджетного контроля. Отраслевые особенности бюджетного управления

Организация бюджетного контроля. Отраслевые особенности бюджетного управления Тюрина Ирина Александровна - учитель физики - высшая квалификационная категория. - стаж работы 10 лет

Тюрина Ирина Александровна - учитель физики - высшая квалификационная категория. - стаж работы 10 лет Кабельные системы Ринком

Кабельные системы Ринком …И КРАШЕ КРАЯ НЕ НАЙТИ...

…И КРАШЕ КРАЯ НЕ НАЙТИ... 35 вопросов «ПОЧЕМУ?»

35 вопросов «ПОЧЕМУ?» Галогены и их соединения

Галогены и их соединения Управление человеческими ресурсами (HRM). Тема 5. Кадровое, информационно-техническое и правовое обеспечение системы УЧР

Управление человеческими ресурсами (HRM). Тема 5. Кадровое, информационно-техническое и правовое обеспечение системы УЧР