Слайд 2Налогоплательщики:

(ст. 388 НК РФ)

ЮЛ и ФЛ, обладающие земельными участками, признаваемые объектом налогообложения

в соответствии со статьей 389 НК РФ, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Слайд 3Объект налогообложения:

(п. 1 ст. 389 НК РФ)

Земельные участки, расположенные в пределах муниципального

образования (города федерального значения), на территории которого введен налог.

Слайд 4Не признаются объектом налогообложения:

(п. 2 ст. 389 НК РФ)

1. земельные участки, изъятые

из оборота в соответствии с законодательством РФ;

2. земельные участки, занятые особо ценными объектами культурного наследия, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия, музеями-заповедниками;

3. лесной фонд;

4. земельные участки, входящие в состав имущества многоквартирного дома;

5. земельные участки, занятые находящимися в гос. собственности водными объектами в составе водного фонда.

Слайд 5Налогооблагаемая база и порядок её определения:

(ст. 390-391 НК РФ)

Налоговая база по земельному

налогу определяется исходя из кадастровой стоимости земельного участка в соответствии с земельным законодательством:

по зарегистрированным земельным участкам - на 01 января налогового периода;

по участкам образованным в налоговом периоде – на дату постановки на кадастровый учет.

Слайд 6Налогооблагаемая база и порядок её определения:

(ст. 390-392 НК РФ)

Юридические лица определяют налогооблагаемую

базу самостоятельно.

Для физических лиц налоговую базу по земельному налогу определяют налоговые органы.

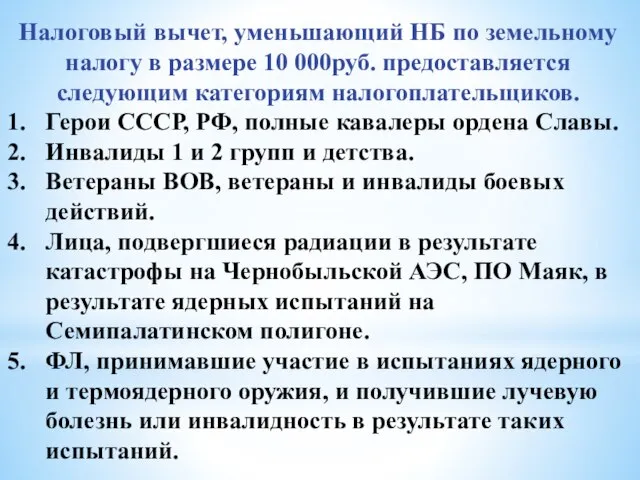

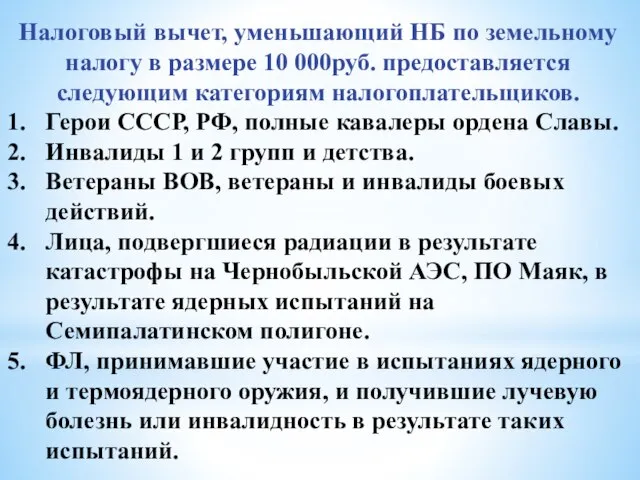

Слайд 7Налоговый вычет, уменьшающий НБ по земельному налогу в размере 10 000руб. предоставляется

следующим категориям налогоплательщиков.

Герои СССР, РФ, полные кавалеры ордена Славы.

Инвалиды 1 и 2 групп и детства.

Ветераны ВОВ, ветераны и инвалиды боевых действий.

Лица, подвергшиеся радиации в результате катастрофы на Чернобыльской АЭС, ПО Маяк, в результате ядерных испытаний на Семипалатинском полигоне.

ФЛ, принимавшие участие в испытаниях ядерного и термоядерного оружия, и получившие лучевую болезнь или инвалидность в результате таких испытаний.

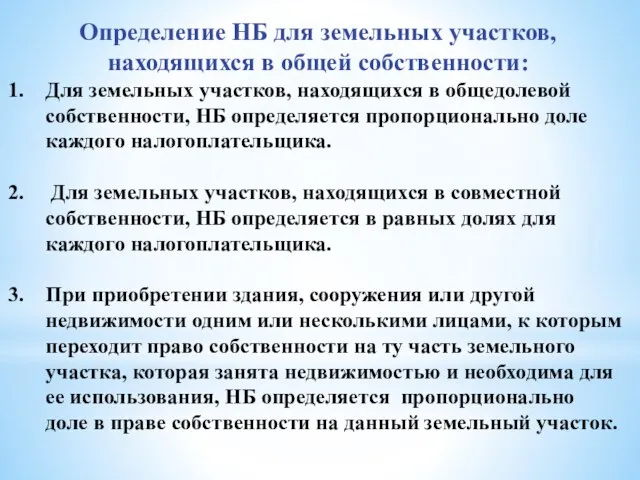

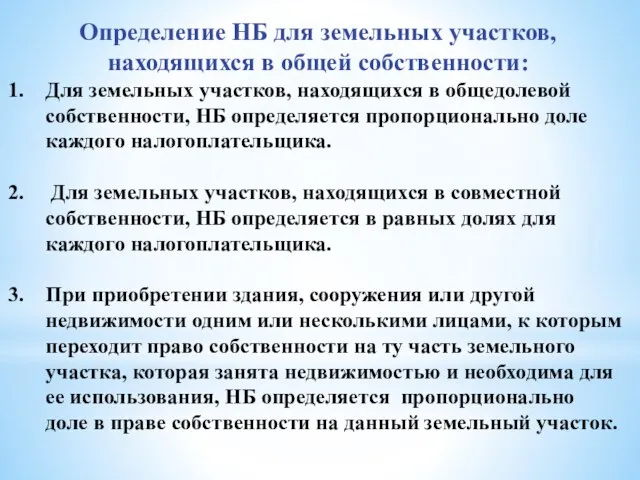

Слайд 8Определение НБ для земельных участков, находящихся в общей собственности:

Для земельных участков, находящихся

в общедолевой собственности, НБ определяется пропорционально доле каждого налогоплательщика.

Для земельных участков, находящихся в совместной собственности, НБ определяется в равных долях для каждого налогоплательщика.

При приобретении здания, сооружения или другой недвижимости одним или несколькими лицами, к которым переходит право собственности на ту часть земельного участка, которая занята недвижимостью и необходима для ее использования, НБ определяется пропорционально доле в праве собственности на данный земельный участок.

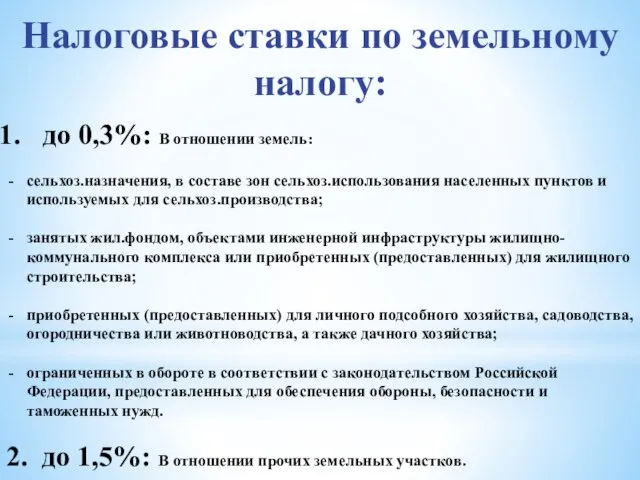

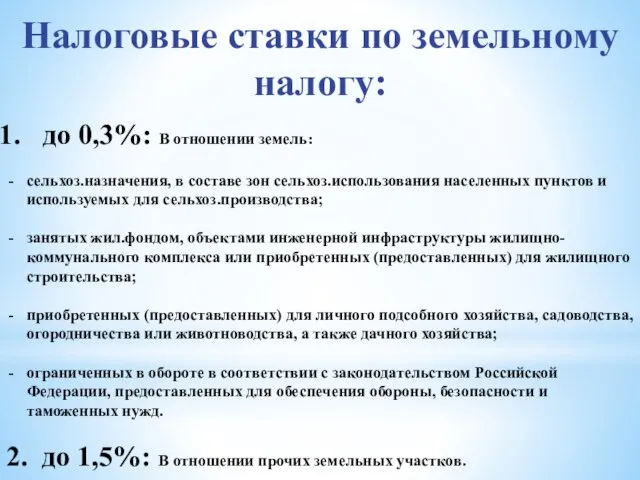

Слайд 9Налоговые ставки по земельному налогу:

до 0,3%: В отношении земель:

сельхоз.назначения, в составе зон

сельхоз.использования населенных пунктов и используемых для сельхоз.производства;

занятых жил.фондом, объектами инженерной инфраструктуры жилищно-коммунального комплекса или приобретенных (предоставленных) для жилищного строительства;

приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;

ограниченных в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд.

2. до 1,5%: В отношении прочих земельных участков.

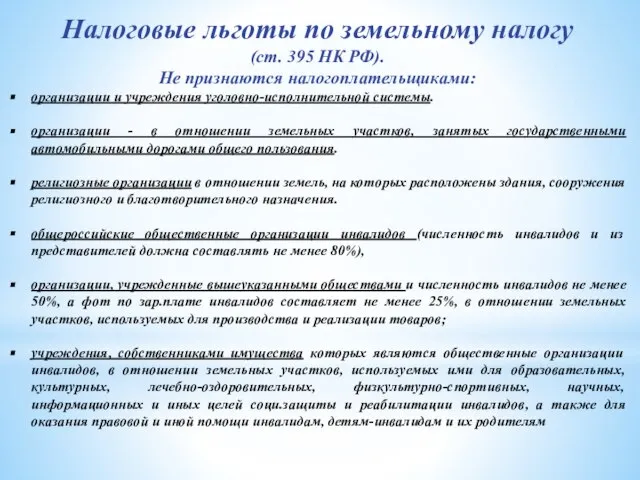

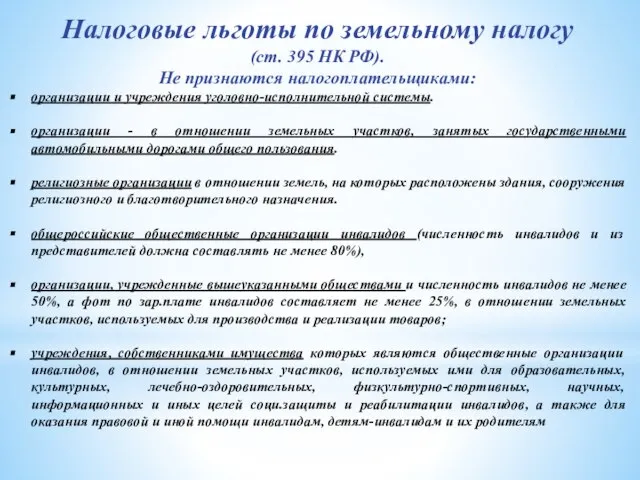

Слайд 10Налоговые льготы по земельному налогу

(ст. 395 НК РФ).

Не признаются налогоплательщиками:

организации и

учреждения уголовно-исполнительной системы.

организации - в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования.

религиозные организации в отношении земель, на которых расположены здания, сооружения религиозного и благотворительного назначения.

общероссийские общественные организации инвалидов (численность инвалидов и из представителей должна составлять не менее 80%),

организации, учрежденные вышеуказанными обществами и численность инвалидов не менее 50%, а фот по зар.плате инвалидов составляет не менее 25%, в отношении земельных участков, используемых для производства и реализации товаров;

учреждения, собственниками имущества которых являются общественные организации инвалидов, в отношении земельных участков, используемых ими для образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей соци.защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям

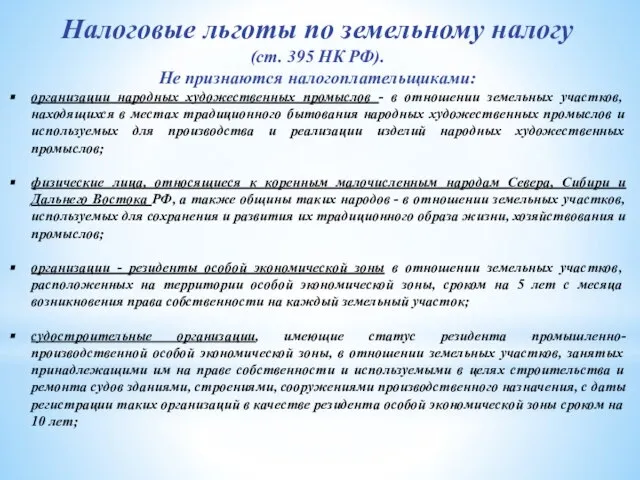

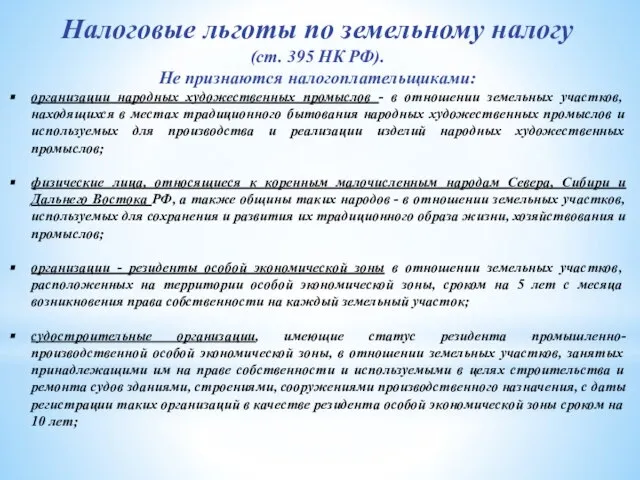

Слайд 11Налоговые льготы по земельному налогу

(ст. 395 НК РФ).

Не признаются налогоплательщиками:

организации народных

художественных промыслов - в отношении земельных участков, находящихся в местах традиционного бытования народных художественных промыслов и используемых для производства и реализации изделий народных художественных промыслов;

физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока РФ, а также общины таких народов - в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов;

организации - резиденты особой экономической зоны в отношении земельных участков, расположенных на территории особой экономической зоны, сроком на 5 лет с месяца возникновения права собственности на каждый земельный участок;

судостроительные организации, имеющие статус резидента промышленно-производственной особой экономической зоны, в отношении земельных участков, занятых принадлежащими им на праве собственности и используемыми в целях строительства и ремонта судов зданиями, строениями, сооружениями производственного назначения, с даты регистрации таких организаций в качестве резидента особой экономической зоны сроком на 10 лет;

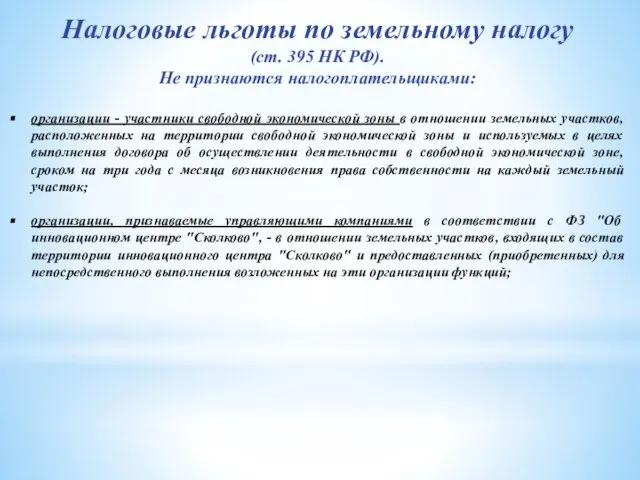

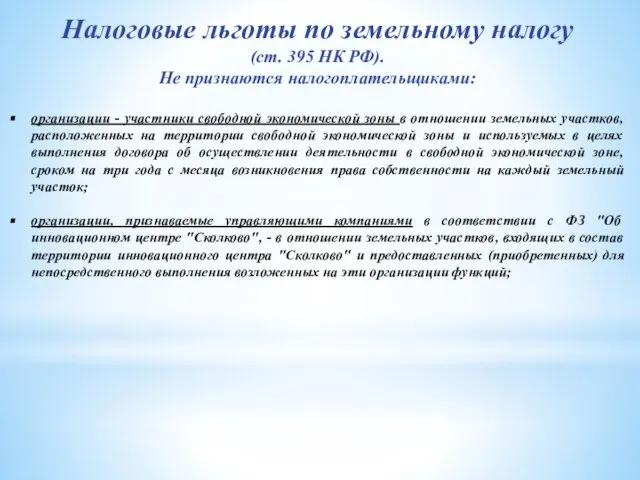

Слайд 12Налоговые льготы по земельному налогу

(ст. 395 НК РФ).

Не признаются налогоплательщиками:

организации -

участники свободной экономической зоны в отношении земельных участков, расположенных на территории свободной экономической зоны и используемых в целях выполнения договора об осуществлении деятельности в свободной экономической зоне, сроком на три года с месяца возникновения права собственности на каждый земельный участок;

организации, признаваемые управляющими компаниями в соответствии с ФЗ "Об инновационном центре "Сколково", - в отношении земельных участков, входящих в состав территории инновационного центра "Сколково" и предоставленных (приобретенных) для непосредственного выполнения возложенных на эти организации функций;

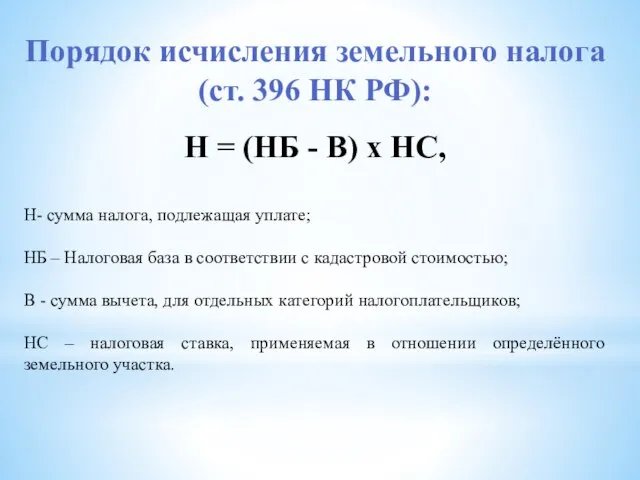

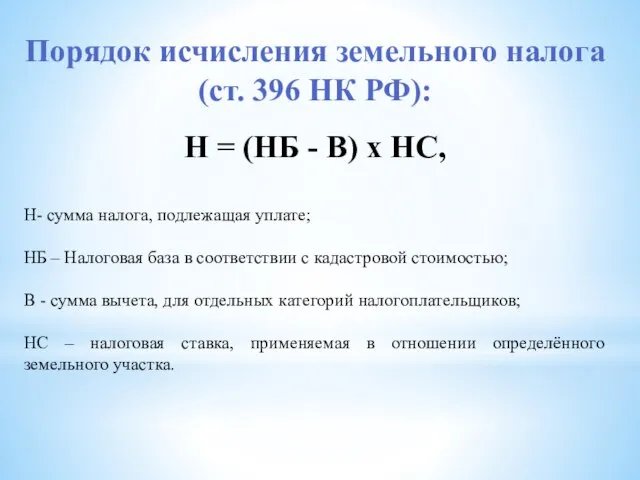

Слайд 13Порядок исчисления земельного налога

(ст. 396 НК РФ):

Н = (НБ - В) х

НС,

Н- сумма налога, подлежащая уплате;

HБ – Налоговая база в соответствии с кадастровой стоимостью;

В - сумма вычета, для отдельных категорий налогоплательщиков;

НС – налоговая ставка, применяемая в отношении определённого земельного участка.

Слайд 14Порядок исчисления земельного налога

(ст. 396 НК РФ):

Юридические лица определяют сумму налога самостоятельно.

Для

физических лиц сумму налога по земельному налогу определяют налоговые органы.

Слайд 15Порядок исчисления земельного налога

(ст. 396 НК РФ):

Налогоплательщики - юридические лица, определяют сумму

земельного налога как разницу между суммой налога по итогам налогового периода и уплаченных авансовых платежей по итогам каждого отчетного периода.

Сумма авансового платежа = ¼ суммы земельного налога по итогам налогового периода.

Слайд 16Порядок исчисления земельного налога

(ст. 396 НК РФ):

В случае возникновения права собственности или

прекращения права собственности на земельный участок в течение налогового периода налог исчисляется с учетом коэффициента, равного отношению числа полных месяцев к общему количеству месяцев в налоговом периоде.

При этом если право собственности возникло до 15 числа месяца, или прекращено после 15 числа месяца, то месяц возникновения (прекращения) учитывается при расчете налога как полный месяц. В противоположном случае месяц возникновения (прекращения) права собственности не учитывается.

Аналогичный порядок применяется в случае возникновения льготы по земельному налогу в течение налогового периода.

Слайд 17Налоговый период (ст. 393 НК РФ): календарный год.

Отчетный период (ст. 393 НК

РФ):

квартал.

Срок уплаты налога (ст. 397 НК РФ): на основании уведомления налогового органа до 1 декабря следующего налогового периода.

Налоговая декларация (ст. 398 НК РФ): сдают налогоплательщики – юридические лица по итогам налогового периода до 01 февраля.

Large-Scale Evidence Generation and Evaluation across a Network of Databases (LEGEND) project

Large-Scale Evidence Generation and Evaluation across a Network of Databases (LEGEND) project Технологический процесс конструирования изделий из древесины

Технологический процесс конструирования изделий из древесины История русского танца

История русского танца Жить вкусно. Сервис по доставке готовой еды и организации питания на предприятиях

Жить вкусно. Сервис по доставке готовой еды и организации питания на предприятиях Проверки в СПКК:

Проверки в СПКК: Факторы размещения по космическим снимкам

Факторы размещения по космическим снимкам КАЗАХСТАНСКАЯ МОДЕЛЬ РЕГУЛИРОВАНИЯ СФЕР ЕСТЕСТВЕННЫХ МОНОПОЛИЙ Тренинговые курсы Inogate Киев,Украина9 – 12 октября, 2007

КАЗАХСТАНСКАЯ МОДЕЛЬ РЕГУЛИРОВАНИЯ СФЕР ЕСТЕСТВЕННЫХ МОНОПОЛИЙ Тренинговые курсы Inogate Киев,Украина9 – 12 октября, 2007 Презентация на тему Общая характеристика русской литературы первой половины XIX века

Презентация на тему Общая характеристика русской литературы первой половины XIX века Презентация на тему Молочная промышленность

Презентация на тему Молочная промышленность  1

1 презентация Миннигалиев Динар

презентация Миннигалиев Динар Цель проекта – это качественное изменение проблемной ситуации в лучшую сторону

Цель проекта – это качественное изменение проблемной ситуации в лучшую сторону Основы обеспечения качества

Основы обеспечения качества Треугольник. 9 задач с решением для подготовки к ЕГЭ.

Треугольник. 9 задач с решением для подготовки к ЕГЭ. Практика проведения аудитов информационной безопасности на крупных предприятиях

Практика проведения аудитов информационной безопасности на крупных предприятиях Государственное бюджетное образовательное учреждение среднего профессионального образования Владимирской области «Никологор

Государственное бюджетное образовательное учреждение среднего профессионального образования Владимирской области «Никологор Подводный флот СССР во время II Мировой войны

Подводный флот СССР во время II Мировой войны Неовадіол. Догляд за шкірою контуру очей та губ

Неовадіол. Догляд за шкірою контуру очей та губ Федеральный государственный образовательный стандарт общего образования. Проект внедрения ФГОС в МОУ «СОШ №196»

Федеральный государственный образовательный стандарт общего образования. Проект внедрения ФГОС в МОУ «СОШ №196» Тайна Моны Лизы

Тайна Моны Лизы Магистерская диссертация на тему:

Магистерская диссертация на тему: Uralsk

Uralsk День Святого Валентина в Германии

День Святого Валентина в Германии Крис Арджирис

Крис Арджирис Построение чертежа прямой двухшовной юбки

Построение чертежа прямой двухшовной юбки Мобильный Топливный Модуль

Мобильный Топливный Модуль Оптимизация использования ресурсов и отслеживание производственных бюджетов в условиях единичного производства

Оптимизация использования ресурсов и отслеживание производственных бюджетов в условиях единичного производства Золотое сечение

Золотое сечение