Слайд 2Принципы тестирования и оптимизации

торговых алгоритмов

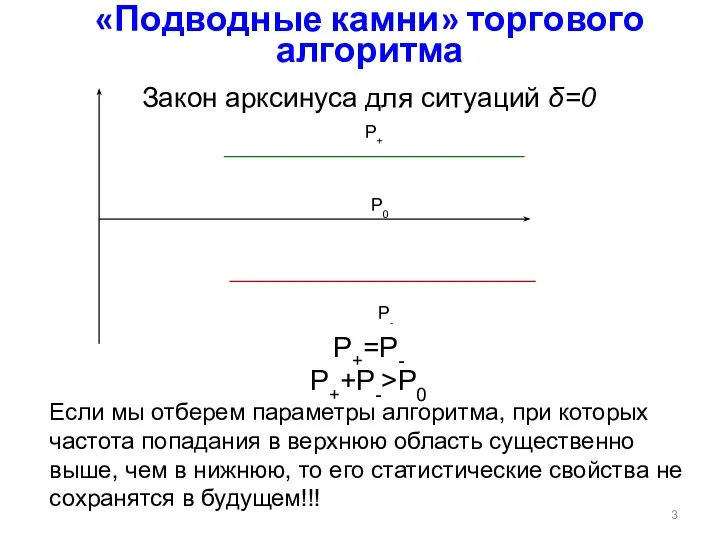

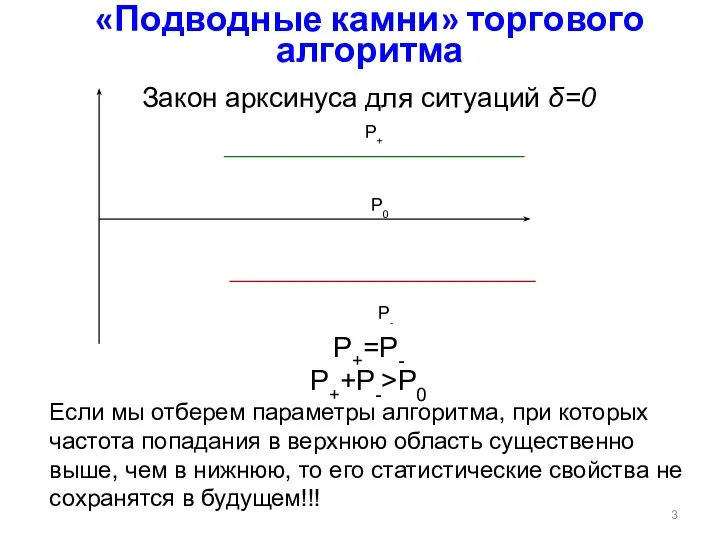

Слайд 3«Подводные камни» торгового алгоритма

Р+

Р-

Р0

Закон арксинуса для ситуаций δ=0

Р+=Р-

Р++Р->P0

Если мы отберем параметры алгоритма,

при которых частота попадания в верхнюю область существенно выше, чем в нижнюю, то его статистические свойства не сохранятся в будущем!!!

Слайд 4«Аксиомы»

Отбор параметров торговых алгоритмов должен происходить на основе анализа свойств эквити счета,

построенной по тактам, в которые принималось решение об изменении или сохранении позиции;

Торговые алгоритмы «только лонг» и «только шорт» анализируются раздельно.

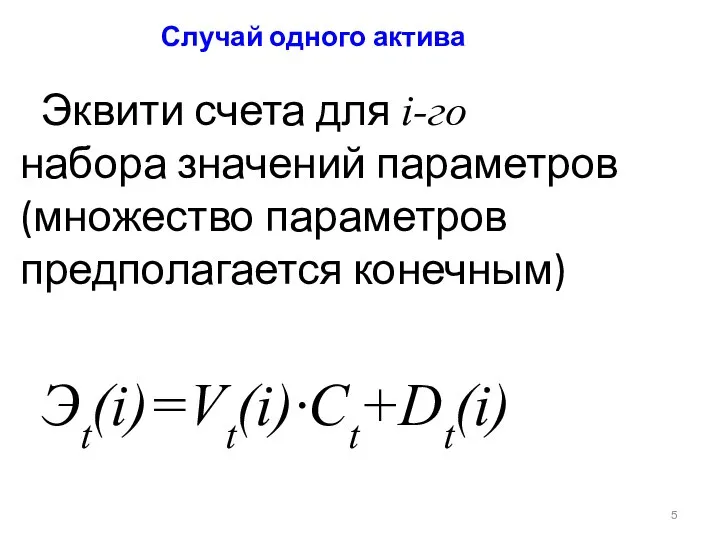

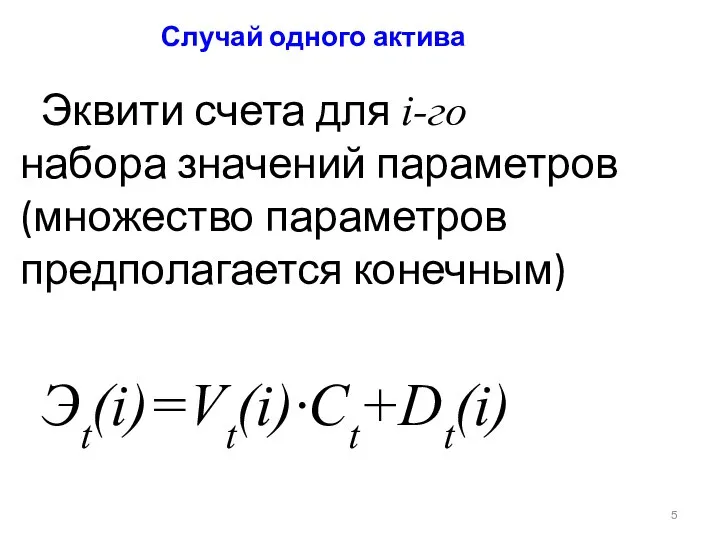

Слайд 5Случай одного актива

Эквити счета для i-го набора значений параметров (множество параметров предполагается

конечным)

Эt(i)=Vt(i)·Ct+Dt(i)

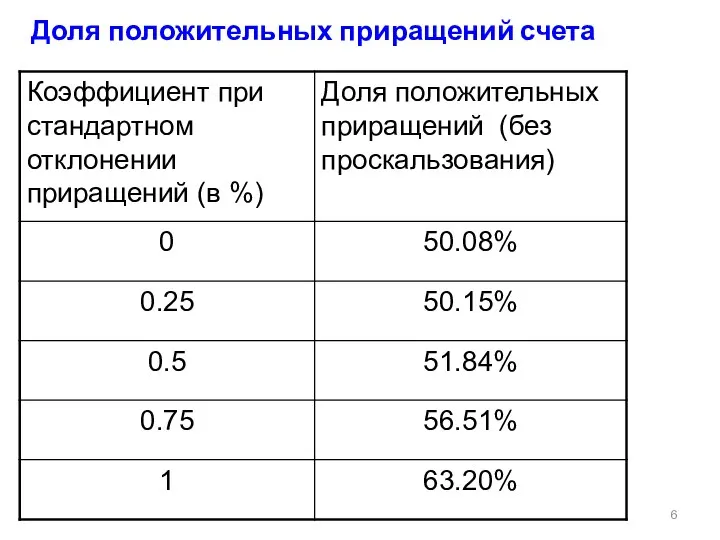

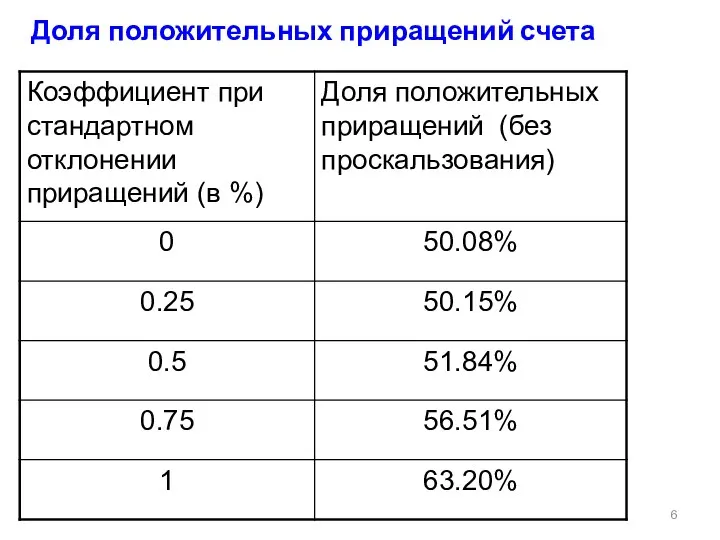

Слайд 6Доля положительных приращений счета

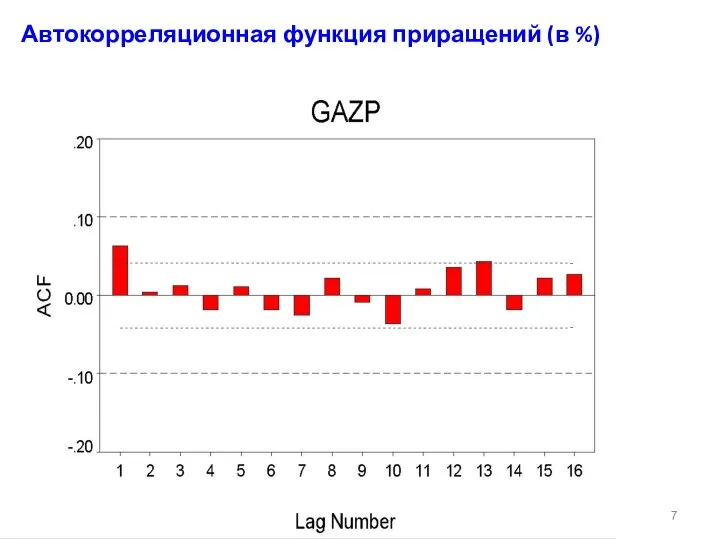

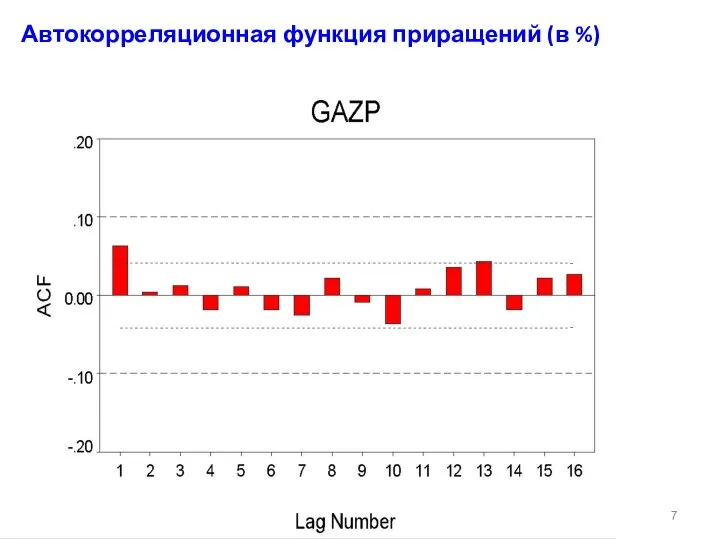

Слайд 7Автокорреляционная функция приращений (в %)

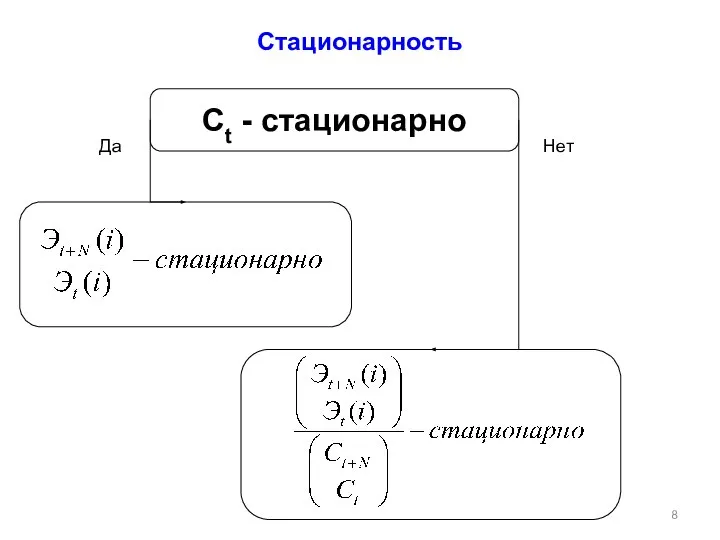

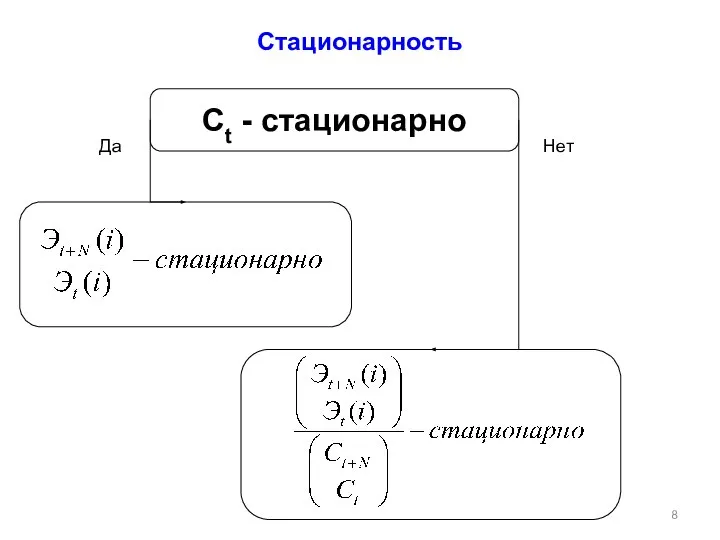

Слайд 8Стационарность

Сt - стационарно

Да

Нет

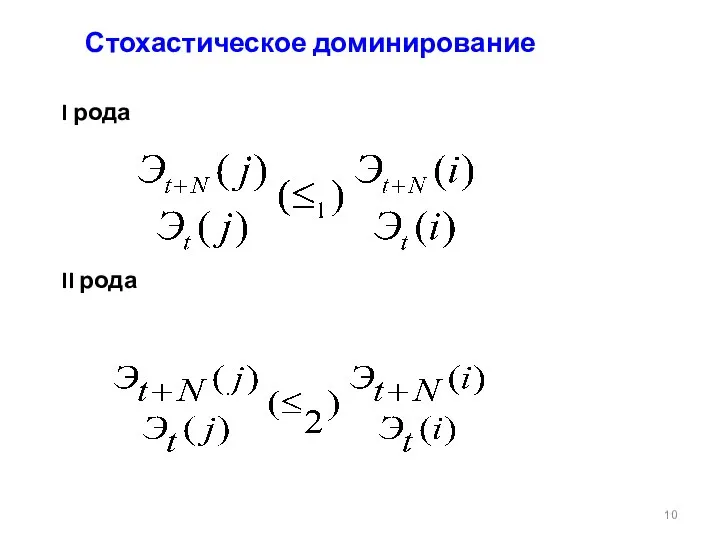

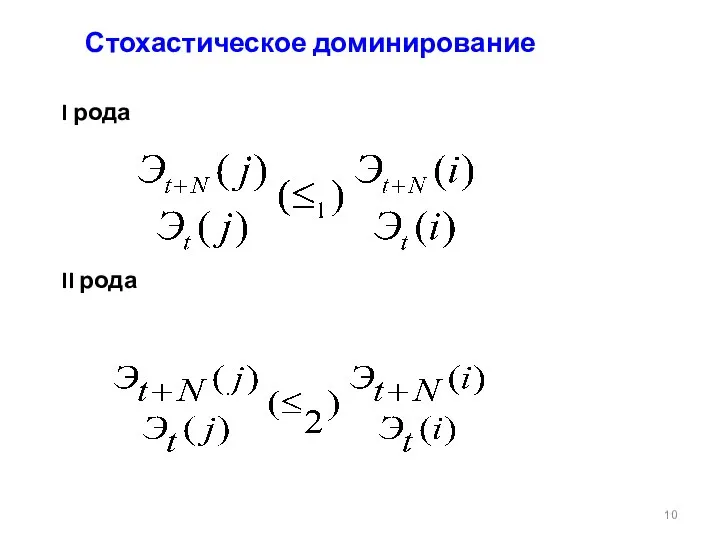

Слайд 10Стохастическое доминирование

I рода

II рода

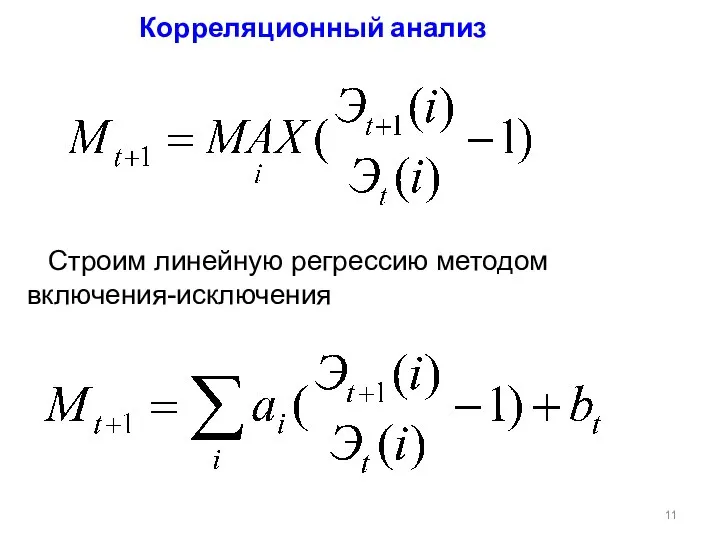

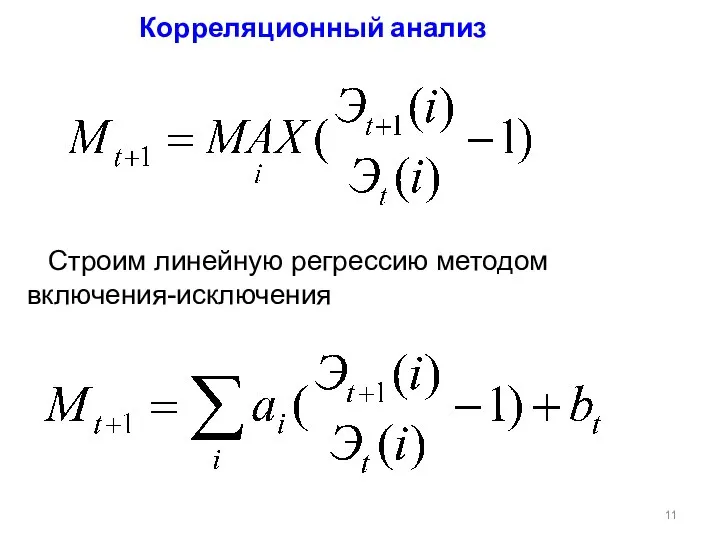

Слайд 11Корреляционный анализ

Строим линейную регрессию методом включения-исключения

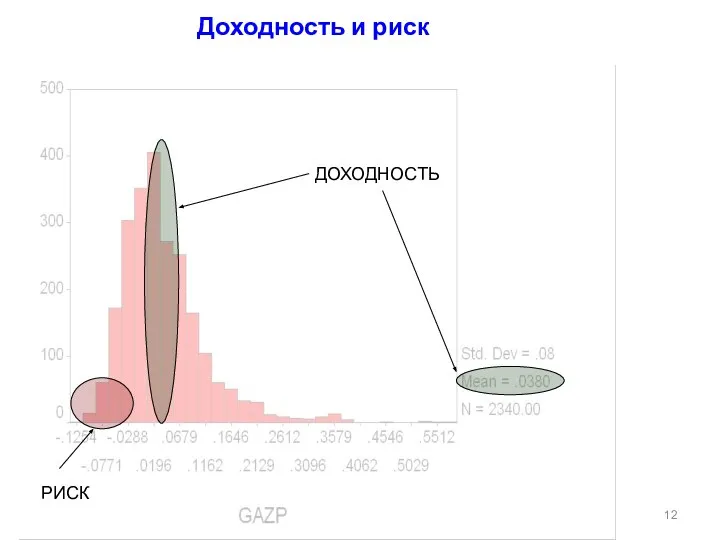

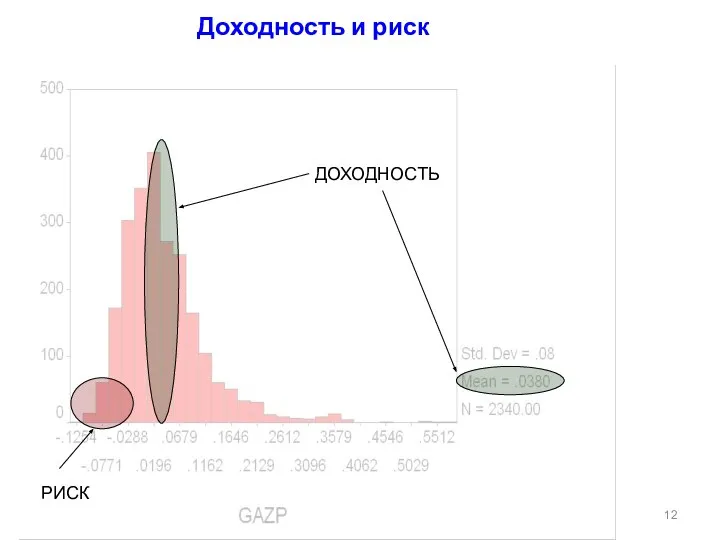

Слайд 12Доходность и риск

ДОХОДНОСТЬ

РИСК

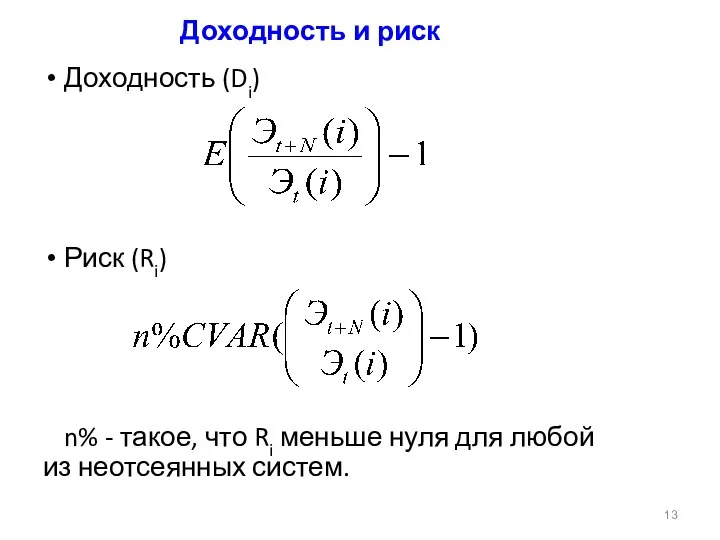

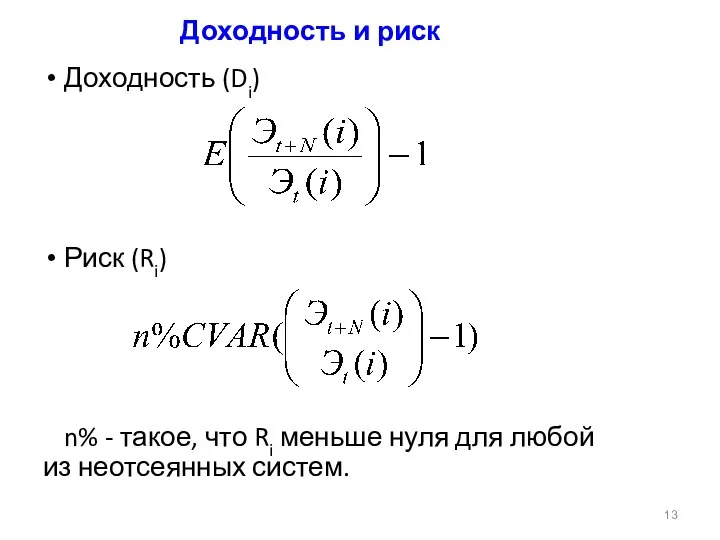

Слайд 13Доходность и риск

Доходность (Di)

Риск (Ri)

n% - такое, что Ri меньше нуля для

любой из неотсеянных систем.

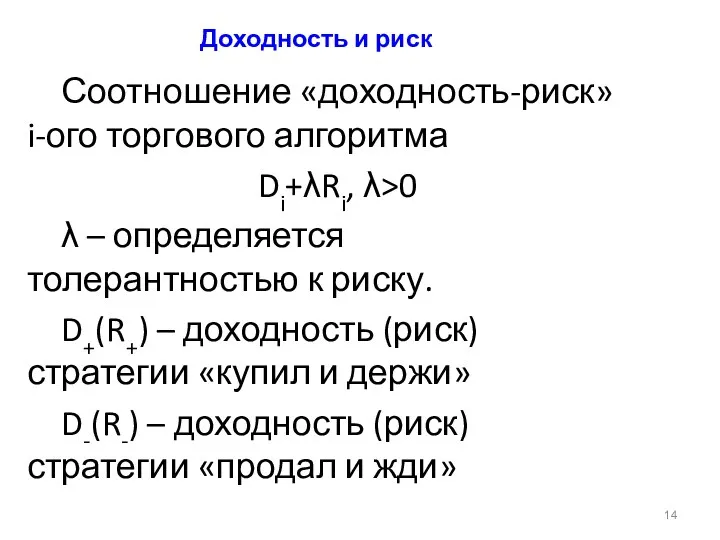

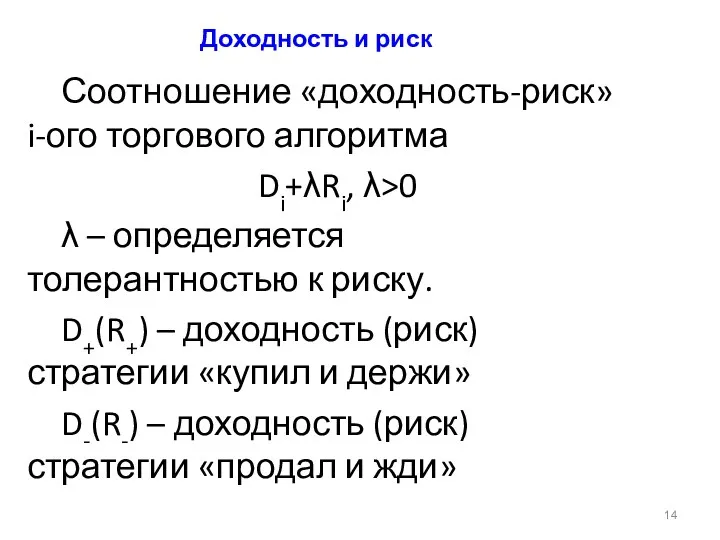

Слайд 14Доходность и риск

Соотношение «доходность-риск» i-ого торгового алгоритма

Di+λRi, λ>0

λ – определяется толерантностью

к риску.

D+(R+) – доходность (риск) стратегии «купил и держи»

D-(R-) – доходность (риск) стратегии «продал и жди»

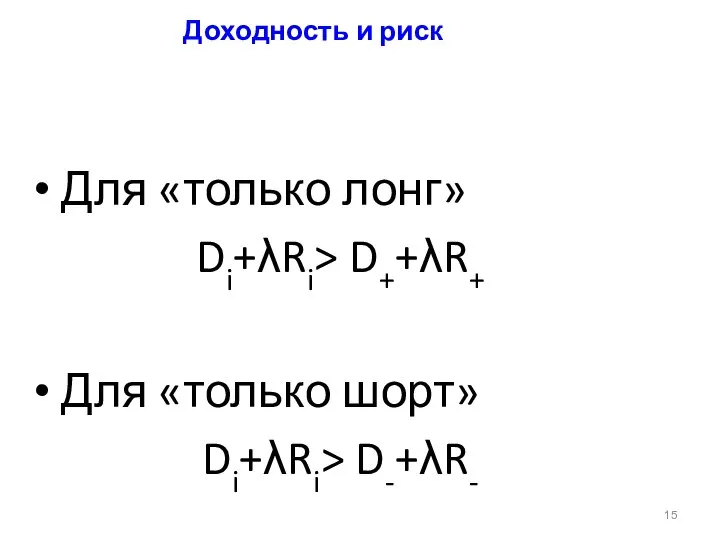

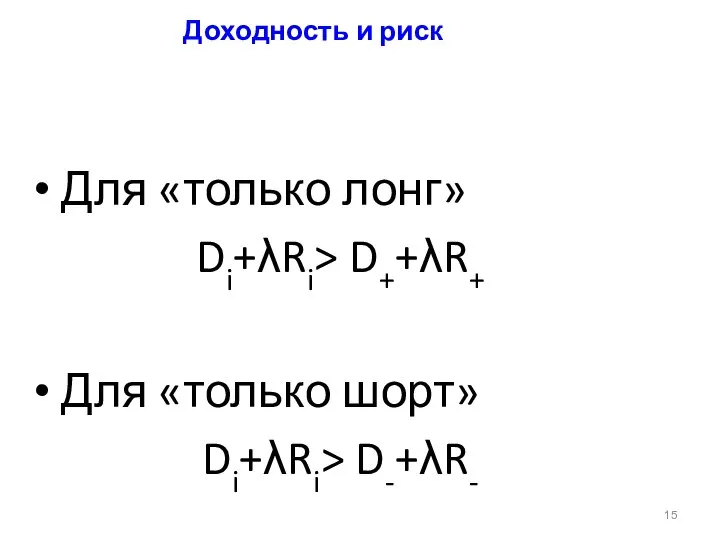

Слайд 15Доходность и риск

Для «только лонг»

Di+λRi> D++λR+

Для «только шорт»

Di+λRi> D-+λR-

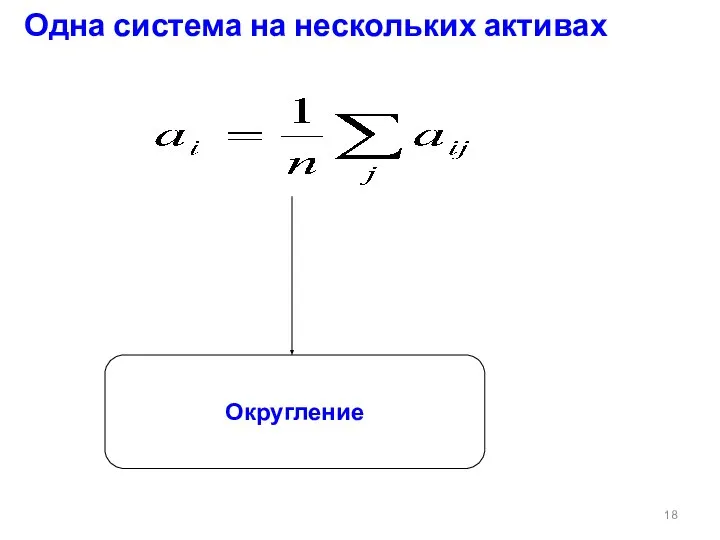

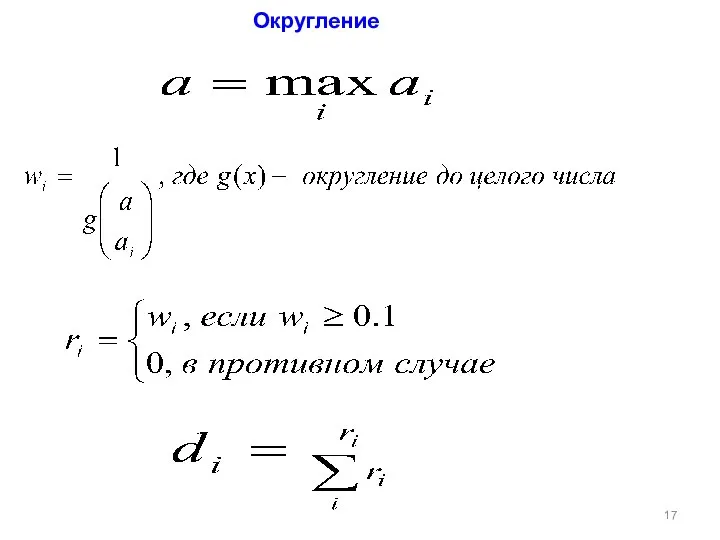

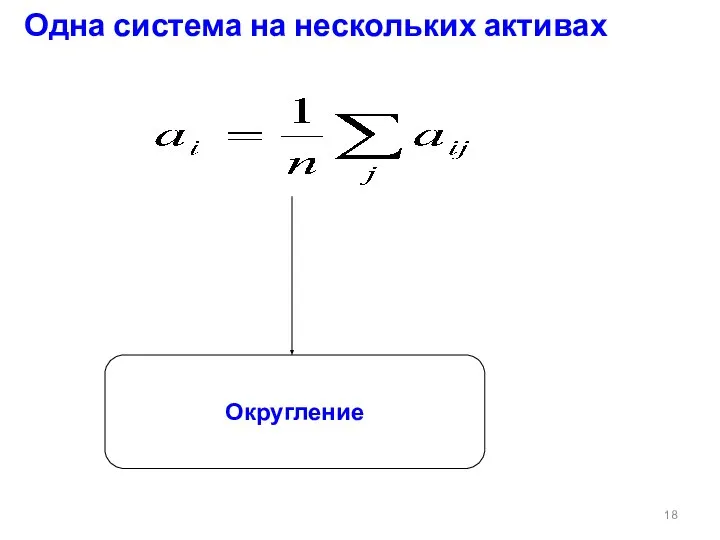

Слайд 18Одна система на нескольких активах

Округление

Слайд 19Портфель систем

Цели

Улучшение соотношения «доходность-риск»;

Уменьшение проскальзования;

Увеличение «емкости» торгового алгоритма.

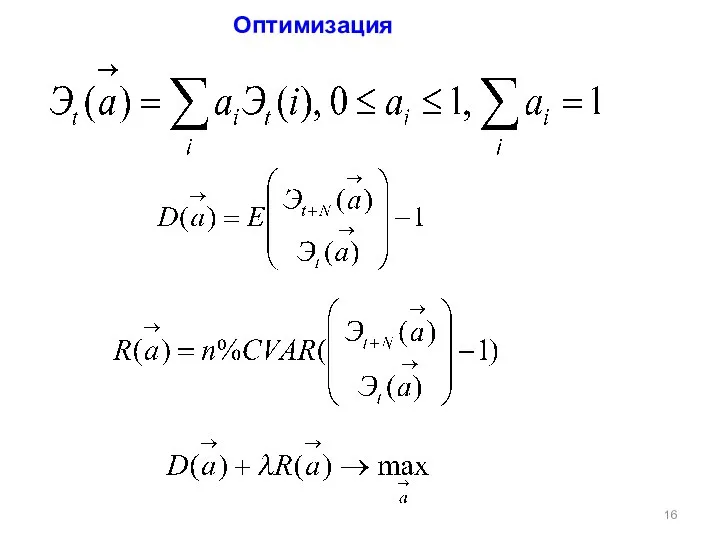

Слайд 20Портфель систем

Группировка

Корреляционный анализ

Оптимизация

Округление

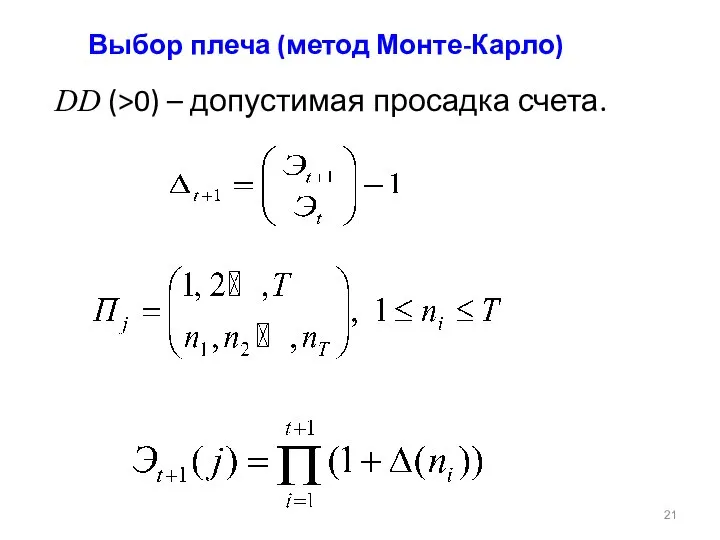

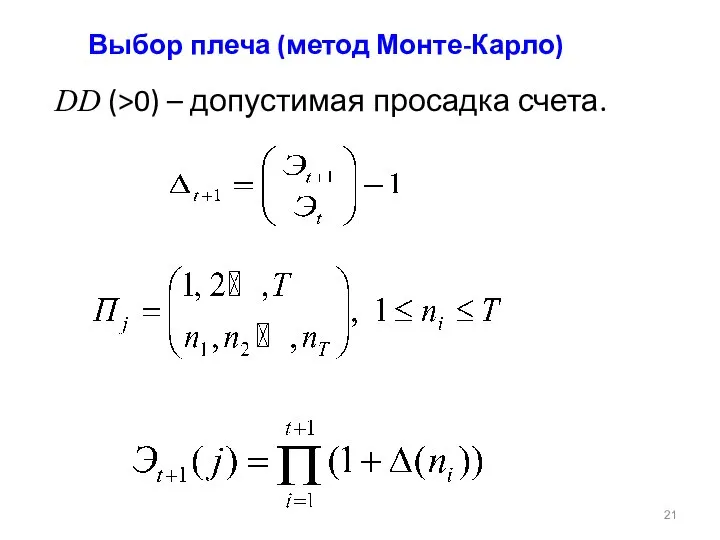

Слайд 21Выбор плеча (метод Монте-Карло)

DD (>0) – допустимая просадка счета.

Финансовая система государства: особенности построения, состав и характеристика звеньев

Финансовая система государства: особенности построения, состав и характеристика звеньев Экономическое положение в Англии в наши дни

Экономическое положение в Англии в наши дни Экономика предприятия (организации)

Экономика предприятия (организации) Что такое глобализация

Что такое глобализация Аргументация экзаменуемым собственного мнения

Аргументация экзаменуемым собственного мнения Экономическое развитие. Экономический цикл

Экономическое развитие. Экономический цикл Глоссарий. Буква Е

Глоссарий. Буква Е Международная торговля

Международная торговля Семейная экономика. Бюджет семьи

Семейная экономика. Бюджет семьи Основы общественного производства. Воспроизводство и его фазы

Основы общественного производства. Воспроизводство и его фазы Социально-экономические показатели Свердловской области

Социально-экономические показатели Свердловской области Введение в Макроэкономику

Введение в Макроэкономику The role of small businesses in economic development

The role of small businesses in economic development “Mádenıetti bala”. Обучение духовным ценностям

“Mádenıetti bala”. Обучение духовным ценностям Брокерская компания «Приоритет Консалтинг»

Брокерская компания «Приоритет Консалтинг» Экономика и политика Швейцарии

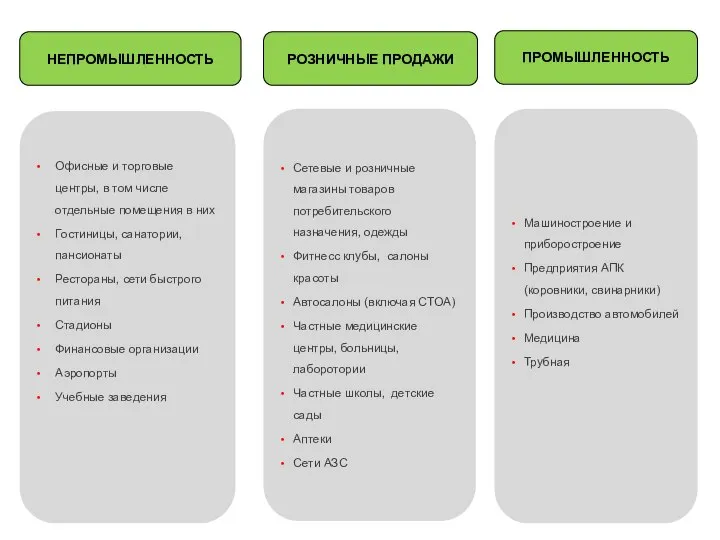

Экономика и политика Швейцарии Целевые и нецелевые сегменты

Целевые и нецелевые сегменты Экономическая культура (10 класс)

Экономическая культура (10 класс) Место России в мировом хозяйстве и международном разделении труда

Место России в мировом хозяйстве и международном разделении труда Особенности применения налоговых вычетов при НДФЛ Подготовили: Безнощук Богдан, Белоглазова Юлия ДС-01 МЭ

Особенности применения налоговых вычетов при НДФЛ Подготовили: Безнощук Богдан, Белоглазова Юлия ДС-01 МЭ Ресурсно-целевой подход к экономической категории Эффективность бизнеса

Ресурсно-целевой подход к экономической категории Эффективность бизнеса Тема экономические эффекты введения инструментов внешнеторговой политики для экономики страны импортная пошлина экспортная

Тема экономические эффекты введения инструментов внешнеторговой политики для экономики страны импортная пошлина экспортная Нефтяная промышленность Казахстана

Нефтяная промышленность Казахстана AP Trade. Логистика

AP Trade. Логистика Современное состояние мировой экономики и основные принципы экономического развития

Современное состояние мировой экономики и основные принципы экономического развития Cущность и необходимость запасов на предприятии

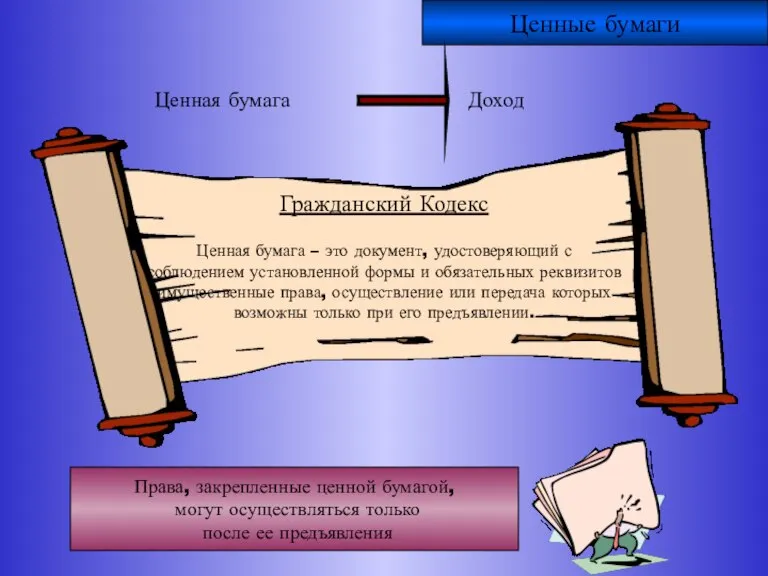

Cущность и необходимость запасов на предприятии Ценные бумаги

Ценные бумаги Современный этап мирового развития. Целостность и противоречивость современного мира

Современный этап мирового развития. Целостность и противоречивость современного мира