Использование методов налоговой оптимизации для повышения экономической эффективности деятельности фирмы

Содержание

- 2. Актуальность исследования обусловлена постоянным поиском законных методов снижения начисляемых и перечисляемых налогов налогоплательщиком в бюджетную систему

- 3. Задачи исследования Изучение теоретических основ налоговой оптимизации. Изучение методов налогового планирования и специальных методов налоговой оптимизации.

- 4. Практическая значимость исследования Практическая значимость исследования заключается в выборе наиболее эффективных методов оптимизации налогообложения, использование которых

- 5. Понятие налоговой оптимизации Процесс, связанный с достижением определенных пропорций всех финансовых аспектов сделки или проекта.

- 6. Оптимизация налогообложения Классическая налоговая оптимизация (законная, легальная) противозаконная минимизация (нелегальная)

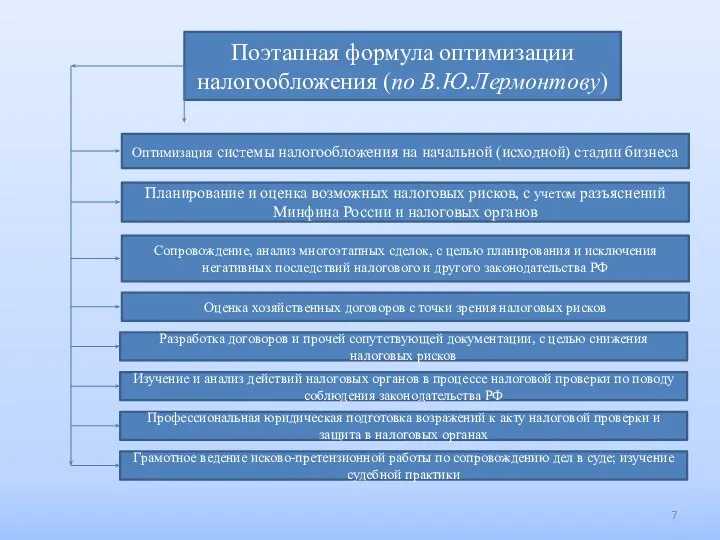

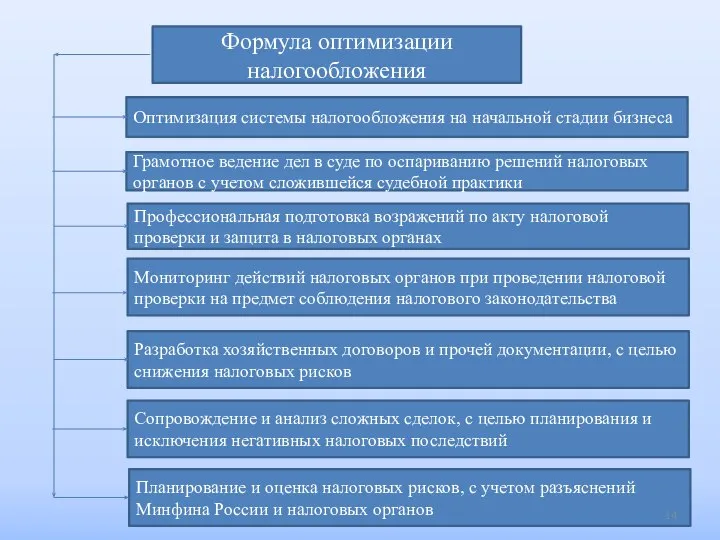

- 7. Поэтапная формула оптимизации налогообложения (по В.Ю.Лермонтову) Оптимизация системы налогообложения на начальной (исходной) стадии бизнеса Планирование и

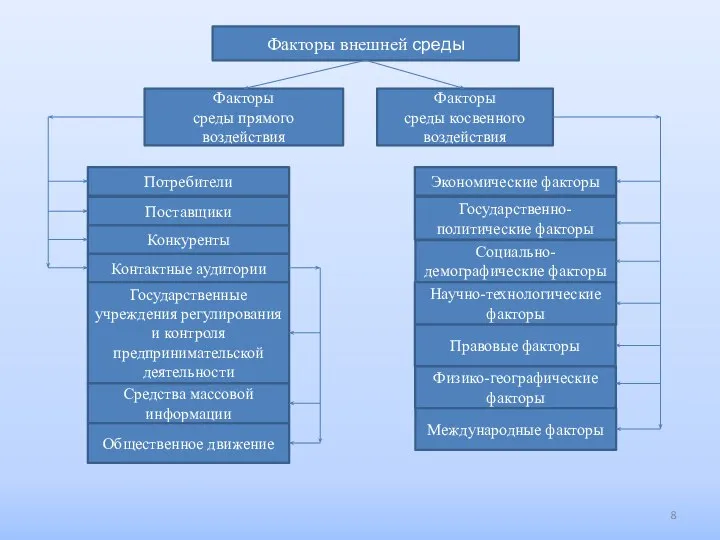

- 8. Факторы внешней среды Факторы среды прямого воздействия Факторы среды косвенного воздействия Потребители Поставщики Конкуренты Контактные аудитории

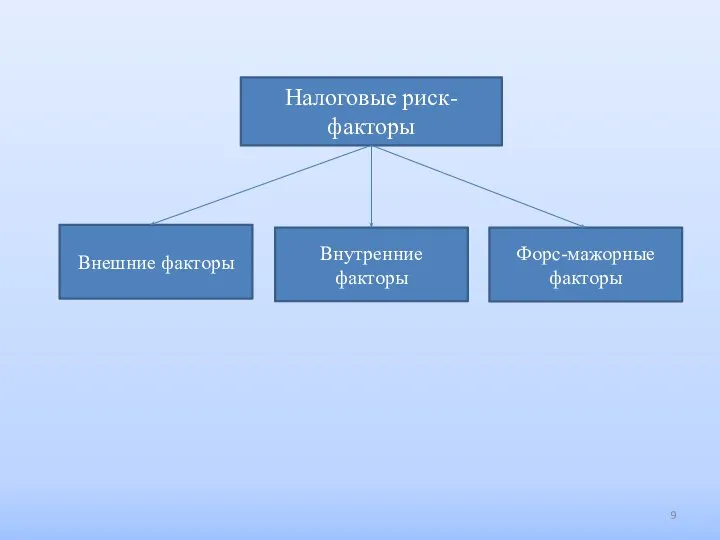

- 9. Налоговые риск-факторы Внешние факторы Внутренние факторы Форс-мажорные факторы

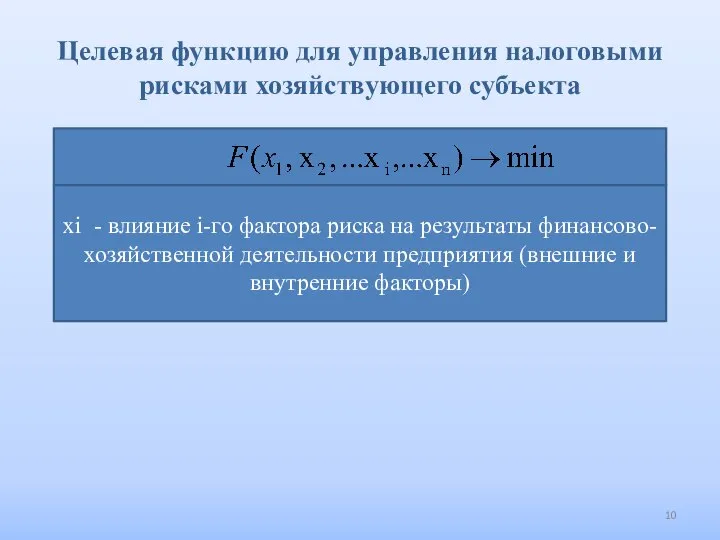

- 10. Целевая функцию для управления налоговыми рисками хозяйствующего субъекта xi - влияние i-го фактора риска на результаты

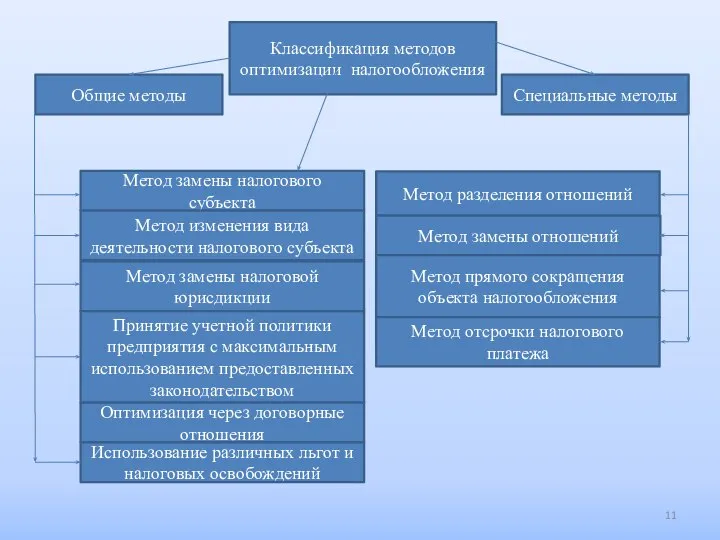

- 11. Классификация методов оптимизации налогообложения Общие методы Специальные методы Метод замены налогового субъекта Метод изменения вида деятельности

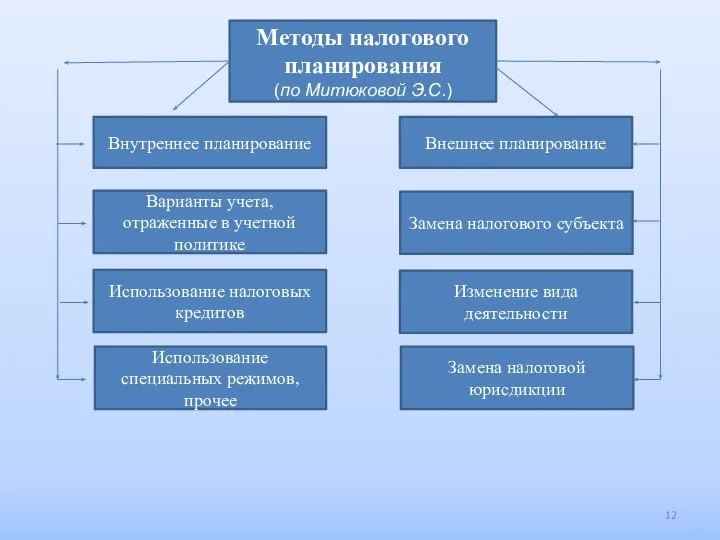

- 12. Методы налогового планирования (по Митюковой Э.С.) Внутреннее планирование Внешнее планирование Варианты учета, отраженные в учетной политике

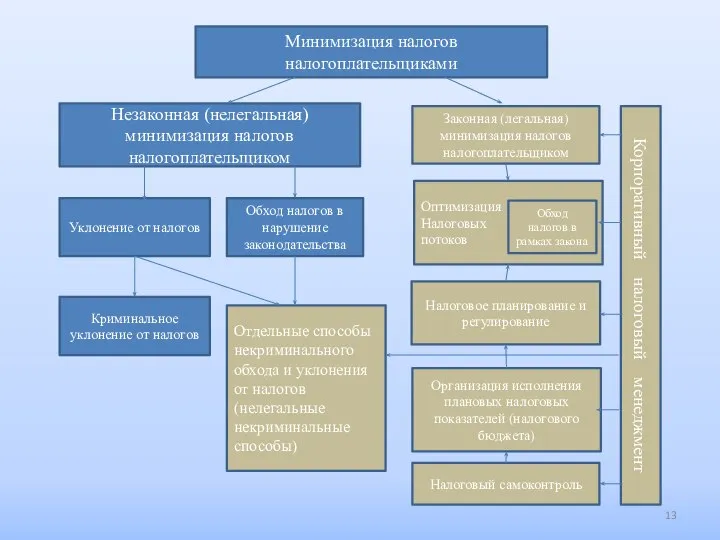

- 13. Минимизация налогов налогоплательщиками Незаконная (нелегальная) минимизация налогов налогоплательщиком Законная (легальная) минимизация налогов налогоплательщиком Уклонение от налогов

- 14. Формула оптимизации налогообложения Оптимизация системы налогообложения на начальной стадии бизнеса Грамотное ведение дел в суде по

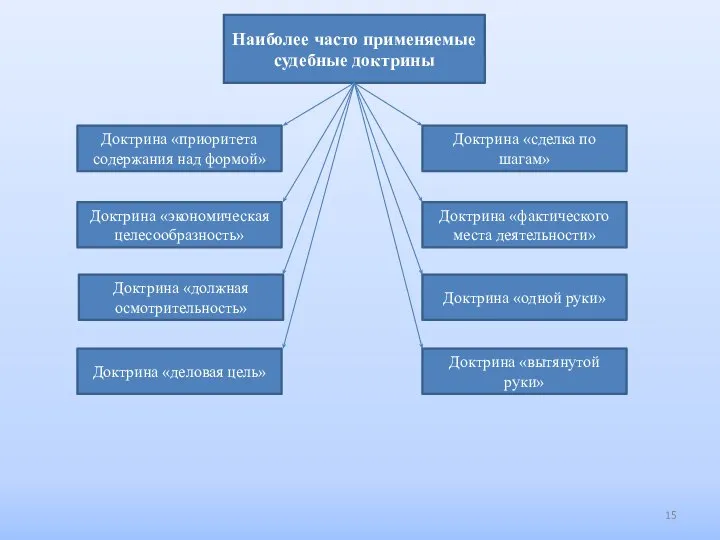

- 15. Наиболее часто применяемые судебные доктрины Доктрина «приоритета содержания над формой» Доктрина «экономическая целесообразность» Доктрина «должная осмотрительность»

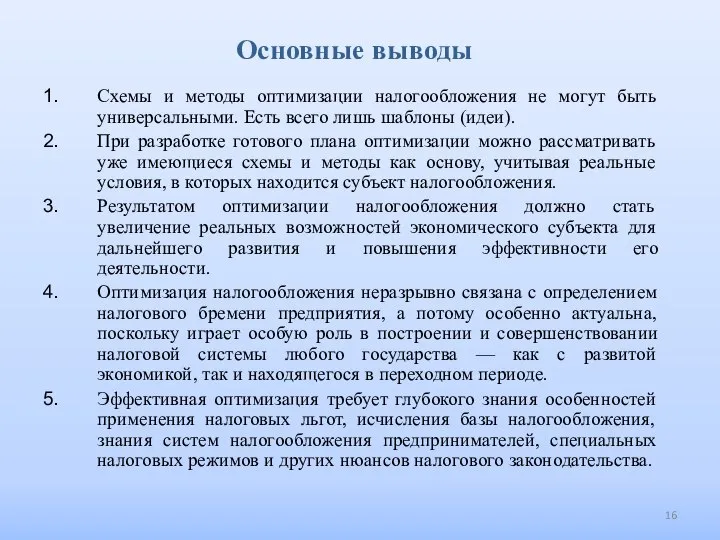

- 16. Основные выводы Схемы и методы оптимизации налогообложения не могут быть универсальными. Есть всего лишь шаблоны (идеи).

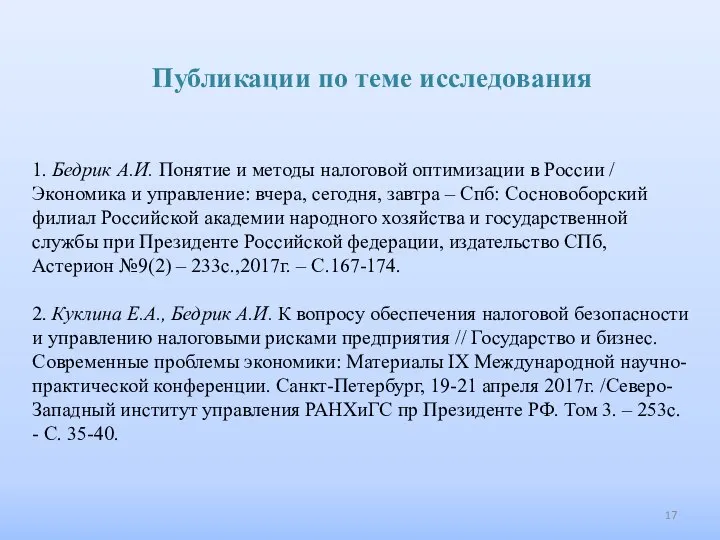

- 17. 1. Бедрик А.И. Понятие и методы налоговой оптимизации в России / Экономика и управление: вчера, сегодня,

- 19. Скачать презентацию

Налогообложение предприятий, осуществляющих внешнеэкономическую деятельность . _

Налогообложение предприятий, осуществляющих внешнеэкономическую деятельность . _ Деньги

Деньги Что такое экономика 123_8_6

Что такое экономика 123_8_6 Макроэкономическое окружение предприятия (basic–анализ основных показателей и сценарное моделирование)

Макроэкономическое окружение предприятия (basic–анализ основных показателей и сценарное моделирование) Индивидуальное, рыночное и совокупное предложение

Индивидуальное, рыночное и совокупное предложение Безработица

Безработица Основные этапы экспертизы и согласования проекта

Основные этапы экспертизы и согласования проекта Энергосбережение в сфере ЖКХ

Энергосбережение в сфере ЖКХ Эмпирические методы экономического познания

Эмпирические методы экономического познания Коллективный договор

Коллективный договор Инфляция спроса

Инфляция спроса Энерговооруженность труда

Энерговооруженность труда Производство экономических благ. Лекция 4

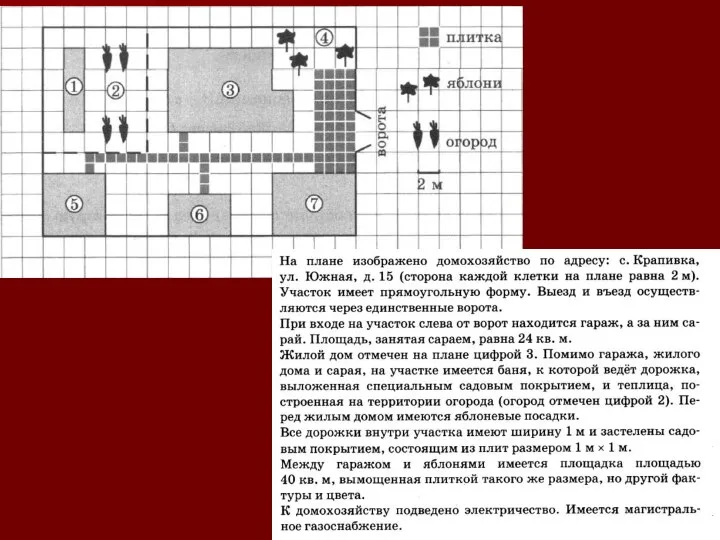

Производство экономических благ. Лекция 4 Экономическая задача

Экономическая задача Безработица: причины, виды, последствия

Безработица: причины, виды, последствия Институт уполномоченных экономических операторов в Республике Казахстан 2021 г

Институт уполномоченных экономических операторов в Республике Казахстан 2021 г Управленческий учёт и учёт персонала

Управленческий учёт и учёт персонала Економіка, як кібернетична система

Економіка, як кібернетична система Экономика. Колпаков

Экономика. Колпаков Обменные курсы валют

Обменные курсы валют Понимание различных факторов и их влияние на рынок поставки

Понимание различных факторов и их влияние на рынок поставки Всё о деньгах. Внеклассное мероприятие

Всё о деньгах. Внеклассное мероприятие Равновесие в экономике (модель AD/AS)

Равновесие в экономике (модель AD/AS) Журнал "Регион Развитие"

Журнал "Регион Развитие" Национальные счета. ВВП

Национальные счета. ВВП Анализ рынка прицепной техники и автотехники сельскохозяйственного назначения

Анализ рынка прицепной техники и автотехники сельскохозяйственного назначения Теоретико-методолгические основы экономической географии и регионалистики мира. Лекция 1

Теоретико-методолгические основы экономической географии и регионалистики мира. Лекция 1 Инфляция. Устойчивая тенденция роста

Инфляция. Устойчивая тенденция роста