Финансирование роста – от бизнес-ангелов и венчурных инвесторов к IPO и конвертируемым облигациям Бизнес 2010: привлечение финансир

Содержание

- 2. Проблемы кредитования малого бизнеса

- 3. Финансирование обеспечительных взносов для участия в тендерах по государственным заказам и контрактам Сроки и порядок работы:

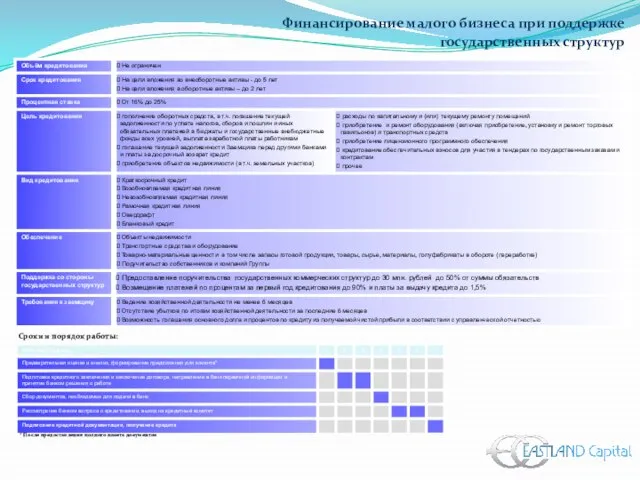

- 4. Финансирование малого бизнеса при поддержке государственных структур Сроки и порядок работы: * После предоставления полного пакета

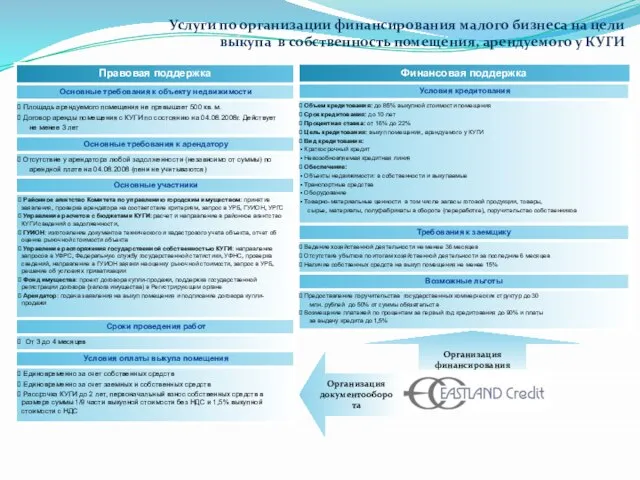

- 5. Услуги по организации финансирования малого бизнеса на цели выкупа в собственность помещения, арендуемого у КУГИ Организация

- 6. Финансирование венчурных проектов Организация кредитования Организация финансирования Для обеспечения денежными средствами инициатора на выкуп доли в

- 7. Рынок корпоративных облигаций. После кризиса В настоящее время рынок корпоративных облигаций находится в стадии восстановления после

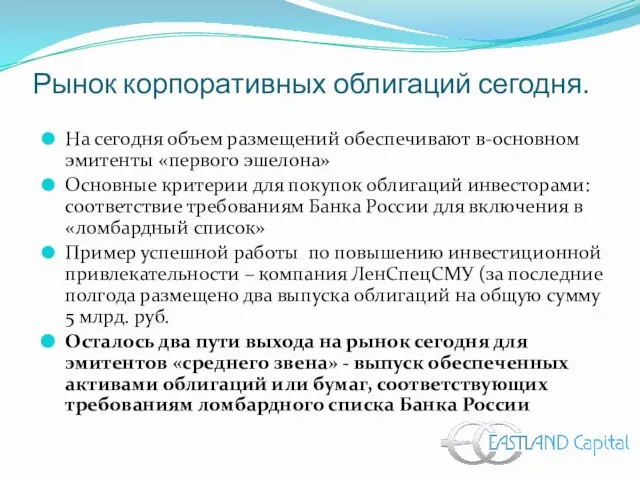

- 8. Рынок корпоративных облигаций сегодня. На сегодня объем размещений обеспечивают в-основном эмитенты «первого эшелона» Основные критерии для

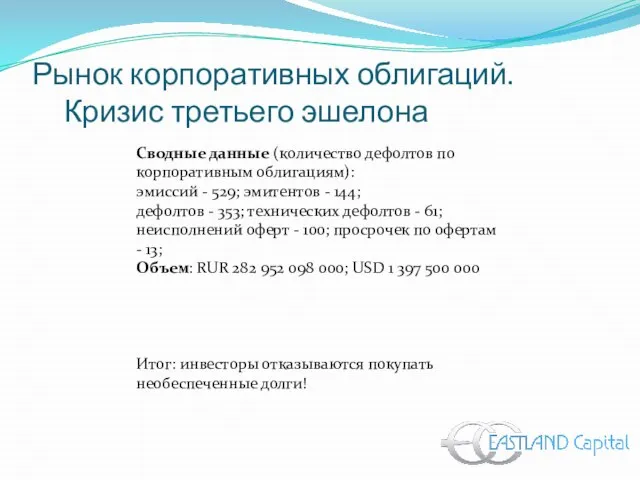

- 9. Сводные данные (количество дефолтов по корпоративным облигациям): эмиссий - 529; эмитентов - 144; дефолтов - 353;

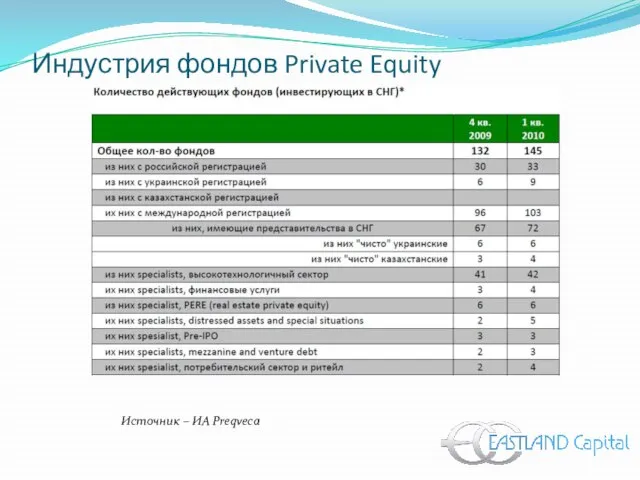

- 10. Индустрия фондов Private Equity Источник – ИА Preqveca

- 11. Индустрия фондов Private Equity Возможности финансирования для компаний: - привлечение финансового инвестора для того, чтобы помимо

- 12. IPO и вторичные размещения акций Прошедший год характеризуется минимальным за последние 5 лет значениями количественного и

- 13. We’re ok moneywise Российская финансовая группа Корпоративные финансы IPO Слияния и поглощения Организация выпусков облигаций Организация

- 15. Скачать презентацию

My family (Моя семья)

My family (Моя семья) Презентация на тему Календарь природы

Презентация на тему Календарь природы История Хеттов

История Хеттов  Термическая обработка сталей и чугунов

Термическая обработка сталей и чугунов The problems of cultural genesis

The problems of cultural genesis Элемент периодической системы химических элементов Д.И.Менделеева -АЛЮМИНИЙ

Элемент периодической системы химических элементов Д.И.Менделеева -АЛЮМИНИЙ The Moscow State University

The Moscow State University Тема 7Лекция 5

Тема 7Лекция 5 БРОШЮРЫ И ИНФОРМАЦИОННЫЕ БЮЛЛЕТЕНИО.А. Сперанская"Эко-Согласие"

БРОШЮРЫ И ИНФОРМАЦИОННЫЕ БЮЛЛЕТЕНИО.А. Сперанская"Эко-Согласие" Факторы поведения индивидуального уровня (часть 2)

Факторы поведения индивидуального уровня (часть 2) Начальник Аналитического управления ФТС России В.В. Ивин «О возможностях сотрудничества российских и финляндских таможенных орг

Начальник Аналитического управления ФТС России В.В. Ивин «О возможностях сотрудничества российских и финляндских таможенных орг prezentatsia_17_10

prezentatsia_17_10 Презентация ко Дню знаний (1 сентября)

Презентация ко Дню знаний (1 сентября) Великомученик Феодор Стратилат

Великомученик Феодор Стратилат Художественные послания предков

Художественные послания предков Нападающий удар

Нападающий удар Разработка природоподобной технологии формирования концентраций полезных компонентов внутри ехногенных отвалов

Разработка природоподобной технологии формирования концентраций полезных компонентов внутри ехногенных отвалов Как вести себя в конфликтной ситуации: способы решения конфликтов

Как вести себя в конфликтной ситуации: способы решения конфликтов 24 Мая

24 Мая Братья Карамазовы

Братья Карамазовы Декоративное цветоводство

Декоративное цветоводство Презентация на тему Экология

Презентация на тему Экология  Презентация на тему Не просто говорить о Шукшине

Презентация на тему Не просто говорить о Шукшине Презентация к уроку Блок

Презентация к уроку Блок 20140217_po_moryam_po_volnam

20140217_po_moryam_po_volnam Жизненный цикл физкультурно-спортивного товара. Понятие, формы, этапы

Жизненный цикл физкультурно-спортивного товара. Понятие, формы, этапы Интерактивный калькулятор

Интерактивный калькулятор Сбалансированная система показателей в Agile: KPI с человеческим лицом Вольфсон Борис

Сбалансированная система показателей в Agile: KPI с человеческим лицом Вольфсон Борис