Содержание

- 2. Тема 1. Налоговое право и его основные понятия Налоговое право представляет собой совокупность правовых норм, регулирующих

- 3. К методологии науки налогового права относится специально-юридический метод сравнительно-исторический метод метод живого познания

- 4. Наука налогового права выполняет общетеоретическую функцию аналитическую функцию воспитательную функцию

- 5. К методам налогового права относится публично-правовой метод диспозитивный метод гражданско-правовой метод

- 6. Налоги — основной источник доходов государственного бюджета ё Законодательное определение налога дано в ст. 8 части

- 7. Неналоговые доходы — это платежи, имеющие частноправовую природу: доходы от использования, продажи или иного возмездного отчуждения

- 8. В российском законодательстве существуют три вида пошлин: государственная, регистрационная и таможенная. Государственная пошлина взимается за ряд

- 9. В соответствии с Налоговым кодексом Российской Федерации «под сбором понимается обязательный взнос, взимаемый с организаций и

- 10. К обязательным элементам налогообложения относятся налоговая база налоговая ставка объект налогообложения налогоплательщик порядок исчисления налога налоговый

- 11. Тема 2. Принципы налогового права. Под принципами налогового права подразумевают основополагающие идеи, определяющие начала налогового права

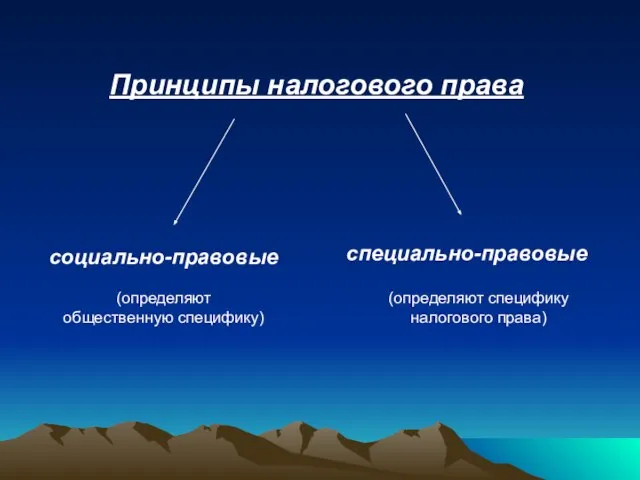

- 12. Принципы налогового права социально-правовые специально-правовые (определяют специфику налогового права) (определяют общественную специфику)

- 13. Принципы налогового права Принцип определённости налоговой обязанности Принцип установления налогов и сборов в должной правовой процедуре

- 14. К специально-правовым принципам относятся: принцип законности налогообложения принцип установления налогов и сборов в должной правовой процедуре

- 15. Законными являются лишь налоги и сборы, установленные Налоговым Кодексом РФ законами субъектов РФ представительными органами власти

- 16. Принцип всеобщности налогообложения Закреплён Налоговым кодексом РФ, согласно этому принципу все без исключения обязаны уплачивать установленные

- 17. Принцип справедливости налогообложения Каждый налогоплательщик должен принимать на себя налоговые обязательства, исходя из своих возможностей Прогрессивные

- 18. Принцип взимания налога в публичных целях Служит поиску баланса между интересами налогоплательщиков и общества в целом

- 19. Принцип установления налогов и сборов в должной правовой процедуре Представляет конституционный запрет на установление налогов, иначе

- 20. Принцип определённости налоговой обязанности Представляет собой положение о том, что акты налогового законодательства должны быть четко

- 21. Тема 3. Нормы и источники налогового права. Норма права - это общее правило регулирования налоговых отношений

- 22. Нормы налогового права устанавливают правовой режим, определяют права и обязанности и гарантируют реализацию прав налогоплательщиков Нормы

- 23. К элементам структуры налогового права относят гипотезу диспозицию санкцию

- 24. Гипотеза включает в себя содержание самого правила поведения фактические условия реализации нормы обстоятельства, при которых можно

- 25. Диспозиция - это центральная часть налогово-правовой нормы Под санкцией понимают часть нормы налогового права, в которой

- 26. Классификация норм налогового права по методу воздействия на поведение субъектов выделяет запрещающие и обязывающие нормы уполномачивающе-дозволительные

- 27. Иерархически выстроенная последовательность источников налогового права по мере уменьшения юридической силы Конституция РФ Специальное налоговое законодательство

- 28. К специальному налоговому законодательству относится Федеральное законодательство о налогах и сборах НК РФ Региональное законодательство о

- 29. К подзаконным нормативным актам по вопросам, связанным с налогообложением, относятся указы президента постановления правительства подзаконные нормативные

- 30. К источникам налогового права относятся Конституция РФ Формы внешнего содержания налогового права Решения конституционного суда РФ

- 31. Тема 4. Действие актов налогового законодательства. Чтобы оправдать временные рамки действия, необходимо определить причину изменения сроков

- 32. К вариантам пределов действия акта во времени относят перспективное действие действие с обратной силой немедленное действие

- 33. Статья 57 Конституции РФ предусматривает, что законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы

- 34. Конституционный запрет придавать закону обратную силу не может быть обойден при помощи каких-либо технических и иных

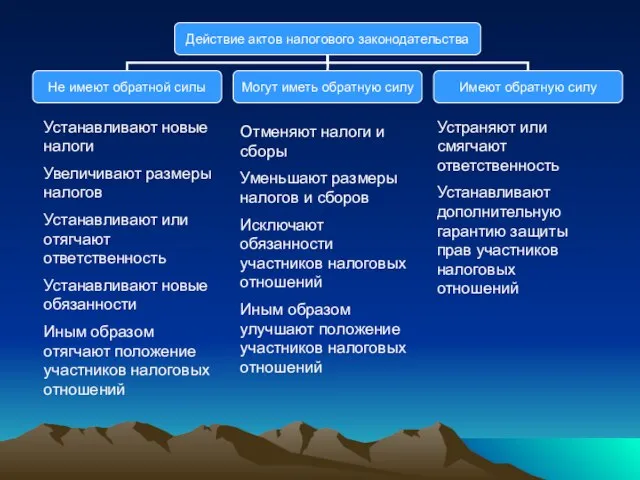

- 35. Устанавливают новые налоги Увеличивают размеры налогов Устанавливают или отягчают ответственность Устанавливают новые обязанности Иным образом отягчают

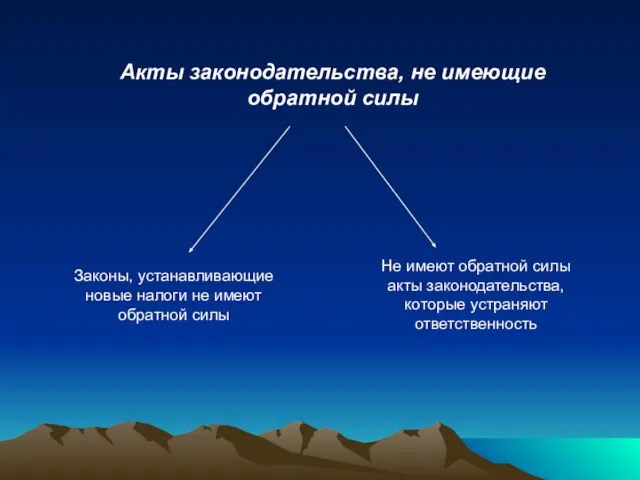

- 36. Законы, устанавливающие новые налоги не имеют обратной силы Не имеют обратной силы акты законодательства, которые устраняют

- 37. Одновременно Конституция РФ не препятствует приданию обратной силы законам, если они улучшают положение налогоплательщиков. Конституционный запрет

- 38. При разрешении вопроса о действии акты налогового законодательства в отношении конкретного лица можно применять принцип резидентства

- 39. Нормативно-правовой акт, запрещающий действия налогоплательщиков, разрешенные НК РФ, не соответствует законодательству о налогах и сборах Нормативно-правовой

- 40. Акты, выраженные в нормах налогового права, адресованы гражданам РФ российским организациям лицам без гражданства

- 41. Тема 5. Налоговые правоотношения. Налоговые правоотношения определяются как вид финансовых правоотношений, урегулированных нормами налогового права Отношения

- 42. Он выражается в том, что права и обязанности участников налоговых правоотношений определяются законами и другими актами

- 43. «каждый обязан платить законно установленные налоги и сборы» (ст. 57 Конституции РФ) Налоговые отношения являются обязательственными

- 44. Признаки налоговых отношений Нарушение специализированных норм права Связь с финансовыми отношениями Сходство с общественными отношениями Имущественный

- 45. К элементам структуры налоговых правоотношений относят Субъекты правоотношений Объект правоотношений Содержание правоотношений

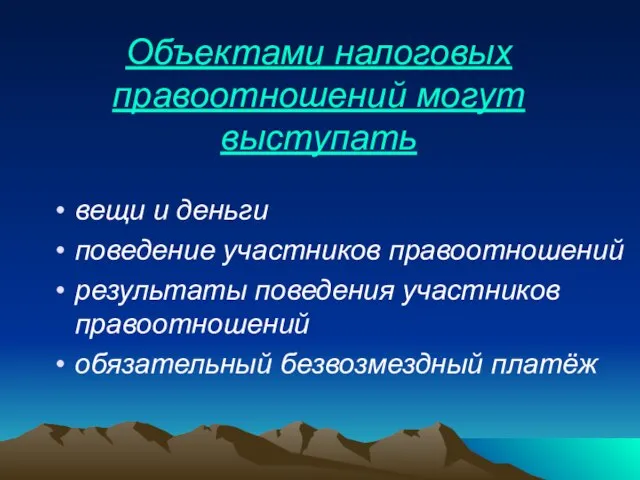

- 46. Объектами налоговых правоотношений могут выступать вещи и деньги поведение участников правоотношений результаты поведения участников правоотношений обязательный

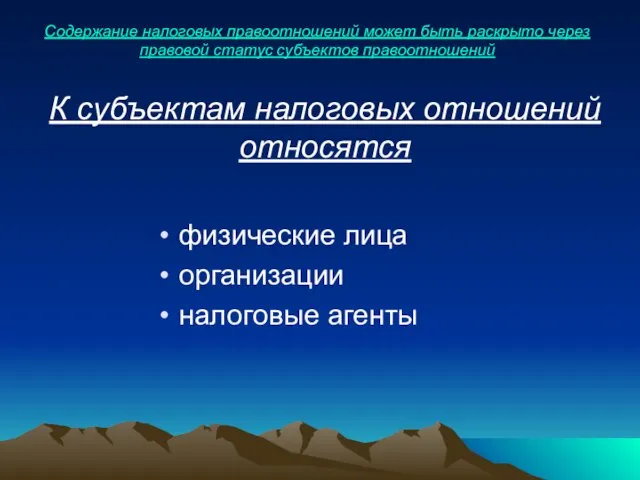

- 47. Содержание налоговых правоотношений может быть раскрыто через правовой статус субъектов правоотношений К субъектам налоговых отношений относятся

- 48. Участники налоговых правоотношений Основные Факультативные Субъекты хозяйственной деятельности Государственные органы Лица, обеспечивающие перечисление и сбор налога

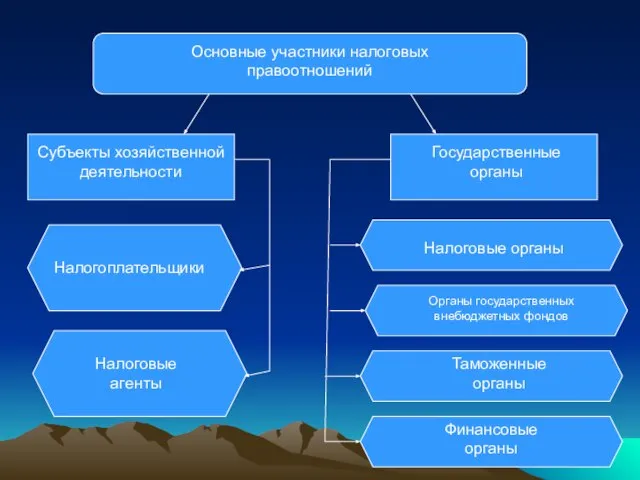

- 49. Основные участники налоговых правоотношений Субъекты хозяйственной деятельности Государственные органы Налогоплательщики Налоговые агенты Налоговые органы Органы государственных

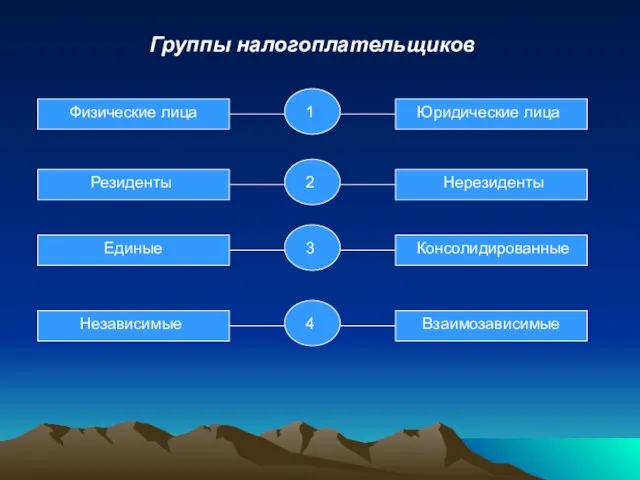

- 50. Группы налогоплательщиков Физические лица Юридические лица Резиденты Нерезиденты Единые Консолидированные Независимые Взаимозависимые 1 2 3 4

- 51. Тема 6. Исполнение обязанности по уплате налогов и сборов. Конституционный принцип уплаты налогов и сборов заключается

- 52. Налоговое производство – совокупность технических приёмов, способов, методов и методик, при помощи которых налогоплательщик осуществляет свою

- 53. Исчисление налога — совокупность действий по определению суммы налога, причитающейся к уплате в бюджет или внебюджетный

- 54. Предусмотрено три способа уплаты налогов: обращение взыскания на имущество и дебиторскую задолженность уплата имуществом, включая уплату

- 55. Если законодатель не определил хотя бы одного обязательного элемента налога налог считается не установленным Обязанность по

- 56. Под основными видами объектов налогообложения понимают прибыль реализацию товаров имущество

- 57. К методам определения рыночной цены относятся метод сопоставления затратный метод метод цены последующей реализации

- 58. Обязанность по уплате налога прекращается случае смерти налогоплательщика ликвидации организации-налогоплательщика при уплате налога в кассу банка

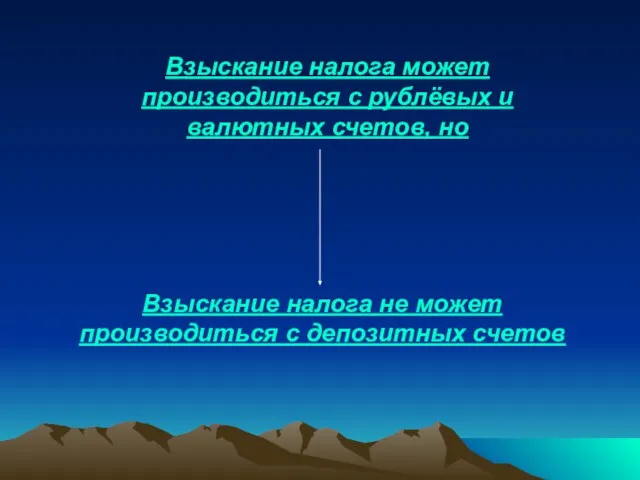

- 59. Взыскание налога может производиться с рублёвых и валютных счетов, но Взыскание налога не может производиться с

- 60. Взыскание налога может производиться за счёт наличных денежных средств сырья и материалов готовой продукции основных фондов

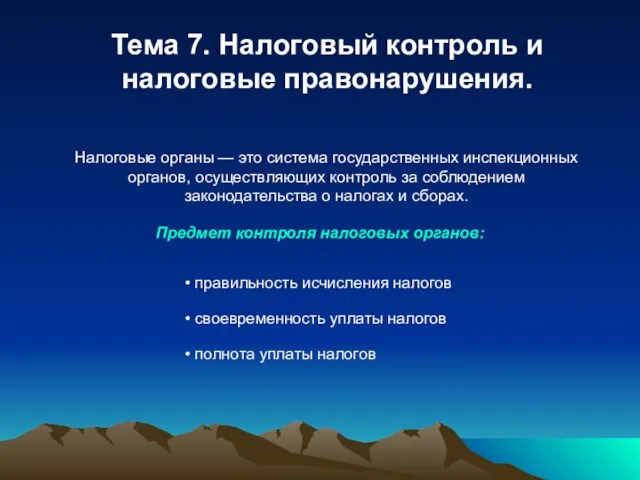

- 61. Тема 7. Налоговый контроль и налоговые правонарушения. Налоговые органы — это система государственных инспекционных органов, осуществляющих

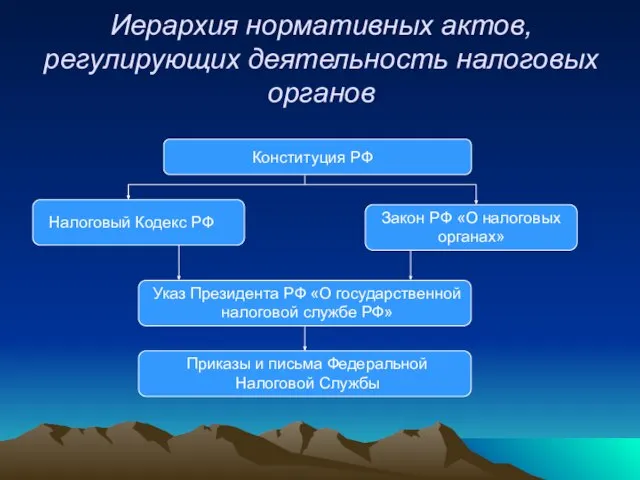

- 62. Иерархия нормативных актов, регулирующих деятельность налоговых органов Конституция РФ Налоговый Кодекс РФ Закон РФ «О налоговых

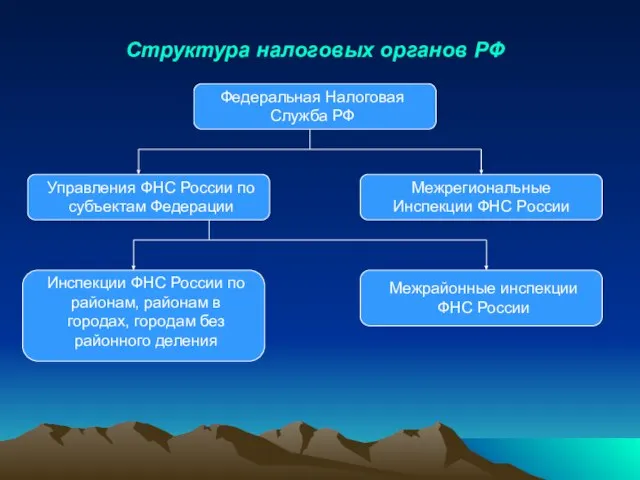

- 63. Структура налоговых органов РФ Федеральная Налоговая Служба РФ Управления ФНС России по субъектам Федерации Межрегиональные Инспекции

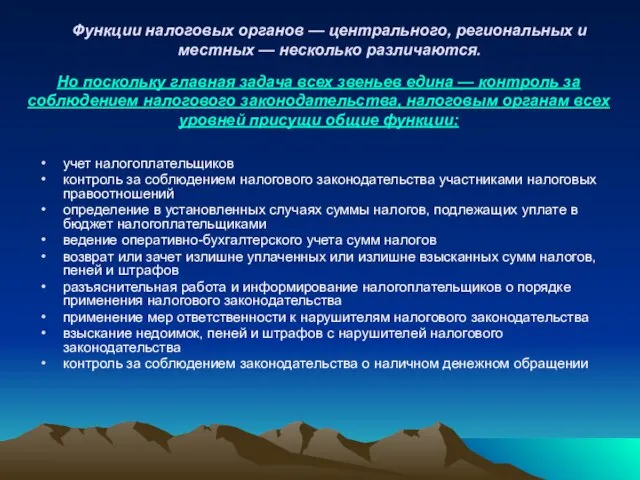

- 64. Функции налоговых органов — центрального, региональных и местных — несколько различаются. учет налогоплательщиков контроль за соблюдением

- 65. Целью мероприятий налогового контроля является выявление налоговых правонарушений предупреждение их совершения в будущем обеспечение неотвратимости наступления

- 66. К формам налогового контроля относятся налоговые проверки проверки данных учета и отчетности просмотр помещений и территорий

- 67. В процессе налогового контроля производится проверка соблюдения банками обязанностей, предусмотренных НК РФ проверка исполнения требований законодательства

- 68. Применительно к камеральному контролю используется формальная и логическая проверка встречная проверка экономический анализ

- 69. К контролю за соблюдением налогового законодательства относятся мероприятия, проводимые сборщиками налогов и сборов мероприятия, проводимые отделом

- 70. Камеральная налоговая проверка проводится в налоговом органе на основании поданных деклараций в течение трех месяцев

- 71. Выездная налоговая проверка на основании решения руководителя НО; срок 2 м-ца, продлевается до 4-х, в исключ.

- 72. Допускается приостановление проверки на срок до 9 месяцев. По итогам составляется акт в течение 2-х мес.

- 73. К деятельности, связанной с учетом налогоплательщиков, не относится выдача свидетельства о постановке на учет выдача свидетельства

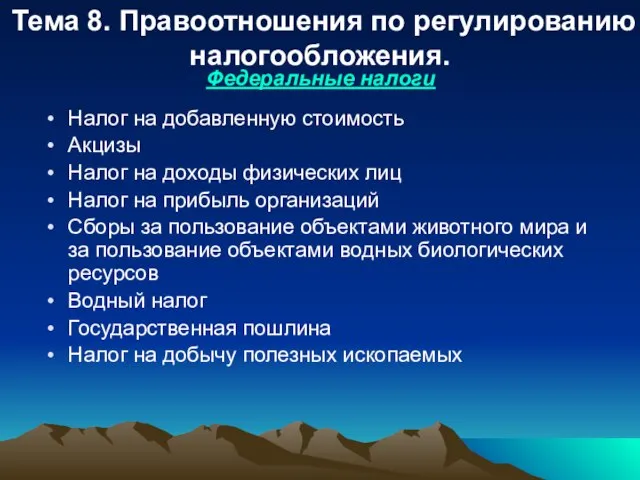

- 74. Тема 8. Правоотношения по регулированию налогообложения. Федеральные налоги Налог на добавленную стоимость Акцизы Налог на доходы

- 75. СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ Глава 26.1. Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) Глава 26.2. Упрощенная

- 76. РЕГИОНАЛЬНЫЕ НАЛОГИ И СБОРЫ Глава 28. Транспортный налог Глава 29. Налог на игорный бизнес Глава 30.

- 77. МЕСТНЫЕ НАЛОГИ И СБОРЫ Земельный налог Налог на имущество физических лиц Местные лицензионные сборы

- 78. Налог на добавленную стоимость Налогоплательщики – организации, индивидуальные предприниматели, лица, перемещающие товары через таможенную границу Объект

- 79. Акцизы Налогоплательщики – организации, индивидуальные предприниматели, лица, перемещающие товары через таможенную границу Объект налогообложения – реализация

- 80. Налог на доходы физических лиц Налогоплательщики –индивидуальные предприниматели, физические лица (резиденты и нерезиденты) Объект налогообложения –

- 81. Налог на прибыль организаций Налогоплательщики – российские и иностранные организации Объект налогообложения – прибыль, полученная налогоплательщиком

- 83. Скачать презентацию

Презентация на тему Воспитательно-образовательный процесс в поликультурном пространстве образорвательных учреждений

Презентация на тему Воспитательно-образовательный процесс в поликультурном пространстве образорвательных учреждений «Восхитительная в своём совершенстве она является исходной точкой строения любого организма»

«Восхитительная в своём совершенстве она является исходной точкой строения любого организма» Научный подход к подбору разноуровневых заданий для учащихся

Научный подход к подбору разноуровневых заданий для учащихся Допинг и скандал вокруг него

Допинг и скандал вокруг него Размещение рекламына брандмауэрах

Размещение рекламына брандмауэрах Неделя науки и творчества

Неделя науки и творчества АЛГОРИТМ СОПРОВОЖДЕНИЯ ДЕТЕЙ И ПОДРОСТКОВ С РАССТРОЙСТВАМИ АУТИСТИЧЕСКОГО СПЕКТРА

АЛГОРИТМ СОПРОВОЖДЕНИЯ ДЕТЕЙ И ПОДРОСТКОВ С РАССТРОЙСТВАМИ АУТИСТИЧЕСКОГО СПЕКТРА НЕДЕЛЯ ГЕОГРАФИИ И ИСТОРИИ

НЕДЕЛЯ ГЕОГРАФИИ И ИСТОРИИ Основные положения сертификации

Основные положения сертификации Программа дистанционного обучения подготовки специалистов кредитной кооперации «ПРОФИ»

Программа дистанционного обучения подготовки специалистов кредитной кооперации «ПРОФИ» NOMC.PFO.prezentaciya.dlya..IMM._2_

NOMC.PFO.prezentaciya.dlya..IMM._2_ 2. New_employee_Starlink FORM (1)

2. New_employee_Starlink FORM (1) Московская область

Московская область Безопасность жизнедеятельности

Безопасность жизнедеятельности  Шаблоны для уроков русский язык и литература 4

Шаблоны для уроков русский язык и литература 4 Путь Свято́го Иа́кова, Эль Ками́но де Сантья́го

Путь Свято́го Иа́кова, Эль Ками́но де Сантья́го Всего 140 б-ней. Около 70 основных. Болезни заднего прохода - у 70-80% обследуемых. Жалобы на органы пищеварения предъявляли 44% мужчин и 55%

Всего 140 б-ней. Около 70 основных. Болезни заднего прохода - у 70-80% обследуемых. Жалобы на органы пищеварения предъявляли 44% мужчин и 55%  День рождения нашей крошки

День рождения нашей крошки Литературное чтение в четырехлетней начальной школе

Литературное чтение в четырехлетней начальной школе Intel Nuc September

Intel Nuc September Автоматизация звука Ш. Игра Найди место картинки

Автоматизация звука Ш. Игра Найди место картинки Основы журналистики

Основы журналистики  КУЛЬТУРА ЗАПАДНОЕВРОПЕЙСКОГОСРЕДНЕВЕКОВЬЯ

КУЛЬТУРА ЗАПАДНОЕВРОПЕЙСКОГОСРЕДНЕВЕКОВЬЯ Сосуд любвиМама

Сосуд любвиМама «1С:Предприятие 8. Оперативная печать»

«1С:Предприятие 8. Оперативная печать» Презентация на тему Иван Алексеевич Бунин

Презентация на тему Иван Алексеевич Бунин Презентация на тему Тепловые машины

Презентация на тему Тепловые машины Политические системы. Типология

Политические системы. Типология