Содержание

- 2. Компоненты финансово – экономического анализа

- 3. Компоненты финансово – экономического анализа Основным компонентом нашего анализа является – анализ управленческой отчетности. В процессе

- 4. Компоненты финансово – экономического анализа Горизонтальный анализ – сравнение показателей управленческой отчетности с предыдущими периодами. При

- 5. Компоненты финансово – экономического анализа Примером несоответствия экономической ситуации хозяйственным операциям служит ФАКТОРИНГ. Факторинг - это

- 6. Как работает факторинг ?

- 7. Чем полезен факторинг ?

- 8. Чем полезен факторинг ? 1.Факторинг позволяет сделать выгодное предложение клиенту Отсрочка – это выгода для Вашего

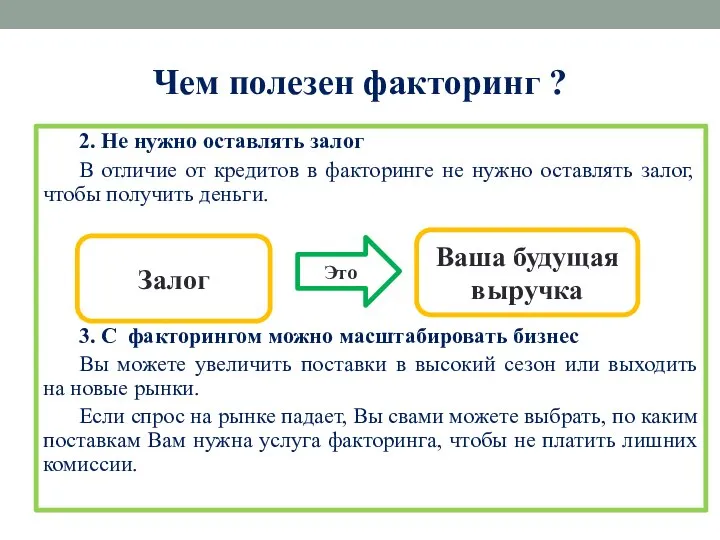

- 9. Чем полезен факторинг ? 2. Не нужно оставлять залог В отличие от кредитов в факторинге не

- 10. Чем полезен факторинг ? 4. Факторинг может проверить клиентка и проконтролировать возврат денег Продажи с отсрочкой

- 11. Какие недостатки у факторинга ?

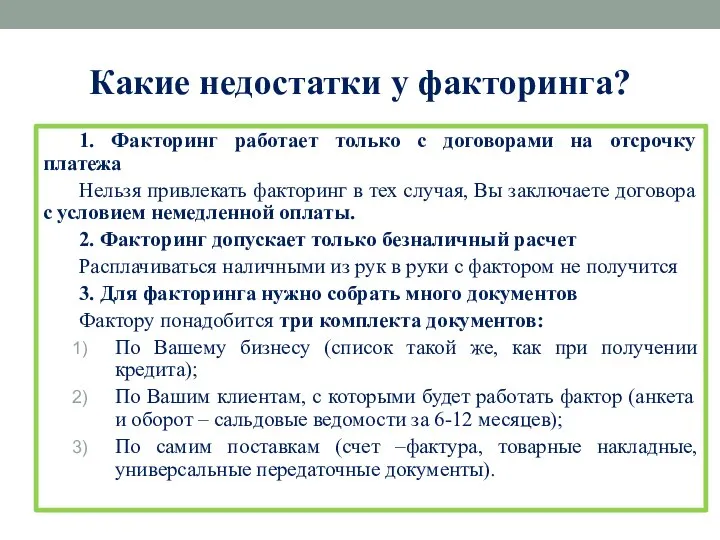

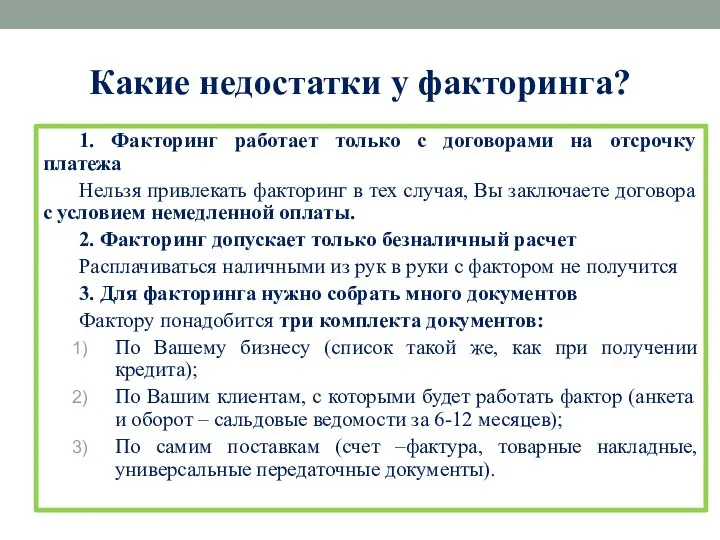

- 12. Какие недостатки у факторинга? 1. Факторинг работает только с договорами на отсрочку платежа Нельзя привлекать факторинг

- 13. Какие недостатки у факторинга? 1. Факторинг работает только с договорами на отсрочку платежа Нельзя привлекать факторинг

- 14. Какие недостатки у факторинга? 4. Фактор фиксирует сроки оплаты Если Вы работает через фактора, неформально договориться

- 15. Как работает факторинг?

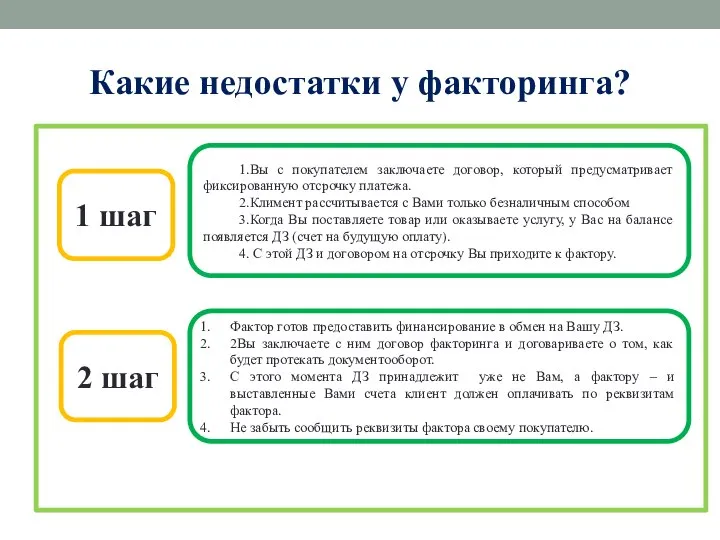

- 16. Какие недостатки у факторинга? 1 шаг 1.Вы с покупателем заключаете договор, который предусматривает фиксированную отсрочку платежа.

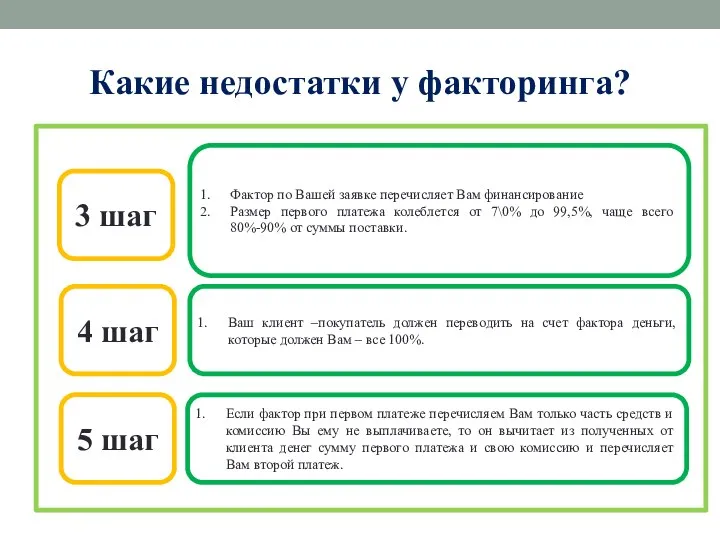

- 17. Какие недостатки у факторинга? 3 шаг Фактор по Вашей заявке перечисляет Вам финансирование Размер первого платежа

- 18. Сколько стоит факторинг?

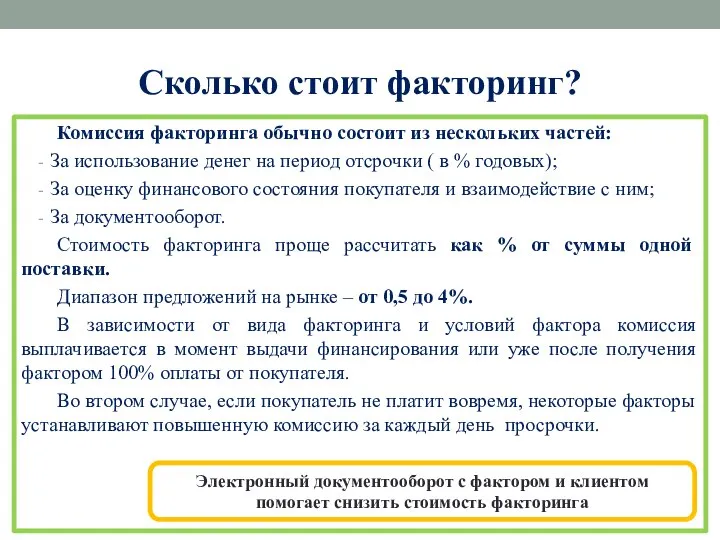

- 19. Сколько стоит факторинг? Комиссия факторинга обычно состоит из нескольких частей: За использование денег на период отсрочки

- 20. Каким бывает факторинг?

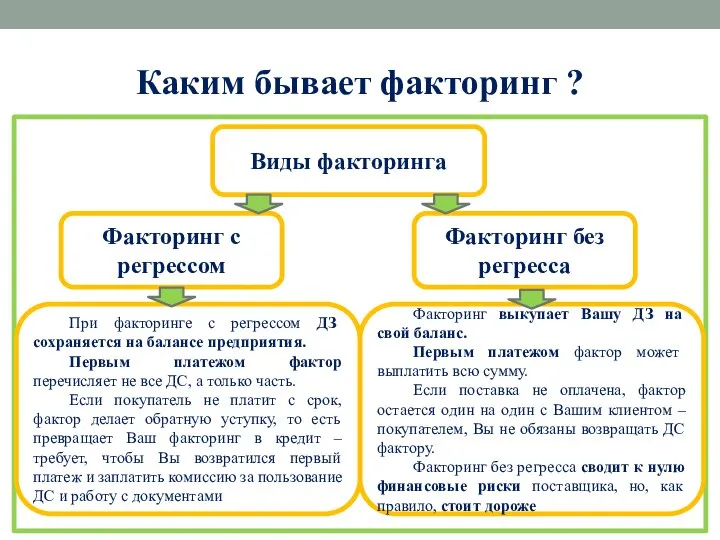

- 21. Каким бывает факторинг ? Виды факторинга Факторинг с регрессом Факторинг без регресса При факторинге с регрессом

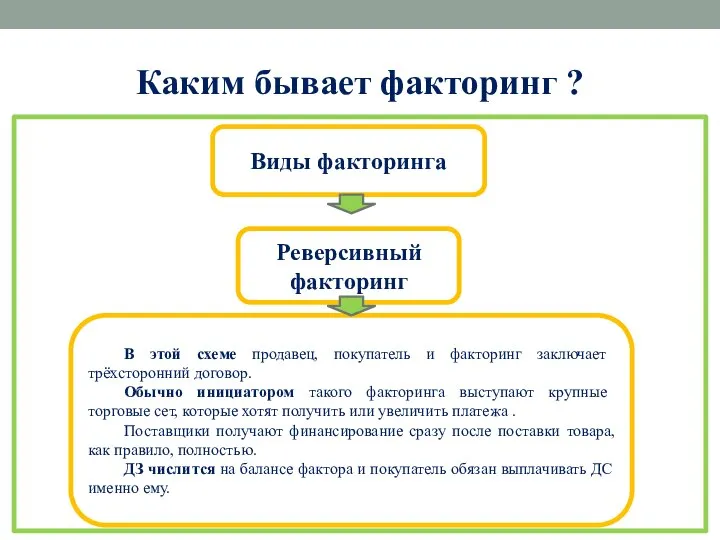

- 22. Каким бывает факторинг ? Виды факторинга Реверсивный факторинг В этой схеме продавец, покупатель и факторинг заключает

- 23. Факторинг или кредит: что лучше ?

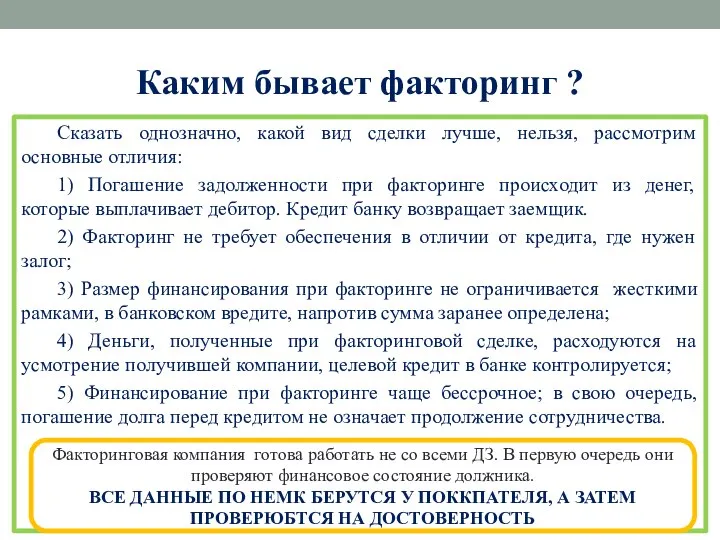

- 24. Каким бывает факторинг ? Сказать однозначно, какой вид сделки лучше, нельзя, рассмотрим основные отличия: 1) Погашение

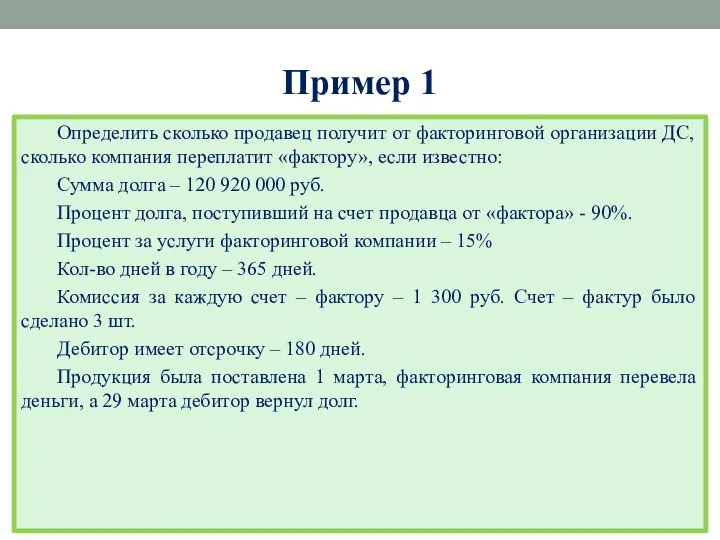

- 25. Пример 1 Определить сколько продавец получит от факторинговой организации ДС, сколько компания переплатит «фактору», если известно:

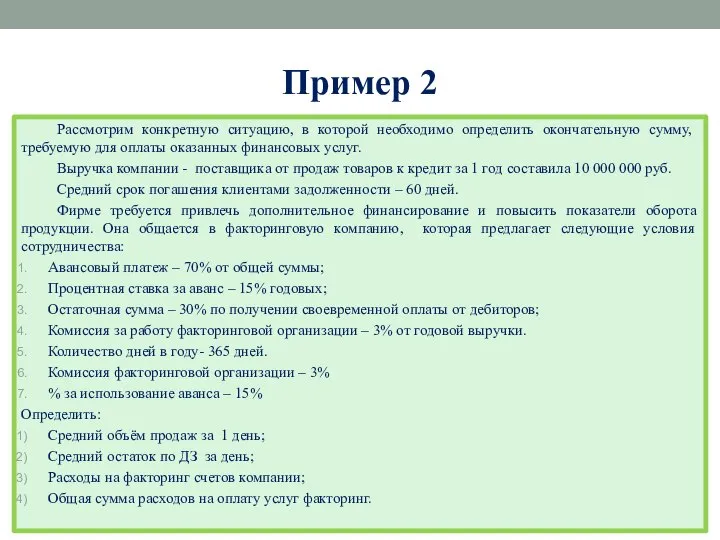

- 26. Пример 2 Рассмотрим конкретную ситуацию, в которой необходимо определить окончательную сумму, требуемую для оплаты оказанных финансовых

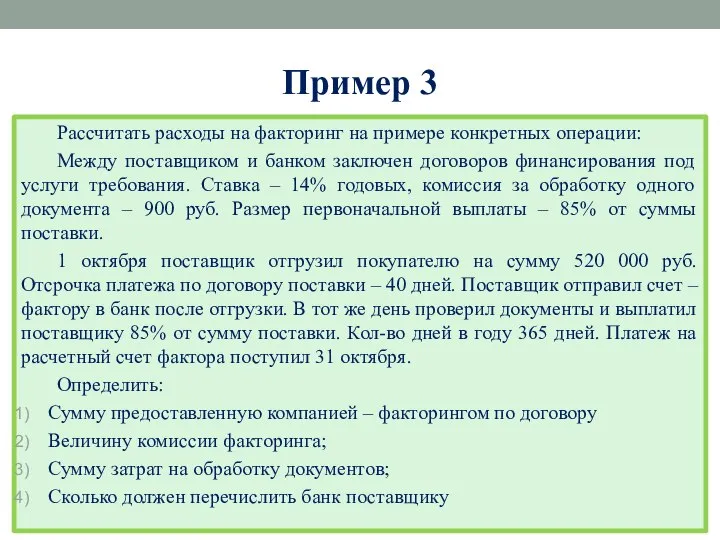

- 27. Пример 3 Рассчитать расходы на факторинг на примере конкретных операции: Между поставщиком и банком заключен договоров

- 28. Компоненты финансово – экономического анализа

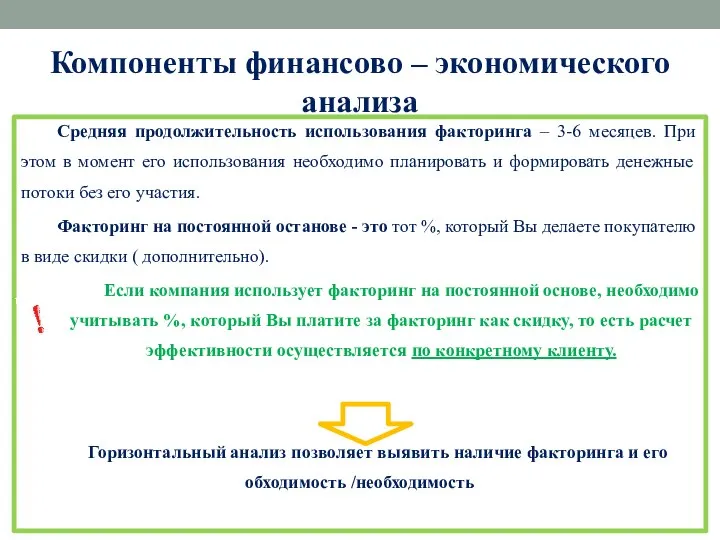

- 29. Компоненты финансово – экономического анализа Средняя продолжительность использования факторинга – 3-6 месяцев. При этом в момент

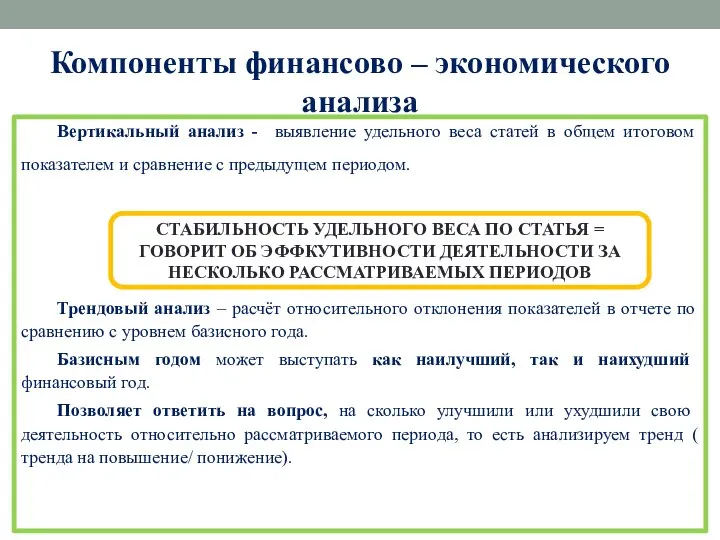

- 30. Компоненты финансово – экономического анализа Вертикальный анализ - выявление удельного веса статей в общем итоговом показателем

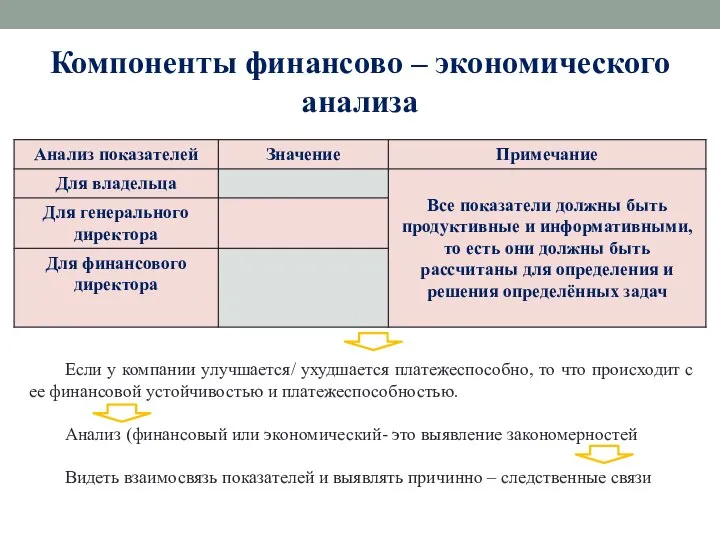

- 31. Компоненты финансово – экономического анализа Если у компании улучшается/ ухудшается платежеспособно, то что происходит с ее

- 32. Баланс и бюджет доходов и расходов

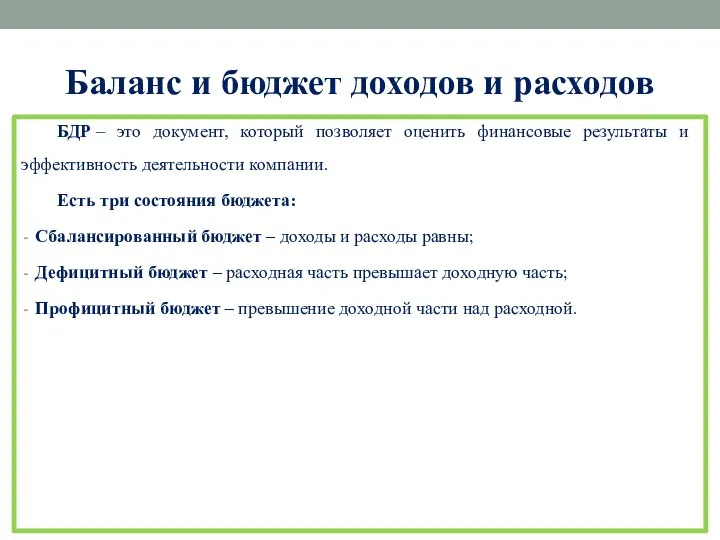

- 33. Баланс и бюджет доходов и расходов БДР – это документ, который позволяет оценить финансовые результаты и

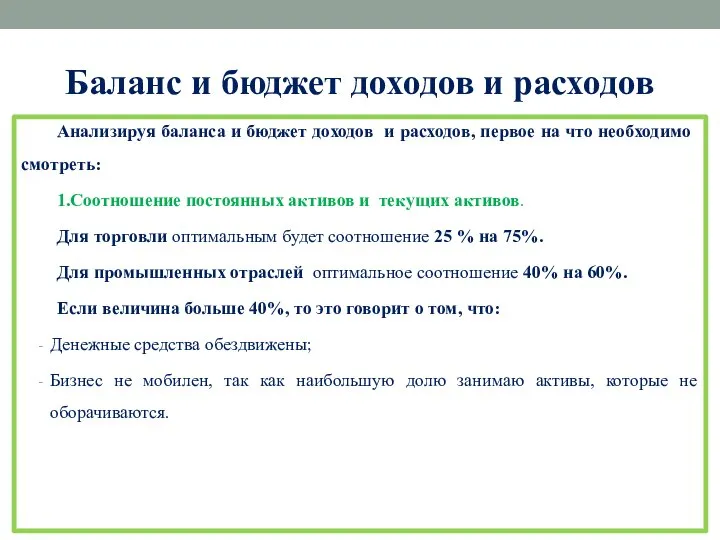

- 34. Баланс и бюджет доходов и расходов Анализируя баланса и бюджет доходов и расходов, первое на что

- 35. Баланс и бюджет доходов и расходов

- 36. Баланс и бюджет доходов и расходов

- 37. Операционные показатели и интенсивность использования ресурсов

- 38. Операционные показатели и интенсивность использования ресурсов Операционные показатели – такие показатели, которые правильно связывают влияние принятых

- 39. Операционные показатели и интенсивность использования ресурсов Денежный поток от операционной деятельности Поступление/Выбытие капитала в связи с

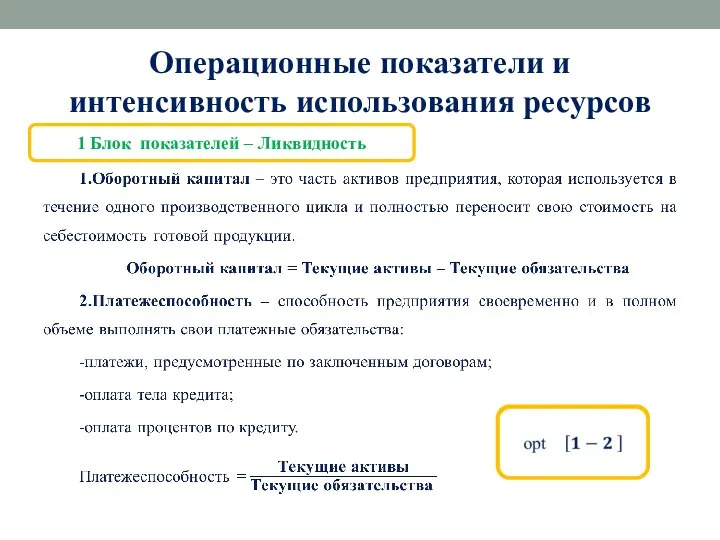

- 40. Операционные показатели и интенсивность использования ресурсов 1 Блок показателей – Ликвидность

- 41. Операционные показатели и интенсивность использования ресурсов

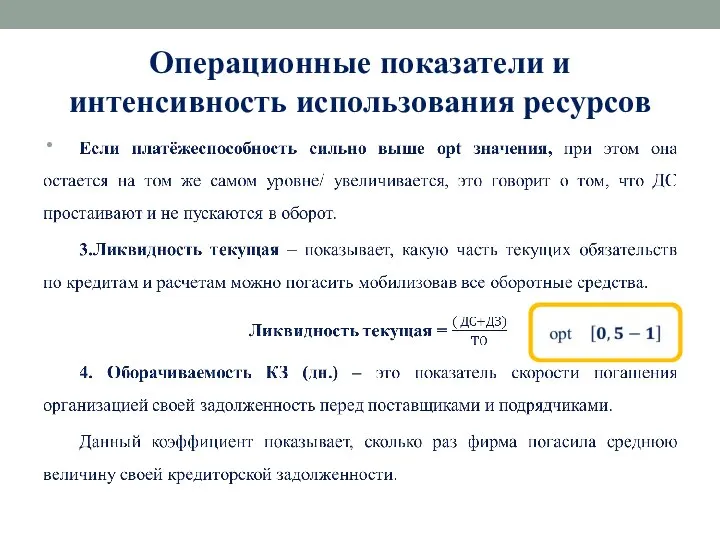

- 42. Операционные показатели и интенсивность использования ресурсов

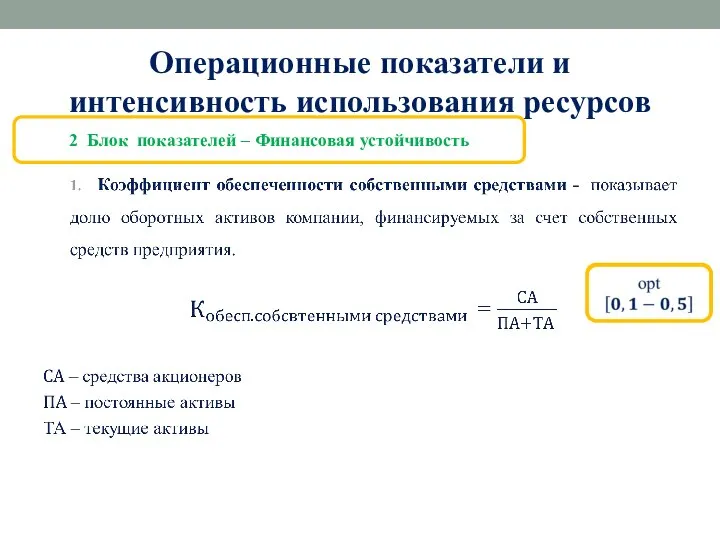

- 43. Операционные показатели и интенсивность использования ресурсов 2 Блок показателей – Финансовая устойчивость

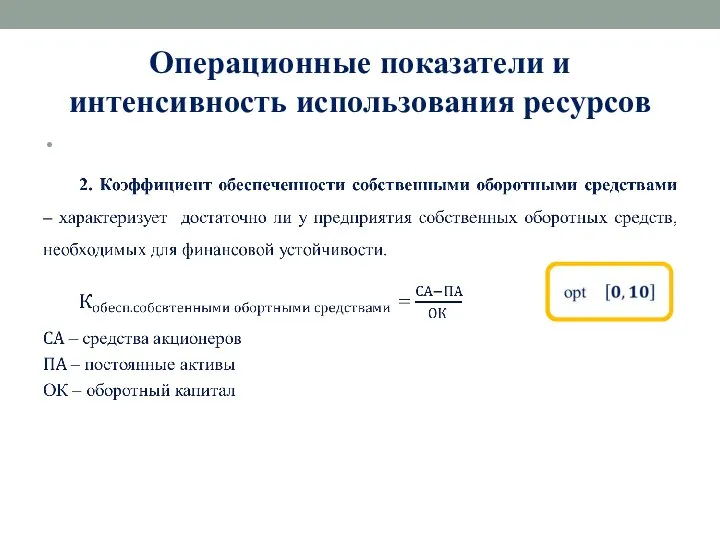

- 44. Операционные показатели и интенсивность использования ресурсов

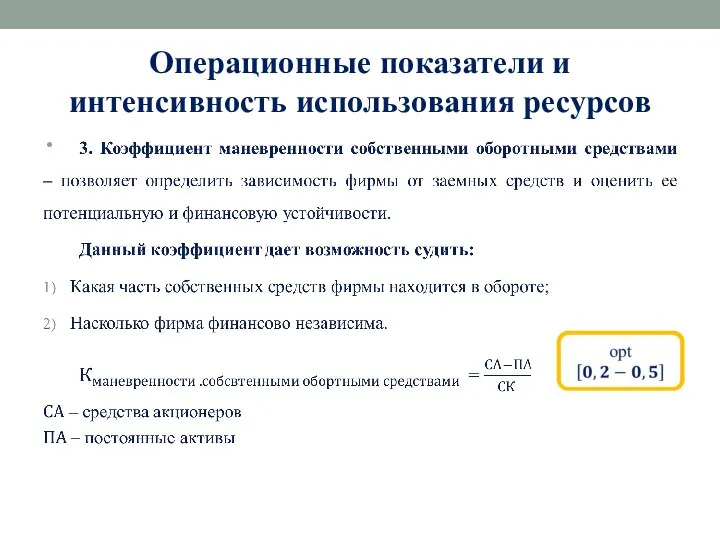

- 45. Операционные показатели и интенсивность использования ресурсов

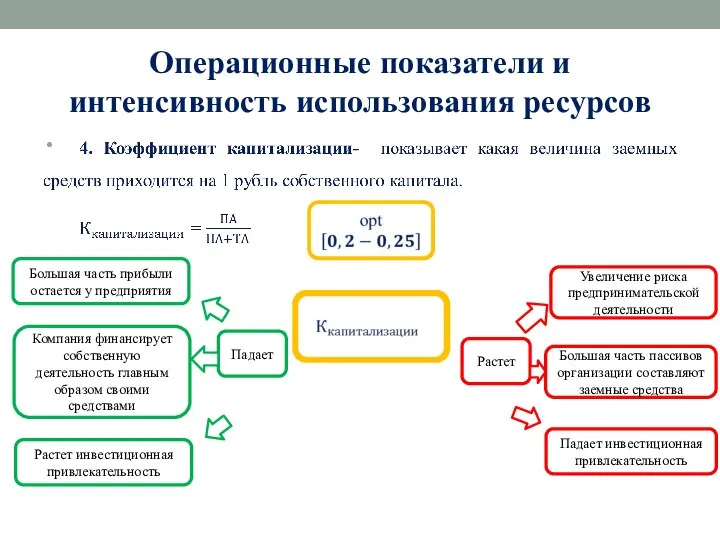

- 46. Операционные показатели и интенсивность использования ресурсов Падает Растет Большая часть прибыли остается у предприятия Компания финансирует

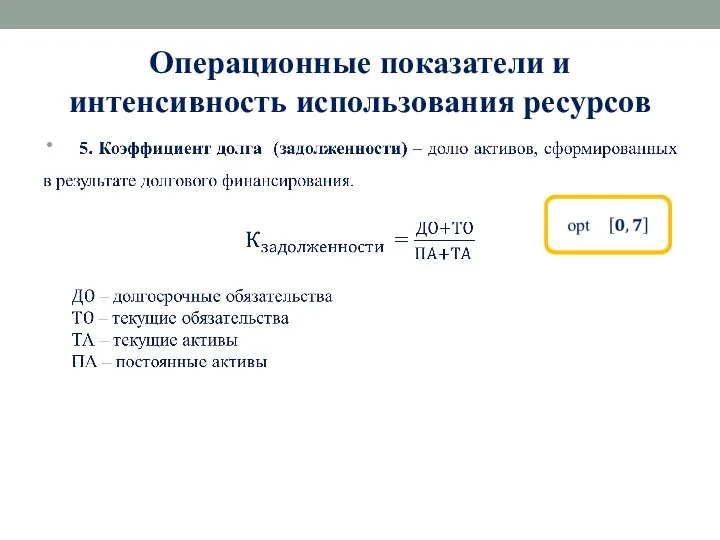

- 47. Операционные показатели и интенсивность использования ресурсов

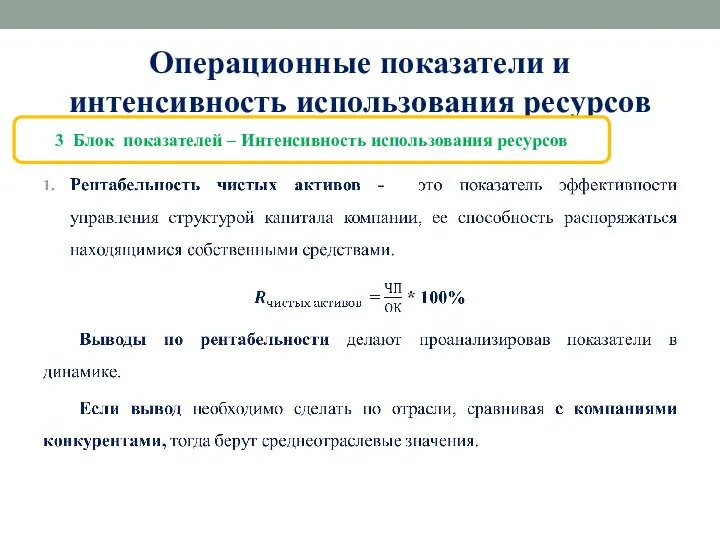

- 48. Операционные показатели и интенсивность использования ресурсов 3 Блок показателей – Интенсивность использования ресурсов

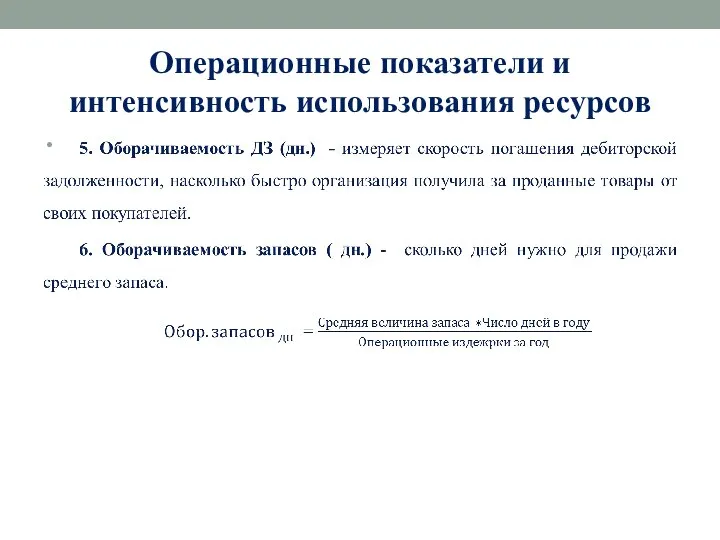

- 49. Операционные показатели и интенсивность использования ресурсов

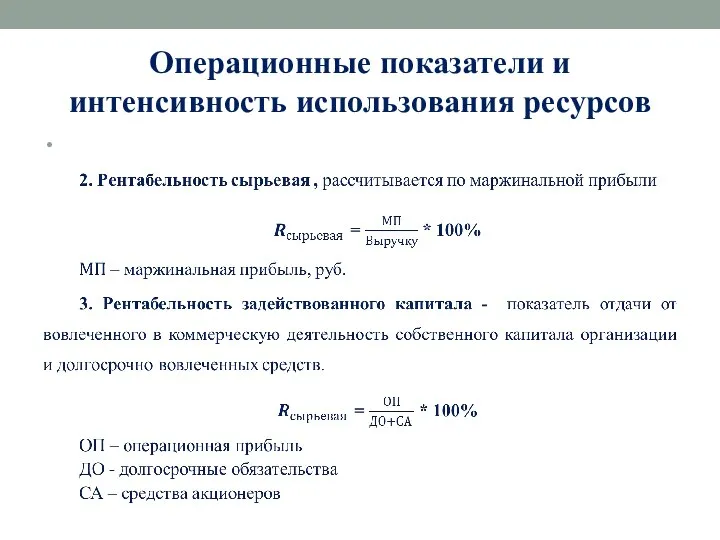

- 50. Операционные показатели и интенсивность использования ресурсов

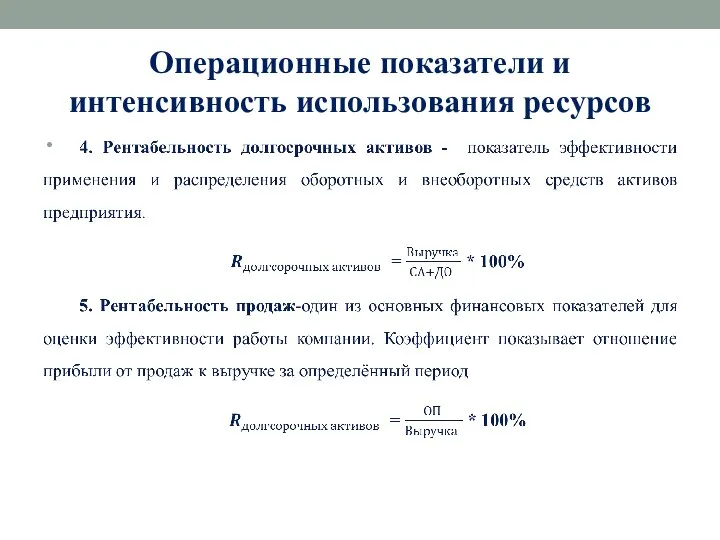

- 51. Операционные показатели и интенсивность использования ресурсов

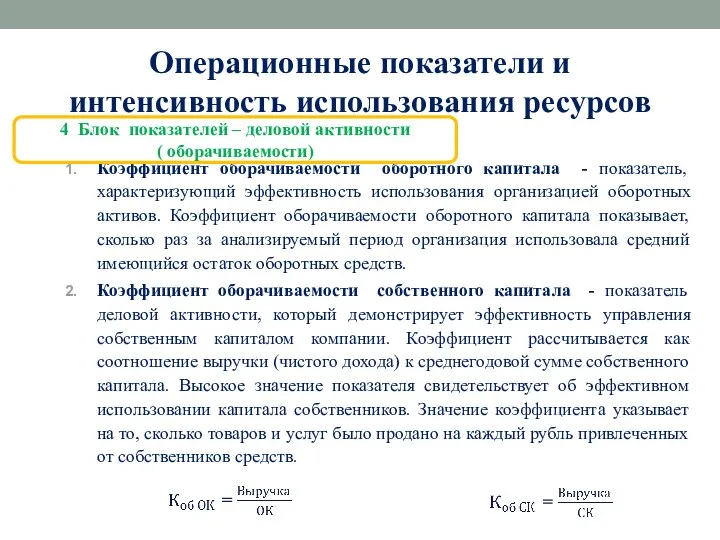

- 52. Операционные показатели и интенсивность использования ресурсов Коэффициент оборачиваемости оборотного капитала - показатель, характеризующий эффективность использования организацией

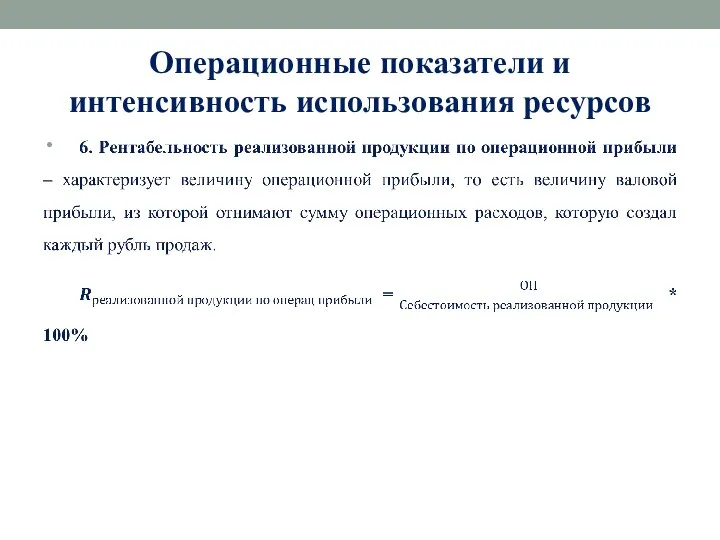

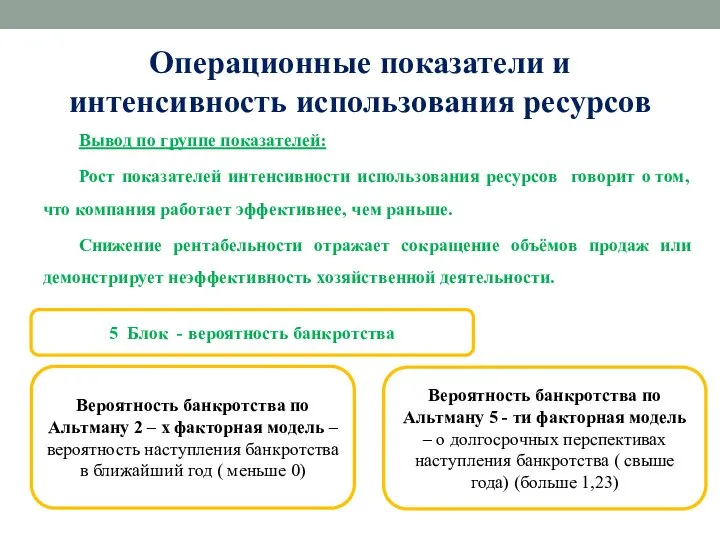

- 53. Операционные показатели и интенсивность использования ресурсов Вывод по группе показателей: Рост показателей интенсивности использования ресурсов говорит

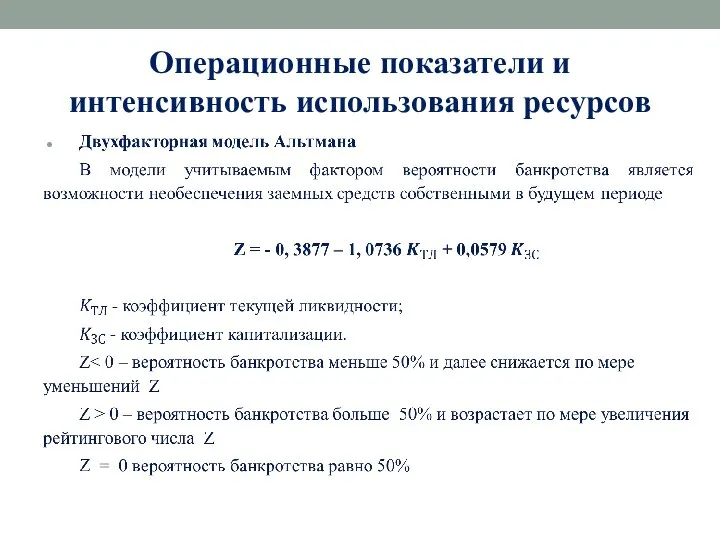

- 54. Операционные показатели и интенсивность использования ресурсов

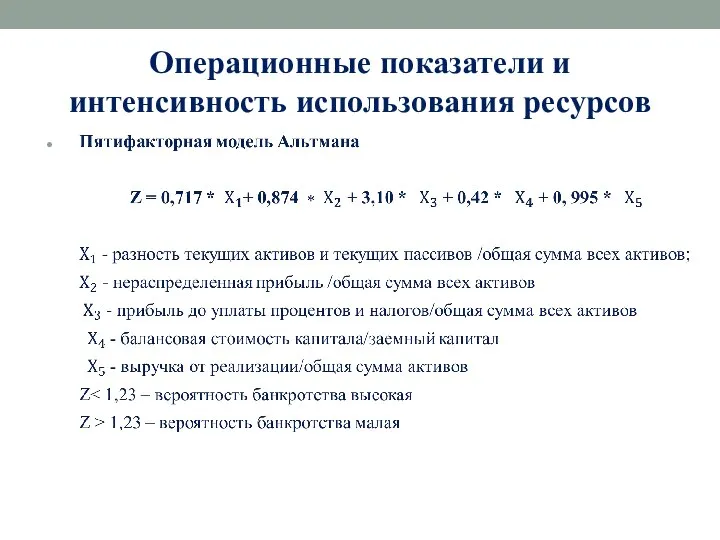

- 55. Операционные показатели и интенсивность использования ресурсов

- 57. Скачать презентацию

Упрочнение оснований фундаментов

Упрочнение оснований фундаментов Клавиатура компьютера

Клавиатура компьютера МатРосКа. Математика для понимания

МатРосКа. Математика для понимания Выставка мерчантов

Выставка мерчантов Лекция 3

Лекция 3 Социализм. Время пришло – Начало

Социализм. Время пришло – Начало Мой день в МПГУ

Мой день в МПГУ Excel. Анализ электронных таблиц. Консолидация. Сводные таблицы.

Excel. Анализ электронных таблиц. Консолидация. Сводные таблицы. Женственное начало в лирике К.Д.Бальмонта

Женственное начало в лирике К.Д.Бальмонта Связь ТГП и криминалистики

Связь ТГП и криминалистики Развитие рынка страхования жизни в России в 2004 и 2005 годах

Развитие рынка страхования жизни в России в 2004 и 2005 годах Слышащие и соблюдающие Слово

Слышащие и соблюдающие Слово Рок-опера «Иисус Христос – суперзвезда»

Рок-опера «Иисус Христос – суперзвезда» Отгадай загадку

Отгадай загадку ОТЧЕТ главы Надвоицкого городского поселения о результатах работы администрации Надвоицкого городского поселения за 2011 год

ОТЧЕТ главы Надвоицкого городского поселения о результатах работы администрации Надвоицкого городского поселения за 2011 год Тема урока:Стартап или франчайзинг?

Тема урока:Стартап или франчайзинг? Коллекции. Самые странные коллекции и их коллекционеры

Коллекции. Самые странные коллекции и их коллекционеры Настоящие отношения

Настоящие отношения Презентация на тему Энергетика. Экологические проблемы энергетики

Презентация на тему Энергетика. Экологические проблемы энергетики Аппликация «Цыплёнок и грибок»

Аппликация «Цыплёнок и грибок» Оказание первой помощи на производстве

Оказание первой помощи на производстве Администрирование СДО Moodle

Администрирование СДО Moodle Geotermalnaya_elektrostantsia (1)

Geotermalnaya_elektrostantsia (1) Информация

Информация Зятикова Светлана Андреевнаучитель истории МОУ СОШ №74

Зятикова Светлана Андреевнаучитель истории МОУ СОШ №74 АНТИГИПЕРТЕНЗИВНЫЕ СРЕДСТВА

АНТИГИПЕРТЕНЗИВНЫЕ СРЕДСТВА CITY OR COUNTRY

CITY OR COUNTRY  Иностранные инвестиции и их влияние на состояние государственных финансов

Иностранные инвестиции и их влияние на состояние государственных финансов