Содержание

- 2. Анализ прибыльности Прибыльность – способность компании зарабатывать достаточную прибыль, важно, так же как и способность вовремя

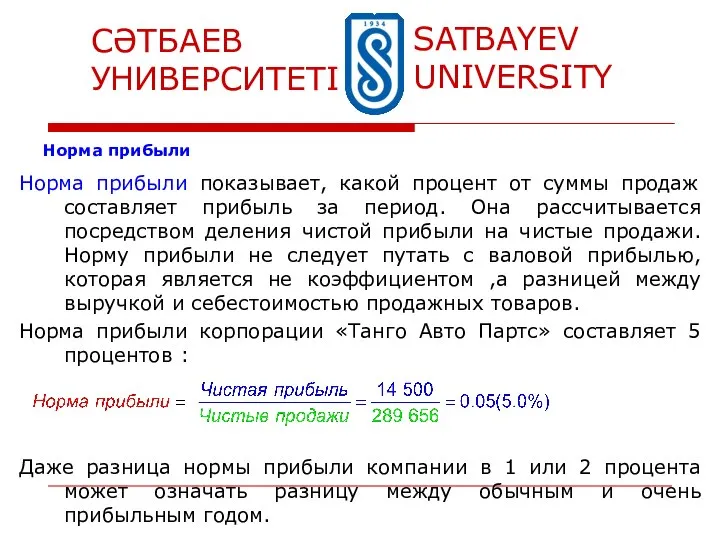

- 3. Норма прибыли Норма прибыли показывает, какой процент от суммы продаж составляет прибыль за период. Она рассчитывается

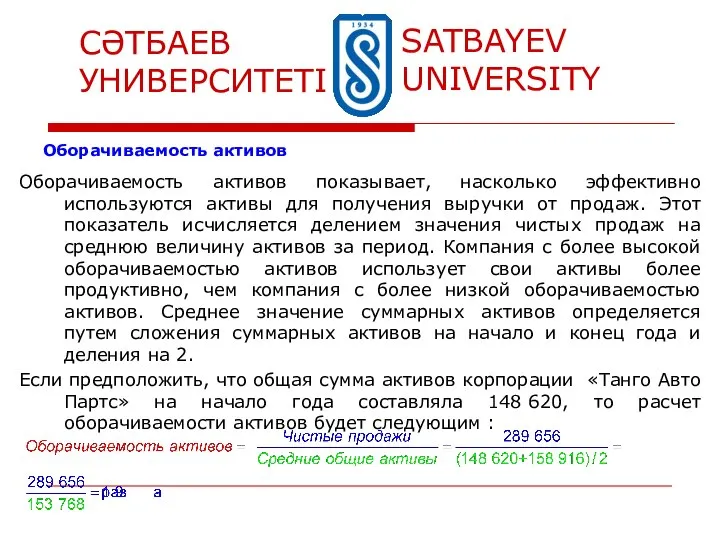

- 4. Оборачиваемость активов Оборачиваемость активов показывает, насколько эффективно используются активы для получения выручки от продаж. Этот показатель

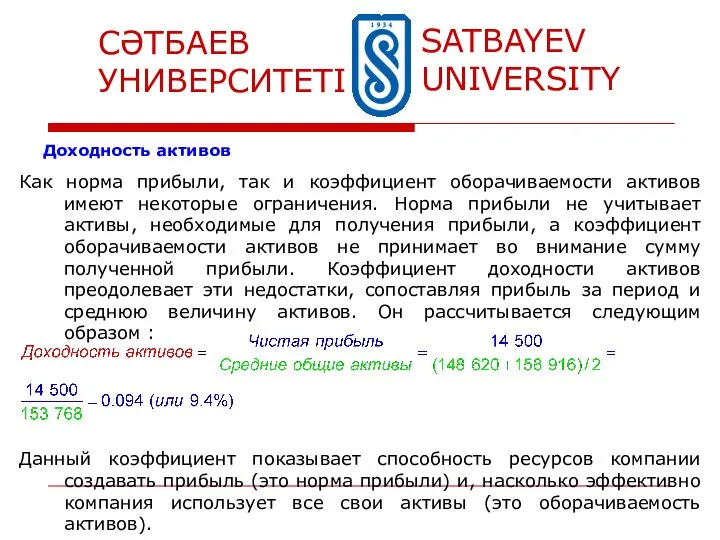

- 5. Доходность активов Как норма прибыли, так и коэффициент оборачиваемости активов имеют некоторые ограничения. Норма прибыли не

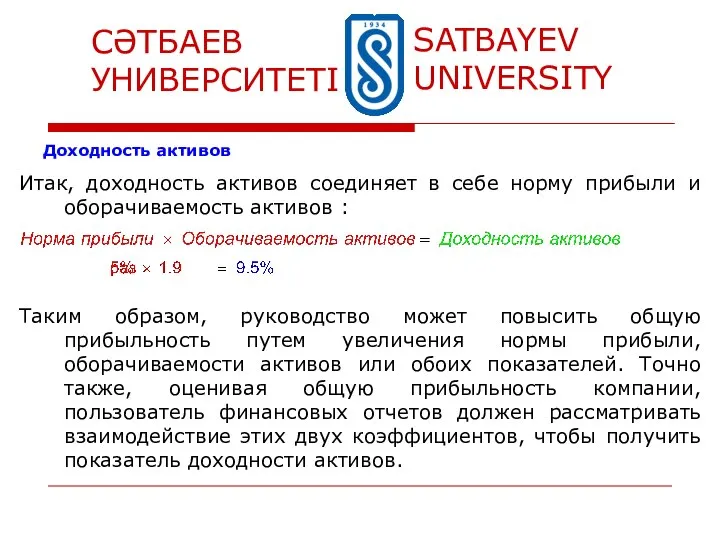

- 6. Доходность активов Итак, доходность активов соединяет в себе норму прибыли и оборачиваемость активов : Таким образом,

- 7. Отношение заемных средств к собственному капиталу Еще одним полезным показателем является коэффициент отношения заемных средств к

- 8. Отношение заемных средств к собственному капиталу Поскольку отношение заемных средств к собственному капиталу равно 61.4%, около

- 9. Рентабельность капитала Акционеров, безусловно, интересует, сколько они заработали на инвестированный в компанию капитал. Рентабельность капитала измеряется

- 10. Анализ прибыльности Форма балансового отчета : Форма измененного балансового отчета в целях анализа :

- 11. Анализ прибыльности чистые операционные активы (NOA) = Операционные активы (OA) – Операционные обязательства (OL) чистые финансовые

- 12. Анализ прибыльности Анализ прибыльности с помощью показателя ROCE необходимо проводить в три этапа: Анализ эффекта финансового

- 13. Анализ прибыльности Мы знаем, что операционная деятельность (создает операционную прибыль) и финансовая деятельность (создает финансовые доходы

- 14. Анализ прибыльности Доходность чистых операционных активов - RNOA (return on net operating assets) определяется следующим образом

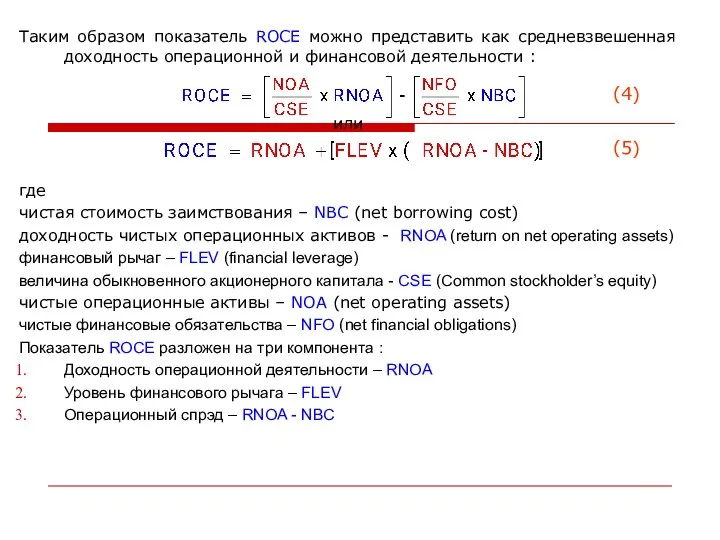

- 15. Таким образом показатель ROCE можно представить как средневзвешенная доходность операционной и финансовой деятельности : или где

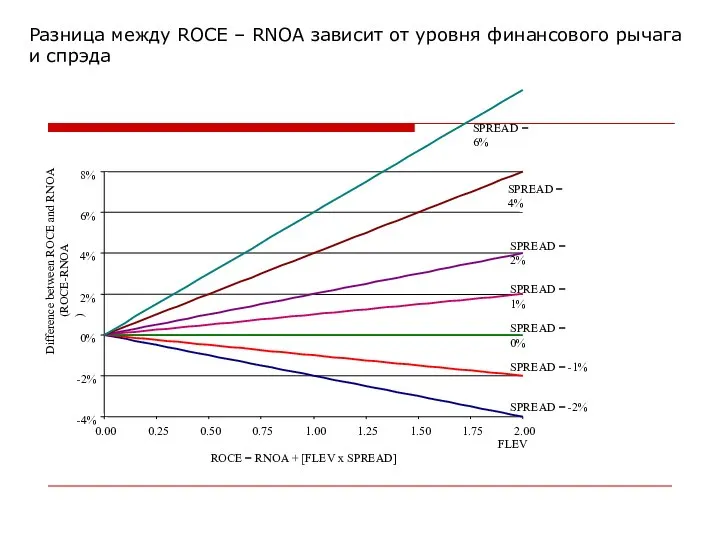

- 16. Разница между ROCE – RNOA зависит от уровня финансового рычага и спрэда

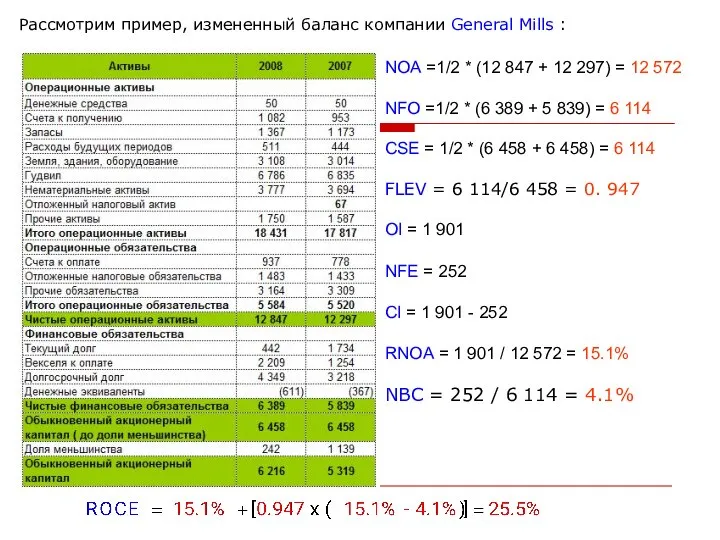

- 17. Рассмотрим пример, измененный баланс компании General Mills : NOA =1/2 * (12 847 + 12 297)

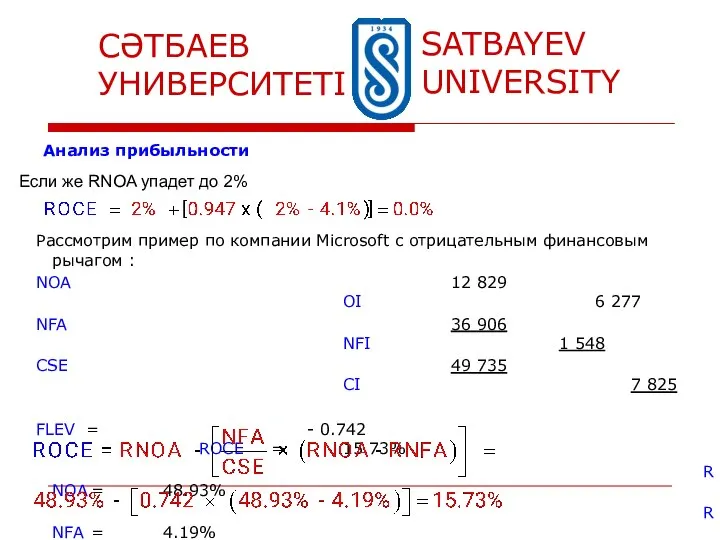

- 18. Если же RNOA упадет до 2% Анализ прибыльности Рассмотрим пример по компании Microsoft c отрицательным финансовым

- 20. Скачать презентацию

НазванияХимическихЭлементов

НазванияХимическихЭлементов Акты применения права. Характеристика и классификация

Акты применения права. Характеристика и классификация САМЫЕ-САМЫЕ

САМЫЕ-САМЫЕ Отчет о научно-организационной деятельности Президиума АН РБ в 2009 году

Отчет о научно-организационной деятельности Президиума АН РБ в 2009 году Невидимые нити (2 класс)

Невидимые нити (2 класс) НИКОЛАЯ ДМИТРИЕВИЧА ПАПАЛЕКСИ

НИКОЛАЯ ДМИТРИЕВИЧА ПАПАЛЕКСИ Реализация принципов нормативно-подушевого финансирования на муниципальном уровне

Реализация принципов нормативно-подушевого финансирования на муниципальном уровне Верейская по деньгам - ИТОГ

Верейская по деньгам - ИТОГ Дизайнер в отечественном ИТ бизнесе: многообразие деятельности, недооцененные компоненты профессионализма, стратегия роста Сер

Дизайнер в отечественном ИТ бизнесе: многообразие деятельности, недооцененные компоненты профессионализма, стратегия роста Сер Симметрия в архитектуре

Симметрия в архитектуре Презентация на тему Основные типы задач на проценты

Презентация на тему Основные типы задач на проценты  Вопросы внедрения национальной Интернет-адресации (IDN) .КАЗ

Вопросы внедрения национальной Интернет-адресации (IDN) .КАЗ Шаблон. Название темы

Шаблон. Название темы Презентация на тему Деревья

Презентация на тему Деревья  Учимся рисовать синичку (1)

Учимся рисовать синичку (1) Ох, уж эта функция

Ох, уж эта функция ЕДИНАЯ СИСТЕМА КЛАССИФИКАТОРОВ АНАЛИТИЧЕСКИХ ДАННЫХ

ЕДИНАЯ СИСТЕМА КЛАССИФИКАТОРОВ АНАЛИТИЧЕСКИХ ДАННЫХ Основы программирования промышленных роботов

Основы программирования промышленных роботов Образ матери в искусстве

Образ матери в искусстве Исследование опорно-двигательного аппарата учащихся Кугультинской средней школы

Исследование опорно-двигательного аппарата учащихся Кугультинской средней школы Шар ( сфера )

Шар ( сфера ) Школа нумерологии Светланы Сорокиной. Основы нумерологии. Базовый курс. Урок 2

Школа нумерологии Светланы Сорокиной. Основы нумерологии. Базовый курс. Урок 2 С Новым годом поздравляю

С Новым годом поздравляю Презентация на тему Книжная миниатюра Востока

Презентация на тему Книжная миниатюра Востока  О ДОЛГОСРОЧНОМ РЕГУЛИРОВАНИИ ТАРИФОВ НА УСЛУГИ ПО ПЕРЕДАЧЕ ТЕПЛОВОЙ ЭНЕРГИИ ООО «СВЕРДЛОВСКАЯ ТЕПЛОСНАБЖАЮЩАЯ КОМПАНИЯ»

О ДОЛГОСРОЧНОМ РЕГУЛИРОВАНИИ ТАРИФОВ НА УСЛУГИ ПО ПЕРЕДАЧЕ ТЕПЛОВОЙ ЭНЕРГИИ ООО «СВЕРДЛОВСКАЯ ТЕПЛОСНАБЖАЮЩАЯ КОМПАНИЯ» Начало Второй Мировой Войны

Начало Второй Мировой Войны Понятие психологии

Понятие психологии Страховые фонды Понятие, сущность, основные формы

Страховые фонды Понятие, сущность, основные формы