Содержание

- 2. 3 вопрос. Банки и их функции. Создание денег банками

- 3. Банковская система – это вся совокупность банков в националь-ной экономике.

- 4. Главная задача банковской системы - создание и функционирование рынка капитала как основного звена, опре-деляющего в целом

- 5. Банковская система имеет два уровня: 1 уровень – центральный банк; 2 уровень – коммерческие банки.

- 6. В РФ закреплены основные принципы организации банковской системы: принцип двухуровневой банковской системы; принцип универсальности банков (имеют

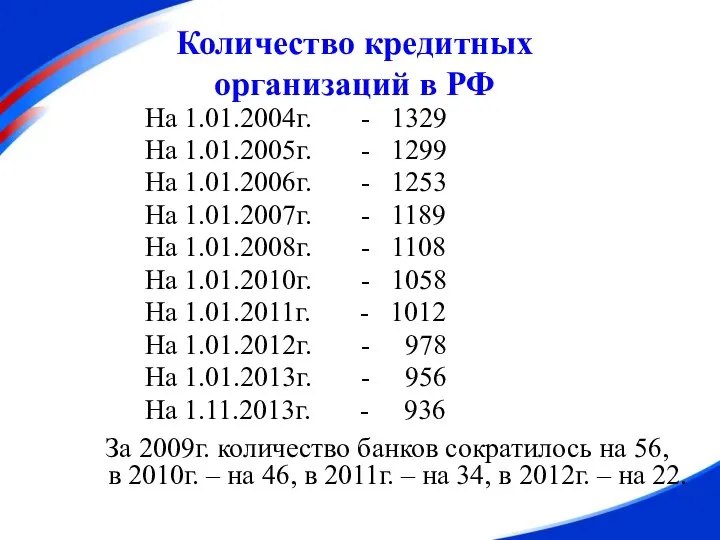

- 7. Количество кредитных организаций в РФ На 1.01.2004г. - 1329 На 1.01.2005г. - 1299 На 1.01.2006г. -

- 8. Количество действующих кредитных организаций в РФ

- 9. Кредитные организации с иностранным участием в уставном капитале в РФ

- 10. Рейтинг банков РФ

- 11. Банк – это коммерческое учреждение, занимающееся аккумуляцией денежных средств и предоставлением кредитов, а также осуществляющее иные

- 12. Принципы деятельности коммерческих банков: Работа в пределах реально привле- ченных ресурсов. Это усиливает конкуренцию банков за

- 13. Рыночные отношения с клиентами банка, т.е. руководствуются такими критериями, как прибыльность, риск и ликвидность. Регулирование деятельности

- 14. Функции коммерческих банков: Аккумуляция временно свободных денежных средств и превращение их в капитал. Кредитование населения, предприя-тий

- 15. Функции коммерческих банков: Создание кредитных денег. Осуществление расчётов в народном хозяйстве. Организация выпуска и размещение ценных

- 16. Операции коммерческого банка делятся на две основные группы: активные и пассивные.

- 17. Пассивные операции – это операции по привлечению средств в банки, формированию их ресурсов. За эти привлеченные

- 18. Активные операции – это операции по размещению денежных ресурсов, имеющихся в распоряжении банков в целях получения

- 19. Картина деятельности банка отражена в балансовых отчетах.

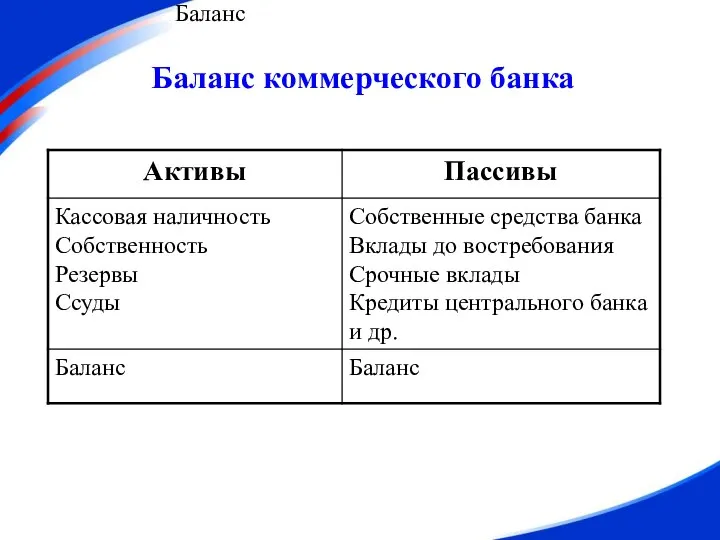

- 20. Баланс Баланс коммерческого банка

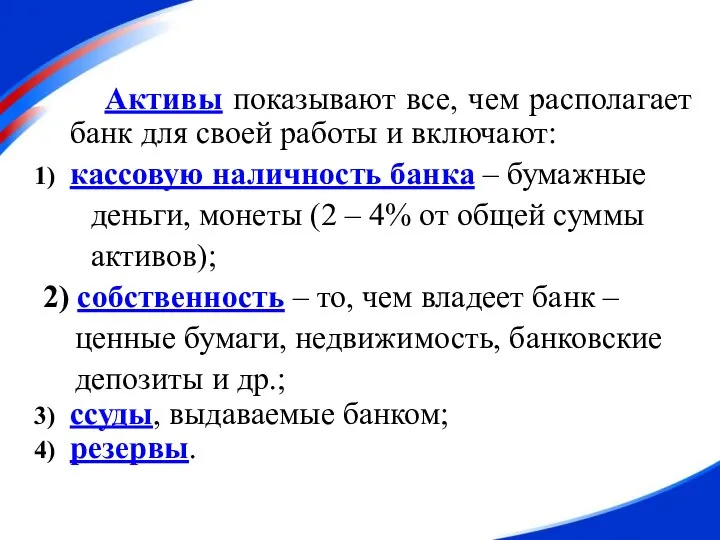

- 21. Активы показывают все, чем располагает банк для своей работы и включают: кассовую наличность банка – бумажные

- 22. Особое значение в балансе банка принадлежит резервам. Резервы банка делятся на обязательные и избыточные.

- 23. Обязательные резервы – это часть от сумм вкладов, которую каждый коммерческий банк должен зачислить на счёт

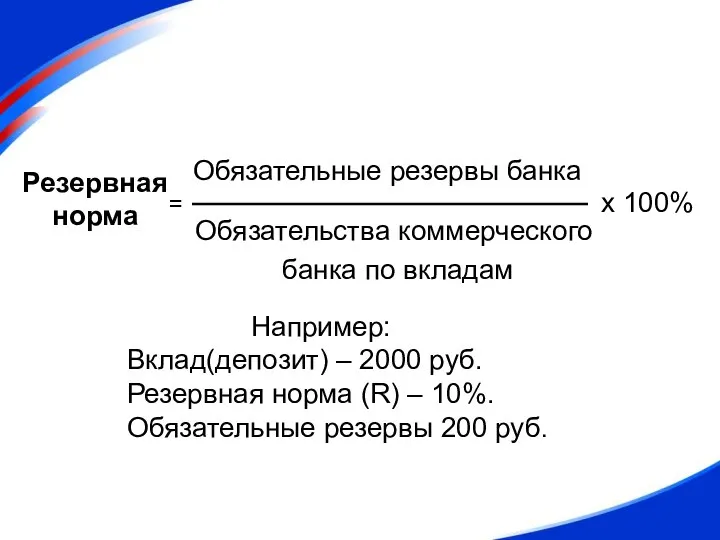

- 24. Резервная норма = Обязательные резервы банка Обязательства коммерческого банка по вкладам х 100% Например: Вклад(депозит) –

- 25. Обязательные резервы необходимы: 1) для регулирования ликвидности (средство защиты вкладчиков); 2) как регулятор предложения денег (инструмент

- 26. Избыточные резервы – находящийся в коммерческом банке запас наличных резервов сверх обязательных.. Избыточные резервы используются для

- 27. В пассиве отражаются: 1)Собственные средства банка (акци-онерный капитал, резервный фонд, нераспределённая прибыль и др.) 2)Обязательства коммерческого

- 28. Балансовый отчёт банка находится в равновесии: Активы = обязательства + собствен-ный капитал.

- 29. Прибыль банка образуется по результатам коммерческой деятель-ности как разность между факти-чески полученными доходами и произведенными расходами.

- 30. Прибыль банков в РФ Удельный вес прибыльных банков за 2012 год снизился с 94,9% в 2011г.

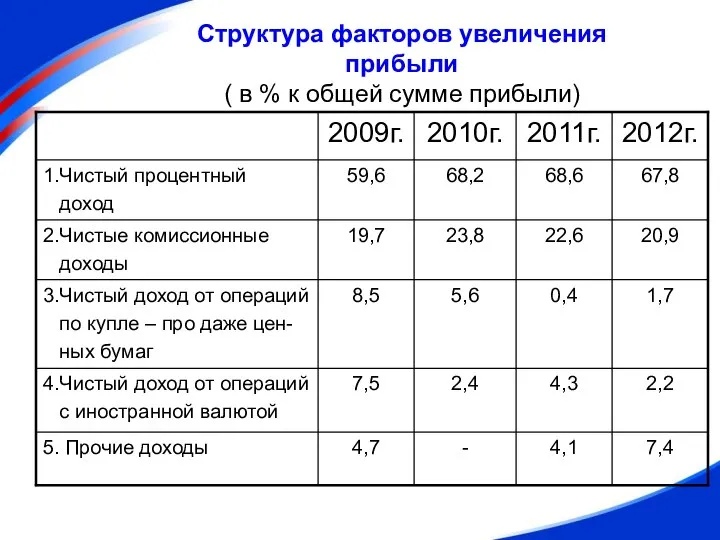

- 31. Структура факторов увеличения прибыли ( в % к общей сумме прибыли)

- 33. Доля убыточных банков в РФ увеличилась с 5,1% в 2011г. до 5,8% в 2012г. Количество убыточных

- 34. Создание денег банками Принимаются следующие упрощения: Норма обязательных резервов R=10%. В балансовых отчётах банка отражаются только

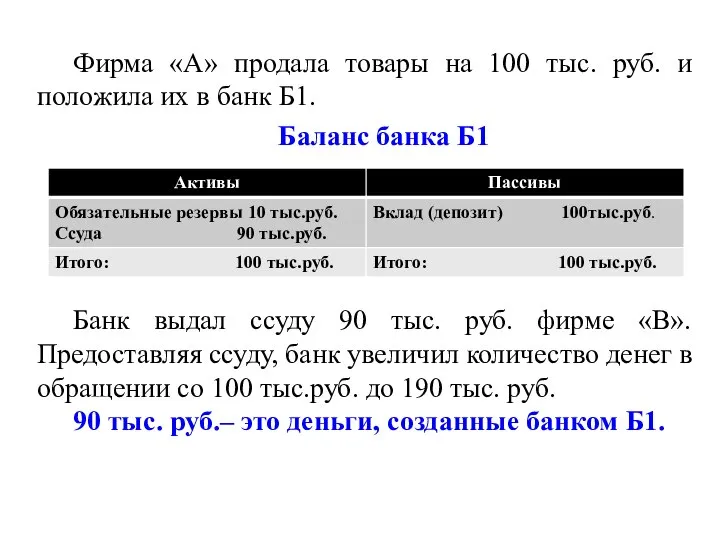

- 35. Фирма «А» продала товары на 100 тыс. руб. и положила их в банк Б1. Баланс банка

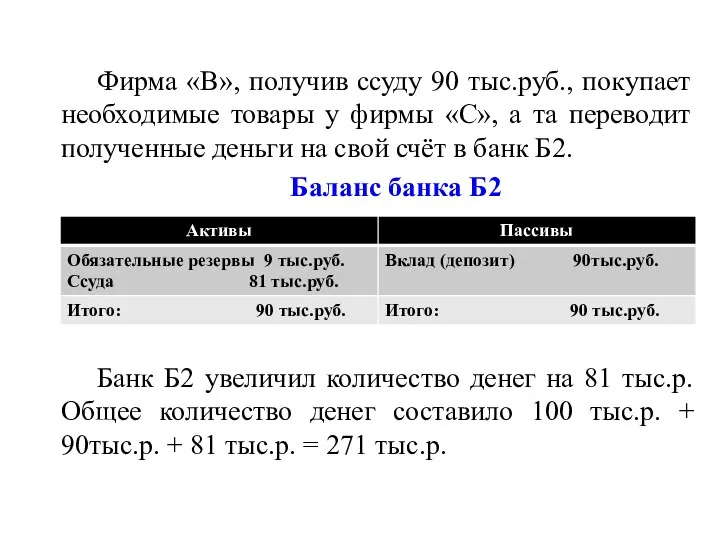

- 36. Фирма «В», получив ссуду 90 тыс.руб., покупает необходимые товары у фирмы «С», а та переводит полученные

- 37. Этот процесс создания денег банками будет продолжаться до тех пор, пока вся сумма первоначального вклада (100

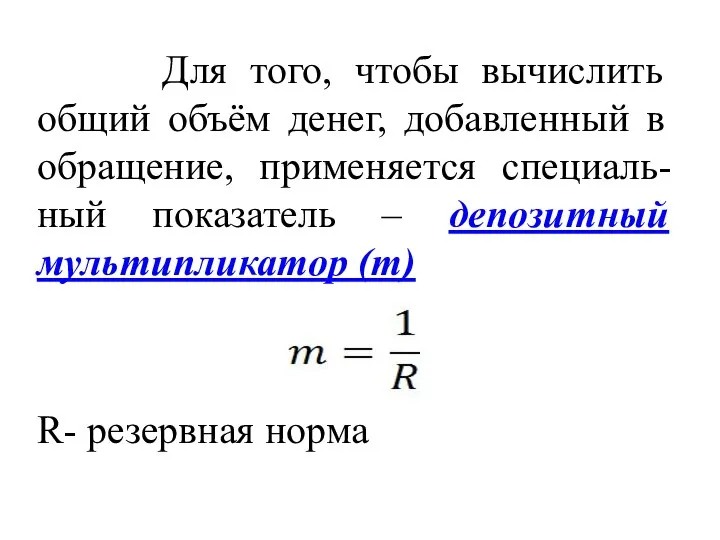

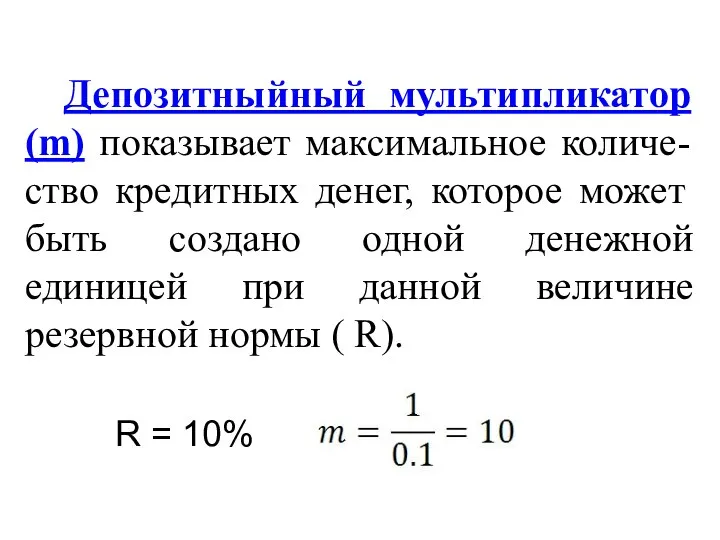

- 38. Для того, чтобы вычислить общий объём денег, добавленный в обращение, применяется специаль-ный показатель – депозитный мультипликатор

- 39. Депозитныйный мультипликатор (m) показывает максимальное количе-ство кредитных денег, которое может быть создано одной денежной единицей при

- 40. Таким образом, первоначальный вклад в 100 тыс.руб. создал дополнительно 900 тыс.руб. (90тыс.руб. 10) Общее количество денег

- 41. Коммерческие банки создают кредитные деньги, когда они предоставляют ссуды.

- 42. Рассмотренная схема создания кре-дитных денег исходила из того, что денежная масса состояла только из безналичных денег

- 43. 2) банки могут выдавать в качестве ссуд не всю массу резервов сверх обяза-тельных; 3) население обычно

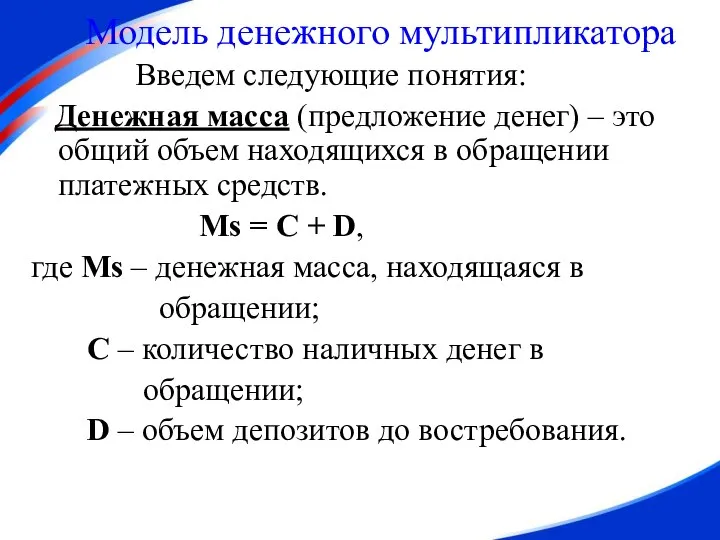

- 44. Модель денежного мультипликатора Введем следующие понятия: Денежная масса (предложение денег) – это общий объем находящихся в

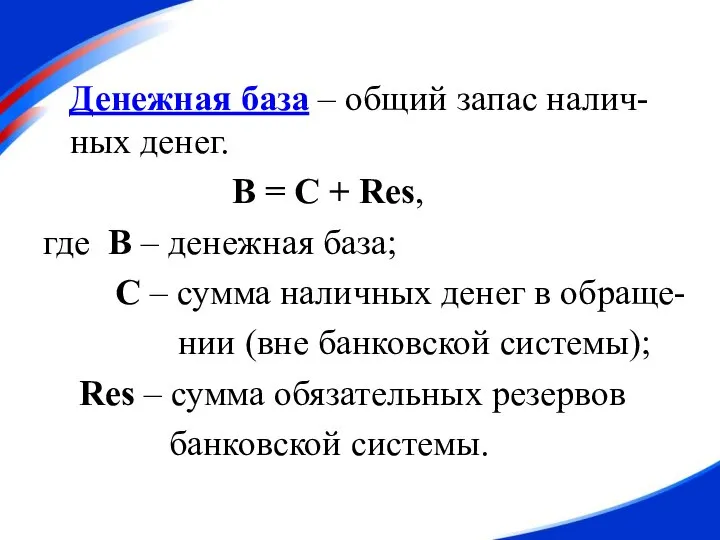

- 45. Денежная база – общий запас налич-ных денег. B = C + Res, где B – денежная

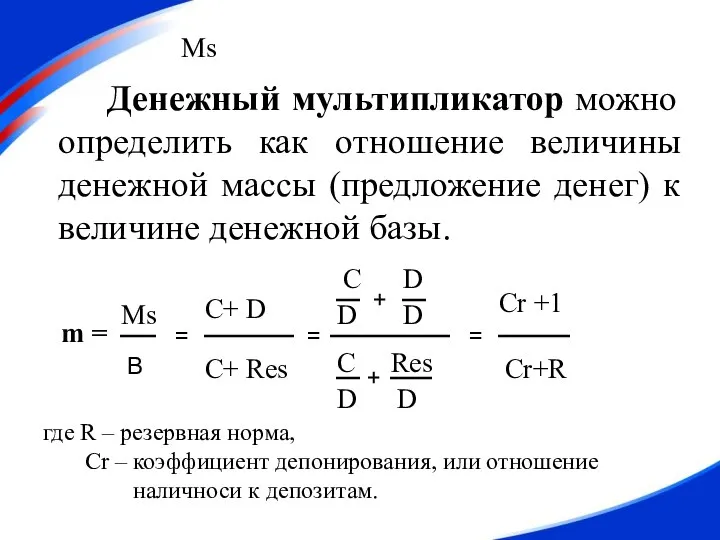

- 46. Ms Денежный мультипликатор можно определить как отношение величины денежной массы (предложение денег) к величине денежной базы.

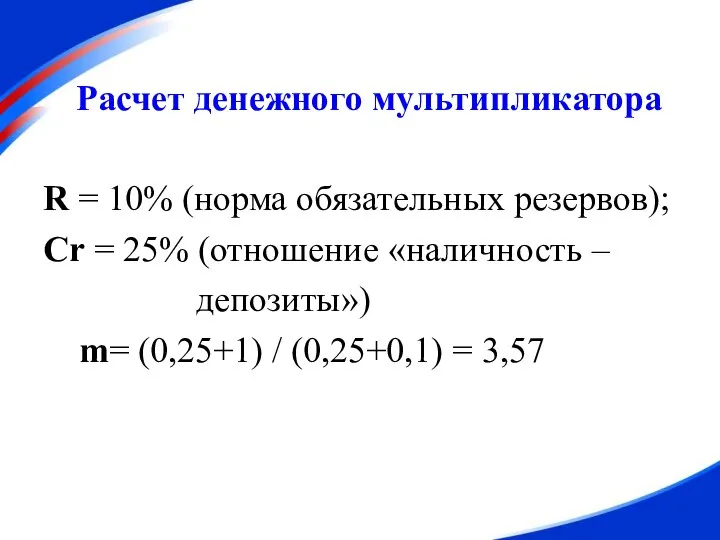

- 47. Расчет денежного мультипликатора R = 10% (норма обязательных резервов); Cr = 25% (отношение «наличность – депозиты»)

- 48. 4 вопрос. Центральный банк и его функции. Денежно-кредитная политика центрального банка.

- 49. Особое место в кредитной системе страны занимает Центральный банк. Во всех странах центральные банки обладают определенной

- 50. Традиционно Центральный банк выполняет четыре основные функции: Монопольная эмиссия наличных денег и организация их обращения.

- 51. Ведение операций правительства (является банкиром правительства). Центральный банк осуществляет кассовое исполнение госбюджета, управление госдолгом, хранит государственные

- 52. Функция «банк банков». Центральный банк хранит кассовые резервы коммерческих банков, осуществляет их кредитование, контролирует деятельность коммер-ческих

- 53. Таким образом, Центральный банк – это эмиссионный, кредитный и расчётный центр страны.

- 54. Основными задачами ЦБ являются: обеспечение стабильности националь-ной валюты; регулирование количества денег в стране (как наличных, так

- 55. Денежно – кредитная (монетарная) политика представляет собой комплекс взаимосвязанных мероприятий, предпри-нимаемый центральным банком в целях регулирования

- 56. Выделяют конечные и промежу-точные цели монетарной политики. Конечными целями являются рост реального объема ВВП, обеспечение полной

- 57. Текущая денежно – кредитная политка ориентируется на конкретные, проме-жуточные цели и направлена: либо на стимулирование кредита

- 58. Инструменты денежно-кредитной политики: 1) Прямые: лимиты кредитования; прямое регулирование процент- ной ставки.

- 59. 2) Косвенные: операции на открытом рынке; изменение нормы обязательных резервов; изменение учетной ставки (ставки рефинансирования).

- 60. Операции на открытом рынке – покупка и продажа центральным банком государственных ценных бумаг. Если центральный банк

- 61. Для уменьшения количества денег в обращении центральный банк продает государственные ценные бумаги, сокращаются резервы банков и

- 62. Операции на открытом рынке считаются наиболее эффективным инструментом денежно – кредитной политики.

- 63. Изменение нормы обязательных резервов – той доли средств, которую коммерческие банки должны хранить в центральном банке.

- 64. Изменение нормы обязательных ре-зервов влияет на денежный мульти-пликатор. Снижение нормы резервов увеличивает мультипликатор и соответственно денежную

- 65. Изменение учётной ставки (став-ки рефинансирования) – это измене-ние процентной ставки, по которой коммерческие банки могут брать

- 66. Если ставка рефинансирования снижается, это облегчает получение кредитов у центрального банка, увеличиваются резервы коммерческих банков, снижается

- 67. Ставка рефинансирования Центрального банка России 01.12.2008 – 13,0% 30.04.2010 – 8,0% 24.04.2009 – 12,5% 01.06.2010 –

- 68. Ставка рефинансирования играет важную роль в экономике, она определяет все остальные ставки на кредитном рынке и

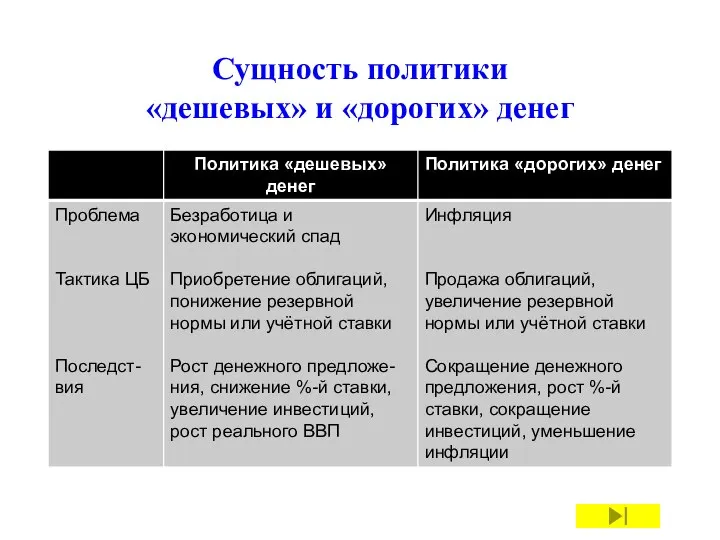

- 69. В зависимости от экономической ситуации в стране центральный банк проводит политику «дешевых» денег или политику «дорогих»

- 70. Сущность политики «дешевых» и «дорогих» денег

- 71. Контрольные вопросы

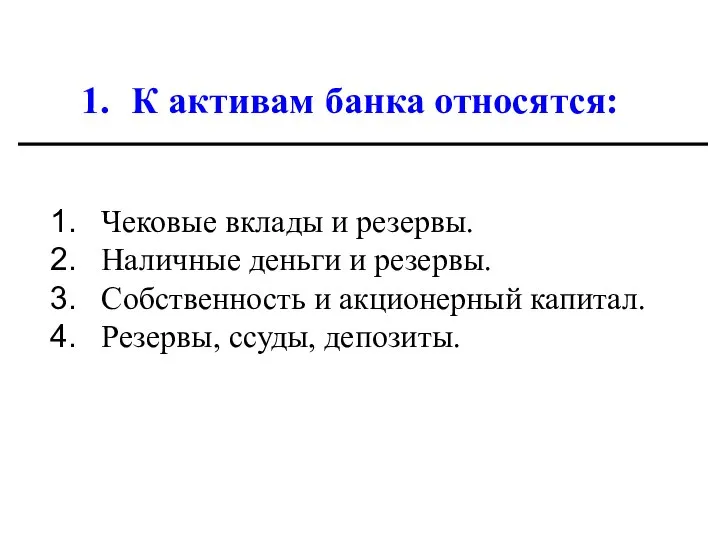

- 72. К активам банка относятся: Чековые вклады и резервы. Наличные деньги и резервы. Собственность и акционерный капитал.

- 73. К активным операциям банков относится: Эмиссия ценных бумаг. Прием вкладов предприятий. Предоставление кредитов. Финансовые обязательства перед

- 74. 3. Операции банков по привлечению средств называются: Активными Пассивными Посредническими

- 75. 4. Верно или неверно данное выражение: «Если норма обязательных резервов составляет 100%, банковская система не может

- 76. 5. Создание безналичных денег в экономике, или эмиссионная функция банков выпол- няется при помощи: Эмиссионных операций

- 77. 6. В коммерческом банке имеется депозит в 1000 руб. Норма обязательных резервов равна 20%. Этот депозит

- 78. 7. Денежный мультипликатор представляет собой отношение: Спроса на деньги к предложению денег. Денежной базы к предложению

- 79. 8. Предложение денег увеличивается, если: Население покупает облигации частных компаний. Растут государственные закупки товаров и услуг.

- 80. 9. Верно или неверно данное выражение. «Центральный банк принимает вклады и размещает денежные средства физи-ческих лиц

- 81. 10. Под рефинансированием понимается: Установление Центральным банком ориентиров роста денежной массы. Купля – продажа Центральным банком

- 82. 11. Изменение нормы обязательных резервов оказывает влияние на: Ставку процента. Величину денежной базы. Денежный мультипликатор. Все

- 83. 12. К прямым инструментам дене-жно – кредитной политике относят: Установление нормы обязательных резервов Операции на открытом

- 85. Скачать презентацию

Теоретические основы ГМФК

Теоретические основы ГМФК Классный час

Классный час Распознание растений зимой

Распознание растений зимой Преступления и наказания по Русской правде

Преступления и наказания по Русской правде Семейства класса Двудольные

Семейства класса Двудольные Человек и цвет

Человек и цвет Презентация на тему Употребление односоставных и двусоставных предложений в речи (7 класс)

Презентация на тему Употребление односоставных и двусоставных предложений в речи (7 класс) Uehnj;bnjr cfqn

Uehnj;bnjr cfqn «Заборная Компания» Прайс-лист на железобетонные заборы от 06.06.10г.

«Заборная Компания» Прайс-лист на железобетонные заборы от 06.06.10г. Производство косметологических лазеров LAURA

Производство косметологических лазеров LAURA Концептуальные подходы к реформе налоговой системы:воплощение и расчет последствий

Концептуальные подходы к реформе налоговой системы:воплощение и расчет последствий Крещение Господне

Крещение Господне Введение в систему оценки бизнеса в инновационной сфере. Принципы оценки стоимости бизнеса (предприятия)

Введение в систему оценки бизнеса в инновационной сфере. Принципы оценки стоимости бизнеса (предприятия) Стем образование.От артефакта к учебной ситуации

Стем образование.От артефакта к учебной ситуации Математические предложения

Математические предложения Оценка и развитие бизнеса

Оценка и развитие бизнеса Рейтинги университетов. Что это? Зачем они? Какие и сколько?

Рейтинги университетов. Что это? Зачем они? Какие и сколько? Богатства нашего края

Богатства нашего края Подъёмные механизмы. Профессии этой сферы

Подъёмные механизмы. Профессии этой сферы Гордеев Валерий 7БТема:«Многообразие клещей и их значение.»

Гордеев Валерий 7БТема:«Многообразие клещей и их значение.» Технология приготовления бутербродов

Технология приготовления бутербродов ааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааабе

ааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааааабе Василий Данилович Луганский

Василий Данилович Луганский Что мы знаем о своей стране и своём городе

Что мы знаем о своей стране и своём городе Криптовалюта - деньги будущего?

Криптовалюта - деньги будущего? ASP.NET 4 Сергей Байдачный специалист по разработке ПО Майкрософт Украина

ASP.NET 4 Сергей Байдачный специалист по разработке ПО Майкрософт Украина  Презентация на тему Коррекционная работа с агрессивными детьми старшего дошкольного возраста

Презентация на тему Коррекционная работа с агрессивными детьми старшего дошкольного возраста Формы и методы подготовки учащихся к сдачеЕГЭ и ГИА

Формы и методы подготовки учащихся к сдачеЕГЭ и ГИА