Содержание

- 2. ЦЕЛЬ ДИСЦИПЛИНЫ Раскрытие сущности рисков, рассмотрение видов рисков, изучение методов оценки риска и приемов по снижению

- 3. ЗАДАЧИ ДИСЦИПЛИНЫ: 1.Изучить понятие риска, 2. Раскрыть сложность характера рисков и факторов на них влияющих, 3.

- 4. ПРЕРЕКВИЗИТЫ ДИСЦИПЛИНЫ Для освоения этой дисциплины необходимы знания, умения и навыки, полученные при изучении «Деньги, кредит,

- 5. ПОСТРЕКВЕЗИТЫ ДИСЦИПЛИНЫ Освоение курса «Банковские риски» в дальнейшем способствует успешному освоению профильных дисциплин:«Банковские операции», «Бюджетная система»,

- 6. СОДЕРЖАНИЕ ДИСЦИПЛИНЫ Дисциплина «Банковские риски » является профильной дисциплиной (компонент по выбору) В настоящее время, в

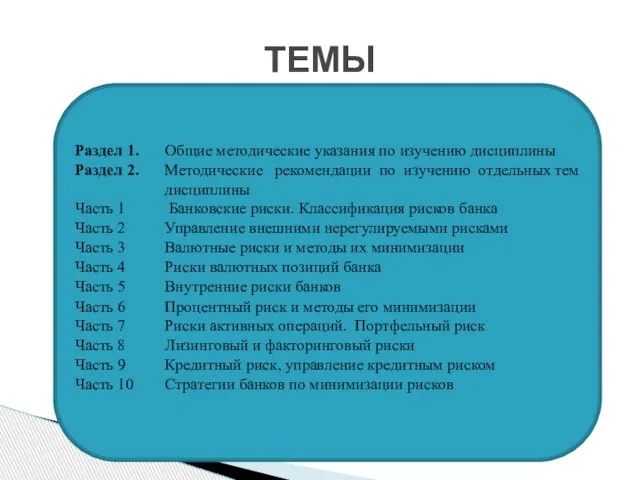

- 7. ТЕМЫ

- 8. МЕТОДИЧЕСКИЕ УКАЗАНИЯ ПО ИЗУЧЕНИЮ ДИСЦИПЛИНЫ Банковские риски в многообразии их проявления, сферы возникновения, в зависимости от

- 9. Тема 1 «Банковские риски. Классификация рисков банка» Цель и содержание заданий: Ознакомить с понятием и сущностью

- 10. Ознакомить с внешними рисками банков, способами анализа уровня странового риска, применяемые в развитых странах. Дать определение

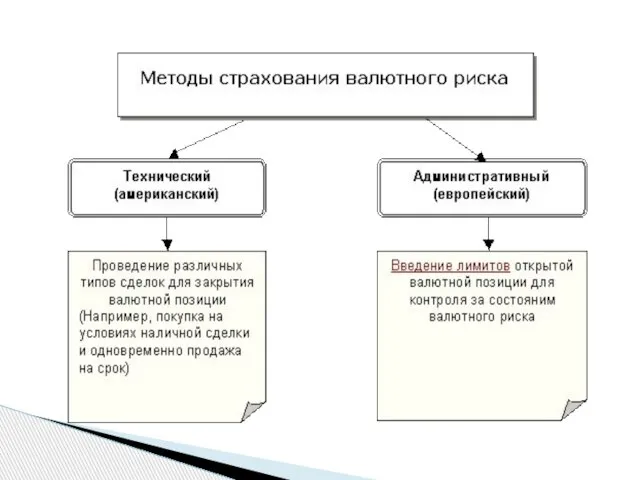

- 11. Ознакомить с видами валютных рисков, способами их защиты и минимизации. Изучить виды наличных и срочных валютных

- 12. Ознакомить с понятием «валютная позиция», лимит открытой валютной позиции» банка, причинами возникновения валютных позиций и связанных

- 13. Ознакомить с внутренними рисками банка, рисками активных и пассивных операций. Изучить внутренние риски банков, связанные с

- 14. Ознакомить с содержанием процентного риска, причинами его возникновения и способами минимизации. Изучить процентные риски по активным

- 15. Ознакомить с видами банковской деятельности на рынке ценных бумаг, портфельными рисками банков, рейтинговой оценкой риска вложений

- 16. Ознакомить с лизинговыми и факторинговыми рисками операций банков, способами минимизации рисков. Изучить риски лизинговых и факторинговых

- 17. Ознакомит с кредитными рисками банка, причинами их возникновения и способами минимизации рисков; методами управления кредитным риском,

- 18. Ознакомить стратегией управления банковскими рисками, факторами оказывающими влияние на стратегию риска, методами оценки риска. Изучить общие

- 19. 1. Законодательные акты Республики Казахстан 1.Указ Президента РК от 30 марта 1995 года №2155 «О Национальном

- 20. 2. Основная Деньги. Кредит. Банки. Под редакцией О.И.Лаврушина.- М. Финансы и статистика,1999 Банковское дело. Под редакцией

- 21. Дополнительная: Баканов М. Основы управления кредитными рисками в коммерческих банках. - М.: Финансист, 1996 Голубович А.Д.,

- 22. Тема1: Понятие банковских рисков и их классификация

- 23. Цель: ознакомить с понятием и сущностью банковских рисков, классификацией рисков, методами и принципами управления банковскими рисками.

- 24. План: 1. Понятие и сущность банковских рисков 2.Классификация рисков коммерческого банка 3. Организация работы коммерческого банка

- 25. Риск в банковской практике – это возможность потерь (прибыли, дохода) для банка при наступлении определенных событий.

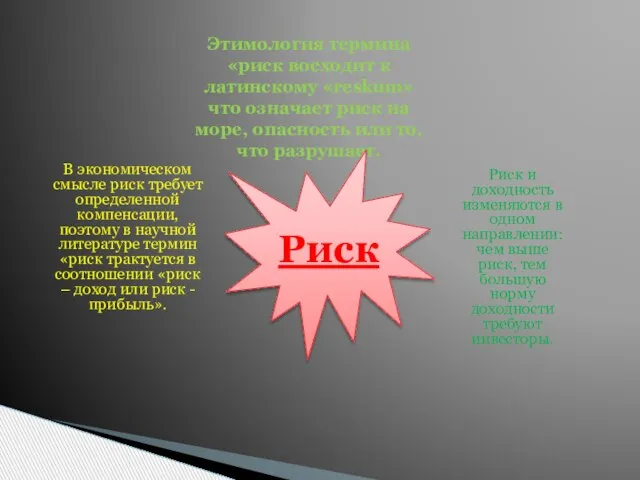

- 26. Этимология термина «риск восходит к латинскому «reskum» что означает риск на море, опасность или то, что

- 27. В Казахстане в 2004 г. на финансовом рынке появился новый регулирующий и надзорный орган, представляющий интересы

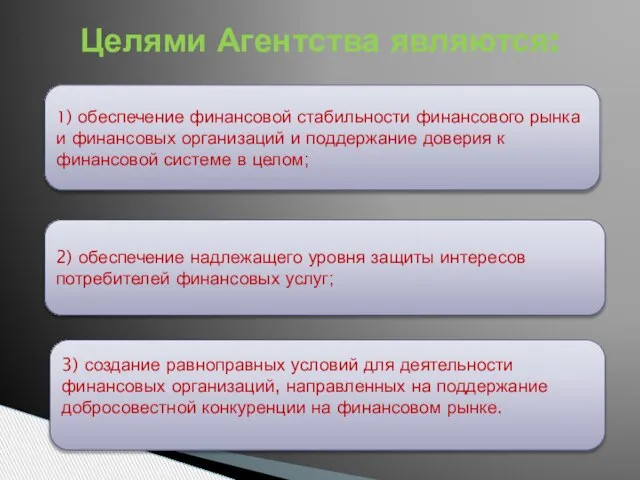

- 28. Целями Агентства являются: 1) обеспечение финансовой стабильности финансового рынка и финансовых организаций и поддержание доверия к

- 29. Риски банка Экономические Политические Внешние Внутренние Страновой риск Валютный риск Риск стихийных бедствий Состав клиентов банка

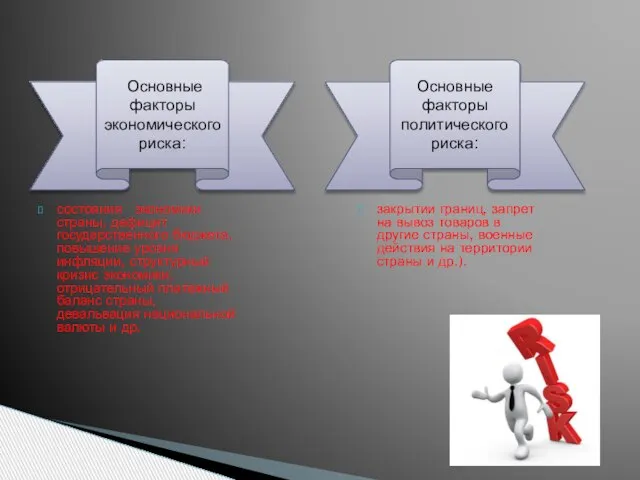

- 30. состояния экономики страны, дефицит государственного бюджета, повышение уровня инфляции, структурный кризис экономики, отрицательный платежный баланс страны,

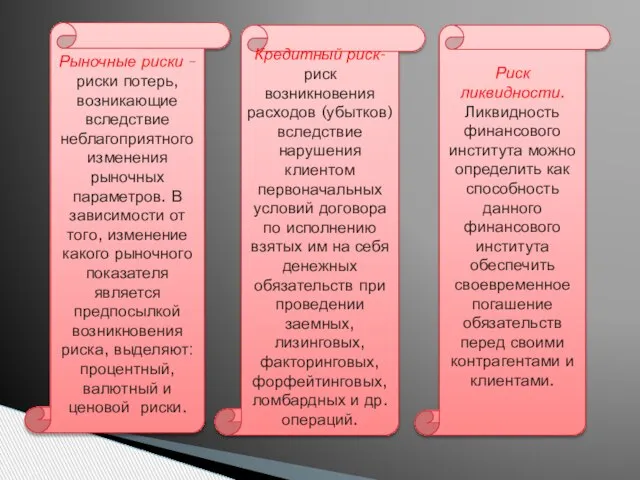

- 31. Рыночные риски – риски потерь, возникающие вследствие неблагоприятного изменения рыночных параметров. В зависимости от того, изменение

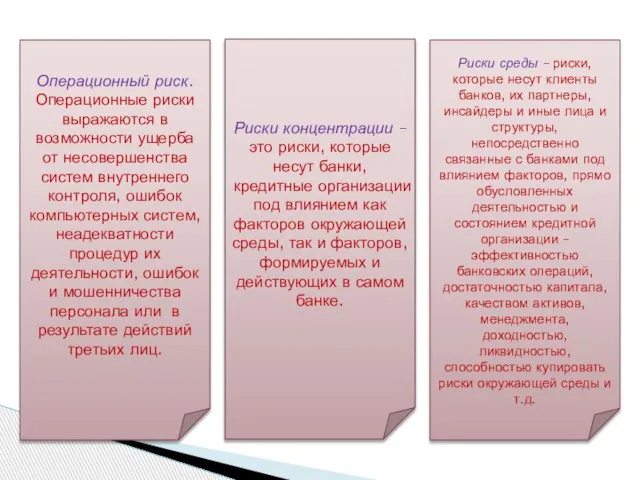

- 32. Операционный риск. Операционные риски выражаются в возможности ущерба от несовершенства систем внутреннего контроля, ошибок компьютерных систем,

- 33. В состав комитета кредитного риска входит: председатель - руководители банка Кредитный отдел подразделения по анализу кредитных

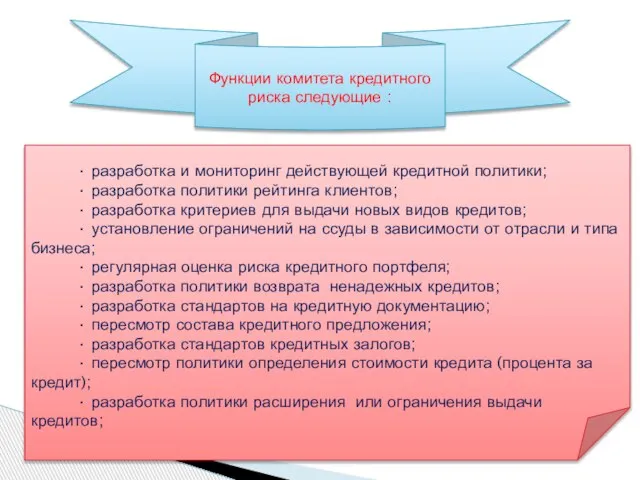

- 34. Функции комитета кредитного риска следующие : ∙ разработка и мониторинг действующей кредитной политики; ∙ разработка политики

- 35. В состав комитета по управлению рисками, связанными с активами и обязательствами, входит: председатель – банка главный

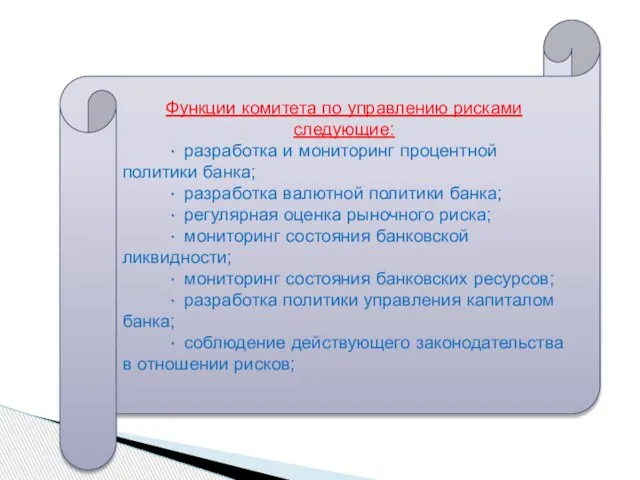

- 36. Функции комитета по управлению рисками следующие: ∙ разработка и мониторинг процентной политики банка; ∙ разработка валютной

- 37. Нормативной базой процесса формирования и реализации рисковой политики банка является «Положение об организации внутреннего контроля в

- 38. В рамках банковской рисковой политики можно выделить следующие мероприятия по преодолению риска: 1) избежание риска (например,

- 39. Основными источниками покрытия риска являются: собственный капитал резервы банка дочерние банки

- 40. В Германии в 1974 г. был создан специальный консорциальный банк для поддержания ликвидности. В нем участвуют

- 41. Вывод: Таким образом, надежная и стабильная деятельность банков находится в прямой зависимости от организационной структуры управления

- 42. Тема2 : Управление банковскими рисками

- 43. Цель: ознакомить с внешними рисками банков, способами анализа уровня странового риска, применяемые в развитых странах.

- 44. План: 1. Страновой риск, общая характеристика 2.Индекс БЕРИ, и другие рейтинги странового риска 3 Международные кредитные

- 45. Страновой риск – это риск изменения текущих и будущих политических, правовых и экономических условий в стране

- 46. Управление страновым риском осуществляется также в целях: выявления, измерения и определения приемлемого уровня странового риска; постоянного

- 47. К внутренним причинам возникновения странового риска относятся: несоответствие внутренних документов Банка законодательству иностранных государств; неспособность Банка

- 48. К внешним причинам возникновения странового риска относятся: неисполнения иностранными контрагентами (юридическими, физическими лицами) обязательств из-за экономических

- 49. Управление страновым риском состоит из следующих этапов: выявление странового риска; мониторинг странового риска; контроль и/или минимизация

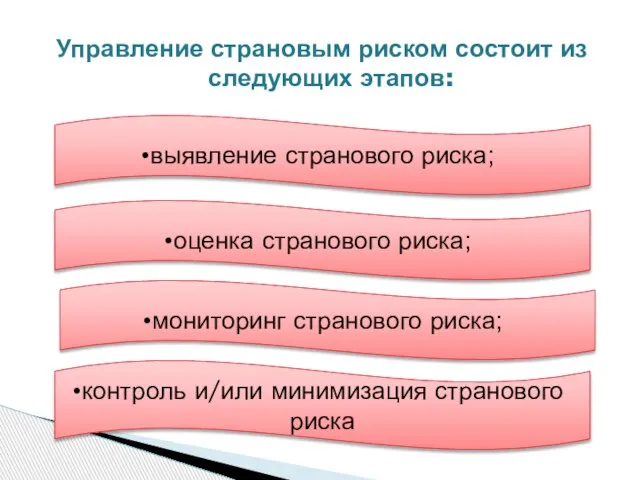

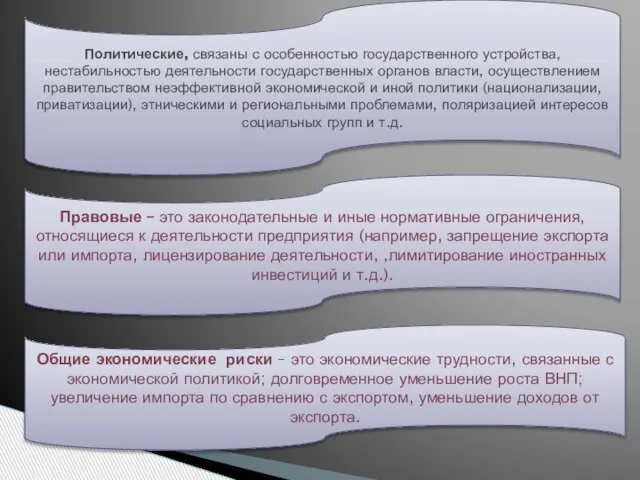

- 50. Политические, связаны с особенностью государственного устройства, нестабильностью деятельности государственных органов власти, осуществлением правительством неэффективной экономической и

- 51. Страновые риски могут быть трех типов: социально-политические; макроэкономические; микроэкономические.

- 52. риски конвертируемости риски трансферта моратория платежа Страновой риск может быть структурирован

- 53. Кредитный рейтинг выражает мнение об общей кредитоспособности заемщика или же о его кредитоспособности в отношении конкретной

- 54. Индекс БЕРИ- является одним из рекомендуемых способов анализа уровня странового риска, регулярно публикуемой германской фирмой «БЕРИ».С

- 55. Были разработаны и сформулированы следующие основополагающие принципы: ∙ прогнозирование странового риска должно опираться на анализ структурных

- 56. Оригинальную методику анализа уровня странового риска применяет Швейцарская банковская корпорация. Еще до второй мировой войны службы

- 57. При разработке рейтингов учитываются следующие факторы: ∙ экономическое руководство страной; ∙ структура экономики; ∙ инвестиционная структура;

- 58. Кредитный рейтинг эмитента, присвоенный агентством Standard Poor, s компании или контрагенту – это оценка общей способности

- 59. По Казахстану международные рейтинговые агентства дают следующие рейтинги (по данным агентства Fitch.): В октябре 2006г. –

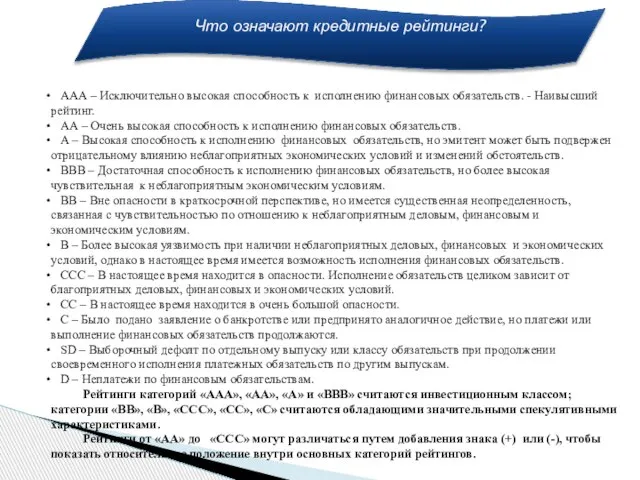

- 60. Что означают кредитные рейтинги? ААА – Исключительно высокая способность к исполнению финансовых обязательств. - Наивысший рейтинг.

- 61. Необходимо признать, что система рейтингов странового риска (не единичная, разновидности рейтинга велики) — это в основном

- 62. Тема3: Валютные риски и методы их минимизации

- 63. ознакомить с видами валютных рисков, способами их защиты и минимизации. Цель:

- 64. 1. Общая характеристика валютных операций, виды конверсионных сделок 2.Валютные риски, причины возникновения и структура рисков 3.

- 65. Валютные операции в широком смысле – ряд последовательных действий по оформлению и оплате документов и сделок,

- 66. валютных операций депозитные конверсионные

- 67. Депозитные операции представляют собой краткосрочные (обычно от 1 дня до 1 года) операции по привлечению или

- 68. открытие и ведение валютных счетов; неторговые операции коммерческого банка; ввоз и вывоз иностранной валюты; установление корреспондентских

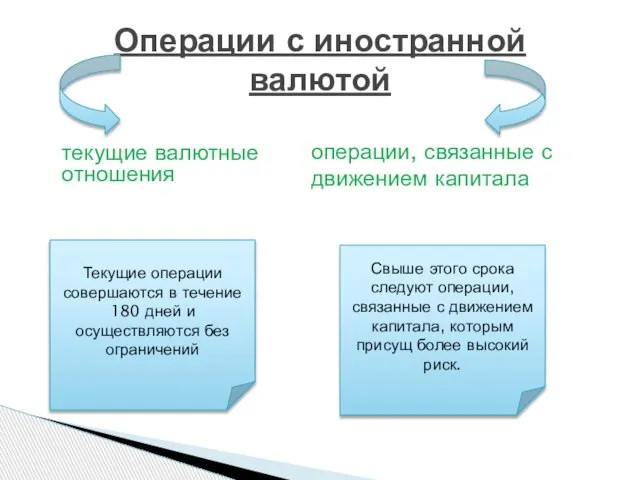

- 69. текущие валютные отношения Операции с иностранной валютой операции, связанные с движением капитала Текущие операции совершаются в

- 70. Основной документ валютного законодательства в РК Закон РК от 13. 06. 2005г. № 57 – 111

- 71. Валютный риск – это риск возможности потерь, связанный с изменением курсов инвалюты по отношению к национальной

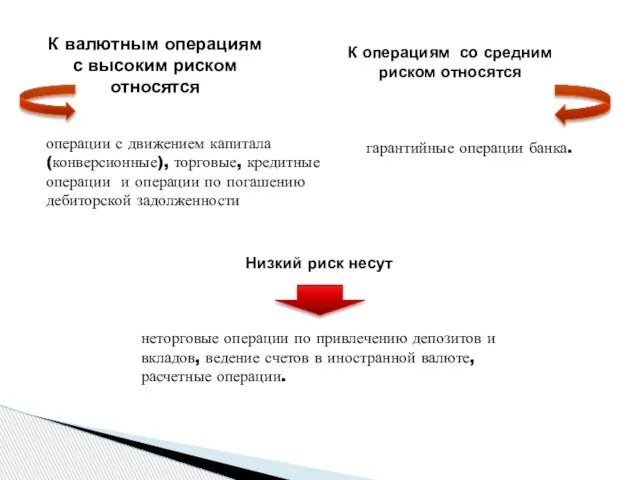

- 72. К валютным операциям с высоким риском относятся операции с движением капитала (конверсионные), торговые, кредитные операции и

- 73. Все конверсионные сделки делятся на наличные и срочные. Различают следующие виды наличных конверсионных сделок: ∙ сделка

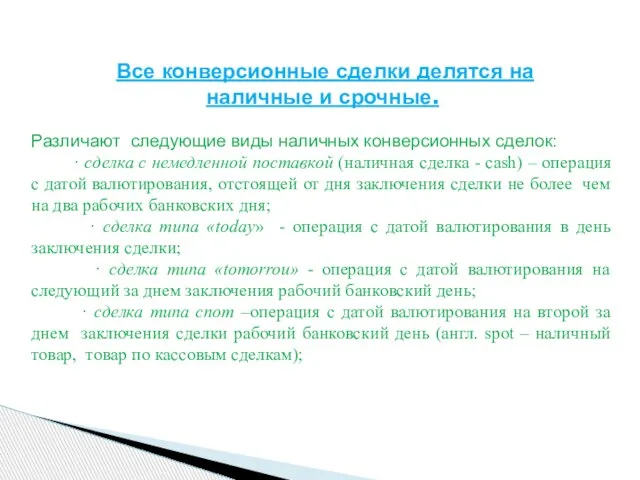

- 74. К срочным сделкам относятся: срочная форвардная сделка сделка своп валютный арбитраж

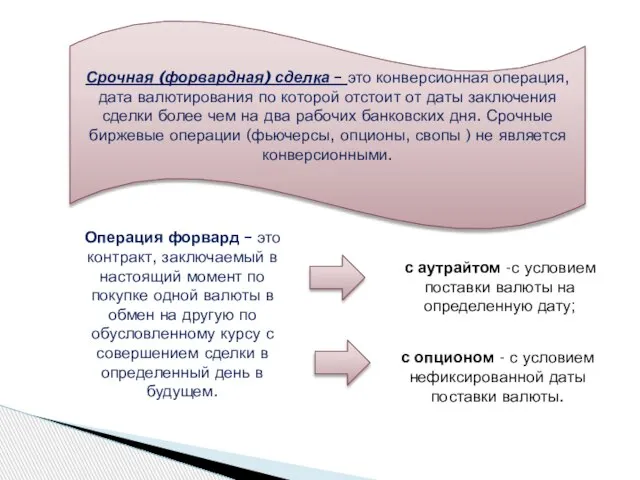

- 75. Срочная (форвардная) сделка – это конверсионная операция, дата валютирования по которой отстоит от даты заключения сделки

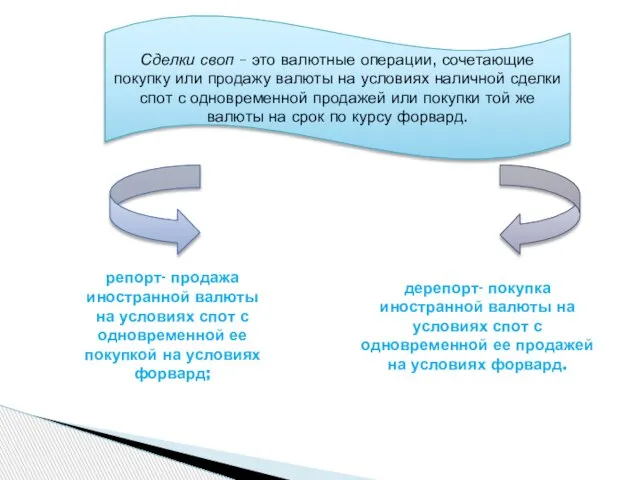

- 76. Сделки своп – это валютные операции, сочетающие покупку или продажу валюты на условиях наличной сделки спот

- 77. Валютный арбитраж – проведение операций по покупке иностранной валюты с одновременной ее продажей в целях получения

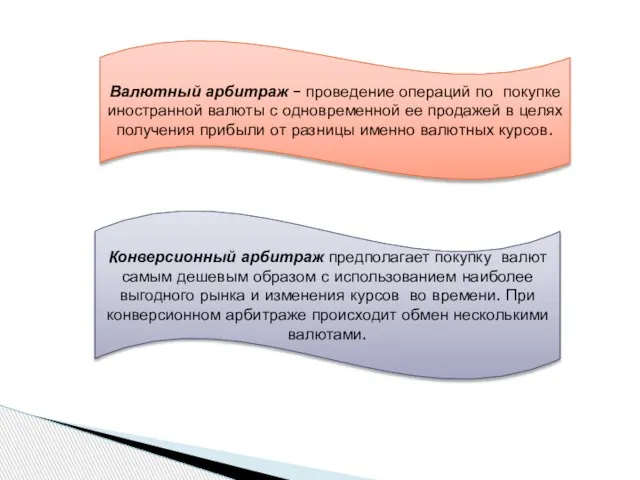

- 78. По структуре различают следующие виды валютных рисков: ∙ коммерческие, то есть риски, связанные с нежеланием или

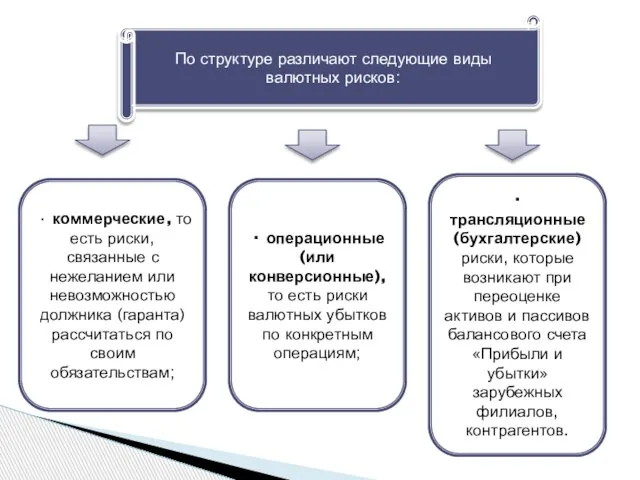

- 79. Хеджирование (от англ. hedge – изгородь, ограда) - система заключения срочных контрактов и сделок, учитывающих вероятностные

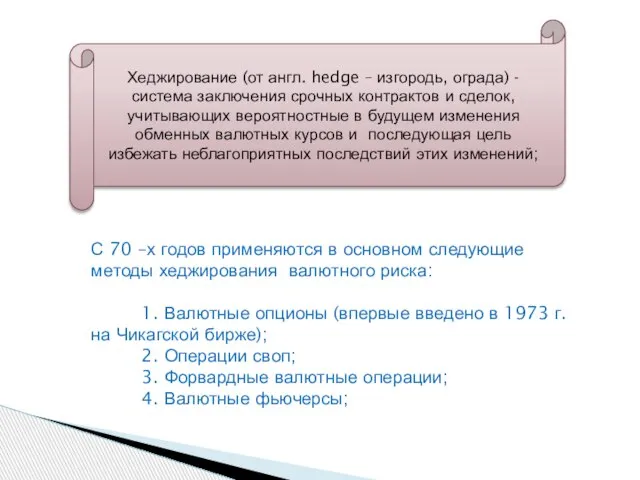

- 80. валютный опцион – это контракт, между двумя контрагентами, один из которых выписывает, а другой покупает контракт

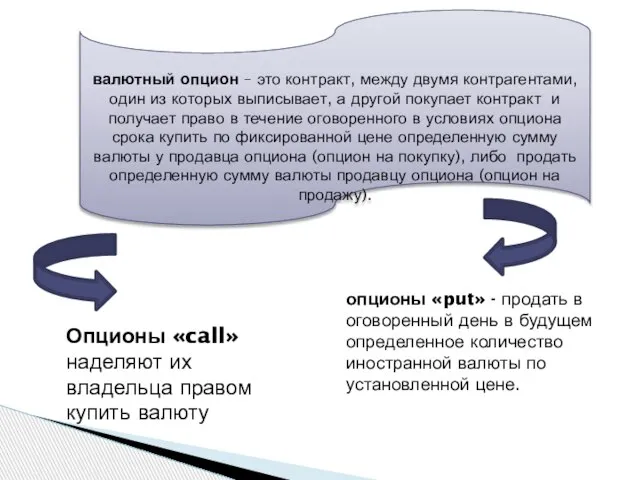

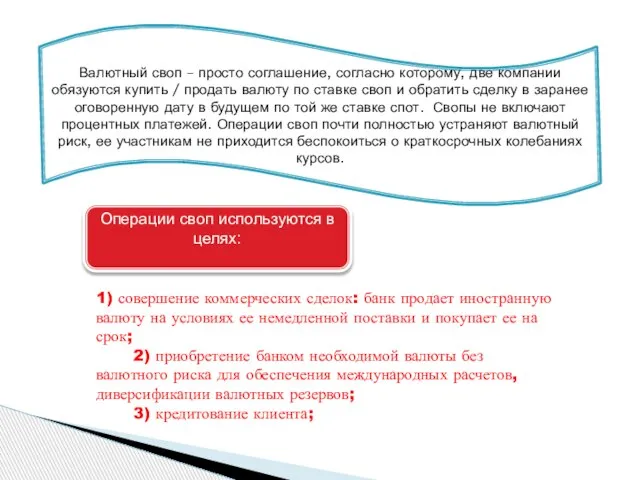

- 81. Валютный своп – просто соглашение, согласно которому, две компании обязуются купить / продать валюту по ставке

- 82. Форвардные валютные сделки - самый непосредственный способ устранения операционного валютного риска. Эти сделки совершаются как правило

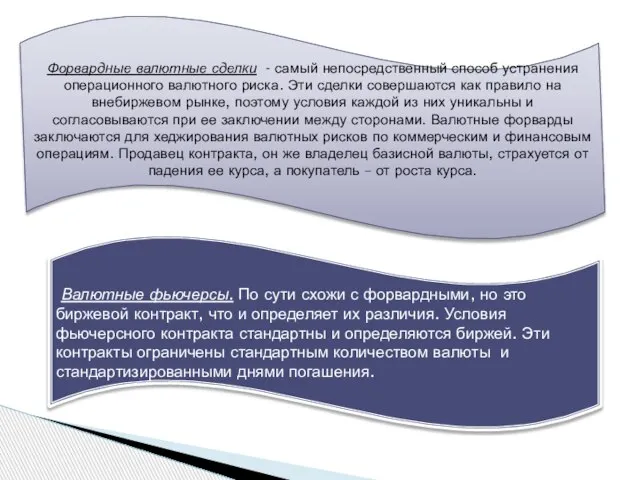

- 83. Эффективность форвардных сделок принято оценивать на основе общей формулы определения эффективности финансовых операций в виде годовой

- 84. Трансляционные риски и способы защиты. Источником трансляционных рисков является возможность несоответствия между активами и пассивами банка,

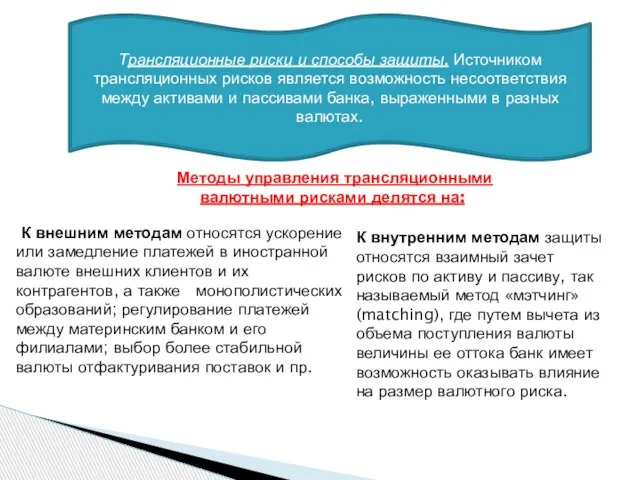

- 85. Таким образом, проблема страхования валютного риска должна решаться на уровне общего финансового менеджмента. Поэтому принимать решение

- 86. Тема4: Риски валютных позиций банка

- 87. Цель: ознакомить с понятием «валютная позиция», лимит открытой валютной позиции» банка, причинами возникновения валютных позиций и

- 88. План: Валютная позиция банка, лимиты открытой валютной позиции; Управление риском валютных позиций; Расчет валютной позиции банка;

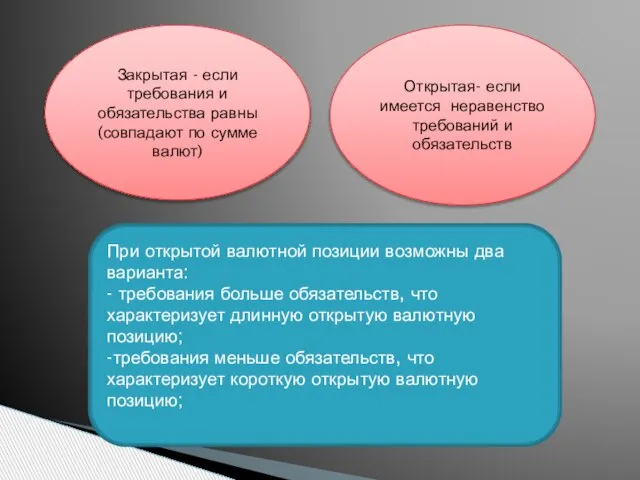

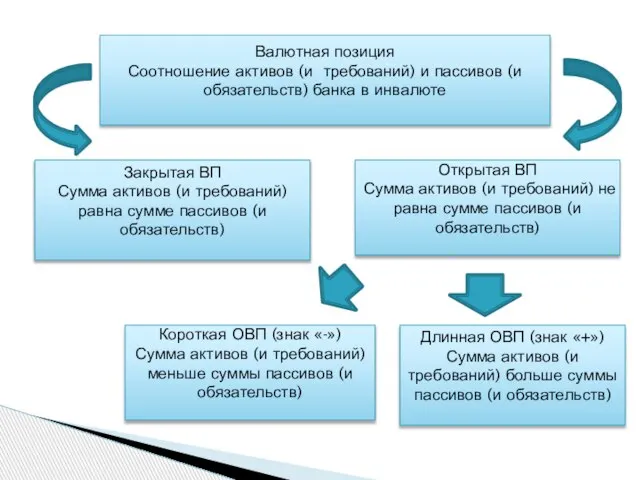

- 89. В процессе совершения валютных операций у банков образуются определенные требования и обязательства в иностранной валюте, соотношение

- 90. Закрытая - если требования и обязательства равны (совпадают по сумме валют) Открытая- если имеется неравенство требований

- 91. Валютная позиция Соотношение активов (и требований) и пассивов (и обязательств) банка в инвалюте Закрытая ВП Сумма

- 92. Валютная позиция коммерческого банка также возникает в случае: заключения сделки на покупку или продажу инвалюты (как

- 93. Банк также обязан соблюдать лимит балансирующей позиции в казахстанских тенге. Она определяется как разность между суммой

- 94. В Казахстане лимит открытой валютной позиции (длинной и короткой) в соответствии с требованиями АФН РК по

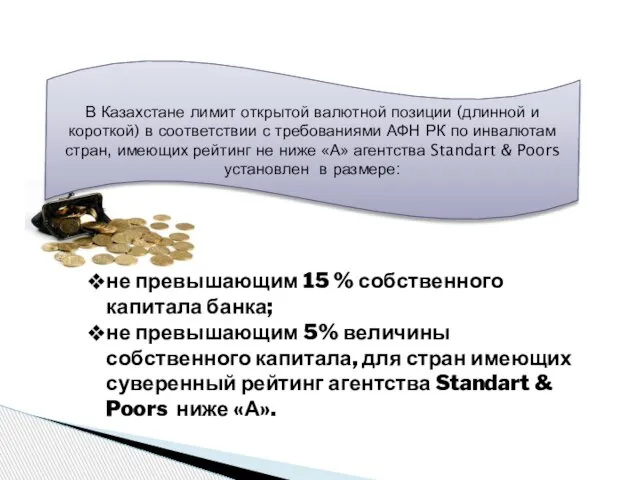

- 95. Управление риском валютных позиций осуществляется путем установления следующих лимитов на валютные операции: лимита на операции с

- 96. Метод «Неттинга»: Заключается в максимальном сокращении количества валютных сделок с помощью их укрупнения, координации заявок на

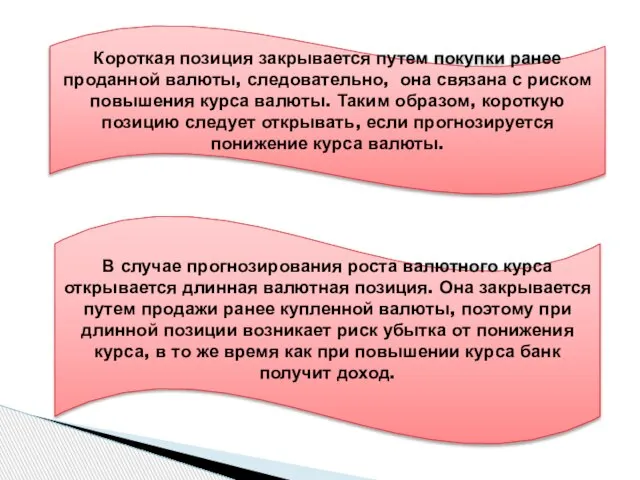

- 98. Короткая позиция закрывается путем покупки ранее проданной валюты, следовательно, она связана с риском повышения курса валюты.

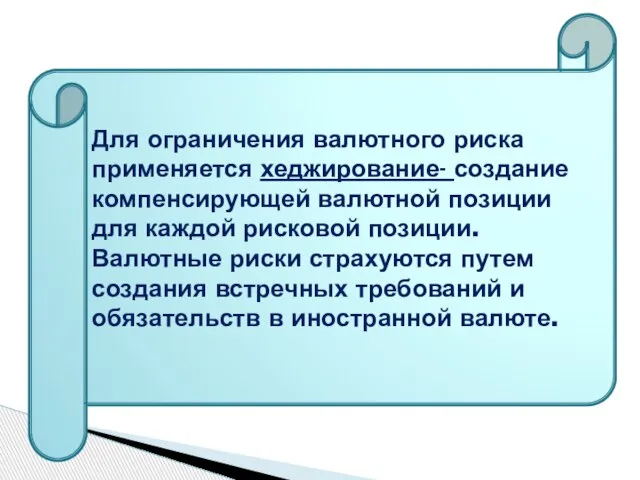

- 99. Для ограничения валютного риска применяется хеджирование- создание компенсирующей валютной позиции для каждой рисковой позиции. Валютные риски

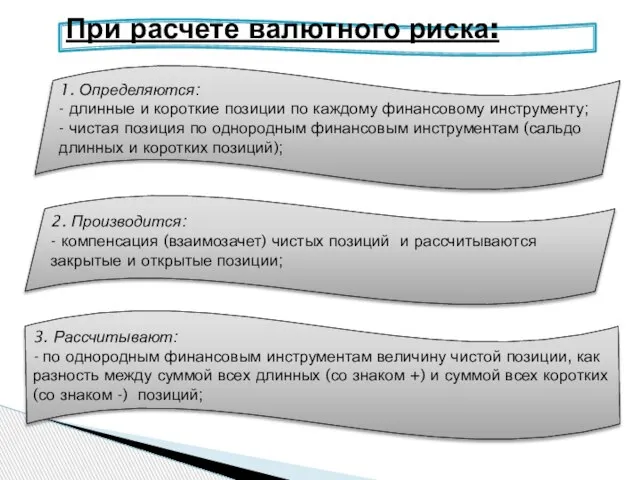

- 100. При расчете валютного риска: 1. Определяются: - длинные и короткие позиции по каждому финансовому инструменту; -

- 101. 4. По страновому портфелю: - рассчитывают нетто - позиции и брутто - позиции; нетто – позиция

- 102. Для оценки возможных потерь, связанных с валютным риском, можно использовать метод VaR (Value – at –

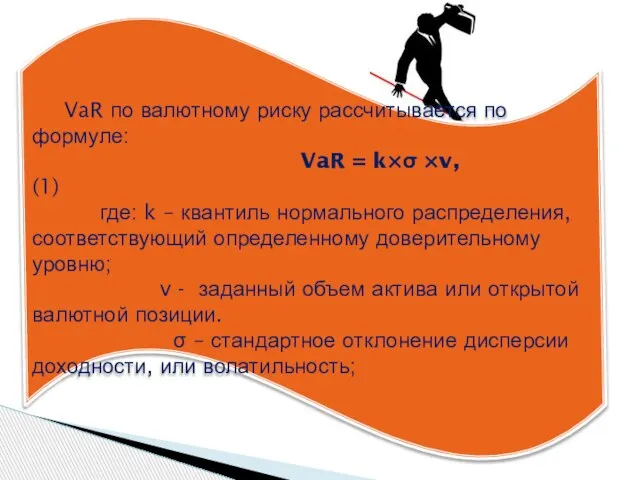

- 103. VaR по валютному риску рассчитывается по формуле: VaR = k×σ ×v, (1) где: k – квантиль

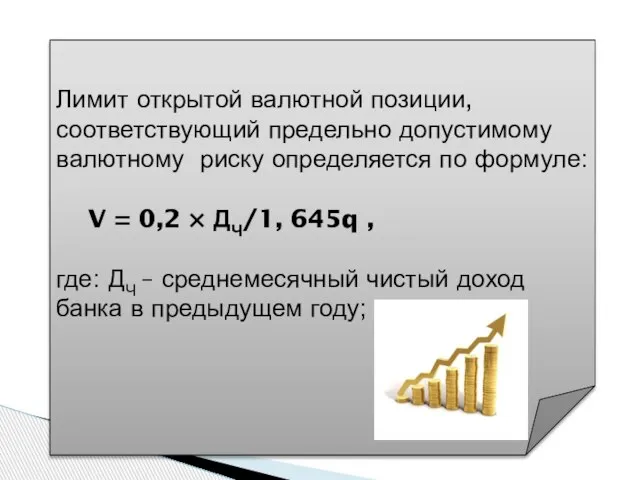

- 104. Лимит открытой валютной позиции, соответствующий предельно допустимому валютному риску определяется по формуле: V = 0,2 ×

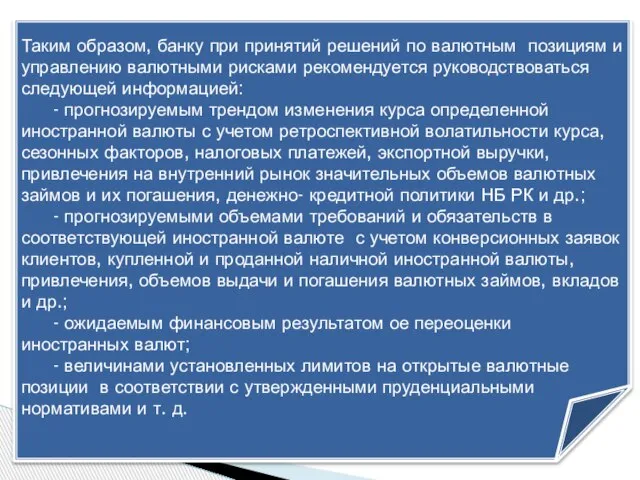

- 105. Таким образом, банку при принятий решений по валютным позициям и управлению валютными рисками рекомендуется руководствоваться следующей

- 106. Внутренние риски банков ТЕМА5:

- 107. ВОПРОСЫ:

- 108. Внутренние риски банка ЭТО РИСКИ, СВЯЗАННЫЕ С ВИДОМ БАНКА, ХАРАКТЕРОМ ВЫПОЛНЯЕМЫХ ИМ ОПЕРАЦИЙ, СПЕЦИФИКОЙ КЛИЕНТОВ И

- 109. Внутренние риски банков можно подразделять на риски • видом банка • характером банковских операций спецификой клиентов

- 110. Риски, связанные с видом банка Современные коммерческие банки в зависимости от выполняемых ими операций подразделяются на:

- 112. Универсальные коммерческие банки выполняют все виды банковских операций (кредитные, расчетные, финансовые услуги и т.д.).

- 114. РИСКИ, СВЯЗАННЫЕ С ХАРАКТЕРОМ БАНКОВСКИХ ОПЕРАЦИЙ Подразделяются на: Риски пассивных операций Риски активных операций

- 117. риск несбалансированности процентной ставки по депозитам и средней процентной ставки по выданным кредитам. То есть в

- 118. заключается в вероятности потери по отдельным типам ценных бумаг, а также по всей категории ссуд. Портфельные

- 119. риск, связанный с неплатежами по обязательствам. Данный вид риска является базовым, инициирующим многие другие виды рисков

- 120. риски связанные с финансированием развития новой техники, технологии, расширения продаж оборудования. Лизинг считается операцией с повышенным

- 121. Факторинг – это выкуп платежных требований (краткосрочных) у поставщика товаров (услуг). Цель факторинга – устранение риска

- 122. Риски, связанные со спецификой клиентов банка Прежде всего это риски, связанные с клиентами банка, работающих в

- 123. Систематический риск - это уровень колебаний или отклонения в результатах деятельности отрасли по отношению к рынку

- 124. Бета (β) коэффициент риска был впервые введен американским экономистом Шарпом, в его модели оценки стоимости инвестиций

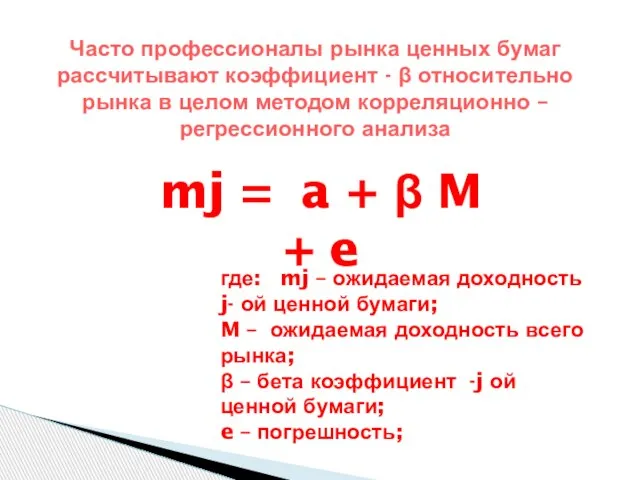

- 125. Часто профессионалы рынка ценных бумаг рассчитывают коэффициент - β относительно рынка в целом методом корреляционно –

- 126. Таким образом, к внутренним принадлежат риски, которые возникают непосредственно в связи с деятельностью конкретного банка. Чем

- 127. Процентный риск и методы его минимизации ТЕМА 6:

- 128. Цель: ознакомить с содержанием процентного риска, причинами его возникновения и способами минимизации.

- 129. ВОПРОСЫ: 1. Процентный риск и источники его возникновения 2. Методы оценки процентного риска 3. Основные принципы

- 130. Процентный риск ЭТО ВЕРОЯТНОСТЬ ФИНАНСОВЫХ ПОТЕРЬ КРЕДИТНОЙ ОРГАНИЗАЦИИ В РЕЗУЛЬТАТЕ ИЗМЕНЕНИЯ СО ВРЕМЕНЕМ УРОВНЯ ПРОЦЕНТНЫХ СТАВОК.

- 131. Процентный риск возникает в результате неопределенности информации о будущем состоянии денежного рынка, изменении макроэкономических показателей (темпов

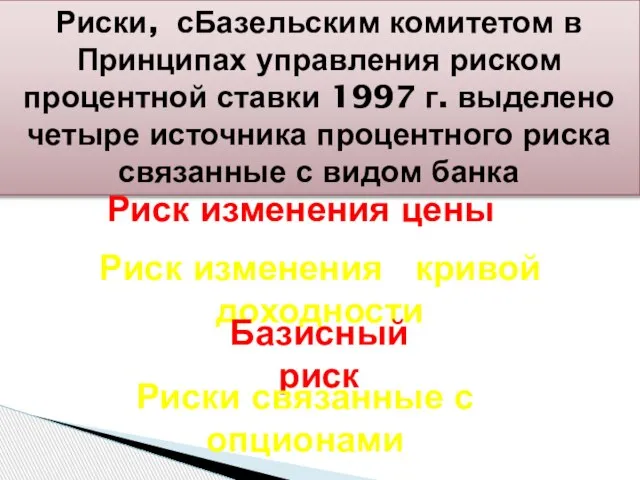

- 132. Риски, сБазельским комитетом в Принципах управления риском процентной ставки 1997 г. выделено четыре источника процентного риска

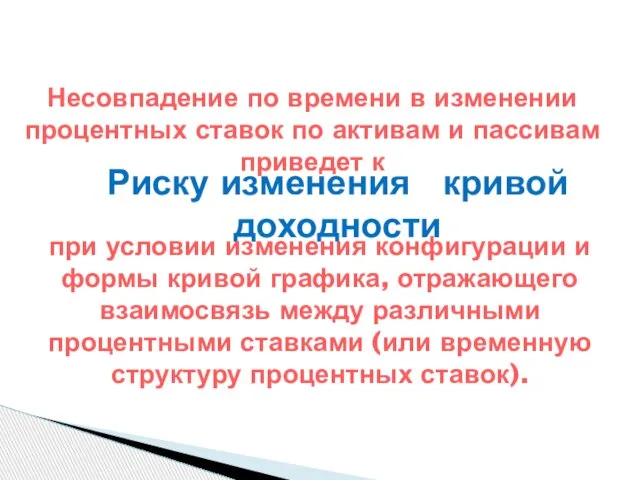

- 133. Риск изменения цены основная причина того, что коммерческий банк несет процентный риск – возникает в результате

- 134. Несовпадение по времени в изменении процентных ставок по активам и пассивам приведет к Риску изменения кривой

- 135. Базисный риск возникает в результате несовершенной корреляции при регулировании процентов, полученных и уплаченных по финансовым инструментам,

- 136. РИСКИ, СВЯЗАННЫЕ С ОПЦИОНАМИ Опционные сделки дают владельцам право на покупку, продажу или изменение условий по

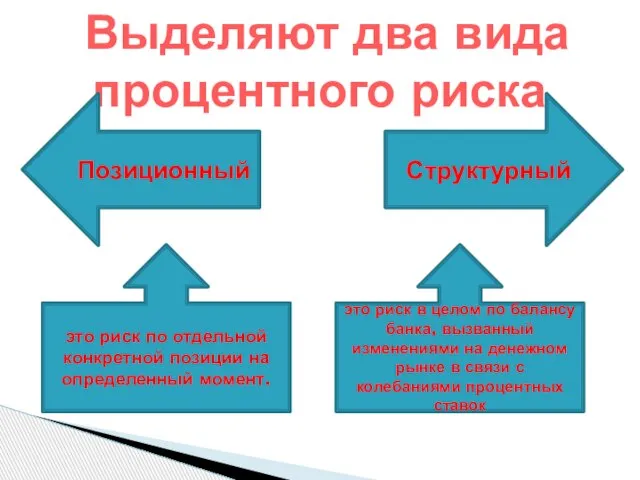

- 137. Выделяют два вида процентного риска Позиционный Структурный это риск по отдельной конкретной позиции на определенный момент.

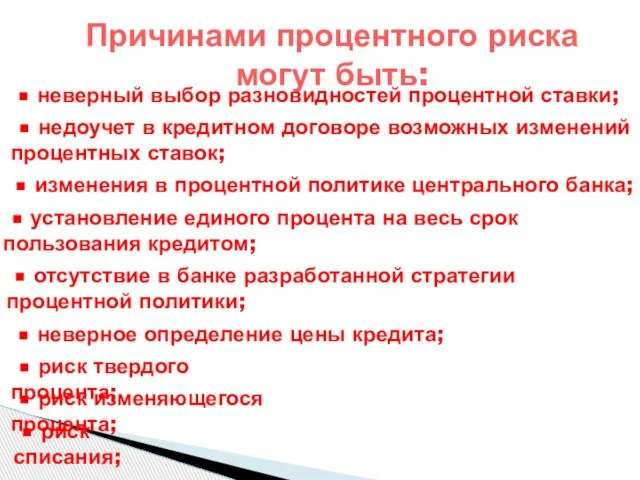

- 138. Причинами процентного риска могут быть: • неверный выбор разновидностей процентной ставки; • недоучет в кредитном договоре

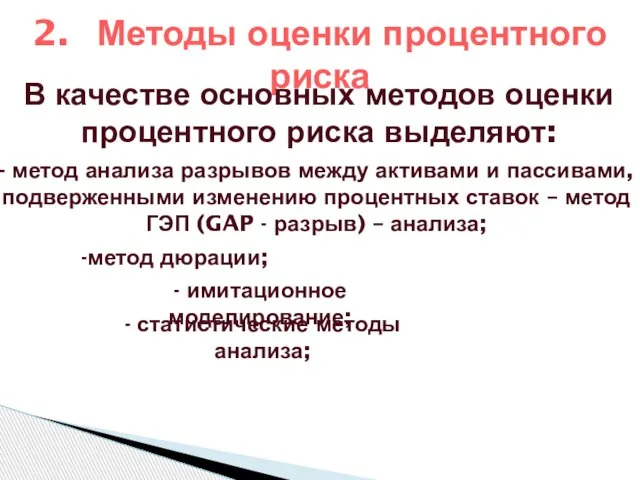

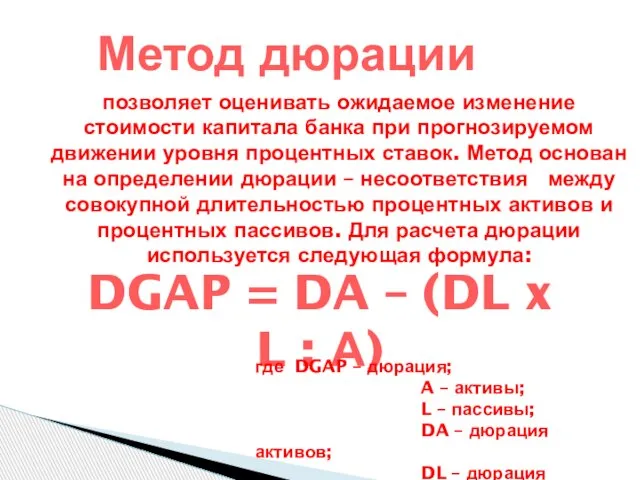

- 139. 2. Методы оценки процентного риска В качестве основных методов оценки процентного риска выделяют: - метод анализа

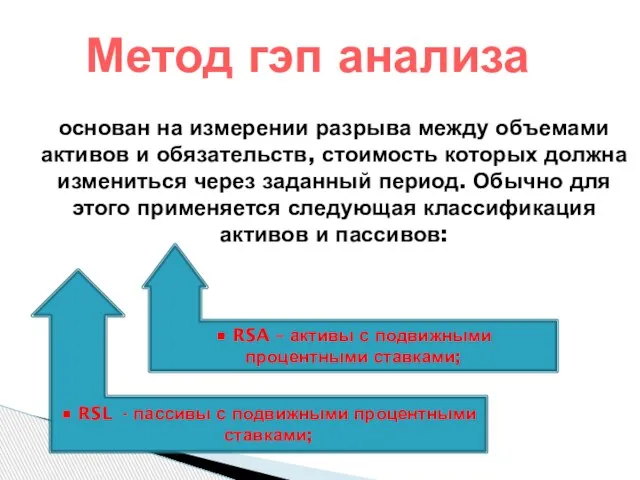

- 140. основан на измерении разрыва между объемами активов и обязательств, стоимость которых должна измениться через заданный период.

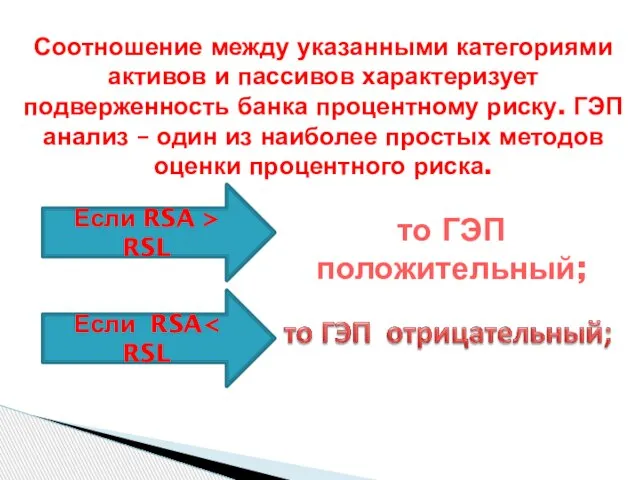

- 141. Соотношение между указанными категориями активов и пассивов характеризует подверженность банка процентному риску. ГЭП анализ – один

- 142. Ожидаемое изменение чистого процентного дохода в связи с несбалансированностью активов и пассивов по срокам и срочности

- 143. Метод дюрации позволяет оценивать ожидаемое изменение стоимости капитала банка при прогнозируемом движении уровня процентных ставок. Метод

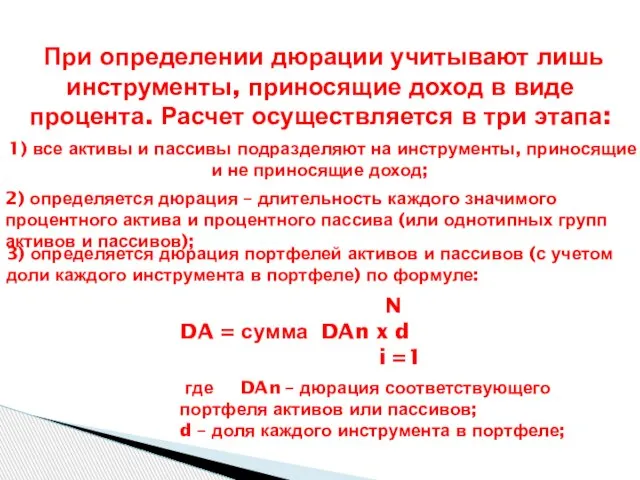

- 144. При определении дюрации учитывают лишь инструменты, приносящие доход в виде процента. Расчет осуществляется в три этапа:

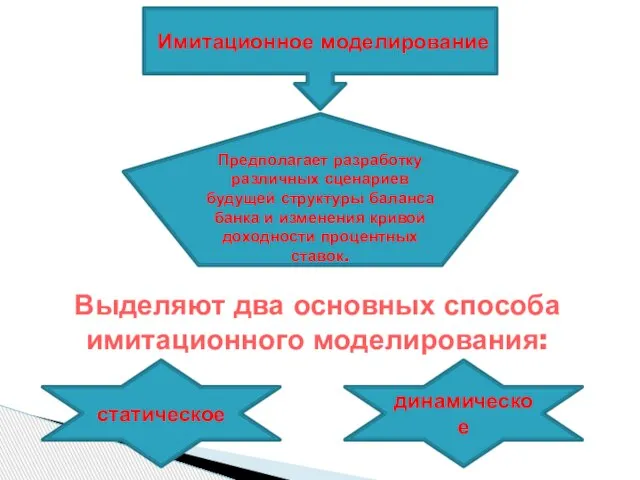

- 145. Имитационное моделирование Предполагает разработку различных сценариев будущей структуры баланса банка и изменения кривой доходности процентных ставок.

- 146. 3. Основные принципы управления процентным риском Процентная политика это совокупность мероприятий, по регулированию экономических отношений посредством

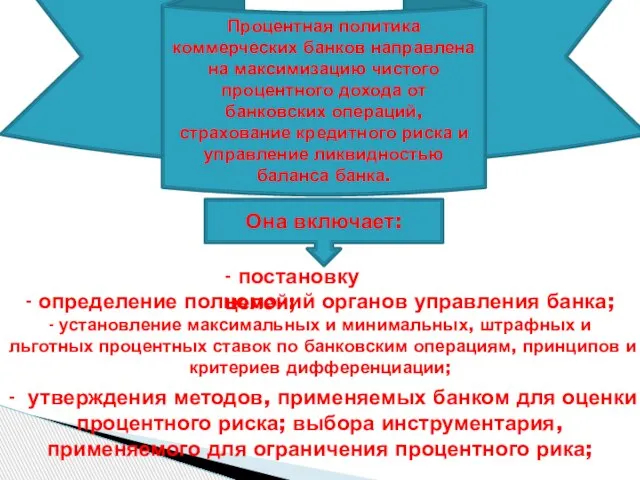

- 147. Процентная политика коммерческих банков направлена на максимизацию чистого процентного дохода от банковских операций, страхование кредитного риска

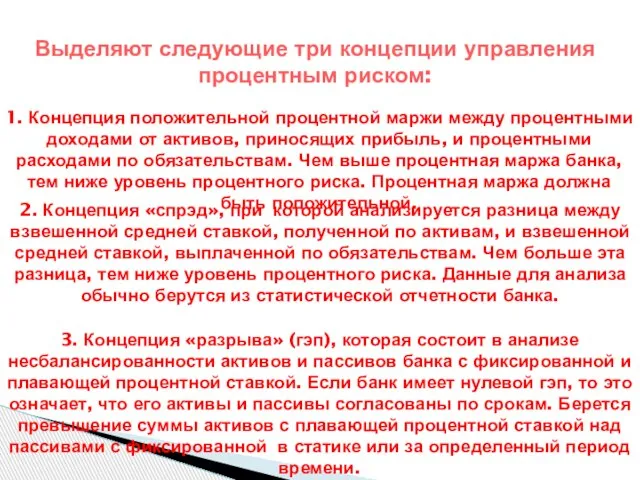

- 148. Выделяют следующие три концепции управления процентным риском: 1. Концепция положительной процентной маржи между процентными доходами от

- 149. Процентный риск - это риск, при котором доходы банка могут оказаться под негативным влиянием изменения уровня

- 150. Риски активных операций. Портфельный риск. ТЕМА 7:

- 151. Цель: ознакомить с видами банковской деятельности на рынке ценных бумаг, портфельными рисками банков, рейтинговой оценкой риска

- 152. ВОПРОСЫ: 1. Виды банковской деятельности на рынке ценных бумаг. 2. Портфельные риски и его разновидности. 3.

- 153. КРЕДИТНЫЕ ОРГАНИЗАЦИИ НА РЦБ МОГУТ ВЫСТУПАТЬ В КАЧЕСТВЕ ЭМИТЕНТОВ СОБСТВЕННЫХ ЭМИССИОННЫХ (АКЦИИ, ОБЛИГАЦИИ, ОПЦИОНЫ) И НЕЭМИССИОННЫХ

- 154. в результате неоп Выпуская собственные акции, коммерческие банки выступают в качестве акционерных обществ. При выпуске облигации

- 155. Все операции коммерческих банков с ценными бумагами можно сгруппировать следующим образом: 1) собственные сделки банков с

- 156. 2. Портфельные риски и его разновидности. Портфельный риск заключается в вероятности потери по отдельным типам ценных

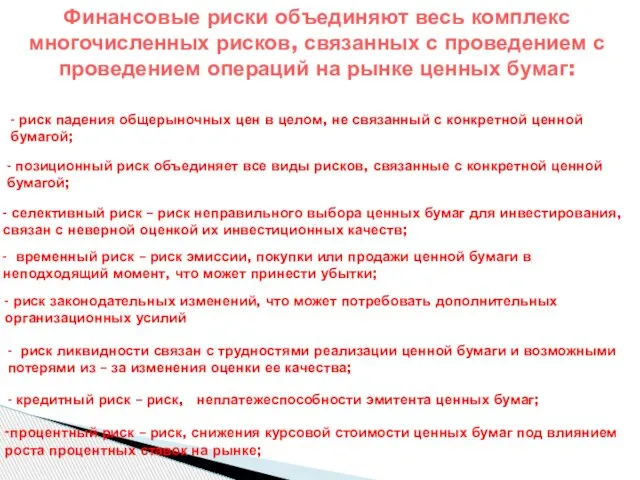

- 157. Финансовые риски объединяют весь комплекс многочисленных рисков, связанных с проведением с проведением операций на рынке ценных

- 158. Риск ликвидности способность финансовых активов оперативно обращаться в наличность. Наименьший риск этого рода имеют имеют крупнейшие

- 159. Системный риск связан с изменением цен на акции, их доходностью, текущим и ожидаемым процентам по облигациям,

- 160. Несистемный риск не зависит от состояния рынка и является спецификой конкретного банка (предприятия). Основными факторами, оказывающими

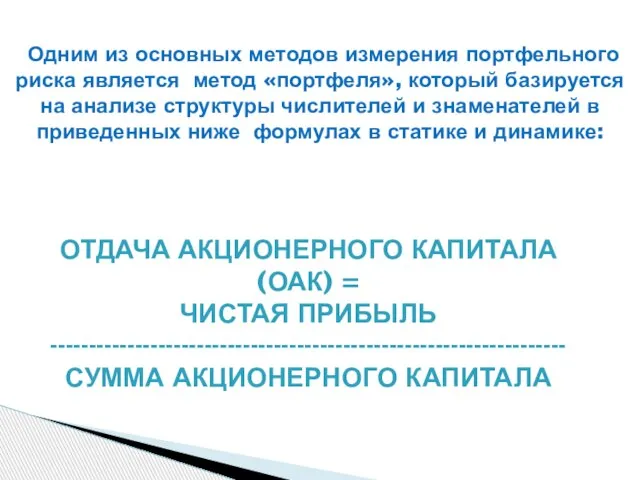

- 161. Одним из основных методов измерения портфельного риска является метод «портфеля», который базируется на анализе структуры числителей

- 162. ОТДАЧА СО ВСЕГО КАПИТАЛА (ОК) = СУММА ЧИСТОЙ ПРИБЫЛИ ---------------------------------------------------- СТОИМОСТЬ ВСЕХ АКТИВОВ

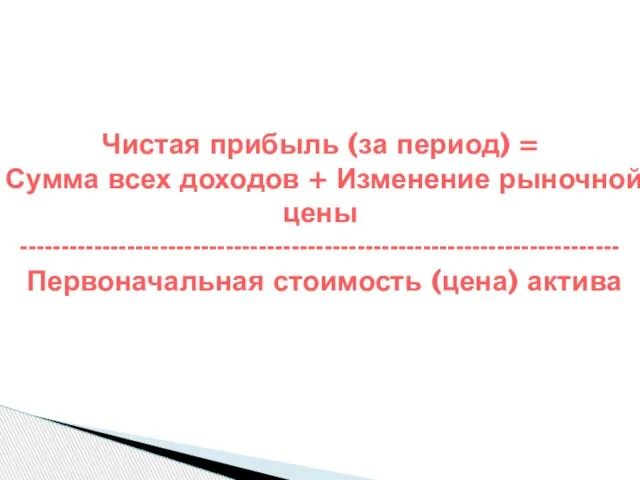

- 163. Чистая прибыль (за период) = Сумма всех доходов + Изменение рыночной цены ------------------------------------------------------------------------- Первоначальная стоимость (цена)

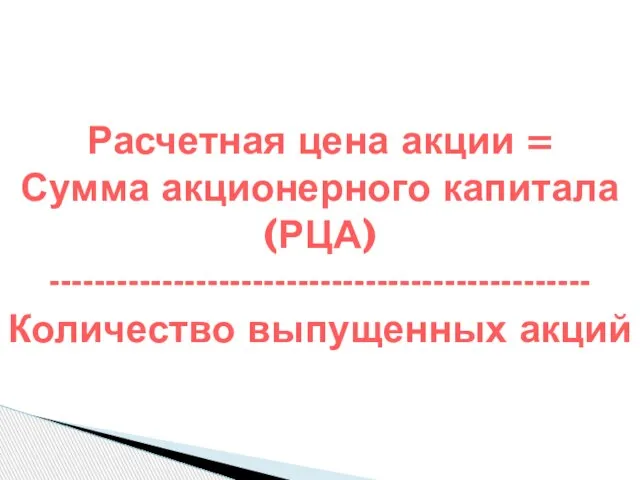

- 164. Расчетная цена акции = Сумма акционерного капитала (РЦА) ------------------------------------------------ Количество выпущенных акций

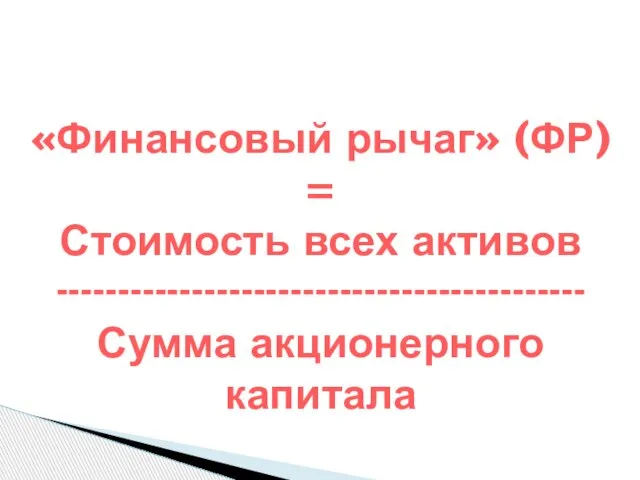

- 165. «Финансовый рычаг» (ФР) = Стоимость всех активов ------------------------------------------- Сумма акционерного капитала

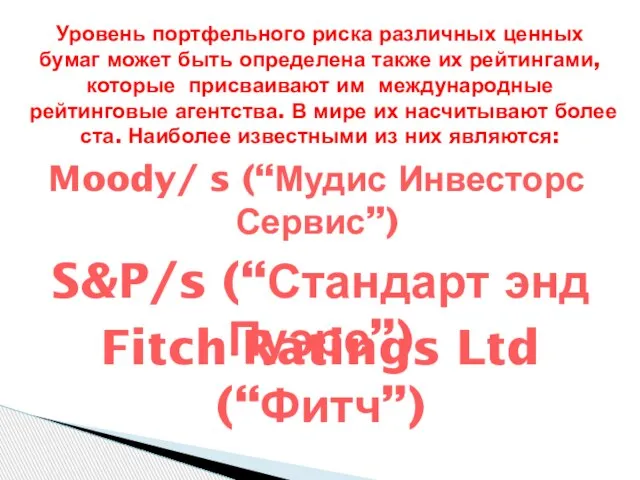

- 166. Уровень портфельного риска различных ценных бумаг может быть определена также их рейтингами, которые присваивают им международные

- 167. По классификации указанных агентств существуют ценные бумаги классов: ААА АА.А ВВВ ВВ В И ТАК ДАЛЕЕ

- 168. Ценные бумаги, попавшие в категорию ААА – ВВВ являются менее рисковыми, а категория D не беспечивает

- 169. Таким образом, риски активных операций связаны с уровнем так называемого процентного риска, которому банки постоянно подвергаются

- 170. Лизинговый и факторинговый риски. ТЕМА 8:

- 171. Цель: ознакомить с лизинговыми и факторинговыми рисками операций банков, способами минимизации рисков

- 172. ВОПРОСЫ: 1. Лизинг и лизинговые риски, их разновидности, способы минимизации 2. Факторинг и факторинговые риски, способы

- 173. Существует множество определений лизинга «ЛИЗИНГ – ДОЛГОСРОЧНАЯ АРЕНДА МАШИН И ОБОРУДОВАНИЯ, КУПЛЕННЫХ АРЕНДОДАТЕЛЕМ ДЛЯ АРЕНДАТОРА С

- 174. Объектом Субъекты лизинговых сделок может быть любой вид материальных ценностей, если он не уничтожается в производственном

- 175. При определении срока лизингового договора лизингодатель и лизингополучатель учитывают следующие факторы: срок службы оборудования, период амортизации,

- 176. В зависимости от выше перечисленных факторов лизинги подразделяются на: - краткосрочные (до1 года) - среднесрочные (1-3

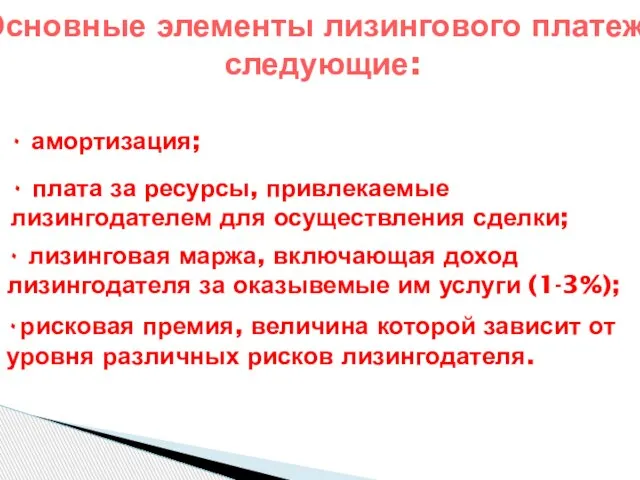

- 177. Основные элементы лизингового платежа следующие: ٠ амортизация; ٠ плата за ресурсы, привлекаемые лизингодателем для осуществления сделки;

- 178. В зависимости от вида сделок, лизинговые риски можно классифицировать на ДЕЛОВЫЕ РИСКИ ФИНАНСОВЫЕ РИСКИ

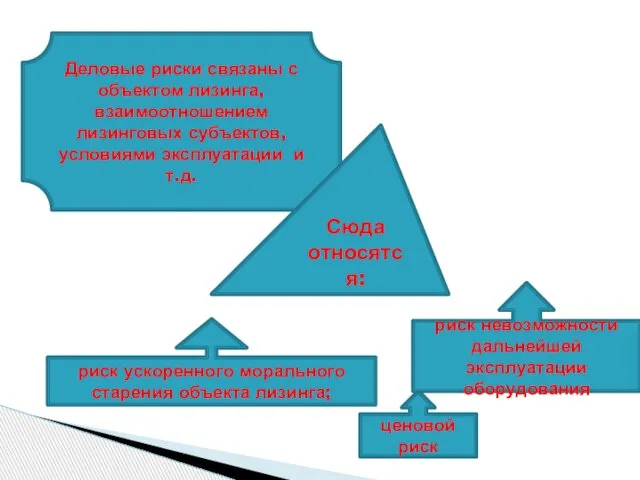

- 179. Деловые риски связаны с объектом лизинга, взаимоотношением лизинговых субъектов, условиями эксплуатации и т.д. Сюда относятся: риск

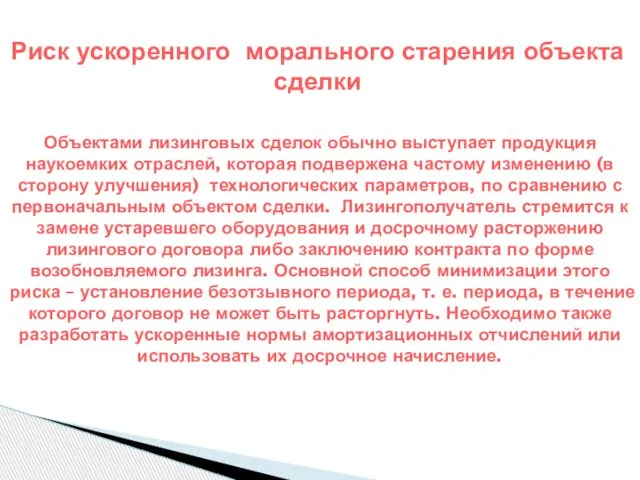

- 180. Риск ускоренного морального старения объекта сделки Объектами лизинговых сделок обычно выступает продукция наукоемких отраслей, которая подвержена

- 181. Ценовой риск риск потенциальной потери прибыли, связанный с изменением цены объекта сделки в течение срока действия

- 182. РИСК ГИБЕЛИ ИЛИ НЕВОЗМОЖНОСТИ ДАЛЬНЕЙШЕЙ ЭКСПЛУАТАЦИИ ОБОРУДОВАНИЯ минимизируется путем страхования объекта сделки. При оперативном лизинге объект

- 183. К финансовым рискам лизинга относятся: - риск несбалансированной ликвидности; - риск неплатежа; - процентный риск; -

- 184. возможность финансовых потерь в случае неспособности лизингодателя покрыть свои обязательства по пассиву баланса требованиями по активу.

- 185. Риск неплатежа риск неуплаты лизингополучателем лизинговых платежей. Минимизация этого риска основана на тщательном анализе финансового положения

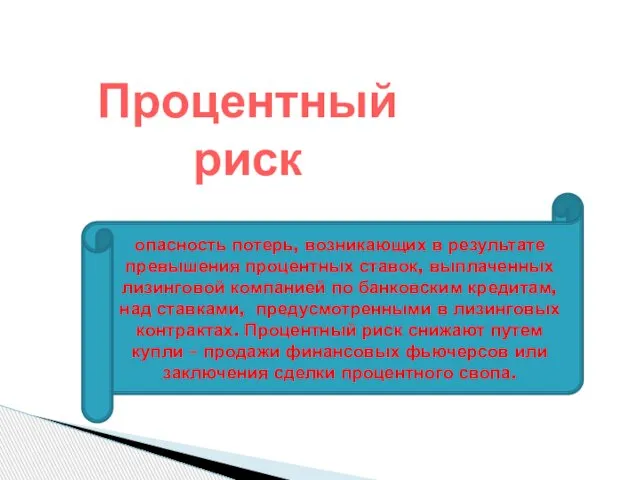

- 186. Процентный риск опасность потерь, возникающих в результате превышения процентных ставок, выплаченных лизинговой компанией по банковским кредитам,

- 187. Валютный риск возможность денежных потерь в результате колебания валютных курсов – минимизируется как процентный риск.

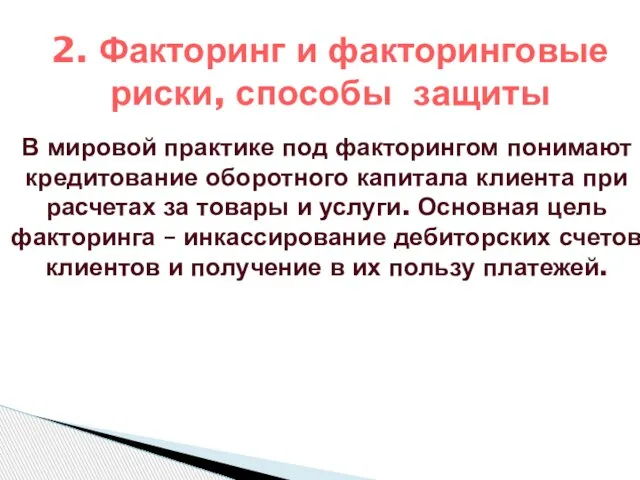

- 188. 2. Факторинг и факторинговые риски, способы защиты В мировой практике под факторингом понимают кредитование оборотного капитала

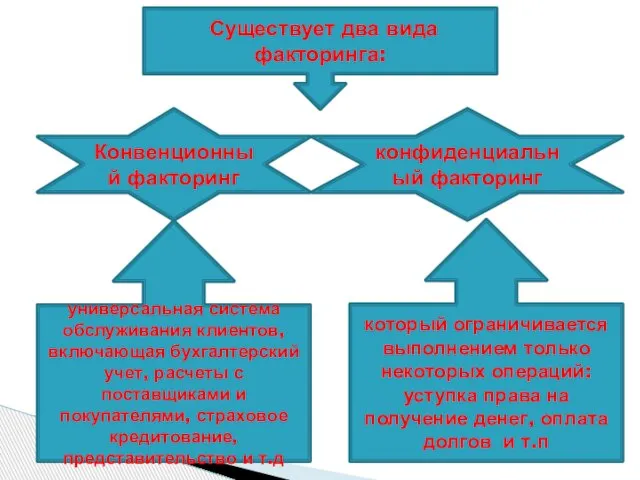

- 189. Существует два вида факторинга: Конвенционный факторинг конфиденциальный факторинг универсальная система обслуживания клиентов, включающая бухгалтерский учет, расчеты

- 190. Факторинговые сделки являются высокорисковыми, так как у банка всегда существует кредитный риск – риск неплатежа (невозврата

- 191. Таким образом, Лизинговые операции являются рисковыми, как и другие банковские операции. В зависимости от вида сделок,

- 192. ТЕМА 9: Кредитный риск, управление кредитным риском

- 193. Цель: ознакомит с кредитными рисками банка, причинами их возникновения и способами минимизации рисков; методами управления кредитным

- 194. Вопросы: 1.Кредитный риск и причины его возникновения. 2. Факторы кредитного риска и пути их минимизации 3.

- 195. Кредитный риск или риск, связанный с неплатежами по обязательствам, является важнейшим из рисков банка и базовым,

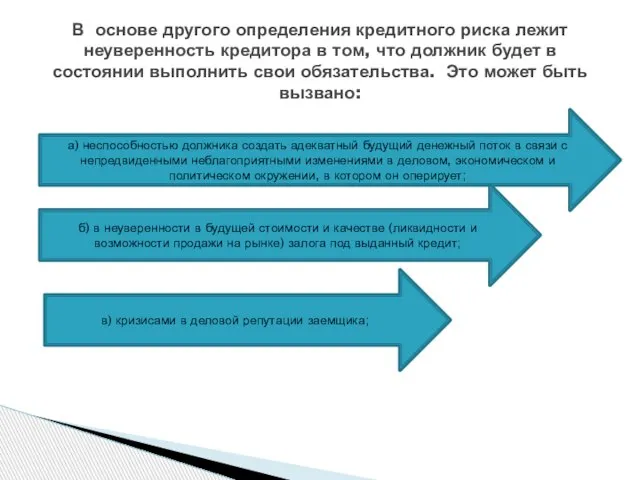

- 196. В основе другого определения кредитного риска лежит неуверенность кредитора в том, что должник будет в состоянии

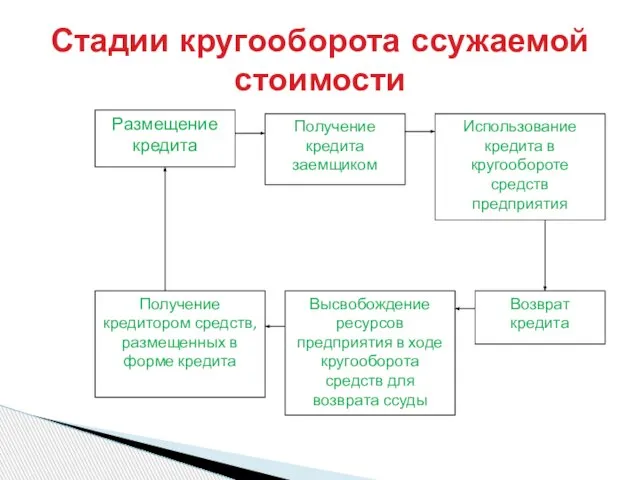

- 197. Стадии кругооборота ссужаемой стоимости

- 198. В процессе кругооборота ссужаемой стоимости принцип возвратности пронизывает все стадии движения кредита и является всеобщим и

- 199. Таким образом можно сделать следующие выводы: кредитный риск и неопределенность – это два взаимосвязанных понятия, характеризующие

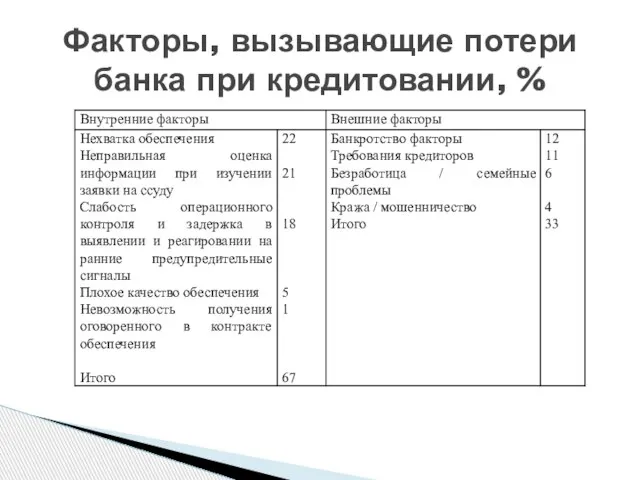

- 200. Факторы, вызывающие потери банка при кредитовании, %

- 201. Все многообразие рискообразующих факторов можно разделить на макроэкономические факторы микроэкономические факторы

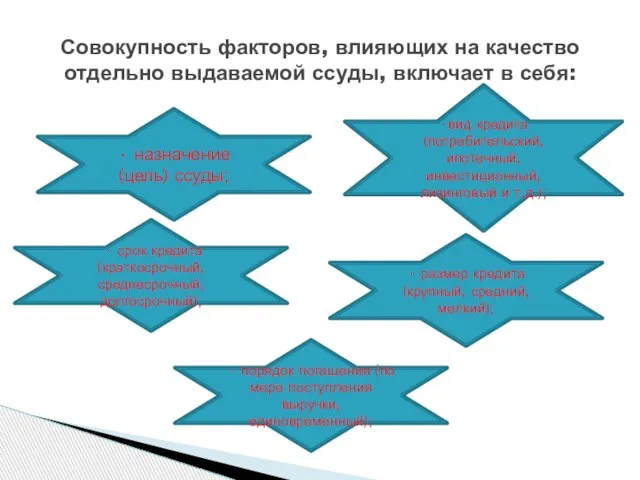

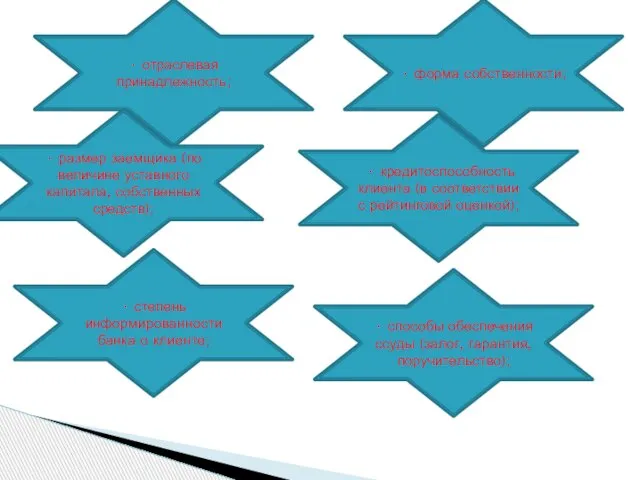

- 202. Совокупность факторов, влияющих на качество отдельно выдаваемой ссуды, включает в себя: ∙ назначение (цель) ссуды; ∙вид

- 203. ∙ отраслевая принадлежность; ∙ форма собственности; ∙ размер заемщика (по величине уставного капитала, собственных средств); ∙

- 204. управлением кредитным риском (регулированием риска) мероприятия, направленные на его минимизацию и нахождение оптимального соотношения доходности и

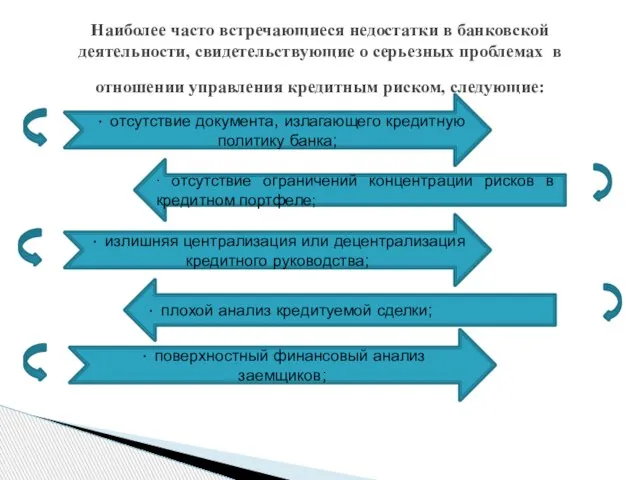

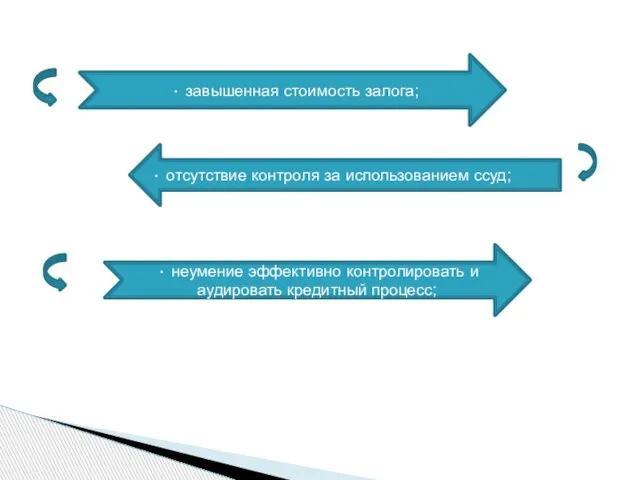

- 205. Наиболее часто встречающиеся недостатки в банковской деятельности, свидетельствующие о серьезных проблемах в отношении управления кредитным риском,

- 206. ∙ завышенная стоимость залога; ∙ отсутствие контроля за использованием ссуд; ∙ неумение эффективно контролировать и аудировать

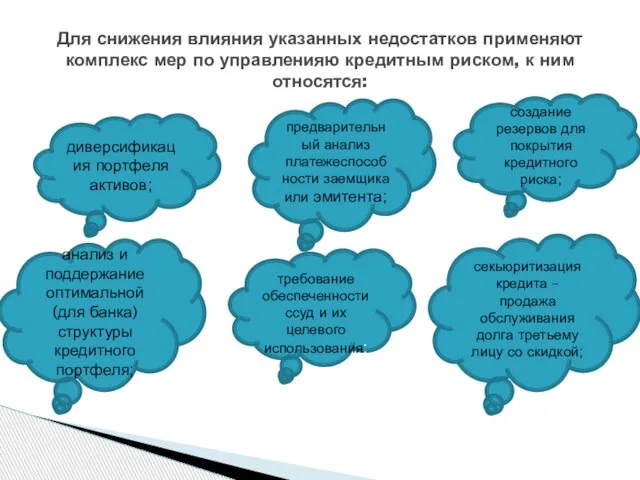

- 207. Для снижения влияния указанных недостатков применяют комплекс мер по управленияю кредитным риском, к ним относятся: диверсификация

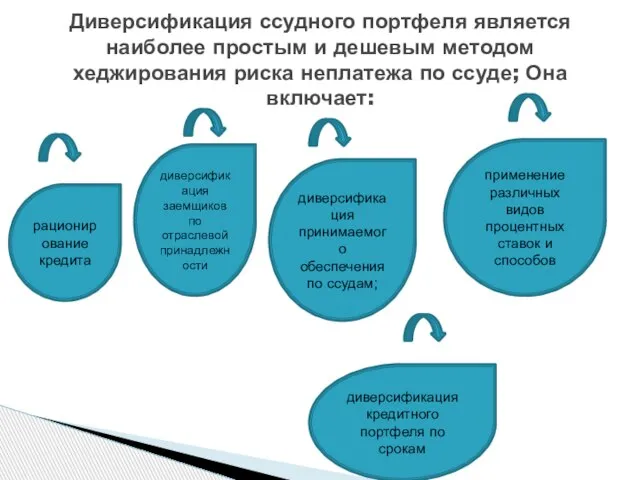

- 208. Диверсификация ссудного портфеля является наиболее простым и дешевым методом хеджирования риска неплатежа по ссуде; Она включает:

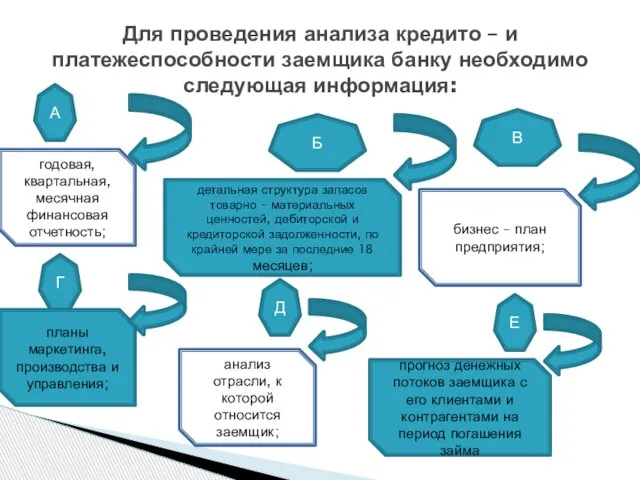

- 209. Для проведения анализа кредито – и платежеспособности заемщика банку необходимо следующая информация: А Б В Г

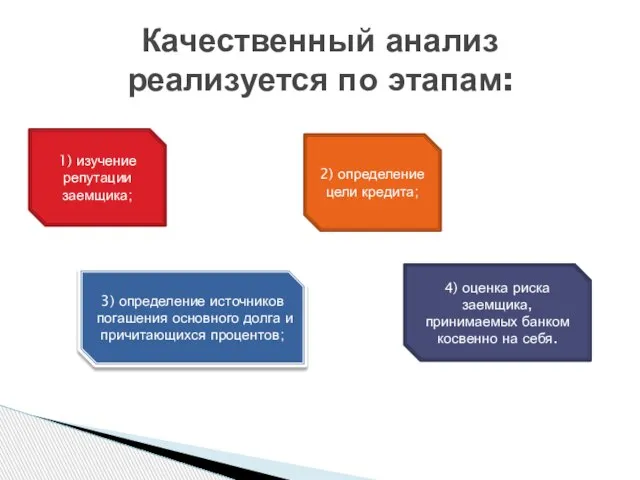

- 210. Качественный анализ реализуется по этапам: 1) изучение репутации заемщика; 2) определение цели кредита; 4) оценка риска

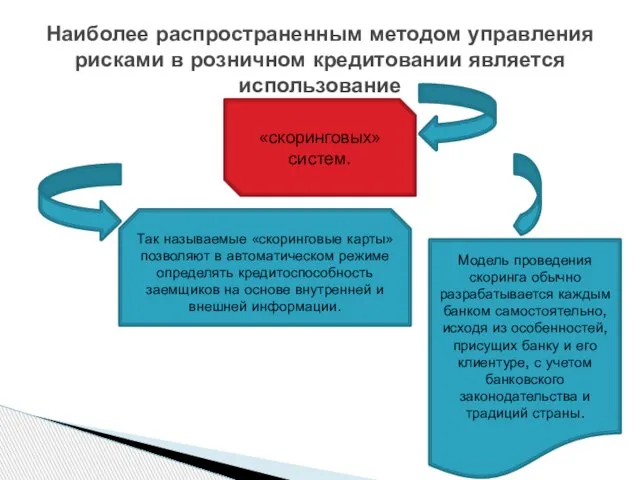

- 211. Наиболее распространенным методом управления рисками в розничном кредитовании является использование «скоринговых» систем. Так называемые «скоринговые карты»

- 212. Метод скоринга позволяет провести экспресс анализ заявки на кредит в присутствии клиента. Например, во французских банках

- 213. ТЕМА 10: Стратегии банков по минимизации рисков

- 214. Цель: ознакомить стратегией управления банковскими рисками, факторами оказывающими влияние на стратегию риска, методами оценки риска.

- 215. Вопросы: 1.Стратегия управления банковскими рисками (риск - менеджмента) 2. Факторы стратегии банковского риск - менеджмента 3.

- 216. Стратегия управление риском входит в число ключевых задач управления коммерческим банком. Она реализуется созданием специальных систем

- 217. Цель создания системы управления рисками повышение рентабельности и устойчивости банковской деятельности путем организации эффективных процедур и

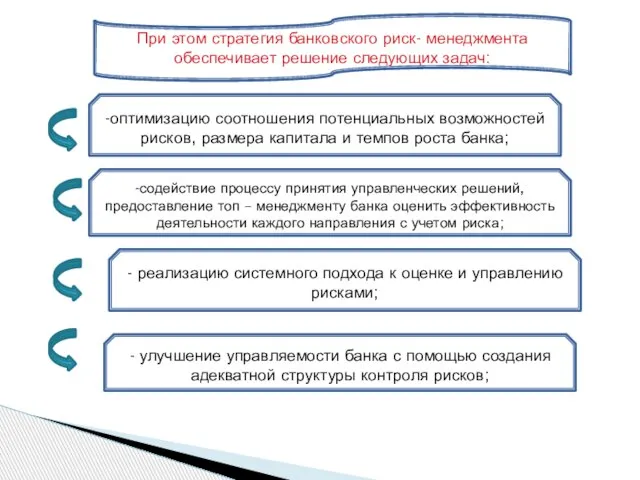

- 218. При этом стратегия банковского риск- менеджмента обеспечивает решение следующих задач: -оптимизацию соотношения потенциальных возможностей рисков, размера

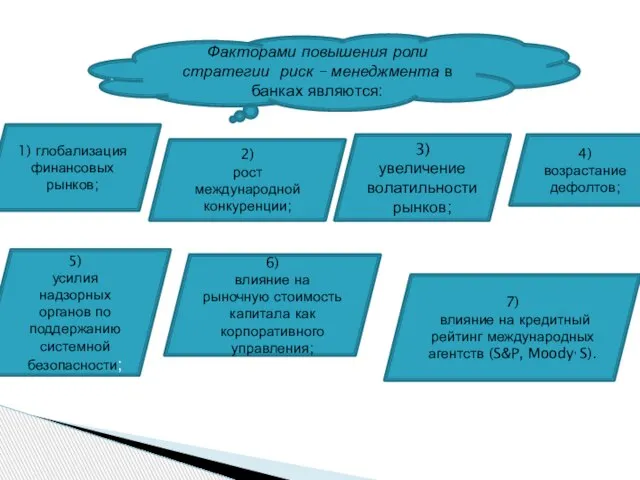

- 219. Факторами повышения роли стратегии риск – менеджмента в банках являются: 1) глобализация финансовых рынков; 2) рост

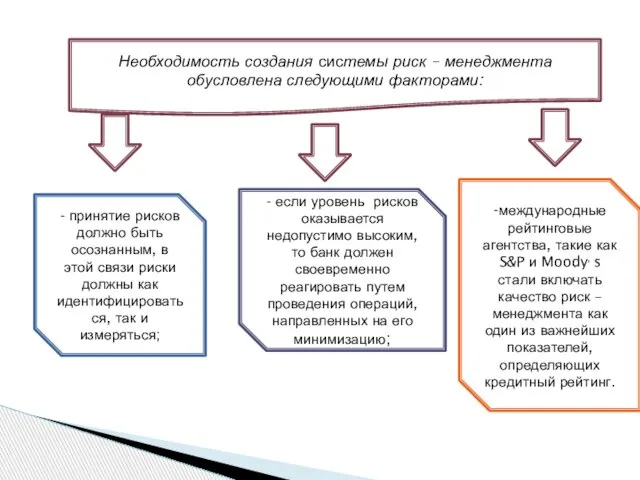

- 220. Необходимость создания системы риск – менеджмента обусловлена следующими факторами: - принятие рисков должно быть осознанным, в

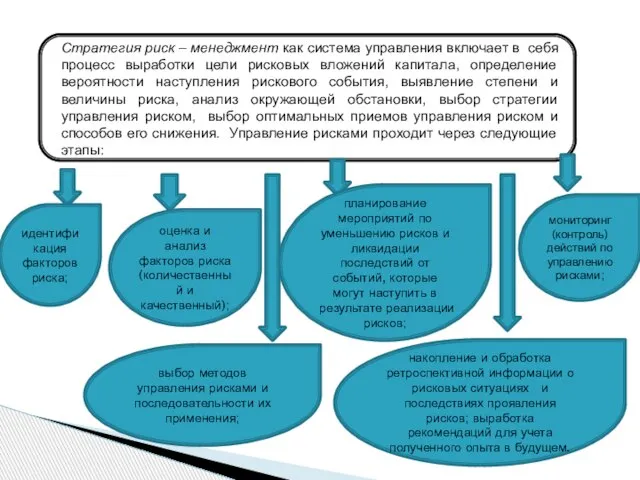

- 221. Стратегия риск – менеджмент как система управления включает в себя процесс выработки цели рисковых вложений капитала,

- 222. ƒ (P, E) ≥ { i}, (1) где ƒ(P,E ) – функция ожидаемой величины ущерба вследствие

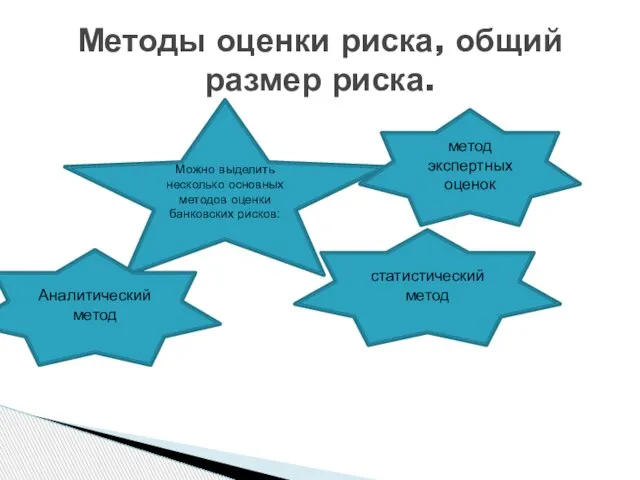

- 223. Методы оценки риска, общий размер риска. Можно выделить несколько основных методов оценки банковских рисков: метод экспертных

- 224. Метод экспертных оценок основывается на базе изучения оценок, произведенных экспертами, и включает составление обобщающих экспертных оценок.

- 225. re = ∑ pi x ri .. i € [ 1; n ], где: n- число

- 227. Скачать презентацию

Инструкция по получению учебно-методических материалов в личном кабинете студента

Инструкция по получению учебно-методических материалов в личном кабинете студента Презентация на тему Внутренняя политика Ивана Грозного. Последние годы правления.

Презентация на тему Внутренняя политика Ивана Грозного. Последние годы правления.  Мануал по решению основных проблем при переводе с японского на русский

Мануал по решению основных проблем при переводе с японского на русский Путешествие по Смольному монастырю

Путешествие по Смольному монастырю Презентация на тему Собор святой Софии в Константинополе

Презентация на тему Собор святой Софии в Константинополе Дизайн-менеджмент

Дизайн-менеджмент Семинар SLS в Новосибирске. - презентация

Семинар SLS в Новосибирске. - презентация Организация работы классного руководителя

Организация работы классного руководителя Загадки о цветах

Загадки о цветах Как работать с заданиями. Пошаговая инструкция для студентов ФНиДО БГУИР

Как работать с заданиями. Пошаговая инструкция для студентов ФНиДО БГУИР Мы и дорога

Мы и дорога Использование компьютерных технологий в начальной школе

Использование компьютерных технологий в начальной школе www.brianna-trans.com

www.brianna-trans.com Реклама Альфа-Банку

Реклама Альфа-Банку Пищевые продукты, питательные вещества и их превращения в организме

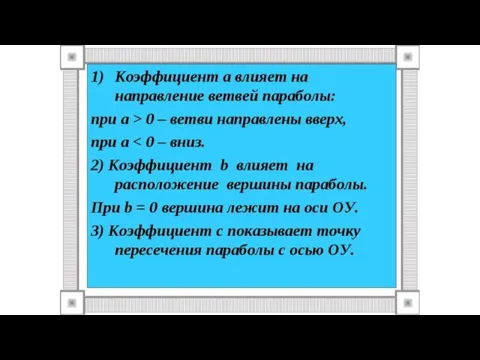

Пищевые продукты, питательные вещества и их превращения в организме Коэффициент графика функции

Коэффициент графика функции Приветствуем участников окружного семинара руководителей ОУ «Формирование единого информационного пространства школы».

Приветствуем участников окружного семинара руководителей ОУ «Формирование единого информационного пространства школы». Паровозик. Рисунок

Паровозик. Рисунок Аналитическо-проектная работа по анализу кадровой политики организации

Аналитическо-проектная работа по анализу кадровой политики организации ЭКОЛОГИЧЕСКОЕ ПРАВО

ЭКОЛОГИЧЕСКОЕ ПРАВО Теорема Пифагора

Теорема Пифагора ОТЧЕТ О РАБОТЕПО ЗАМЕЧАНИЯМ НА ПРОЕКТ«МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ ПО ПЛАНИРОВАНИЮ И ОРГАНИЗАЦИИ ИННОВАЦИОННОЙ ДЕЯТЕЛЬНОСТИ ПР

ОТЧЕТ О РАБОТЕПО ЗАМЕЧАНИЯМ НА ПРОЕКТ«МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ ПО ПЛАНИРОВАНИЮ И ОРГАНИЗАЦИИ ИННОВАЦИОННОЙ ДЕЯТЕЛЬНОСТИ ПР Определитель и действие с ними

Определитель и действие с ними Понятие «контроллинг»

Понятие «контроллинг» Художественная культура Древнего Египта

Художественная культура Древнего Египта Работа школы в режиме Полного Дня

Работа школы в режиме Полного Дня Новгородская земля

Новгородская земля Утверждение тоталитаризма

Утверждение тоталитаризма