Доклад ОЭСР о роли налоговых посредников и агрессивном налоговом планировании (Кейптаун, 10-11.01.2008) Применимость в России

- Главная

- Разное

- Доклад ОЭСР о роли налоговых посредников и агрессивном налоговом планировании (Кейптаун, 10-11.01.2008) Применимость в России

Содержание

- 2. Доклад ОЭСР в контексте Сеульской декларации 2006 г. © 2008. Pepeliaev, Goltsblat & Partners. All rights

- 3. Роль ОЭСР в противодействии агрессивному налоговому планированию © 2008. Pepeliaev, Goltsblat & Partners. All rights reserved

- 4. Агрессивное налоговое планирование: понятие и причины © 2008. Pepeliaev, Goltsblat & Partners. All rights reserved Под

- 5. Налоговые посредники – широкий подход к пониманию: Две группы налоговых посредников: налоговые консультанты (юридические, аудиторские компании,

- 6. Основные факторы, влияющие на действия налоговых консультантов в отношении своих клиентов и в отношениях с налоговыми

- 7. Экономико-правовой подход: Агрессивное налоговое планирование, как и любой рыночный товар (услуга) обусловлен взаимодействием спроса (со стороны

- 8. Основные проблемы взаимоотношений налоговых органов и налогоплательщиков связаны с тем, что: должностные лица плохо представляют себе

- 9. От должностных лиц налоговых органов налогоплательщики ожидают: понимание сути бизнес-процессов налогоплательщика, т. е. иметь представление в

- 10. В Докладе предлагается трехстороннее взаимодействии между налоговыми органам, налогоплательщиками и налоговыми консультантами. Выгоды для участников отношений:

- 11. Общие идеи доклада: шаг навстречу во взаимных отношениях © 2008. Pepeliaev, Goltsblat & Partners. All rights

- 12. Общие идеи доклада: примеры конструктивного диалога © 2008. Pepeliaev, Goltsblat & Partners. All rights reserved 1.

- 13. Более эффективным является воздействие не на налогоплательщиков, а на самих налоговых посредников. Меры воздействия: регистрация и

- 14. Саморегулируемые организации - «профессиональные корпорации», призванные осуществлять регулирование и обеспечение деятельности профессионалов в том или ином

- 15. 1. Раннее раскрытие информации - передача определенных сведений налоговому органу до истечения налогового периода, в процессе

- 16. © 2008. Pepeliaev, Goltsblat & Partners. All rights reserved. О компании Российская юридическая компания Более 180

- 18. Скачать презентацию

Слайд 2Доклад ОЭСР в контексте Сеульской декларации 2006 г.

© 2008. Pepeliaev, Goltsblat &

Доклад ОЭСР в контексте Сеульской декларации 2006 г.

© 2008. Pepeliaev, Goltsblat &

Признание влияния агрессивного налогового планирования в качестве риска для налоговых органов при взимании налогов, установленных законодательством

Сеульская декларация (сентябрь 2006 г.):

необходимость обеспечения соблюдения налогового законодательства как самими официальными органами, так и налогоплательщиками (в частности, крупнейшими и транснациональными корпорациями),

исключения недобросовестных способов налогового планирования;

необходимость исследования роли налоговых посредников (tax intermediaries) и финансовых организаций в отношении разработки таких способов налогового планирования, заключения соглашений, направленных на неправомерную минимизацию налогового бремени.

2

Слайд 3Роль ОЭСР в противодействии агрессивному налоговому планированию

© 2008. Pepeliaev, Goltsblat & Partners.

Роль ОЭСР в противодействии агрессивному налоговому планированию

© 2008. Pepeliaev, Goltsblat & Partners.

В январе 2008 г. в Кейптауне (ЮАР) прошел очередная сессия Форума налогового администрирования, участие в котором приняли 45 государств, в том числе и Россия, а также 4 международные организации.

Основным вопросом сессии стало рассмотрение материалов, подготовленных рабочей группой, касающихся агрессивного налогового планирования:

исследован и обобщен опыт взаимодействия налоговых органов и налогоплательщиков;

оценены схемы налогового планирования со стороны крупнейших налогоплательщиков;

выработаны рекомендации по оптимизации и повышению эффективности противодействия агрессивному налоговому планированию.

По итогам сессии одобрен Доклад и принято совместное коммюнике участников.

1

Слайд 4Агрессивное налоговое планирование: понятие и причины

© 2008. Pepeliaev, Goltsblat & Partners. All

Агрессивное налоговое планирование: понятие и причины

© 2008. Pepeliaev, Goltsblat & Partners. All

Под агрессивным налоговым планированием понимается совокупность двух аспектов (элементов):

планирование, включающее принятие налогоплательщиком таких налоговых решений, которые хотя и обоснованны, но могут, тем не менее, повлечь ненамеренные и неожиданные налоговые последствия, которые отличны от тех, которые предполагал законодатель;

создание благоприятной для налогоплательщика налоговой ситуации за счет сокрытия того, что существует неопределенность в существенных вопросах налогообложения, значение которым придает закон.

Причины возникновения:

неопределенность законодательства и правоприменительной практики;

общее восприятие налогоплательщиками и налоговыми посредниками налоговой системы как несправедливой.

3

Слайд 5Налоговые посредники – широкий подход к пониманию:

Две группы налоговых посредников:

налоговые консультанты

Налоговые посредники – широкий подход к пониманию:

Две группы налоговых посредников:

налоговые консультанты

банки и иные финансовые институты (инвестиционные и управляющие компании, страховщики).

Роль налоговых посредников:

положительную роль – помощь налогоплательщикам разобраться в хитросплетениях налогового законодательства

негативная роль – разработка неприемлемых соглашений, влекущих минимизацию налогового бремени («unacceptable tax minimization arrangements»).

Налоговые посредники – понятие и рамки деятельности

© 2008. Pepeliaev, Goltsblat & Partners. All rights reserved

4

Слайд 6Основные факторы, влияющие на действия налоговых консультантов в отношении своих клиентов и

Основные факторы, влияющие на действия налоговых консультантов в отношении своих клиентов и

профессиональная и этическая ответственность по отношению к клиенту,

лояльность клиенту, действия в рамках закона;

наличие саморегулируемых организаций налоговых посредников, профессиональных стандартов и правил;

финансовые и репутационные риски;

структура профессионального гонорара;

профессиональная (адвокатская тайна);

стандарты аудита.

На действия крупных налогоплательщиков влияние оказывают следующие факторы:

структура и механизмы корпоративного управления в данной компании;

требования о раскрытии финансовой информации и иной публичной информации;

бухгалтерские и налоговые прогнозы деятельности;

бухгалтерские и налоговые стандарты.

Факторы влияния

© 2008. Pepeliaev, Goltsblat & Partners. All rights reserved

5

Слайд 7Экономико-правовой подход:

Агрессивное налоговое планирование, как и любой рыночный товар (услуга) обусловлен

Экономико-правовой подход:

Агрессивное налоговое планирование, как и любой рыночный товар (услуга) обусловлен

Сокращение агрессивного налогового планирования возможно при воздействии на спрос на такие услуги – т.е. на самих налогоплательщиков.

Общие идеи доклада: экономико-правовой подход

© 2008. Pepeliaev, Goltsblat & Partners. All rights reserved

6

Слайд 8Основные проблемы взаимоотношений налоговых органов и налогоплательщиков связаны с тем, что:

должностные

Основные проблемы взаимоотношений налоговых органов и налогоплательщиков связаны с тем, что:

должностные

должностные лица плохо осведомлены о качестве и принципах функционирования технологических процессов, формирование систем ведения бухгалтерской и иной отчетности;

должностные лица мало представляют себе взгляд налогоплательщика на закон и возможное толкование им тех или иных норм.

Общие идеи доклада: устранение проблем в отношениях между налогоплательщиками и налоговыми органами

© 2008. Pepeliaev, Goltsblat & Partners. All rights reserved

7

Слайд 9От должностных лиц налоговых органов налогоплательщики ожидают:

понимание сути бизнес-процессов налогоплательщика, т.

От должностных лиц налоговых органов налогоплательщики ожидают:

понимание сути бизнес-процессов налогоплательщика, т.

проявление последовательности в действиях и решениях налогового органа, повышение предсказуемости принимаемых решений;

беспристрастность и непредвзятость отношения к налогоплательщику;

соразмерность – т.е. одинаковая интерпретация однородных фактов и обстоятельств, равное отношение к налогоплательщикам;

открытость и способность быстрого и непосредственного взаимодействия, получения разъяснений при возникновении вопросов и затруднений.

Общие идеи доклада: устранение проблем в отношениях между налогоплательщиками и налоговыми органами

© 2008. Pepeliaev, Goltsblat & Partners. All rights reserved

8

Слайд 10В Докладе предлагается трехстороннее взаимодействии между налоговыми органам, налогоплательщиками и налоговыми консультантами.

В Докладе предлагается трехстороннее взаимодействии между налоговыми органам, налогоплательщиками и налоговыми консультантами.

Выгоды для участников отношений:

налоговые органы получают более эффективный контроль за налогоплательщиками, возможность своевременного реагирования на нарушения;

правильно выстраивается управление рисками, распределяются ограниченные ресурсы;

для налогоплательщика это означает правовую определенность на момент совершения сделки, т.е. до окончания налогового периода и представления отчетности, а, значит, сокращение возможных расходов на судебные споры и иных расходов, связанных с обеспечением соблюдения требований налогового законодательства.

Общие идеи доклада: сотрудничество и конструктивный диалог

© 2008. Pepeliaev, Goltsblat & Partners. All rights reserved

9

Слайд 11Общие идеи доклада: шаг навстречу во взаимных отношениях

© 2008. Pepeliaev, Goltsblat &

Общие идеи доклада: шаг навстречу во взаимных отношениях

© 2008. Pepeliaev, Goltsblat &

Переход к качественно новым стандартам взаимоотношений может осуществляться:

путем одностороннего заявления налоговыми органами о своих намерениях работать с учетом новых правил (Ирландия);

путем совместного принятия налоговыми посредниками документа, устанавливающего намерения всех участников работать в соответствии с определенными правилами (Швейцария);

путем заключения формального или неформального соглашения с налогового органа с конкретным налогоплательщиком (Нидерланды, США).

10

Слайд 12Общие идеи доклада: примеры конструктивного диалога

© 2008. Pepeliaev, Goltsblat & Partners. All

Общие идеи доклада: примеры конструктивного диалога

© 2008. Pepeliaev, Goltsblat & Partners. All

1. Заключение соглашений между налоговым органом и налогоплательщиком о взаимном сотрудничестве (supervision agreement). Подобные соглашения не создают никаких дополнительных прав и обязанностей и не ограничивают их как по отношению к налогоплательщику, так и по отношению к налоговому органу.

Пример: Нидерланды

Россия - осознание необходимости качественно нового построения отношений налогоплательщиков и налоговых органов («Основные направления налоговой политики в Российской Федерации на 2008-2010 гг.»), совершенствования состояния работы с налогоплательщиками.

2. Повышение роли досудебного урегулирования споров с налоговыми органами.

Пример: в США 86% жалоб было разрешено без передачи в суд.

Россия – «мировой опыт показывает, что при эффективном функционировании досудебных процедур до разбирательства дела в суде доходит незначительное количество споров между налоговыми органами и налогоплательщиками» («Основные направления…»). С 1 января 2009 г. обязательный досудебный порядок (изм. в п. 5 ст. 101.2 НК РФ внесены Федеральным законом от 27 июля 2006 г. № 137-ФЗ)

11

Слайд 13Более эффективным является воздействие не на налогоплательщиков, а на самих налоговых посредников.

Более эффективным является воздействие не на налогоплательщиков, а на самих налоговых посредников.

Меры воздействия:

регистрация и контроль деятельности налоговых посредников;

раскрытие информации (как в силу прямых требований закона, так и путем создания различного рода стимулов);

заключение соглашений о соблюдении законодательства, сотрудничестве, взаимопонимании;

законодательное закрепление механизмов ответственности.

Реагирование на агрессивное налоговое планирование: от саморегулирования к ответственности

© 2008. Pepeliaev, Goltsblat & Partners. All rights reserved

12

Слайд 14Саморегулируемые организации - «профессиональные корпорации», призванные осуществлять регулирование и обеспечение деятельности профессионалов

Саморегулируемые организации - «профессиональные корпорации», призванные осуществлять регулирование и обеспечение деятельности профессионалов

1. В некоторых странах (Великобритания) налоговые консультанты образуют саморегулируемые профессиональное сообщество. Такие организации регулируют деятельность своих участников, в частности разрабатывая стандарты и кодексы поведения и этики.

2. В других странах (Япония, Китай, Италия, ЮАР) сами налоговые органы регистрируют профессиональных налоговых консультантов, присваивают им определенный идентификационный номер, который подлежит обязательному указанию в документах клиента, направляемых в налоговый орган. Чтобы зарегистрироваться налоговые консультанты должны отвечать определенным квалификационным требованиям, соблюдение стандартов поведения осуществляется налоговым органом. В США регулирование деятельности налоговых посредников в большей степени направлено на пресечение агрессивного налогового планирования.

Россия – перспективы развития саморегулируемых организаций.

Регулирование и саморегулирование

© 2008. Pepeliaev, Goltsblat & Partners. All rights reserved

13

Слайд 151. Раннее раскрытие информации - передача определенных сведений налоговому органу до истечения

1. Раннее раскрытие информации - передача определенных сведений налоговому органу до истечения

Примеры: Канада, ЮАР, Великобритания, США.

2. Применение режима контролируемых сделок (reportable transactions), предполагающих раскрытие информации о сделках, которые могут вести к злоупотреблениям налоговыми правами и уклонению от налогообложения.

Пример: США

Россия - в «Основных направлениях…» предлагается применительно к регулированию трансфертного ценообразования ввести в НК РФ «инструмент предварительных соглашений о ценообразовании между налогоплательщиками, заключающими контролируемые сделки, и налоговыми органами».

3. Заключение между налоговыми органами и налоговыми посредниками соглашений о соблюдении законодательства в дальнейшем (future compliance agreements).

Пример: США

4. Установление особого режима ответственности налоговых посредников за действия, отнесенные к агрессивному налоговому планированию

Примеры: Австралия, Новая Зеландия, Канада.

Раннее раскрытие информации, соглашения, ответственность

© 2008. Pepeliaev, Goltsblat & Partners. All rights reserved

14

Слайд 16© 2008. Pepeliaev, Goltsblat & Partners. All rights reserved.

О компании

Российская юридическая компания

Более

© 2008. Pepeliaev, Goltsblat & Partners. All rights reserved.

О компании

Российская юридическая компания

Более

Офисы в Москве и Санкт-Петербурге

Полный спектр юридических услуг

МОСКВА

Краснопресненская наб.12, ЦМТ-II

САНКТ-ПЕТЕРБУРГ

ул. Шпалерная, 54

Бизнес-центр «Золотая Шпалерная»

15

Формирование готовности учащихся к социальным отношениям через деятельность РДШ

Формирование готовности учащихся к социальным отношениям через деятельность РДШ Путешествие в страну "Лингвиния"

Путешествие в страну "Лингвиния" Психология девиантного поведения

Психология девиантного поведения Традиции чаепития в России

Традиции чаепития в России WHITE PROJECT

WHITE PROJECT Корзинские калитки

Корзинские калитки Презентация на тему Пунктуация при вводных словах

Презентация на тему Пунктуация при вводных словах  Значение слова и его написание

Значение слова и его написание Что пили на Руси до появления чая, как на Руси появился чай, Чай- полезный напиток.

Что пили на Руси до появления чая, как на Руси появился чай, Чай- полезный напиток. Общественно- политическое движение

Общественно- политическое движение Виды игр в тренинге

Виды игр в тренинге Презентація. Письмо. 20.09.22

Презентація. Письмо. 20.09.22 Материаловедение

Материаловедение  Предупреждение суицида среди подростков

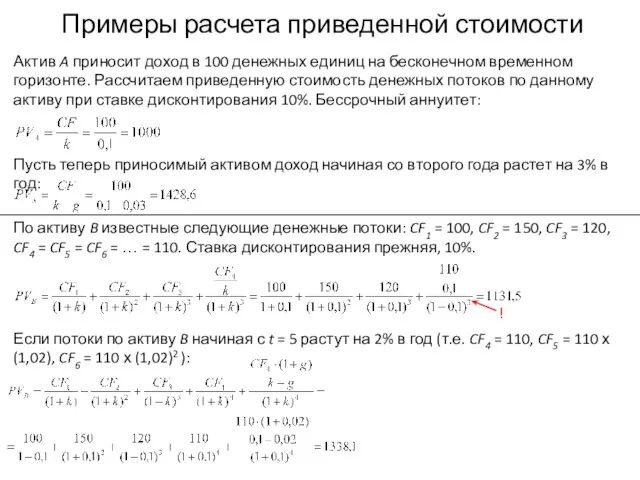

Предупреждение суицида среди подростков Примеры расчета приведенной стоимости

Примеры расчета приведенной стоимости Сөйлеуді дамыту Тақырыбы: Қуыршақ Айгерімнің бөлмесі Балдаурен тобы

Сөйлеуді дамыту Тақырыбы: Қуыршақ Айгерімнің бөлмесі Балдаурен тобы Спички не тронь,В спичках - огонь!

Спички не тронь,В спичках - огонь! Klientu apkalposanas centra darbība info

Klientu apkalposanas centra darbība info RITE-LOK™ УФ-отверждаемые клеи

RITE-LOK™ УФ-отверждаемые клеи Искусство Древнего Египта

Искусство Древнего Египта Культура средневековой Индии

Культура средневековой Индии Введение в геометрию

Введение в геометрию Презентация на тему Средства музыкальной выразительности

Презентация на тему Средства музыкальной выразительности Рекомендации по классификации опасных производственных объектов

Рекомендации по классификации опасных производственных объектов Результаты диагностики эмоционального благополучия обучающихся 1-х классов

Результаты диагностики эмоционального благополучия обучающихся 1-х классов Лекарственные препараты 10 класс

Лекарственные препараты 10 класс HAI SI. Звездная защита. Серия для безопасной жизни в мегаполисе

HAI SI. Звездная защита. Серия для безопасной жизни в мегаполисе Каждому человеку интересно узнать, откуда он происходит, кем были его предки, где его настоящая "малая Родина". Генеалогия - (с греч.

Каждому человеку интересно узнать, откуда он происходит, кем были его предки, где его настоящая "малая Родина". Генеалогия - (с греч.