платежей по экспортным аккредитивам как за счет собственных средств Банка, так и за счет целевого привлечения денежных ресурсов на внешних и внутренних рынках

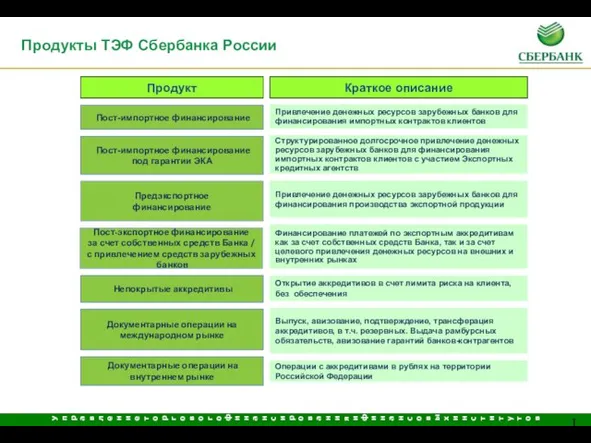

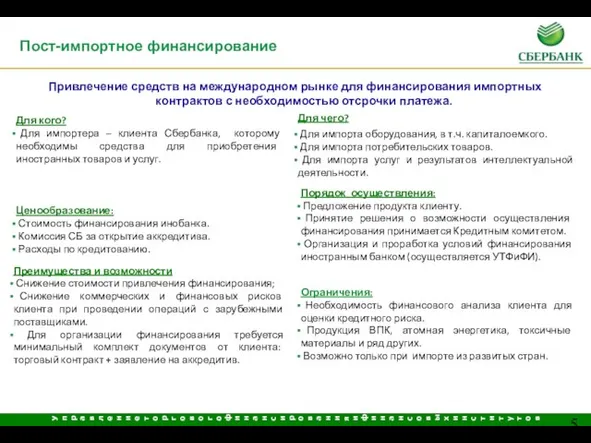

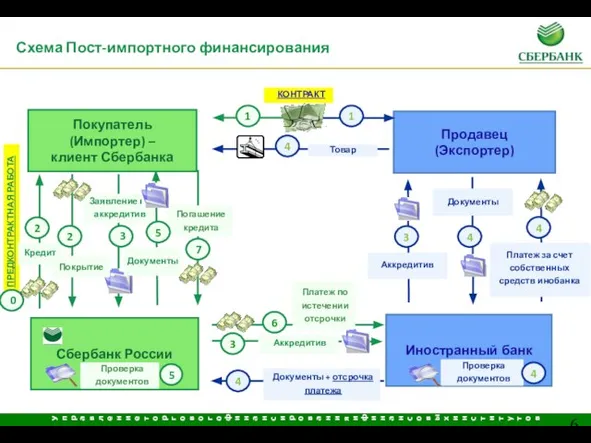

Пост-импортное финансирование

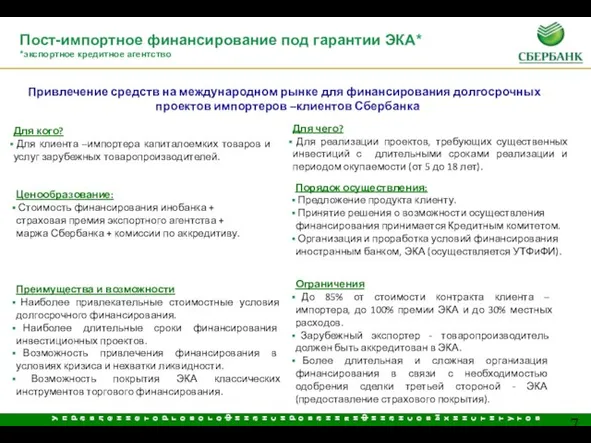

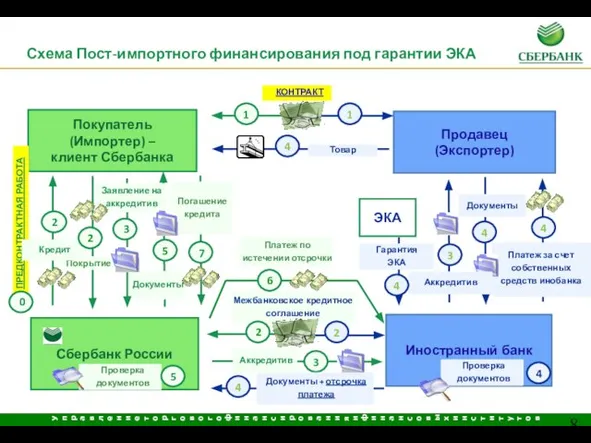

под гарантии ЭКА

Продукт

Краткое описание

Структурированное долгосрочное привлечение денежных ресурсов зарубежных банков для финансирования импортных контрактов клиентов с участием Экспортных кредитных агентств

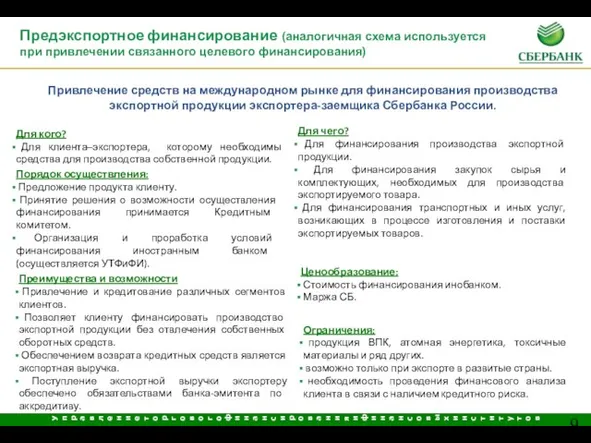

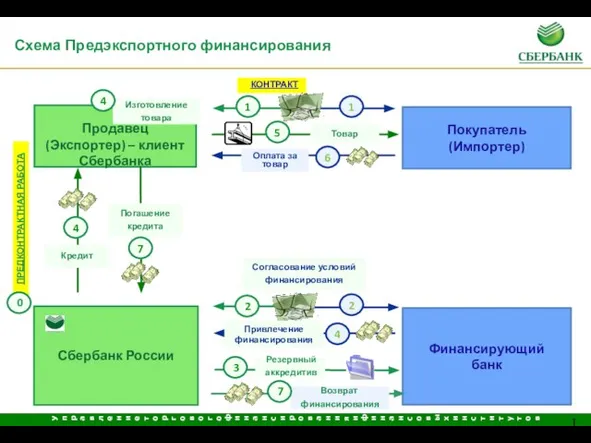

Предэкспортное

финансирование

Открытие аккредитивов в счет лимита риска на клиента, без обеспечения

Документарные операции на международном рынке

Выпуск, авизование, подтверждение, трансферация аккредитивов, в т.ч. резервных. Выдача рамбурсных обязательств, авизование гарантий банков-контрагентов

Документарные операции на

внутреннем рынке

Привлечение денежных ресурсов зарубежных банков для финансирования производства экспортной продукции

Непокрытые аккредитивы

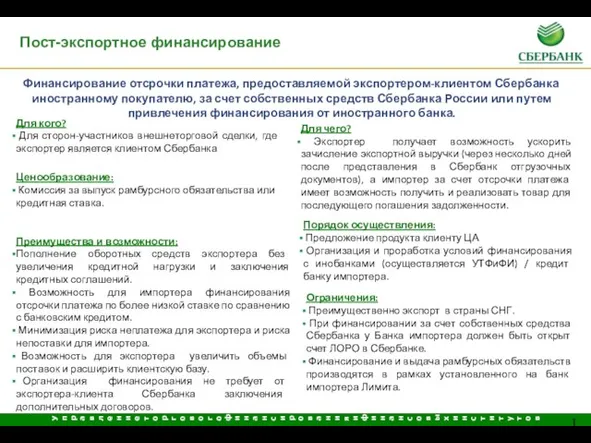

Пост-экспортное финансирование

за счет собственных средств Банка /

с привлечением средств зарубежных

банков

Пост-импортное финансирование

Привлечение денежных ресурсов зарубежных банков для финансирования импортных контрактов клиентов

Заработная плата: юридический аспект

Заработная плата: юридический аспект Цель организации: Предупреждение проявлениям коррупции и аморальности в территориальной громаде, содействие развитию демократич

Цель организации: Предупреждение проявлениям коррупции и аморальности в территориальной громаде, содействие развитию демократич Учение Дарвина. Дарвинизм

Учение Дарвина. Дарвинизм Презентация по английскому Olympic Games

Презентация по английскому Olympic Games  Центральный музей почвоведения им. В.В. Докучаева

Центральный музей почвоведения им. В.В. Докучаева Краткая инструкция по использованию CyberWebhttp://cyberweb70.ruhttp://транспорт70.рф

Краткая инструкция по использованию CyberWebhttp://cyberweb70.ruhttp://транспорт70.рф Нарушение мышления и методы их исследования

Нарушение мышления и методы их исследования Понятие о фольклоре. Обрядовый фольклор. Происхождение фольклора

Понятие о фольклоре. Обрядовый фольклор. Происхождение фольклора Элементы кредитной системы России. Тест

Элементы кредитной системы России. Тест Путешествие в неограниченную химию

Путешествие в неограниченную химию PATTERNS OF ENGLISH

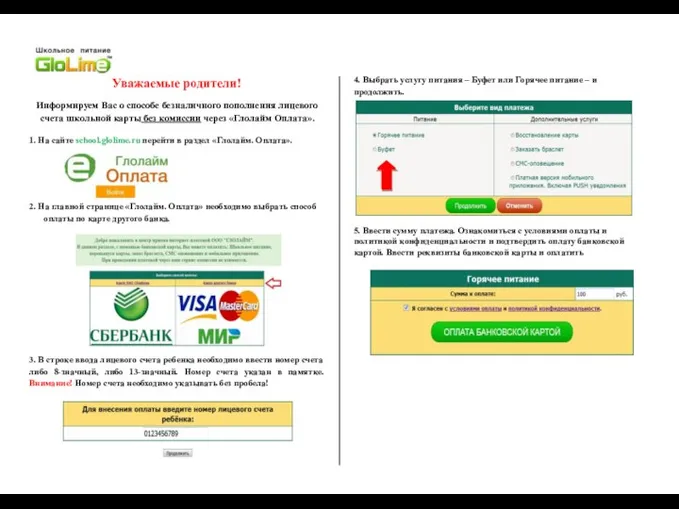

PATTERNS OF ENGLISH Инструкция по пополнению карты Интернет эквайринг СПб

Инструкция по пополнению карты Интернет эквайринг СПб Я убит подо Ржевом

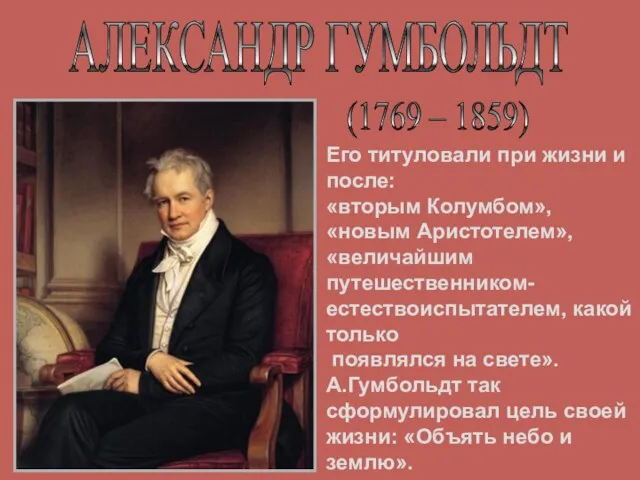

Я убит подо Ржевом Александр Гумбольдт

Александр Гумбольдт ISO 9001-2015 и менеджмент коммуникаций

ISO 9001-2015 и менеджмент коммуникаций Колеровка на сайте сейчас

Колеровка на сайте сейчас Электронный паспорт школы предназначен для решения задач: реализации ООП фиксации формализуемых образовательных достижений оп

Электронный паспорт школы предназначен для решения задач: реализации ООП фиксации формализуемых образовательных достижений оп Весенняя капель (фотографии)

Весенняя капель (фотографии) Обучение по целям

Обучение по целям Развивающая предметно-пространственная среда в соответствии с ФГОС ДО

Развивающая предметно-пространственная среда в соответствии с ФГОС ДО Урок - путешествие 5 класс

Урок - путешествие 5 класс Maps_1

Maps_1 Занятия студентов

Занятия студентов Выжигание по дереву. Техника безопасности при работе с выжигательным аппаратом. Упражнения по выжиганию

Выжигание по дереву. Техника безопасности при работе с выжигательным аппаратом. Упражнения по выжиганию САМЫЙ ЛУЧШИЙ КЛАСС!

САМЫЙ ЛУЧШИЙ КЛАСС! Национальные парки России

Национальные парки России  Комбайны для уборки урожая

Комбайны для уборки урожая Презентация на тему Методы релаксации в учебном процессе

Презентация на тему Методы релаксации в учебном процессе