Слайд 2Документарный аккредитив (Letter of Credit, Credit, L/C) – это безотзывное обязательство банка,

действующего по поручению Приказодателя (Покупателя) и в соответствии с его указаниями, осуществить платеж Бенефициару (Продавцу/Поставщику) в срок, который определен в аккредитиве, при условии, что Бенефициар представит документы, соответствующие условиям аккредитива, и/или выполнит иные условия, оговоренные в аккредитиве.

Суть Аккредитива заключается в следующем:

Импортер (Покупатель) заключает со своим банком (банк – эмитент) соглашение о том, что банк – эмитент обязуется заплатить сумму денег, не превышающую сумму аккредитива, в пользу Экспортера (Продавца) против предоставленных Экспортером (Продавцом) документов, предусмотренных условиями аккредитива и соответствующими условиям аккредитива.

Слайд 3Аккредитив:

Безотзывное обязательство осуществить платеж. После выпуска аккредитив не может быть ни

изменен, ни аннулирован без согласия банка-эмитента, подтверждающего банка(если таковой имеется) и бенефициара.

Документарная операция, т.е. ее основой являются документы(отгрузочные), для проверки которых существуют единые международные стандарты.

Независимая от договора купли-продажи или иного договора сделка. Банки имеют дело с документами, а не с товарами, услугами или иными видами исполнения обязательств, к которым могут относиться документы.

Регулируются универсальным документом Унифицированные правила и обычаи для документарных аккредитивов(UCP600). Вне зависимости от нахождения стран Покупателя и Продавца, операции регулируются едиными обязательным для исполнения всеми сторонами по аккредитиву документом - UCP600, что исключает риски несоответствия законодательства разных стран проведению определенной сделки.

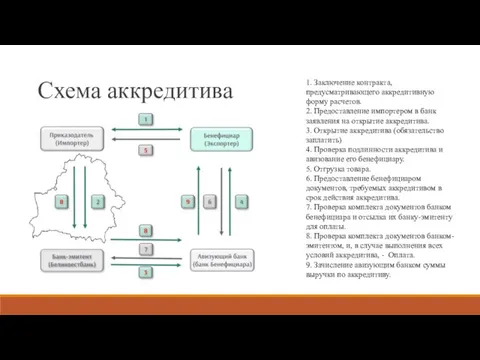

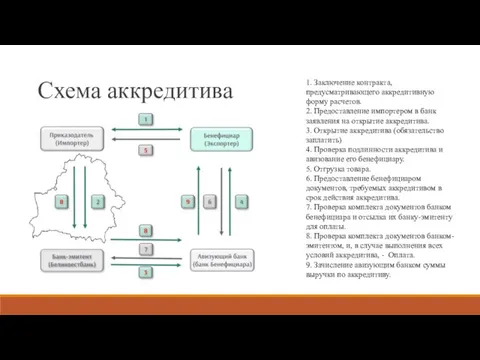

Слайд 4Схема аккредитива

1. Заключение контракта, предусматривающего аккредитивную форму расчетов.

2. Предоставление импортером в банк

заявления на открытие аккредитива.

3. Открытие аккредитива (обязательство заплатить)

4. Проверка подлинности аккредитива и авизование его бенефициару.

5. Отгрузка товара.

6. Предоставление бенефициаром документов, требуемых аккредитивом в срок действия аккредитива.

7. Проверка комплекта документов банком бенефициара и отсылка их банку-эмитенту для оплаты.

8. Проверка комплекта документов банком-эмитентом, и, в случае выполнения всех условий аккредитива, - Оплата.

9. Зачисление авизующим банком суммы выручки по аккредитиву.

Слайд 5Участники аккредитивной формы расчетов:

Приказодатель означает сторону, по просьбе которой выставлен аккредитив. Это

Импортер (Покупатель/Плательщик). Может быть юридическое лицо, ИП, физическое лицо, банк-эмитент.

Бенефициар означает сторону, в пользу которой выставлен аккредитив. Это Экспортер (Продавец/Получатель денежных средств)

Банк-эмитент означает банк, который выставляет аккредитив по просьбе приказодателя или от своего имени. Это банк Импортера (Покупателя).

Исполняющий банк означает банк, в котором аккредитив предусматривает исполнение(платеж).

Слайд 6Преимущества аккредитивной формы расчетов

Преимущества аккредитивной формы расчетов для импортера:

Документарный аккредитив помогает импортеру

существенно снизить риск, связанный с невыполнением продавцом обязательств по поставке.

Аккредитив дает уверенность в том, что оплата будет произведена только после предоставления документов, подтверждающих отгрузку товара.

Наличие аккредитива позволяет полностью или частично избежать предоплаты.

Аккредитив дает возможность импортеру структурировать схемы платежей по контракту с учетом своих интересов.

Открывая аккредитив, импортер подтверждает свою платежеспособность и может рассчитывать на более благоприятные условия платежа в будущем.

Преимущества аккредитивной формы расчетов для экспортера:

Гарантия оплаты по предъявлению документов, оговоренных условиями аккредитива.

Снижение производственного риска, в первую очередь, в отношении тех случаев, когда покупатель аннулирует или изменяет заказ.

Возможность структурирования графика поставки с учетом своих интересов.

Покупатель не может отказать в платеже при любой претензии к товару.

Все претензии к поставленному товару импортер должен предъявить отдельно от аккредитива и выполненного по нему платежа, что дает экспортеру большое преимущество при урегулировании подобных вопросов.

Слайд 7Недостатки аккредитивной формы расчетов

Сложный документооборот. Бенефициар должен юридически точно соблюсти все

условия аккредитива. Если банк обнаружит расхождения в полученных документах, он не переведет деньги.

Комиссия банка.

Длительное прхождение документов через банки, участвующее в этой форме расчетов.

Слайд 8Нормативная база:

Банковский кодекс.

Инструкция НБРБ о порядке совершения банковских документарных операций

от 29.03.2001 №67 (новая редакция от 18.12.2015 постановление НБРБ №748).

Унифицированные правила и обычаи для документарных аккредитивов, редакция 2007года, публикация МТП № 600(ISBP under UCP 600).

Размещение ЕДДС

Размещение ЕДДС Конная прогулка к Саблинскому водопаду

Конная прогулка к Саблинскому водопаду Сырный сервис

Сырный сервис Ювенальная юстиция в России

Ювенальная юстиция в России Площадь прямоугольника.

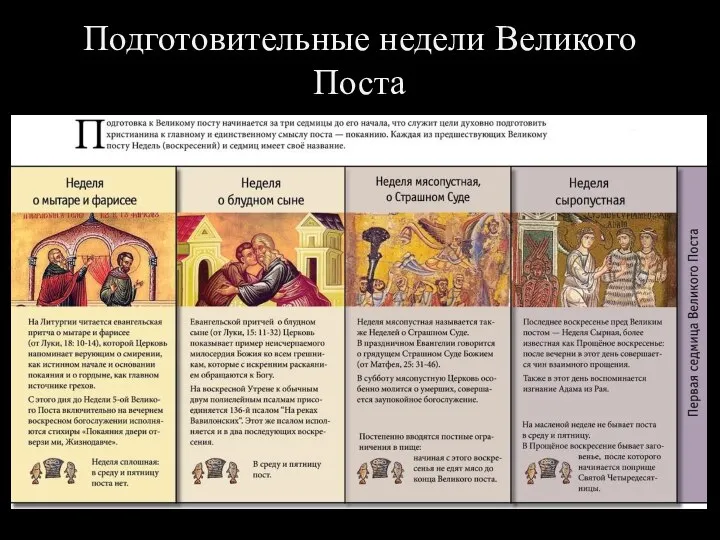

Площадь прямоугольника. Подготовительные недели Великого Поста

Подготовительные недели Великого Поста The Interview

The Interview  Открытое акционерное общество «Всероссийский научно-исследовательский и проектно- конструкторский институт атомного энергетиче

Открытое акционерное общество «Всероссийский научно-исследовательский и проектно- конструкторский институт атомного энергетиче Самостоятельность - фактор повышения образования

Самостоятельность - фактор повышения образования Храм

Храм You are what you eat

You are what you eat Минералы – свидетели эволюции органического мира на Земле

Минералы – свидетели эволюции органического мира на Земле Зрелый разум Результаты исследований по книге Gene Cohen “Mature mind” Гульнара Афрузовна Миннигалеева Кандидат пед.наук, доцент кафедры публичной политики Государственного университета «Высшая школа экономики» Председатель правления РОО КРЦП «Мои го

Зрелый разум Результаты исследований по книге Gene Cohen “Mature mind” Гульнара Афрузовна Миннигалеева Кандидат пед.наук, доцент кафедры публичной политики Государственного университета «Высшая школа экономики» Председатель правления РОО КРЦП «Мои го Родительское собрание 11 класса

Родительское собрание 11 класса Краткое описание учебной геологической карты(2 занятия)

Краткое описание учебной геологической карты(2 занятия) Исполнение бюджета города Братска за 2009 год

Исполнение бюджета города Братска за 2009 год Mobbing Стресс на работе. Психологический климат в коллективе

Mobbing Стресс на работе. Психологический климат в коллективе Информация о врачах

Информация о врачах Секция отечественной истории

Секция отечественной истории Теория Е и теория О организационных изменений

Теория Е и теория О организационных изменений Онлайн-курсы и индивидуальные занятия по спортивному ориентированию. Упражнение: Высота КП 2019 3 АN

Онлайн-курсы и индивидуальные занятия по спортивному ориентированию. Упражнение: Высота КП 2019 3 АN Дом в котором живем. Строительные конструкции, здания и сооружения

Дом в котором живем. Строительные конструкции, здания и сооружения Межнациональные отношения

Межнациональные отношения Berliner Luft

Berliner Luft Финансовые услуги

Финансовые услуги Презентация на тему Русская народная вышивка

Презентация на тему Русская народная вышивка Эмоционально-волевая сфера личности

Эмоционально-волевая сфера личности Projekt Aktywizacji Seniorów

Projekt Aktywizacji Seniorów