Содержание

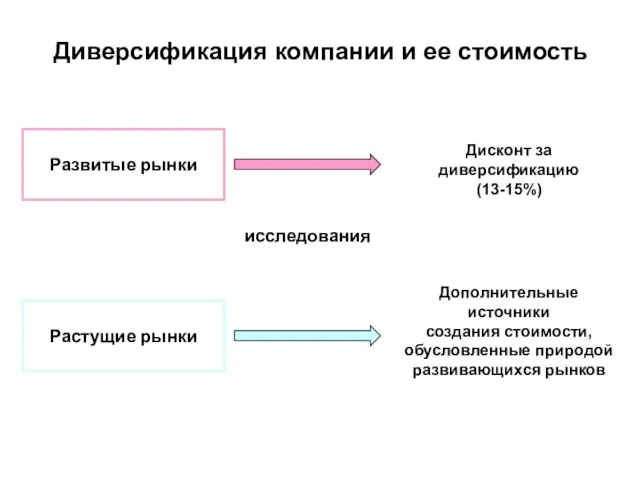

- 2. Диверсификация компании и ее стоимость Развитые рынки Растущие рынки исследования Дополнительные источники создания стоимости, обусловленные природой

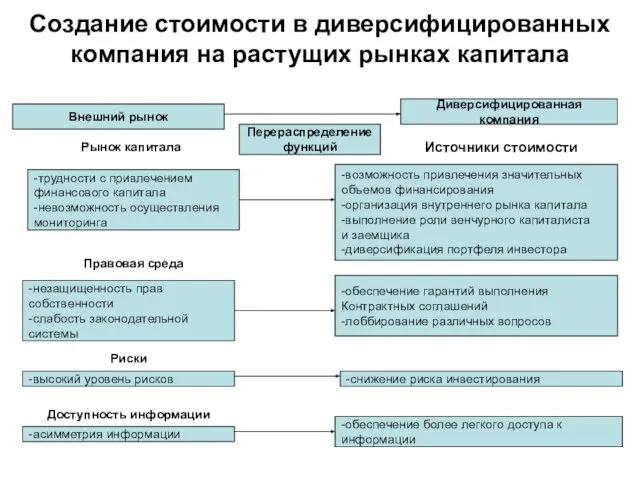

- 3. Создание стоимости в диверсифицированных компания на растущих рынках капитала Внешний рынок Диверсифицированная компания Перераспределение функций Источники

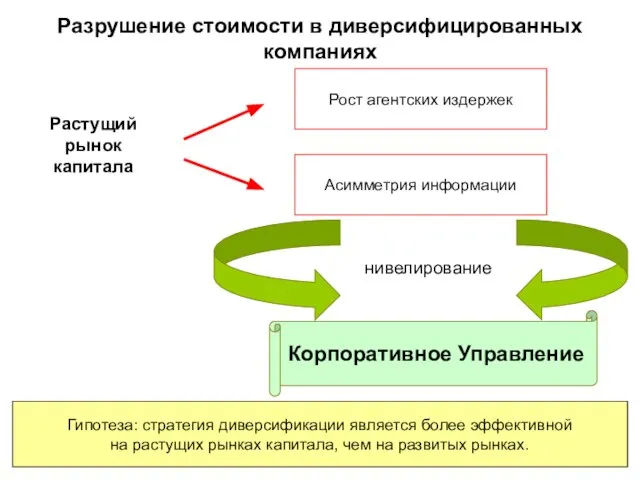

- 4. Разрушение стоимости в диверсифицированных компаниях Растущий рынок капитала Рост агентских издержек Асимметрия информации нивелирование Корпоративное Управление

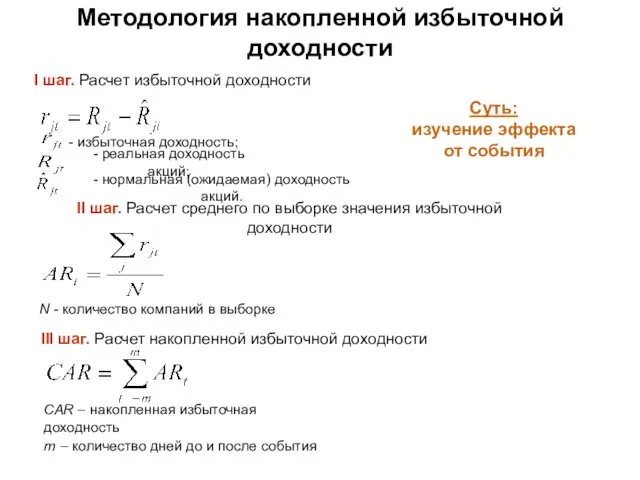

- 5. Методология накопленной избыточной доходности I шаг. Расчет избыточной доходности - избыточная доходность; - реальная доходность акций;

- 6. Формирование выборки российских сделок слияния и поглощения 1. Данные об участниках сделки; 2. Данные о дате

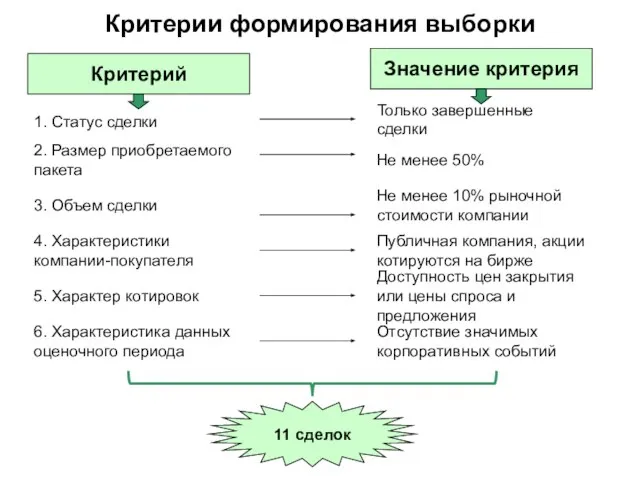

- 7. Критерии формирования выборки Критерий Значение критерия 1. Статус сделки 2. Размер приобретаемого пакета 3. Объем сделки

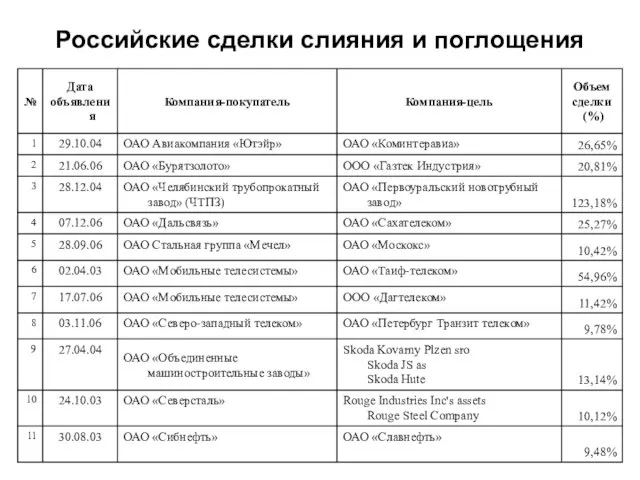

- 8. Российские сделки слияния и поглощения

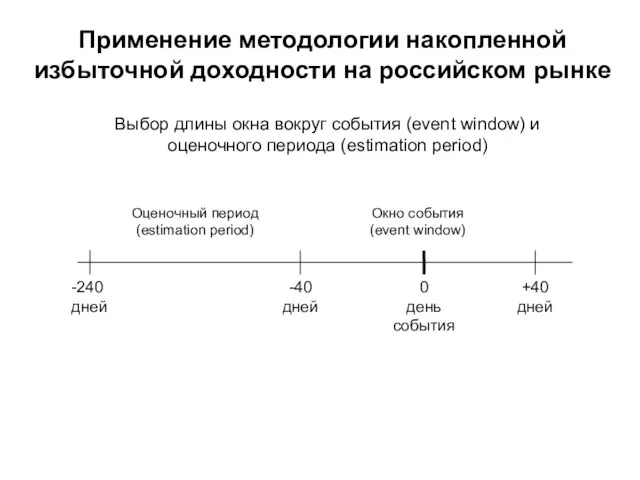

- 9. Применение методологии накопленной избыточной доходности на российском рынке Выбор длины окна вокруг события (event window) и

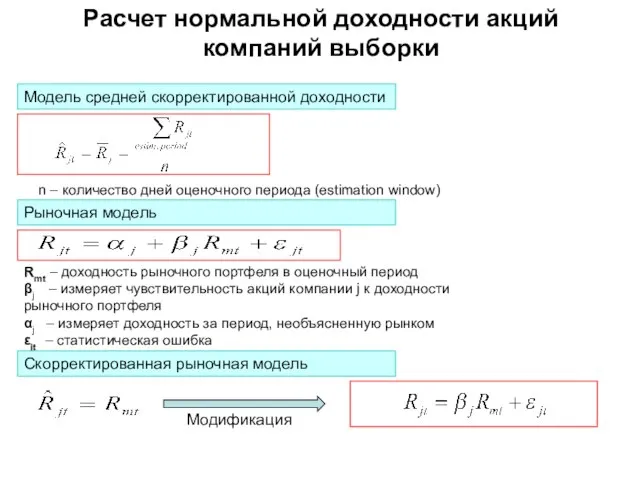

- 10. Расчет нормальной доходности акций компаний выборки Модель средней скорректированной доходности Рыночная модель n – количество дней

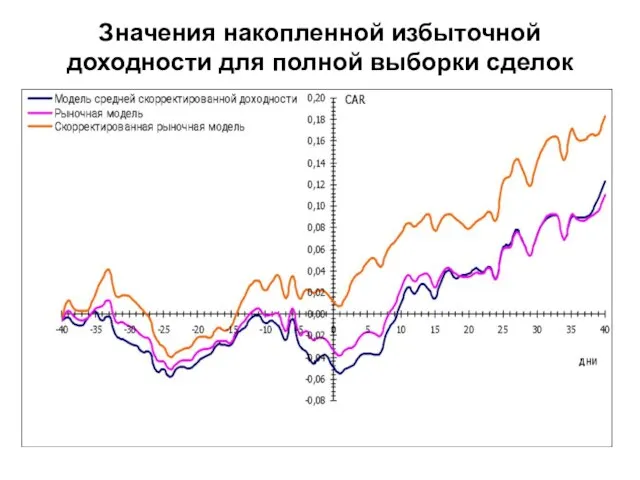

- 11. Значения накопленной избыточной доходности для полной выборки сделок

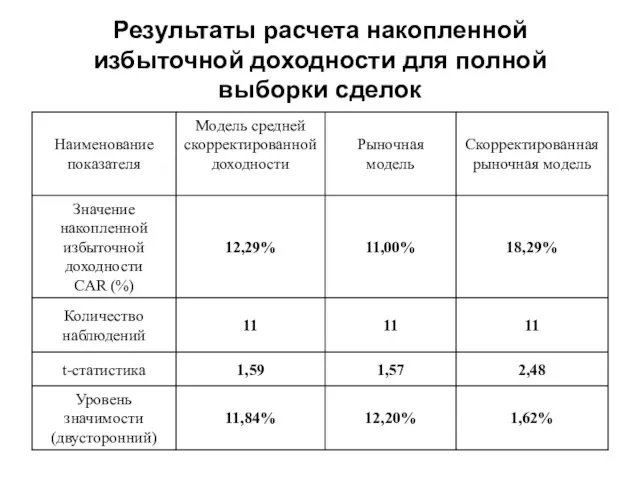

- 12. Результаты расчета накопленной избыточной доходности для полной выборки сделок

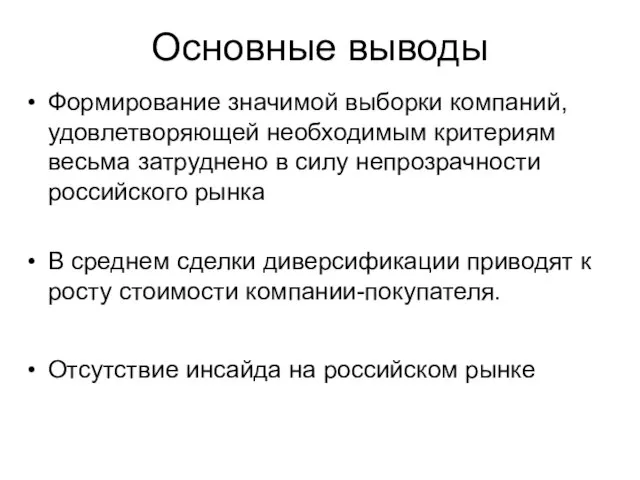

- 13. Основные выводы Формирование значимой выборки компаний, удовлетворяющей необходимым критериям весьма затруднено в силу непрозрачности российского рынка

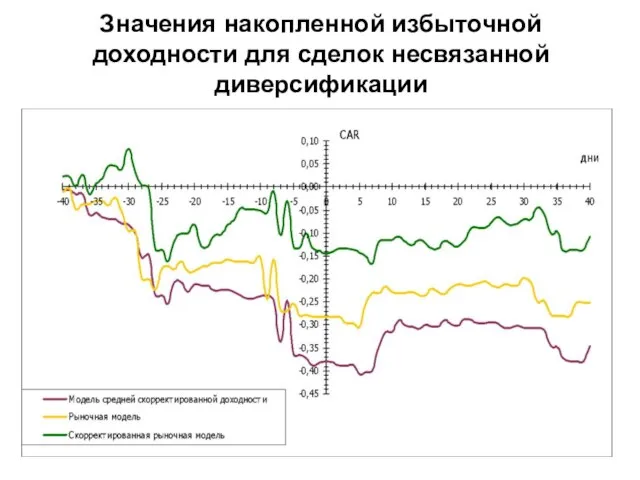

- 14. Значения накопленной избыточной доходности для сделок несвязанной диверсификации

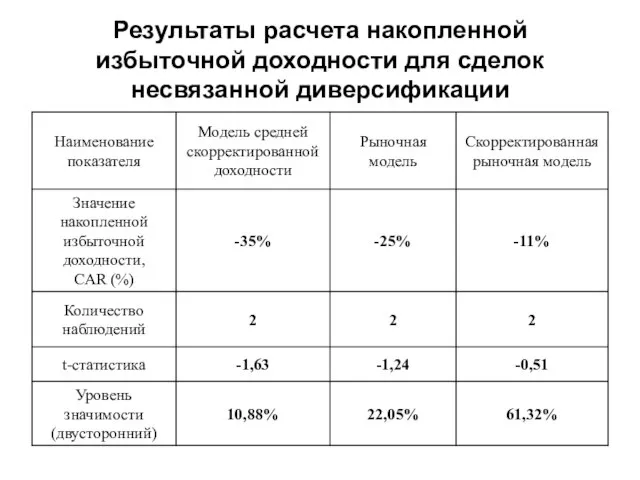

- 15. Результаты расчета накопленной избыточной доходности для сделок несвязанной диверсификации

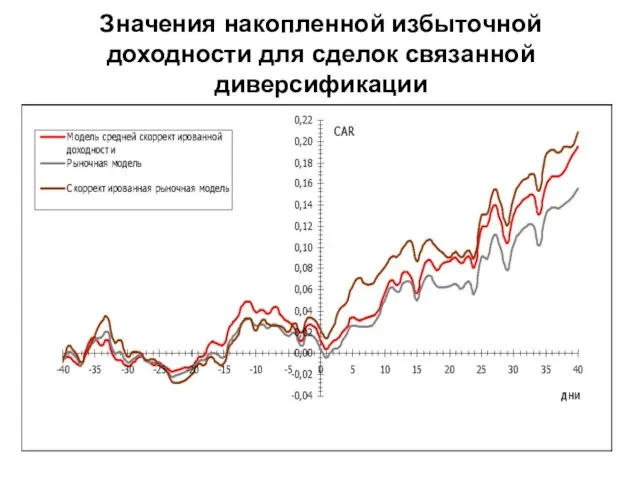

- 16. Значения накопленной избыточной доходности для сделок связанной диверсификации

- 18. Скачать презентацию

Архітектура України ХІХ ст

Архітектура України ХІХ ст Обучение правилам чтения

Обучение правилам чтения Презентация на тему Названия месяцев и дней недели

Презентация на тему Названия месяцев и дней недели  Нижний Новгород, 2020

Нижний Новгород, 2020 Weddings in different countries

Weddings in different countries Лев Николаевич Толстой

Лев Николаевич Толстой Название бизнес-плана

Название бизнес-плана 90 лет на планете Земля

90 лет на планете Земля Gli ospiti di Jerry. Chi è?

Gli ospiti di Jerry. Chi è? Первый день творения (земля, вода, небо)

Первый день творения (земля, вода, небо) Электроснабжение объектов

Электроснабжение объектов Генерация вероятностных автоматов методами Reinforcement Learning

Генерация вероятностных автоматов методами Reinforcement Learning Взаимодействие токов. Магнитное поле

Взаимодействие токов. Магнитное поле Летние Олимпийские игры 2012 в Лондоне

Летние Олимпийские игры 2012 в Лондоне Финансовый калькулятор

Финансовый калькулятор Абсцесс и гангрена легких

Абсцесс и гангрена легких Marshrutnaya set s perechnem ostanovochnyh punktov

Marshrutnaya set s perechnem ostanovochnyh punktov Nikolay Mikhaylovich Przhevalsky and Russian geography and exploration.

Nikolay Mikhaylovich Przhevalsky and Russian geography and exploration. Дисграфия как одна из причин школьной неуспешности по русскому языку

Дисграфия как одна из причин школьной неуспешности по русскому языку Отчет по производственной практике

Отчет по производственной практике Публичный отчет директора МВ(с)ОУ О(с)ОШ №1

Публичный отчет директора МВ(с)ОУ О(с)ОШ №1 СПБ 2018-2019. Наше маленькое путешествие

СПБ 2018-2019. Наше маленькое путешествие Иван Грозный

Иван Грозный Артериальная гипертония.Антигипертензивные препараты.

Артериальная гипертония.Антигипертензивные препараты. Буквы потерялись

Буквы потерялись МЕТОДЫ ДИАГНОСТИКИ ИНФЕКЦИОННЫХ ЗАБОЛЕВАНИЙ

МЕТОДЫ ДИАГНОСТИКИ ИНФЕКЦИОННЫХ ЗАБОЛЕВАНИЙ Дом и вещи

Дом и вещи Презентация на тему Великая отечественная война на Кубани

Презентация на тему Великая отечественная война на Кубани