запас золота и серебра в надежных сейфах, под замками.

Этим стали пользоваться другие люди, прося за небольшую плату в надежном месте сохранить их сбережения.

Некоторые ювелиры скоро бросили свое дело и стали только за деньги хранить чужие деньги, а потом поняли, что сохраненные деньги могут не просто лежать без дела, а под % отдаваться в долг, принося пользу и хозяину и хранителю.

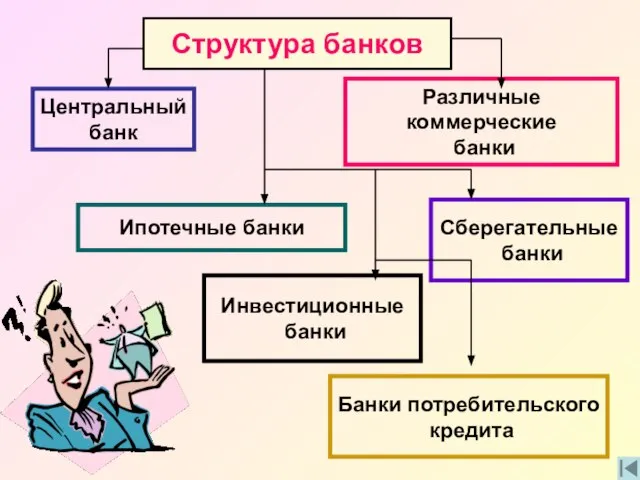

Так появился принцип банковского дела. Банки получают от заемщиков > %, чем за хранение денег, за счет этой разницы и существуют.

Банки- посредники на рынке денег, принимающие вклады и предоставляющие кредиты.

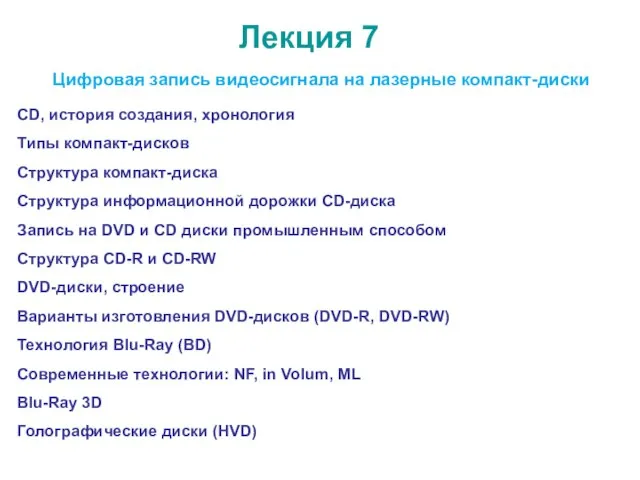

Цифровая запись на CD DVD Blu-Ray

Цифровая запись на CD DVD Blu-Ray Духовно-просветительский историко-культурный центр Достояние

Духовно-просветительский историко-культурный центр Достояние Для чего детишкам

Для чего детишкам Новый год

Новый год Будова артилерійського озброєння

Будова артилерійського озброєння ENGLISH IN THE CLASSROOM

ENGLISH IN THE CLASSROOM  Квиз Герои

Квиз Герои Моя любимая игрушка

Моя любимая игрушка Условный оператор

Условный оператор Экстремальные виды спорта для людей с ОЗВ

Экстремальные виды спорта для людей с ОЗВ Презентация для родителей

Презентация для родителей Роль М.В.Ломоносова в развитии стекловарения

Роль М.В.Ломоносова в развитии стекловарения Жизнь и творчество И. Бунина – «трепетное и радостное причащение к вечному…»

Жизнь и творчество И. Бунина – «трепетное и радостное причащение к вечному…» Презентация на тему Профессия юрист

Презентация на тему Профессия юрист Имена на карте города

Имена на карте города Квадратичная функция и ее свойства

Квадратичная функция и ее свойства Презентация на тему Понятие формы многообразие форм окружающего мира

Презентация на тему Понятие формы многообразие форм окружающего мира Наумов Виталий - коуч по раскрытию потенциала личности

Наумов Виталий - коуч по раскрытию потенциала личности Овощной салат с зелёным чаем

Овощной салат с зелёным чаем «Зелёный огонёк» Практикум для родителей Составители Какуева И.П. Васильева О.В. Рочева Н.И.

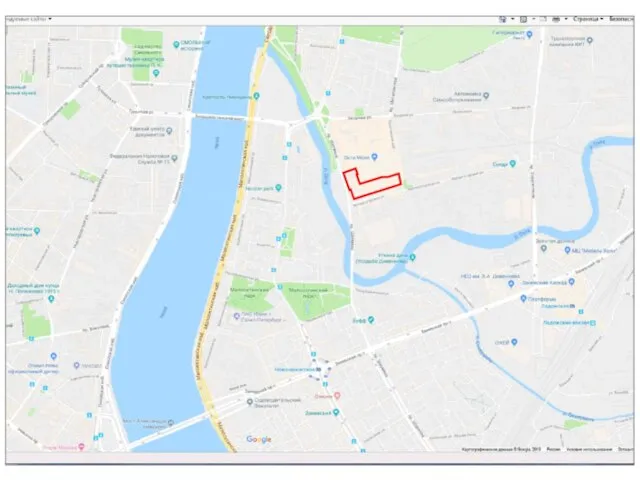

«Зелёный огонёк» Практикум для родителей Составители Какуева И.П. Васильева О.В. Рочева Н.И. Okhta Sity PS 17062019

Okhta Sity PS 17062019 Nightrider

Nightrider Когда рушатся красивые планы

Когда рушатся красивые планы Презентация на тему Князь Игорь

Презентация на тему Князь Игорь Исследование «Общественная поддержка НКО в российских регионах: проблемы и перспективы»

Исследование «Общественная поддержка НКО в российских регионах: проблемы и перспективы» Определение, функции, виды и методы менеджмента

Определение, функции, виды и методы менеджмента АНАЛИЗ 1 ЧАСТИ ПОЭМЫ Н.А. НЕКРАСОВА «РУССКИЕ ЖЕНЩИНЫ». «И ПОДВИГ ВАШ БЕССМЕРТЕН …!»

АНАЛИЗ 1 ЧАСТИ ПОЭМЫ Н.А. НЕКРАСОВА «РУССКИЕ ЖЕНЩИНЫ». «И ПОДВИГ ВАШ БЕССМЕРТЕН …!» День посадки деревьев в Южной Корее

День посадки деревьев в Южной Корее