Слайд 2ЦЕЛЬ УРОКА:

Усвоение новых знаний в области инвестиционных налоговых преференций, рассмотреть историю введения

инвестиционных налоговых преференций

Слайд 3Актуализация знаний

Проверить и обсудить решение задач по КПН (заполнение декларации)

Слайд 4Инвестиционная налоговая преференция – это обусловленное собственным усмотрением право налогоплательщика при определении

налогооблагаемого дохода отнести на вычет, в том числе единовременно, стоимость и/или сумму последующих расходов на реконструкцию и/или модернизацию впервые вводимого в эксплуатацию на территории Республики Казахстан здания, сооружения производственного назначения, машины или оборудования.

Слайд 5

Инвестиционные налоговые преференции 1991–2001 гг.

Закон Казахской ССР от 14.02.1991 г. «О налогах

с предприятий, объединений и организаций» не содержал такое понятия как «преференция», тем не менее в соответствии со ст. 6 «Льготы по налогу», по субъектному составу, полностью освобождались от уплаты налога на прибыль:

ученические предприятия и ученические кооперативы

опытно-экспериментальные предприятия по протезно-ортопедическим изделиям Министерства социального обеспечения Казахской ССР

Слайд 6

Инвестиционные налоговые преференции 1991–2001 гг.

предприятия уголовно-исполнительной системы

дорожные и эксплуатационные организации

Министерства автомобильных дорог Казахской ССР

государственно-общественные фонды, ассоциации, союзы, объединения, деятельность которых направлена на развитие научных исследований, освоение нововведений в области науки и техники

предприятия, созданные на территории Казахской ССР, с участием советских и иностранных юридических лиц и граждан, если доля иностранного участника в уставном фонде превышала 30% (п. 10 ст. 6 Закона о налогах с предприятий)

Слайд 7Инвестиционные налоговые преференции 1991-2001 гг.

В этот период предоставлялись и территориальные налоговые преференции

(льготы), связанные с необходимостью привлечения инвестиций в строительство новой столицы Республики Казахстан. Налогооблагаемый доход юридических и физических лиц, занимающихся предпринимательской деятельностью, уменьшался на сумму средств, направленных и фактически использованных на строительство жилья в г. Астане.

Слайд 8

Инвестиционные налоговые преференции 2002–2008 гг.

Налоговым кодексом 2001 г. в налоговое законодательство Республики

Казахстан была введена категория «инвестиционные налоговые преференции» как отдельное понятие, установлено, что инвестиционные налоговые преференции предоставляются на основании контракта юридическому лицу Республики Казахстан по корпоративному подоходному налогу, земельному налогу и налогу на имущество.

Слайд 9

Инвестиционные налоговые преференции 2002–2008 гг.

При этом инвестиционные налоговые преференции определялись как:

во-первых,

освобождение от уплаты корпоративного подоходного налога либо предоставление права использовать дополнительные вычеты из совокупного годового дохода налогоплательщиков – юридических лиц, осуществляющих реализацию инвестиционного проекта с целью создания новых, расширения и обновления действующих производств,

во-вторых, освобождение таких налогоплательщиков от уплаты налога на имущество по вновь введенным в эксплуатацию фиксированным активам в рамках инвестиционного проекта с целью создания новых, расширения и обновления действующих производств

в-третьих, освобождение от уплаты земельного налога по земельным участкам, используемым для реализации инвестиционного проекта.

Слайд 10Инвестиционные налоговые преференции 2002-2008 гг.

Инвестиционные налоговые преференции предоставлялись при условии:

во-первых, соответствия

инвестиционной деятельности перечню приоритетных видов деятельности;

во-вторых, осуществления инвестиций в фиксированные активы юридического лица Республики Казахстан для создания новых, расширения и обновления действующих производств с применением современных технологий;

в-третьих, представления документов, подтверждающих наличие финансовых, технических и организационных для реализации инвестиционного проекта.

Слайд 11

Инвестиционные налоговые преференции после 2008 г.

В соответствии с Налоговым кодексом 2008 г.

инвестиционные налоговые преференции заключаются в отнесении на вычеты стоимости объектов инвестиционных налоговых преференций и/или последующих расходов на реконструкцию или модернизацию данных объектов. Право на применение инвестиционных налоговых преференций возникает у налогоплательщика с момента приобретения объекта преференции и/или с момента понесения расходов на реконструкцию или модернизацию и обусловлено только субъективным усмотрением налогоплательщика.

Слайд 12Инвестиционные налоговые преференции после 2008 г.

Право на применение инвестиционных налоговых преференций имеют

все юридические лица Республики Казахстан, за исключением:

1) осуществляющих деятельность на территории специальных экономических зон;

2) осуществляющих производство и/или реализацию подакцизных товаров;

3) применяющих специальный налоговый режим для юридических лиц – производителей сельскохозяйственной продукции, продукции рыбоводства и сельских потребительских кооперативов.

Слайд 13Инвестиционные налоговые преференции после 2008 г.

К объектам инвестиционных налоговых преференций относятся впервые

вводимые в эксплуатацию на территории Республики Казахстан здания и сооружения производственного назначения, машины и оборудование, которые в течение не менее трех налоговых периодов, следующих за налоговым периодом ввода в эксплуатацию, соответствуют одновременно следующим условиям:

1) являются активами сроком службы более одного года или основными средствами;

2) используются в деятельности, направленной на получение дохода;

3) не связаны с деятельностью по контракту на недропользование;

4) не подлежат распределению между деятельностью по контракту на недропользование и внеконтрактной деятельностью;

5) не являются активами, вводимыми в эксплуатацию в рамках инвестиционного проекта по контрактам, заключенным до 1.01.2009 г. в соответствии с законодательством Республики Казахстан об инвестициях.

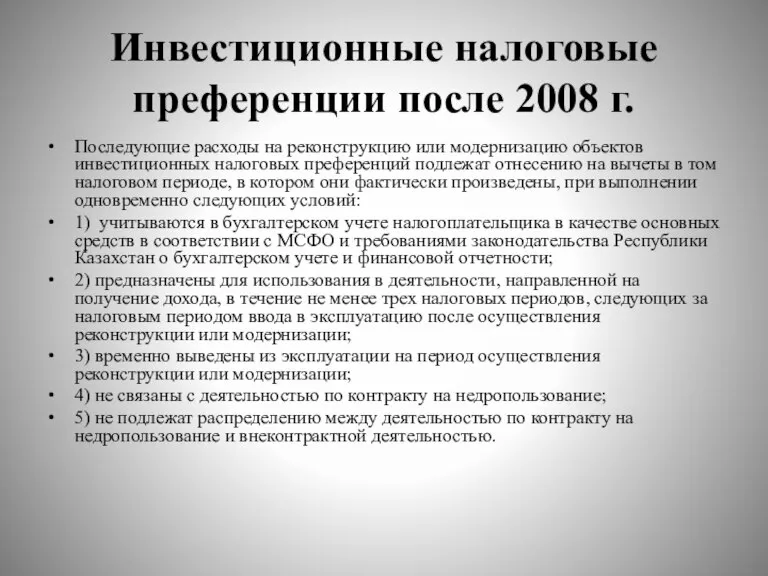

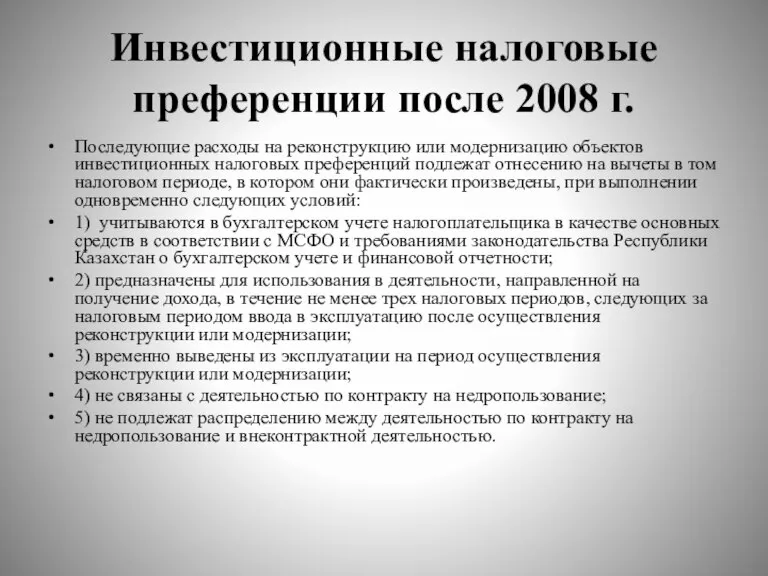

Слайд 14Инвестиционные налоговые преференции после 2008 г.

Последующие расходы на реконструкцию или модернизацию объектов

инвестиционных налоговых преференций подлежат отнесению на вычеты в том налоговом периоде, в котором они фактически произведены, при выполнении одновременно следующих условий:

1) учитываются в бухгалтерском учете налогоплательщика в качестве основных средств в соответствии с МСФО и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности;

2) предназначены для использования в деятельности, направленной на получение дохода, в течение не менее трех налоговых периодов, следующих за налоговым периодом ввода в эксплуатацию после осуществления реконструкции или модернизации;

3) временно выведены из эксплуатации на период осуществления реконструкции или модернизации;

4) не связаны с деятельностью по контракту на недропользование;

5) не подлежат распределению между деятельностью по контракту на недропользование и внеконтрактной деятельностью.

Слайд 15Закрепление

Ответы на вопросы: что нового я узнал? Что для меня ново?

Как я смогу применить полученные знания в своей трудовой деятельности?

Слайд 16ДОМАШНЕЕ ЗАДАНИЕ

Знать исчисление налогов.

Подготовить доклад на тему: «Анализ и перспективы развития налоговых

преференций в РК и их влияние на бюджет страны».

Слайд 17Источники для выполнения домашнего задания

Послание Президента народу Казахстана в 2013 году

Официальный интернет-ресурс:

Налоговый комитет министерства финансов Казахстана salyk.gov.kz

Официальный интернет-ресурс: Министерство финансов Республики Казахстан minfin.gov.kz

Официальный интернет-ресурс: Министерство национальной экономики Республики Казахстан economy.gov.kz

Официальный интернет-ресурс: Комитет Государственных доходов Республики Казахстан

kgd.gov.kz

Правовое государство

Правовое государство Патологическая анатомия, ее содержание и задачи

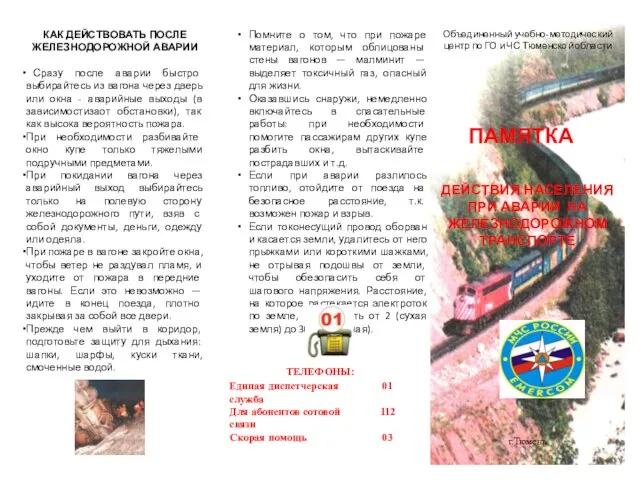

Патологическая анатомия, ее содержание и задачи Помните о том, что при пожаре материал, которым облицованы стены вагонов — малминит — выделяет токсичный газ, опасный для жизни. О

Помните о том, что при пожаре материал, которым облицованы стены вагонов — малминит — выделяет токсичный газ, опасный для жизни. О Классный час, посвященный Дню Матери в России

Классный час, посвященный Дню Матери в России Взаимосвязь между скоростью, временем и расстоянием

Взаимосвязь между скоростью, временем и расстоянием Филаткина Вера Ивановна учитель начальных классов МОУ СОШ №8

Филаткина Вера Ивановна учитель начальных классов МОУ СОШ №8 От пандоры до модели…

От пандоры до модели… По следам сайтов.

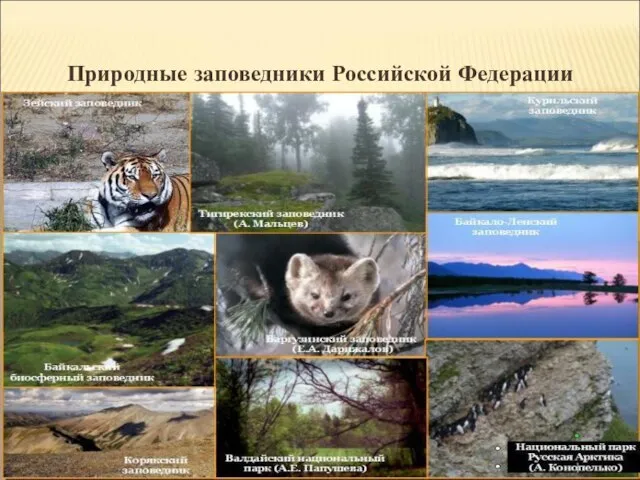

По следам сайтов. Природные заповедники Российской Федерации

Природные заповедники Российской Федерации Как подобрать телефон - Надежда Астрейко, Слава Голубовский, Александр Яковлев, Николай Дятчик, Кирилл Артюх, Гусейн Иманов

Как подобрать телефон - Надежда Астрейко, Слава Голубовский, Александр Яковлев, Николай Дятчик, Кирилл Артюх, Гусейн Иманов РАЗМНОЖЕНИЕ И РАЗВИТИЕ РАСТЕНИЙ

РАЗМНОЖЕНИЕ И РАЗВИТИЕ РАСТЕНИЙ Высшие споровые. Плауны, хвощи, папоротники

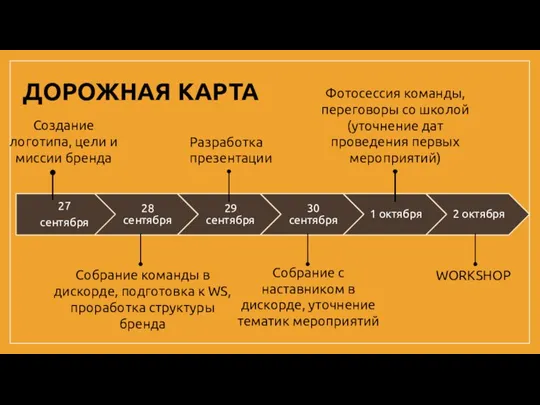

Высшие споровые. Плауны, хвощи, папоротники Дорожная карта бренда Befagor

Дорожная карта бренда Befagor Презентация на тему Формулы сокращенного умножения (тест)

Презентация на тему Формулы сокращенного умножения (тест) Презентация на тему Для чего нужны поезда

Презентация на тему Для чего нужны поезда  Основные характеристики оптических систем

Основные характеристики оптических систем Организационное собрание

Организационное собрание Викторина Звукомания

Викторина Звукомания Материальное обеспечение судей, как важный элемент принципа независимости

Материальное обеспечение судей, как важный элемент принципа независимости ФИЗКУЛЬТМИНУТКИ НА УРОКЕ КАК ЭЛЕМЕНТ ЗДОРОВЬЕСБЕРЕГАЮЩИХ ТЕХНОЛОГИЙ

ФИЗКУЛЬТМИНУТКИ НА УРОКЕ КАК ЭЛЕМЕНТ ЗДОРОВЬЕСБЕРЕГАЮЩИХ ТЕХНОЛОГИЙ ХИРУРГИЧЕСКАЯ АНАТОМИЯ КРУПНЫХ СУСТАВОВ КОНЕЧНОСТЕЙ

ХИРУРГИЧЕСКАЯ АНАТОМИЯ КРУПНЫХ СУСТАВОВ КОНЕЧНОСТЕЙ Презентация на тему Наследственные заболевания

Презентация на тему Наследственные заболевания Нормоконтроль. Цели нормоконтроля

Нормоконтроль. Цели нормоконтроля Создание пивоварни “Пивной медведь”

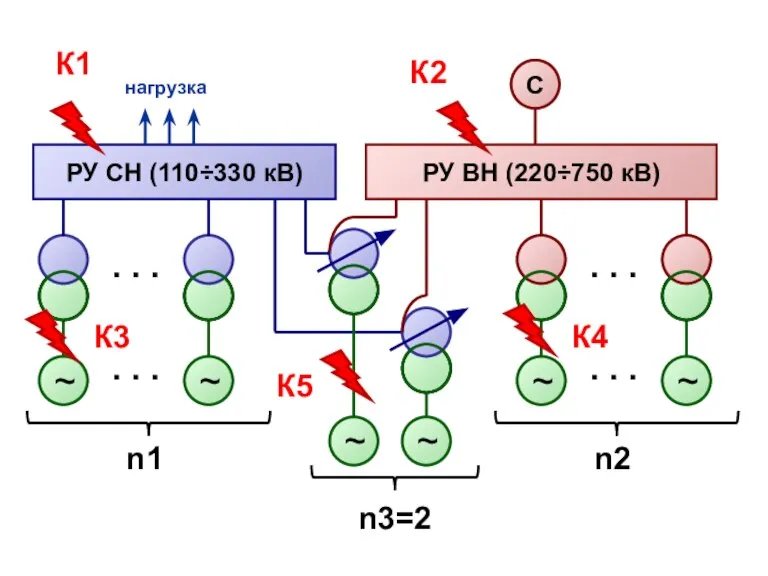

Создание пивоварни “Пивной медведь” Расчёт ТКЗ схемы замещения

Расчёт ТКЗ схемы замещения Тöс ле эчеҥи члендер

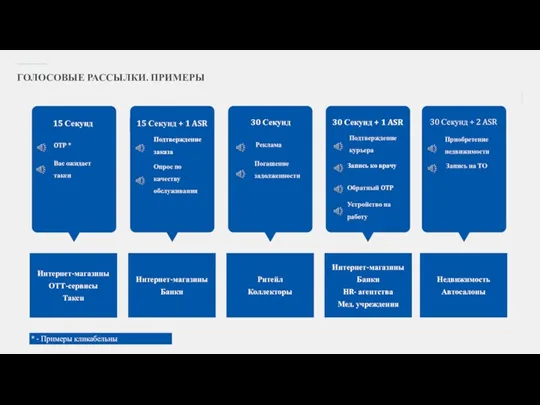

Тöс ле эчеҥи члендер Голосовые рассылки. Примеры

Голосовые рассылки. Примеры Академия народного хозяйства при Правительстве РФ

Академия народного хозяйства при Правительстве РФ