Содержание

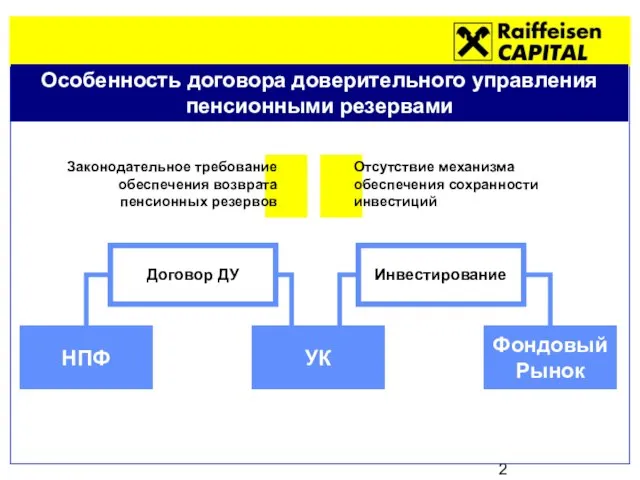

- 2. Особенность договора доверительного управления пенсионными резервами Законодательное требование обеспечения возврата пенсионных резервов Отсутствие механизма обеспечения сохранности

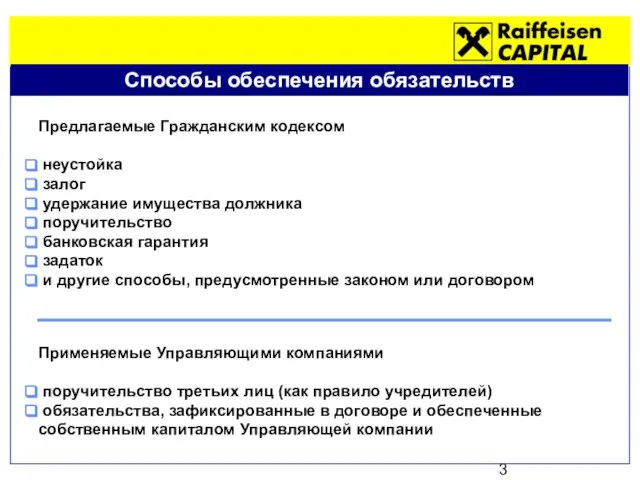

- 3. Способы обеспечения обязательств Предлагаемые Гражданским кодексом неустойка залог удержание имущества должника поручительство банковская гарантия задаток и

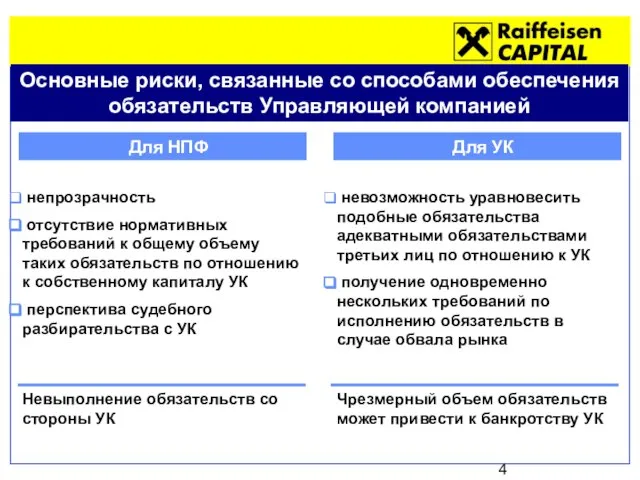

- 4. Основные риски, связанные со способами обеспечения обязательств Управляющей компанией Для НПФ Для УК непрозрачность отсутствие нормативных

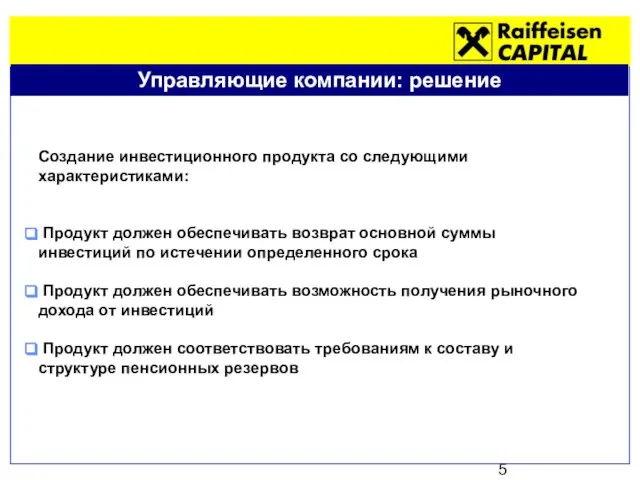

- 5. Управляющие компании: решение Создание инвестиционного продукта со следующими характеристиками: Продукт должен обеспечивать возврат основной суммы инвестиций

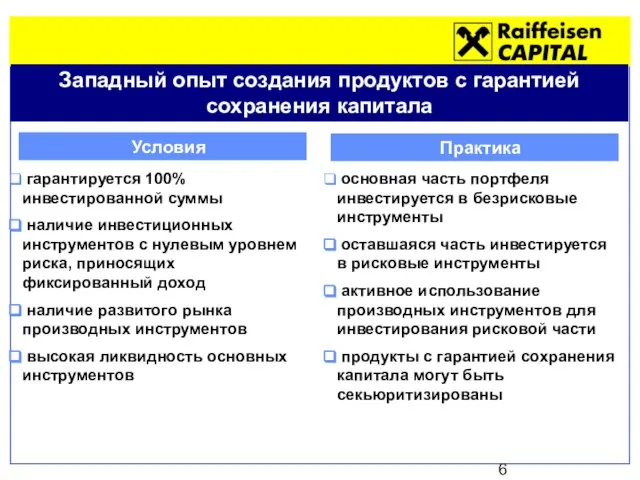

- 6. Западный опыт создания продуктов с гарантией сохранения капитала Условия Практика гарантируется 100% инвестированной суммы наличие инвестиционных

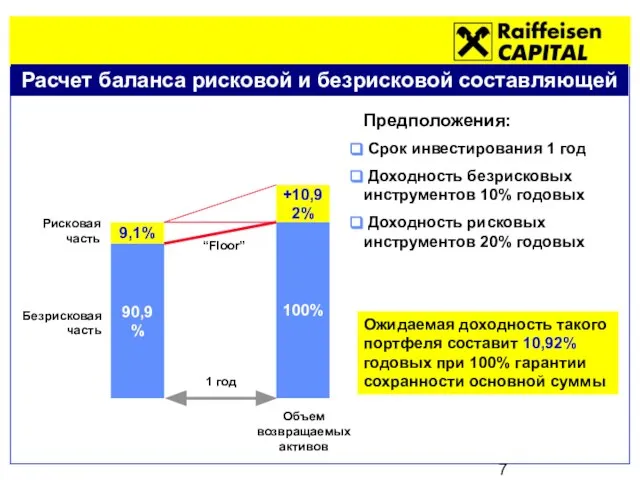

- 7. Расчет баланса рисковой и безрисковой составляющей 90,9% Безрисковая часть 9,1% Рисковая часть 1 год 100% “Floor”

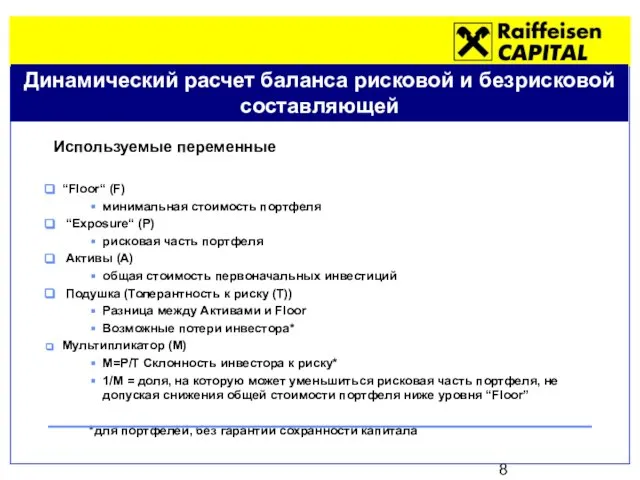

- 8. Динамический расчет баланса рисковой и безрисковой составляющей Используемые переменные “Floor“ (F) минимальная стоимость портфеля “Exposure“ (Р)

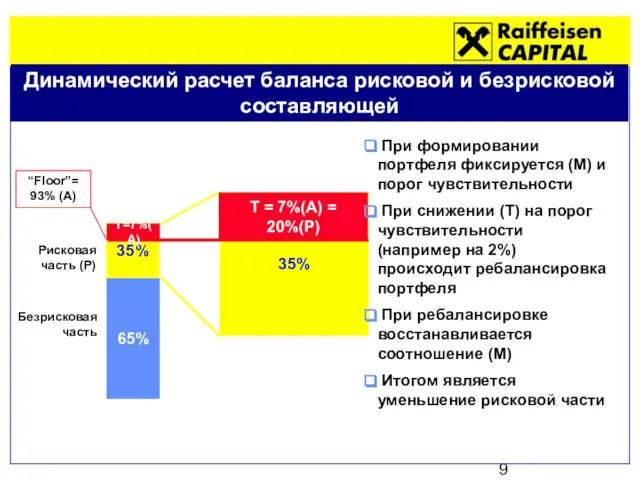

- 9. 35% Динамический расчет баланса рисковой и безрисковой составляющей 65% 35% Безрисковая часть Рисковая часть (Р) “Floor”=

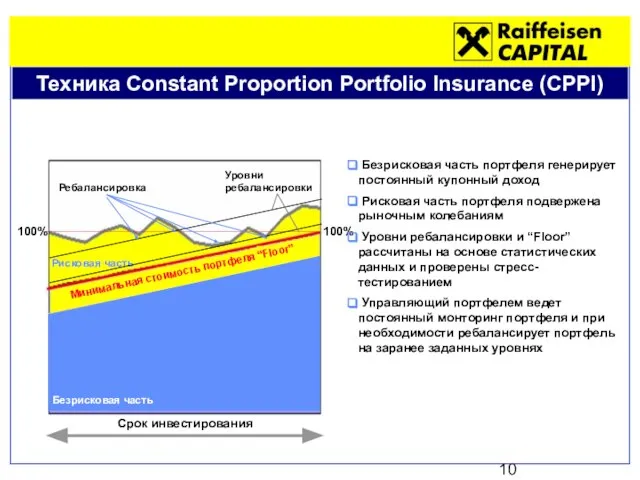

- 10. Техника Constant Proportion Portfolio Insurance (CPPI) Срок инвестирования 100% 100% Рисковая часть Минимальная стоимость портфеля “Floor”

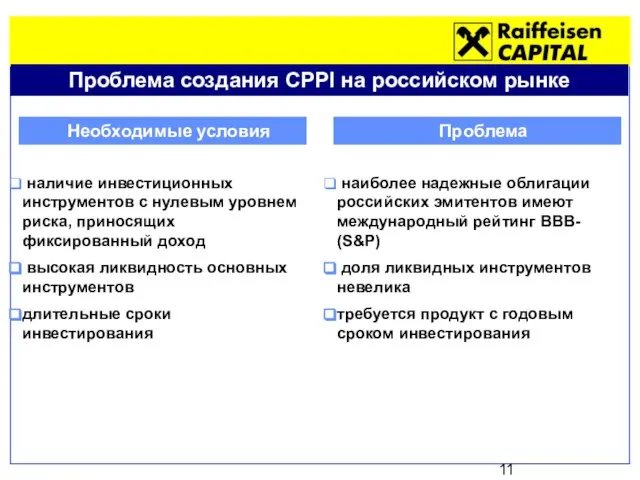

- 11. Проблема создания CPPI на российском рынке Необходимые условия Проблема наличие инвестиционных инструментов с нулевым уровнем риска,

- 12. Базовые предположения российского CPPI Безрисковая часть Рисковая часть ОФЗ с дюрацией не превышающей полтора года облигации

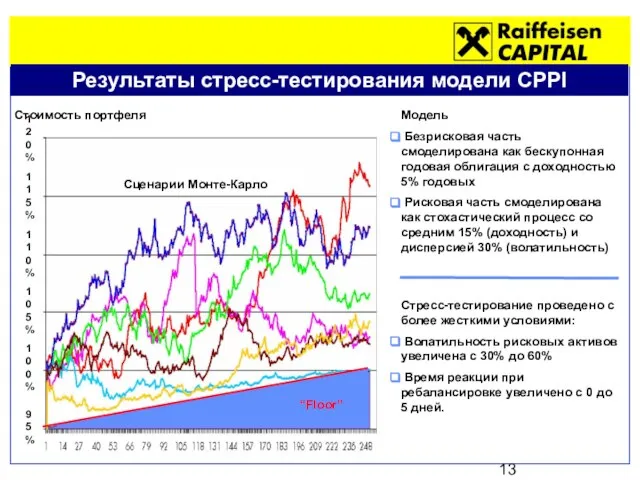

- 13. Результаты стресс-тестирования модели CPPI Стресс-тестирование проведено с более жесткими условиями: Волатильность рисковых активов увеличена с 30%

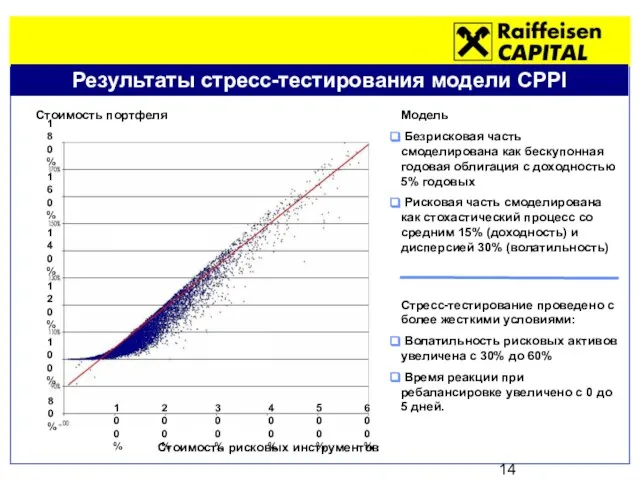

- 14. Результаты стресс-тестирования модели CPPI Стресс-тестирование проведено с более жесткими условиями: Волатильность рисковых активов увеличена с 30%

- 15. Результаты ретроспективного тестирования портфеля CPPI Доходность портфеля CPPI = 6,1% годовых Доходность инвестирования в акции Лукойла

- 17. Скачать презентацию

криволинейной трапеции

криволинейной трапеции 2.2 Основные способы повышения безопасности ЛИА: использование блокирующего сепаратора

2.2 Основные способы повышения безопасности ЛИА: использование блокирующего сепаратора Мастер-класс Рисование пластилином картин

Мастер-класс Рисование пластилином картин МОУ «СОШ № 2 г. Калининска Саратовской области»Аляева Л.Н.19.11.09

МОУ «СОШ № 2 г. Калининска Саратовской области»Аляева Л.Н.19.11.09 Величайшие мастера и мыслители эпохи Высокого Возрождения

Величайшие мастера и мыслители эпохи Высокого Возрождения Математика в жизни семьи

Математика в жизни семьи Южно - Африканская республика. Экономико - географическая характеристика

Южно - Африканская республика. Экономико - географическая характеристика Citius, Altius, Fortius

Citius, Altius, Fortius Кто такие зимующие птицы и перелетные?

Кто такие зимующие птицы и перелетные? Домашние кошки

Домашние кошки ИТ- услугиСквозь призму товарно-денежных отношений

ИТ- услугиСквозь призму товарно-денежных отношений Презентация на тему Скелет человека

Презентация на тему Скелет человека Использование проектов в процессе организации познавательной деятельности детей 4-5 лет

Использование проектов в процессе организации познавательной деятельности детей 4-5 лет Тарифная политика. Условия предоставления тарифов

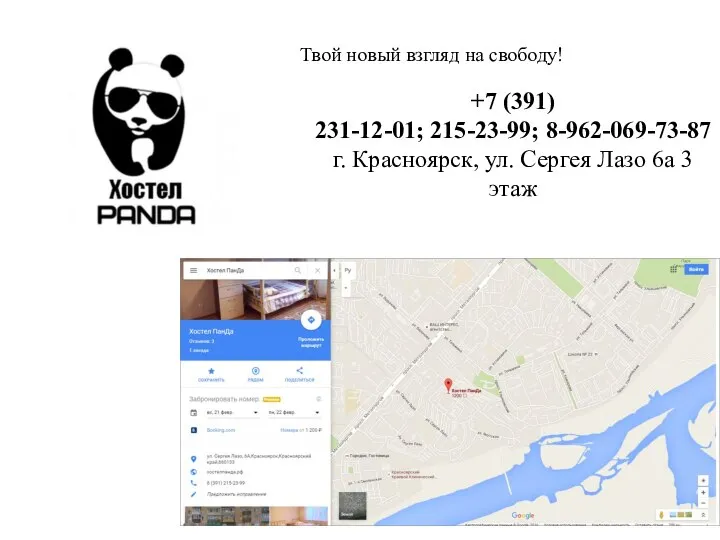

Тарифная политика. Условия предоставления тарифов Твой новый взгляд на свободу

Твой новый взгляд на свободу Экологический кризис – глобальная проблема современности. На примере техногенных катастроф

Экологический кризис – глобальная проблема современности. На примере техногенных катастроф Организационно-методическое сопровождение уроков физической культуры в условиях низкой пропускной способности спортивного зала

Организационно-методическое сопровождение уроков физической культуры в условиях низкой пропускной способности спортивного зала Предложение о сотрудничестве

Предложение о сотрудничестве Презентация без названия(1)

Презентация без названия(1) Интегрированные коммуникации в сфере агротуризма Составители: Иссерс О.С., Никитина Е.А., Терских М.В., Плотникова О.А., Завальни

Интегрированные коммуникации в сфере агротуризма Составители: Иссерс О.С., Никитина Е.А., Терских М.В., Плотникова О.А., Завальни 50 Любовь Господню описать

50 Любовь Господню описать Правовое государство и гражданское общество. Гражданин

Правовое государство и гражданское общество. Гражданин Экслибрис. Задание по прикладной композиции

Экслибрис. Задание по прикладной композиции Пропорции

Пропорции Презентация на тему Упражнение в написании слов с двойными согласными

Презентация на тему Упражнение в написании слов с двойными согласными  Правоотношения: понятие, состав Выполнили: студенты 2 курса, Т-1202 Шабанов Тагир, Токманова Сандира

Правоотношения: понятие, состав Выполнили: студенты 2 курса, Т-1202 Шабанов Тагир, Токманова Сандира Не курить на АЗК

Не курить на АЗК Михаил Юрьевич Лермонтов 1814-1841

Михаил Юрьевич Лермонтов 1814-1841