Содержание

- 2. 1. Понятие и виды инвестиционных рисков, факторы их вызывающие. Риск – это неопределенность, связанная с возможность

- 3. При этом сценарий реализации проекта, для которого выполнены расчёты эффективности, является базисным, а все остальные –

- 4. Ожидаемый результат

- 5. Особенности инвестиционного риска 1. для определения уровня инвестиционного риска отсутствует достаточное количество наблюдений; 2. редкость и

- 6. Факторы, вызывающие инвестиционный риск

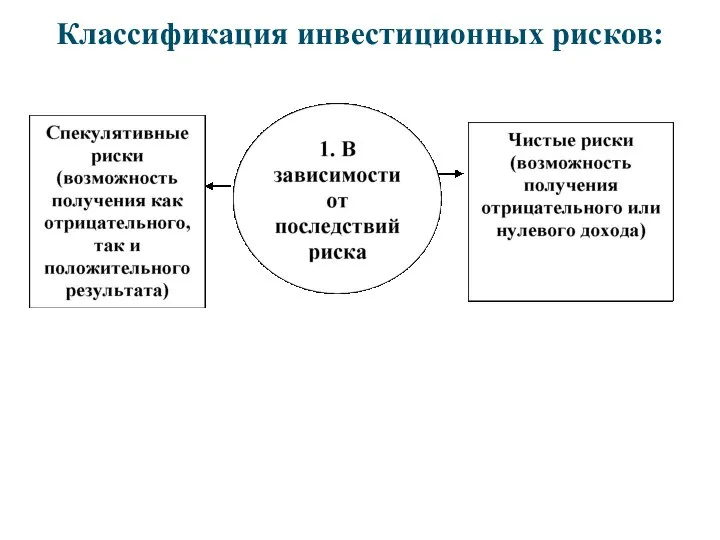

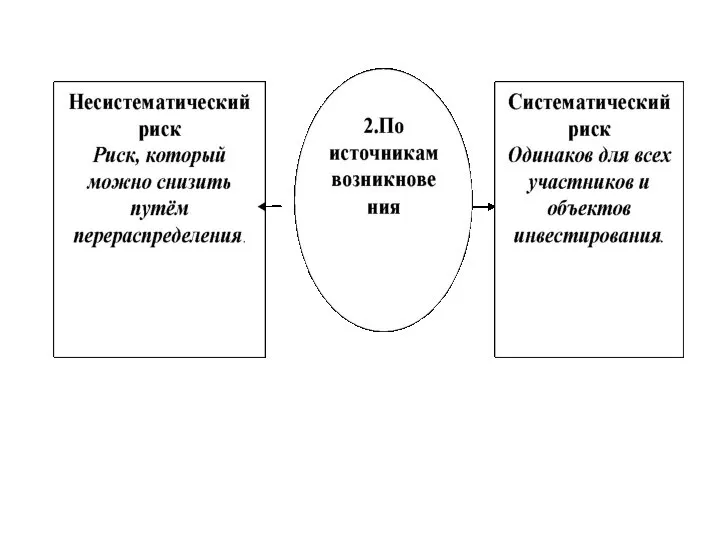

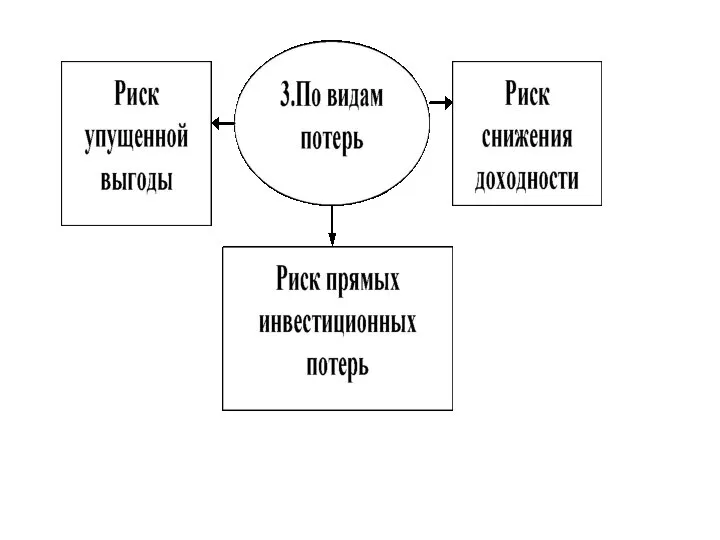

- 7. Классификация инвестиционных рисков:

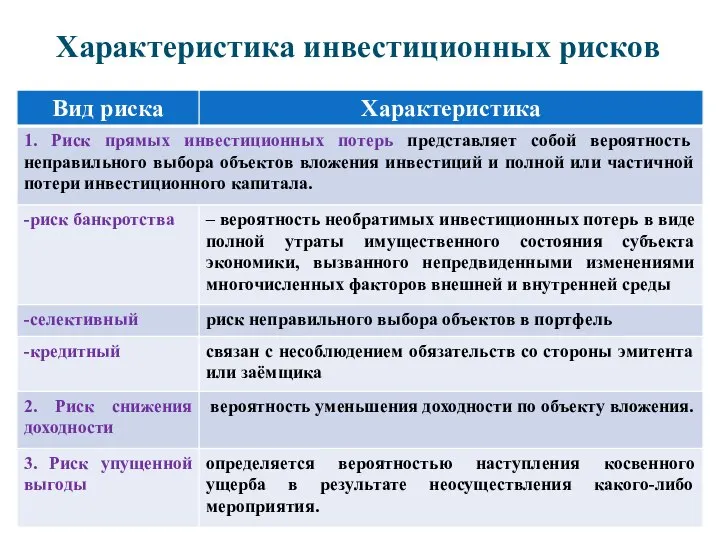

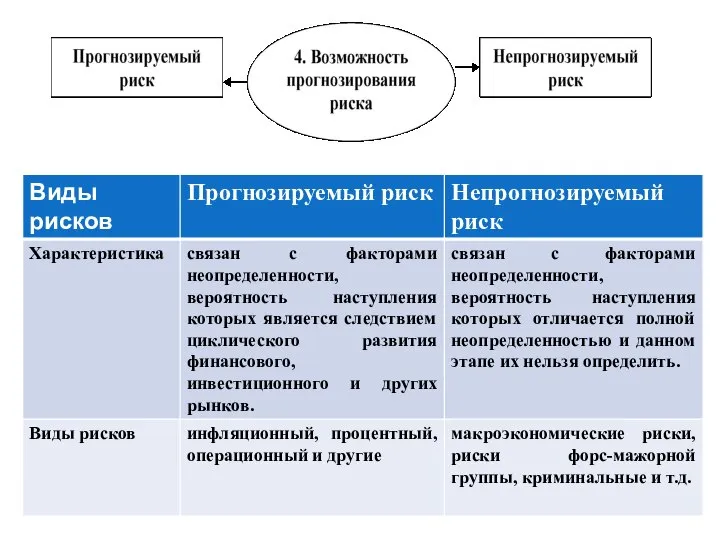

- 10. Характеристика инвестиционных рисков

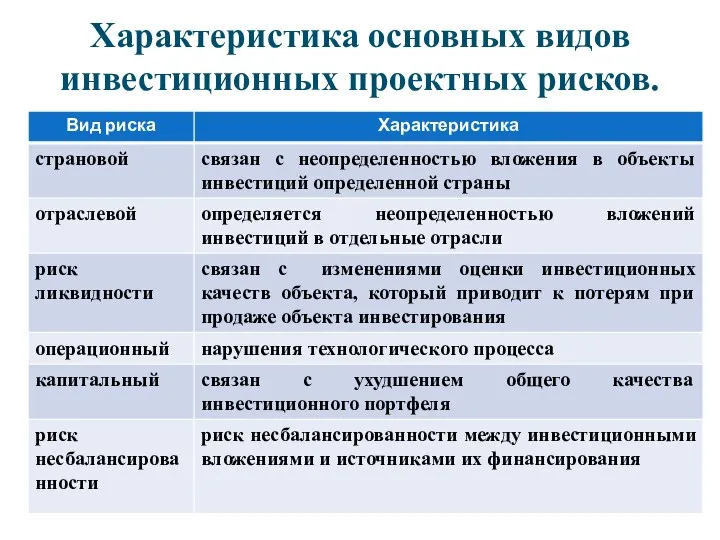

- 12. Характеристика основных видов инвестиционных проектных рисков.

- 13. 2. Методы оценки инвестиционных рисков.

- 14. Методы качественной оценки риска – основываются на расчётах экспертов, которые оценивают качественные характеристики риска, приводя их

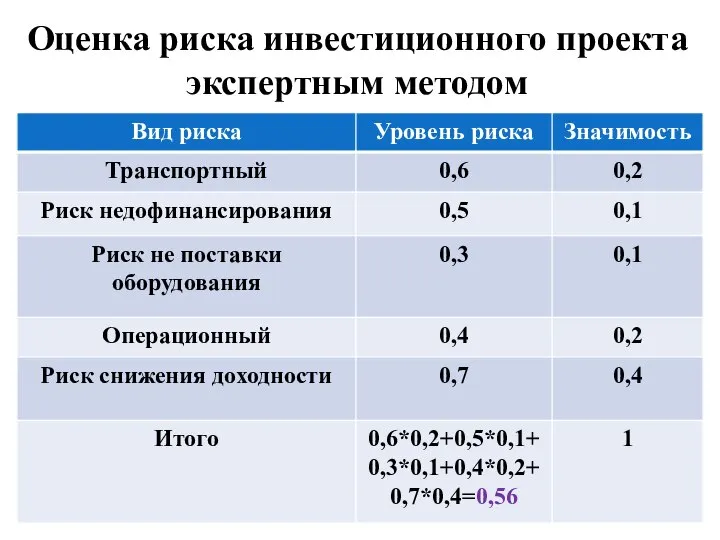

- 15. 1.Экспертный метод – основан на обработке оценок экспертов по каждому виду риска, который свойственен инвестиционному проекту

- 16. Оценка риска инвестиционного проекта экспертным методом

- 17. Метод Делфи как разновидность экспертного метода эксперты лишены возможности обсуждать проект совместно, что позволяет усилить объективизм

- 18. 2.Метод анализа уместности затрат ориентирован на выявление риска и используется при оценке проектов для минимизации рисков,

- 19. В ходе анализа эти факторы детализируются, после чего составляется конкретный перечень возможного роста затрат по статьям.

- 20. 3.Метод аналогии – может быть использован только при наличии сведений об аналогичных инвестиционных проектах. Он предполагает

- 21. Оценка риска инвестиционного проекта осуществляется путем корректировки уровня риска аналогичных реализованных проектов. Корректировка осуществляется с помощью

- 22. Методы количественной оценки риска используются для более полной оценки инвестиционного риска и предусматривают измерение всех типов

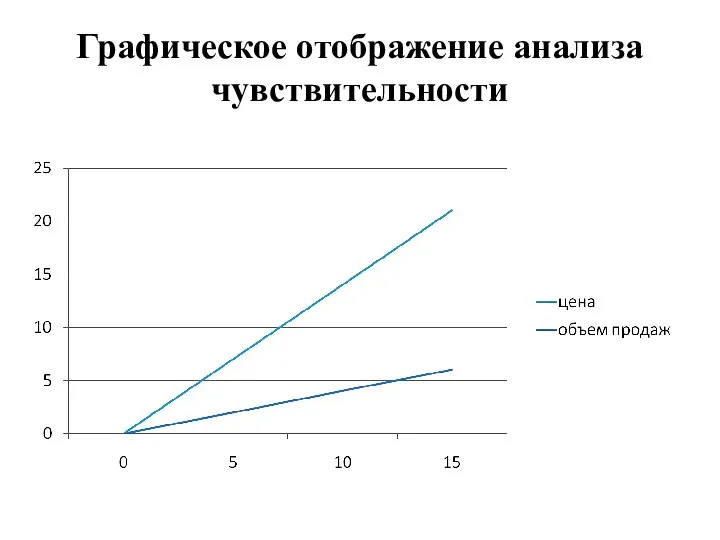

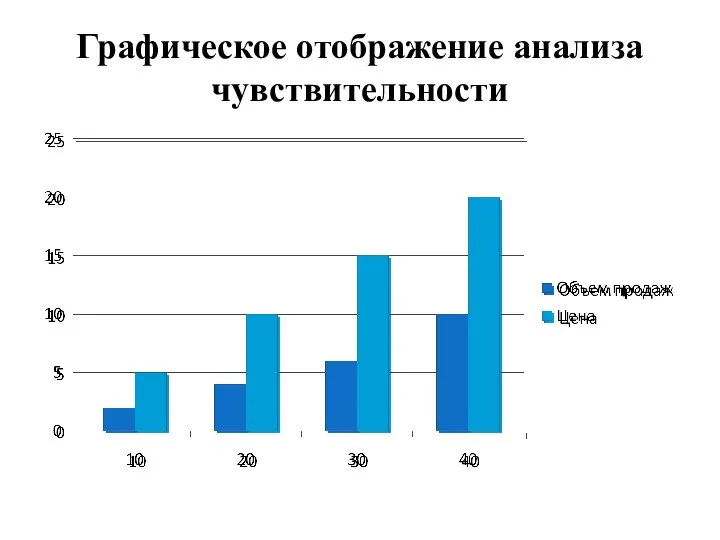

- 23. 1. Анализ чувствительности проекта предполагает определение изменения переменных показателей эффективности проекта в результате колебания исходных данных.

- 24. В основе метода лежит расчет показателя чувствительности одного из выбранных показателей эффективности проекта. Показатель чувствительности рассчитывается

- 25. Ход оценки : 1. Определяется базовый вариант реализации инвестиционного проекта, при котором все факторы ожидаемые. Рассчитывается

- 26. 3. Рассчитывается показатель эффективности проекта по измененному варианту. 4. Определяется изменение показателя эффективности. 5. Рассчитывается показатель

- 27. В качестве ключевого показателя, относительно которого производится оценка чувствительности, выбирается NPV, РI, IRR и другие. Анализ

- 28. Графическое отображение анализа чувствительности

- 29. Графическое отображение анализа чувствительности

- 30. 2.Метод расчёта критических точек или метод определения предельного уровня устойчивости проекта – предполагает выявление критических значений

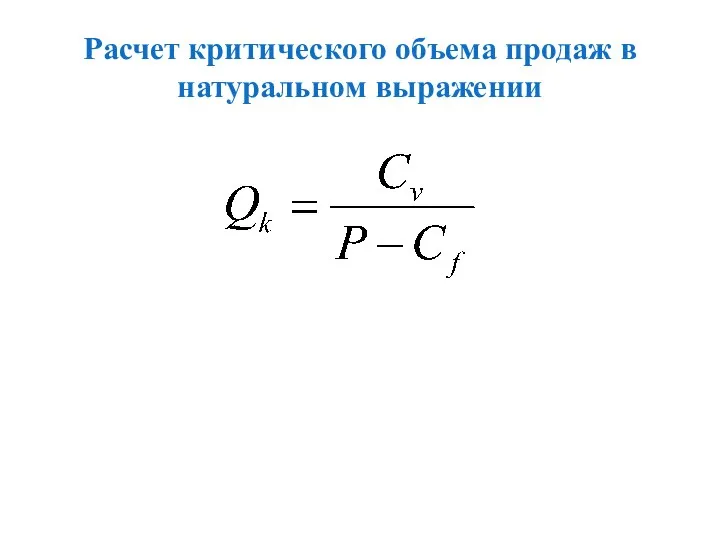

- 31. Расчет критического объема продаж в натуральном выражении

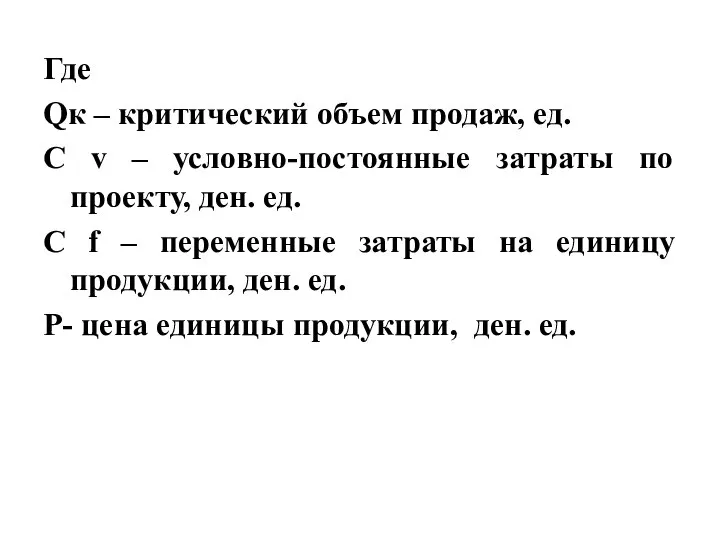

- 32. Где Qк – критический объем продаж, ед. С v – условно-постоянные затраты по проекту, ден. ед.

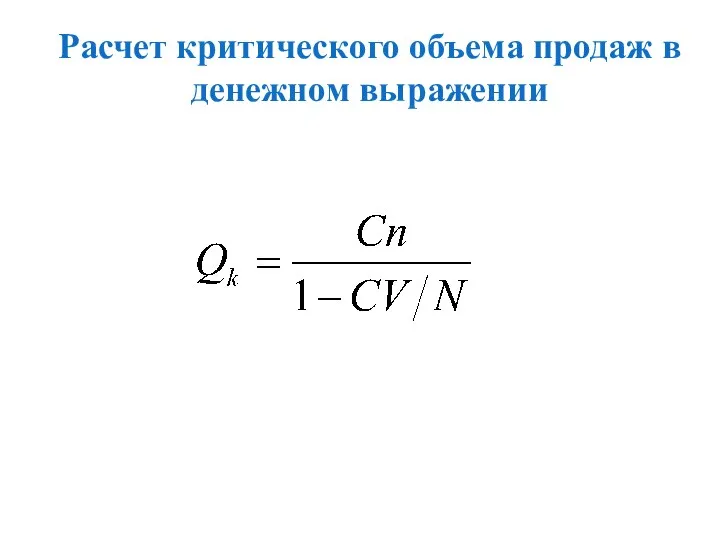

- 33. Расчет критического объема продаж в денежном выражении

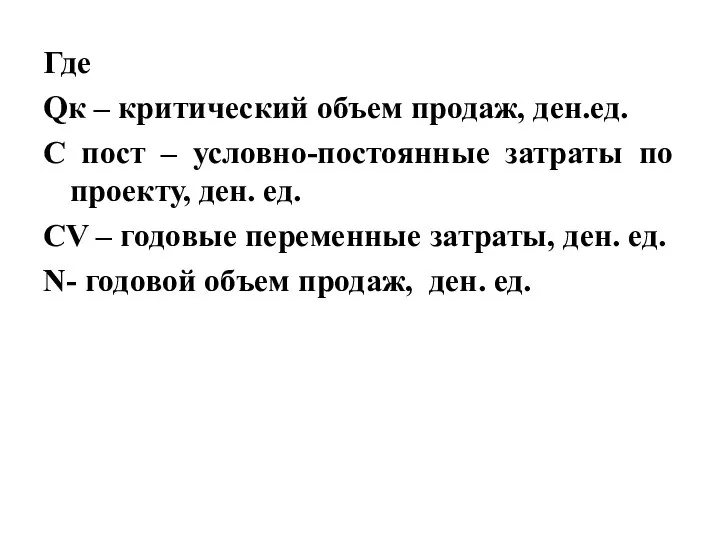

- 34. Где Qк – критический объем продаж, ден.ед. С пост – условно-постоянные затраты по проекту, ден. ед.

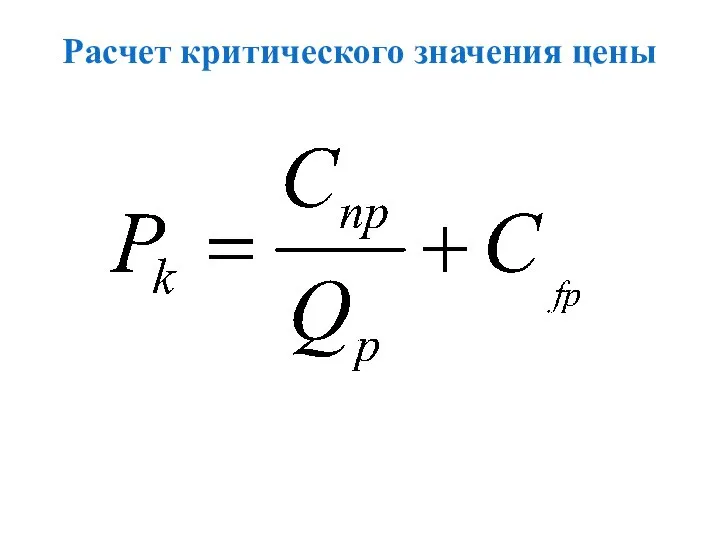

- 35. Расчет критического значения цены

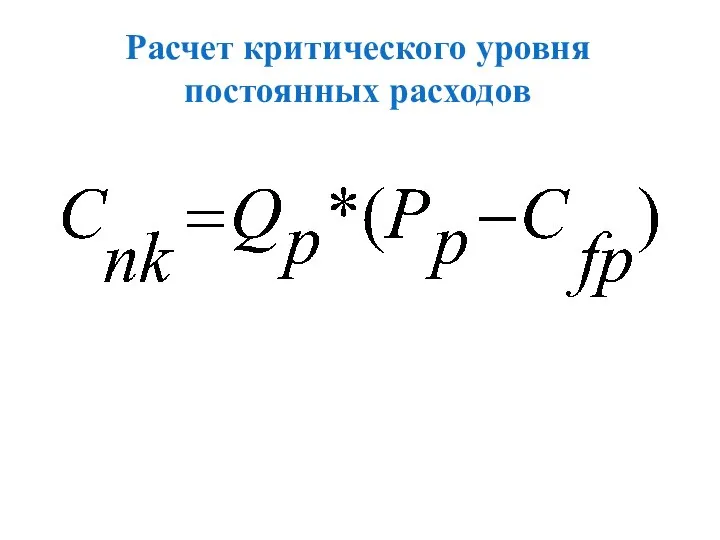

- 36. Расчет критического уровня постоянных расходов

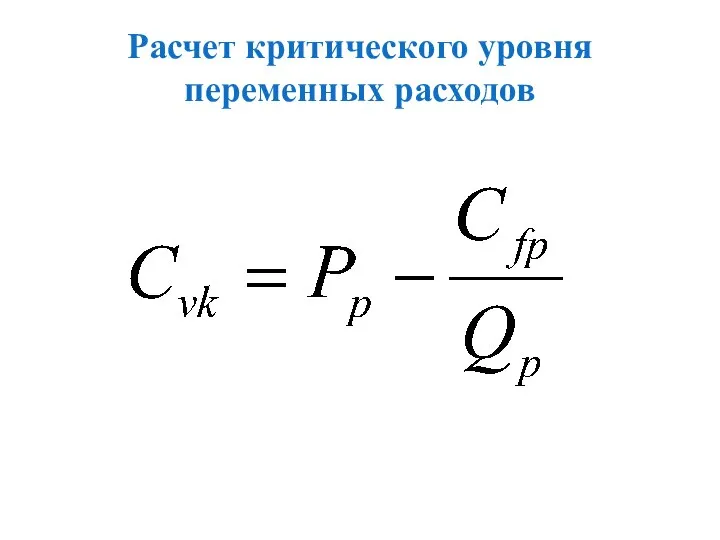

- 37. Расчет критического уровня переменных расходов

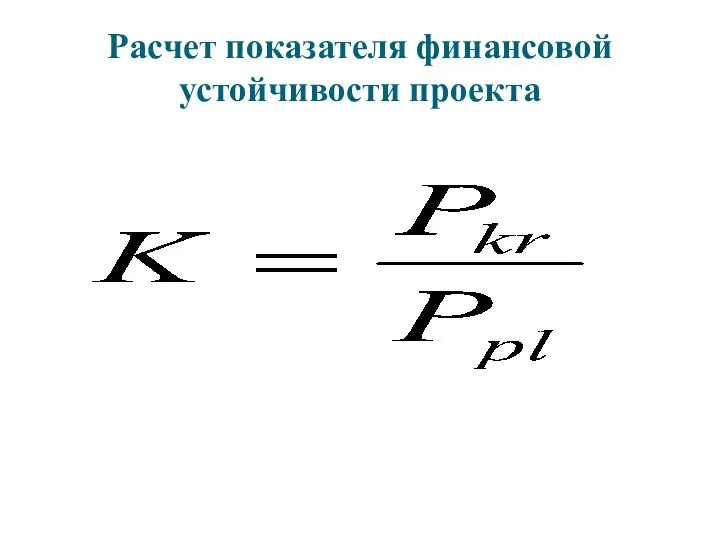

- 38. Расчет показателя финансовой устойчивости проекта

- 39. Где К – коэффициент финансовой устойчивости; Рkr – критическое значение показателя; Рpl- плановое значение показателя. Проект

- 40. Оптимально запас финансовой прочности проекта по основным показателям должен составлять не менее 30%. Данный метод обязателен

- 41. 3. Анализ сценариев ( вариантов) Многофакторный анализ, который предполагает оценку влияния на конечные показатели эффективности проекта

- 42. Ход проведения анализа сценариев Рассчитываются три сценария реализации инвестиционного проекта: оптимистический, реалистический, пессимистический. По каждому сценарию

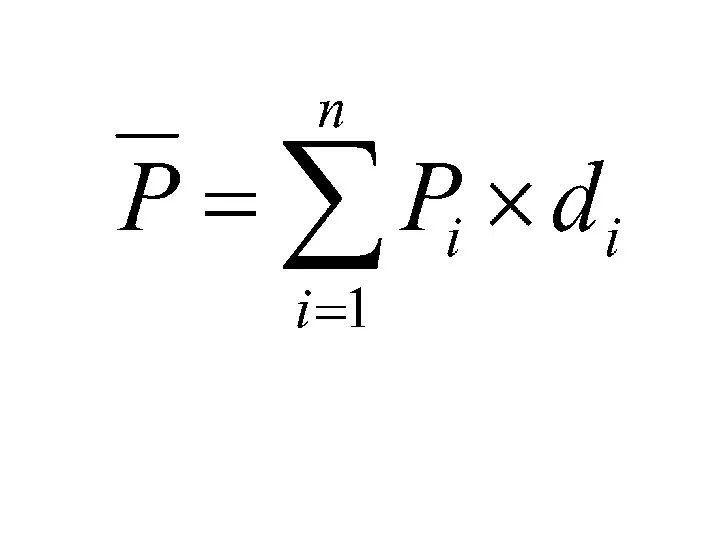

- 44. Где Р- значение показателя эффективности; i- номер сценария; n- количество сценариев; d-вероятность реализации данного сценария.

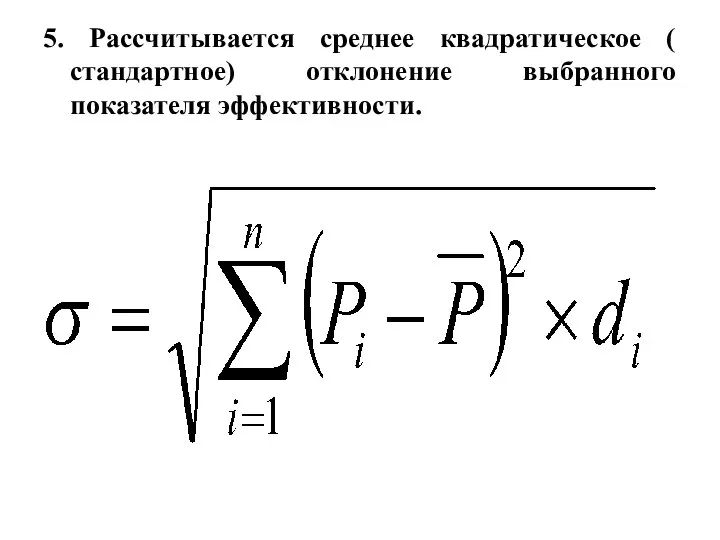

- 45. 5. Рассчитывается среднее квадратическое ( стандартное) отклонение выбранного показателя эффективности.

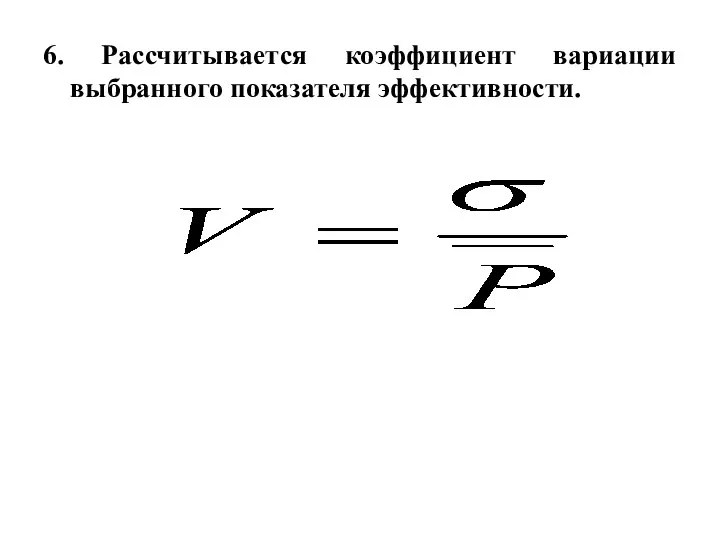

- 46. 6. Рассчитывается коэффициент вариации выбранного показателя эффективности.

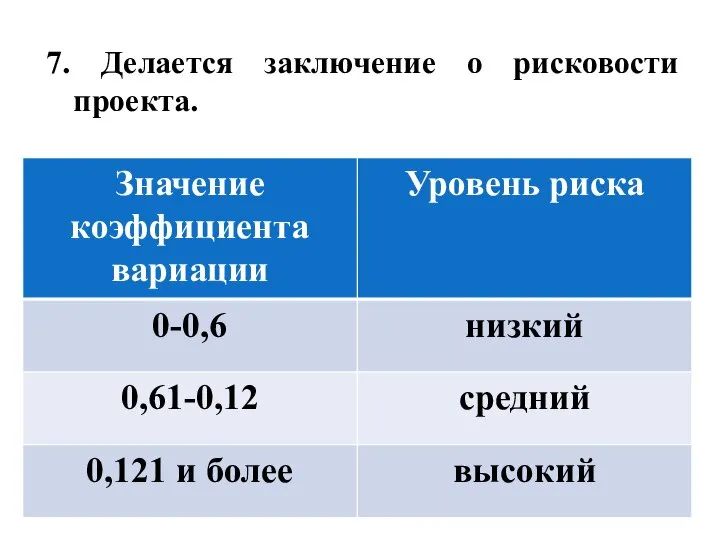

- 47. 7. Делается заключение о рисковости проекта.

- 48. 3. Методы снижения и управления инвестиционным риском. Основной принцип действия механизма по снижению и управлению инвестиционным

- 49. Способы и подходы управления инвестиционным риском. 1. Регулирование и контроль за соотношением постоянных и переменных затрат.

- 50. 6. Регулирование оптимального объема реализации, контроль за использованием и состоянием производственного потенциала предприятия. 7. Гибкое регулирование

- 51. Основными мерами по снижению инвестиционного риска в условиях неопределенности экономического результата являются: 1. Перераспределение риска между

- 53. Скачать презентацию

Гидросфера. Внутренние воды

Гидросфера. Внутренние воды LINQ3

LINQ3 Презентация 26

Презентация 26 Защита экрана Digital Care для Теле2

Защита экрана Digital Care для Теле2 Автоматизация в МБЛ (1)

Автоматизация в МБЛ (1) Топливно-энергетический комплекс

Топливно-энергетический комплекс Статистическое наблюдение библиотек Российской Федерации

Статистическое наблюдение библиотек Российской Федерации Презентация на тему БАКТЕРИИ

Презентация на тему БАКТЕРИИ  Страна "Умножения"

Страна "Умножения" Здравствуй Новый год!

Здравствуй Новый год! Cистемно-деятельностный подход - основа стандартов нового поколения

Cистемно-деятельностный подход - основа стандартов нового поколения Объяснение иллюзий

Объяснение иллюзий Познание

Познание 269260

269260 Драматические образы в музыке

Драматические образы в музыке Предпосылки становления индустриальной цивилизации

Предпосылки становления индустриальной цивилизации Секция 3

Секция 3 Многоугольник

Многоугольник ЗАО «Теккноу» Санкт-Петербург Московский пр. 212, оф. 4098 (812) 380-06-93

ЗАО «Теккноу» Санкт-Петербург Московский пр. 212, оф. 4098 (812) 380-06-93  УЧИМСЯГОВОРИТЬ

УЧИМСЯГОВОРИТЬ Венецианская маска

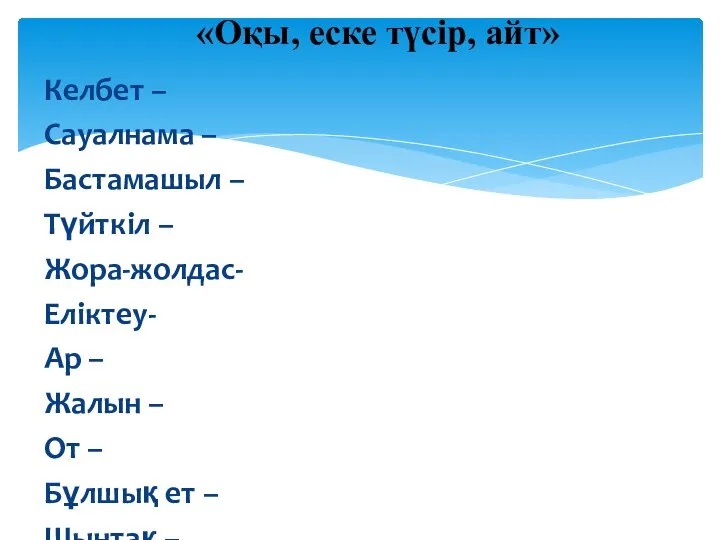

Венецианская маска Оқы, еске түсір, айт

Оқы, еске түсір, айт Самый прибыльный бизнес

Самый прибыльный бизнес Бумага – самое ценное изобретение человечества

Бумага – самое ценное изобретение человечества Наша родина Россия

Наша родина Россия Хоть поверьте - хоть проверьте

Хоть поверьте - хоть проверьте Наставление человечеству. Нургисаева А

Наставление человечеству. Нургисаева А Устье-Угольская школа

Устье-Угольская школа